Hausse du chiffre d’affaires à 3 352 M€ (+25,3 %)

Progression du résultat net à 356 M€ (+42,7 %) Ratio

d’endettement net à 1,6x après acquisition d’Allied Glass en

novembre Réduction des émissions de CO2 de -10,8 % vs. 2019,

en ligne avec les engagements pris

Regulatory News:

Verallia (Paris:VRLA):

FAITS MARQUANTS

- Hausse de +25,3 % du chiffre d’affaires à 3 352 M€

(+26,5 % à taux de change et périmètre constants)1 par rapport à

2021

- Progression de l’EBITDA ajusté à 866 M€ en 2022, par

rapport à 678 M€ en 2021 (+27,6 %)

- Amélioration de la marge d’EBITDA ajusté à 25,8 % en

2022 par rapport à 25,4 % en 2021 (+47 pbs vs. 2021)

- Résultat net2 à 356 M€ contre 249 M€ en 2021 (+42,7 %

vs. 2021) et résultat par action2 de 2,92 €

- Acquisition d’Allied Glass, leader du marché britannique

dans les spiritueux premium finalisée en novembre

- Baisse du ratio d’endettement net à 1,6x l’EBITDA ajusté

2022 contre 1,9x au 31 décembre 2021, après l’acquisition

d’Allied Glass pour 315 M£ (VE)3

- Réduction des émissions de CO2 Scope 1 & 2 de -2,7 %

vs. 2021 (soit -10,8 % vs. 2019) et augmentation du taux de

calcin4 externe à 55,7 % (+0,7 point vs. 2021) en

2022

- Proposition du versement d’un dividende par action de 1,40

€5

« Je suis très satisfait des résultats de l’année 2022

illustrant la pertinence de la stratégie du Groupe et l’agilité

dont ses équipes ont su faire preuve dans un environnement

particulièrement volatile. Verallia a en effet démontré sa

flexibilité et sa capacité à générer un spread d’inflation positif

malgré une inflation des coûts sans précédent tout en poursuivant

ses plans de productivité. Le Groupe a aussi su tirer parti d’un

marché porteur en optimisant ses capacités de production et en

démarrant avec succès un nouveau four au Brésil. Verallia a

également mis en œuvre toutes les facettes de sa stratégie

d’allocation du capital à travers l’investissement dans sa

croissance organique et la décarbonation, une acquisition

stratégique au Royaume-Uni et la mise en œuvre d’un programme de

rachat d’actions. Nous sommes plus que jamais mobilisés pour

maintenir notre trajectoire de décarbonation tout en poursuivant

notre croissance profitable. » a commenté Patrice Lucas, Directeur

Général de Verallia.

CHIFFRE D’AFFAIRES

Répartition du chiffre d’affaires par zone géographique

En millions d'euros

2022

2021

Variation en %

Dont croissance

organique6

Europe du Sud et de l’Ouest

2 236,4

1 832,2

+22,1 %

+21,9 %

Europe du Nord et de l’Est

695,3

537,6

+29,3 %

+22,7 %

Amérique latine

419,8

304,2

+38,0 %

+60,5 % (+26,0 % hors

Argentine)

Total Groupe

3 351,5

2 674,0

+25,3 %

+26,5 % (+22,4 % hors

Argentine)

Le chiffre d’affaires annuel 2022 s’est élevé à 3 352 M€,

affichant une forte hausse en données publiées de 25,3 % par

rapport à l’année passée.

L’impact de l’effet de change s’établit à -1,8 % en 2022

(-47 M€). Il est en grande partie lié à la récente dépréciation du

péso argentin et de la hryvnia ukrainienne. Sur le quatrième

trimestre, l’impact des taux de change s’est élevé à -49 M€.

À taux de change et périmètre constants, le chiffre

d’affaires a progressé de +26,5 % sur l’année (et de +22,4 %

hors Argentine) avec un quatrième trimestre, dans la continuité du

troisième trimestre (croissance organique de +32,9 % au T4 2022).

La légère baisse des volumes observée au troisième trimestre s’est

poursuivie au quatrième trimestre du fait de la rénovation de 5

fours sur le deuxième semestre 2022. En effet ces rénovations de

fours obèrent provisoirement les capacités de production

disponibles. La demande de verre en Europe est cependant restée

très dynamique tout au long de l’année comme en témoignent les

derniers chiffres publiés par la Fédération Européenne du Verre

dʼEmballage (FEVE) qui indiquent que les ventes domestiques en

Europe ont augmenté de 8,2 % en poids et de 9,4 % en unités au

premier semestre 2022 par rapport au S1 2021 (les données annuelles

n’étant pas encore disponibles).

Les spiritueux affichent une forte hausse de volumes sur l’année

dans toutes les zones géographiques grâce à un niveau de

consommation élevé en Europe depuis la réouverture du canal

on-trade et au dynamisme des Etats-Unis, et ce malgré l’impact des

restrictions sanitaires en Chine sur une partie de l’année. Les

vins pétillants ont également fortement progressé avec dans le

champagne des volumes encore supérieurs à 2021, qui s’établissait

déjà comme une année record, grâce à une demande domestique solide.

Les pots alimentaires connaissent aussi une bonne dynamique en

2022.

Des hausses de prix de vente ont été passées en Europe afin de

compenser la forte hausse des coûts de production. Par ailleurs, la

politique de prix et mix en Amérique latine est restée très

dynamique tout au long de l’année au regard de la forte inflation

de la région. Enfin, le mix produits a été bien orienté tout au

long de l’année.

Par zone géographique, le chiffre d’affaires 2022 se répartit

comme suit :

- L’Europe du Sud et de l’Ouest

affiche un chiffre d’affaires en croissance de +22,1 % en données

publiées et de +21,9 % à taux de change et périmètre constants. Les

volumes sont stables sur l’année malgré les quatre rénovations de

fours ayant eu lieu sur le deuxième semestre. Les spiritueux

affichent une forte hausse annuelle. Les vins pétillants

bénéficient du dynamisme du marché du Champagne ainsi que des

volumes de vente de Prosecco en hausse continue en Italie et à

l’export.

- En Europe du Nord et de l’Est, le

chiffre d’affaires en données publiées a progressé de +29,3 % et de

+22,7 % à taux de change et périmètre constants. Les variations de

taux de change ont eu un impact positif de +3,4 %, à la faveur de

l’appréciation du rouble russe sur la période. La région a

également bénéficié d’un effet périmètre positif (+3,2 %) à la

suite de l’acquisition d’Allied Glass en novembre 2022, un acteur

majeur des spiritueux premium au Royaume-Uni, renommé Verallia UK

depuis le 1er janvier 2023. Les volumes de vente sont en légère

hausse sur l’année grâce à la forte performance des vins

tranquilles et des spiritueux. Les marchés de la bière et des pots

alimentaires se sont également bien portés sur l’année. En Ukraine,

la situation est inchangée : un four a été vidé et refroidi afin

d’être préservé tandis que le second produit principalement des

pots alimentaires pour le marché local. La situation du pays est

toujours incertaine, la priorité de Verallia reste la sécurité de

ses équipes et le service de ses clients locaux.

- En Amérique latine, le chiffre

d’affaires affiche une forte hausse reportée de +38,0 % et une

remarquable croissance organique de +60,5 %. Les volumes de vente

sont en hausse grâce à la forte croissance des segments de la

bière, des spiritueux et des vins pétillants. De plus, les hausses

de prix de vente significatives passées dans la région, et en

particulier en Argentine pour couvrir l’hyperinflation locale, ont

fortement nourri la croissance du chiffre d’affaires. L’allumage du

deuxième four de Jacutinga au Brésil a eu lieu comme prévu en

novembre 2022 et la production a démarré début décembre de façon

très satisfaisante ; il fonctionne déjà à fort régime et sert les

importantes commandes clients. Par ailleurs, la construction du

deuxième four de l’usine de Campo Bom dans le Sud du Brésil

progresse comme prévu pour un démarrage début 2024.

EBITDA AJUSTÉ

Répartition de l’EBITDA ajusté par zone géographique

En millions d'euros

2022

2021

Europe du Sud et de

l’Ouest

EBITDA ajusté7

554,5

452,8

Marge d’EBITDA ajusté

24,8 %

24,7 %

Europe du Nord et de

l’Est

EBITDA ajusté7

146,5

117,0

Marge d’EBITDA ajusté

21,1 %

21,8 %

Amérique latine

EBITDA ajusté7

164,6

108,2

Marge d’EBITDA ajusté

39,2 %

35,6 %

Total Groupe

EBITDA ajusté7

865,5

678,1

Marge d’EBITDA ajusté

25,8 %

25,4 %

L’EBITDA ajusté a progressé de +27,6 % en 2022 (et +31,7 % à

taux de change et périmètre constants) pour atteindre 866 M€.

L’effet défavorable des taux de change, a atteint -27 M€ sur 2022

et est imputable en majorité à la dépréciation du péso argentin et

de la hryvnia ukrainienne.

Sur l’année 2022, Verallia a généré un spread8

d’inflation positif au niveau du Groupe et dans toutes les

divisions malgré la très forte hausse des coûts de production.

La réduction nette des coûts de production cash (PAP) a de

nouveau fortement contribué à l’amélioration de l’EBITDA à hauteur

de 34 M€ (soit 2,1 % des coûts de production cash).

La marge d’EBITDA ajusté est en hausse à 25,8 % contre 25,4 %

en 2021, malgré l’effet dilutif mathématique des hausses de

prix de vente qui ont eu lieu sur l’année.

Par zone géographique, l’EBITDA ajusté de 2022 se répartit de la

manière suivante :

- L’Europe du Sud et de l’Ouest

affiche un EBITDA ajusté de 555 M€ (vs. 453 M€ en 2021) et une

marge de 24,8 % contre 24,7 %. Le mix produit ainsi qu’un spread

d’inflation positifs sur l’année, malgré la forte hausse des coûts,

ainsi que le PAP ont porté la hausse de l’EBITDA

- En Europe du Nord et de l’Est,

l’EBITDA ajusté a atteint 147 M€ (vs. 117 M€ en 2021), portant sa

marge à 21,1 %, contre 21,8 %. La hausse de l’EBITDA est à

attribuer à la génération d’un spread d’inflation positif et à des

performances industrielles plus qu’en ligne avec l’objectif de

réduction de coûts. Il est à noter que malgré l’environnement

complexe subit en Ukraine et conduisant à des volumes en forte

baisse, l’EBITDA du pays est resté positif sur l’année grâce à la

mobilisation et au professionnalisme de nos équipes locales.

- En Amérique latine, l’EBITDA

ajusté s’est élevé à 165 M€ (vs. 108 M€ en 2021), atteignant une

marge de 39,2 % comparée à 35,6 %. Une fois de plus la région a

démontré sa capacité à mettre pleinement en œuvre les leviers

d’amélioration de la profitabilité dont dispose le Groupe : levier

opérationnel lié à la progression des volumes de vente, associé à

un spread d’inflation positif ainsi qu’à une excellente performance

industrielle (PAP).

L’augmentation du résultat net à 356 M€ (et 2,92 € par

action) résulte principalement de l’amélioration de l’EBITDA

ajusté, qui fait plus que compenser la hausse des frais financiers

et de l'impôt sur le résultat. Le résultat net 2022 comprend comme

chaque année une charge d'amortissement des relations clients,

constatées lors de l’acquisition de l’activité emballage de

Saint-Gobain en 2015 et qui s’éteindra en 2027, de 44 M€ et 0,38 €

par action (montant net d’impôts). En excluant cette charge, le

résultat net serait de 400 M€ et de 3,30 € par action. Cette

charge était de 43 M€ et 0,36 € par action en 2021.

Les dépenses d’investissement enregistrées se sont élevées à

367 M€ (soit 10,9 % de chiffre d’affaires total), contre 256 M€

en 2021. Ces investissements sont constitués de 270 M€

d’investissements récurrents (contre 218 M€ en 2021) et 97 M€

d’investissements stratégiques (vs. 38 M€ en 2021) correspondant

principalement aux investissements liés à la construction du

nouveau four de Jacutinga au Brésil ainsi que les premiers

investissements liés à la construction des deux nouveaux fours de

2024 : Campo Bom (Brésil) et Pescia (Italie) ainsi qu’aux

investissements liés aux réductions des émissions de CO2.

Le cash-flow des opérations9 ressort en hausse à 538 M€

par rapport à 502 M€ en 2021, grâce à la forte progression de

l’EBITDA ajusté et malgré l’inflation des dépenses

d’investissement.

Le free cash-flow10 s’élève à 364 M€, en hausse par

rapport à 329 M€ en 2021.

BILAN FINANCIER TRÈS SOLIDE

Au cours de l’année 2022 Verallia a amélioré son ratio

d’endettement net malgré l’acquisition d’Allied Glass (valeur

d’entreprise de 315 M£).

À fin décembre 2022, l’endettement net de Verallia s’élevait

à 1 406 M€, après une acquisition et le versement de 123 M€ de

dividendes en mai. Le ratio s’élève ainsi à 1,6x l’EBITDA ajusté

2022, par rapport à 1,9x à fin décembre 2021.

Le Groupe bénéficie d’une liquidité11 de 680 M€ au 31

décembre 2022.

AUGMENTATIONS DE CAPACITES EN EUROPE EN 2025 et 2026

Dans la lignée de la journée investisseurs (Capital Markets Day)

d’octobre 2021 lors de laquelle Verallia avait annoncé à horizon

2024, la construction sur des sites existants de deux nouveaux

fours au Brésil (Jacutinga 2 et Campon Bom 2) et un nouveau four en

Italie à Pescia, le Groupe a communiqué des ajouts de capacités

pour les deux années suivantes.

Ainsi Verallia construira sur des sites existants un nouveau

four en Espagne (site de Montblanc) en 2025 et un nouveau four en

Italie en 2026.

Ces nouvelles capacités de production répondent à la forte

demande des clients locaux dans un marché européen aux besoins

croissants pour des produits d’emballage en verre.

Pour rappel, le four de Jacutinga 2 a démarré avec succès fin

2022, tandis que la construction du deuxième four de Campo Bom

(démarrage début 2024) et du deuxième four à Pescia (démarrage T2

2024) se poursuivent comme prévu.

ACQUISITION D’ALLIED GLASS

En novembre 2022, Verallia a annoncé et finalisé l’acquisition

de 100 % du capital d’Allied Glass pour une valeur d’entreprise de

315 M£.

Basé à Leeds, Allied Glass est un acteur de premier plan sur le

marché de l’emballage en verre premium au Royaume-Uni, où il

réalise plus de 95 % de son chiffre d'affaires (160 M£ en 2022),

grâce à quatre fours situés dans le West Yorkshire et plus de 600

employés.

Avec cette acquisition, une étape clé dans sa stratégie de

croissance externe, Verallia entend bénéficier de l'expertise

d'Allied Glass dans la production de bouteilles en verre premium,

notamment dans les secteurs du Scotch Whisky et du Gin, et tirer

parti de sa position établie sur le marché britannique.

L’intégration se déroule conformément aux attentes et Allied

Glass a adopté la dénomination de Verallia UK depuis le 1er janvier

2023.

RACHAT DES TITRES DES ACTIONNAIRES MINORITAIRES DE VERALLIA

DEUTSCHLAND PAR VERALLIA PACKAGING

Le 5 décembre 2022, Verallia Packaging a finalisé la sortie de

cotation de sa filiale Verallia Deutschland AG, cotée sur le marché

règlementé de la bourse de Francfort (et sur les marchés

réglementés des bourses de Munich et de Stuttgart).

La valorisation de Verallia Deutschland AG réalisée par deux

évaluateurs indépendants s’élève à 620,06 euros par action au

porteur.

La résolution requise pour le rachat des titres des minoritaires

a été adoptée lors de l’Assemblée Générale Annuelle de la société

Verallia Deutschland AG du 24 août 2022.

RACHAT D’ACTIONS

Dans le cadre de sa stratégie d’allocation de capital et après

la finalisation de l’acquisition d’Allied Glass, Verallia a décidé

de lancer un programme de rachat d’actions et a confié à un

prestataire de services d’investissement un mandat de rachat

d’actions pour un montant maximum de 50 M€, sur une période

débutant le 7 décembre 2022 et se terminant en novembre 2023.

Verallia a l’intention d’annuler toutes les actions ainsi

rachetées.

INDICATEURS DÉVELOPPEMENT DURABLE

Les émissions de CO2 de « Scope 1 et 2 » se sont élevées à 2

756 kt CO2 pour l’année 2022, une baisse de -2,7 % par rapport

aux émissions 2021 de 2 833 kt CO2 (soit -10,8 % vs. 2019).

Verallia est ainsi en ligne avec sa trajectoire de réduction de ses

émissions de CO2 « Scope 1 et 2 »12 de 46 % d’ici 2030 en termes

absolus (année de référence 2019).

De plus, le taux d’utilisation de calcin externe13 a atteint

55,7 % en 2022, par rapport à 55,0 % en 2021 : une amélioration

remarquable de 0,7 point.

Cette feuille de route RSE a bénéficié de plusieurs

reconnaissances en 2022.

- En mars, les objectifs de réduction des émissions de CO2 à

2030, alignés sur la trajectoire visant à limiter le réchauffement

climatique à +1,5°C, ont été validés par l’initiative Science Based

Target (SBTI). Une première mondiale pour une entreprise

productrice d’emballages en verre à destination du marché

alimentaire.

- En décembre, Verallia a été reconnu pour l'efficacité de ses

actions de lutte contre le changement climatique, et la

transparence de son reporting. Le Groupe a obtenu la note A- du

CDP14, Carbon Disclosure Project, organisme à but non lucratif et

référence internationale, dans la catégorie « Climate Change

».15

- Verallia a obtenu la médaille platine d’Ecovadis, qui place le

Groupe parmi les 1% des 90 000 entreprises les plus vertueuses en

matière de responsabilité sociale et environnementale dans le

monde.

- Verallia a vu sa notation RSE 2022 relevée à “BBB” par

MSCI.

Dans le cadre du déploiement de sa stratégie de décarbonation,

le Groupe a annoncé le démarrage fin 2023 de son premier four 100%

électrique à Cognac (France) et pour ce faire la signature du

partenariat avec Fives ; cette technologie devrait permettre de

réduire les émissions de CO2 de 60 % comparé à un four

traditionnel. De plus, le premier four hybride verra le jour à

Saragosse (Espagne) fin 2024 et permettra une réduction des

émissions de CO2 de 50 % comparé à un four traditionnel.

DIVIDENDE 2022

Lors de sa réunion tenue le 15 février 2023, le Conseil

d’administration de Verallia a décidé de proposer le versement d’un

dividende de 1,40 euros par action en numéraire au titre de

l’exercice 2022. Ce montant sera soumis à l’approbation de

l’Assemblée Générale annuelle des actionnaires qui se tiendra le 25

avril 2023.

PERSPECTIVES 2023

Malgré le risque de ralentissement macro-économique mondial, le

marché du verre en Europe et en Amérique latine devrait rester

solide en 2023. Le Groupe va continuer à investir dans le

développement de ses capacités de production ainsi que dans le

déploiement de ses technologies de décarbonation pour les années à

venir.

Verallia entend poursuivre sa stratégie de croissance profitable

basée sur une croissance organique régulière, un spread d’inflation

positif et une réduction annuelle des coûts de production cash

(PAP) de 2%. Verallia UK contribuera pleinement aux résultats de la

division Europe du Nord et de l’Est en 2023, avec des ventes en

hausse et une marge d’EBITDA qui restera relutive.

Fort de tous ces facteurs de succès, Verallia se donne ainsi

l’objectif d’atteindre en 2023 une croissance des revenus

supérieure à 20% et un EBITDA ajusté d’environ un milliard

d’euros.

Par ailleurs, Verallia continuera sans relâche à mettre en œuvre

sa feuille de route RSE, dans la suite des succès obtenus en

2022.

Les états financiers consolidés du groupe Verallia pour

l’exercice clos le 31 décembre 2022 ont été arrêtés par le Conseil

d’Administration le 15 février 2023. Les états financiers

consolidés ont fait l'objet d’un audit par les Commissaires aux

Comptes.

Une conférence analystes aura lieu le jeudi 16 février 2023 à

9h30, heure de Paris, par un service de webcast audio (en

direct puis en différé) et la présentation des résultats sera

disponible sur www.verallia.com.

CALENDRIER FINANCIER

- 29 mars 2023 : début de la quiet period.

- 19 avril 2023 : résultats financiers du T1 2023 - Communiqué de

presse après bourse et conférence téléphonique/présentation le

lendemain à 9h00 CET.

- 25 avril 2023 : Assemblée Générale Annuelle des

actionnaires.

- 4 juillet 2023 : début de la quiet period.

- 25 juillet 2023 : résultats semestriels 2023 - Communiqué de

presse après bourse et conférence téléphonique/présentation le

lendemain à 9h00 CET.

- 28 septembre 2023 : début de la quiet period.

- 19 octobre 2023 : résultats financiers du T3 2023 - Communiqué

de presse après bourse et conférence téléphonique/présentation le

lendemain à 9h00 CET.

À propos de Verallia

Chez Verallia, notre raison d’être est de réimaginer le verre

pour construire un avenir durable. Nous voulons redéfinir la façon

dont le verre est produit, réutilisé et recyclé, pour en faire le

matériau d’emballage le plus durable au monde. Nous faisons cause

commune avec nos clients, nos fournisseurs et d’autres partenaires

tout au long de notre chaîne de valeur pour développer de nouvelles

solutions saines et durables pour tous.

Avec plus de 10 000 collaborateurs et 34 usines verrières dans

12 pays, nous sommes le leader européen et le troisième producteur

mondial de l’emballage en verre pour les boissons et les produits

alimentaires et offrons des solutions innovantes, personnalisées et

respectueuses de l’environnement à plus de 10 000 entreprises dans

le monde.

Verallia produit près de 17 milliards de bouteilles et pots en

verre et a réalisé 3,4 milliards d’euros de chiffre d’affaires en

2022. Verallia est coté sur le compartiment A du marché réglementé

d’Euronext Paris (Ticker : VRLA – ISIN : FR0013447729) et figure

dans les indices suivants : CAC SBT 1.5°, STOXX600, SBF 120, CAC

Mid 60, CAC Mid & Small et CAC All-Tradable.

Avertissement

Certaines informations incluses dans le présent communiqué de

presse ne constituent pas des données historiques mais sont des

déclarations prospectives. Ces déclarations prospectives sont

fondées sur des estimations, des prévisions et des hypothèses en ce

inclus, notamment, des hypothèses concernant la stratégie présente

et future de Verallia et l’environnement économique dans lequel

Verallia exerce ses activités. Elles impliquent des risques connus

et inconnus, des incertitudes et d’autres facteurs, qui peuvent

avoir pour conséquence une différence significative entre la

performance et les résultats réels de Verallia et ceux présentés

explicitement ou implicitement dans ces déclarations prospectives.

Ces risques et incertitudes incluent ceux détaillés et identifiés

au Chapitre 4 « Facteurs de risques » du document d’enregistrement

universel approuvé par l’AMF et disponible sur le site Internet de

la Société (www.verallia.com) et celui de l'AMF

(www.amf-france.org). Ces déclarations et informations prospectives

ne constituent pas des garanties de performances futures.

Le présent communiqué de presse inclut uniquement des

informations résumées et ne prétend pas être exhaustif.

Protection des données à caractère personnel

Vous pouvez à tout moment vous désinscrire de la liste de

distribution de nos communiqués de presse en effectuant votre

demande à l’adresse email suivante : investors@verallia.com. Les

communiqués restent accessibles sur le site internet

https://www.verallia.com/investisseurs.

Verallia SA, en qualité de responsable de traitement, met en

œuvre des traitements de données à caractère personnel ayant pour

finalité la mise en œuvre et la gestion de sa communication interne

et externe. Ces traitements sont basés sur l’intérêt légitime. Les

données collectées (nom, prénom, coordonnées professionnelles,

profils, historique des relations) sont indispensables à ces

traitements et sont utilisées par les services concernés du groupe

Verallia et le cas échéant, ses sous-traitants. Les données

personnelles sont transférées hors Union européenne par Verallia SA

à ses prestataires situés hors Union européenne en charge de la

fourniture et gestion des solutions techniques liées aux

traitements susvisés. Verallia SA veille à ce que les garanties

appropriées soient prises afin d’encadrer ces transferts de données

hors Union européenne. Dans les conditions prévues par la

réglementation applicable en matière de protection des données à

caractère personnel, vous pouvez accéder et obtenir copie des

données vous concernant, vous opposer au traitement de ces données,

les faire rectifier ou effacer. Vous disposez également d'un droit

à la limitation du traitement de vos données. Pour exercer l’un de

ces droits veuillez-vous adresser à la Direction de la

Communication financière du Groupe à l’adresse suivante

investors@verallia.com. Si vous estimez, après nous avoir

contactés, que vos droits ne sont pas respectés ou que le

traitement n’est pas conforme aux règles de protection des données,

vous pouvez adresser une réclamation à la CNIL.

ANNEXES - Chiffres clés

En millions d'euros

2022

2021

Chiffre d'affaires

3 351,5

2 674,0

Croissance reportée

+25,3 %

+5,4 %

Croissance organique

+26,5 %

+6,8 %

dont Europe du Sud et de

l’Ouest

2 236,4

1 832,2

dont Europe du Nord et de

l’Est

695,3

537,6

dont Amérique latine

419,8

304,2

Coût des ventes

(2 527,1)

(2 042,4)

Frais commerciaux, généraux et

administratifs

(194,4)

(173,9)

Éléments liés aux

acquisitions

(65,6)

(59,7)

Autres produits et charges

opérationnels

(6,1)

(4,9)

Résultat opérationnel

558,3

393,1

Résultat financier

(80,7)

(56,8)

Résultat avant impôts

477,6

336,3

Impôt sur le résultat

(122,1)

(89,4)

Quote-part du résultat net des

entreprises associées

0,2

2,4

Résultat net16

355,6

249,3

Résultat par action

2,92 €

2,01 €

EBITDA ajusté17

865,5

678,1

Marge Groupe

25,8 %

25,4 %

dont Europe du Sud et de

l’Ouest

554,5

452,8

marge Europe du Sud et de

l’Ouest

24,8 %

24,7 %

dont Europe du Nord et de

l’Est

146,5

117,0

marge Europe du Nord et de

l’Est

21,1 %

21,8 %

dont Amérique latine

164,6

108,2

marge Amérique latine

39,2 %

35,6 %

Dette nette en fin de

période

1 406

1 268

EBITDA ajusté sur les 12

derniers mois

865,5

678,1

Dette nette / EBITDA ajusté des

12 derniers mois

1,6x

1,9x

Capex totaux18

367,0

256,3

Cash conversion19

57,6 %

62,2 %

Variation du besoin en fonds de

roulement opérationnel

39,4

80,5

Cash-flow des

opérations20

537,9

502,3

Free cash-flow21

363,8

329,3

Investissements

stratégiques22

97,4

38,1

Investissements

récurrents23

269,6

218,2

Évolution du chiffre d’affaires par nature en millions d’euros

en 2022

En millions d'euros

Chiffre d'affaires

2021

2 674,0

Volumes

+37,7

Prix / Mix

+669,7

Taux de change

(47,4)

Périmètre

+17,5

Chiffre d'affaires

2022

3 351,5

Évolution de l’EBITDA ajusté par nature en millions d’euros en

2022

En millions d'euros

EBITDA ajusté 202124

678,1

Contribution de l’activité

+41,1

Spread prix-mix / coûts

+135,7

Productivité nette

+33,9

Taux de change

(26,7)

Autres

+3,4

EBITDA ajusté 2022

865,5

Chiffres clés sur le quatrième trimestre

En millions d'euros

T4 2022

T4 2021

Chiffre d’affaires

833,9

651,8

Croissance reportée

+27,9 %

Croissance organique

+32,9 %

EBITDA ajusté

211,3

150,5

Marge d’EBITDA ajusté

25,3 %

23,1 %

Tableau de passage du résultat opérationnel vers l’EBITDA

ajusté

En millions d'euros

2022

2021

Résultat opérationnel

558,3

393,1

Amortissements et

dépréciations25

295,9

281,1

Coûts de restructuration

(0,8)

(2,7)

IAS 29 Hyperinflation

(Argentine)26

4,3

(4,8)

Plan d’actionnariat du management

et coûts associés

6,2

10,1

Frais d'acquisition de sociétés

et complément de prix

5,1

0,0

Autres

(3,5)

1,3

EBITDA ajusté

865,5

678,1

L’EBITDA ajusté et la cash conversion constituent des

indicateurs alternatifs de performance au sens de la position AMF

n°2015-12.

L’EBITDA ajusté et la cash conversion ne sont pas des agrégats

comptables standardisés répondant à une définition unique

généralement acceptée par les normes IFRS. Ils ne doivent pas être

considérés comme un substitut au résultat opérationnel, aux flux de

trésorerie provenant de l’activité opérationnelle qui constituent

des mesures définies par les IFRS ou encore à une mesure de

liquidité. D’autres émetteurs pourraient calculer l’EBITDA ajusté

et la cash conversion de façon différente par rapport à la

définition retenue par le Groupe.

IAS 29 : hyperinflation en Argentine

Depuis 2018, le Groupe applique la norme IAS 29 en Argentine.

L’application de cette norme impose la réévaluation des actifs et

passifs non monétaires et du compte de résultat pour refléter les

modifications de pouvoir d’achat dans la monnaie locale. Ces

réévaluations peuvent conduire à un profit ou une perte sur la

position monétaire nette intégrée au résultat financier.

De plus, les éléments financiers de la filiale argentine sont

convertis en euro au taux de change de clôture de la période

concernée.

En 2022, l’impact net sur le chiffre d’affaires est de (9,8)

M€. L’impact de l’hyperinflation est exclu de l’EBITDA ajusté

consolidé tel que présenté dans le « tableau de passage du résultat

opérationnel vers l’EBITDA ajusté ».

Structure financière

En millions d'euros

Montant nominal ou max.

tirable

Taux nominal

Maturité finale

31 déc 2022

Emprunt obligataire

Sustainability-Linked

mai 202127

500

1,625 %

Mai 2028

502,7

Emprunt obligataire

Sustainability-Linked novembre 202127

500

1,875 %

Nov. 2031

493,7

Prêt à terme A – TLA27

500

Euribor +1,25 %

Oct. 2024

500,6

Ligne de crédit renouvelable

RCF1

500

Euribor +0,85 %

Oct. 2024

-

Titres de créances négociables

(Neu CP)27

400

150,3

Autres dettes28

89,4

Dette totale

1 736,6

Trésorerie et équivalents de

trésorerie

(330,8)

Dette nette

1 405,9

Compte de résultat consolidé

En millions d'euros

2022

2021

Chiffre d'affaires

3 351,5

2 674,0

Coût des ventes

(2 527,1)

(2 042,4)

Frais commerciaux, généraux et

administratifs

(194,4)

(173,9)

Éléments liés aux

acquisitions

(65,6)

(59,7)

Autres produits et charges

opérationnels

(6,1)

(4,9)

Résultat opérationnel

558,3

393,1

Résultat financier

(80,7)

(56,8)

Résultat avant impôts

477,6

336,3

Impôt sur le résultat

(122,1)

(89,4)

Quote-part du résultat net des

entreprises associées

0,2

2,4

Résultat net29

355,6

249,3

Attribuables aux actionnaires de

la société

342,0

242,6

Attribuables aux intérêts ne

donnant pas le contrôle

13,6

6,7

Résultat de base par action

(en €)

2,92

2,01

Résultat dilué par action (en

€)

2,92

2,01

Bilan consolidé

En millions d'euros

31 déc. 2022

31 déc. 2021

ACTIF

Goodwill

783,9

530,2

Autres immobilisations

incorporelles

313,1

372,2

Immobilisations corporelles

1 609,0

1 351,1

Participations dans des

entreprises associées

5,9

5,1

Impôt différé

27,5

64,7

Autres actifs non courants

186,3

152,1

Actifs non courants

2 925,7

2 475,4

Part à court terme des actifs non

courants et financiers

1,3

1,3

Stocks

536,8

404,3

Créances clients

250,4

121,6

Créances d'impôts exigibles

5,4

1,2

Autres actifs courants

392,3

318,5

Trésorerie et équivalents de

trésorerie

330,8

494,6

Actifs courants

1 517,0

1 341,5

Total actifs

4 442,7

3 816,9

PASSIF

Capital social

413,3

413,3

Réserves consolidées

590,1

333,1

Capitaux propres attribuables

aux actionnaires

1 003,4

746,4

Intérêts ne donnant pas le

contrôle

64,0

53,3

Capitaux propres

1 067,4

799,7

Dette financière et dérivés non

courants

1 562,2

1 569,0

Provisions pour retraites et

avantages assimilés

87,4

117,5

Impôt différé

226,0

263,8

Provisions et autres passifs

financiers non-courants

23,2

21,3

Passifs non-courants

1 898,8

1 971,6

Dette financière et dérivés

courants

200,9

197,2

Part à court terme des provisions

et autres passifs financiers non-courants

54,3

39,5

Dettes fournisseurs

740,6

521,4

Passifs d'impôts exigibles

44,3

23,6

Autres passifs courants

436,4

263,9

Passifs courants

1 476,5

1 045,6

Total capitaux propres et

passifs

4 442,7

3 816,9

Tableau des flux de trésorerie consolidé

En millions d'euros

2022

2021

Résultat net

355,6

249,3

Amortissements et pertes de valeur des

actifs

295,9

281,1

Charges d'intérêts des dettes

financières

29,4

32,0

Variations des stocks

(92,8)

(16,9)

Variations des créances clients, dettes

fournisseurs et des autres débiteurs et créditeurs

50,9

107,2

Charge d'impôt exigible

135,5

107,9

Impôts payés

(105,9)

(91,4)

Variations d'impôts différés et des

provisions

0,8

(46,8)

Autres

29,8

19,1

Flux net de trésorerie liés aux

activités opérationnelles

699,2

641,5

Acquisition d'immobilisations corporelles

et d'immobilisations incorporelles

(367,0)

(256,3)

Augmentation (Diminution) des dettes sur

immobilisations

75,2

(10,7)

Acquisitions de filiales, déduction faite

de la trésorerie acquise

(247,9)

(0,2)

Autres

(0,4)

(4,3)

Flux net de trésorerie liés aux

activités d'investissement

(540,1)

(271,5)

Augmentation (réduction) de capital

13,0

15,7

Dividendes payés

(122,7)

(114,2)

Augmentation (réduction) des actions

propres

(8,4)

(221,1)

Transactions avec les actionnaires de

la société mère

(118,1)

(319,6)

Transactions avec les intérêts ne

donnant pas le contrôle

(2,7)

(1,5)

Augmentation (diminution) des découverts

bancaires et autre dette à court terme

(1,7)

2,9

Augmentation de la dette à long terme

6,8

1 039,1

Diminution de la dette à long terme

(172,3)

(1 041,0)

Intérêts financiers payés

(28,1)

(31,4)

Variations de la dette brute

(195,3)

(30,4)

Flux net de trésorerie liés aux

activités de financement

(316,1)

(351,5)

Augmentation (diminution) de la

trésorerie et équivalents de trésorerie

(156,9)

18,5

Incidence des variations du taux de change

sur la trésorerie et les équivalents de trésorerie

(6,9)

0,0

Trésorerie et équivalents de trésorerie

au début de l'exercice

494,6

476,2

Trésorerie et équivalents de trésorerie

à la clôture de l'exercice

330,8

494,6

GLOSSAIRE

Activité : correspond à la somme de la variation de

volumes plus ou moins l’évolution de la variation des stocks.

Croissance organique : correspond à la croissance du

chiffre d’affaires à taux de change et à périmètre constants. Les

revenus à taux de change constants sont calculés en appliquant les

mêmes taux de change aux indicateurs financiers présentés dans les

deux périodes faisant l’objet de comparaisons (en appliquant les

taux de la période précédente aux indicateurs de la période en

cours).

EBITDA ajusté : L’EBITDA ajusté est un indicateur non

défini par les normes IFRS. Il s’agit d’un indicateur de suivi de

la performance sous-jacente des activités après retraitement de

certaines charges et/ou produits à caractère non récurrents ou de

nature à fausser la lecture de la performance de l’entreprise.

L’EBITDA ajusté est calculé sur la base du résultat opérationnel

retraité des dépréciations et amortissements, des coûts liés aux

restructurations, des coûts liés aux acquisitions et M&A, des

effets d’hyperinflation, des plans d’actionnariat du management,

des effets liés aux cessions et risques filiales, des frais de

fermeture de sites et autres éléments.

Capex : ou dépenses d’investissement, représentent les

achats d’immobilisations corporelles et incorporelles nécessaires

pour maintenir la valeur d’un actif et/ou s’adapter aux demandes du

marché ainsi qu’aux contraintes environnementales, de santé et de

sécurité ; ou pour augmenter les capacités du Groupe. L’acquisition

de titres en est exclue.

Investissements récurrents : Les Capex récurrents

représentent les achats d’immobilisations corporelles et

incorporelles nécessaires pour maintenir la valeur d’un actif et/ou

s’adapter aux demandes du marché ainsi qu’aux contraintes

environnementales, de santé et de sécurité. Ils incluent

principalement les rénovations de fours et la maintenance des

machines IS.

Investissements stratégiques : Les investissements

stratégiques représentent les acquisitions stratégiques d’actifs

qui augmentent les capacités du Groupe ou son périmètre de manière

significative (par exemple, acquisition d’usines ou équivalent,

investissements « greenfield » ou « brownfield »), incluant la

construction de nouveaux fours additionnels. Ils incluent également

depuis 2021 les investissements liés à la mise en oeuvre du plan de

réduction des émissions de CO2.

Cash conversion : est défini comme les cash flows rapportés à

l’EBITDA ajusté. Les cash flows sont définis comme l’EBITDA ajusté

diminué des Capex.

Free Cash-Flow : Défini comme le Cash-flow des opérations

- Autre impact d'exploitation - Intérêts financiers payés et autres

coûts de financement - Impôts payés.

Le segment Europe du Sud et de l’Ouest comprend les sites

de production localisés en France, Espagne, Portugal et Italie. Il

est également désigné par l’abréviation « SWE ».

Le segment Europe du Nord et de l’Est comprend les sites

de production localisés en Allemagne, Royaume-Uni, Russie, Ukraine

et Pologne. Il est également désigné par l’abréviation « NEE ».

Le segment Amérique latine comprend les sites de

production localisés au Brésil, en Argentine et au Chili.

Liquidité : calculée comme la trésorerie disponible + les

lignes de crédit renouvelables non tirées – l’encours de titres de

créances négociables (Neu CP).

Amortissement des immobilisations incorporelles acquises par

le biais de regroupements d'entreprises : correspond à

l'amortissement des relations clients constatées lors de

l’acquisition de l’activité emballage de Saint-Gobain en 2015 (740

M€ de valeur brute sur une durée d'utilité de 12 ans).

1 La croissance du chiffre d’affaires à taux de change et

périmètre constants hors Argentine est de +22,4 % en 2022 par

rapport à 2021. 2 Le résultat net 2022 comprend une charge

d'amortissement des relations clients, constatées lors de

l’acquisition de l’activité emballage de Saint-Gobain en 2015, de

44 M€ et 0,38 € par action (montant net d’impôts). En excluant

cette charge, le résultat net serait de 400 M€ et 3,30 € par

action. Cette charge était de 43 M€ et 0,36 € par action en 2021. 3

Valeur d’entreprise. 4 Verre recyclé. 5 Sous réserve d’approbation

de l’Assemblée Générale annuelle des actionnaires qui se tiendra le

25 avril 2023. 6 Croissance du chiffre d’affaires à taux de change

et à périmètre constants. Les revenus à taux de change constants

sont calculés en appliquant les mêmes taux de change aux

indicateurs financiers présentés dans les deux périodes faisant

l’objet de comparaisons (en appliquant les taux de la période

précédente aux indicateurs de la période en cours). La croissance

du chiffre d’affaires à taux de change et périmètre constants hors

Argentine est de +22,4 % en 2022 par rapport à 2021. 7 L’EBITDA

ajusté est calculé sur la base du résultat opérationnel retraité

des dépréciations et amortissements, des coûts liés aux

restructurations, des coûts liés aux acquisitions et M&A, des

effets d’hyperinflation, des plans d’actionnariat du management,

des effets liés aux cessions et risques filiales, des frais de

fermeture de sites et autres éléments. 8 Le spread représente la

différence entre (i) l’augmentation des prix de vente et du mix

appliquée par le Groupe après avoir, le cas échéant, répercuté sur

ces prix l’augmentation de ses coûts de production et (ii)

l’augmentation de ses coûts de production. Le spread est positif

lorsque l’augmentation des prix de vente appliquée par le Groupe

est supérieure à l’augmentation de ses coûts de production.

L’augmentation des coûts de production est constatée par le Groupe

à volumes de production constants et avant écart industriel et

prise en compte de l’impact du plan d’amélioration de la

performance industrielle (Performance Action Plan (PAP)). 9 Le

cash-flow des opérations représente l’EBITDA ajusté diminué des

Capex, auquel est ajoutée la variation du besoin en fonds de

roulement opérationnel incluant la variation des dettes envers les

fournisseurs d’immobilisations. 10 Défini comme le Cash-flow des

opérations - Autre impact d'exploitation - Intérêts financiers

payés et autres coûts de financement - Impôts payés. 11 Calculée

comme la trésorerie disponible + les lignes de crédit renouvelables

non tirées – l’encours de titres de créances négociables (Neu CP).

12 SCOPE 1 « Émissions directes » = émissions de CO2 au périmètre

physique de l’usine, c’est-à-dire les matières premières

carbonatées, le fuel lourd et domestique, le gaz naturel (fusion et

hors fusion). SCOPE 2 « Émissions indirectes » = émissions liées

aux consommations d’électricité nécessaires au fonctionnement de

l’usine. 13 Verre recyclé. 14 Le Carbon Disclosure Project (CDP)

est une organisation internationale à but non lucratif qui évalue

l’action des entreprises pour réduire leur impact environnemental

sur l’ensemble de leurs chaines de valeur. Le CDP utilise une

méthodologie détaillée avec des notes allant de « A » à « D- ». 15

Il y a trois notations CDP : Climate Change, Water security,

Forests. 16 Le résultat net 2022 comprend une charge

d'amortissement des relations clients, constatées lors de

l’acquisition de l’activité emballage de Saint-Gobain en 2015, de

44 M€ et 0,38 € par action (montant net d’impôts). En excluant

cette charge, le résultat net serait de 400 M€ and 3,30 € par

action. Cette charge était de 43 M€ et 0,36 € par action en 2021.

17 L’EBITDA ajusté est calculé sur la base du résultat opérationnel

retraité des dépréciations et amortissements, des coûts liés aux

restructurations, des coûts liés aux acquisitions et M&A, des

effets d’hyperinflation, des plans d’actionnariat du management,

des effets liés aux cessions et risques filiales, des frais de

fermeture de sites et autres éléments. 18 Ces Capex représentent

les achats d’immobilisations corporelles et incorporelles

nécessaires pour maintenir la valeur d’un actif et/ou s’adapter aux

demandes du marché ainsi qu’aux contraintes environnementales, de

santé et de sécurité ; ou pour augmenter les capacités du Groupe.

L’acquisition de titres en est exclue. 19 Le cash conversion est

défini comme l’EBITDA ajusté diminué des capex, rapporté à l’EBITDA

ajusté. 20 Le cash-flow des opérations représente l’EBITDA ajusté

diminué des Capex, auquel est ajoutée la variation du besoin en

fonds de roulement opérationnel incluant la variation des dettes

envers les fournisseurs d’immobilisations. 21 Défini comme le

Cash-flow des opérations - Autre impact d'exploitation - Intérêts

financiers payés et autres coûts de financement - Impôts payés. 22

Les investissements stratégiques représentent les acquisitions

stratégiques d’actifs qui augmentent les capacités du Groupe ou son

périmètre de manière significative (par exemple, acquisition

d’usines ou équivalent, investissements « greenfield » ou «

brownfield »), incluant la construction de nouveaux fours

additionnels. Ils incluent également depuis 2021, les

investissements liés à la mise en œuvre du plan de réduction des

émissions de CO2. 23 Les investissements récurrents représentent

les achats d’immobilisations corporelles et incorporelles

nécessaires pour maintenir la valeur d’un actif et/ou s’adapter aux

demandes du marché ainsi qu’aux contraintes environnementales, de

santé et de sécurité. Ils incluent principalement les rénovations

de fours et la maintenance des machines IS. 24 L’EBITDA ajusté est

calculé sur la base du résultat opérationnel retraité des

dépréciations et amortissements, des coûts liés aux

restructurations, des coûts liés aux acquisitions et M&A, des

effets d’hyperinflation, des plans d’actionnariat du management,

des effets liés aux cessions et risques filiales, des frais de

fermeture de sites et autres éléments. 25 Inclut les amortissements

liés aux immobilisations incorporelles et corporelles, les

amortissements des immobilisations incorporelles acquises par le

biais de regroupements d’entreprise et les dépréciations

d’immobilisations corporelles. 26 Le Groupe applique la norme IAS

29 (Hyperinflation) depuis 2018. 27 Incluant les intérêts courus.

28 Dont loyers IFRS16 (53,5 M€), dettes locales (41,9 M€),

affacturage avec recours and double cash (18,4 M€). 29 Le résultat

net 2022 comprend une charge d'amortissement des relations clients,

constatées lors de l’acquisition de l’activité emballage de

Saint-Gobain en 2015, de 44 M€ et 0,38 € par action (montant net

d’impôts). En excluant cette charge, le résultat net serait de 400

M€ and 3,30 € par action. Cette charge était de 43 M€ et 0,36 € par

action en 2021.

Consultez la

version source sur businesswire.com : https://www.businesswire.com/news/home/20230215005654/fr/

Service de presse Verallia Annabel Fuder & Stéphanie

Piere verallia@wellcom.fr | +33 (0)1 46 34 60 60

Contact relations investisseurs Verallia Alexandra

Baubigeat Boucheron |

alexandra.baubigeat-boucheron@verallia.com

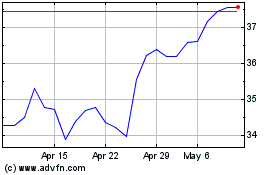

VERALLIA (EU:VRLA)

Historical Stock Chart

From Mar 2024 to Apr 2024

VERALLIA (EU:VRLA)

Historical Stock Chart

From Apr 2023 to Apr 2024