Solide 3ème trimestre 2024 à 1 344 millions

d’euros en hausse de 9% en données publiées et à taux de

change constants

Regulatory News:

Exclusive Networks (Paris:EXN):

CROISSANCE SOUTENUE

- Chiffre d'affaires brut en hausse de 9 % à taux de change

constants à 1 344 millions d'euros

- Renforcement géographique avec une stratégie de fusions et

d'acquisitions qui porte ses fruits dans la région APAC et une

croissance solide dans la région NAM : 11 % à taux de change

constants

- Croissance des neuf premiers mois à 10% à taux de change

constants et à 9% en données publiées

Exclusive Networks (Euronext Paris : EXN), un leader mondial de

la cybersécurité, annonce aujourd'hui son chiffre d'affaires brut

et son chiffre d'affaires IFRS pour le troisième trimestre 2024,

clos le 30 septembre 2024. Veuillez noter que la direction ne

tiendra pas de conférence téléphonique le 5 novembre 2024, comme

prévu initialement.

Jesper Trolle, Chief Executive Officer, a déclaré : «

J'ai le plaisir d'annoncer que nous avons connu un troisième

trimestre solide compte tenu de la persistance de conditions de

marché challenging. Nous avons poursuivi notre croissance, avec un

chiffre d'affaires brut de 1 334 millions d'euros, en hausse de 9 %

à taux de change constants et en données publiées. Cette

performance est principalement due à la région APAC, en hausse de

71 %, et aux Amériques, en hausse de 11 %.

Dans la région APAC, l'intégration du groupe Nextgen a renforcé

et accéléré notre croissance, démontrant que notre stratégie de

fusions et acquisitions visant au renforcement de notre empreinte

géographique dans la région ANZ porte ses fruits.

Nos fondamentaux sont solides, notre réputation de partenaire de

confiance continue d'être appréciée par les fournisseurs et les

clients, avec des taux de rétention constamment supérieurs à 100%,

ouvrant la voie à une croissance continue.

Même si certains contrats n’ont pas pu se matérialiser dans le

chiffre d’affaires du troisième trimestre en raison de

l'allongement des processus de décision des entreprises, nous

prévoyons de terminer l'année sur une note positive, bénéficiant

d’une croissance des commandes à deux chiffres aux deuxième et

troisième trimestres, nous confortant dans la réalisation de nos

objectifs pour 2024. »

CHIFFRE D’AFFAIRES BRUT ET PAR REGION

Le taux de rétention net des fournisseurs1 s’est établi à

105% sur 12 mois glissants au T3-24 (contre 122% au T3-23) avec un

taux de rétention net des clients1 de 104% sur 12 mois

glissants au T3-24 (contre 121% au T3-23), soutenu par la forte

demande pour les solutions de nos fournisseurs et l'engagement

continu de nos partenaires.

Chiffre d’affaires brut du 3ème trimestre 2024

En million d’€

T3 2023

T3 2024

Variation

Publié

A taux constant*

EMEA

973

992

+2 %

+2 %

AMÉRIQUES

157

173

+10 %

+11 %

APAC

99

169

+71 %

+72 %

GROUPE

1 228

1 334

+9 %

+9 %

* La variation à taux constant est calculée en utilisant les

taux du T3 2023 appliqués chiffre d’affaires du T3 2024. Les USD,

GBP et PLN ont évolué comme suit : 1EUR : 1,087 USD; 1EUR : 0,851

GBP, 1EUR : 4,306 PLN respectivement pour le T4 2024 et 1EUR :

1,084 USD; 1EUR : 0,871 GBP, 1EUR : 4,584 PLN respectivement pour

le T4 2023.

Le chiffre d'affaires brut s'est élevé à 1 334 millions

d'euros, soit une augmentation de 9 % par rapport à l'année

précédente sur une base déclarée, et de 9 % à taux de change

constants. Une partie de cette croissance (5,5 %) est due aux

activités de fusions et d'acquisitions avec l'intégration du groupe

NextGen. Le reste de la croissance provient de l’activité de

fournisseurs existants dans leurs zones géographiques actuelles

(1,6 %), de fournisseurs entrant dans de nouvelles zones

géographiques (1,0 %) et de nouvelles relations avec des

fournisseurs (0,5 %). La croissance a été affectée par le report de

contrats sur le quatrième trimestre. Le quatrième trimestre étant

le dernier de l'année civile, la société est confortée dans la

réalisation d’un quatrième trimestre solide par rapport à l'année

précédente.

EMEA (74 % du chiffre d’affaires brut) : le chiffre

d'affaires brut s'élève à 992 millions d'euros, soit une

augmentation de 19 millions d'euros, 2 % en données publiées ainsi

qu’à taux de change constants.

AMÉRIQUES (13 % du chiffre d’affaires brut) : le chiffre

d'affaires brut s'élève à 173 millions d'euros, soit une hausse de

10% en données publiées et de 11 % à taux de change constants.

APAC (13 % du chiffre d’affaires brut) : le chiffre

d'affaires brut a atteint 169 millions d'euros, soit une

augmentation de 71 % par rapport à l'année précédente en données

publiées et de 72 % à taux de change constants. La croissance

organique d’APAC est de 3,4 % en données publiées et de 3,8 % à

taux de change constants. Il s'agit de son deuxième trimestre de

croissance positive par rapport à l’exercice précédent, ce qui

démontre clairement notre capacité de redressement.

Au T3 2024, le mix des ventes brutes a évolué vers les logiciels

et le Support et Maintenance, en ligne avec la stratégie

mise en place et confirmant la pertinence de la proposition de

valeur. Le Hardware sur 12 mois glissants a diminué à 23 %

du chiffre d’affaires brute du Groupe (vs 26% au T3 2023), les

Licences ont augmenté à 51 % (vs 48 % au T32023) et le

Support et Maintenance est resté stable à 26 % (comme au T3

2023).

L’activité Cloud représente 34 % du chiffre d’affaires brut du

Groupe au T3 2024 sur 12 mois glissants, en hausse de 6 points par

rapport au T3 2023, en ligne avec notre stratégie de croissance

digitale.

CHIFFRE D’AFFAIRES IFRS du 3ème trimestre 2024

En million d’€

T3 2023

T3 2024

Variation

Publié

A taux constants*

EMEA

275

281

+2%

+3%

AMÉRIQUES

64

80

+24%

+26%

APAC

39

55

+42%

+43%

GROUPE

378

415

+10%

+11%

* La variation à taux constant est calculée en utilisant les

taux du T3 2023 appliqués chiffre d’affaires du T3 2024

Le chiffre d'affaires IFRS tient compte de la

comptabilisation des ventes d'assistance et de maintenance sur la

base d'une marge nette conformément aux normes IFRS, étant donné

qu'Exclusive Networks n'est pas le principal débiteur de ces

solutions. Le chiffre d'affaires IFRS a atteint 415 millions

d'euros, en hausse de 10% sur une base déclarée, en ligne avec

l'évolution des ventes brutes.

PERSPECTIVES 2024

Dans un environnement encore marqué par la volatilité

macroéconomique, nous restons confiants dans la réalisation de nos

prévisions pour l'exercice 2024 :

- Une augmentation du Chiffre d'affaires brut comprise

entre 10 % et 12 % à taux constants

- Une Marge nette comprise entre 500 et 515 millions

d'euros

- Un EBIT ajusté compris entre 200 et 210 millions

d'euros

- Un Flux de trésorerie opérationnel disponible

ajusté supérieur à 80 % de l'EBITDA ajusté

EVENEMENTS IMPORTANTS SURVENUS DEPUIS LE 30 SEPTEMBRE

2024

Refinancement du Groupe

Comme décrit dans le communiqué de presse publié par la Société

le 24 juillet 2024, un consortium comprenant CD&R et Everest UK

HoldCo Limited, une entité contrôlée par les fonds Permira et

l'actionnaire majoritaire d'Exclusive Networks, envisage d'acquérir

une participation majoritaire dans la Société (l'« Acquisition de

Bloc »), qui sera suivie d'une offre publique d'achat obligatoire

simplifiée sur les actions restantes de la Société (l’ « Offre »),

et si les conditions légales sont remplies, la mise en œuvre d'un

retrait obligatoire à la fin de l'Offre (ensemble, la « Transaction

»). Dans le cadre de la Transaction, et comme décrit dans le

communiqué de presse du 24 juillet 2024, il est envisagé que la

Société et Everest SubBidco concluent un nouvel accord de

financement, permettant entre autres, de financer le paiement de la

distribution exceptionnelle approuvée par l'assemblée générale des

actionnaires du 31 octobre 2024, et globalement de refinancer

l'endettement existant du Groupe.

Le Conseil d'administration de la Société a approuvé le 4

novembre 2024 l'accord sur les facilités de crédit de premier rang

auquel, entre autres, la Société et sa filiale Everest SubBidco

seront emprunteurs, conformément aux conditions annoncées en

juillet 2024. Il comprendra un prêt à terme mis à la disposition

d'Everest SubBidco pour un montant maximum en principal de 925 000

000 €, des prêts à terme différés mis à la disposition d'Everest

SubBidco pour un montant maximum combiné en principal de 235 000

000 € et une facilité de crédit renouvelable mise à la disposition,

entre autres, de la Société et d'Everest SubBidco pour un montant

en principal de 235 000 000 €. Un prêt à terme est également mis à

la disposition d’Etna French Bidco dans le cadre de l'accord sur

les facilités de crédit de premier rang pour un montant maximum de

425 000 000 € afin de financer l'acquisition du bloc, l'offre et,

le cas échéant, le retrait obligatoire qui s'ensuivra.

CONFERENCE TELEPHONIQUE

Comme mentionné au début de ce communiqué de presse, veuillez

noter que la direction ne tiendra pas de conférence téléphonique le

5 novembre 2024, comme prévu initialement.

CALENDRIER PREVISIONNEL

- Résultats financiers de l’exercice 2024 : 25 mars 2025

ANNEXES

Chiffre d’affaires brut des 9 premiers mois de

l’année

En million d’€

9 mois 2023

9 mois 2024

Variation

Publié

A taux constants*

EMEA

2 795

2 971

+6 %

+7 %

AMÉRIQUES

455

487

+7 %

+7 %

APAC

310

440

+42 %

+44 %

GROUPE

3 560

3 898

+9 %

+10 %

* La variation à taux constant est calculée en utilisant les

taux du T3 2023 appliqués chiffre d’affaires du T3 2024. Les USD,

GBP et PLN ont évolué comme suit : 1EUR : 1,087 USD; 1EUR : 0,851

GBP, 1EUR : 4,306 PLN respectivement pour le T4 2024 et 1EUR :

1,084 USD; 1EUR : 0,871 GBP, 1EUR : 4,584 PLN respectivement pour

le T4 2023.

Chiffre d’affaires IFRS des 9 premiers mois de

l’année

En million d’€

9 mois 2023

9 mois 2024

Variation

Publié

A taux constants*

EMEA

842

800

-5 %

-4 %

AMÉRIQUES

179

203

+13 %

+14 %

APAC

134

136

+1 %

+3 %

GROUPE

1 155

1 139

-1 %

-1 %

** La variation à taux de change constant est calculée en

utilisant les taux de 9 mois de 2023 appliqués aux revenus de 9

mois de 2024.

Réconciliation des chiffre d’affaires brut et IFRS

En million d’€

T3 2023

9 mois 2023

T3 2024

9 mois 2024

Chiffre d’affaires brut

1 228

3 560

1 334

3 898

Agent vs principal

– IFRS 15

(850)

(2 405)

(918)

(2 759)

Chiffre d’affaires IFRS

378

1 155

415

1 139

A PROPOS D’EXCLUSIVE NETWORKS

Exclusive Networks (EXN) est un spécialiste mondial de la

cybersécurité qui propose à ses partenaires et à ses clients finaux

un large éventail de services et de portefeuilles de produits par

le biais d'itinéraires de commercialisation éprouvés. Avec des

bureaux dans plus de 45 pays et la capacité de servir des clients

dans plus de 170 pays, nous combinons une perspective locale avec

l'échelle et la livraison d'une organisation mondiale unique.

Notre portefeuille de fournisseurs, le meilleur de sa catégorie,

est soigneusement sélectionné parmi les principaux acteurs du

secteur. Nos services vont de la sécurité gérée à l'accréditation

et à la formation techniques spécialisées et tirent parti de

l'évolution rapide des technologies et des modèles d’entreprise.

Pour plus d’informations, visitez le site

www.exclusive-networks.com.

AVERTISSEMENT

Ce communiqué de presse peut contenir des déclarations

prospectives. Ces déclarations prospectives peuvent inclure des

prévisions, des estimations, des hypothèses, des déclarations

concernant des projets, des objectifs, des intentions et/ou des

attentes concernant des résultats financiers, des événements, des

opérations et des services futurs et le développement de produits,

ainsi que des déclarations concernant des résultats ou des

événements futurs. Les déclarations prospectives sont généralement

identifiées par les termes “s’attendre à”, “anticiper”, “croire”,

“avoir l’intention”, “estimer”, “planifier”, “projeter”,

“pourrait”, “devrait” ou la forme négative de ces termes ou toute

autre variante ou terminologie similaire.

Bien que la direction d’Exclusive Networks estime actuellement

que les attentes reflétées dans ces déclarations prospectives sont

raisonnables, les investisseurs sont avertis que les déclarations

prospectives sont soumises à divers risques et incertitudes (y

compris, sans limitation, les risques identifiés dans le document

d’enregistrement d’Exclusive Networks disponible sur le site

internet d’Exclusive Networks), car elles se rapportent à et

dépendent d’événements et de circonstances futurs qui peuvent ou

non se produire et peuvent être différents de ceux prévus, dont

beaucoup sont difficiles à prévoir et généralement hors du contrôle

d’Exclusive Networks. Les résultats et développements réels peuvent

différer significativement de ceux présentés explicitement ou

implicitement dans les déclarations prospectives. Les déclarations

prospectives ne sont pas destinées à donner et ne donnent aucune

assurance ni aucune garantie quant aux événements ou résultats

futurs. Sous réserve des exigences légales et règlementaires

applicables, Exclusive Networks ne s’engage en aucun cas à mettre à

jour ou à actualiser ces déclarations prospectives.

Le présent communiqué ne contient pas et ne constitue pas une

offre de valeurs mobilières ou une quelconque sollicitation d’achat

ou de souscription de valeurs mobilières en France, aux États-Unis

ou dans tout autre pays.

1 Défini comme le chiffre d'affaires brut déclaré sur 12 mois

glissants généré au cours de l'année N par les vendeurs/clients

actifs au cours de l'année N-1 divisé par le chiffre d'affaires

brut déclaré sur 12 mois glissants des mêmes vendeurs/clients au

cours de l'année N-1.

©Copyright Exclusive Networks SA | 20, Quai du

Point du Jour, Arcs de Seine, 92100 - Boulogne, Billancourt,

France

Consultez la

version source sur businesswire.com : https://www.businesswire.com/news/home/20241104053868/fr/

Investisseurs &

Analystes Nicolas Leroy Global Communications Director

ir@exclusive-networks.com

Médias FTI Consulting

Emily Oliver / Jamie Ricketts +33 (0)6 28 73 45 15 +44 (0)7976 718

948 exclusivenetworks@fticonsulting.com

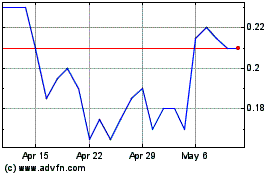

Excellon Resources (TSX:EXN)

Historical Stock Chart

From Oct 2024 to Nov 2024

Excellon Resources (TSX:EXN)

Historical Stock Chart

From Nov 2023 to Nov 2024