ASSYSTEM : Résultats semestriels 2024

Résultats semestriels 2024

- Chiffre d’affaires : 301,3 M€ (+6,7% au total et +5,8%

en organique)

- Résultat opérationnel d’activité

(1)

: 18,5 M€ (+17,8%)

- Marge opérationnelle d’activité : 6,1% (+0,5

pt)

Paris La Défense, le 11 septembre 2024 à

17h35 – Le conseil d’administration d’Assystem S.A. (ISIN

: FR0000074148 - ASY), groupe international d’ingénierie, réuni ce

jour, a examiné les états financiers au 30 juin 2024.

Dominique Louis, Président-directeur

général d’Assystem, déclare :

« La croissance du Groupe reste

soutenue, tirée par nos activités nucléaires en France et à

l’International, que cela concerne les nouveaux programmes

nucléaires de large et faible puissance, les opérations sur la base

installée ou les infrastructures du cycle du combustible, le

démantèlement et la défense. Avec plus de 7 500 collaborateurs,

Assystem poursuit son développement en soutenant notamment EDF en

France et au Royaume-Uni tout en renforçant ses bases en Inde et en

Arabie saoudite. »

CHIFFRES CLES

|

En millions d’euros (M€) |

S1 2023 |

S1 2024 |

Var. |

|

Chiffre d’affaires |

282,5 |

301,3 |

+6,7% |

|

Résultat opérationnel d’activité –

ROPA (1) |

15,7 |

18,5 |

+17,8% |

|

en % du CA |

5,6% |

6,1% |

+0,5 pt |

|

Résultat net consolidé

(2) |

21,0 |

5,0 |

|

|

|

31/12/2023 |

30/06/2024 |

|

|

(Cash net) ou Endettement net

(3) |

52,2 |

(14,7) |

|

ANALYSE DU COMPTE DE RÉSULTAT DU

1er SEMESTRE

2024

Au 1er semestre 2024, le

chiffre d’affaires consolidé atteint 301,3 M€ en

croissance de +6,7% dont +5,8% en organique, porté par une activité

toujours soutenue en Nucléaire (73% du CA S1) en progression de

+10,0% en organique par rapport au S1 2023, répartie entre +8,3% en

France et +15,4% à l’International.

En France (63% du CA S1) le

chiffre d’affaires à 189,6 M€ (dont 87% en Nucléaire) progresse de

+1,7% au total, dont +3,7% en organique et -2,0% d’effet périmètre

(impact net de la déconsolidation des activités dans la zone

Pacifique et de l’acquisition de KEOPS). Les activités à

l’International à 111,7 M€ (dont 50% en Nucléaire)

sont en progression de +16,4%, dont +9,9% en organique, +5,9%

d’effet périmètre (acquisition de L&T IEL) et +0,5% d’effet de

la variation des taux de change.

- Résultat opérationnel

d’activité (ROPA) et EBITDA

(4)

Au 1er semestre 2024, le ROPA

consolidé est de 18,5 M€ en croissance de +17,8% par

rapport au S1 2023 (i.e. 15,7 M€). La marge opérationnelle

d’activité s’établit à 6,1% contre 5,6% au 1er

semestre 2023, l’amélioration provenant essentiellement de la

meilleure occupation des ressources.

Le ROPA en France est de 11,3

M€, soit une marge de 6,0% du chiffre d’affaires, contre

respectivement 8,1 M€ et 4,3% au S1 2023. L’amélioration de la

marge opérationnelle d’activité de 1,7 pt est liée à une plus forte

occupation des ressources et une meilleure absorption des coûts

fixes.

Le ROPA à l’International

s’établit à 10,1 M€, soit une marge de 9,0% du chiffre d’affaires,

contre respectivement 10,5 M€ et 10,9% au S1 2023. La baisse de la

marge opérationnelle d’activité de 1,9 pt est liée à un volume

d’activité plus faible que prévu en Arabie saoudite.

Les frais centraux du groupe (Holding) ont un

impact sur le ROPA consolidé de (2,9) M€ au S1 2024, comme au S1

2023.

L’EBITDA(4)

consolidé est, hors incidence de l’application de la norme IFRS 16,

de 21,0 M€ au S1 2024, soit 7,0% du chiffre d’affaires, contre

respectivement 18,5 M€ et 6,5% au S1 2023.

- Résultat opérationnel

et autres éléments du résultat net consolidé

Le résultat opérationnel consolidé du S1

2024 s’élève à 13,9 M€, contre 19,7 M€ au S1 2023. Il

prend en compte une charge opérationnelle non liée à l’activité à

hauteur de (2,4) M€ (contre un produit de 5,0 M€ au S1 2023

constitué de la reprise de provision relative au litige CIR de 2011

et 2012). Les charges relatives aux paiements fondés sur des

actions (AGA) s’élèvent à (2,2) M€ (incluant le forfait social)

cette année contre (1,0) M€ au S1 2023.

La contribution d’Expleo Group

au résultat d’Assystem, qui détient 37,15% du capital et 38,94% des

instruments de quasi-fonds propres émis par la société (obligations

convertibles à coupon capitalisé), est de (4,2) M€, dont

(11,1) M€ de quote-part de résultat net et 6,9 M€ de coupon

des obligations convertibles. Pour mémoire, la contribution

d’Expleo Group au S1 2023 était de 4,0 M€, dont 6,3 M€ de coupon

des obligations convertibles.

Le résultat financier s’établit

à (0,7) M€ au S1 2024, contre 0,3 M€ au S1 2023.

Après prise en compte d’une charge d’impôt de

(4,1) M€, contre (3,4) M€ au S1 2023, le résultat net

consolidé s’établit à 5,0 M€ contre 21,0 M€ au S1

2023.

- Informations sur Expleo

Group

Au S1 2024, le chiffre d’affaires

d’Expleo Group, s’élève à 728,2 M€, en croissance de +4,2%

par rapport au S1 2023 (i.e. 698,6 M€).

L’EBITDA d’Expleo Group (y compris incidence

d’IFRS 16) s’établit à 70,6 M€ en croissance de +5,6% par rapport

au S1 2023, soit 9,7% du chiffre d’affaires consolidé

(respectivement 66,9 M€ et 9,6% au S1 2023).

Le résultat net consolidé d’Expleo Group avant

enregistrement du coupon capitalisé sur les instruments de

quasi-fonds propres s’établit à (12,0) M€ à fin juin 2024, contre

11,6 M€ au S1 2023. Cette diminution est principalement liée aux

charges financières (dette financière

nette(5) de 564 M€ au 31 décembre

2023 et augmentation du TLB de 50 M€ au S1 2024) et aux charges non

liées à l’activité.

PAIEMENT DU DIVIDENDE AU TITRE DE

L’EXERCICE 2023

L’Assemblée générale du 24 mai 2024 a approuvé

la distribution aux actionnaires d’Assystem d’un dividende de

12,50 euros par action au titre de l’exercice 2023 pour un

montant total de 185,6 M€. Le dividende a été versé en deux

temps : un acompte de 7,00 euros payé le 5 avril 2024 pour un

montant de 104,2 M€ et le solde de 5,50 euros payé le 12

juillet dernier pour un montant de 81,4 M€.

FREE CASH-FLOW

(6)

ET POSITION DE TRESORERIE NETTE

Compte tenu de la saisonnalité du BFR,

le free cash-flow du 1er

semestre 2024 hors incidence de l’application de

la norme IFRS 16 est de (15,9) M€, contre (27,5) M€ au S1 2023.

Au 30 juin 2024, Assystem est en

position de cash net (hors IFRS 16) de 14,7 M€, contre un

endettement net de 52,2 M€ au 31 décembre 2023. Le différentiel de

66,9 M€ se décompose comme suit :

- (15,9) M€ d’effet du free cash-flow

;

- 100,8 M€ d’impact de la cession de

Framatome de 205,0 M€ nette de l’acompte sur dividende versé en

avril pour 104,2 M€ (7,0 € par action) ;

- (11,5) M€ d’incidence des

acquisitions ;

- et (6,5) M€ d’autres flux y compris

l’impact du programme de rachat d’actions.

EVENEMENT POSTERIEUR A LA CLOTURE

En juillet 2024, le Groupe a mis en œuvre la

seconde étape du plan de fidélisation de ses

ressources-clés destiné à accompagner la croissance de ses

activités, avec deux plans d’attribution d’actions gratuites

(985 913 actions au total). En 2023, la première étape

avait consisté en un plan d’attribution d’actions gratuites de 288

250 actions.

PERSPECTIVES 2024

En tenant compte de la cession des activités

Pacifique et des acquisitions réalisées à date de

publication(7), Assystem s’est

fixé pour objectifs en 2024 :

- un chiffre d’affaires

consolidé d’environ 620 M€ ;

- une marge opérationnelle

d’activité(8)

d’environ 7%.

Ces perspectives s’entendent à environnement

économique et de change équivalent à celui existant à date de

publication.

MISE A DISPOSITION DU RAPPORT FINANCIER SEMESTRIEL

2024

Assystem annonce mettre à disposition du public

et déposera auprès de l’Autorité des Marchés Financiers (AMF) son

Rapport financier semestriel 2024 le 13 septembre. Le Rapport

financier semestriel ainsi que la présentation des résultats

semestriels 2024 pourront être consultés sur le site Internet du

Groupe (www.assystem.com), rubrique « Finance/Information

réglementée ».

CALENDRIER FINANCIER 2024

12 septembre : Résultats

semestriels 2024 – Réunion de présentation le jeudi 12

septembre à 8h30

24 octobre : Chiffre d’affaires du 3ème trimestre

2024

A PROPOS D’ASSYSTEM

Assystem est une entreprise internationale

indépendante avec une mission principale : accélérer la

transition énergétique partout dans le monde. Fort de plus de 55

ans d’expérience dans des secteurs hautement réglementés avec des

contraintes de sûreté et de sécurité strictes, le Groupe fournit

des services d’ingénierie, de management de projet ainsi que des

solutions et services digitaux pour optimiser la performance de

projets d’infrastructures complexes tout au long de leur cycle de

vie.

Les 7 700 experts d’Assystem accompagnent la transition

énergétique dans les 12 pays d’implantation du Groupe. Pour

permettre un approvisionnement en énergie bas carbone à un coût

abordable, Assystem s’engage dans le développement de l’électricité

décarbonée (nucléaire, énergies renouvelables et réseaux

électriques) et de l’hydrogène bas-carbone. Le Groupe contribue

également à développer les usages de l’électricité bas-carbone dans

des secteurs industriels tels que le transport.

Assystem fait partie des indices Euronext Tech Leaders,

CAC Small, CAC Mid & Small, CAC Industrials, CAC

All-Tradable et CAC All-Share. Plus d’informations sur

www.assystem.com

CONTACTS

Malène Korvin – Directrice financière –

mkorvin@assystem.com – Tél. : 01 41 25 29 00

Anne-Charlotte Dagorn – Directrice de la

communication – acdagorn@assystem.com – Tél. : 06 83 03 70

29

Agnès Villeret – KOMODO –

Relation investisseurs – agnes.villeret@agence-komodo.com –

Tél. : 06 83 28 04 15

ANNEXES

NOTA : Les variations étant calculées sur la base des

chiffres exacts, des écarts dans les sommes peuvent exister du fait

des arrondis.

1/ chiffre d’affaires et

ropa

-

évolution du chiffre d’affaires

|

En millions d’euros |

S1 2023 |

S1 2024 |

Variation totale |

Variation organique (2) |

|

Groupe (1) |

282,5 |

301,3 |

+6,7% |

+5,8% |

| France |

186,5 |

189,6 |

+1,7% |

+3,7% |

|

International |

96,0 |

111,7 |

+16,4% |

+9,9% |

(1) Intégrations de la société

indienne L&T Infrastructure Engineering Limited (L&T IEL)

et de la société française KEOPS Automation à compter du

1er janvier 2024 et cession des

activités dans la zone Pacifique déconsolidées de la zone

géographique France depuis le 1er décembre 2023.

(2) A périmètre comparable et taux de change

constant.

-

Résultat opérationnel d’activité (ROPA)

(3)

|

En millions d’euros |

S1 2023 |

% du CA |

S1 2024 |

% du CA |

|

Groupe |

15,7 |

5,6% |

18,5 |

6,1% |

| France |

8,1 |

4,3% |

11,3 |

6,0% |

|

International |

10,5 |

10,9% |

10,1 |

9,0% |

|

Holding |

(2,9) |

- |

(2,9) |

- |

(3) Résultat opérationnel

d’activité incluant la quote-part de résultat des entreprises

associées hors Expleo Group & MPH (0,4 M€ au S1 2023 et 0,3 M€

au S1 2024).

2/ Etats financiers

- Compte de résultat consolidé

|

En millions d'euros |

30/06/2023 |

30/06/2024 |

| |

|

|

| Chiffre

d'affaires |

282,5 |

301,3 |

| Charges de

personnel |

(203,2) |

(224,6) |

| Autres produits

et charges d'exploitation |

(55,6) |

(49,6) |

| Impôts et

taxes |

(0,5) |

(0,5) |

| Amortissements

et provisions opérationnels courants, nets |

(7,9) |

(8,4) |

|

|

|

|

|

Résultat opérationnel d’activité |

15,3 |

18,2 |

|

Quote-part du Groupe dans les résultats des entreprises

associées |

0,4 |

0,3 |

|

|

|

|

|

Résultat opérationnel d'activité incluant la quote-part de

résultat des entreprises associées |

15,7 |

18,5 |

|

Produits et charges opérationnels non liés à l'activité |

5,0 |

(2,4) |

| Paiements

fondés sur des actions |

(1,0) |

(2,2) |

|

|

|

|

|

Résultat opérationnel |

19,7 |

13,9 |

|

Quote-part des résultats d’Expleo Group (EG) |

(2,3) |

(11,1) |

| Quote-part des

résultats de MPH GS |

0,4 |

0,1 |

| Produits des

obligations convertibles EG |

6,3 |

6,9 |

| Produits et

charges financiers nets sur trésorerie et endettement |

(1,8) |

(2,0) |

| Autres produits

et charges financiers |

2,1 |

1,3 |

| |

|

|

|

Résultat avant impôt |

24,4 |

9,1 |

| |

|

|

| Impôt sur les

résultats |

(3,4) |

(4,1) |

|

|

|

|

|

Résultat net |

21,0 |

5,0 |

| |

|

|

|

Résultat net consolidé |

21,0 |

5,0 |

| dont

: |

|

|

| Part du

Groupe |

20,2 |

5,2 |

|

Part revenant aux participations ne donnant pas le contrôle |

0,8 |

(0,2) |

- Etat de la situation financière consolidée

En

millions d'euros

|

31/12/2023 |

30/06/2024 |

|

ACTIF |

|

|

|

Goodwill |

125,4 |

135,8 |

|

Immobilisations incorporelles |

3,2 |

3,2 |

|

Immobilisations corporelles |

11,0 |

11,1 |

|

Droits d'utilisation au titre de contrats de location |

30,8 |

32,3 |

|

Immeubles de placement |

1,3 |

1,3 |

|

Participations dans des entreprises associées hors Expleo

Group |

5,8 |

5,6 |

|

Titres Expleo Group mis en équivalence |

22,8 |

13,7 |

|

Obligations convertibles Expleo Group |

157,2 |

164,1 |

|

Titres et obligations convertibles Expleo Group |

180,0 |

177,8 |

|

Autres actifs financiers (1) |

218,8 |

14,1 |

|

Impôts différés actifs |

7,8 |

8,0 |

|

Actif non courant |

584,1 |

389,2 |

|

Clients et comptes rattachés |

175,7 |

202,6 |

|

Autres créances |

26,6 |

29,4 |

|

Actifs d'impôt courants |

2,7 |

3,9 |

|

Autres actifs courants |

0,8 |

1,1 |

|

Trésorerie et équivalents de trésorerie (2) |

36,4 |

76,8 |

|

Actifs classés comme détenus en vue de la vente |

- |

- |

|

Actif courant |

242,2 |

313,8 |

|

TOTAL DE L'ACTIF |

826,3 |

703,0 |

|

|

|

|

|

PASSIF |

31/12/2023 |

30/06/2024 |

|

Capital |

15,7 |

15,7 |

|

Réserves consolidées |

362,1 |

280,2 |

|

Résultat net part du Groupe |

102,0 |

5,2 |

|

Capitaux propres part du Groupe |

479,8 |

301,1 |

|

Participations ne donnant pas le contrôle |

2,8 |

2,7 |

|

Capitaux propres de l'ensemble consolidé |

482,6 |

303,8 |

|

Emprunts et dettes financières (2) |

85,8 |

58,9 |

| Dette locative

au titre de droits d'utilisation |

23,7 |

24,4 |

| Engagements de

retraite et avantages du personnel |

17,5 |

18,4 |

| Provisions non

courantes |

10,1 |

11,8 |

| Autres passifs

non courants |

- |

0,2 |

|

Impôts différés passifs |

0,2 |

0,2 |

|

Passif non courant |

137,3 |

113,9 |

|

Emprunts et dettes financières (2) |

2,8 |

3,2 |

| Dette locative

au titre de droits d'utilisation |

9,2 |

10,2 |

| Fournisseurs

et comptes rattachés |

37,1 |

36,9 |

| Dettes sur

immobilisations |

0,1 |

0,1 |

| Dettes

fiscales et sociales |

104,7 |

109,9 |

| Dettes d'impôt

courantes |

3,0 |

0,9 |

| Provisions

courantes |

4,1 |

3,8 |

| Autres passifs

courants (3) |

45,4 |

120,3 |

|

Passif courant |

206,4 |

285,3 |

|

TOTAL DU PASSIF |

826,3 |

703,0 |

(1) Dont titres Framatome pour 205,0 M€ au 31/12/2023 et

pour 0,0 M€ au 30/06/2024 suite à la cession de la participation

dans Framatome réalisée en janvier 2024.

(2) Cash net au 30/06/2024 égal à 14,7 M€, dont :

- - Trésorerie et équivalents de trésorerie : 76,8

M€,

- - Emprunts et dettes financières non courants et

courants : (62,1) M€.

(3) Dont solde du dividende au titre de 2023 versé le 12

juillet pour 81,4 M€.

- Tableau de flux de trésorerie consolide

|

En millions d'euros |

|

30/06/2023

|

30/06/2024 |

|

ACTIVITE |

|

|

|

|

| ROPA incluant

la quote-part de résultat des entreprises associées |

|

15,7 |

18,5 |

|

| Amortissements

et provisions opérationnels courants, nets |

|

7,9 |

8,4 |

|

|

EBITDA |

|

23,6 |

26,9 |

|

| Variation des

besoins en fonds de roulement liés à l'activité |

|

(39,5) |

(26,9) |

|

| Impôts

versés |

|

(3,6) |

(6,5) |

|

| Autres

flux |

|

0,5 |

(1,2) |

|

|

Flux nets de trésorerie liés à l'activité |

|

(19,0) |

(7,7) |

|

| |

|

|

|

|

| Dont : -

activités poursuivies |

|

(19,0) |

(7,7) |

|

|

- activités cédées |

|

- |

- |

|

|

OPERATIONS D'INVESTISSEMENT |

|

|

|

|

| Acquisitions

d'immobilisations, nettes de cessions, dont : |

|

(3,4) |

(2,3) |

|

|

Acquisitions d'immobilisations |

|

(3,4) |

(2,3) |

|

| Cessions

d'immobilisations |

|

- |

- |

|

| |

|

|

|

|

|

Free cash-flow |

|

(22,4) |

(10,0) |

|

| Dont : -

activités poursuivies |

|

(22,4) |

(10,0) |

|

|

- activités cédées |

|

- |

- |

|

| |

|

|

|

|

| Acquisitions

de titres de sociétés, nettes de trésorerie acquise |

|

(5,7) |

(11,5) |

|

| Cession de

titres de sociétés et fonds de commerce |

|

- |

205,0 |

|

| Autres

mouvements nets |

|

(0,7) |

- |

|

| |

|

|

|

|

Flux nets de

trésorerie liés aux opérations d'investissement des activités

cédées

|

|

1,2 |

- |

|

|

Flux de trésorerie liés aux opérations

d'investissement |

|

(8,6) |

191,2 |

|

| Dont : -

activités poursuivies |

|

(9,8) |

191,2 |

|

|

- activités cédées |

|

1,2 |

- |

|

|

OPERATIONS DE FINANCEMENT |

|

|

|

|

| Produits et

charges financiers nets reçus (versés) |

|

(2,0) |

(2,3) |

|

| Tirage sur le

crédit renouvelable |

|

29,0 |

- |

|

| Remboursements

d'emprunts et variations des autres dettes financières |

|

(0,8) |

(27,1) |

|

| Remboursement

de la dette locative au titre de droits d’utilisation* |

|

(5,1) |

(5,9) |

|

| Dividendes

versés |

|

- |

(104,2) |

|

|

Autres mouvements sur capitaux propres de la mère |

|

0,3 |

(3,4) |

|

|

Flux net de trésorerie lié aux opérations de

financement |

|

21,4 |

(142,9) |

|

Variation de la trésorerie nette |

|

(6,2) |

40,6 |

|

|

|

|

|

|

|

* Incluant la charge financière.

3/ Evolution de l’endettement net /

(CASH NET)

|

En millions d’euros – Hors IFRS 16 |

|

|

Endettement net au 31/12/2023 |

52,2 |

|

Impact du Free cash-flow |

15,9 |

| Impact de la

cession de Framatome nette de l’acompte sur dividende |

(100,8) |

|

Impact cession Framatome |

(205,0) |

|

Acompte sur dividende versé le 7 juin (7€/action) |

104,2 |

| Incidence des

acquisitions du S1 2024 |

11,5 |

| Autres flux |

6,5 |

|

Cash net au 30/06/2024 |

(14,7) |

4/ Informations sur le

capital

|

Nombre de titres |

Au 31/12/2023 |

Au 30/06/2024 |

Au 31/08/2024 |

|

Actions ordinaires émises |

15 668 216 |

15 668 216 |

15 668 216 |

| Actions

d’autocontrôle |

788 718 |

853 696 |

934 266 |

| Actions

gratuites et de performance en circulation |

542 500 |

533 400 |

1 477 063 |

| Nombre moyen

pondéré d’actions |

14 851 867 |

14 863 659 |

- |

|

Nombre moyen pondéré d’actions dilué |

15 023 967 |

15 153 488 |

- |

Actionnariat au 31 aout

2024

|

En pourcentage |

Actions |

Droits de vote effectifs |

|

HDL Development (1) |

57,93% |

75,10% |

| Public

(2) |

36,11% |

24,90% |

|

Autocontrôle |

5,96% |

- |

(1) HDL Development est une holding contrôlée à

95,65% par Dominique Louis, président-fondateur d'Assystem, au

travers notamment de la société HDL, elle-même détentrice de 0,85%

du capital d’Assystem.

(2) Comprend 0,85% détenus par HDL.

(1) Résultat opérationnel

d’activité incluant la quote-part de résultat des entreprises

associées hors Expleo Group & MPH (0,4 M€ au S1 2023 et

0,3 M€ au S1 2024).

(2) Dont quote-part revenant aux participations ne donnant pas

le contrôle : 0,8 M€ au S1 2023 et (0,2) M€ au S1 2024, soit un

résultat net part du Groupe de 20,2 M€ au S1 2023 et de 5,2 M€ au

S1 2024.

(3) Dettes financières moins trésorerie et équivalents de

trésorerie, hors IFRS 16.

(4) ROPA hors incidence de l’application de la norme IFRS 16

(soit 26,9 M€ au S1 2024) augmenté des dotations nettes aux

provisions et aux amortissements des immobilisations incorporelles

et corporelles liés à l’activité hors incidence de l’application de

la norme IFRS 16.

(5) Endettement net d’Expleo Group hors IFRS

16, utilisé dans le cadre des covenants des instruments ayant une

maturité entre mars et septembre 2027.

(6) Flux nets de trésorerie liés à l’activité sous déduction

des acquisitions d’immobilisations, nettes de cessions.

(7) Incidence nette sur le chiffre d’affaires de la cession des

activités Pacifique et de l’intégration de L&T Infrastructure

et KEOPS Automation d’environ +3 M€.

(8) Résultat opérationnel d’activité incluant la

quote-part de résultat des entreprises associées (hors Expleo Group

& MPH) rapportée au chiffre d’affaires consolidé.

- ASSYSTEM CP RS 2024_Français - V110924

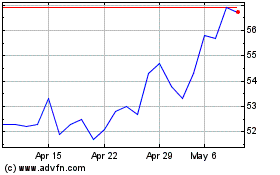

Assystem (EU:ASY)

Historical Stock Chart

From Dec 2024 to Dec 2024

Assystem (EU:ASY)

Historical Stock Chart

From Dec 2023 to Dec 2024