Finalisation du volet 2018 de réduction des

effectifs

Confirmation de la perspective 2018 de

stabilisation de l’EBITDA récurrent1

Regulatory News:

SoLocal Group (Paris:LOCAL)

Activité du T2 20181 :

- Ventes Digital : 143 M€,

+3,0%

- Chiffre d’affaires Digital :

146 M€, -3,5%

Résultats du S1 20181 :

- Chiffre d’affaires Digital : 293 M€,

-1,2%

- Chiffre d’affaires total : 350 M€,

-4,7%

- EBITDA récurrent : 70 M€,

-11,9%

- EBITDA récurrent - Capex : 48

M€

- Endettement financier net2 :

342 M€

Perspective 2018 :

- Stabilisation de

l’EBITDA récurrent1 : 170 M€

Croissance des ventes Digital1 de +3,0% au

deuxième trimestre 2018 malgré un contexte social difficile.

Conformément à l’agenda prévu, un accord a été trouvé avec

les syndicats dans le cadre du Plan de Sauvegarde de l’Emploi

et l’objectif d’environ 800 départs est atteint à l’été 2018.

Le projet d’entreprise SoLocal 2020 continue d’être

déployé, avec la rationalisation de l’organisation, la

reduction de la base de coûts, le lancement progressif à partir de

l’automne 2018 de la nouvelle gamme de produits packagés et

simplifiés, et la conclusion de partenariats vecteurs d’audience et

de croissance.

A l’occasion de la publication des résultats semestriels au

30 juin 2018, Eric Boustouller, Directeur Général de SoLocal a

déclaré : « La croissance des ventes Digital a été de

+ 3% au deuxième trimestre 2018 malgré un contexte social

difficile. Au cours de cette période, nous avons franchi une étape

majeure dans la mise en œuvre de notre projet de transformation

‘SoLocal 2020’ concernant la nouvelle organisation de l’entreprise

grâce à la qualité du dialogue social et l'esprit de responsabilité

de toutes les parties-prenantes. La signature de 4 accords

avec les organisations syndicales majoritaires a permis

d’enclencher la mise en œuvre de départs volontaires dans le cadre

d’un congé de mobilité pour environ 700 personnes, permettant au

Groupe d’atteindre son objectif d’environ 800 départs dès cet été.

2018 marque la refondation de SoLocal pour renouer dès 2019 avec la

croissance. Au cours du second semestre, nous allons nous

attacher à maintenir la dynamique commerciale en mobilisant toutes

les énergies de l’entreprise au service de nos clients. Nous allons

également continuer à accélérer la mise en place de notre projet de

transformation avec, en particulier,

le lancement progressif (en mode « test and

learn ») de nos nouvelles offres packagées en abonnement et de

notre nouvelle organisation commerciale omnicanale, qui seront

pleinement en place début 2019. »

Le Conseil d’Administration a arrêté les comptes consolidés du

Groupe au 30 juin 2018. Les procédures d’examen limité sur les

comptes semestriels ont été effectuées. Le rapport d’examen limité

est en cours d’émission. Les comptes trimestriels sont non

audités.

Dans la présentation de ses résultats et dans le présent

communiqué, SoLocal isole la dynamique des activités poursuivies de

celle des activités qu’il a cédées. Les indicateurs de performance

financière sont commentés sur le périmètre des activités

poursuivies. Les éléments financiers présentés dans ce communiqué

pour le T1 2017, S1 2017 et T1 2018 sont révisés à la lumière du

nouveau périmètre des activités poursuivies (suite à la cession de

certain actifs, cf. Annexe I), des nouvelles règles de gestion en

IFRS 15 concernant la répartition des ventes entre Digital et

Imprimés et le retraitement comptable concernant une offre

promotionnelle Imprimés/Digital. Les éléments comptables sur

l’année 2017 sont retraités en IFRS 15.

I - Ventes1

En millions d’euros

T2 2017 T2 2018 Variation

S1 2017 S1 2018 Variation

Ventes Digital 139 143 +3,0% 298 293 -1,8% Ventes Imprimés

29 20 -30,6% 62 43 -30,3%

Ventes totales 168 163

-2,7% 360 336

-6,7%

Les ventes totales s’élèvent à 163 millions d’euros au T2

2018, en baisse de -2,7% par rapport au T2 2017, avec une hausse

des ventes Digital de 4 millions d’euros, soit +3,0%, alors que les

ventes Imprimés sont en baisse de -9 millions d’euros, soit de

-30,6% par rapport au T2 2017.

La croissance des ventes Digital est portée par le succès des

produits Présence, Booster contact et les sites Internet, notamment

les sites Premium. La baisse des ventes Imprimés est en ligne avec

la tendance des années passées.

Au S1 2018, les ventes totales s’élèvent à 336 millions d’euros,

en baisse de -6,7% par rapport au S1 2017, avec une baisse des

ventes Digital de 5 millions d’euros, soit -1,8% (principalement

due à une baisse des ventes Digital au T1 2018), et une baisse des

ventes Imprimés de -19 millions d’euros, soit -30,3 % sur la

période, en ligne avec la tendance de déclin global de l’activité

historique Imprimés.

Les KPIs1 opérationnels de SoLocal au T2

2018 s’établissent comme suit :

T2 2017 T2

2018 Variation Abonnements (en % des ventes

totales) en tacite reconduction 10% 16% +5,6 pts Nombre de visites

(en millions) 601 604 +0,5%

Les ventes en tacite reconduction représentent 16% des

ventes totales au T2 2018 par rapport à 10% au T2 2017. Au 30 juin

2018, environ 40 000 clients du Groupe sont en mode abonnement

en tacite reconduction.

L’audience globale est en légère hausse de +0,5% : les

visites totales atteignent 604 millions au deuxième trimestre 2018

par rapport à 601 millions au T2 2017, tirées par la croissance de

l’audience mobile (augmentation de 10% représentant au T2 2018 44%

de l’audience totale). L’audience PagesJaunes est en hausse de

+2,6% par rapport au deuxième trimestre 2017, avec 432 millions de

visites.

L’audience PagesJaunes au S1 2018 est en hausse de +1,0% par

rapport au S1 2017, avec 864 millions de visites. L’audience

globale est en baisse de -0,9% au S1 2018 par rapport au S1 2017

avec 1,2 milliard de visites.

382 millions de contacts3 (« leads ») ont été

générés au premier semestre 2018, ce qui représente une croissance

de 3,2% par rapport au premier semestre 2017. Le nombre

d’avis a également augmenté sur la même période de 44%.

II - Carnet de commandes1,4

En millions d’euros

30 juin

20175 30 juin 2018 Variation

Carnet de commandes Digital 384 377 -1,8% Carnet de

commandes Imprimés 68 45 -34,1%

Carnet de

commandes total1,4 452 422

-6,7%

Le carnet de commandes s’élève à 422 millions d’euros au

30 juin 2018, en baisse de -6,7%. Cette baisse est principalement

liée au déclin continu de l’activité Imprimés (-34,1% de

décroissance au 30 juin 2018 vs 30 juin 2017).

III - Chiffre d’affaires1

En millions d’euros

T2 20175 T2 2018

Variation S1 20175 S1

2018 Variation Chiffre d’affaires Digital1

151 146 -3,5% 297 293 -1,2% Chiffre d’affaires Imprimés1 41

31 -24,1% 70 57 -19,5%

Chiffre d’affaires total1 192

177 -8,0% 367 350

-4,7%

Le Groupe enregistre un chiffre d’affaires1 de

177 millions d’euros au T2 2018, en recul de -8,0% par rapport

au T2 2017. Le Groupe enregistre un chiffre d’affaires1 de

350 millions d’euros au S1 2018, en recul de -4,7% par rapport

au S1 2017.

Le chiffre d’affaires Digital1 est de 146 millions

d’euros au T2 2018, en baisse de -3,5% par rapport au T2 2017, et

est de 293 millions d’euros au S1 2018, en faible baisse de

-1,2% par rapport au S1 2017. Le chiffre d’affaires des Sites

Internet et des produits Booster Contact est en croissance à deux

chiffres.

Le chiffre d’affaires Imprimés1 est de 31 millions

d’euros au T2 2018, en baisse de -24,1% par rapport au T2 2017, et

est de 57 millions d’euros au S1 2018, en baisse de -19,5% par

rapport au S1 2017 . L’activité représente 16% du chiffre

d’affaires total1 au premier semestre 2018.

Avec les activités désengagées, le chiffre d’affaires

consolidé du Groupe s’établit à 178 millions d’euros au T2 2018

en baisse de -9,2% par rapport au T2 2017. Le chiffre d’affaires

consolidé du Groupe s’établit à 351 millions d’euros au S1 2018 en

baisse de -6,1% par rapport au S1 2017.

IV - Coûts

En millions d’euros

S1 20175

S1 2018 Variation

Chiffre d’affaires total1

367 350 -4,7% Charges

externes nettes1 -97 -96 -0,3% Frais de personnel1 -191

-183 -4,0%

EBITDA récurrent1

79

70 -11,9% Coût de restructuration

- -125 -

EBITDA non-récurrent1

-4 -133 NA

Les charges externes nettes récurrentes1 atteignent -96

millions d’euros et sont en légère baisse de -0,3% au S1 2018 par

rapport au S1 2017.

Les frais de personnel récurrents1 s’établissent au S1

2018 à -183 millions d’euros et sont en baisse de -4,0% par rapport

au S1 2017.

Les éléments non récurrents qui impactent l’EBITDA

s’élèvent à -133 millions d’euros et intègrent notamment pour -125

millions d’euros de coûts de restructuration liés au projet de

transformation. Ces 125 millions d’euros se décomposent de la

manière suivante :

- 163 millions d’euros de provision au

titre des postes concernés dans le volet social 2018 du projet de

transformation,

- 40 millions d’euros de reprise de

provision au titre des indemnités de fin de carrière et médailles

du travail correspondant aux postes supprimés en 2018,

- 2 millions d’euros de coûts de

restructuration liés à des honoraires.

Les frais de personnel liés au départ d’employés, soit en tant

que volontaires de juillet à septembre 2018, soit dans le cadre de

la phase de reclassement en octobre/novembre 2018, seront

comptabilisés au S2 2018 en charges non-récurrentes à compter de la

validation du départ.

V - EBITDA

En millions d'euros

S1 20175

S1 2018 Variation EBITDA Digital

récurrent 63 59 -5,7% EBITDA / CA

21,1% 20,1%

EBITDA Imprimés récurrent

17 11 -35,1% EBITDA / CA 24,1%

19,5%

EBITDA récurrent des activités

poursuivies 79 70 -11,9% EBITDA / CA

21,6% 20,0% Contribution des éléments

non récurrents1 -4 -133

NA EBITDA

des activités poursuivies 76 -63 -183,5%

EBITDA / CA 20,6% NA EBITDA des

activités désengagées -2 0 -92,8%

EBITDA

consolidé 74 -63 -186,0% EBITDA / CA

19,7% NA

L’EBITDA récurrent1 atteint 70 millions d’euros au S1

2018, en baisse de -11,9% par rapport au S1 2017, la baisse du

chiffre d’affaires1 étant partiellement compensée par une baisse

des frais de personnel1.

L’EBITDA récurrent Digital1 atteint 59 millions d’euros,

au S1 2018 contre 63 millions d’euros au S1 2017 soit une baisse de

-5,7%.

L’EBITDA récurrent Imprimés1 atteint 11 millions d’euros

au S1 2018 contre 17 millions d’euros au S1 2017 soit une baisse de

-35,1%.

Le taux de marge EBITDA récurrent1 / chiffre

d’affaires1 s’établit à 20,0% au S1 2018, en baisse de

-1,6 points par rapport au S1 2017.

L’EBITDA non-récurrent1 atteint -133 millions d’euros au

S1 2018, en baisse de -129 millions d’euros par rapport au S1 2017,

la baisse étant due principalement aux coûts de restructuration du

projet de transformation de 125 millions d’euros.

Avec les éléments non récurrents et les activités désengagées,

l’EBITDA consolidé s’élève à -63 millions d’euros.

VI - Résultat net

En millions d’euros

S1 20175

S1 2018 Variation EBITDA récurrent

des activités poursuivies 79 70

-11,9% Dépréciations et amortissements1,6 -28 -33

+15,4% Résultat financier hors restructuration de la dette1 -11 -19

+74,2% Impôt sur les sociétés1,6 -17 -11

-34,9%

Résultat récurrent des activités poursuivies

23 7 -69,4% Contribution des

éléments non récurrents1 au résultat net 10 38

NA Coûts des restructurations NA -125 NA Gain

net provenant de la restructuration de la dette1 266

NA NA

Résultat net des activités poursuivies

299 -80 -126,8% Contribution des

activités désengagées au résultat net -3 0

-93,4%

Résultat net consolidé 296

-80 -127,2%

Les dépréciations et amortissements1 s’élèvent à

-33 millions d’euros au S1 2018, en hausse de +15,4% par

rapport au S1 2017. Ceci s’explique principalement par la

dépréciation totale des pertes antérieures des activités cédées de

-3,7 millions d’euros.

Le résultat financier1 s’établit à -19 millions

d’euros au S1 2018, contre -11 millions d’euros (hors

restructuration de la dette) au S1 2017. Cette variation provient

des charges financières : dans le cadre de la restructuration

financière de la dette au premier trimestre 2017, la nouvelle dette

n’a pas porté d’intérêts du 1er janvier au 14 mars 2017. A

noter que les éléments financiers non-récurrents sont nuls au S1

2018, contrairement au S1 2017 où le gain net provenant de la

restructuration de la dette atteignait 266M€.

La charge d’impôt sur les sociétés1 atteint

-11 millions d’euros au S1 2018, en baisse de -34,9% par

rapport au S1 2017, qui s’explique par une baisse du résultat

courant avant impôt1.

Le résultat récurrent des activités poursuivies

s’élève à 7 millions d’euros au S1 2018, en baisse de -69,4%

par rapport au S1 2017.

Le résultat net des activités poursuivies atteint

-80 millions d’euros au S1 2018, en baisse de 379 millions

d’euros par rapport au S1 2017, principalement dû aux coûts de

restructuration lié au projet de transformation.

La contribution des activités désengagées au résultat net étant

quasiment nulle, le résultat net consolidé du Groupe

s’établit à -80 millions d’euros au S1 2018.

VII – Flux de trésorerie et endettement

En millions d’euros

S1

20175 S1 2018 Variation

EBITDA récurrent des activités poursuivies 79

70 -9,5 Eléments non monétaires inclus

dans l’EBITDA1 -1 5 +5,9 Variation du besoin en fonds de roulement1

-17 -25 -7,6 Acquisitions d’immobilisations corporelles et

incorporelles1 -25 -22 +3,7 Résultat financier (dé)caissé1 -41 -17

+23,9 Eléments non-récurrents1 -12 -12 +0,1 Impôt sur les sociétés

décaissé -27 -12 +15,2

Flux de trésorerie

des activités poursuivies -44 -12

+31,7 Flux de trésorerie des activités désengagées

-2 0 +1,7

Flux de trésorerie consolidés

-46 -12 +33,4

La variation du besoin en fonds de roulement1

s’élève à -25 millions d’euros au S1 2018 contre -17 millions

d’euros au S1 2017. Comme annoncé, l’équipe dirigeante travaille

actuellement à la mise en place d’un plan d’amélioration du besoin

en fonds de roulement du Groupe, avec des effets attendus en

2019.

Avec la contribution des activités désengagées, le cash-flow

net consolidé du Groupe s’élève à -12 millions d’euros au S1

2018.

Au 30 juin 2018, le Groupe dispose d’une trésorerie nette

de 73 millions d’euros7.

L’endettement financier net2 s’établit à

342 millions d’euros au 30 juin 2018 par rapport à 357

millions d’euros au 30 juin 2017.

Le Groupe poursuit par ailleurs l’analyse des options de

refinancement de son endettement avec comme principal objectif d’en

abaisser le coût. Le Groupe n’exclut à ce stade aucun type

d’instrument de financement, y compris des instruments pouvant

donner accès au capital de SoLocal dans le cadre des autorisations

votées en Assemblée Générale le 9 mars dernier.

VIII - Perspective 2018

La perspective pour l’année 2018 est celle d’une stabilité de

l’EBITDA récurrent1 : 170 M€.

IX - Prochaines dates du calendrier financier

Les prochaines dates du calendrier financier sont les

suivantes :

- Communication du chiffre d’affaires du

3ème trimestre 2018 : 24 octobre 2018 post bourse

Notes :

1 Périmètre des activités poursuivies.2 L’endettement financier

net correspond au total de l’endettement financier brut diminué de

la trésorerie et équivalents de trésorerie nets.3 Contacts

potentiels générés pour des professionnels (clients et non-clients)

ie. tous les clics qui démontrent la volonté de l’utilisateur de

contacter le pro ou de se rendre sur le lieu de son point de

vente.4 Le carnet de commandes correspond à la part de chiffre

d’affaires restant à reconnaître au 30/06/2018 sur les commandes de

ventes telles que validées et engagées par nos clients au

30/06/2018. S’agissant des produits en mode abonnement, seule la

période d’engagement en cours est considérée.5 Retraité sous IFRS

15.6 Retraité de l’application rétroactive des dispositions de la

norme IAS 20 concernant le crédit d’impôt recherche.7 Nette des

découverts bancaires.

À propos de SoLocal Group

SoLocal Group ambitionne de devenir le partenaire, local,

digital de confiance des entreprises pour accélérer leur

croissance. Pour réussir cette transformation, il s'appuie sur

ses six atouts fondamentaux, pour certains uniques en France :

des médias à très fortes audiences, une data géolocalisée

puissante, des plateformes technologiques évolutives

(scalables), une couverture commerciale dans toute la

France, des partenariats privilégiés avec les GAFAM et de

nombreux talents (experts en matière de data, de développement, de

digital marketing, etc.). Les activités de SoLocal Group sont

structurées autour de deux axes. D’un côté, une gamme de services

digitaux « full web & apps » sur tous les terminaux

(PC, mobiles, tablettes et assistants personnels), proposés sous

forme de packs et d’abonnements, (« Digital

Presence », « Digital Advertising »,

« Digital Website », « Digital Solutions » et

« Print to Digital »), et intégrant un service de

coaching digital, pour faciliter la réussite des entreprises. De

l’autre, des médias propriétaires (PagesJaunes et Mappy) qui

sont au cœur du quotidien des Français et leur offrent une

expérience utilisateur enrichissante et différenciante. Avec plus

de 460 000 clients partout en France et 2,4 milliards de

visites sur ses médias, le Groupe a généré en 2017 un chiffre

d’affaires de 756 millions d’euros (IAS 18), dont 84% sur Internet,

et se classe ainsi parmi les premiers acteurs européens en termes

de revenus publicitaires sur Internet. SoLocal Group est cotée sur

Euronext Paris (LOCAL). Les informations sont accessibles

sur www.solocalgroup.com.

I. Annexe I : Activités désengagées

Au cours du 1er semestre 2018, le Groupe s’est désengagé de

quatre activités non stratégiques (« activités

désengagées ») :

- Netvendeur au 9 mars 2018,

- Retail Explorer au 31 mai 2018,

- Effilab Dubaï le 19 juin 2018,

- Effilab Australie au 28 juin 2018.

II. Annexe II : Révision du T1 2017, T1 2018 et

S1 2017

Ventes

T1 2017 T1 2018

Variation En millions d’euros

Publié le24/04/18

Révisé

Publié le24/04/18

Révisé

Publié le24/04/18

Révisé Ventes Digital 166

159 153 150 -7,7% -6,0% Ventes Imprimés 29 33

21 23 -28,8% -30,0%

Ventes totales

195 192 174

173 -10,8% -10,2%

Les ventes du T1 2018 et T1 2017 publiées le 24 avril

2018 sont révisées à la lumière du nouveau périmètre des activités

poursuivies (suite à la cession de certains actifs, notamment

Retail Explorer, au T2 2018, cf. Annexe I) et des nouvelles règles

de gestion sous IFRS 15 concernant la répartition des ventes entre

Digital et Imprimés (tel que publié dans le communiqué de presse du

28 juin 2018 « IFRS 15 : nouvelle norme comptable sur la

reconnaissance du chiffre d’affaires »).

Chiffre d’affaires

T1 2017 T1 2018

Variation En millions d’euros

Publié le24/04/20185

Revisé5

Publié le24/04/2018

Révisé

Publié le24/04/2018

Révisé Chiffre d’affaires

Digital1 150 146 152 148 +1,3% +1,2% Chiffre d’affaires Imprimés1

26 29 16 25 -36,9% -12,8%

Chiffre d’affaires total1

176

175 168 173 -4,3%

-1,2%

Le chiffre d’affaires du T1 2018 et T1 2017 publiés le 24

avril 2018 sont révisés à la lumière du nouveau périmètre des

activités poursuivies (suite à la cession de certains actifs,

notamment Retail Explorer, au T2 2018, cf. Annexe I), des nouvelles

règles de gestion sous IFRS 15 concernant la répartition des ventes

entre Digital et Imprimés (tel que publié dans le communiqué de

presse du 28 juin 2018 « IFRS 15 : nouvelle norme comptable

sur la reconnaissance du chiffre d’affaires ») et le

retraitement comptable concernant une offre promotionnelle

Imprimés/Digital.

S1 2017 En millions d’euros

Publié le27/07/17

Révisé Chiffre d’affaires Digital 323 297

Chiffre d’affaires Imprimés 62 70

Chiffre

d’affaires total 386 367

Le chiffre d’affaires du S1 2017 est par

conséquent impacté par la révision.

III. Annexe III : Compte de résultat, tableau des

flux de trésorerie et bilan consolidés

Compte de résultat consolidé

En millions d’euros

30 juin 20175,

6 30 juin 2018 Consolidé

Activitésdésengagées

Activitéspoursuivies

Consolidé

Activitésdésengagées

Activitéspoursuivies

Récurrent

Nonrécur.

Récurrent

Nonrécur.

VariationRécurrent

Chiffre d'affaires 373 6 367 - 351 1 350 - -4,7% Charges

externes nettes (101) (5) (97) 0 (99) (0) (96) (2) -0,3% Frais de

personnel (199) (4) (191) (4) (190) (1) (183) (7) -4,0% Coût des

restructurations - - - - (125) -

- (125) -

EBITDA 74

(2) 79 (4) (63)

(0) 70 (133) -11,9%

Dépréciations et amortissements (30) (1) (28)

- (33) (0) (33) - +15,4%

Résultat

d'exploitation 44 (3)

51 (4) (96) (0)

37 (133) -27,1%

Gain net provenant de la restructurationde

la dette au 13 mars 2017

266 - - 266 - - - - - Autres produits financiers - - - - 0 - 0 - -

Charges financières (11) (0) (11) -

(19) (0) (19) - +75,1%

Résultat

financier 255 (0)

(11) 266 (19) (0)

(19) - -74,2% Résultat avant

impôt 299 (3) 40

262 (115) (0) 18

(133) -54,7% Impôt sur les sociétés (3)

1 (17) 14 (35) 0 (11) 46

-34,9%

Résultat de la période 296

(3) 23 276 (80)

(0) 7 (87) -69,4%

Tableau consolidé des flux de trésorerie

En millions d’euros

30 juin

20175 30 juin 2018 Variation

EBITDA récurrent des activités poursuivies 79

70 -9,5 Eléments non monétaires inclus

dans l'EBITDA (1) 5 +5,9 Variation du besoin en fonds de roulement

(17) (25) -7,6 Acquisitions d'immobilisations corporelles et

incorporelles (25) (22) +3,7 Résultat financier (dé)encaissé (41)

(17) +23,9 Eléments non récurrents (12) (12) +0,1 Impôt sur les

sociétés décaissé (27) (12) +15,2

Cash flow

net des activités poursuivies (44)

(12) +31,7 Cash flow net des activités

désengagées (2) (0)

+1,7 Cash flow net (46)

(12) +33,4 Augmentation (diminution) des

emprunts (270) (1) +269,3 Augmentation de capital 273 - -272,7

Autres dont cessions d'activité 1 (0) -1,1

Variation nette de trésorerie (43)

(14) +29,0 Trésorerie nette et équivalents de

trésorerie à l'ouverture 91 86 -4,9

Trésorerie nette et équivalents de trésorerie à la clôture

48 73 +24,1

Bilan consolidé

En millions d’euros

ACTIF 30

juin 20175 30 juin 2018

Variation Total des actifs non courants 308

325 +5,6% Ecarts d'acquisition nets 96 89 -6,9%

Immobilisations incorporelles nettes 127 112 -11,7% Immobilisations

corporelles nettes 28 23 -18,4% Autres actifs non courants dont

impôts différés actifs* 58 102 +76,0%

Total

des actifs courants 359 394 +9,8% Créances

clients 270 255 -5,3% Charges constatées d'avance 9 9 +8,8%

Trésorerie et équivalents de trésorerie 49 73 +50,3% Autres actifs

courants 32 57 +75,1%

Total actif

667 719 +7,9%

PASSIF Capitaux

propres (619) (674)

-8,9% Total des passifs non courants 550

524 -4,9% Dettes financières et dérivés non courants

399 409 +2,7% Avantages au personnel (non courants) 137 97 -29,2%

Autres passifs non courants 15 18 +15,9%

Total des passifs courants 735 870

+18,3% Découverts bancaires et autres emprunts courants 6 5

-22,5% Produits constatés d'avance 448 394 -11,9% Avantages au

personnel (courants) 103 113 +9,0% Dettes fournisseurs 84 107

+27,0% Provisions courantes 20 179** +804,1% Autres passifs

courants dont taxes 75 73 -1,9%

Total

passif 667 719 +7,9%

* La variation des impôts différés actifs du 30 juin 2018 par

rapport au 30 juin 2017 est principalement liée à une provision

relative au plan de restructuration.** Dont 163 millions d’euros de

provisions pour restructuration.

Consultez la

version source sur businesswire.com : https://www.businesswire.com/news/home/20180725005933/fr/

SoLocalPresseDelphine Penalva, +33 (0)1 46 23 35

31dpenalva@solocal.comouEdwige Druon, +33 (0)1 46 23 37

56edruon@solocal.comouAlexandra Kunysz, +33 (0)1 46 23 47

45akunysz@solocal.comouInvestisseursNathalie

Etzenbach-Huguenin, +33 (0)1 46 23 48

63netzenbach@solocal.comouAlima Lelarge Levy, +33 (0) 1 46 23 37

72alelargelevy@solocal.com

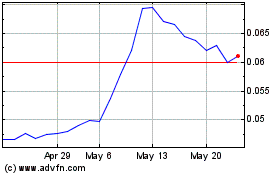

Solocal Groupe (EU:LOCAL)

Historical Stock Chart

From Oct 2024 to Nov 2024

Solocal Groupe (EU:LOCAL)

Historical Stock Chart

From Nov 2023 to Nov 2024