Croissance du chiffre d’affaires de 10,7 pour cent au premier

trimestre, grâce à une croissance dans les deux unités

d’exploitation

Le bénéfice avant impôt a augmenté de 160,5 pour cent au premier

trimestre, alors que le bénéfice sous-jacent avant impôt en devises

constantes a augmenté de 68,8 pour cent

La Société réaffirme ses indications de croissance du chiffre

d’affaires et du résultat net pour l’ensemble de l’exercice

2024

Molson Coors Beverage Company (« MCBC », « Molson Coors » ou la

« Société ») (NYSE : TAP, TAP.A; TSX : TPX.A, TPX.B) a annoncé

aujourd’hui ses résultats pour le premier trimestre de 2024.

FAITS SAILLANTS FINANCIERS DU PREMIER TRIMESTRE DE

20241

- Chiffre d’affaires net en hausse de 10,7 pour cent sur la base

des résultats déclarés, et de 10,1 pour cent en devises

constantes.

- Bénéfice avant impôt, selon les PCGR des États-Unis, de 265,4

millions de dollars, soit une augmentation de 160,5 pour cent sur

la base des résultats déclarés

- Bénéfice avant impôt sous-jacent (mesure non conforme aux PCGR)

de 258,8 millions de dollars, soit une augmentation de 68,8 pour

cent en devises constantes.

- Bénéfice net attribuable à MCBC, selon les PCGR des États-Unis,

de 207,8 millions de dollars, soit 0,97 dollar par action sur une

base diluée. Bénéfice par action dilué sous-jacent (mesure non

conforme aux PCGR) de 0,95 dollar par action, en hausse de 75,9

pour cent.

________________

1

Se reporter à l’Annexe du présent

communiqué pour les définitions des mesures financières non

conformes aux PCGR, ainsi qu’à celle présentée dans la version

anglaise de ce communiqué pour le rapprochement de ces mesures, y

compris les devises constantes.

POINTS DE VUE DU CHEF DE LA DIRECTION ET DE LA CHEF DE LA

DIRECTION FINANCIÈRE

Molson Coors a commencé l’exercice en force au premier trimestre

de 2024. Le chiffre d’affaires net a augmenté de 10,1 pour cent en

devises constantes, alors que le bénéfice avant impôt sous-jacent a

augmenté de 68,8 pour cent en devises constantes. Ces résultats

sont attribuables aux deux unités d’exploitation et ont fortement

bénéficié d’une hausse de la demande et d’un calendrier des

livraisons favorable aux États-Unis, notre marché le plus

important.

La performance trimestrielle met en évidence les importants

progrès réalisés à l’égard de notre plan d’accélération. La vigueur

de nos robustes marques principales s’est traduite, aux États-Unis,

par une croissance à deux chiffres des volumes liés aux marques

pour la Coors Light et la Coors Banquet et une croissance élevée à

un chiffre pour la Miller Lite et, en Croatie, par une croissance

des volumes liés aux marques à deux chiffres pour la Ožujsko. Notre

portefeuille de marques de qualité supérieure, qui comprend à la

fois des bières et d’autres produits, a tiré parti de la croissance

continue de nos innovations gagnantes, comme la Madri au

Royaume-Uni et la Simply Spiked aux États-Unis et au Canada.

La trajectoire de nos activités s’améliore depuis plusieurs

années, ce qui, à notre avis, nous positionne pour tirer parti de

l’augmentation de la demande pour nos principales marques et pour

nous assurer que l’accroissement de nos parts de marché aux

États-Unis soit durable. En partenariat avec nos distributeurs,

nous avons démontré notre capacité à répondre au niveau élevé de la

demande, en obtenant plus de place sur les tablettes dans les

magasins de détail et en ajoutant plus de poignées de fût dans les

établissements de consommation sur place, de même qu’en mettant en

œuvre des plans commerciaux ciblés afin de faire la promotion des

produits à l’essai et de fidéliser les consommateurs.

Nos importants progrès ont été obtenus malgré une performance de

l’industrie plus modérée aux États-Unis et au Canada depuis le

début de l’exercice. Nous demeurons confiants envers nos activités

et notre stratégie, mais d’autant plus prudents quant aux

perspectives de l’industrie pour l’exercice, considérant la

performance de l’industrie en avril. Nous croyons donc qu’il est

avisé de réaffirmer nos indications de croissance du chiffre

d’affaires et du résultat net pour 2024.

Déclaration de M. Gavin Hattersley, président et chef de la

direction :

« Après avoir atteint nos objectifs de croissance durant

plusieurs exercices consécutifs, nous continuons sur cette lancée

au premier trimestre de 2024 en enregistrant une croissance à deux

chiffres du chiffre d’affaires et du résultat net. Nous sommes

d’avis que notre stratégie porte fruit et demeurons déterminés à

générer une croissance en 2024 et pour les années à venir. »

Déclaration de Mme Tracey Joubert, chef de la direction

financière :

« Les volumes dans le secteur Amériques et les prix nets

favorables pour nos deux unités d’exploitation se sont traduits par

une croissance à deux chiffres du chiffre d’affaires, tandis que

l’effet de levier lié aux volumes et les économies de coûts

continues ont entraîné une augmentation significative des marges au

cours du trimestre. Nous sommes parvenus à tous ces résultats tout

en continuant d’investir dans nos activités et en générant plus de

200 millions de dollars pour les actionnaires, au moyen d’un

dividende trimestriel en trésorerie et de rachats d’actions. »

RÉSULTATS CONSOLIDÉS – PREMIER

TRIMESTRE DE 2024

For the Three Months

Ended

($ in millions, except per share data)

(Unaudited)

March 31, 2024

March 31, 2023

Reported Increase

(Decrease)

Foreign Exchange

Impact

Constant Currency Increase

(Decrease)(1)

Net sales

$

2,596.4

$

2,346.3

10.7

%

$

12.6

10.1

%

U.S. GAAP income (loss) before income

taxes

$

265.4

$

101.9

160.5

%

$

(7.6

)

167.9

%

Underlying income (loss) before income

taxes(1)

$

258.8

$

157.8

64.0

%

$

(7.5

)

68.8

%

U.S. GAAP net income (loss)(2)

$

207.8

$

72.5

186.6

%

Per diluted share

$

0.97

$

0.33

193.9

%

Underlying net income (loss)(1)

$

202.8

$

116.3

74.4

%

Per diluted share

$

0.95

$

0.54

75.9

%

Financial volume(3)

17.974

17.006

5.7

%

Brand volume(3)

16.899

16.181

4.4

%

(1)

Represents income (loss) before

income taxes and net income (loss) attributable to MCBC adjusted

for non-GAAP items. See Appendix for definitions and

reconciliations of non-GAAP financial measures including constant

currency.

(2)

Net income (loss) attributable to

MCBC.

(3)

See Worldwide and Segmented Brand

and Financial Volume in the Appendix for definitions of financial

volume and brand volume as well as the reconciliation from

financial volume to brand volume.

PRINCIPAUX RÉSULTATS TRIMESTRIELS CONSOLIDÉS (PAR RAPPORT AUX

RÉSULTATS DU PREMIER TRIMESTRE DE 2023)

- Net sales: The following table highlights the drivers of

the change in net sales for the three months ended March 31, 2024

compared to March 31, 2023 (in percentages):

Net Sales Drivers

(unaudited)

Financial volume

5.7

%

Price and sales mix

4.4

%

Currency

0.6

%

Total consolidated net sales

10.7

%

Le chiffre d’affaires net a augmenté de 10,7

pour cent en raison de l’augmentation des volumes financiers, de la

composition favorable des prix et des ventes et de l’incidence

favorable du change. Le chiffre d’affaires net a augmenté de 10,1

pour cent en devises constantes.

Les volumes financiers ont augmenté de 5,7

pour cent, principalement en raison de la hausse des volumes

financiers dans le secteur Amériques. Les volumes liés aux marques

ont augmenté de 4,4 pour cent, ce qui s’explique par une hausse de

5,3 pour cent dans le secteur Amériques et une hausse de 1,9 pour

cent dans le secteur EMOAAP.

La composition des prix et des ventes a eu

une incidence favorable de 4,4 pour cent sur le chiffre d’affaires

net, surtout en raison de la hausse des prix nets et de la

composition favorable des ventes attribuable à la diminution des

volumes liés aux ententes de brassage dans le secteur

Amériques.

- Coût des produits vendus : en hausse de 3,6 pour cent

sur la base des résultats déclarés, surtout en raison de la hausse

des volumes financiers et de l’incidence défavorable du change,

facteurs contrebalancés en partie par la baisse du coût des

produits vendus par hectolitre. Coût des produits vendus par

hectolitre : amélioration de 1,9 pour cent sur la base des

résultats déclarés, ce qui comprend l’incidence défavorable des

fluctuations du change de 0,6 pour cent, qui s’explique surtout par

des variations favorables de 52,6 millions de dollars des profits

ou pertes latents évalués à la valeur de marché liés à nos

positions sur dérivés, les avantages tirés des économies de coûts

et l’effet de levier lié aux volumes, facteurs contrebalancés en

partie par la hausse des coûts liés aux matériaux et à la

fabrication et la composition défavorable découlant de la baisse

des volumes liés aux ententes de brassage dans le secteur

Amériques. Coût des produits vendus par hectolitre

sous-jacent : en hausse de 0,9 pour cent en devises constantes,

ce qui s’explique surtout par la hausse des coûts liés aux

matériaux et à la fabrication et par la composition défavorable

découlant de la baisse des volumes liés aux ententes de brassage

dans le secteur Amériques, facteurs contrebalancés en partie par

les économies de coûts et l’effet de levier lié aux volumes.

- Frais de commercialisation, généraux et d’administration

: en hausse de 6,4 pour cent sur la base des résultats déclarés,

surtout en raison de l’accroissement des investissements au

chapitre de la commercialisation afin de soutenir nos marques et

les innovations et de l’incidence défavorable des fluctuations des

taux de change. Frais de commercialisation, généraux et

d’administration sous-jacents : en hausse de 6,4 pour cent en

devises constantes.

- Bénéfice (perte) avant impôt selon les PCGR des

États-Unis : le bénéfice avant impôt selon les PCGR des

États-Unis a augmenté de 160,5 pour cent sur la base des résultats

déclarés, ce qui s’explique surtout par l’augmentation des volumes

financiers, la hausse des prix nets, les variations favorables des

profits ou pertes latents évalués à la valeur de marché liés à nos

positions sur dérivés et la composition favorable des ventes,

facteurs contrebalancés en partie par la hausse des coûts liés aux

matériaux et à la fabrication et par l’augmentation des frais de

commercialisation, généraux et d’administration.

- Bénéfice (perte) avant impôt sous-jacent : le bénéfice

avant impôt sous-jacent a augmenté de 68,8 pour cent en devises

constantes, qui tient essentiellement à la hausse des volumes

financiers, à la hausse des prix nets et à la composition favorable

des ventes. Ces facteurs ont été neutralisés en partie par la

hausse des coûts liés aux matériaux et à la fabrication ainsi que

par l’augmentation des frais de commercialisation, généraux et

d’administration.

PRINCIPAUX RÉSULTATS TRIMESTRIELS DES SECTEURS D’EXPLOITATION

(PAR RAPPORT AUX RÉSULTATS DU PREMIER TRIMESTRE DE 2023)

Secteur Amériques

The following table highlights the Americas segment results for

the three months ended March 31, 2024 compared to March 31,

2023.

Americas Segment Results

(unaudited)

Q1 2024

Q1 2023

Reported % Change

FX Impact

Constant Currency % Change

(2)

Net sales(1)

$

2,145.4

$

1,939.0

10.6

$

0.8

10.6

Income (loss) before income taxes(1)

$

320.6

$

233.4

37.4

$

(1.3

)

37.9

Underlying income (loss) before income

taxes(1)(2)

$

321.1

$

233.9

37.3

$

(1.3

)

37.8

The reported percent change and the constant currency percent

change in the above table are presented as (unfavorable) favorable.

(1)

Includes gross inter-segment

volumes, sales and purchases, which are eliminated in the

consolidated totals.

(2)

Represents income (loss) before

taxes adjusted for non-GAAP items. See Appendix for definitions and

reconciliations of non-GAAP financial measures including constant

currency.

- Net sales: The following table highlights the drivers of

the change in net sales for the three months ended March 31, 2024

compared to March 31, 2023 (in percentages):

Net Sales Drivers

(unaudited)

Financial volume

7.5

%

Price and sales mix

3.1

%

Currency

—

%

Total Americas net sales

10.6

%

Le chiffre d’affaires net a augmenté de 10,6

pour cent en raison de l’augmentation des volumes financiers et de

la composition favorable des prix et des ventes.

Les volumes financiers ont augmenté de 7,5

pour cent, surtout en raison d’une augmentation des volumes aux

États-Unis découlant de la croissance des volumes liés aux marques

principales, qui a été contrebalancée en partie par la baisse des

volumes liés aux ententes de brassage. La croissance des volumes

aux États-Unis reflète les changements continus dans le

comportement d’achat des consommateurs, principalement au sein du

secteur des bières de qualité supérieure. Nos volumes des ventes

aux grossistes aux États-Unis ont surpassé nos ventes aux

détaillants de 750 000 hectolitres pour le trimestre, en raison de

la constitution des stocks des distributeurs en prévision de l’été,

notre haute saison des ventes, et pour atténuer l’incidence de la

grève à la brasserie de Fort Worth qui a commencé au milieu de

février 2024. Les volumes liés aux marques dans le secteur

Amériques ont augmenté de 5,3 pour cent, ce qui comprend une hausse

de 5,8 pour cent aux États-Unis, qui découle essentiellement de la

croissance de nos marques principales, la Coors Light et la Coors

Banquet ayant chacune enregistré une croissance à deux chiffres et

la Miller Lite, une croissance à un chiffre élevée. Les volumes

liés aux marques au Canada ont augmenté de 3,6 pour cent en raison

de la croissance de nos marques de qualité supérieure.

La composition des prix et des ventes a eu

une incidence favorable sur le chiffre d’affaires net de 3,1 pour

cent, surtout en raison des avantages liés aux hausses de prix nets

et à la composition des ventes. La composition favorable des ventes

est attribuable à la diminution des volumes liés aux ententes de

brassage aux États-Unis.

- Bénéfice (perte) avant impôt selon les PCGR des États-Unis

et bénéfice (perte) avant impôt sous-jacent : le bénéfice avant

impôt selon les PCGR des États-Unis a augmenté de 37,4 pour cent

sur la base des résultats déclarés, et le bénéfice avant impôt

sous-jacent, de 37,8 pour cent en devises constantes, ce qui

s’explique surtout par la hausse des volumes financiers, la hausse

des prix nets, la composition favorable des ventes et les

initiatives visant à réduire les coûts, facteurs contrebalancés en

partie par la hausse des coûts liés aux matériaux et à la

fabrication et par l’augmentation des frais de commercialisation,

généraux et d’administration. L’augmentation des frais de

commercialisation, généraux et d’administration s’explique surtout

par la hausse des investissements au chapitre de la

commercialisation afin de soutenir nos marques et les

innovations.

Secteur EMOAAP

The following table highlights the EMEA&APAC segment results

for the three months ended March 31, 2024 compared to March 31,

2023.

EMEA&APAC Segment Results

(unaudited)

Q1 2024

Q1 2023

Reported % Change

FX Impact

Constant Currency % Change

(2)

Net sales(1)

$

454.7

$

410.1

10.9

$

11.8

8.0

Income (loss) before income taxes(1)

$

(11.0

)

$

(25.4

)

56.7

$

(1.9

)

64.2

Underlying income (loss) before income

taxes(1)(2)

$

(17.3

)

$

(21.8

)

20.6

$

(1.7

)

28.4

The reported percent change and the constant currency percent

change in the above table are presented as (unfavorable) favorable.

(1)

Includes gross inter-segment

volumes, sales and purchases, which are eliminated in the

consolidated totals.

(2)

Represents income (loss) before

taxes adjusted for non-GAAP items. See Appendix for definitions and

reconciliations of non-GAAP financial measures including constant

currency.

- Net sales: The following table highlights the drivers of

the change in net sales for the three months ended March 31, 2024

compared to March 31, 2023 (in percentages):

Net Sales Drivers

(unaudited)

Financial volume

(0.2

%)

Price and sales mix

8.2

%

Currency

2.9

%

Total EMEA&APAC net sales

10.9

%

Le chiffre d’affaires net a augmenté de 10,9

pour cent en raison de la composition favorable des prix et des

ventes et de l’incidence favorable du change, facteurs

contrebalancés en partie par l’incidence légèrement défavorable des

volumes financiers. Le chiffre d’affaires net a augmenté de 8,0

pour cent en devises constantes.

Les volumes financiers ont légèrement diminué

de 0,2 pour cent en raison de la baisse des volumes en Europe

occidentale découlant des défis rencontrés dans les établissements

de commandes à emporter au Royaume-Uni, contrebalancée en partie

par la hausse des volumes en Europe centrale et orientale suivant

l’atténuation des pressions inflationnistes sur ce marché. Les

volumes liés aux marques ont augmenté de 1,9 pour cent en raison

des hausses de volumes en Europe centrale et orientale découlant de

l’atténuation des pressions inflationnistes pour les consommateurs,

contrebalancées en partie par la baisse des volumes en Europe

occidentale.

La composition des prix et des ventes a eu

une incidence favorable sur le chiffre d’affaires net de 8,2 pour

cent, surtout en raison de la hausse des prix nets pour les

consommateurs et de la composition favorable des ventes découlant

de la transformation du portefeuille en faveur des marques de

qualité supérieure.

- Bénéfice (perte) avant impôt selon les PCGR des États-Unis

et bénéfice (perte) avant impôt sous-jacent : la perte avant

impôt selon les PCGR des États-Unis a diminué de 56,7 pour cent sur

la base des résultats déclarés, et la perte avant impôt

sous-jacente, de 28,4 pour cent en devises constantes, ce qui

s’explique surtout par la hausse des prix nets pour les

consommateurs et par la composition favorable des ventes, facteurs

contrebalancés en partie par l’augmentation des frais de

commercialisation, généraux et d’administration. L’augmentation des

frais de commercialisation, généraux et d’administration s’explique

surtout par l’intensification des activités de commercialisation

afin de soutenir nos marques et les innovations ainsi que par

l’inflation et l’incidence défavorable du change.

FAITS SAILLANTS LIÉS AUX FLUX DE TRÉSORERIE ET À LA

TRÉSORERIE

- Flux de trésorerie provenant des activités d’exploitation,

selon les PCGR des États-Unis : les flux de trésorerie nets

provenant des activités d’exploitation se sont établis à 25,4

millions de dollars pour le trimestre clos le 31 mars 2024, en

hausse de 22,0 millions de dollars par rapport à l’exercice

précédent. Ce résultat tient principalement à la hausse du bénéfice

net et à la baisse des paiements d’intérêts, facteurs

contrebalancés en partie par le calendrier défavorable du fonds de

roulement. Le calendrier défavorable du fonds de roulement

s’explique essentiellement par le calendrier des rentrées de

trésorerie au titre des créances clients et par la hausse des

paiements au titre de la rémunération incitative annuelle liée à

l’exercice précédent.

- Flux de trésorerie disponibles sous-jacents : sorties de

trésorerie de 188,6 millions de dollars pour le trimestre clos le

31 mars 2024, résultat qui représente une augmentation de 14,9

millions de dollars des sorties de trésorerie par rapport à

l’exercice précédent et tient principalement à une hausse des

dépenses d’investissement résultant de l’échéancier des projets

d’investissement, contrebalancée en partie par une augmentation des

flux de trésorerie nets provenant des activités

d’exploitation.

- Dette : le total de la dette au 31 mars 2024 s’élevait à

6 217,7 millions de dollars, et la trésorerie et les équivalents de

trésorerie totalisaient 458,4 millions de dollars, ce qui se

traduit par une dette nette de 5 759,3 millions de dollars ainsi

que par un ratio de la dette nette par rapport au BAIIA sous-jacent

de 2,29 fois. Au 31 mars 2023, notre ratio de la dette nette par

rapport au BAIIA sous-jacent était de 2,98 fois.

- Dividendes : Le 13 février 2024, notre conseil

d’administration a déclaré un dividende en trésorerie de 0,44

dollar par action, soit un équivalent en dollars canadiens de 0,59

dollar canadien par action, lequel a été versé le 15 mars 2024 aux

actionnaires admissibles inscrits au 1er mars 2024. Le 20 février

2023, notre conseil d’administration avait déclaré un dividende en

trésorerie de 0,41 dollar par action, soit un équivalent en dollars

canadiens de 0,55 dollar canadien par action, lequel a été versé le

17 mars 2023 aux actionnaires admissibles inscrits au 3 mars

2023.

- Programme de rachat d’actions : au cours du trimestre

clos le 31 mars 2024, nous avons racheté 1 760 115 actions en vertu

du programme de rachat d’actions approuvé le 29 septembre 2023, au

moyen d’achats sur le marché libre et d’accords commerciaux régis

selon la règle 10b5-1, pour un montant total de 111,2 millions de

dollars, en incluant les commissions de courtage et les taxes

d’accise. Au cours du trimestre clos le 31 mars 2023, nous avions

racheté 275 000 actions en vertu du programme de rachat d’actions

approuvé le 17 février 2022, pour un montant total de 14,6 millions

de dollars, en incluant les commissions de courtage et les taxes

d’accise.

AUTRES RÉSULTATS

Taux d’imposition effectifs

Tax Rates Table

(Unaudited)

For the Three Months

Ended

March 31, 2024

March 31, 2023

U.S. GAAP effective tax rate

21

%

28

%

Underlying effective tax rate(1)

21

%

26

%

(1)

See Appendix for definitions and

reconciliations of non-GAAP financial measures.

- La diminution du taux d’imposition effectif selon les PCGR

des États-Unis et du taux d’imposition effectif sous-jacent au

premier trimestre tient principalement à l’incidence de l’impôt non

récurrent. Nous avons comptabilisé une économie d’impôt non

récurrente selon les PCGR de 5,7 millions de dollars au cours du

trimestre clos le 31 mars 2024, comparativement à une charge

d’impôt non récurrente selon les PCGR de 7,5 millions de dollars à

l’exercice précédent.

PERSPECTIVES POUR 2024

Nous nous attendons toujours à atteindre les objectifs

financiers clés suivants pour l’ensemble de l’exercice 2024 :

- Chiffre d’affaires net : hausse à un chiffre peu élevée

en devises constantes par rapport à 2023.

- Bénéfice sous-jacent (perte sous-jacente) avant impôt :

hausse à un chiffre modérée en devises constantes par rapport à

2023.

- Bénéfice par action dilué sous-jacent : hausse à un

chiffre modérée en devises constantes par rapport à 2023.

- Dépenses d’investissement : 750 millions de dollars,

plus ou moins 5 pour cent.

- Flux de trésorerie disponibles sous-jacents : 1,2

milliard de dollars, plus ou moins 10 pour cent.

- Dotation aux amortissements sous-jacente : 700 millions

de dollars, plus ou moins 5 pour cent.

- Charges d’intérêts nettes consolidées : 210 millions de

dollars, plus ou moins 5 pour cent.

- Taux d’imposition effectif sous-jacent : fourchette de

23 pour cent à 25 pour cent pour l’exercice 2024.

Ces cibles s’appuient sur les principales considérations

suivantes :

- Aux États-Unis, les volumes liés aux marques devraient

surpasser les volumes des livraisons pour les trois trimestres

restants de 2024. Cette prévision s’appuie sur le fait qu’au

premier trimestre de 2024, les volumes des ventes aux grossistes

aux États-Unis ont surpassé de plus de 750 000 hectolitres les

volumes des ventes aux détaillants, alors qu’au premier trimestre

de 2023, cet écart n’était que d’environ 100 000 hectolitres.

- La réduction progressive des activités liées à une entente de

brassage, jusqu’à leur suspension d’ici la fin de 2024, devrait se

traduire par une diminution de 1,6 million d’hectolitres des

volumes financiers du reste de l’exercice dans le secteur

Amériques.

- Le coût des produits vendus par hectolitre sous-jacent devrait

être plus élevé pour l’ensemble de l’exercice 2024 que pour

l’ensemble de l’exercice 2023, ce qui s’explique par l’inflation

soutenue, quoique modérée, les répercussions de la transformation

du portefeuille en faveur de marques de qualité supérieure et

l’incidence d’un effet de levier lié aux volumes moins important

que pour l’ensemble de l’exercice 2023 et le premier trimestre de

2024.

- Les frais de commercialisation, généraux et d’administration

pour l’ensemble de l’exercice 2024 devraient être relativement

stables par rapport à l’ensemble de l’exercice 2023.

NOTES

Sauf indication contraire dans ce communiqué, tous les montants

sont libellés en dollars américains, et tous les résultats

trimestriels comparatifs sont ceux du premier trimestre clos le 31

mars 2024 par rapport à ceux du premier trimestre clos le 31 mars

2023. Certains chiffres pourraient ne pas correspondre aux totaux

en raison de leur arrondissement.

CONFÉRENCE TÉLÉPHONIQUE PORTANT SUR LES RÉSULTATS DU PREMIER

TRIMESTRE DE 2024

Molson Coors Beverage Company tiendra une conférence

téléphonique à l’intention des analystes financiers et des

investisseurs aujourd’hui à 11 h, heure de l’Est, afin de discuter

de ses résultats du premier trimestre de 2024. La diffusion Web

sera accessible sur notre site Web, à l’adresse ir.molsoncoors.com.

La rediffusion en ligne sera offerte jusqu’à 23 h 59, heure de

l’Est, le 5 août 2024. La Société affichera aujourd’hui le présent

communiqué et les états financiers connexes sur son site Web.

À PROPOS DE MOLSON COORS BEVERAGE COMPANY

Depuis plus de deux siècles, Molson Coors Beverage Company

brasse des bières qui unissent les gens pour célébrer tous les

moments de la vie. De nos marques principales, soit la Coors Light,

la Miller Lite, la Coors Banquet, la Molson Canadian, la Carling et

la Ožujsko, à nos marques de qualité supérieure, notamment la

Madri, la Staropramen, la Blue Moon Belgian White et la

Leinenkugel’s Summer Shandy, en passant par les marques à prix

modiques comme la Miller High Life et la Keystone, nous produisons

plusieurs marques de bières parmi les plus aimées et emblématiques.

L’histoire de notre Société est ancrée dans le secteur brassicole;

nous proposons toutefois un portefeuille moderne de produits qui

s’étend au-delà de ce marché, lequel comprend des boissons

aromatisées comme la Vizzy Hard Seltzer, des spiritueux comme le

whisky Five Trail ainsi que des breuvages non alcoolisés. En tant

qu’entreprise, notre ambition est d’être le premier choix pour nos

gens, nos consommateurs et nos clients, et notre succès dépend de

notre capacité à rendre nos produits disponibles pour répondre à la

demande dans un large éventail de secteurs et d’occasions de

consommation.

Nos secteurs à présenter comprennent le secteur Amériques, dont

les activités sont situées aux États-Unis, au Canada et dans divers

pays des Caraïbes, de l’Amérique latine et de l’Amérique du Sud,

ainsi que le secteur EMOAAP, dont les activités sont situées en

Bulgarie, en Croatie, en République tchèque, en Hongrie, au

Monténégro, en République d’Irlande, en Roumanie, en Serbie, au

Royaume-Uni et dans divers autres pays européens, ainsi que dans

certains pays du Moyen-Orient, de l’Afrique et de l’Asie-Pacifique.

En plus de nos secteurs à présenter, nous présentons certaines

activités qui ne sont pas attribuées à ces secteurs et qui sont

désignées comme activités « non attribuées »; ces activités

comprennent essentiellement les coûts liés aux activités de

financement, comme les charges et les produits d’intérêts, les

profits et les pertes de change sur les soldes intersociétés et les

variations réalisées et latentes de la juste valeur d’instruments

qui ne sont pas désignés comme faisant partie d’une relation de

couverture liés au financement et d’autres activités liées à la

trésorerie, de même que les variations latentes de la juste valeur

de nos swaps sur marchandises qui ne sont pas désignés comme

faisant partie d’une relation de couverture comptabilisées dans le

coût des produits vendus, qui, lorsqu’elles sont réalisées, sont

reclassées au secteur auquel l’exposition sous-jacente se rapporte.

De plus, seule la composante coût des services du coût net

périodique des prestations de retraite et des autres avantages

postérieurs est présentée dans chaque secteur opérationnel; toutes

les autres composantes demeurent dans les activités « non

attribuées ».

La stratégie Notre empreinte est axée sur les gens et la planète

et prévoit des initiatives qui soutiennent notre engagement à

améliorer les normes au sein de l’industrie et à laisser une

empreinte positive sur nos employés, nos consommateurs, nos

collectivités et l’environnement. Pour de plus amples

renseignements sur Molson Coors Beverage Company, visitez le site

Web de la Société à l’adresse molsoncoors.com ou

MolsonCoorsOurImprint.com, ou encore à l’adresse @MolsonCoors sur X

(auparavant, Twitter).

À PROPOS DE MOLSON COORS CANADA INC.

Molson Coors Canada Inc. (« MCCI ») est une filiale de Molson

Coors Beverage Company. Les actions échangeables de catégorie A et

de catégorie B de MCCI sont assorties en grande partie des mêmes

droits économiques et de vote que les catégories d’actions

ordinaires respectives de MCBC, comme il est décrit dans la

circulaire de sollicitation de procurations annuelle de MCBC et

dans le rapport sur formulaire 10-K déposés auprès de la Securities

and Exchange Commission des États-Unis. Le porteur fiduciaire de

l’action spéciale comportant droit de vote de catégorie A et de

l’action spéciale comportant droit de vote de catégorie B a le

droit d’exprimer un nombre de voix correspondant au nombre

d’actions échangeables de catégorie A et d’actions échangeables de

catégorie B alors en circulation, respectivement.

DÉCLARATIONS PROSPECTIVES

Le présent communiqué de presse contient des « déclarations

prospectives » au sens des lois fédérales sur les valeurs

mobilières aux États-Unis. En règle générale, des termes comme «

prévoir », « avoir l’intention de », « objectifs », « plans », «

croire », « continuer », « pouvoir », « s’attendre à », « chercher

à », « estimer », « perspectives », « tendances », « avantages

futurs », « potentiel », « projeter », « stratégies », « supposer »

et des variations de ces expressions et d’autres expressions

similaires, ainsi que l’utilisation du futur et du conditionnel,

désignent des déclarations prospectives. Les déclarations qui ont

trait aux projections visant notre performance financière future,

notre croissance prévue et les tendances liées à nos activités,

ainsi que les autres descriptions se rapportant à des événements ou

circonstances futurs constituent des déclarations prospectives et

comprennent, sans s’y limiter, les déclarations présentées aux

rubriques « Points de vue du chef de la direction et de la chef de

la direction financière » et « Perspectives pour 2024 » à l’égard,

entre autres, des attentes relatives à l’inflation, au revenu

disponible limité des consommateurs, aux préférences des

consommateurs, aux tendances générales concernant les volumes et la

part de marché, aux tendances en matière de prix, aux forces de

l’industrie, à nos stratégies de réduction des coûts, aux volumes

de livraison et à la rentabilité, à l’adéquation des sources de

financement et aux résultats prévus, des attentes concernant le

financement de nos dépenses d’investissement et de nos activités

futures, le taux d’imposition effectif, les capacités en matière de

service de la dette, le montant et l’échelonnement de la dette, les

niveaux de levier financier, l’initiative Préserver la planète et

les initiatives connexes, de même que des attentes relatives aux

dividendes futurs et aux rachats d’actions. En outre, les

déclarations que nous formulons dans le présent communiqué et qui

ne sont pas des déclarations de faits historiques peuvent également

constituer des déclarations prospectives.

Bien que la Société soit d’avis que les hypothèses sur

lesquelles ces déclarations prospectives sont fondées sont

raisonnables, elle ne peut garantir d’aucune façon leur exactitude.

Certains facteurs importants qui pourraient faire en sorte que les

résultats réels de la Société diffèrent de façon significative de

l’expérience historique et des prévisions et attentes de la Société

sont présentés dans les documents de la Société déposés auprès de

la Securities and Exchange Commission (la « SEC »), et comprennent

les risques dont il est fait état dans nos documents déposés auprès

de la SEC, y compris notre plus récent rapport annuel sur

formulaire 10-K et nos rapports trimestriels sur formulaire 10-Q.

Toutes les déclarations prospectives que contient le présent

communiqué de presse sont présentées expressément sous réserve des

présentes mises en garde et par renvoi aux hypothèses

sous-jacentes. Le lecteur ne doit pas se fier indûment aux

déclarations prospectives, qui ne valent que pour la date à

laquelle elles sont faites. La Société ne s’engage pas à publier

une mise à jour des déclarations prospectives, que ce soit par

suite d’informations nouvelles ou d’événements subséquents, ou

autrement, sauf dans les cas exigés par la loi.

DONNÉES DU MARCHÉ ET DE L’INDUSTRIE

Les données du marché et de l’industrie utilisées dans le

présent communiqué de presse, le cas échéant, sont basées sur des

publications indépendantes de l’industrie, les données spécifiques

aux clients et les données d’associations corporatives ou

d’associations d’entreprises, les rapports de spécialistes en

recherche commerciale et d’autres informations statistiques

publiées par des tiers, y compris Circana (auparavant Information

Resources, Inc.) pour les données concernant le marché américain et

Beer Canada pour les données concernant le marché canadien

(collectivement, l’« information obtenue de tierces parties »); ces

données sont également basées sur des informations reposant sur des

estimations effectuées de bonne foi par la direction, lesquelles

découlent de notre examen d’informations internes et de sources

indépendantes. Cette information obtenue de tierces parties affirme

généralement reposer elle-même sur des sources considérées comme

étant fiables.

APPENDIX

STATEMENTS OF OPERATIONS - MOLSON COORS

BEVERAGE COMPANY AND SUBSIDIARIES

Condensed Consolidated Statements of

Operations

(In millions, except per share data)

(Unaudited)

For the Three Months

Ended

March 31, 2024

March 31, 2023

Sales

$

3,049.3

$

2,774.8

Excise taxes

(452.9

)

(428.5

)

Net sales

2,596.4

2,346.3

Cost of goods sold

(1,632.9

)

(1,575.6

)

Gross profit

963.5

770.7

Marketing, general and administrative

expenses

(654.6

)

(615.0

)

Other operating income (expense), net

6.3

(0.5

)

Equity income (loss)

(0.9

)

3.0

Operating income (loss)

314.3

158.2

Interest income (expense), net

(48.4

)

(59.1

)

Other pension and postretirement benefits

(costs), net

7.4

2.6

Other non-operating income (expense),

net

(7.9

)

0.2

Income (loss) before income taxes

265.4

101.9

Income tax benefit (expense)

(55.5

)

(28.7

)

Net income (loss)

209.9

73.2

Net (income) loss attributable to

noncontrolling interests

(2.1

)

(0.7

)

Net income (loss) attributable to MCBC

$

207.8

$

72.5

Basic net income (loss) attributable to

MCBC per share

$

0.98

$

0.33

Diluted net income (loss) attributable to

MCBC per share

$

0.97

$

0.33

Weighted average shares outstanding -

basic

212.7

216.5

Weighted average shares outstanding -

diluted

214.2

217.3

Dividends per share

$

0.44

$

0.41

BALANCE SHEETS - MOLSON COORS BEVERAGE

COMPANY AND SUBSIDIARIES

Condensed Consolidated Balance

Sheets

(In millions, except par value)

(Unaudited)

As of

March 31, 2024

December 31, 2023

Assets

Current assets

Cash and cash equivalents

$

458.4

$

868.9

Trade receivables, net

894.1

757.8

Other receivables, net

122.1

121.6

Inventories, net

870.9

802.3

Other current assets, net

331.5

297.9

Total current assets

2,677.0

2,848.5

Property, plant and equipment, net

4,443.0

4,444.5

Goodwill

5,321.3

5,325.3

Other intangibles, net

12,472.3

12,614.6

Other assets

1,158.7

1,142.2

Total assets

$

26,072.3

$

26,375.1

Liabilities and equity

Current liabilities

Accounts payable and other current

liabilities

$

2,957.5

$

3,180.8

Current portion of long-term debt and

short-term borrowings

905.5

911.8

Total current liabilities

3,863.0

4,092.6

Long-term debt

5,312.2

5,312.1

Pension and postretirement benefits

459.3

465.8

Deferred tax liabilities

2,706.8

2,697.2

Other liabilities

372.8

372.3

Total liabilities

12,714.1

12,940.0

Redeemable noncontrolling interest

27.3

27.9

Molson Coors Beverage Company

stockholders' equity

Capital stock

Preferred stock, $0.01 par value

(authorized: 25.0 shares; none issued)

—

—

Class A common stock, $0.01 par value

(authorized: 500.0 shares; issued and outstanding: 2.6 shares and

2.6 shares, respectively)

—

—

Class B common stock, $0.01 par value

(authorized: 500.0 shares; issued: 213.2 shares and 212.5 shares,

respectively)

2.1

2.1

Class A exchangeable shares, no par value

(issued and outstanding: 2.7 shares and 2.7 shares,

respectively)

100.8

100.8

Class B exchangeable shares, no par value

(issued and outstanding: 9.4 shares and 9.4 shares,

respectively)

352.3

352.3

Paid-in capital

7,106.9

7,108.4

Retained earnings

7,597.4

7,484.3

Accumulated other comprehensive income

(loss)

(1,192.6

)

(1,116.3

)

Class B common stock held in treasury at

cost (15.7 shares and 13.9 shares, respectively)

(846.8

)

(735.6

)

Total Molson Coors Beverage Company

stockholders' equity

13,120.1

13,196.0

Noncontrolling interests

210.8

211.2

Total equity

13,330.9

13,407.2

Total liabilities and equity

$

26,072.3

$

26,375.1

CASH FLOW STATEMENTS - MOLSON COORS

BEVERAGE COMPANY AND SUBSIDIARIES

Condensed Consolidated Statements of

Cash Flows

(In millions) (Unaudited)

For the Three Months

Ended

March 31, 2024

March 31, 2023

Cash flows from operating

activities

Net income (loss) including noncontrolling

interests

$

209.9

$

73.2

Adjustments to reconcile net income (loss)

to net cash provided by (used in) operating activities

Depreciation and amortization

169.0

171.5

Amortization of debt issuance costs and

discounts

1.3

1.5

Share-based compensation

12.8

9.8

(Gain) loss on sale or impairment of

property, plant, equipment and other assets, net

(5.8

)

(2.5

)

Unrealized (gain) loss on foreign currency

fluctuations and derivative instruments, net

6.3

52.5

Equity (income) loss

0.9

(3.0

)

Income tax (benefit) expense

55.5

28.7

Income tax (paid) received

(9.3

)

(10.0

)

Interest expense, excluding amortization

of debt issuance costs and discounts

54.1

59.7

Interest paid

(73.6

)

(80.4

)

Change in current assets and liabilities

and other

(395.7

)

(297.6

)

Net cash provided by (used in) operating

activities

25.4

3.4

Cash flows from investing

activities

Additions to property, plant and

equipment

(214.7

)

(181.4

)

Proceeds from sales of property, plant,

equipment and other assets

1.7

4.6

Other

0.5

(0.6

)

Net cash provided by (used in) investing

activities

(212.5

)

(177.4

)

Cash flows from financing

activities

Dividends paid

(96.8

)

(89.5

)

Payments for purchases of treasury

stock

(113.6

)

(14.6

)

Payments on debt and borrowings

(1.6

)

(1.6

)

Proceeds on debt and borrowings

—

3.0

Other

(4.2

)

0.2

Net cash provided by (used in) financing

activities

(216.2

)

(102.5

)

Effect of foreign exchange rate changes on

cash and cash equivalents

(7.2

)

4.7

Net increase (decrease) in cash and cash

equivalents

(410.5

)

(271.8

)

Balance at beginning of year

868.9

600.0

Balance at end of period

$

458.4

$

328.2

SUMMARIZED SEGMENT RESULTS (hectoliter

volume and $ in millions) (Unaudited)

Americas

Q1 2024

Q1 2023

Reported % Change

FX Impact

Constant Currency %

Change(3)

Net sales(1)

$

2,145.4

$

1,939.0

10.6

$

0.8

10.6

COGS(1)(2)

$

(1,315.5

)

$

(1,223.7

)

(7.5

)

MG&A

$

(506.7

)

$

(484.7

)

(4.5

)

Income (loss) before income taxes

$

320.6

$

233.4

37.4

$

(1.3

)

37.9

Underlying income (loss) before income

taxes(3)

$

321.1

$

233.9

37.3

$

(1.3

)

37.8

Financial volume(1)(4)

13.910

12.936

7.5

Brand volume

12.891

12.246

5.3

EMEA&APAC

Q1 2024

Q1 2023

Reported % Change

FX Impact

Constant Currency %

Change(3)

Net sales(1)

$

454.7

$

410.1

10.9

$

11.8

8.0

COGS(1)(2)

$

(321.6

)

$

(304.0

)

(5.8

)

MG&A

$

(147.9

)

$

(130.3

)

(13.5

)

Income (loss) before income taxes

$

(11.0

)

$

(25.4

)

56.7

$

(1.9

)

64.2

Underlying income (loss) before income

taxes(3)

$

(17.3

)

$

(21.8

)

20.6

$

(1.7

)

28.4

Financial volume(1)(4)

4.064

4.071

(0.2

)

Brand volume

4.008

3.935

1.9

Unallocated &

Eliminations

Q1 2024

Q1 2023

Reported % Change

FX Impact

Constant Currency %

Change(3)

Net sales

$

(3.7

)

$

(2.8

)

(32.1

)

COGS(2)

$

4.2

$

(47.9

)

N/M

Income (loss) before income taxes

$

(44.2

)

$

(106.1

)

58.3

$

(4.4

)

62.5

Underlying income (loss) before income

taxes(3)

$

(45.0

)

$

(54.3

)

17.1

$

(4.5

)

25.4

Financial volume

—

(0.001

)

N/M

Consolidated

Q1 2024

Q1 2023

Reported % Change

FX Impact

Constant Currency %

Change(3)

Net sales

$

2,596.4

$

2,346.3

10.7

$

12.6

10.1

COGS

$

(1,632.9

)

$

(1,575.6

)

(3.6

)

MG&A

$

(654.6

)

$

(615.0

)

(6.4

)

Income (loss) before income taxes

$

265.4

$

101.9

160.5

$

(7.6

)

167.9

Underlying income (loss) before income

taxes(3)

$

258.8

$

157.8

64.0

$

(7.5

)

68.8

Financial volume(4)

17.974

17.006

5.7

Brand volume

16.899

16.181

4.4

N/M = Not meaningful The reported percent change and the

constant currency percent change in the above table are presented

as (unfavorable) favorable.

(1)

Includes gross inter-segment

volumes, sales and purchases, which are eliminated in the

consolidated totals.

(2)

The unrealized changes in fair

value on our commodity swaps, which are economic hedges, are

recorded as COGS within Unallocated. As the exposure we are

managing is realized, we reclassify the gain or loss to the segment

in which the underlying exposure resides, allowing our segments to

realize the economic effects of the derivative without the

resulting unrealized mark-to-market volatility.

(3)

Represents income (loss) before

taxes adjusted for non-GAAP items. See Appendix for definitions and

reconciliations of non-GAAP financial measures including constant

currency.

(4)

Financial volume in hectoliters

for the Americas and EMEA&APAC segments excludes royalty volume

of 0.591 million hectoliters and 0.218 million hectoliters,

respectively, for the three months ended March 31, 2024, and

excludes royalty volume of 0.618 million hectoliters and 0.156

million hectoliters, respectively, for the three months ended March

31, 2023.

VOLUME LIÉ AUX MARQUES À L’ÉCHELLE

MONDIALE ET VOLUME FINANCIER (en millions d’hectolitres et

non audité)

For the Three Months

Ended

Americas

March 31, 2024

March 31, 2023

Change

Financial Volume

13.910

12.936

7.5

%

Contract brewing and wholesale/factored

volume

(0.870

)

(1.202

)

(27.6

)%

Royalty volume

0.591

0.618

(4.4

)%

Sales-To-Wholesaler to Sales-To-Retail

adjustment and other(1)

(0.740

)

(0.106

)

N/M

Total Americas Brand Volume

12.891

12.246

5.3

%

EMEA&APAC

March 31, 2024

March 31, 2023

Change

Financial Volume

4.064

4.071

(0.2

)%

Contract brewing and wholesale/factored

volume

(0.274

)

(0.291

)

(5.8

)%

Royalty volume

0.218

0.156

39.7

%

Sales-To-Wholesaler to Sales-To-Retail

adjustment and other(1)

—

(0.001

)

N/M

Total EMEA&APAC Brand

Volume

4.008

3.935

1.9

%

Consolidated

March 31, 2024

March 31, 2023

Change

Financial Volume

17.974

17.006

5.7

%

Contract brewing and wholesale/factored

volume

(1.144

)

(1.493

)

(23.4

)%

Royalty volume

0.809

0.774

4.5

%

Sales-To-Wholesaler to Sales-To-Retail

adjustment and other

(0.740

)

(0.106

)

N/M

Total Worldwide Brand Volume

16.899

16.181

4.4

%

N/M = Not meaningful

(1)

Includes gross inter-segment

volumes which are eliminated in the consolidated totals.

Le volume lié aux marques à l’échelle mondiale (ou le « volume

lié aux marques » lorsqu’il est question d’un secteur) reflète les

marques détenues ou activement gérées par la Société qui sont

vendues à des clients externes non liés dans nos marchés

géographiques (déduction faite des retours et rabais), le volume

lié aux redevances et notre quote-part du volume lié aux marques à

l’échelle mondiale mis en équivalence, lequel est calculé en

fonction du volume lié aux marques détenues par MCBC. Le volume

financier représente les marques détenues ou activement gérées par

la Société qui sont vendues à des clients externes non liés dans

nos marchés géographiques, déduction faite des retours et rabais,

ainsi que le volume lié aux ententes de brassage et le volume de

gros lié aux marques non détenues par la Société et le volume de

distribution lié aux marques détenues par la Société. Le volume lié

aux ententes de brassage et aux grossistes/marques distribuées est

pris en compte dans le volume financier, mais il est exclu du

volume lié aux marques à l’échelle mondiale, car il représente un

volume lié aux marques non détenues relativement auquel nous

n’exerçons pas un contrôle direct sur la performance. Le volume lié

aux marques distribuées au sein de notre secteur EMOAAP se rapporte

à la distribution de bières, vins, spiritueux et autres produits

détenus et produits par d’autres sociétés à des établissements de

consommation sur place, et les ententes de ce genre sont répandues

au Royaume-Uni. Le volume lié aux redevances se compose de nos

marques produites et vendues par des tiers en vertu de diverses

ententes de ventes sous licence et ententes de brassage; étant

donné que ce volume se compose de marques détenues par la Société,

il est compris dans le volume lié aux marques à l’échelle mondiale.

Notre définition du volume lié aux marques à l’échelle mondiale

reflète également un ajustement afin de tenir compte du volume des

ventes aux détaillants, plutôt que du volume des ventes aux

grossistes. Nous sommes d’avis que la mesure du volume lié aux

marques est importante puisque, contrairement au volume financier

et aux ventes aux grossistes, elle fournit la meilleure indication

de la performance de nos marques par rapport aux tendances au

chapitre des ventes dans le marché et des ventes effectuées par la

concurrence.

Nous utilisons aussi le coût des produits vendus par hectolitre,

ainsi que les variations d’un exercice à l’autre de cette mesure,

comme mesure clé pour analyser nos résultats. Cette mesure

correspond au coût des produits vendus tiré de nos états consolidés

intermédiaires résumés du résultat net non audité, divisé par le

volume financier pour la période respective. Nous sommes d’avis que

cette mesure est importante et utile pour les investisseurs et la

direction, car elle fournit une indication de l’incidence de la

composition des ventes et des autres tendances liées aux coûts sur

le coût des produits vendus.

MESURES NON CONFORMES AUX PCGR ET RAPPROCHEMENTS

Utilisation de mesures non conformes aux PCGR

Outre les mesures financières présentées conformément aux

principes comptables généralement reconnus des États-Unis (les «

PCGR des États-Unis »), nous utilisons également des mesures

financières non conformes aux PCGR, dont la liste et les

définitions sont présentées ci-dessous, pour prendre les décisions

opérationnelles et financières et pour évaluer la performance de la

Société et des secteurs. Ces mesures non conformes aux PCGR

devraient être considérées comme des suppléments à nos résultats

d’exploitation présentés selon les PCGR des États-Unis (et non

comme des mesures de remplacement de ceux-ci). Nous avons fourni

des rapprochements de toutes les mesures historiques non conformes

aux PCGR et des mesures les plus pertinentes des PCGR des

États-Unis, et nous avons appliqué systématiquement les ajustements

à nos rapprochements afin de déterminer chaque mesure non conforme

aux PCGR.

Notre direction utilise ces mesures pour ramener sur une base

plus comparable les résultats financiers d’une période à l’autre;

comme des mesures pour la planification et les prévisions générales

ainsi que pour l’évaluation des résultats réels par rapport aux

prévisions; dans les communications avec le conseil

d’administration, les actionnaires, les analystes ainsi que les

investisseurs au sujet de notre performance financière; comme des

mesures de comparaison utiles par rapport à la performance de nos

concurrents; comme des mesures aux fins de certains calculs de la

rémunération incitative de la direction. Nous croyons que ces

mesures sont utiles pour les investisseurs et qu’elles sont

utilisées par ceux-ci ainsi que par d’autres utilisateurs de nos

états financiers dans l’évaluation de notre performance

d’exploitation.

- Bénéfice sous-jacent (perte sous-jacente) avant impôt

(mesure conforme aux PCGR la plus comparable : bénéfice [perte]

avant impôt) – Mesure du bénéfice (de la perte) de la Société

ou d’un secteur avant impôt excluant l’incidence de certains

éléments d’ajustement non conformes aux PCGR figurant dans nos

états financiers préparés selon les PCGR des États-Unis. Les

éléments d’ajustement non conformes aux PCGR comprennent le

goodwill et les pertes de valeur d’autres immobilisations

corporelles et incorporelles, les coûts liés à la restructuration

et à l’intégration, les profits et pertes latents évalués à la

valeur de marché, les pertes potentielles ou subies liées à

certains litiges et règlements et les profits et pertes découlant

de la vente d’actifs hors exploitation, entre autres. Ils sont

compris dans nos résultats selon les PCGR des États-Unis et doivent

faire l’objet d’ajustements aux fins du calcul des résultats non

calculés selon les PCGR. Nous considérons que ces ajustements sont

nécessaires pour évaluer notre rendement continu, et ces

ajustements sont dans bien des cas considérés comme non récurrents.

Ces ajustements sont subjectifs et peuvent varier de manière

importante d’une société à l’autre, et la direction fait preuve

d’un jugement important à leur égard.

- Coût des produits vendus sous-jacent (mesure conforme aux

PCGR la plus comparable : coût des produits vendus) – Mesure du

coût des produits vendus de la Société ajusté pour en exclure les

éléments d’ajustement non conformes aux PCGR (tels qu’ils sont

définis ci-dessus). Ces éléments non liés aux activités de base

comprennent l’incidence des profits et des pertes latents à la

valeur de marché sur nos instruments dérivés qui sont des

couvertures économiques et sont comptabilisés au poste Coût des

produits vendus dans les éléments non attribués. Lorsque

l’exposition que nous gérons est réalisée, nous reclassons le

profit ou la perte au secteur auquel l’exposition sous-jacente se

rapporte, ce qui permet à nos secteurs de réaliser les effets

économiques des dérivés sans la volatilité de la valeur de marché

latente en résultant. Nous utilisons aussi le coût des produits

vendus par hectolitre sous-jacent, ainsi que la variation d’un

exercice à l’autre de cette mesure, comme mesure clé pour analyser

nos résultats. Cette mesure correspond au coût des produits vendus

sous-jacent divisé par le volume financier pour la période

respective.

- Frais de commercialisation, généraux et d’administration

sous-jacents (mesure conforme aux PCGR la plus comparable : frais

de commercialisation, généraux et d’administration) – Mesure

des frais de commercialisation, généraux et d’administration de la

Société excluant l’incidence de certains éléments d’ajustement non

conformes aux PCGR (tels qu’ils sont définis ci-dessus).

- Bénéfice net sous-jacent (perte nette sous-jacente)

attribuable à MCBC (mesure conforme aux PCGR la plus comparable :

bénéfice net [perte nette] attribuable à MCBC) – Mesure du

bénéfice net (de la perte nette) attribuable à MCBC excluant

l’incidence des éléments d’ajustement non conformes aux PCGR (tels

qu’ils sont définis ci-dessus), l’incidence fiscale connexe des

éléments d’ajustement non conformes aux PCGR et certains autres

éléments fiscaux non récurrents.

- Bénéfice net sous-jacent (perte nette sous-jacente) par

action sur une base diluée attribuable à MCBC (aussi appelé

bénéfice par action dilué sous-jacent) (mesure conforme aux PCGR la

plus comparable : bénéfice net [perte nette] par action sur une

base diluée attribuable à MCBC) – Mesure du bénéfice net (de la

perte nette) attribuable à MCBC sous-jacent, tel qu’il est défini

ci-dessus, par action sur une base diluée. Le cas échéant, une

perte nette déclarée par action diluée attribuable à MCBC est

calculée en fonction du nombre d’actions de base, car les actions

dilutives ont un effet antidilutif. Si le bénéfice net sous-jacent

(la perte nette sous-jacente) attribuable à MCBC devient un

bénéfice, compte non tenu de l’incidence de nos ajustements non

conformes aux PCGR, nous ajoutons les actions dilutives

supplémentaires au nombre d’actions dilutives en circulation, selon

la méthode des actions propres.

- Taux d’imposition effectif sous-jacent (mesure conforme aux

PCGR la plus comparable : taux d’imposition effectif) – Mesure

du taux d’imposition effectif de la Société excluant l’incidence

fiscale connexe des éléments d’ajustement non conformes aux PCGR

(tels qu’ils sont définis ci-dessus) et certains autres éléments

fiscaux non récurrents. Les éléments fiscaux non récurrents

comprennent certains ajustements importants au titre de contrôles

fiscaux et de la provision de l’exercice précédent, l’incidence des

changements importants à la législation fiscale et aux taux

d’imposition et des éléments importants non récurrents et propres à

la période.

- Flux de trésorerie disponibles sous-jacents (mesure conforme

aux PCGR la plus comparable : flux de trésorerie nets provenant des

[affectés aux] activités d’exploitation) – Mesure des flux de

trésorerie d’exploitation de la Société calculés comme les flux de

trésorerie nets provenant des (affectés aux) activités

d’exploitation déduction faite des entrées d’immobilisations

corporelles, montant net et excluant l’incidence avant impôt de

certains éléments d’ajustement non conformes aux PCGR (tels qu’ils

sont définis ci-dessus) sur les flux de trésorerie. Nous

considérons que les flux de trésorerie disponibles sous-jacents

constituent une mesure importante de notre capacité à générer des

flux de trésorerie, à accroître nos activités et à accroître la

valeur pour les actionnaires, laquelle est stimulée par nos

activités de base, compte tenu des ajustements relatifs aux

éléments d’ajustement non conformes aux PCGR, qui peuvent varier de

manière importante d’une société à l’autre selon les méthodes

comptables, la juste valeur des actifs et la structure de

capital.

- Dotation aux amortissements sous-jacente (mesure conforme

aux PCGR la plus comparable : dotation aux amortissements) –

Mesure de la dotation aux amortissements de la Société excluant

l’incidence de certains éléments d’ajustement non conformes aux

PCGR (tels qu’ils sont définis ci-dessus). Ces ajustements se

rapportent essentiellement à l’amortissement accéléré lié aux

activités de sortie ou de restructuration stratégiques de la

Société.

- Dette nette et ratio de la dette nette par rapport au

bénéfice avant intérêts, impôt et amortissements sous-jacent («

BAIIA sous-jacent ») (mesures conformes aux PCGR les plus

comparables : trésorerie, dette et bénéfice net [perte nette])

– Mesure du levier financier de la Société calculé comme étant la

dette nette (définie comme la tranche courante de la dette à long

terme et les emprunts à court terme, auxquels on ajoute la dette à

long terme déduction faite de la trésorerie et des équivalents de

trésorerie) divisée par le BAIIA sous-jacent des douze derniers

mois. Le BAIIA sous-jacent correspond au bénéfice net (à la perte

nette) excluant les charges (les produits) d’intérêts, la charge

(l’économie) d’impôt, les amortissements et l’incidence de certains

éléments d’ajustement non conformes aux PCGR (tels qu’ils sont

définis ci-dessus). Cette mesure ne correspond pas au ratio

d’endettement maximal de la Société en vertu de sa facilité de

crédit renouvelable, qui permet d’apporter d’autres ajustements

dans le calcul du ratio de la dette nette par rapport au

BAIIA.

- Devises constantes – Les devises constantes sont une

mesure non conforme aux PCGR servant à évaluer le rendement, compte

non tenu de l’incidence des fluctuations découlant de la conversion

des devises et de certaines transactions en devises, et elles

visent à être représentatives des résultats en monnaie locale.

Étant donné que nous exerçons nos activités dans divers pays

étrangers dont la monnaie locale peut s’apprécier ou se déprécier

considérablement par rapport au dollar américain ou aux autres

devises liées à nos activités d’exploitation, nous utilisons des

devises constantes à titre de mesure additionnelle pour évaluer le

rendement sous-jacent de chaque secteur d’exploitation, sans tenir

compte des fluctuations des taux de change. Nous présentons toutes

les variations en pourcentage du chiffre d’affaires net, du coût

des produits vendus sous-jacent, des frais de commercialisation,

généraux et d’administration sous-jacents et du bénéfice (de la

perte) avant impôt sous-jacent en devises constantes, et nous

calculons l’incidence des taux de change en convertissant les

résultats en monnaie locale de la période considérée (qui tiennent

également compte de l’incidence des activités de couverture du

risque de change de la période antérieure correspondante) aux taux

de change moyens pour la période respective de l’exercice qui sont

utilisés pour convertir les états financiers de la période

correspondante de l’exercice précédent. Le résultat obtenu

correspond aux résultats en dollars américains de la période

considérée, comme si les taux de change n’avaient pas varié par

rapport à la période correspondante de l’exercice précédent. De

plus, nous ne tenons pas compte, dans nos résultats en devises

constantes de la période considérée, de l’incidence des

transactions en devises, laquelle est comptabilisée au poste Autres

produits (charges) hors exploitation, montant net.

Nos indications relatives aux mesures présentées ci-dessus sont

aussi des mesures financières non conformes aux PCGR qui excluent

les éléments d’ajustement non conformes aux PCGR figurant dans nos

états financiers préparés selon les PCGR des États-Unis, ou ont été

ajustées d’une autre façon pour en tenir compte. Lorsque nous

fournissons des indications relatives aux diverses mesures non

conformes aux PCGR présentées ci-dessus, nous ne sommes pas en

mesure d’effectuer un rapprochement avec les mesures conformes aux

PCGR des États-Unis sans effort exagéré, car nous ne pouvons pas

prévoir avec un degré raisonnable de certitude l’incidence réelle

des éléments inhabituels et des autres éléments d’ajustement non

conformes aux PCGR. Il est difficile de prévoir avec précision les

éléments d’ajustement non conformes aux PCGR en raison de leur

nature, car ces éléments sont généralement associés à des

événements inattendus et non planifiés qui se répercutent sur la

Société et sur ses résultats financiers. Par conséquent, nous ne

pouvons pas présenter un rapprochement de ces mesures sans effort

exagéré.

RECONCILIATION TO NEAREST U.S. GAAP

MEASURES

Reconciliation by Line Item

(In millions, except per share data)

(Unaudited)

For the Three Months Ended

March 31, 2024

Cost of goods sold

Marketing, general and

administrative expenses

Income (loss) before income

taxes

Net income (loss) attributable

to MCBC

Diluted earnings per

share

Reported (U.S. GAAP)

$

(1,632.9

)

$

(654.6

)

$

265.4

$

207.8

$

0.97

Adjustments to arrive at underlying

Restructuring

—

—

(0.9

)

(0.9

)

—

(Gains) losses on other disposals

—

—

(5.4

)

(5.4

)

(0.03

)

Unrealized mark-to-market (gains)

losses

(0.8

)

—

(0.8

)

(0.8

)

—

Other items

—

0.5

0.5

0.5

—

Total

$

(0.8

)

$

0.5

$

(6.6

)

$

(6.6

)

$

(0.03

)

Tax effects on non-GAAP adjustments

—

—

—

1.6

0.01

Underlying (Non-GAAP)

$

(1,633.7

)

$

(654.1

)

$

258.8

$

202.8

$

0.95

(In millions, except per share data)

(Unaudited)

For the Three Months Ended

March 31, 2023

Cost of goods sold

Marketing, general and

administrative expenses

Income (loss) before income

taxes

Net income (loss) attributable

to MCBC

Diluted earnings per

share

Reported (U.S. GAAP)

$

(1,575.6

)

$

(615.0

)

$

101.9

$

72.5

$

0.33

Adjustments to arrive at underlying

Restructuring

—

—

0.5

0.5

—

Unrealized mark-to-market (gains)

losses

51.8

—

51.8

51.8

0.24

Other items

—

3.6

3.6

3.6

0.02

Total

$

51.8

$

3.6

$

55.9

$

55.9

0.26

Tax effects on non-GAAP adjustments

—

—

—

(12.1

)

(0.06

)

Underlying (Non-GAAP)

$

(1,523.8

)

$

(611.4

)

$

157.8

$

116.3

$

0.54

Reconciliation to Underlying Income

(Loss) Before Income Taxes by Segment

(In millions) (Unaudited)

For the Three Months Ended

March 31, 2024

Americas

EMEA&APAC

Unallocated

Consolidated

Income (loss) before income

taxes

$

320.6

$

(11.0

)

$

(44.2

)

$

265.4

Add/Less:

Cost of goods sold(1)

—

—

(0.8

)

(0.8

)

Marketing, general &

administrative

0.5

—

—

0.5

Other non-GAAP adjustment items

—

(6.3

)

—

(6.3

)

Total non-GAAP adjustment items

$

0.5

$

(6.3

)

$

(0.8

)

$

(6.6

)

Underlying income (loss) before income

taxes

$

321.1

$

(17.3

)

$

(45.0

)

$

258.8

(In millions) (Unaudited)

For the Three Months Ended

March 31, 2023

Americas

EMEA&APAC

Unallocated

Consolidated

Income (loss) before income

taxes

$

233.4

$

(25.4

)

$

(106.1

)

$

101.9

Add/Less:

Cost of goods sold(1)

—

—

51.8

51.8

Marketing, general &

administrative

0.5

3.1

—

3.6

Other non-GAAP adjustment items

—

0.5

—

0.5

Total non-GAAP adjustment items

$

0.5

$

3.6

$

51.8

$

55.9

Underlying income (loss) before income

taxes

$

233.9

$

(21.8

)

$

(54.3

)

$

157.8

(1)

Reflects changes in our

mark-to-market positions on our derivative hedges recorded as COGS

within Unallocated. As the exposure we are managing is realized, we

reclassify the gain or loss to the segment in which the underlying

exposure resides, allowing our segments to realize the economic

effects of the derivative without the resulting unrealized

mark-to-market volatility.

Effective Tax Rate

Reconciliation

(Unaudited)

For the Three Months

Ended

March 31, 2024

March 31, 2023

U.S. GAAP Effective Tax Rate

21

%

28

%

Add/Less:

Tax effect of non-GAAP adjustment

items(1)

—

%

(2

%)

Underlying (Non-GAAP) Effective Tax

Rate

21

%

26

%

(1)

Adjustments related to the tax

effect of non-GAAP adjustment items excluded from our underlying

effective tax rate.

Underlying Free Cash Flow

(In millions) (Unaudited)

For the Three Months

Ended

March 31, 2024

March 31, 2023

U.S. GAAP

Net Cash Provided by (Used In)

Operating Activities

$

25.4

$

3.4

Less:

Additions to property, plant and

equipment, net(1)

(214.7

)

(181.4

)

Add/Less:

Cash impact of non-GAAP

adjustment items(2)

0.7

4.3

Non-GAAP

Underlying Free Cash

Flow

$

(188.6

)

$

(173.7

)

(1)

Included in net cash provided by

(used in) investing activities.

(2)

Included in net cash provided by

(used in) operating activities and primarily reflects costs paid

for restructuring activities for the three months ended March 31,

2024 and March 31, 2023.

Net Debt and Net Debt to Underlying

EBITDA Ratio

(In millions except net debt to underlying

EBITDA ratio) (Unaudited)

As of

March 31, 2024

March 31, 2023

U.S. GAAP

Current portion of long-term debt and

short-term borrowings

$

905.5

$

412.7

Add:

Long-term debt

5,312.2

6,177.7

Less:

Cash and cash equivalents

458.4

328.2

Net debt

5,759.3

$

6,262.2

Q1 Underlying EBITDA

476.2

388.4

Q4 Underlying EBITDA

566.1

555.5

Q3 Underlying EBITDA

742.9

593.5

Q2 Underlying EBITDA

725.2

566.4

Non-GAAP

Underlying EBITDA(1)

$

2,510.4

$

2,103.8

Net debt to underlying EBITDA

ratio

2.29

2.98

(1)

Represents underlying EBITDA on a

trailing twelve month basis.

Underlying EBITDA

Reconciliation

(In millions) (Unaudited)

For the Three Months

Ended

March 31, 2024

March 31, 2023

U.S. GAAP

Net income (loss)

209.9

73.2

Add:

Interest expense (income), net

48.4

59.1

Add:

Income tax expense (benefit)

55.5

28.7

Add:

Depreciation and amortization

169.0

171.5

Add:

Adjustments included in underlying

income(1)

(6.6

)

55.9

Non-GAAP

Underlying EBITDA

$

476.2

$

388.4

(1)

Includes adjustments to income

(loss) before income taxes related to non-GAAP adjustment items.

See Reconciliations to Nearest U.S. GAAP Measures by Line Item

table for detailed adjustments.

Consultez la

version source sur businesswire.com : https://www.businesswire.com/news/home/20240430675334/fr/

Relations avec les investisseurs Greg Tierney, 414

931-3303 Traci Mangini, 415 308-0151 Médias Rachel Dickens,

314 452-9673

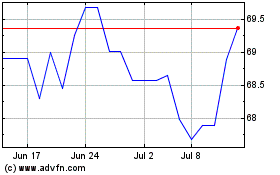

Molson Coors Canada (TSX:TPX.B)

Historical Stock Chart

From Dec 2024 to Jan 2025

Molson Coors Canada (TSX:TPX.B)

Historical Stock Chart

From Jan 2024 to Jan 2025