Résultats financiers T2 2023

xx

28 juillet 2023

|

Solide marge d’exploitation au deuxième trimestre à

9,6% Cash flow d’exploitation libre ajusté à 0,6

milliard d’euros |

-

Capacité du Groupe à 92% du niveau de 2019 et coefficient de

remplissage à 88%

-

Chiffre d’affaires total du Groupe à 7,6 mds€, en amélioration de

0,9 md€ par rapport à l’année dernière

-

Résultat d’exploitation à 0,7 md€, avec une marge opérationnelle à

9,6%

-

Cash flow d’exploitation libre ajusté à 0,6 md€ et liquidités à 10

mds€

-

Dette nette réduite de 1,4 md€ par rapport à la fin d’année 2022 se

traduisant par un ratio de dette nette/EBITDA à 1,2x

-

Résultat net à 0,6 md€ soutenant la restauration des fonds propres

du Groupe

-

Événement postérieur à la clôture trimestrielle : financement en

quasi-fonds propres de 0,5 md€ pour l'activité de composants

d'ingénierie et de maintenance (MRO) d'Air France

Le Directeur général du Groupe, M.

Benjamin Smith a déclaré:

“Nous avons une fois encore enregistré des

résultats solides au deuxième trimestre 2023. Malgré le contexte

inflationniste, nos recettes ont connu une croissance à deux

chiffres et notre marge d'exploitation a atteint un niveau record.

Nous avons par ailleurs poursuivi le déploiement de nouveaux

produits dans toutes nos compagnies aériennes, avec à la clé des

récompenses qui témoignent de l'engagement de nos employés, que je

tiens à remercier.

Tout au long du trimestre, nous avons également

travaillé activement à la préparation de l'été. Je suis très

heureux de constater que la situation dans les aéroports s'est

nettement améliorée cet été, y compris au hub de KLM à l'aéroport

d'Amsterdam Schiphol. Cette saison est un véritable test pour 2024,

lorsque la France accueillera les Jeux olympiques et paralympiques

de Paris 2024, dont Air France est partenaire officiel. Enfin, nous

avons également poursuivi la mise en oeuvre de notre feuille de

route stratégique, et conclu des partenariats ambitieux dans le

domaine du développement durable, préparant ainsi notre avenir à

moyen et long terme."

Résultat d’exploitation en amélioration par rapport à

2022 tiré par une forte croissance du chiffre

d’affaires

| |

Deuxième trimestre |

Premier semestre |

|

|

2023 |

variation |

variationchange constant |

2023 |

variation |

variationchange constant |

|

Chiffre d’affaires (m€) |

7 624 |

+13,7 % |

+14,1 % |

13 953 |

+25,1 % |

+24,8 % |

| EBITDA (m€) |

1 328 |

397 |

405 |

1 614 |

462 |

488 |

| Résultat

d’exploitation (m€) |

733 |

347 |

355 |

426 |

390 |

418 |

| Marge

d’exploitation (%) |

9,6 % |

+3,9pt |

+4,0pt |

3,1 % |

+2,7pt |

+3,0pt |

| Résultat net,

part du Groupe (m€) |

604 |

280 |

|

260 |

488 |

|

|

Cash flow d’exploitation libre ajusté (m€) |

557 |

(975) |

|

1 240 |

(923) |

|

|

|

30 juin 2023 |

31 décembre 2022 |

|

Dette Nette |

4 900 |

6 337 |

| EBITDA sur les 12

derniers mois |

4 077 |

3 615 |

|

Ratio de dette nette / EBITDA |

1.2x |

1.8x |

Au T2 2023, le chiffre d’affaires a augmenté de

+14,1 % par rapport au T2 2022, porté par une augmentation des

capacités (+8%), à un coefficient de remplissage plus élevé (+3 pt)

et à un meilleur yield pour l’activité Passages (+9%). Le résultat

d'exploitation s'est amélioré de 347 millions d'euros par rapport à

l'année dernière, alors qu’il était tiré par une contribution de 42

millions d'euros au titre des mesures de soutien à l’emploi. La

baisse du prix du kérosène combinée à l'augmentation du yield qui

compense l'inflation ont accéléré la croissance du résultat

d'exploitation, ce qui s’est traduit par une marge opérationnelle à

9,6 %.

Par conséquent, par rapport à l'année dernière,

le résultat net a fortement augmenté, enregistrant une hausse de

280 millions d'euros, pour s’établir à 604 millions d'euros,

soutenant ainsi la restauration des fonds propres.

Le cash flow d’exploitation libre ajusté du

deuxième trimestre s’est établi à 557 millions d'euros, soit une

réduction de 975 millions d'euros par rapport à l'année dernière.

Cette différence s'explique par un rattrapage des ventes de billets

pour la saison estivale au deuxième trimestre 2022. La dette nette

s'est élevée à 4,9 milliards d'euros, soit une amélioration de 1,4

milliard d'euros par rapport à la fin de l'année 2022.

Croissance des recettes unitaires du Groupe portée par

l’activité Passage

| |

Deuxième trimestre |

Premier semestre |

|

|

2023 |

variation |

variationchange constant |

2023 |

variation |

variationchange constant |

|

Passagers (en milliers) |

24 664 |

+8,2 % |

|

44 315 |

+18,7 % |

|

| Capacité

(millions de SKO) |

78 144 |

+8,3 % |

|

147 727 |

+13,5 % |

|

| Trafic (millions

de PKT) |

68 498 |

+11,6 % |

|

128 418 |

+22,9 % |

|

| Coefficient

d’occupation |

87,7 % |

+2,6pt |

|

86,9 % |

+6,7pt |

|

| Recette unitaire

Passage au SKO (cts€) |

8,32 |

+12,3 % |

+12,6 % |

7,87 |

+21,0 % |

+20,7 % |

| Recette unitaire

Groupe par SKO (cts€) |

8,94 |

+4,9 % |

+5,4 % |

8,59 |

+11,1 % |

+10,9 % |

|

Coût unitaire Groupe au SKO à carburant constant (cts €) 1 |

8,00 |

+0,2 % |

+6,4 % |

8,31 |

+7,8 % |

+5,9 % |

Au deuxième trimestre 2023, Air France-KLM a

accueilli 24,7 millions de passagers, soit 8,2 % de plus que

l'année précédente. Les capacités ayant augmenté de 8,3 % et le

trafic de 11,6 %, le coefficient d'occupation a augmenté de 2,6

points par rapport à l'année dernière.

Le Groupe a enregistré une très bonne recette

unitaire passager par ASK, en hausse de 12,3 % par rapport à

l'année dernière. Cette hausse est due à l'augmentation du

coefficient de remplissage, en particulier sur le réseau

long-courrier (Amérique du Nord, Afrique, Asie et Moyen-Orient et

Transavia) et du yield sur l'ensemble du réseau à l'exception de

l'Asie.

Le coût unitaire du groupe au SKO, à prix de

carburant et change constants, est en hausse de 6,4 % par rapport à

l'année dernière (5,6% hors mesures de soutien à l'emploi).

L'inflation liée aux augmentations de salaires a commencé l'année

dernière au troisième trimestre et a été plus marquée au quatrième

trimestre. La hausse au deuxième trimestre provient principalement

de la revalorisation des salaires, y compris la participation aux

bénéfices, mais aussi d'une augmentation des redevances

aéronautiques et aéroportuaires, des ETS et de l'augmentation des

coûts liée à un coefficient de remplissage plus élevé.

Restauration des fonds propres

Air France-KLM et Apollo Global Management

("Apollo”) ont annoncé après la clôture du trimestre la signature

d'un accord définitif permettant à des fonds et entités gérés par

Apollo de réaliser un financement de 500 millions d'euros dans une

filiale opérationnelle d'Air France qui détiendra un ensemble de

composants dédiés aux activités d'ingénierie et de maintenance

d'Air France.

En vertu de cet accord et sous réserve des

conditions de clôture habituelles, Apollo souscrira à des

obligations perpétuelles émises par cette filiale opérationnelle et

ce financement sera comptabilisé comme des fonds propres selon les

normes IFRS. Le produit de la transaction sera affecté aux besoins

généraux du Groupe et au financement de composants liées à

l'activité de maintenance.

Les obligations perpétuelles porteront un

intérêt de 6,9% au cours des trois premières années, après quoi des

augmentations progressives et un plafond seront appliqués. Air

France aura la possibilité de rembourser les obligations à tout

moment au-delà de la troisième année.

Le 27 juillet 2023, Air France-KLM a annoncé

être entré en discussions exclusives avec Apollo Global Management

en vue d’un potentiel financement de 1.5 milliard d'euros au

capital d'une filiale opérationnelle dédiée d'Air France-KLM.

Celle-ci détiendra la marque du programme de fidélité Flying Blue

et la majorité des contrats avec les partenaires et deviendra le

seul émetteur de Miles pour les compagnies aériennes et les

partenaires.

Ce financement serait comptabilisé comme des

fonds propres selon les normes IFRS et permettrait à Air France-KLM

de poursuivre le renforcement de son bilan, outre la génération de

bénéfices nets et/ou l’émission d’obligations hybrides simples.

PERSPECTIVES

Capacité

Le Groupe prévoit une capacité en

sièges-kilomètres offerts pour l'activité passage du réseau Air

France-KLM y compris Transavia à un indice de l’ordre de:

-

Environ 95% pour le troisième trimestre 2023

-

Supérieure à 95% pour le quatrième trimestre 2023

-

Environ 95% pour l’ensemble de l’année 2023

Ces indices sont à comparer aux mêmes périodes

en 2019.

Coût

unitaire2

En raison de la pression inflationniste,

principalement due aux revalorisations salariales, à la

participation aux bénéfices et à une diminution de la capacité

prévue, le Groupe s'attend désormais pour 2023 à une augmentation à

un chiffre des coûts unitaires par rapport à 2022.

Dépenses d’investissement

Les investissements nets pour l’ensemble de

l’année 2023 sont estimés à 3,0 milliards d’euros.

PERSPECTIVES MOYEN TERME3

Le Groupe poursuit ses initiatives de

transformation rapide et confirme son ambition financière à moyen

terme avec pour objectif à long terme une compétitivité accrue.

Pour ce faire, le Groupe reste agile dans l'optimisation de la

flotte, de la main-d'œuvre, du réseau, des coûts et poursuit ses

efforts en matière de développement durable. Le Groupe prévoit que

la capacité en sièges-kilomètres disponibles reviendra aux niveaux

de 2019 dès 2024.

Les efforts de transformation du Groupe,

notamment la réduction des ETP, le renouvellement de la flotte et

l'optimisation des dépenses, permettront de compenser la pression

inflationniste sur les coûts. Par conséquent, le Groupe prévoit de

diminuer son coût unitaire année après année (sur la période

2024-2026), à prix du carburant constant, à change constant et hors

coûts relatifs aux systèmes d'échange de quotas d'émission

(ETS).

Le cash-flow libre d'exploitation ajusté, hors

éléments exceptionnels, devrait rester positif. Les éléments

exceptionnels comprennent le paiement du litige sur le fret aérien,

les reports de charges sociales et de taxes sur les salaires et les

retraites accumulés pendant la période du Covid-19.

Le ratio dette nette/EBITDA cible devrait rester

entre 1,5x et 2,0x.

L'ambition financière du Groupe à moyen terme

est d'atteindre une Marge Opérationnelle de 7 à 8%.

Revue d’activité

Réseaux : Le résultat d’exploitation a plus que

doublé

|

Réseaux |

Deuxième trimestre |

Premier semestre |

|

2023 |

variation |

variationchange constant |

2023 |

variation |

variationchange constant |

|

Chiffre d’affaires passage régulier (m€) |

6 257 |

+13,1% |

+13,6% |

11 585 |

+25,8% |

+25,6% |

| Chiffre

d’affaires total (m€) |

6 520 |

+13,3% |

+13,8 % |

12 095 |

+25,4% |

+25,2 % |

| Résultat

d’exploitation (m€) |

692 |

+340 |

+342 |

542 |

+499 |

+519 |

|

Marge d’exploitation (%) |

10,6 % |

4,5 pt |

|

4,5 % |

4,0 pt |

|

Par rapport au deuxième trimestre 2022, le

chiffre d'affaires total a augmenté de +13,3 % pour atteindre

6 520 millions d'euros.

Le résultat d'exploitation s'est amélioré de 340

millions d'euros et s'est établi à 692 millions d'euros.

L'augmentation du chiffre d'affaires a été tirée par l'activité

Passage du réseau, tandis que celui lié à l'activité Cargo a

diminué par rapport à un deuxième trimestre soutenu l'année

dernière et à un nouveau fléchissement du marché.

Une croissance robuste des recettes

unitaires

|

Réseaux passage |

Deuxième trimestre |

Premier semestre |

|

2023 |

variation |

variationchange constant |

2023 |

variation |

variationchange constant |

|

Passagers (en milliers) |

18 743 |

+6,8% |

|

34 530 |

+17,1% |

|

| Capacité

(millions de SKO) |

66 714 |

+8,1% |

|

128 690 |

+12,6% |

|

| Trafic (millions

de PKT) |

58 319 |

+11,1% |

|

111 284 |

+21,8% |

|

| Coefficient

occupation |

87,4% |

2,4pt |

|

86,5% |

6,5pt |

|

| Chiffre

d’affaires total (m€) |

5 913 |

+22,3 % |

+22,6 % |

10 816 |

+38,3% |

+38,0% |

| Chiffre

d’affaires passage régulier (m€) |

5 770 |

+21,9 % |

+22,3 % |

10 522 |

+38,3% |

+37,9% |

|

Recette unitaire au SKO (cts €) |

8,65 |

+12,8 % |

+13,1 % |

8,18 |

+22,8% |

+22,4% |

Au deuxième trimestre 2023, la capacité en

sièges-kilomètres offerts (SKO) a augmenté de 8,1 % par rapport à

l'année précédente et a atteint 88 % du niveau de 2019, en ligne

avec les prévisions du Groupe formulées lors de la présentation des

résultats du premier trimestre 2023 (c.90% par rapport à 2019).

Les recettes unitaires par SKO ont augmenté de

13,1 % à taux de change constant grâce à une forte demande qui

s'est traduite par une augmentation du coefficient d'occupation de

2.4 points et une hausse du yield de 10% par rapport à l'année

dernière à taux de change constant.

Au cours du deuxième trimestre, nous avons

observé les tendances suivantes par zone :

Atlantique NordLa reprise de la demande a

continué d'être tirée par le point d'origine Amérique du Nord. Le

yield a augmenté de 13% pour une capacité légèrement supérieure de

2% tandis que le coefficient de remplissage a augmenté de 4 points

par rapport à l'année dernière.

Amérique latineTrès bonne performance du yield,

en croissance de 12% par rapport à 2022, principalement réalisés

dans les jours précédent les vols.

Asie et Moyen-OrientLa capacité au deuxième

trimestre a augmenté de manière significative par rapport à 2022

(+56%), principalement porté par la réouverture de la Chine. Cette

capacité reste néanmoins inférieure de 34% aux niveaux de 2019. Les

yields sont stables par rapport à 2022, ce qui est plus faible que

dans les autres régions, cela s'expliquant principalement par les

yields exceptionnels de 2022 en raison de la faible capacité.

Caraïbes et Océan IndienLe deuxième trimestre a

montré d'importantes réductions de capacité par rapport à 2022

(-16%) en raison de redéploiement de la flotte vers d'autres zones

long-courrier. La réduction de la capacité s'est traduite par une

très bonne performance sur le yield, en progression de 22% par

rapport à 2022.

AfriqueForte dynamique du trafic avec un

coefficient de remplissage en hausse de 3 points par rapport à

2022. Le yield est robuste et en croissance de 6% par rapport à

2022.

Court et moyen-courrierEn avril, le réseau

domestique a été affecté par les grèves de contrôleurs aériens. Le

yield s'est amélioré de 10% par rapport à l'année tandis que la

capacité a augmenté de 4 %. Le coefficient d'occupation a

légèrement augmenté d'un point.

Cargo: la demande a continué de ralentir, pesant sur les

recettes unitaires

|

Cargo |

Deuxième trimestre |

Premier semestre |

|

2023 |

variation |

variationchange constant |

2023 |

variation |

variationchange constant |

|

Tonnage (milliers) |

213 |

-10,0% |

|

421 |

-10,8% |

|

| Capacité

(milliers de TKO) |

3 557 |

+6,5% |

|

6 845 |

+8,4% |

|

| Trafic

(millions de TKT) |

1 585 |

-8,5% |

|

3 143 |

-10,2% |

|

| Coefficient

d’occupation |

44,6% |

-7,3pt |

|

45,9% |

-9,5pt |

|

| Chiffre

d’affaires total (m€) |

606 |

-33,9% |

-33,0% |

1 279 |

-30,0% |

-29,7% |

| Chiffre

d’affaires transport de fret (m€) |

487 |

-39,1% |

-38,4% |

1 063 |

-33,4% |

-33,1% |

|

Recette unitaire par TKO (cts€) |

13,70 |

-42,8% |

-42,1% |

15,53 |

-38,6% |

-38,3% |

Les recettes totales ont chuté de 33,9 % par

rapport à l'année dernière. La reprise du transport de passagers

s'est traduite par une augmentation des tonnes-kilomètres

disponibles de 6,5 % par rapport au deuxième trimestre 2022.

L'année dernière, le deuxième trimestre montrait encore une forte

demande et le trafic a donc diminué de 8,5 % cette année. La

croissance économique mondiale ralentissant, les prix des

conteneurs pour le fret maritime ont baissé et la demande de fret

aérien s'est donc affaiblie. Le coefficient de remplissage a été

inférieur de 7,3 points à celui de 2022 et, en raison de

l'augmentation de la capacité dans les soutes d’avions passagers,

le rendement a également diminué, ce qui a entraîné une baisse de

la recette unitaire par tonne-kilomètre disponible de 42,1 % à taux

de change constant.

Transavia: développement encourageant des recettes

unitaires se traduisant par un résultat d’exploitation à

l’équilibre

|

Transavia |

Deuxième trimestre |

Premier semestre |

|

2023 |

variation |

2023 |

variation |

|

Passagers (en milliers) |

5 921 |

+12,8% |

9 785 |

+25,0% |

| Capacité

(millions de SKO) |

11 429 |

+9,6% |

19 037 |

+19,5% |

| Trafic

(millions de PKT) |

10 179 |

+14,5% |

17 134 |

+30,3% |

| Coefficient

d’occupation |

89,1% |

+3,9pt |

90,0% |

+7,4pt |

| Chiffre

d’affaires total (m€) |

712 |

+18,4% |

1 089 |

+28,2% |

| Recette

unitaire au SKO (cts €) |

6,38 |

+8,8% |

5,83 |

+7,6% |

| Coût unitaire

au SKO (cts €) |

6,38 |

+5,6% |

6,73 |

+10,2% |

|

Résultat d’exploitation (m€) |

0 |

+18 |

-172 |

-62 |

Par rapport au deuxième trimestre 2022, la

demande pour motif loisirs a continué de croître, malgré les

perturbations opérationnelles dues aux grèves de contrôleurs

aériens en France et aux problèmes liées à la flotte aux Pays-Bas.

La capacité a augmenté de 9,6 %, le trafic de 14,5 % et le nombre

de passagers de 12,8 %, résultant en un coefficient de remplissage

supérieur de 3,9 points à celui de 2022. Transavia continue de

développer son réseau, avec une croissance de capacité en

sièges-kilomètres disponibles de +20% par rapport à 2019, les

lignes devant encore arriver à maturité. Transavia a été en mesure

de poursuivre l’amélioration son résultat d'exploitation au

deuxième trimestre pour atteindre l'équilibre, ce qui est

prometteur pour la haute saison au troisième trimestre, pour

laquelle de fortes réservations sont déjà visibles.

Activité maintenance : poursuite de la croissance du

chiffre d'affaires externe en dépit de la chaîne

d'approvisionnement

|

Maintenance |

Deuxième trimestre |

Premier semestre |

|

2023 |

variation |

variationchange constant |

2023 |

variation |

variationchange constant |

|

Chiffre d’affaires total (m€) |

1 055 |

+15,8% |

|

1 981 |

+13,7% |

|

| Chiffre

d’affaires externe (m€) |

384 |

+11,3% |

+12,0% |

753 |

+17,3% |

+14,2% |

| Résultat

d’exploitation (m€) |

46 |

-11 |

-10 |

62 |

-39 |

-42 |

|

Marge d’exploitation (%) |

4,4% |

-1,9pt |

-1,8pt |

3,1% |

-2,7pt |

-2,8pt |

Le chiffre d'affaires total a progressé de 15,8

% par rapport au même trimestre de l'année précédente, tandis que

le chiffre d'affaires externe a enregistré une hausse de 12,0 % à

taux de change constant, confirmant une reprise soutenue. En raison

des tensions sur le marché du travail et des perturbations de la

chaîne d'approvisionnement, la durée moyenne des travaux de

maintenance a augmenté, réduisant les opportunités de croissance du

chiffre d'affaires externe et impactant ainsi la rentabilité. La

marge d'exploitation au deuxième trimestre s'est établie à 4,4 %,

soit 1,9 point de moins qu'en 2022.

Flotte

Par rapport à la fin de l’année 2022, le Groupe

a ajouté à sa flotte trois B787-10, quinze B737-800, neuf A220-300

et deux Embraer 195-E2. Les appareils suivants ont quitté la flotte

: trois B737-700, deux A321, quatre A319 et deux CRJ-1000, ce qui a

entraîné une augmentation de la flotte de dix-huit appareils.

Le groupe continuera à investir dans des avions

de nouvelle génération afin d'améliorer ses performances

économiques tout en réduisant ses empreintes carbone et sonore.

Accélération de la génération de revenus pour les deux

compagnies aériennes

Groupe Air France

|

|

Deuxième trimestre |

Premier semestre |

|

2023 |

Variation |

2023 |

Variation |

|

Chiffre d’affaires (en m€) |

4 667 |

+14,9% |

8 591 |

+27,4% |

| EBITDA (en

m€) |

845 |

+400 |

1 058 |

+637 |

| Résultat

d’exploitation (en m€) |

482 |

+349 |

301 |

+531 |

|

Marge d’exploitation (%) |

10,3% |

+7,1pt |

3,5% |

+6,9pt |

Les performances d'Air France proviennent d'une

bonne performance du long-courrier et d'un coefficient de

remplissage élevé, ce qui se traduit par une augmentation des

recettes de 14,9 %. Le résultat d'exploitation a augmenté de 349

millions d'euros par rapport à l'année dernière.

Groupe KLM

|

|

Deuxième trimestre |

Premier semestre |

|

2023 |

Variation |

2023 |

Variation |

|

Chiffre d’affaires (en m€) |

3 111 |

+11,8% |

5 632 |

+20,2% |

| EBITDA (en

m€) |

489 |

-6 |

559 |

-171 |

| Résultat

d’exploitation (en m€) |

257 |

-5 |

129 |

-136 |

|

Marge d’exploitation (%) |

8,3% |

-1,2pt |

2,3% |

-3,4pt |

Les activités de KLM se sont stabilisées en

dépit des difficultés liées à la chaîne d'approvisionnement, d'un

marché du travail tendu et de problèmes de flotte chez KLM

Cityhopper et Transavia Pays-Bas. Le chiffre d'affaires a augmenté

de 11,8 % par rapport à l'année dernière.

Nb : Le résultat des deux compagnies n’est pas

égal aux chiffres consolidés en raison des écritures

intra-Groupe

******

Des procédures d'examen limité ont été

effectuées par les auditeurs externes. Leur rapport d'examen limité

a été publié après la réunion du Conseil d’administration.

La présentation des résultats est disponible sur

www.airfranceklm.com le 28 juillet 2023 à partir de 7h15 (heure de

Paris).

Une conférence téléphonique animée par M. Smith

(CEO) et M. Zaat (CFO) aura lieu le 28 juillet 2023 à 08h30 (heure

de Paris).

Pour vous connecter à conférence, veuillez

utiliser le lien ci-dessous :

https://channel.royalcast.com/landingpage/airfranceklm/20230728_2/

|

Relations Investisseurs |

|

Presse |

|

Michiel Klinkers |

Marouane Mami |

+33 1 41 56 56 00 |

|

Michiel.klinkers@airfranceklm.com |

mamami@airfranceklm.com |

|

Compte de résultat

| |

Deuxième trimestre |

Premier semestre |

| (en millions

d’euros) |

2023 |

2022 |

Variation |

2023 |

2022 |

Variation |

| |

|

retraité * |

|

|

retraité * |

|

|

Produits des activités ordinaires |

7 624 |

6 707 |

14

% |

13 953 |

11 152 |

25

% |

|

Carburant avions |

(1 662) |

(1 863) |

(11

%) |

(3 442) |

(2 858) |

20

% |

| Quotas de

CO2 |

(50) |

(15) |

233

% |

(81) |

(27) |

200

% |

| Affrètements

aéronautiques |

(153) |

(93) |

65

% |

(243) |

(193) |

26

% |

| Redevances

aéronautiques |

(506) |

(436) |

16

% |

(919) |

(784) |

17

% |

| Commissariat |

(207) |

(176) |

18

% |

(393) |

(319) |

23

% |

| Achat

d’assistance en escale |

(468) |

(401) |

17

% |

(894) |

(722) |

24

% |

| Achats et

consommations d'entretien aéronautique |

(597) |

(603) |

(1

%) |

(1 245) |

(1 118) |

11

% |

| Frais commerciaux

et de distribution |

(259) |

(230) |

13

% |

(516) |

(384) |

34

% |

| Autres frais |

(458) |

(368) |

24

% |

(916) |

(702) |

30

% |

| Frais de

personnel |

(2 156) |

(1 820) |

18

% |

(4 164) |

(3 343) |

25

% |

| Impôts et

taxes |

(38) |

(34) |

12

% |

(93) |

(80) |

16

% |

| Autres produits

et charges d'exploitation courants |

258 |

263 |

(2

%) |

567 |

530 |

7

% |

|

EBITDA |

1 328 |

931 |

43

% |

1 614 |

1 152 |

40

% |

|

Amortissements, dépréciations et provisions |

(595) |

(545) |

9

% |

(1 188) |

(1 116) |

6

% |

|

Résultat d’exploitation courant |

733 |

386 |

90

% |

426 |

36 |

nm |

|

Cessions de matériels aéronautiques |

23 |

39 |

(41

%) |

28 |

39 |

(28

%) |

|

Autres produits et charges non courants |

17 |

(10) |

nm |

15 |

(15) |

nm |

|

Résultat des activités opérationnelles |

773 |

415 |

86

% |

469 |

60 |

nm |

|

Coût de l’endettement financier brut |

(138) |

(136) |

1

% |

(296) |

(277) |

7

% |

|

Produits de la trésorerie et équivalents de trésorerie |

59 |

1 |

nm |

108 |

– |

nm |

|

Coût de l’endettement financier net |

(79) |

(135) |

(41

%) |

(188) |

(277) |

(32

%) |

|

Autres produits et charges financiers |

(22) |

(238) |

(91

%) |

14 |

(286) |

nm |

|

Résultat avant impôts des entreprises

intégrées |

672 |

42 |

nm |

295 |

(503) |

nm |

|

Impôts |

(61) |

283 |

nm |

(21) |

278 |

nm |

|

Résultat net des entreprises intégrées |

611 |

325 |

88

% |

274 |

(225) |

nm |

|

Part dans le résultat des entreprises mises en équivalence |

1 |

– |

nm |

1 |

(1) |

nm |

|

Résultat net |

612 |

325 |

88

% |

275 |

(226) |

nm |

|

Résultat net des participations ne donnant pas le contrôle |

8 |

1 |

nm |

15 |

2 |

nm |

|

Résultat net : Propriétaires de la société

mère |

604 |

324 |

86

% |

260 |

(228) |

nm |

* Les chiffres retraités incluent le changement de principes

comptables pour les quotas de CO2.

Bilan consolidé

|

Actif |

30 juin 2023 |

31 décembre 2022 |

|

(en millions d’euros) |

|

retraité * |

|

Goodwill |

225 |

225 |

| Immobilisations

incorporelles |

1 114 |

1 127 |

| Immobilisations

aéronautiques |

10 957 |

10 614 |

| Autres

immobilisations corporelles |

1 389 |

1 375 |

| Droits

d'utilisation |

5 480 |

5 428 |

| Titres mis en

équivalence |

121 |

120 |

| Actifs de

retraite |

83 |

39 |

| Autres actifs

financiers non courants |

1 443 |

1 184 |

| Actifs financiers

dérivés non courants |

159 |

262 |

| Impôts

différés |

714 |

714 |

|

Autres actifs non courants |

76 |

78 |

|

Actif non courant |

21 761 |

21 166 |

|

Autres actifs financiers courants |

621 |

620 |

| Actifs financiers

dérivés courants |

214 |

327 |

| Stocks et

en-cours |

754 |

723 |

| Créances

clients |

1 983 |

1 785 |

| Autres actifs

courants |

1 132 |

979 |

| Trésorerie et

équivalents de trésorerie |

6 169 |

6 626 |

|

Actifs détenus en vue de la vente |

82 |

79 |

|

Actif courant |

10 955 |

11 139 |

|

Total actif |

32 716 |

32 305 |

* Les chiffres retraités incluent le changement

de principes comptables pour les quotas de CO2.

| Passif et

capitaux propres |

30 juin 2023 |

31 décembre 2022 |

|

(en millions d’euros) |

|

|

|

Capital |

2 571 |

2 571 |

| Primes d’émission

et de fusion |

5 217 |

5 217 |

| Actions

d’autocontrôle |

(25) |

(25) |

| Titres

subordonnés à durée indéterminée |

1 048 |

933 |

|

Réserves et résultat |

(11 582) |

(11 700) |

|

Capitaux propres - Part attribuable aux propriétaires de la

société mère |

(2 771) |

(3 004) |

|

Titres subordonnés à durée indéterminée |

524 |

510 |

|

Réserves et résultat |

16 |

14 |

|

Capitaux propres - Participations ne donnant pas le

contrôle |

540 |

524 |

|

Capitaux propres |

(2 231) |

(2 480) |

|

Provisions retraite |

1 661 |

1 634 |

| Passifs et

provisions de restitution pour avions loués et autres provisions

non courants |

3 885 |

4 149 |

| Passifs

financiers non courants |

8 225 |

9 657 |

| Dettes de loyers

non courantes |

3 227 |

3 318 |

| Passifs

financiers dérivés non courants |

39 |

21 |

| Impôts

différés |

9 |

1 |

|

Autres passifs non courants |

1 696 |

2 343 |

|

Passif non courant |

18 742 |

21 123 |

|

Passifs et provisions de restitution pour avions loués et autres

provisions courants |

847 |

740 |

| Passifs

financiers courants |

675 |

896 |

| Dettes de loyers

courantes |

819 |

834 |

| Passifs

financiers dérivés courants |

143 |

83 |

| Dettes

fournisseurs |

2 576 |

2 424 |

| Titres de

transport émis et non utilisés |

5 500 |

3 725 |

| Programme de

fidélisation |

884 |

900 |

| Autres passifs

courants |

4 755 |

4 057 |

|

Concours bancaires |

6 |

3 |

|

Passif courant |

16 205 |

13 662 |

|

Total passif |

34 947 |

34 785 |

|

Total capitaux propres et passifs |

32 716 |

32 305 |

Tableau des flux de trésorerie consolidés du 1er janvier

au 30 juin

| Période

du 1 janvier au 30 juin |

2023 |

2022 |

|

(en millions d’euros) |

|

retraité * |

|

Résultat net |

275 |

(226) |

| Dotations aux

amortissements et provisions d’exploitation |

1 188 |

1 116 |

| Dotations nettes

aux provisions financières |

100 |

69 |

| Résultat sur

cessions d’actifs corporels et incorporels |

(49) |

(40) |

| Résultats non

monétaires sur instruments financiers |

(5) |

(20) |

| Écart de change

non réalisé |

(73) |

240 |

| Résultats des

sociétés mises en équivalence |

(1) |

1 |

| Impôts

différés |

19 |

(282) |

| Pertes de

valeur |

2 |

17 |

|

Autres éléments non monétaires |

(152) |

(117) |

|

Capacité d'autofinancement |

1 304 |

758 |

|

(Augmentation) / diminution des stocks |

(33) |

(79) |

| (Augmentation) /

diminution des créances clients |

(167) |

(437) |

| Augmentation /

(diminution) des dettes fournisseurs |

115 |

971 |

| Augmentation /

(diminution) des billets émis non utilisés |

1 757 |

2 276 |

|

Variation des autres actifs et autres passifs |

(130) |

97 |

|

Variation du besoin en fonds de roulement |

1 542 |

2 828 |

|

Flux net de trésorerie provenant de

l’exploitation |

2 846 |

3 586 |

|

Acquisition de filiales et participations avec prise de contrôle,

achats de parts dans les sociétés non contrôlées |

(2) |

– |

| Investissements

corporels et incorporels |

(1 396) |

(1 457) |

| Produits de

cessions d'immobilisations corporelles ou incorporelles |

211 |

476 |

| Dividendes

reçus |

2 |

1 |

| Diminution

(augmentation) nette des placements de plus de 3 mois |

(52) |

6 |

|

Flux net de trésorerie lié aux opérations

d’investissement |

(1 237) |

(974) |

|

Augmentation de capital |

– |

1 551 |

| Paiements pour

acquérir des actions d'autocontrôle |

(1) |

– |

| Émission de

titres subordonnés |

728 |

– |

| Remboursement de

titres subordonnés |

(595) |

(993) |

| Coupons sur

titres subordonnés |

(52) |

(229) |

| Émission de

nouveaux emprunts |

1 558 |

552 |

| Remboursement

d’emprunts |

(2 969) |

(1 415) |

| Paiements de

dettes de loyers |

(421) |

(442) |

| Nouveaux

prêts |

(306) |

(175) |

| Remboursement des

prêts |

104 |

16 |

| Dividendes

distribués |

(90) |

– |

|

Flux net de trésorerie lié aux activités de

financement |

(2 044) |

(1 135) |

|

Effets des variations de change sur la trésorerie, équivalents de

trésorerie et les concours bancaires courants (nets de la

trésorerie acquise ou cédée) |

(25) |

40 |

|

Variation de la trésorerie nette |

(460) |

1 517 |

|

Trésorerie, équivalents de trésorerie et concours bancaires à

l’ouverture |

6 623 |

6 654 |

|

Trésorerie, équivalents de trésorerie et concours bancaires à la

clôture |

6 163 |

8 171 |

* Les chiffres retraités incluent le changement

de principes comptables pour les quotas de CO2.

Retour sur capitaux employés (ROCE)

| (en millions

d’euros) |

30 juin,2023 |

31 mars,2023 |

31 déc.,2022 |

30 sept.,2022 |

30 juin,2022 |

31 mars,2022 |

31 déc.,2021 |

30 sept.,2021 |

|

|

|

|

retraité * |

retraité * |

retraité * |

retraité * |

retraité * |

retraité * |

|

Écart d’acquisition et immobilisations incorporelles |

1 339 |

1 351 |

1 352 |

1 350 |

1 361 |

1 363 |

1 380 |

1 384 |

|

Immobilisations aéronautiques |

10 957 |

10 954 |

10 614 |

10 298 |

10 521 |

10 537 |

10 466 |

10 478 |

|

Autres immobilisations corporelles |

1 389 |

1 372 |

1 375 |

1 349 |

1 358 |

1 378 |

1 402 |

1 418 |

|

Droits d’utilisation |

5 480 |

5 304 |

5 428 |

5 536 |

5 439 |

5 205 |

5 148 |

5 061 |

|

Titres mis en équivalence |

121 |

122 |

120 |

111 |

108 |

107 |

109 |

172 |

|

Autres actifs financiers, hors titres disponibles à la vente,

valeurs mobilières de placement et dépôts liés aux dettes

financières |

190 |

169 |

169 |

164 |

162 |

158 |

157 |

147 |

|

Provisions, hors retraites, litige cargo et restructuration |

(4 248) |

(4 255) |

(4 347) |

(4 792) |

(4 473) |

(4 240) |

(4 180) |

(4 180) |

|

Fonds de roulement, hors valeur de marché des dérivés |

(11 467) |

(11 313) |

(9 882) |

(10 359) |

(11 080) |

(9 480) |

(8 185) |

(7 923) |

|

Capitaux employés sur le bilan |

3 761 |

3 704 |

4 829 |

3 657 |

3 396 |

5 028 |

6 297 |

6 557 |

|

Capitaux employés moyens (A) |

3 988 |

5 320 |

|

Résultat d’exploitation courant |

1 584 |

344 |

|

Dividendes reçus |

(2) |

– |

|

Part dans les résultats des entreprises mises en équivalence |

15 |

(12) |

|

(Charge)/produit d’impôt normatif |

(412) |

(80) |

|

Résultat ajusté après impôt (B) |

1 185 |

252 |

|

ROCE sur 12 mois glissants (B/A) |

29,7 % |

4,7% |

* Les chiffres retraités incluent le changement

de principes comptables pour les quotas de CO2.

Le ROCE est favorablement impacté par un besoin

en fonds de roulement élevé en raison du remboursement du report

des charges sociales et fiscales sur les salaires.

Dette nette

|

(en millions d'euros) |

30 juin 2023 |

31 décembre 2022 |

|

Passifs financiers courants et non courants |

8 900 |

10 553 |

| Dettes de loyers

courantes et non courantes |

4 046 |

4 152 |

| Intérêts courus

non échus |

(55) |

(127) |

| Dépôts relatifs

aux passifs financiers |

(102) |

(101) |

| Dépôts relatifs

aux dettes de loyers |

(100) |

(99) |

| Impact des

dérivés devise/dettes |

(15) |

(35) |

|

Passifs financiers (I) |

12 674 |

14 343 |

|

Trésorerie et équivalent trésorerie |

6 169 |

6 626 |

| Valeurs

mobilières de placement à plus de 3 mois |

624 |

572 |

| Obligations |

987 |

811 |

| Concours

bancaires courant |

(6) |

(3) |

|

Liquidités nettes (II) |

7 774 |

8 006 |

|

Dette nette (I-II) |

4 900 |

6 337 |

Cash-flow libre d’exploitation ajusté

| |

Deuxième trimestre |

Premier semestre |

| |

2023 |

2022 |

2023 |

2022 |

|

(en millions d'euros) |

|

retraité * |

|

retraité * |

|

Flux net de trésorerie provenant de l’exploitation |

1 296 |

2 237 |

2 846 |

3 586 |

| Investissements

corporels et incorporels |

(617) |

(785) |

(1 396) |

(1 457) |

| Produits de

cession d’immobilisations corporelles et incorporelles |

80 |

305 |

211 |

476 |

|

Flux de trésorerie libre d'exploitation |

759 |

1 757 |

1 661 |

2 605 |

|

Paiements de dettes de loyers |

(202) |

(225) |

(421) |

(442) |

|

Flux de trésorerie libre d'exploitation

ajusté |

557 |

1 532 |

1 240 |

2 163 |

* Les chiffres retraités incluent le changement

de principes comptables pour les quotas de CO2.

EBITDA - Capacité d’autofinancement

| |

Deuxième trimestre |

Premier semestre |

| |

2023 |

2022 |

2023 |

2022 |

|

(en millions d'euros) |

|

retraité * |

|

retraité * |

|

EBITDA |

1 328 |

931 |

1 614 |

1 152 |

|

Provisions pour risques et autres provisions |

(1) |

(13) |

(9) |

(13) |

| Corrections

d’inventaires |

2 |

1 |

2 |

3 |

| Dotations

provisions retraites |

38 |

33 |

71 |

65 |

| Reprises de

provisions retraites (paiements) |

(17) |

(19) |

(31) |

(32) |

|

Cessions d’immobilisations corporelles et incorporelles (hors

aéronautique) |

– |

1 |

(2) |

1 |

|

Résultat d’exploitation - part monétaire |

1 350 |

934 |

1 645 |

1 176 |

|

Charges de restructuration |

(31) |

(68) |

(66) |

(125) |

| Autres produits

et charges non courants |

(1) |

– |

(3) |

(2) |

| Coût monétaire de

l’endettement financier |

(139) |

(139) |

(402) |

(283) |

| Produit

monétaire |

54 |

(3) |

98 |

(8) |

| Change

réalisé |

2 |

(11) |

40 |

3 |

| Résiliation des

couvertures - cash |

(1) |

– |

(1) |

– |

| Débouclages

d’instruments de trading - cash |

(4) |

– |

(4) |

– |

| Impôt

courant |

(4) |

– |

(2) |

(4) |

|

Autres éléments |

(2) |

– |

(1) |

1 |

|

Capacité d’autofinancement |

1 224 |

713 |

1 304 |

758 |

* Les chiffres retraités incluent le changement

de principes comptables pour les quotas de CO2.

Coût unitaire à l’SKO

| |

Deuxième trimestre |

Premier semestre |

| |

2023 |

2022 |

2023 |

2022 |

| Coût

d’exploitation total (en m€) |

6 891 |

6 321 |

13 526 |

11 116 |

| Total autres

chiffre d’affaires (en m€) |

(637) |

(563) |

(1 256) |

(1 082) |

|

Coût net (en m€) |

6 253 |

5 758 |

12 270 |

10 034 |

|

Capacités produites exprimées en SKO |

78 144 |

72 127 |

147 727 |

130 192 |

|

Coût net à l’SKO (en centimes d’€ par SKO) |

8,00 |

7,98 |

8,31 |

7,71 |

|

Variation brute |

|

0,2

% |

0,0

% |

7,8

% |

| Effet change sur

les coûts nets (en m€) |

|

(17) |

0,0 |

43 |

| Variation à

change constant |

|

0,5

% |

0,0

% |

7,3

% |

|

Effet prix du carburant (en m€) |

|

-319 |

0 |

134 |

|

Coût unitaire à l’SKO à change et prix du carburant

constants (en centimes d’€ par SKO) |

8,00 |

7,52 |

8,31 |

7,84 |

|

Variation à change et prix du carburant

constants |

|

6,4

% |

|

5,9

% |

|

Mesures de soutien à l’emploi |

|

+42 |

|

+253 |

|

|

8,0 |

7,6 |

8,3 |

8,0 |

|

Variation à change et prix du carburant constants et hors

mesures de soutien à l’emploi |

|

5,6

% |

|

3,3

% |

Flotte du Groupe 30 juin 2023

| Type

d’appareil |

AF (dont HOP)4 |

KL (dont KLC & MP)4 |

Transavia |

Propriété |

Crédit-bail |

Location |

Total |

En exploit. |

Ecart vs 31/12/22 |

| B777-300 |

43 |

16 |

|

20 |

15 |

24 |

59 |

59 |

|

| B777-200 |

18 |

15 |

|

28 |

1 |

4 |

33 |

33 |

|

| B787-9 |

10 |

13 |

|

4 |

7 |

12 |

23 |

23 |

|

| B787-10 |

|

10 |

|

2 |

8 |

|

10 |

10 |

3 |

| A380-800 |

4 |

|

|

2 |

1 |

1 |

4 |

|

|

| A350-900 |

20 |

|

|

3 |

7 |

10 |

20 |

20 |

|

| A330-300 |

|

5 |

|

|

|

5 |

5 |

5 |

|

|

A330-200 |

15 |

6 |

|

11 |

|

10 |

21 |

21 |

|

|

Total Long-Haul |

110 |

65 |

0 |

70 |

39 |

66 |

175 |

171 |

3 |

|

B737-900 |

|

5 |

|

5 |

|

|

5 |

5 |

|

| B737-800 |

|

31 |

110 |

34 |

8 |

99 |

141 |

135 |

10 |

| B737-700 |

|

6 |

4 |

7 |

|

3 |

10 |

10 |

|

| A321 |

16 |

|

|

9 |

|

7 |

16 |

16 |

-2 |

| A320 |

39 |

|

|

4 |

3 |

32 |

39 |

37 |

-2 |

| A319 |

15 |

|

|

10 |

|

5 |

15 |

14 |

-3 |

| A318 |

9 |

|

|

5 |

|

4 |

9 |

7 |

-2 |

|

A220-300 |

25 |

|

|

17 |

|

8 |

25 |

25 |

10 |

|

Total Medium-Haul |

104 |

42 |

114 |

91 |

11 |

158 |

260 |

249 |

11 |

|

Canadair Jet 1000 |

4 |

|

|

4 |

|

|

4 |

|

|

| Canadair Jet

700 |

|

|

|

|

|

|

|

|

|

| Embraer 195

E2 |

|

16 |

|

|

|

16 |

16 |

16 |

2 |

| Embraer 190 |

19 |

30 |

|

17 |

4 |

28 |

49 |

49 |

|

| Embraer 175 |

|

17 |

|

3 |

14 |

|

17 |

17 |

|

| Embraer 170 |

13 |

|

|

10 |

|

3 |

13 |

13 |

|

|

Embraer 145 |

|

|

|

|

|

|

|

|

|

|

Total Regional |

36 |

63 |

0 |

34 |

18 |

47 |

99 |

95 |

2 |

|

B747-400ERF |

|

3 |

|

3 |

|

|

3 |

3 |

|

| B747-400BCF |

|

1 |

|

1 |

|

|

1 |

1 |

|

|

B777-F |

2 |

|

|

|

|

2 |

2 |

2 |

|

|

Total Cargo |

2 |

4 |

0 |

4 |

0 |

2 |

6 |

6 |

0 |

|

|

|

|

|

|

|

|

|

|

|

|

Total |

252 |

174 |

114 |

199 |

68 |

273 |

540 |

521 |

16 |

TRAFIC 2023

Activité réseaux passage*

| |

Deuxième trimestre |

Premier semestre |

|

Total activité réseaux passage* |

2023 |

2022 |

variation |

2023 |

2022 |

variation |

|

Passagers transportés (milliers) |

18 743 |

17 556 |

7 % |

34 530 |

29 498 |

17 % |

| Passager

kilomètre transporté (m de PKT) |

58 319 |

52 479 |

11 % |

111 284 |

91 346 |

22 % |

| Siège kilomètre

offert (m de SKO) |

66 714 |

61 697 |

8 % |

128 690 |

114 268 |

13 % |

|

Coefficient d’occupation (%) |

87 % |

85 % |

2pt |

86 % |

80 % |

7pt |

|

|

|

|

|

|

|

|

|

Long-Courrier |

|

|

|

|

|

|

|

Passagers transportés (milliers) |

6 370 |

5 765 |

10 % |

12 309 |

10 145 |

21 % |

| Passager

kilomètre transporté (m de PKT) |

47 373 |

42 070 |

13 % |

91 882 |

74 396 |

24 % |

| Siège kilomètre

offert (m de SKO) |

53 792 |

49 285 |

9 % |

105 331 |

92 525 |

14 % |

|

Coefficient d’occupation (%) |

88 % |

85 % |

3pt |

87 % |

80 % |

7pt |

|

|

|

|

|

|

|

|

|

Amérique du nord |

|

|

|

|

|

|

|

Passagers transportés (milliers) |

2 459 |

2 282 |

8 % |

4 244 |

3 520 |

21 % |

| Passager

kilomètre transporté (m de PKT) |

17 457 |

16 330 |

7 % |

30 308 |

25 386 |

19 % |

| Siège kilomètre

offert (m de SKO) |

19 481 |

19 139 |

2 % |

35 096 |

32 291 |

9 % |

|

Coefficient d’occupation (%) |

90 % |

85 % |

4pt |

86 % |

79 % |

8pt |

|

|

|

|

|

|

|

|

|

Amérique latine |

|

|

|

|

|

|

|

Passagers transportés (milliers) |

859 |

767 |

12 % |

1 751 |

1 442 |

21 % |

| Passager

kilomètre transporté (m de PKT) |

8 130 |

7 215 |

13 % |

16 623 |

13 726 |

21 % |

| Siège kilomètre

offert (m de SKO) |

9 103 |

8 144 |

12 % |

18 493 |

15 801 |

17 % |

|

Coefficient d’occupation (%) |

89 % |

89 % |

1pt |

90 % |

87 % |

3pt |

|

|

|

|

|

|

|

|

|

Asie / Moyen Orient |

|

|

|

|

|

|

|

Passagers transportés (milliers) |

1 280 |

859 |

49 % |

2 485 |

1 493 |

66 % |

| Passager

kilomètre transporté (m de PKT) |

10 019 |

6 117 |

64 % |

19 230 |

10 508 |

83 % |

| Siège kilomètre

offert (m de SKO) |

11 557 |

7 390 |

56 % |

22 163 |

14 610 |

52 % |

|

Coefficient d’occupation (%) |

87 % |

83 % |

4pt |

87 % |

72 % |

15pt |

|

|

|

|

|

|

|

|

|

Afrique |

|

|

|

|

|

|

|

Passagers transportés (milliers) |

994 |

936 |

6 % |

2 035 |

1 751 |

16 % |

| Passager

kilomètre transporté (m de PKT) |

6 039 |

5 568 |

8 % |

12 481 |

10 360 |

20 % |

| Siège kilomètre

offert (m de SKO) |

7 145 |

6 839 |

4 % |

14 744 |

13 137 |

12 % |

|

Coefficient d’occupation (%) |

85 % |

81 % |

3pt |

85 % |

79 % |

6pt |

|

|

|

|

|

|

|

|

|

Caraïbes-Océan Indien |

|

|

|

|

|

|

|

Passagers transportés (milliers) |

778 |

920 |

(15)% |

1 794 |

1 939 |

(7)% |

| Passager

kilomètre transporté (m de PKT) |

5 728 |

6 840 |

(16 %) |

13 240 |

14 415 |

(8 %) |

| Siège kilomètre

offert (m de SKO) |

6 506 |

7 773 |

(16 %) |

14 835 |

16 687 |

(11 %) |

|

Coefficient d’occupation (%) |

88 % |

88 % |

–pt |

89 % |

86 % |

3pt |

|

|

|

|

|

|

|

|

|

Court et Moyen-Courrier |

|

|

|

|

|

|

|

Passagers transportés (milliers) |

12 373 |

11 791 |

5 % |

22 221 |

19 353 |

15 % |

| Passager

kilomètre transporté (m de PKT) |

10 945 |

10 409 |

5 % |

19 402 |

16 950 |

14 % |

| Siège kilomètre

offert (m de SKO) |

12 923 |

12 412 |

4 % |

23 359 |

21 743 |

7 % |

|

Coefficient d’occupation (%) |

85 % |

84 % |

1pt |

83 % |

78 % |

5pt |

*Air France et KLM

Activité Transavia

| |

Current quarter |

Year-to-date |

|

Transavia |

2023 |

2022 |

variation |

2023 |

2022 |

variation |

|

Passagers transportés (milliers) |

5 921 |

5 247 |

13 % |

9 785 |

7 828 |

25 % |

| Passager

kilomètre transporté (m de PKT) |

10 179 |

8 886 |

15 % |

17 134 |

13 154 |

30 % |

| Siège kilomètre

offert (m de SKO) |

11 429 |

10 430 |

10 % |

19 037 |

15 924 |

20 % |

|

Coefficient d’occupation (%) |

89 % |

85 % |

4pt |

90 % |

83 % |

7pt |

Activité totale Groupe

passage**

| |

Current quarter |

Year-to-date |

|

Total Groupe** |

2023 |

2022 |

variation |

2023 |

2022 |

variation |

|

Passagers transportés (milliers) |

24 664 |

22 804 |

8 % |

44 315 |

37 326 |

19 % |

| Passager

kilomètre transporté (m de PKT) |

68 498 |

61 365 |

12 % |

128 418 |

104 499 |

23 % |

| Siège kilomètre

offert (m de SKO) |

78 144 |

72 127 |

8 % |

147 727 |

130 192 |

13 % |

|

Coefficient d’occupation (%) |

88 % |

85 % |

3pt |

87 % |

80 % |

7pt |

**Air France, KLM et Transavia

Activité Cargo

| |

Current quarter |

Year-to-date |

|

Total Groupe |

2023 |

2022 |

variation |

2023 |

2022 |

variation |

|

Tonne kilomètre transportée (m de TKT) |

1 585 |

1 732 |

(8 %) |

3 143 |

3 498 |

(10 %) |

| Tonne kilomètre

offerte (m de TKO) |

3 557 |

3 342 |

6 % |

6 845 |

6 316 |

8 % |

|

Coefficient d’occupation (%) |

45 % |

52 % |

(7)pt |

46 % |

55 % |

(9)pt |

Groupe Air France

| |

Deuxième trimestre |

Premier semestre |

|

Total activité reseaux passage |

2023 |

2022 |

variation |

2023 |

2022 |

variation |

|

Passagers transportés (milliers) |

10 832 |

10 344 |

5 % |

20 289 |

17 449 |

16 % |

| Passager

kilomètre transporté (m de PKT) |

34 434 |

30 995 |

11 % |

66 415 |

54 082 |

23 % |

| Siège kilomètre

offert (m de SKO) |

39 424 |

36 621 |

8 % |

76 736 |

67 491 |

14 % |

|

Coefficient d’occupation (%) |

87 % |

85 % |

3pt |

87 % |

80 % |

6pt |

|

|

|

|

|

|

|

|

|

Long courrier |

|

|

|

|

|

|

|

Passagers transportés (milliers) |

3 888 |

3 556 |

9 % |

7 584 |

6 322 |

20 % |

| Passager

kilomètre transporté (m de PKT) |

28 190 |

25 065 |

12 % |

55 151 |

44 517 |

24 % |

| Siège kilomètre

offert (m de SKO) |

32 027 |

29 458 |

9 % |

63 174 |

55 192 |

14 % |

|

Coefficient d’occupation (%) |

88 % |

85 % |

3pt |

87 % |

81 % |

7pt |

|

|

|

|

|

|

|

|

|

Court et moyen-courrier |

|

|

|

|

|

|

|

Passagers transportés (milliers) |

6 944 |

6 788 |

2 % |

12 704 |

11 127 |

14 % |

| Passager

kilomètre transporté (m de PKT) |

6 243 |

5 930 |

5 % |

11 264 |

9 565 |

18 % |

| Siège kilomètre

offert (m de SKO) |

7 397 |

7 162 |

3 % |

13 562 |

12 300 |

10 % |

|

Coefficient d’occupation (%) |

84 % |

83 % |

2pt |

83 % |

78 % |

5pt |

|

|

|

|

|

|

|

|

|

Activité Cargo |

|

|

|

|

|

|

|

Tonne kilomètre transportée (m de TKT) |

789 |

890 |

(11 %) |

1 578 |

1 797 |

(12 %) |

| Tonne kilomètre

offerte (m de TKO) |

1 977 |

1 861 |

6 % |

3 837 |

3 519 |

9 % |

|

Coefficient d’occupation (%) |

40 % |

48 % |

(8)pt |

41 % |

51 % |

(10)pt |

Groupe KLM

| |

Deuxième trimestre |

Premier semestre |

|

Total activité reseaux passage |

2023 |

2022 |

variation |

2023 |

2022 |

variation |

|

Passagers transportés (milliers) |

7 911 |

7 212 |

10 % |

14 241 |

12 049 |

18 % |

| Passager

kilomètre transporté (m de PKT) |

23 885 |

21 484 |

11 % |

44 869 |

37 264 |

20 % |

| Siège kilomètre

offert (m de SKO) |

27 290 |

25 077 |

9 % |

51 954 |

46 777 |

11 % |

|

Coefficient d’occupation (%) |

88 % |

86 % |

2pt |

86 % |

80 % |

7pt |

|

|

|

|

|

|

|

|

|

Long-courrier |

|

|

|

|

|

|

|

Passagers transportés (milliers) |

2 482 |

2 209 |

12 % |

4 724 |

3 823 |

24 % |

| Passager

kilomètre transporté (m de PKT) |

19 183 |

17 005 |

13 % |

36 731 |

29 878 |

23 % |

| Siège kilomètre

offert (m de SKO) |

21 764 |

19 827 |

10 % |

42 157 |

37 333 |

13 % |

|

Coefficient d’occupation (%) |

88 % |

86 % |

2pt |

87 % |

80 % |

7pt |

|

|

|

|

|

|

|

|

|

Court et Moyen-courrier |

|

|

|

|

|

|

|

Passagers transportés (milliers) |

5 429 |

5 003 |

9 % |

9 517 |

8 225 |

16 % |

| Passager

kilomètre transporté (m de PKT) |

4 702 |

4 479 |

5 % |

8 138 |

7 385 |

10 % |

| Siège kilomètre

offert (m de SKO) |

5 525 |

5 250 |

5 % |

9 797 |

9 443 |

4 % |

|

Coefficient d’occupation (%) |

85 % |

85 % |

–pt |

83 % |

78 % |

5pt |

|

|

|

|

|

|

|

|

|

Activité Cargo |

|

|

|

|

|

|

|

Tonne kilomètre transportée (m de TKT) |

796 |

842 |

(5 %) |

1 564 |

1 701 |

(8 %) |

| Tonne kilomètre

offerte (m de TKO) |

1 581 |

1 480 |

7 % |

3 008 |

2 797 |

8 % |

|

Coefficient d’occupation (%) |

50 % |

57 % |

(7)pt |

52 % |

61 % |

(9)pt |

1 la variation est nominale et non corrigée du prix du

carburant2 à prix de carburant et taux de change constants et hors

mesure de soutien à l’emploi 3 se réfère à la période 2024-20264

Hors Transavia

- Air France-KLM Résultats financiers T2 2023

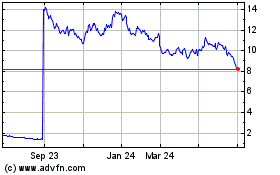

Air FranceKLM (BIT:1AF)

Historical Stock Chart

From Dec 2024 to Jan 2025

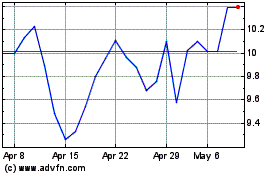

Air FranceKLM (BIT:1AF)

Historical Stock Chart

From Jan 2024 to Jan 2025