CREDIT AGRICOLE DU MORBIHAN : Activités et résultats au 30 juin

2022

Crédit

Agricole du MorbihanActivités et résultats au

30 juin

2022(Communiqué

diffusé le 29

juillet

2022

après

bourse)

Vannes, le 29 juillet 2022

Le Conseil d’Administration de la Caisse

Régionale du Morbihan s’est réuni le vendredi 29 juillet 2022 pour

procéder à l’arrêté des comptes au 30 juin

2022.

Une activité de bon

niveau

Dans un environnement économique incertain, le

Crédit Agricole du Morbihan poursuit sa mobilisation au service du

territoire morbihannais et son développement commercial :

- 9 336 nouveaux clients nous ont

rejoints au cours du semestre, ce qui porte à 398 250 le nombre de

clients.

- Une collecte globale qui progresse

de 2,1 % à 14,3 Milliards d’euros d’encours. L’épargne liquide et

sécurisée (comptes à vue et livrets) est toujours en hausse. Dans

le même temps, les encours d’assurance vie progressent à un rythme

de 1,1%, tout en tenant compte de l’évolution défavorable des

marchés boursiers.

- Des encours de crédits finançant

l’économie locale qui sont en augmentation de 5,3 % sur un an à

plus de 9,7 Milliards d’euros.

- Un nombre de contrats en assurances

de biens et de personnes qui croît de 2,5 % sur un an.

Des résultats financiers solides

Le Produit Net Bancaire Social s’établit à 139,8

M€ en hausse de 19,9 % par rapport à l’exercice précédent. Il est

notamment tiré par des éléments exceptionnels favorables (reprise

de provision épargne logement, prise en compte conjoncturelle d’un

boni sur les commissions d’assurance décès emprunteurs) et par la

hausse du dividende versé par la SAS rue de La Boétie (holding des

Caisses Régionales détenant la participation majoritaire dans

Crédit Agricole SA).

La marge d’intermédiation progresse de 5,9 % à

54 M€. Cette évolution favorable est liée au développement

commercial et à des conditions de refinancement toujours favorables

(TLTRO). De plus, la hausse de taux d’intérêts constatée au cours

du premier semestre 2022 entraine une reprise sur la provision

épargne logement de 8,3 M€ contre une reprise de 0,2 M€ en 2021.

Les commissions nettes d’activités sont en forte hausse (+20,2 %)

par rapport à 2021. Cela est lié en particulier aux activités

d’assurances compte tenu d’une fin d’année 2021 meilleure que

prévue en termes de provisions pour sinistres et à un boni sur les

commissions d’assurance décès emprunteurs. Par ailleurs, la

croissance des activités d’assurances et les services utilisés par

les clients contribuent favorablement au PNB.Conformément à nos

engagements mutualistes et sociétaux, nous avons mis en place

« l’alerte SMS » depuis le 1er janvier. En cas de débit

au-delà des autorisations, le client est alerté par SMS pour lui

permettre de régulariser son compte dans la journée tout en étant

exonéré de frais. Cela a permis de faire baisser de 1,2 M€ ce type

de facturation au profit des clients.

Les charges de fonctionnement, qui s’élèvent à

74,1 M€, progressent significativement de 8,3% tout en restant très

inférieures à la progression du produit net bancaire. Cette

augmentation provient de la hausse de l’intéressement et

participation liée aux performances financières, de l’accroissement

des autres charges de personnel et des charges de fonctionnement

diverses dans un contexte moins perturbé par les effets de la crise

sanitaire (reprise d’un fonctionnement plus normal en termes de

déplacements, formations, réceptions…) et de la préparation du

prochain projet d’entreprise.

Le Résultat Brut d’Exploitation s’élève à

65,7 M€, en hausse de 36,3 %.

Le taux de créances douteuses et litigieuses

continue de baisser à 1,53 % contre 1,68 % au 31 décembre 2021

(sur base consolidée). Le taux de couverture qui rapporte les

dépréciations aux encours de créances clientèles douteuses et

litigieuses reste satisfaisant à 61,35 %. Il était de 61,66 %

à fin décembre 2021.Le coût du risque sur base sociale s’élève à 3

M€ dont 2,9 M€ de dotation aux provisions collectives et

filières.Le Fonds pour Risques Bancaires Généraux (FRBG) a été, par

ailleurs, doté de 12 M€ en 2022 contre 8,4 M€ en 2021, dans des

contextes sanitaire, géopolitique et économique incertains. Cela

permet à la Caisse Régionale de maintenir un niveau de couverture

des risques prudent. A noter que la Caisse Régionale ne détient

aucune exposition directe sur des contreparties ukrainiennes ou

russes. Les encours de provisions sur créances douteuses sur base

sociale s’élèvent à 91,1 M€. En complément, le montant du FRBG est

de 94,5 M€. En prenant en comptes ces deux éléments et les

provisions sur encours sains et sensibles, le taux de couverture

global (provisions sur encours douteux, sains, dégradés et

FRBG/total des prêts bruts) se porte à 2,94 %.

Après un impôt sur les sociétés de 9,2 M€, le

Résultat Net Social s’établit à 41,6 M€ au 30 juin 2022 contre

30,6 M€ au 30 juin 2021.

Le Résultat Net Consolidé (part du Groupe)

ressort à 57,7 M€ au 30 juin 2022 contre 39,5 M€ au

30 juin 2021.

Une structure financière

solide

La structure financière de la Caisse Régionale

confirme sa solidité avec 1 930 M€ de capitaux propres

consolidés, part du Groupe au 30 juin 2022. Le ratio CET 1

s’élevait à 27,33 % au 31 mars 2022. De même, la Caisse

Régionale du Morbihan respecte, au 30 juin 2022, tous les

indicateurs de suivi du risque de liquidité. Il s’agit notamment

des limites internes d’endettement à court et à moyen terme, et du

ratio LCR qui, calculé sur 2022, s’élève en moyenne à 179,2 % (pour

une exigence réglementaire de 100 %). Il s’établit à 181,5% au

30 juin 2022.

Le total du bilan consolidé au 30 juin 2022

s’établit à 12,9 Milliards d’euros, les capitaux propres et

les dettes représentent respectivement 14,9 % et 85,1 % du bilan

consolidé. En structure de dettes, les principales sources de

financement sont constituées des dettes envers la clientèle,

essentiellement dépôts à vue et à terme (31,9 % de l'ensemble des

dettes) et des dettes envers les établissements de crédits,

essentiellement vis-à-vis de Crédit Agricole SA au regard des

règles internes de refinancement du Groupe (62,6 % de l'ensemble

des dettes).

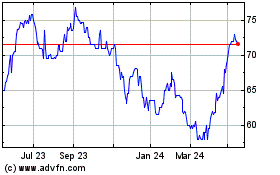

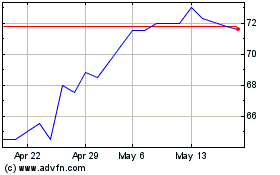

Le cours du Certificat Coopératif

d’Investissement (CCI) du Crédit Agricole du Morbihan coté sous le

code ISIN FR0000045551 a baissé sur la période. Il s’élève à 63,51

€ au 30 juin 2022, contre 70,50 € au 31 décembre 2021.

L’Assemblée Générale du 17 mars 2022 a voté le versement d’un

dividende de 2,72 € par titre (soit 3,65% de rendement sur le cours

moyen 2021). Il a été versé en juin 2022.

Les chiffres

clés

|

En M€ |

Juin 2021 |

Juin 2022 |

Evolution sur un an |

|

Collecte Globale |

14 031 |

14 327 |

+2,1% |

|

Crédit (1) |

9 276 |

9 768 |

+5,3% |

|

Produit Net Bancaire – Social |

116,7 |

139,8 |

+19,9% |

|

Charges d’Exploitation – Social |

-68,5 |

-74,1 |

+8,3% |

|

Résultat Brut d’Exploitation – Social |

48,2 |

65,7 |

+36,3% |

|

Résultat Net – Social |

30,6 |

41,6 |

+36,3% |

|

Résultat Net – Consolidé |

39,5 |

57,7 |

+46,0% |

|

Total Bilan – Consolidé |

12 455 |

12 985 |

+4,3% |

|

Capitaux Propres – Consolidé (part du Groupe) |

1 744 |

1 930 |

+10,7% |

(1) Ces montants intègrent les créances habitat

cédées dans le cadre des opérations de titrisation Groupe, qui se

sont déroulées en 2018, 2019, 2020 et 2022.

Les

perspectives

Depuis le début de la crise sanitaire, la Caisse

Régionale du Morbihan s’est donné pour objectif de renforcer encore

sa proximité et l’accompagnement de ses clients. Cette mobilisation

et cette envie d’apporter plus à nos clients demeurent intactes et

se poursuivent dans un environnement économique et géopolitique qui

s’est fortement complexifié depuis le début d’année 2022.

Le premier semestre a marqué la reprise des

rencontres sociétaires, les dirigeants de la Caisse Régionale ont

invité les 234 759 sociétaires à venir échanger et rencontrer leurs

378 administrateurs lors des 39 réunions en proximité.

Malgré cet environnement complexe, la Caisse

Régionale aborde l’avenir avec sérénité grâce à la croissance

de son nombre de clients et à son assise de solvabilité extrêmement

solide qui lui permettent d’étendre son action au service du

Morbihan et des Morbihannais.

Retrouvez toutes les informations

financières et

réglementaires

sur

www.credit-agricole.fr/ca-morbihanRubrique

« Informations

réglementées

».

Contact

« Relations

Investisseurs » :

M. Georges Du Mesnil Du

Buisson

Georges.DUMESNILDUBUISSON@ca-morbihan.fr -

02 97 01 77 77

- Activités et résultats au 30 juin 2022

Caisse Regionale de Cred... (EU:CMO)

Historical Stock Chart

From Jan 2025 to Feb 2025

Caisse Regionale de Cred... (EU:CMO)

Historical Stock Chart

From Feb 2024 to Feb 2025