Correction: Compagnie de l'Odet : Résultats conformes aux attentes

après d’importants mouvements de périmètre

|

Résultats du premier semestre 2024 |

Le 16 septembre 2024 |

Résultats conformes aux

attentes

après d’importants mouvements de périmètre

- Les évolutions

de périmètre et reclassements en activités cédées ou en cours de

cession conformément à la norme IFRS 5, comprennent :

-

Bolloré

Logistics cédé le 29 février 2024, reclassé en 2023 en activité en

cours de cession ;

- Lagardère,

consolidé par Vivendi en intégration globale à compter du

1er décembre 2023 ;

- Editis,

déconsolidé depuis le 21 juin 2023 et cédé le 14 novembre 2023.

- Chiffre

d’affaires : 10 591 millions d’euros, +4 % à

périmètre et change constants.

- Résultat

opérationnel ajusté (EBITA

(1)

(2)) :

611 millions d’euros, +10 %

(3),

porté par la Communication, malgré des résultats en repli dans la

Logistique pétrolière et l’Industrie.

- Résultat net : 3 869

millions d’euros contre 207 millions d’euros au

1er semestre 2023, intégrant la plus-value nette

provisoire de cession de Bolloré Logistics (3,7 milliards d’euros).

- Résultat

net part du Groupe : 2 211 millions d’euros.

-

Trésorerie nette Compagnie de l’Odet hors Vivendi :

5 614 millions d’euros au 30 juin 2024 (1 734

millions d’euros incluant Vivendi).

Résultats du premier semestre

2024

Le Conseil d’administration de Compagnie de

l’Odet, réuni le 16 septembre 2024, a arrêté les comptes du premier

semestre 2024.

Le chiffre d’affaires s’élève à 10 591

millions d’euros, en hausse de 4 % à périmètre et

taux de change

constants :

- Bolloré Energy : 1 316 millions

d’euros, -6 %, dans un contexte général de baisse des volumes (FOD

notamment), et, dans une moindre mesure, de diminution des prix de

vente des produits pétroliers ;

- Communication (Vivendi) : 9 051

millions d’euros, +6 %, attribuable principalement à la croissance

de Lagardère

(+10 %) et de Groupe Canal+ (+3 %) ;

- Industrie : 178 millions d’euros,

+21 %, en raison de la reprise des livraisons des Bluebus à la RATP

et de la progression de l’activité Systèmes.

En données publiées, le chiffre

d’affaires est en hausse, compte tenu de +3,9 milliards

d’euros de variations de périmètre (dont principalement

+3,8 milliards d’euros correspondant à la consolidation en

intégration globale de Lagardère chez Vivendi depuis le

1er décembre 2023) et de +22 millions d’euros

d’effets de change (appréciation de l’Euro par rapport au Dollar US

et dépréciation par rapport au Zloty, à la Livre Sterling et au

Franc Suisse).

Le résultat opérationnel ajusté

(EBITA

(4))

s’établit à 611 millions d’euros, en hausse de +10 % à périmètre et

taux de change constants :

- Bolloré Energy

(5) : 18 millions d’euros,

-20 %, impacté par la baisse des volumes des produits pétroliers

(principalement sur le FOD) ;

- Communication : 708 millions

d’euros (6), +15 %, grâce

principalement à la progression de Lagardère et à la hausse de la

contribution d’UMG (impacté négativement en 2023 par la mise en

place du plan de rémunérations en actions) ;

- Industrie

(5) : -70 millions d’euros,

en baisse de -17 millions d’euros en données brutes par rapport au

premier semestre 2023, malgré l’amélioration des résultats des

Systèmes et des Films.

Le résultat financier s’établit à 28

millions d’euros contre -27 millions d’euros au

premier semestre 2023.

Il intègre une augmentation des produits de placements, la

plus-value de cession de l’activité Ticketing & Live chez

Vivendi (106 millions d’euros), compensant l’accroissement des

charges financières (y compris locatives) lié à l’intégration de

Lagardère dans Vivendi.

Le résultat net des sociétés mises en

équivalence non opérationnelles ressort à -49 millions

d’euros contre

-41 millions d’euros au premier semestre 2023. Il intègre les

quotes-parts de résultat net de MultiChoice, de Viu et de Viaplay

pour -67,2 millions d’euros. Ces contributions négatives sont en

partie compensées par celle du Groupe Socfin à hauteur de +18

millions d’euros.

Après prise en compte de -137 millions

d’euros d’impôts (contre -139 millions d’euros au premier semestre

2023),

le résultat net consolidé s’établit à 3

869 millions d’euros, contre 207 millions d’euros au

premier semestre 2023. Cette forte hausse intègre la plus-value

nette provisoire de cession de Bolloré Logistics de 3,7 milliards

d’euros.

Le résultat net part du Groupe

ressort à 2 211 millions d’euros contre 46

millions d’euros au premier semestre 2023.

Les capitaux propres s’établissent à 36

628 millions d’euros, contre 32 707 millions d’euros

au 31 décembre 2023, compte tenu de l’impact de la plus-value de

cession de Bolloré Logistics sur le résultat net du Groupe.

Au 30 juin 2024, Compagnie de l’Odet (incluant

Bolloré et hors Vivendi) affiche une trésorerie nette

positive de 5 614 millions d’euros contre 932 millions

d’euros à fin 2023. Incluant Vivendi, la trésorerie nette

du Groupe est également positive à 1 734 millions

d’euros contre un endettement de -1 907 millions d’euros

au 31 décembre 2023, prenant en compte :

- la hausse de la trésorerie nette de Compagnie de l’Odet hors

Vivendi de 4 682 millions d’euros principalement à la suite de

la réalisation de la cession de 100 % de Bolloré Logistics à CMA

CGM.

- l’augmentation de l’endettement de Vivendi de 1 041

millions d’euros, principalement liée aux achats de titres

(Multichoice, Viaplay, Viu, Lagardère) ainsi qu’aux rachats

d’actions.

A fin juin 2024, Compagnie de l’Odet (incluant

Bolloré et hors Vivendi) dispose de 10 milliards d’euros de

disponibilités et de lignes confirmées.

Structure du

Groupe

Opérations réalisées par Compagnie de

l’Odet

- Achat

d’actions Bolloré SE par Compagnie de l’Odet

- Entre mars et

août 2024, Compagnie de l’Odet a acquis 19,4 millions d’actions

Bolloré SE (0,68 % du capital) pour un montant de 111,2 millions

d’euros.

Opérations réalisées par Bolloré

- Cession

de Bolloré Logistics à CMA CGM

- Le 29 février

2024, le Groupe Bolloré et le Groupe CMA CGM ont annoncé la

réalisation de la cession de 100 % de Bolloré Logistics à CMA

CGM.

- Le prix de

cession des actions encaissé s’établit à 4,850 milliards

d’euros, après estimation provisoire de la dette et de la

trésorerie à la date de réalisation.

- La plus-value

nette consolidée est estimée à 3,7 milliards

d’euros.

-

Acquisitions complémentaires de titres UMG

- Le 25 et 26

juillet 2024, le Groupe Bolloré a réalisé l’acquisition de 9,2

millions d’actions UMG NV supplémentaires pour 197 millions

d’euros.

-

Programme de rachat d’actions Bolloré SE

- Au 11 Septembre

2024, Bolloré SE a acquis 1,7 million d’actions pour un montant de

10,0 millions d’euros dans le cadre du programme de rachat

d’actions autorisé par l’Assemblée Générale du 22 mai 2024.

Opérations réalisées par Vivendi

- Rachat

d’actions par Vivendi

- Au 11 septembre

2024, les rachats d’actions ont totalisé 342 millions d’euros, soit

35,1 millions d’actions, dont 155 millions d’euros décaissés au 30

juin 2024. Vivendi détient à ce jour directement 38,1 millions de

ses propres actions, soit 3,70 % de son capital social.

-

Acquisitions par Groupe Canal+ de plusieurs participations

structurantes

(7)

-

Viu : le 20 juin 2024, Groupe Canal+ a augmenté sa

participation à 36,8 % dans Viu (contre 30 % précédemment), un

service de streaming leader en Asie, conformément aux termes de

l’opération annoncée en 2023. A l’issue de cet investissement,

Groupe Canal+ dispose d’une option à sa main pour augmenter sa

participation dans Viu à 51 % ;

-

Viaplay : Le 9 février 2024, à l’issue d’une

recapitalisation finalisée avec succès, Groupe Canal+ a augmenté sa

participation à 29,33 % dans Viaplay, leader scandinave de la

télévision payante et du streaming, confirmant ainsi sa position de

premier actionnaire ;

-

MultiChoice Group : le 4 juin 2024, les groupes

Canal+ et MultiChoice ont publié une circulaire conjointe destinée

aux actionnaires de MultiChoice, qui porte sur l’offre obligatoire

émise par Groupe Canal+ pour acquérir les parts de MultiChoice

qu’il ne détient pas déjà, au prix d'achat de 125 ZAR par action

payable en espèces, soit une valorisation totale de Multichoice de

2,6 milliards d’euros (actions de trésorerie exclues). Au 30 juin

2024, Groupe Canal+ détient 200 millions d’actions Multichoice,

soit 45,20 % du capital. A cette date, le prix d’acquisition de la

participation de Groupe Canal+ dans Multichoice s’élève à 1 221

millions d’euros (soit un cours moyen de 113,95 ZAR).

Poursuite des opérations de simplification

-

Compagnie de Cornouaille

- Le 17 juillet

2024, réalisation définitive de la fusion-absorption simplifiée de

Compagnie de Cornouaille par Bolloré SE. Bolloré SE détient

désormais directement les participations dans UMG (18 %) et

Vivendi

(29,3 %), antérieurement détenues par Compagnie de

Cornouaille.

-

Périmètre Rivaud

- Le 12 septembre

2024, dans le cadre de la rationalisation et de la simplification

des structures du Groupe, Bolloré SE annonce son intention de

mettre en œuvre trois offres publiques de retrait suivies de

retraits obligatoires (« OPR-RO ») sur les actions de

Compagnie du Cambodge, Financière Moncey et Société Industrielle et

Financière de l’Artois.

- Ces offres

prendront la forme d’offres publiques alternatives payables, soit

en espèces (branche achat), soit en actions UMG (branche échange),

soit une combinaison des deux.

- Les termes

proposés sont les suivants, qui s’entendent, pour Compagnie du

Cambodge ainsi que pour Financière Moncey, après la division par

100 de la valeur nominale de leurs actions qui sera décidée par

l’Assemblée générale extraordinaire de leurs actionnaires le 21

octobre 2024 :

- pour l’offre de

Bolloré SE sur Compagnie du Cambodge : (i) branche achat : 93 euros

par action Compagnie du Cambodge ; (ii) branche échange : 4,07

actions Universal Music Group (UMG) pour 1 action Compagnie du

Cambodge ;

- pour l’offre de

Bolloré SE sur Financière Moncey : (i) branche achat : 118 euros

par action Financière Moncey ; (ii) branche échange : 5,17 actions

UMG pour 1 action Financière Moncey ;

- pour l’offre de

Bolloré SE sur Société Industrielle et Financière de l’Artois : (i)

branche achat :

9 300 euros par action Société Industrielle et Financière de

l’Artois ; (ii) branche échange :

407 actions UMG pour 1 action Société Industrielle et Financière de

l’Artois.

- Ces offres

seront mises en œuvre après les opérations de fusion-absorption de

Société des Chemins de Fer et Tramways du Var et du Gard par

Compagnie du Cambodge et de Compagnie des Tramways de Rouen par

Financière Moncey, qui seront présentées aux Assemblées générales

extraordinaires de ces sociétés le 21 octobre 2024.

- La réalisation

de ces offres sera conditionnée à une décision de conformité de

l’AMF.

Chiffres clés consolidés de Compagnie de

l’Odet

|

(en millions d’euros) |

1er semestre 2024 |

1er semestre 2023 |

Variation |

|

Chiffre d'affaires |

10 591 |

6 230 |

70% |

|

EBITDA (1) |

890 |

608 |

46% |

|

Amortissements et provisions |

(279) |

(153) |

|

|

Résultat opérationnel ajusté (EBITA

(1)) |

611 |

455 |

34% |

|

Amortissements issus des PPA et retraitement IFRS 16 des

concessions et autres (1)(2) |

(275) |

(111) |

|

|

Résultat opérationnel |

336 |

344 |

(2%) |

|

dont mises en équivalence

opérationnelles (3) |

98 |

99 |

|

|

Résultat financier |

28 |

(27) |

|

Part dans le résultat net des sociétés

mises en équivalence

non-opérationnelles |

(49) |

(41) |

|

|

Impôts |

(137) |

(139) |

|

|

Résultat net des activités cédées ou en cours de cession |

3 692 |

71 |

|

|

Résultat net |

3 869 |

207 |

|

|

Résultat net part du Groupe |

2 211 |

46 |

|

|

Minoritaires |

1 658 |

161 |

|

|

|

|

|

|

|

|

30 juin 2024 |

31 décembre 2023 |

Variation |

|

Capitaux propres |

36 628 |

32 707 |

3 921 |

|

dont part du Groupe |

13 589 |

11 549 |

2 040 |

|

Endettement net du Groupe / (Trésorerie) |

(1 734) |

1 907 |

(3 641) |

|

Gearing (4) |

n.a. |

6 % |

|

(1) Voir glossaire.

(2) Incluant -95 millions d’euros d’accord

transactionnel avec des investisseurs institutionnels de

Vivendi.

(3) Dont pour le 1er

semestre 2024, la contribution d’UMG mise en équivalence

opérationnelle (+35 millions d’euros chez Vivendi et +65 millions

d’euros chez Compagnie de l’Odet) contre, au

1er semestre 2023, la contribution

d’UMG (+25,5 millions d’euros chez Vivendi et +46,5 millions

d’euros chez Compagnie de l’Odet) et la contribution de Lagardère

mise en équivalence opérationnelle (26 millions d’euros chez

Vivendi).

(4) Gearing : ratio d’endettement net / fonds

propres.

Évolution du chiffre d’affaires par

activité

|

(en millions d’euros) |

1er semestre 2024 |

1er semestre 2023 |

Croissance |

Croissance |

|

|

|

|

|

publiée |

organique |

|

|

Bolloré Energy |

1 316 |

1 354 |

(3%) |

(6%) |

|

|

Communication (Vivendi) |

9 051 |

4 696 |

93% |

6% |

|

|

Industrie |

178 |

148 |

21% |

21% |

|

|

Autres (Actifs Agricoles, Holdings et autres) |

45 |

33 |

38% |

13% |

|

|

Total |

10 591 |

6 230 |

70% |

4% |

|

Évolution du

chiffre d’affaires par trimestre

|

|

(en millions d’euros) |

1er trimestre |

2ème

trimestre |

|

|

2024 |

2023 organique |

2023 |

2024 |

2023 organique |

2023

|

|

Bolloré Energy |

655 |

740 |

712 |

661 |

664 |

641 |

|

Communication (Vivendi) |

4 274 |

4 055 |

2 290 |

4 778 |

4 502 |

2 407 |

|

Industrie |

75 |

74 |

74 |

104 |

74 |

74 |

|

Autres (Actifs Agricoles, Holdings et autres) |

20 |

17 |

15 |

26 |

24 |

18 |

|

Total |

5 024 |

4 886 |

3 090 |

5 567 |

5 263 |

3 140 |

Résultat opérationnel ajusté par activité

(EBITA)

|

|

(en millions d’euros) |

1er semestre 2024 |

1er semestre 2023 |

Croissance

publiée |

Croissance

organique |

|

Bolloré Energy

(1) |

18 |

22 |

(20%) |

(20%) |

|

Communication |

708 |

515 |

37% |

15% |

|

Vivendi (2) |

619 |

444 |

39% |

14% |

|

UMG (Mis en équivalence opérationnelle Odet 18%) |

89 |

71 |

26% |

25% |

|

Industrie

(1) |

(70) |

(53) |

(32%) |

(31%) |

|

Autres (Actifs Agricoles, Holdings et autres) |

(45) |

(30) |

(52%) |

(52%) |

|

EBITA |

611 |

455 |

34% |

10% |

Les valeurs présentées sont exprimées en

millions d’euros et arrondies à la décimale la plus proche.

(1) Avant frais de

groupe.

(2) Dont la contribution d’UMG (48 millions d’euros

au premier semestre 2024 et 39 millions d’euros au premier semestre

2023) mise en équivalence chez Vivendi

La présentation détaillée des résultats de sa filiale Bolloré est

disponible sur www.bollore.com.

Les procédures d’examen limité sur les comptes consolidés

semestriel 2024 ont été effectuées et le rapport de certification

sera émis après vérification du rapport semestriel d’activité.

Comparabilité des comptes

-

Conformément à la norme IFRS 5 et pour assurer la

comparabilité des résultats, le reclassement en activités cédées ou

en cours de cession concerne Bolloré Logistics sur les exercices

2023 et 2024 (activité cédée le 29 février 2024) et Editis sur

l’exercice 2023 (activité cédée le 14 novembre 2023) ;

-

Indicateurs de performance

- Au 30 juin 2024,

le Compagnie de l’Odet n'a pas modifié la définition des

indicateurs de performance, et notamment l'EBITA, qui sont

comparables à ceux du 30 juin 2023. Toutefois, les données de

l’EBITA et du résultat opérationnel sont désormais présentées avant

frais de Groupe.

-

Évolution du périmètre de consolidation

- Lagardère est

consolidé depuis le 1er décembre 2023 en

intégration globale après sa mise en équivalence sur les 11

premiers mois de 2023 ;

- Bolloré

Logistics a été cédé le 29 février 2024 ;

- Viu est

consolidé en mise en équivalence depuis le 21 juin 2023 ;

- Viaplay est

consolidé en mise en équivalence depuis le 9 février 2024 ;

- Vivendi a

finalisé la cession des activités de festivals et billetterie à

l’international le 6 juin 2024.

- Évolution des principales

devises

|

Taux Moyen |

1er semestre

2024 |

1er semestre

2023 |

Variation |

|

USD |

1,08 |

1,08 |

(0%) |

|

GBP |

0,85 |

0,88 |

3% |

|

PLN |

4,32 |

4,63 |

7% |

|

CHF |

0,96 |

0,99 |

2% |

|

CNY |

7,80 |

7,48 |

(4%) |

|

CZK |

25,02 |

23,68 |

(6%) |

|

RON |

4,97 |

4,93 |

(1%) |

|

CAD |

1,47 |

1,46 |

(1%) |

Glossaire

-

Croissance organique : à taux de change et

périmètre constants.

- Résultat

opérationnel ajusté (EBITA) : correspond au résultat

opérationnel avant les amortissements des actifs incorporels liés

aux regroupements d’entreprises (« PPA » : Purchase Price

Allocation), les dépréciations des écarts d’acquisition et autres

actifs incorporels liés aux regroupements d’entreprises, l’impact

IFRS 16 des contrats de concessions et les autres produits et

charges liés aux opérations avec les actionnaires non-inscrits en

capitaux propres.

- EBITDA

: résultat opérationnel avant amortissements et

dépréciations et l’impact IFRS 16 des contrats de concessions.

-

Endettement financier net / Position nette de trésorerie

: somme des emprunts au coût amorti, minorés de la

trésorerie et des équivalents de trésorerie, actifs financiers de

gestion de trésorerie ainsi que des instruments financiers dérivés

nets (actifs ou passifs) ayant pour sous-jacent un élément de

l’endettement financier net, ainsi que des dépôts en numéraire

adossés à des emprunts.

Les mesures à caractère non strictement

comptable définies ci-dessus doivent être considérées comme une

information complémentaire qui ne peut se substituer à toute mesure

des performances opérationnelles et financières à caractère

strictement comptable et Compagnie de l’Odet considère qu’ils sont

des indicateurs pertinents des performances opérationnelles et

financières du Groupe. De plus, il convient de souligner que

d’autres sociétés peuvent définir et calculer ces indicateurs de

manière différente. Il se peut donc que les indicateurs utilisés

par Compagnie de l’Odet ne puissent être directement comparés à

ceux d’autres sociétés.

Les pourcentages d’évolution indiqués dans ce

document sont calculés par rapport à la même période de l’exercice

précédent, sauf mention particulière. En raison des arrondis, dans

cette présentation, la somme de certaines données peut ne pas

correspondre exactement au total calculé et le pourcentage peut ne

pas correspondre à la variation calculée.

(1) Voir glossaire.

(2) Dont contributions des

mises en équivalence opérationnelles de UMG : Chez Vivendi

pour +48 millions d’euros et chez Compagnie de

l’Odet + 89 millions d’euros.

(3) A périmètre et taux de change constants.

(4) Voir glossaire pour la définition de

l’EBITA.

(5) Avant frais de groupe.

(6)Dont contributions des

mises en équivalence opérationnelles de UMG : Chez Vivendi

pour +48 millions d’euros et chez Compagnie de

l’Odet + 89 millions d’euros.

(7) L’ensemble de ces participations est comptabilisé par

Vivendi comme des sociétés mises en équivalence non

opérationnelles.

- 2024 09 16 Odet CP résultats S1 2024 correctif

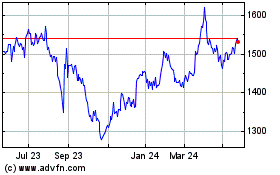

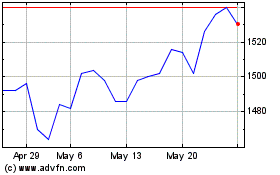

Compagnie de lOdet (EU:ODET)

Historical Stock Chart

From Feb 2025 to Mar 2025

Compagnie de lOdet (EU:ODET)

Historical Stock Chart

From Mar 2024 to Mar 2025