Objectifs 2024-25 confirmés

- Forte baisse des ventes en Amériques, toujours

pénalisées par des effets de déstockage

- Léger recul en APAC1, reflétant des conditions de marché

plus difficiles en Asie du Sud Est ainsi qu’une base de comparaison

élevée et un contexte complexe en Chine

- Performances contrastées au sein de la région EMEA2,

pénalisée par des effets de phasage, une base de comparaison élevée

et une consommation en demi-teinte

Regulatory News:

Au premier trimestre 2024-25, Rémy Cointreau (Paris:RCO) a

réalisé un chiffre d’affaires de 217,0 millions d’euros, en

baisse de -15,6% en organique3. En données publiées, le chiffre

d’affaires a reculé de -15,7%, incluant un effet négatif des

devises de –0,1%, principalement lié à l’évolution du renminbi

chinois.

Les ventes de la région Amériques demeurent en forte

baisse dans le sillage de la poursuite des efforts de déstockage.

De son côté, la région APAC affiche un léger recul, affectée

d’une part par une base de comparaison élevée et un marché atone en

Chine et d’autre part une détérioration de la consommation en Asie

du Sud-Est. A l’inverse, le Japon se démarque et bénéficie

d’excellentes dynamiques. Enfin, les performances contrastées

enregistrées en EMEA reflètent une consommation en

demi-teinte, amplifiée par des effets de phasage et une base de

comparaison élevée.

Répartition du chiffre d’affaires par division :

En M€

(avril-juin 2024)

T1 2024-25

T1 2023-24

Variation

publiée

Variation organique

vs. T1 23-24

vs. T1 19-20

Cognac

135,5

155,1

-12,6%

-12,2%

-17,0%

Liqueurs & Spiritueux

75,8

95,0

-20,1%

-20,4%

+35,1%

S/total Marques Groupe

211,3

250,0

-15,5%

-15,3%

-3,7%

Marques Partenaires

5,7

7,5

-24,3%

-24,6%

-14,0%

Total

217,0

257,5

-15,7%

-15,6%

-4,0%

Cognac

Le chiffre d’affaires de la division Cognac a reculé de

-12,2% en organique au premier trimestre, soit une baisse de -17,0%

par rapport au premier trimestre 2019-20. En Amériques et

plus particulièrement aux Etats-Unis, les ventes restent

très pénalisées par la poursuite des efforts de déstockage face à

des dépletions4 toujours en baisse et dans un marché en proie à une

activité promotionnelle importante et une consommation finale en

berne. Au sein de la région APAC, la Chine affiche

une performance presque stable, impactée par une base de

comparaison élevée et un environnement de consommation complexe. Le

e-commerce continue de se démarquer par sa résilience et enregistre

une croissance de plus de +15% grâce aux bons résultats enregistrés

lors du festival 6/18. Ce dernier a notamment bénéficié du succès

de deux éditions limitées CLUB et des nombreuses activations

réalisées à l’occasion de la célébration des 300 ans de la Maison

Rémy Martin. En parallèle, l’Asie du Sud Est affiche une

forte baisse de son chiffre d’affaires, notamment affectée par le

segment haut de gamme. Enfin, le Japon continue de

bénéficier d’un excellent momentum. La région EMEA a généré

des ventes en recul, impactée par une consommation en demi-teinte

et des effets de phasage en Europe ainsi qu’une baisse

marquée en Afrique notamment en Afrique du Sud.

Liqueurs & Spiritueux

Le chiffre d’affaires de la division Liqueurs &

Spiritueux a reculé de -20,4% en organique au premier

trimestre, représentant une progression significative de +35,1% par

rapport au premier trimestre 2019-20. Cette performance intègre des

effets de déstockage aux Amériques, notamment aux

Etats-Unis, malgré des déplétions positives soutenues par

Cointreau qui a réalisé un solide Cinco De Mayo et The Botanist qui

bénéficie des nombreuses activations réalisées pour accroitre sa

visibilité. La région EMEA a également enregistré une forte

baisse de ses ventes, dans un marché pénalisé par l’inflation et en

proie à une activité promotionnelle accrue. En outre, cette

performance reflète des effets de phasage et une base de

comparaison élevée, notamment au Royaume-Uni. Enfin, la

région APAC a enregistré une baisse de son chiffre

d’affaires, affectée par un ralentissement de la consommation en

Asie du Sud Est et une poursuite des déstockages de la

catégorie whisky en Chine. A l’inverse, le Japon

continue de se démarquer par sa forte croissance portée par

Bruichladdich.

Marques Partenaires

Les ventes des Marques Partenaires ont enregistré une

baisse de -24,6% en organique au premier trimestre, affectées par

une tendance défavorable au Bénélux et au

Royaume-Uni.

Objectifs 2024-25 confirmés

Malgré la forte baisse de ses résultats en 2023-24, Rémy

Cointreau a maintenu une avance sur son plan stratégique à 10 ans.

L’année 2024-25 s’inscrit comme une année de transition qui

permettra notamment de finaliser l’ajustement des stocks dans la

région Amériques et de reprendre, à partir de 2025-26, la

trajectoire fixée à l’horizon 2029-30 :

- une croissance moyenne annuelle du chiffre d’affaires de « high

single-digit » en organique

- une amélioration organique progressive de la marge

opérationnelle courante

Dans un environnement complexe et marqué par une visibilité

limitée sur ses principaux marchés, Rémy Cointreau anticipe une

reprise graduelle de son activité au cours de l’année

2024-25, avec un premier semestre affecté par :

- la poursuite des ajustements de stocks dans la région

Amériques compte tenu de l’évolution encore négative des

dépletions 5

- une base de comparaison élevée pour la région APAC

(chiffre d’affaires en progression de plus de +55% au premier

semestre 2023-24 par rapport à 2019-20)

- une consommation en demi-teinte au sein de la région

EMEA

Dans ce contexte, Rémy Cointreau est déterminé à protéger sa

rentabilité grâce à un contrôle rigoureux de ses coûts et à la mise

en œuvre de sa stratégie de valeur, tout en poursuivant ses

investissements afin de préparer la croissance de demain.

Pour 2024-25, le Groupe entend s’appuyer sur :

- une résilience de sa marge brute grâce à une hausse

mesurée et sélective de ses prix et une inflation modérée

- une normalisation du ratio marketing & communication /

chiffre d’affaires à un niveau très supérieur à 2019-20

- un strict contrôle de ses coûts de structure afin de

compenser la majeure partie de l’augmentation des coûts liée au

retour des économies « temporaires » réalisées en 2023-24

Enfin, le Groupe prévoit pour l’année un effet des taux de

change :

- Défavorable sur le chiffre d’affaires : compris entre -5M€

et -10M€

- Favorable sur le Résultat Opérationnel Courant : compris entre

+3M€ et +7M€

A propos de Rémy Cointreau

Il existe, à travers le monde, des clients à la recherche

d’expériences exceptionnelles, des clients pour qui la diversité

des terroirs rime avec la variété des saveurs. Leur exigence est à

la mesure de nos savoir-faire, ces savoir-faire dont nous assurons

la transmission, de génération en génération. Le temps que ces

clients consacrent à la dégustation de nos produits est un hommage

à tous ceux qui se sont mobilisés pour les élaborer. C’est pour ces

Femmes et ces Hommes que Rémy Cointreau, Groupe familial français,

protège ses terroirs, cultive l’exception de spiritueux

multi-centenaires et s’engage à en préserver leur éternelle

modernité. Le portefeuille du Groupe compte 14 marques singulières,

parmi lesquelles les cognacs Rémy Martin & LOUIS XIII et la

liqueur Cointreau. Rémy Cointreau n’a qu’une ambition : devenir le

leader mondial des spiritueux d’exception, et s’appuie pour cela

sur l’engagement et la créativité de ses 1943 collaborateurs et sur

ses filiales de distribution implantées dans les marchés

stratégiques du Groupe. Rémy Cointreau est coté sur Euronext

Paris.

Une conférence téléphonique à destination des investisseurs et

des analystes sera tenue ce jour par Luca Marotta, Directeur

Financier à partir de 9h00 (heure de Paris). Le support de

présentation sera également disponible sur le site internet

(www.remy-cointreau.com), à la section Finance.

Annexes

Chiffre d’affaires du T1 2024-25 (avril-juin 2024)

En millions d’euros

Publié

24-25

Devises

24-25

Périmètre 24-25

Organique

24-25

Publié

23-24

Variation Publiée

Variation

Organique

A

B

C

A/C-1

B/C-1

Cognac

135,5

-0,6

-

136,1

155,1

-12,6%

-12,2%

Liqueurs & Spiritueux

75,8

0,3

-

75,6

95,0

-20,1%

-20,4%

S/Total Marques Groupe

211,3

-0,4

-

211,7

250,0

-15,5%

-15,3%

Marques Partenaires

5,7

0,0

-

5,7

7,5

-24,3%

-24,6%

Total

217,0

-0,4

-

217,4

257,5

-15,7%

-15,6%

L’information réglementée liée à ce communiqué

est disponible sur le site www.remy-cointreau.com

Définitions des indicateurs alternatifs de

performance

Le processus de gestion de Rémy Cointreau repose sur les

indicateurs alternatifs de performance suivants, choisis pour la

planification et le reporting. La direction du Groupe estime que

ces indicateurs fournissent des renseignements supplémentaires

utiles pour les utilisateurs des états financiers pour comprendre

la performance du Groupe. Ces indicateurs alternatifs de

performance doivent être considérés comme complémentaires de ceux

figurant dans les états financiers consolidés et des mouvements qui

en découlent.

Croissance organique du chiffre d’affaires :

La croissance organique est calculée en excluant les impacts des

variations des taux de change ainsi que des acquisitions et

cessions.

L’impact des taux de change est calculé en convertissant le

chiffre d’affaires de l'exercice en cours aux taux de change moyens

de l'exercice précédent.

Pour les acquisitions de l'exercice en cours, le chiffre

d’affaires de l’entité acquise est exclu des calculs de croissance

organique. Pour les acquisitions de l'exercice précédent, le

chiffre d’affaires de l’entité acquise est inclus dans l’exercice

précédent, mais n’est inclus dans le calcul de la croissance

organique sur l’exercice en cours qu’à partir de la date

anniversaire d'acquisition.

Dans le cas d’une cession d’importance significative, on utilise

les données après application d’IFRS 5 (qui reclasse

systématiquement le chiffre d’affaires de l’entité cédée en «

résultat net des activités cédées ou en cours de cession » pour

l’exercice en cours et l’exercice précédent). Cet indicateur permet

de se concentrer sur la performance du Groupe commune aux deux

exercices, performance que le management local est plus directement

en mesure d'influencer.

1 Asie-Pacifique 2 Europe, Moyen-Orient et Afrique 3 Toutes

références à “la croissance organique” dans le présent communiqué

correspondent à la croissance du chiffre d’affaires à devises et

périmètre constants 4 Ventes des grossistes vers les détaillants 5

Ventes des grossistes vers les détaillants

Consultez la

version source sur businesswire.com : https://www.businesswire.com/news/home/20240723035559/fr/

Relations investisseurs : Célia d’Everlange /

investor-relations@remy-cointreau.com Relations média :

Mélissa Lévine / press@remy-cointreau.com

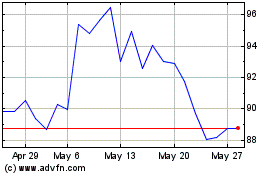

Remy Cointreau (EU:RCO)

Historical Stock Chart

From Oct 2024 to Nov 2024

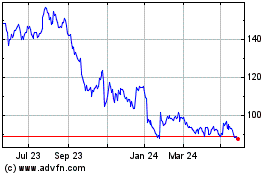

Remy Cointreau (EU:RCO)

Historical Stock Chart

From Nov 2023 to Nov 2024