A Qualicorp reportou prejuízo líquido de R$ 58,7 milhões no

quarto trimestre de 2023 (4T23), montante 26,5% inferior ao

reportado no mesmo intervalo de 2022, informou a companhia.

O lucro antes juros, impostos, depreciação e amortização

(Ebitda, na sigla em inglês) ajustado totalizou R$ 169,7 milhões no

4T23, um recuo de 21,2% em relação ao 4T22.

A margem Ebitda ajustada atingiu 40,9% entre outubro e dezembro

do ano passado, queda de 6,6 p.p. frente a margem registrada em

4T22.

A receita líquida somou R$ 414,4 milhões no quarto trimestre do

ano passado, uma redução de 8,5% na comparação com igual etapa de

2022, devido, principalmente, pela redução na base de clientes no

período.

Os custos e despesas somaram R$ 316,6 milhões no 4T23, uma

redução de 19,2% em relação ao mesmo período de 2022.

O resultado financeiro líquido foi negativo em R$ 51,4 milhões

no quarto trimestre de 2023, uma diminuição de 26,2% sobre as

perdas financeiras da mesma etapa de 2022.

Em 31 de dezembro de 2023, a dívida líquida da companhia era de

R$ 1,220 bilhão, uma redução de 18,5% na comparação com a mesma

etapa de 2022.

O indicador de alavancagem financeira, medido pela dívida

líquida/Ebitda ajustado, ficou em 1,58 vez em dezembro/23, queda de

0,02 p.p. em relação ao mesmo período de 2022.

O fluxo de caixa livre, antes de juros e dividendos, apresentou

uma geração de R$ 109,4 milhões no 4T23, com variação de -3,8%

frente ao trimestre anterior.

A Qualicorp finalizou 2023 com um portfólio total de 2,1 milhões

de vidas que foi 13,1% menor que 2022, devido principalmente ao

decréscimo de 26,6% frente ao ano passado no portfólio de Adesão

que foi parcialmente compensado por um crescimento de 9,0% vs. 2022

nos outros segmentos (Empresarial, Gama e PME).

Os resultados da Qualicorp (BOV:QUAL3)

referentes às suas operações do quarto trimestre de 2023 foram

divulgados no dia 21/03/2024.

Teleconferência

Na teleconferência, o CEO da companhia, Maurício Lopes, destacou

que o processo de reestruturação, enfrentado há mais de um ano, tem

caminhado da forma esperada. “Todas as alavancas que temos que

mexer para o turnaround estão sendo feitas”, afirmou. O executivo

considera que o caixa cheio, dívida equacionada e melhores margens

podem garantir que, na virada positiva do setor, a Qualicorp assuma

o papel de protagonista.

A administração antecipa crescimento de produtos no portfólio

que prevejam a co-participação e menores níveis de reembolso. Além

disso, o executivo afirmou que tendência do mercado é de

cancelamento de planos PME (pequena e média empresas) com 1 e 2

usuários, como já realizado por grande operadora do setor (não

citada na teleconferência). Lopes mencionou expectativas de que

outras operadoras também realizem esse tipo de movimento,

destacando, contudo, a importância da existência de planos por

adesão.

De acordo com o executivo, as conversas com operadoras para

mudanças nesse sentido tem caminhado de forma positiva e que a

tentativa é de garantir a melhor opção para o beneficiário. Mesmo

com cenário complexo e incerto no varejo, o CEO garantiu que a

demanda nesse segmento sempre existirá e que deverá ser

suprida.

“O que temos que avaliar é que os players mais tradicionais está

mais restritivos e os players mais novos estão mais agressivos”,

pondera, citando, por exemplo, a oferta de planos para idosos. Para

a manutenção da saúde do setor como um todo, Lopes destacou a

necessidade de proteção da mutualidade, exemplificando com a

importância da carência para usuários com questões de saúde que

façam jus à sua aplicação.

O executivo mencionou, também, que o pagamento de dividendos

deve acontecer apenas em 2025, em razão do prejuízo atualmente

observado. “Para 2023, a gente vê uma companhia que gerou um

prejuízo contábil e não teremos provisão de dividendos para 2024”,

afirma o CEO. A partir de 2025, empresa deve retomar o pagamento de

dividendos. “Acontecerá quando entendermos que a companhia está em

um patamar de estrutura sustentável para médio e longo prazo”,

acrescenta.

VISÃO DO MERCADO

BTG Pactual

O BTG Pactual, por sua vez, considerou os dados como fracos e

comprometidos, ainda que tenham ficado pouco abaixo das

estimativas. O destaque negativo ficou pela redução na base de

membros do segmento de Afinidade (que encolheu 21% em 2023), de

acordo com o banco. O dado impactou a receita líquida em 8,5% na

comparação anual, para R$ 414 milhões. O balanço também foi poluído

pela venda da QSaude, por R$ 16 milhões, que se somaram à R$ 31

milhões relacionados a Provisão de Despesas Administrativas (PDA)

único. As melhorias ressaltadas pelo BTG foram a melhoria das

margens Ebitda ajustado (na comparação anual) e a leve queda no

endividamento líquido trimestral. O BTG recomenda o nome como

neutro, com preço alvo em R$ 5,00.

Bradesco BBI

Os resultados da Qualicorp foram mais fracos do que o esperado

no quarto trimestre, com fraqueza nas receitas durante o período

afetando as margens da companhia, diz o Bradesco BBI.

Os analistas Marcio Osako e Caio Rocha escrevem que as receitas

caíram 9% no ano, enquanto o Ebitda ajudado da empresa ficou 9%

abaixo das estimativas por conta de um desempenho ruim de

custos.

O desempenho ruim na linha do Ebitda deixou o lucro líquido

ajustado da Qualicorp em R$ 2 milhões, bem abaixo da projeção do

banco em R$ 18 milhões, compensando resultado financeiro e de

impostos melhor.

O Bradesco BBI tem recomendação neutra para Qualicorp, com

preço-alvo em R$ 4,10, potencial de alta de 65,3% sobre o

fechamento de ontem.

Citi

A Qualicorp teve resultados fracos no quarto trimestre,

impactado por itens não recorrentes e em linha com o profundo

processo de reestruturação que a empresa passa, diz o Citi.

Os analistas Leandro Bastos e Renan Prata escrevem que,

retirando todos os ruídos dos números, a empresa teve um prejuízo

recorrente de R$ 11 milhões, abaixo da estimativa deles de

lucro.

No entanto, o banco destaca que a Qualicorp teve boa geração de

caixa em R$ 61 milhões, além de ter reduzido dívida, mostrando

sinais das iniciativas que a empresa vem tomando para tentar

retomar crescimento.

O Citi tem recomendação neutra para Qualicorp, com preço-alvo em

R$ 2,80, potencial de alta de 12,9% sobre o fechamento de

ontem.

Genial

A Genial destacou a redução de novas contratações, que não foram

compensadas pela redução no nível de cancelamentos, e trouxeram

adições líquidas negativas para a carteira de vidas da companhia.

Com isso, a receita líquida foi impactada tanto na comparação anual

quanto trimestral. A última linha do balanço foi diretamente

impactada, como mencionado pelo BTG, pelos efeitos não recorrentes

causados pela renegociação da QSaúde, aumento no provisionamento e

perdas pontuais de migração de processos de faturamento. “Esses

efeitos impactam diretamente a última linha do balanço, gerando um

prejuízo líquido de R$ 57 milhões, um aumento do prejuízo em 8,6%

na comparação trimestral”, explicou a Genial, que mantém cautela

para o nome e o recomenda como neutro, com preço alvo de R$

5,00.

Itaú BBA

O Itaú BBA não reagiu com surpresa em relação aos dados, os

considerando “amplamente alinhados com o 4T23”. A receita líquida

diminuiu 9% na comparação anual por trimestre de perdas líquidas e

marcadas por menores adições brutas, segundo o banco. O

cancelamento (churn) ser menor não foi o suficiente para equilibrar

as reduções de adições. O BBA destaca, como positivo, que a

companhia reportou um bom fluxo de caixa livre operacional de R$

109 milhões no trimestre. O nome é classificado como market perform

(performance de mercado, similar à neutro), com preço alvo estimado

em R$ 7,00 pelo BBA.

* Com informações da ADVFN, RI das empresas, Valor, Infomoney,

Estadão

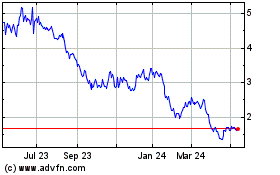

QUALICORP ON (BOV:QUAL3)

Historical Stock Chart

From Oct 2024 to Nov 2024

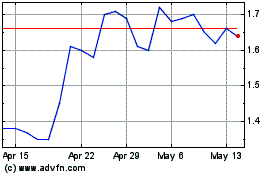

QUALICORP ON (BOV:QUAL3)

Historical Stock Chart

From Nov 2023 to Nov 2024