- Opération visant à la substitution des activités

vétérinaires de TheraVet par un programme biotech à haut potentiel

lié au repositionnement d’une molécule innovante dans la fibrose

pulmonaire idiopathique ;

- Opération s’appuyant sur un accord stratégique entre

TheraVet et H4Orphan dans lequel le programme clinique phare

d’H4Orphan en fibrose pulmonaire idiopathique est apporté à

TheraVet contre l’émission d’actions nouvelles ;

- Opération ayant pour objectif d'accélérer le développement

d’un traitement innovant contre la fibrose pulmonaire, en

particulier par le lancement d’une étude de phase II et s'appuyant

sur l'expertise et les ressources complémentaires des deux sociétés

;

- Opération associée à un refinancement initial de 300 000

EUR1 offrant une visibilité financière jusqu’à la fin du

premier trimestre 2025 ;

- L'Opération sera soumise à l’approbation des actionnaires le

17 octobre 2024 lors d’une Assemblée Générale

Extraordinaire.

Regulatory News:

TheraVet (code ISIN : BE0974387194 - mnémonique : ALVET)

annonce aujourd'hui un projet de transformation stratégique avec

H4Orphan visant à créer un leader de la fibrose pulmonaire

idiopathique et à accélérer le développement de son candidat

médicament multicible.

Faits opérationnels marquants

L'Opération proposée s’inscrit dans le cadre d’un projet

d’accord stratégique entre TheraVet et H4Orphan visant à développer

le programme clinique phare d’H4Orphan en fibrose pulmonaire

idiopathique et à capitaliser sur les équipes de TheraVet pour en

accélérer le développement en s'appuyant sur ses avancées

réglementaires en Belgique.

La fibrose pulmonaire idiopathique est une maladie rare qui

apparaît après 50 ans et dont la prévalence est de ~2,7/10 000

habitants (soit un peu plus de 220 000 patients en Europe et aux

États-Unis) et pour laquelle il n'existe actuellement aucun

traitement curatif. Avec une médiane de survie de 2,5 ans au moment

du diagnostic, il est dénombré près de 50 000 décès par an en

Europe et aux États-Unis.

Plus précisément, le but de cet accord stratégique est de

substituer les activités existantes de TheraVet par des activités

de développement biotech humaine à haut potentiel selon les axes

suivants :

- Lancement, dans les neuf à douze prochains mois, d’une étude

clinique de Phase II (d’une durée estimée de 18 à 24 mois) chez des

patients souffrant de fibrose pulmonaire idiopathique par

l'ouverture de centres cliniques, prioritairement en Belgique

;

- Élaboration d'une stratégie de recherche et de développement

s'appuyant sur les plateformes et l'expertise d’H4Orphan, notamment

dans le repositionnement de molécules existantes ;

- Capitalisation sur l'implantation de TheraVet en Belgique et

aux États-Unis afin de faciliter l'accès aux investisseurs et aux

acteurs cliniques et réglementaires belges et nord-américains dans

la perspective des développements cliniques ;

- Désinvestissement des activités vétérinaires (incl. la ligne de

produits BIOCERA-VET® et le programme clinique VISCO-VET®).

TheraVet maintiendra ses équipes dans ses locaux à Gosselies, en

Belgique. Au-delà du premier trimestre 2025, la poursuite de ces

activités seront conditionnées à un refinancement (e.g., ligne

d’obligations convertibles, subventions…).

« Cette opération découle d’une réflexion approfondie sur les

expertises de TheraVet en Belgique et de l’opportunité pour la

Société d’acquérir un programme clinique humain dans une indication

majeure dont les avancées réglementaires ont été saluées en

Belgique. Compte tenu de l’historique de TheraVet, nous avons

cherché à mettre la structure et les capacités de notre entreprise

au service d’un actif à un stade clinique de Phase II dans une

indication majeure aux besoins non satisfaits importants. De plus,

l’actif en question est issu du repositionnement d’une molécule

existante qui avait été approuvée et qui a déjà démontré son

efficacité auprès de patients atteints de fibrose pulmonaire dans

d’autres indications respiratoires telles que la mucoviscidose.

L’équipe d’H4Orphan a réalisé d’importants développements

précliniques et réglementaires sur cette molécule dans cette

indication. Nous pensons chez TheraVet que nos capacités et notre

expertise pourraient contribuer à une création de valeur tangible,

et qui plus est, sur le sol belge. Avec notre Conseil

d'administration, nous estimons que l’accord stratégique avec

H4Orphan permettrait à Theravet d'être un leader de la fibrose

pulmonaire dans un contexte de besoins de traitement plus que

criant. », déclare Enrico BASTIANELLI, Fondateur et Directeur

Général de TheraVet.

« Notre Conseil d'administration est convaincu que l’accord

stratégique avec TheraVet permettra de dynamiser notre programme de

développement en Belgique, et soutient pleinement cette Opération.

L’équipe de TheraVet pourra conduire et accélérer le plan de

développement clinique dans la fibrose pulmonaire avec une étude de

phase II visant à valider les preuves cliniques de notre

traitement, permettant une innovation de rupture dans un domaine

sans traitement réellement efficace. Avec notre équipe de

direction, nous sommes impatients de commencer à travailler avec

TheraVet », déclare Gaétan TERRASSE, Président-directeur général

d’H4Orphan.

À propos de l'Opération proposée

Principales modalités de l'Opération

Selon le protocole d’accord conclu entre TheraVet et H4Orphan,

l’Opération est structurée sous la forme d’un apport d’actifs,

valorisés à 14 millions EUR2, en vertu duquel les actionnaires

d’H4Orphan recevront des actions ordinaires TheraVet nouvellement

émises en contrepartie des actifs apportés.

Le nombre d’actions nouvelles émises en faveur d’H4Orphan sera

obtenu en divisant la valeur totale des actifs apportés par le prix

d'émission par action, qui sera égal à la moyenne des cours de

clôture de l'action de la Société sur le marché Euronext Growth

pendant une période allant de la date de convocation à la veille de

l’Assemblée Générale Extraordinaire, à savoir du 30 septembre au 16

octobre 2024.

À l'issue de l'Opération, les actionnaires d’H4Orphan

détiendront une part très importante (>95%) du capital social et

des droits de vote de TheraVet.

L'Opération est pleinement soutenue par les principaux

actionnaires de TheraVet et d’H4Orphan, à savoir M. Enrico

BASTIANELLI du côté de TheraVet, et un pool d'actionnaires

représenté par M. Gaétan TERRASSE et DOMUNDI représenté par M.

Emmanuel HUYNH du côté d’H4Orphan.

Les informations détaillées concernant l’Opération, en

particulier la description des actifs apportés et son impact

dilutif, sont disponibles dans le Rapport Spécial du Conseil

d’administration consultable sur le site investisseurs de TheraVet

www.theravet-finances.com.

Calendrier indicatif et prochaines échéances

Le Protocole d'accord, approuvé à l'unanimité par les Conseils

d'administration de TheraVet et d’H4Orphan, prévoit les

dispositions habituelles d’un accord stratégique jusqu'à

l’approbation de l’accord par l’Assemblée Générale Extraordinaire

(« AGE ») du 17octobre 2024.

L’AGE de TheraVet sera appelée à se prononcer sur l’Opération

proposée, dont la convocation est consultable sur

www.theravet-finances.com.

La résolution d'approbation de l’Opération proposée devra réunir

un quorum de présence de 50% des actions (à défaut, une seconde

réunion sera convoquée le 28 octobre avec le même ordre du jour au

cours de laquelle aucun quorum minimal ne devra être rencontré) et

obtenir, au niveau de l’Assemblée Générale TheraVet, le vote

positif des trois quarts des actionnaires présents ou représentés.

L'AGE de TheraVet sera également appelée à approuver :

- La continuité des activités ;

- L’augmentation du capital autorisé de la Société à hauteur de 2

500 000 EUR ;

- La nomination des nouveaux administrateurs ;

- Le changement de nom de la Société en EGEIRO Pharma, afin de

marquer le début d'une nouvelle étape de développement pour la

nouvelle activité biotech.

TheraVet a reçu des engagements de la part de M. Enrico

BASTIANELLI, qui représente environ 17% du capital social et 17%

des droits de vote de TheraVet, de voter en faveur des résolutions

liées à l'opération lors de l'AGE de TheraVet.

Il est également prévu que le fonds IRIS Capital Investissement

représenté par M. Fabrice EVANGELISTA octroie, au jour de la date

de l’AGE de TheraVet, une avance en trésorerie d’un montant total

de 300 000 euros dans le cadre de la ligne d’obligations

convertibles existantes.

Gouvernance de la nouvelle entité

À l'issue de l’Opération proposée, l’ensemble des

administrateurs à l’exception d’Enrico BASTIANELLI SRL,

démissionneront de leur mandat, et M. Gaétan TERRASSE, Président de

H4Orphan, deviendra Président du Conseil d'administration de

TheraVet. Il est prévu que le Conseil d'administration de TheraVet

soit composé d'administrateurs proposés par les actionnaires

actuels d’H4Orphan, aux côtés de M. Enrico BASTIANELLI.

TheraVet et H4Orphan ont décidé de mettre en place un comité de

pilotage stratégique qui supervisera l'exécution du protocole

d'accord, en particulier la mise en œuvre de l’opération proposée

ainsi que l'intégration opérationnelle au sein de TheraVet.

Finalement, outre la participation en tant qu’administrateur, le

management d’H4Orphan a sollicité les services d’Enrico Bastianelli

SRL à hauteur de 1,5 à 2 jours par semaine.

À propos du financement de 300 000 EUR

Le financement initial de 300 000 EUR, contribué en une tranche

immédiatement après approbation de l’Opération par l’Assemblés

Générale Extraordinaire, est issu de la ligne de financement mise

en place par la Société en novembre 2023. Cette ligne d’un montant

maximum de 3 000 000 € prend la forme d’une émission d’obligations

convertibles émises dans le cadre du capital autorisé et souscrites

par la société française IRIS. Par la suite, les nouvelles tranches

seront souscrites par tranches de 200 000 € puis converties en

actions TheraVet au fur et à mesure du temps : elles sont

souscrites l’une après l’autre quand l’ensemble des actions pour le

montant de la tranche est vendu, sur une période de maximum 24

mois. Les obligations auront une valeur nominale de 2 500 € et

seront converties en actions moyennant un discount de 5% sur le

cours moyen pondéré des 15 derniers jours. En dehors de cette

faculté de conversion, aucun autre avantage n’est concédé à IRIS :

aucun honoraire, commission ou frais ni aucun droit de souscription

(warrant).

À propos des tentatives de refinancement des activités

vétérinaires

Au cours des 12 derniers mois, outre la mise en place de la

ligne de financement en novembre 2023, la Société a exploré de

nombreuses pistes, sans succès, pour lever des fonds

supplémentaires afin de continuer ses opérations :

- la vente de sa franchise ostéosarcome : pas de marque d’intérêt

sérieuse des sociétés contactées ;

- un placement privé : plus de 200 investisseurs potentiels

contactés ; quelques réunions introductives mais pas d’appétit

marqué ;

- la vente des actifs américains de la Société en s'appuyant sur

un intermédiaire de renom : les délais et le budget ne permettaient

pas d’en garantir la faisabilité ;

- une fusion avec d’autres sociétés vétérinaires afin d’augmenter

la visibilité de la Société : des discussions préliminaires jamais

concrétisées par un protocole d’accord.

À propos des actifs apportées

La tritoqualine est une molécule connue pour sa sécurité

d’emploi et son activité pharmacologique multicible (ligand

multifonctionnel). Elle a donné des résultats précliniques très

encourageants dans des modèles animaux de fibrose pulmonaire

idiopathique (IPF). En décembre 2023, la tritoqualine a obtenu un «

Scientific and Technical Advice » complet (Full STA) par l'AFMPS

(agence belge du médicament) avec autorisation pour passer

directement en phase 2 pour l'IPF. Elle bénéficie d’une forte

protection intellectuelle au niveau mondial, et en particulier aux

États-Unis, en Chine et en Europe. Les informations détaillées

concernant les actifs apportés sont disponibles dans les Annexes 1

et 3 du Rapport Spécial du Conseil d’administration consultable sur

le site investisseurs de TheraVet www.theravet-finances.com.

À propos de la fibrose pulmonaire idiopathique

La fibrose pulmonaire idiopathique (FPI) est une maladie rare et

progressive du système respiratoire, caractérisée par

l'épaississement et la rigidification du tissu pulmonaire, associés

à la formation de tissu cicatriciel aboutissant à un déclin

progressif de la fonction pulmonaire. Les symptômes sont

caractérisés généralement par l'apparition progressive d'un

essoufflement et d'une toux sèche, par une sensation de fatigue.

Une fois établie, la FPI peut provoquer des complications pouvant

inclure hypertension pulmonaire, insuffisance cardiaque, pneumonie

ou embolie pulmonaire. La FPI est une fibrose, c’est-à-dire qu’il y

a transformation d’un tissu sain en tissu fibrotique à la suite

d’une accumulation excessive de collagène et de fibronectine dans

la matrice extracellulaire. En production excessive, le collagène

envahit progressivement la matrice entre les alvéoles pulmonaires,

avec extension progressive de plage en plage. La fibrose est une

dérégulation tissulaire faisant suite à de nombreux types de

lésions dont le tabagisme, le reflux acide, certaines infections

virales, associées à une prédisposition génétique. La FPI est une

maladie rare qui apparaît après 50 ans et dont la prévalence est

faible : 2.7/10 000 habitants avec plus de 250 000 patients dans le

monde (États-Unis et Europe). Il n'existe actuellement aucun

traitement curatif. Il est dénombré près de 50 000 décès par an en

Europe et en Amérique du Nord (médiane de survie : 2,5 ans).

À propos de TheraVet SA

TheraVet est une société de biotechnologie vétérinaire,

spécialiste des traitements ostéoarticulaires. La Société développe

des traitements ciblés, sûrs et efficaces pour améliorer la qualité

de vie des animaux de compagnie souffrant de maladies des

articulations et des os. La santé des animaux de compagnie est au

cœur des préoccupations de leurs propriétaires et la mission de

TheraVet est de répondre au besoin de traitements innovants et

curatifs. TheraVet travaille en étroite collaboration avec des

leaders d’opinion internationaux pour mieux répondre aux besoins

toujours croissants de la médecine vétérinaire. TheraVet est cotée

sur Euronext Growth® Paris et Bruxelles, son siège social est situé

à Gosselies, en Belgique, et dispose d’une filiale américaine.

Pour plus d’informations, visitez notre site web ou suivez-nous

sur LinkedIn / Facebook / Twitter.

Déclarations prospectives

Ce communiqué peut contenir des déclarations prospectives. Les

déclarations prospectives peuvent inclure des déclarations

concernant les plans, les objectifs, les buts, les stratégies, les

événements futurs, la sécurité et l'activité clinique des pipelines

de TheraVet, ainsi que la situation financière, les résultats

d'exploitation et les perspectives d'affaires de la société. De par

leur nature, les déclarations prospectives impliquent des risques

et des incertitudes inhérents, à la fois généraux et spécifiques,

et il existe des risques que les prédictions, prévisions,

projections et autres déclarations prospectives ne se réalisent

pas. Ces risques, incertitudes et autres facteurs comprennent,

entre autres, ceux énumérés et décrits en détail dans la section "

Facteurs de risque " du rapport annuel. TheraVet décline

expressément toute obligation de mettre à jour ces déclarations

prospectives dans le présent document afin de refléter tout

changement dans ses attentes à cet égard ou tout changement dans

les événements, conditions ou circonstances sur lesquels ces

déclarations sont fondées, à moins que la loi ou la réglementation

ne l'exige.

1Refinancement issu d’obligations convertibles de la ligne de

financement mise en place en novembre 2023, contribué en une

tranche immédiatement après approbation par l’Assemblé Générale

Extraordinaire.

2 Il s’agit d’une valeur conventionnelle négociée ; la valeur

des actifs apportés estimée par une expertise indépendante étant de

42 millions EUR (cf. Annexe 2 du Rapport Spécial (Apport en

Nature).

Consultez la

version source sur businesswire.com : https://www.businesswire.com/news/home/20240929650678/fr/

TheraVet Chief Executive Officer Enrico Bastianelli

investors@thera.vet Tél. : +32 (0) 71 96 00 43

NewCap Relations Investisseurs & Communication

Financière theravet@newcap.eu Tél. : +33 (0) 1 44 71 94 94

Relations Presse theravet@newcap.eu Tél. : +33 (0) 1 44 71 00

15

NewCap Belgique Relations Presse Laure-Eve Monfort

lemonfort@newcap.fr Tél. : + 32 (0) 489 57 76 52

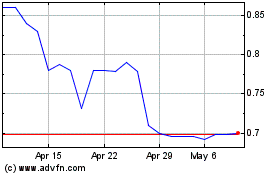

EGEIRO Pharma (EU:ALVET)

Historical Stock Chart

From Jan 2025 to Feb 2025

EGEIRO Pharma (EU:ALVET)

Historical Stock Chart

From Feb 2024 to Feb 2025