CNOVA NV Activité du 2ème trimestre et résultats du 1er semestre

2024

CNOVA N.V.

Performance Financière du

1er semestre &

Activité du 2ème

trimestre 2024

Point sur la situation du groupe Casino

Cnova poursuit sa trajectoire vers la rentabilité

opérationnelle

avec une amélioration de l'EBITDA après loyers de +2

M€

et des flux de trésorerie disponible qui s’améliorent de

+101 M€ vs. 23 |

|

|

- Le GMV

Produit1 s'améliore

progressivement mois après mois :

- Marketplace : -5%

au T1 2024, -4% en avril, -1% en mai, +2% en juin et +7% en

juillet2

- Ventes directes :

-28% au T1 2024, -26% en avril, -28% en mai, -18% en juin et -9% en

juillet2

- Un GMV Produit1

en baisse de -12% au S1 2024 vs. 23, en amélioration par rapport à

la tendance de l’exercice 2023

- Le GMV

global diminue de -11% sur base

comparable3 au

1er semestre 2024 vs.

S1 2023, en amélioration par rapport à la tendance de

l’exercice 2023 (-14% vs. 22). Avec le succès de la mise en œuvre

du plan de transformation, Cnova se redresse progressivement au T2

2024 (-9% vs. 23) par rapport au T1 2024 (-12% vs. 23), dans un

environnement difficile pour les marchés principaux de Cdiscount

tels que les catégories de produits Maison (-6% vs. 23) et High

Tech (-3% vs. 23)4

- Le

chiffre d'affaires net baisse de -19% sur base

comparable3 au S1 2024 vs. 23,

en lien avec la baisse du GMV et la transition stratégique vers la

Marketplace, qui représente 65% du GMV Produit au S1 2024 (+7pts

vs. 23)

- Les

revenus des services5

s'élèvent à 158 M€ au S1 2024, en hausse

de +5% vs. 23, ce qui représente 33% du chiffre d'affaires

net total sur base comparable3, en croissance de +8pts vs.

23, soutenus principalement par les revenus B2B en hausse

de +87% vs. 23

- Le taux

de marge brute progresse de +7pts vs. 23 et

l'EBITDA après loyers augmente de

+2 M€ au S1 2024 (+10% vs. 23), grâce au

redressement de Cnova vers une plus grande rentabilité

opérationnelle

- Les flux

de trésorerie disponible s'améliorent de + 101 M€ au S1

2024 vs. 23, grâce à des paiements réguliers aux fournisseurs et à

un suivi rigoureux, alors que le S1 2023 avait été impacté par la

procédure de conciliation

- Cnova

poursuit de manière continue le développement de sa

stratégie RSE avec les « produits plus

responsables » qui représentent

22,7% du GMV Produit au 2ème trimestre 2024

(+6,9pts vs. 23)

-

NPS élevé en progression de

+2,1pts au S1 2024 vs. 23, porté par une hausse du NPS

Marketplace de +3,4pts vs. 23

|

AMSTERDAM - 26 juillet 2024, 18h00 CET Cnova

N.V. (Euronext Paris : CNV ; ISIN : NL0010949392) ("Cnova") publie

aujourd'hui les résultats de son activité pour le deuxième

trimestre et les résultats financiers non audités du premier

semestre 2024.

Thomas Métivier, PDG de Cnova, a

commenté :

“Après deux ans de

transformation, pendant lesquelles nous avons drastiquement

amélioré notre rentabilité opérationnelle grâce au développement de

nos activités Marketplace, Retail media et B2B, au recentrage de

notre activité de vente directe et à la rationalisation de notre

structure de coûts, nous concentrons maintenant nos efforts sur

notre rebond commercial. Notre priorité immédiate est de renforcer

notre promesse commerciale sur les prix, le choix et la

consommation responsable avec une nouvelle identité de marque

moderne. Prouvant l'adéquation de notre proposition de valeur pour

les clients français, l'acquisition de nouveaux clients est à

nouveau en croissance, et la tendance commerciale s'améliore mois

après mois malgré des conditions de marché

défavorables.

Nous continuons de renforcer notre

leadership sur l’intelligence artificielle et la technologie pour

améliorer l'expérience que nous offrons à nos consommateurs B2C, à

nos e-commerçants et à nos clients B2B, en donnant une priorité

claire aux projets soutenant la croissance. “

Indicateurs

financiers

Performance financière

(M€)

|

|

S1 2023

|

S1 2024

|

|

Variation vs. 23 |

| |

|

Publiée |

Comparable6 |

| GMV

total (TTC) |

|

1 380,6 |

1 195,0 |

|

-13,4% |

-10,9% |

|

Plateforme e-commerce |

|

1 338,4 |

1 140,2 |

|

-14,8% |

-12,2% |

|

Dont Ventes directes |

|

463,6 |

336,5 |

|

-27,4% |

|

Dont Marketplace |

|

647,4 |

628,0 |

|

-3,0% |

| Quote-part

Marketplace |

|

58,3% |

65,1% |

|

+6,8pts |

|

Dont Services B2C |

|

80,8 |

83,4 |

|

+3,2% |

|

Dont Autres revenus |

|

146,6 |

92,3 |

|

-37,0% |

-13,4% |

|

Activités B2B |

|

42,2 |

54,8 |

|

+29,8% |

|

Dont Revenus B2B d’Octopia |

|

11,4 |

18,0 |

|

+58,9% |

|

Dont Activités Retail & Autres d’Octopia |

|

24,2 |

21,1 |

|

-12,9% |

|

Dont C-Logistics |

|

6,7 |

15,7 |

|

x2 |

|

Chiffres d’affaires net |

|

612,5 |

471,0 |

|

-23,1% |

-18,9% |

|

EBITDA7 |

|

33,9 |

31,3 |

|

-2,6 M€ |

|

% du chiffres d’affaires net |

|

5,5% |

6,6% |

|

+1,1pt |

|

EBITDA7 après

loyers |

|

16,7 |

18,2 |

|

+1,6 M€ |

|

% du chiffres d’affaires net |

|

2,7% |

3,9% |

|

+1,2pt |

| Résultat

opérationnel courant |

|

-14,3 |

-14,9 |

|

-0,6 M€ |

|

% du chiffres d’affaires net |

|

-2,3% |

-3,2% |

|

-0,8pt |

| Résultat

financier |

|

-26,8 |

-28,7 |

|

-1,9 M€ |

| Résultat net

des opérations poursuivies |

|

-65,4 |

-52,4 |

|

+13,0 M€ |

| Flux

de trésorerie disponible |

|

S1 2023

|

S1 2024

|

|

Variation |

|

(M€) |

|

|

vs. 23 |

| EBITDA

après loyers |

|

16,7 |

18,2 |

|

+1,6 |

| (-) Dépenses

d’investissements |

|

-32,3 |

-28,0 |

|

+4,3 |

| (-) Coûts

financiers du CB4X |

|

-11,1 |

-9,3 |

|

+1,8 |

| (+/-) Éléments

non récurrents |

|

-5,1 |

-9,1 |

|

-4,0 |

| Flux

de trésorerie disponible avant variation du BFR &

impôts |

|

-31,7 |

-28,2 |

|

+3,5 |

| (+/-)

Variation du besoin en fonds de roulement et impôts décaissés |

|

-170,7 |

-73,5 |

|

+97,3 |

|

Flux de trésorerie

disponible8 |

|

-202,4 |

-101,6 |

|

+100,7 |

|

|

|

|

|

|

|

|

Variation de la dette financière nette |

|

-209,9 |

-121,6 |

|

+88,3 |

Faits marquants du

1er semestre

Le GMV a diminué de -10,9% sur base

comparable9 au 1er semestre 2024, ce qui

confirme le choix stratégique de Cnova de développer ses activités

de services afin d'améliorer sa rentabilité opérationnelle.

Les revenus des services se

sont élevés à 158 M€ au 1er semestre 2024, en

progression de +4,6% vs. 23, ce qui représente

33,5% du chiffre d’affaires net en base comparable9

(+7,5pts vs. 23), avec :

- La

Marketplace qui a généré 90 M€ de revenus10 au

1er semestre 2024, avec une quote-part de GMV de la

Marketplace de 65,1% (+6,8pts vs. 23, +26,8pts vs. 19)

- Les revenus

nets des services d’Advertising11 qui ont

atteint 33 M€ au 1er semestre 2024, avec un Retail Media

en croissance (+2,9% vs. 23), porté par les vendeurs de la

Marketplace (+5,0% vs. 23) avec un nombre croissant de vendeurs

actifs (+4,0% vs. 23). Le taux de prise GMV des services

d’Advertising s'est établi à 4,5% au 1er semestre 2024

(+0,4pt vs. 23, +3,1pts vs. 19) malgré la baisse du GMV

Produit

- Les revenus

des services B2C12 qui ont

diminué de -4,4% vs. 23, avec un effet volume négatif sur les

services associés aux ventes directes (extensions de garantie et

cartes), tandis que Cdiscount Voyages et Cdiscount Mobile

ont bien performé et ont progressé de +10,4% vs. 23

- Les revenus

des services B2B13 qui ont

augmenté de +87,2% par rapport à 2023 et qui s’élèvent à 28 M€ au

1er semestre 2024, principalement portés par la

dynamique des services logistiques. Au cours du 1er

semestre 2024, C-Logistics a lancé deux clients, respectivement

spécialisés dans les produits de luxe et l'alimentation pour

animaux de compagnie

|

Chiffres-clés de l’activité |

|

S1 2023 |

S1 2024 |

|

Variation

vs. 23 |

|

Marketplace10 |

|

94,6 |

89,5 |

|

-5,4% |

|

Advertising11 |

34,1 |

33,2 |

|

-2,4% |

| B2C12 |

7,2 |

6,9 |

|

-4,4% |

|

B2B13 |

15,0 |

28,1 |

|

+87,2% |

|

Revenus des services |

|

150,9 |

157,7 |

|

+4,6% |

|

|

|

|

|

|

|

|

Revenus des services en % du chiffre d’affaires

net9 |

|

26,0% |

33,5% |

|

+7,5pts |

|

Quote-part GMV de la Marketplace |

|

58,3% |

65,1% |

|

+6,8pts |

Faits marquants du

2ème

trimestre

|

GMV |

T2 2024 vs.

23 |

| Evolution du

GMV total sur base comparable14 |

-9,2% |

| Evolution du

GMV de la Marketplace |

-1,8% |

|

Evolution de la quote-part du GMV Marketplace |

+6,5pts |

Au 2ème trimestre 2024, le GMV total

de Cnova a diminué de -9,2% sur base comparable14. Cette

évolution est principalement due :

-

Aux ventes directes qui contribuent à hauteur de

-8,4pts (-25,7% vs. T2 2023), à la suite de la transition du modèle

économique de Cnova et à la rationalisation de l'assortiment,

notamment pour les produits à faible marge contributive

-

A la Marketplace qui contribue à hauteur de -0,9pt

(-1,8% vs. T2 2023), avec une quote-part du GMV de la Marketplace

en hausse de +6,5pts, qui atteint 66,5% au 2ème

trimestre 2024

-

Aux activités B2B de C-Logistics qui contribuent à

hauteur de +0,7pt (+93,9% vs. T2 2023) avec un nombre croissant de

colis expédiés pour des clients externes (+31,9% vs. 23)

Au 2ème trimestre 2024, Cnova

a renforcé sa proposition de valeur aux clients, comme

illustré par :

- Un NPS global élevé

qui s’établit à 56,3pts au 2ème trimestre 2024 (+3,3pts

vs. 23), principalement porté par le NPS de la Marketplace qui

atteint 55,0pts au 2ème trimestre 2024 (+4,5pts vs.

23)

- Une quote-part de

clients réactivés en croissance de +3,6pts au 2ème

trimestre 2024 vs. 23

- Des actions de

fidélité et des mécanismes de récompense dédiés aux membres

Cdiscount à Volonté (CDAV)

- Un assistant

virtuel, alimenté par l'intelligence artificielle, dédié à la

relation-client

Le 24 juin 2024, Cdiscount.com a lancé

sa nouvelle identité de marque, dans le cadre du mouvement

stratégique opéré depuis 2021 : l’accélération de sa marketplace

qui offre plus de choix et assure des prix attractifs, tout en

développant son offre responsable. La nouvelle plateforme de marque

s’appuie sur 3 piliers :

-

“Moins cher”

: augmenter le pouvoir d'achat des français en période

d’inflation, en leur proposant tous les jours des promotions et des

centaines de milliers de produits plus de 10% moins chers que la

concurrence

-

“Malin”

: permettre aux français de répondre à leurs besoins, de

s’équiper et de faire face aux imprévus grâce au paiement en 4x, à

des solutions de livraison sur mesure et un programme de fidélité

qui leur permet de faire des économies

-

“Engagé”

: accompagner les français dans une consommation plus durable en

leur offrant des « produits plus responsables »

qui représentent 22,7% du GMV Produit au 2ème trimestre

2024 (+6,9pts vs. 23)

|

Indicateurs de la Marketplace |

T2 2024 |

vs. 23 |

| Quote-part du

GMV de la Marketplace |

66,5% |

+6,5pts |

| Quote-part GMV

de la livraison express |

51,2% |

-1,0pt |

|

Dont quote-part GMV de Cdiscount Express Seller |

12,0% |

-4,1pts |

|

Dont quote-part GMV du Fulfilment by Cdiscount |

39,2% |

+3,2pts |

Au 2ème trimestre 2024, le GMV de la

Marketplace a reculé de -1,8%, mais continue de produire des

indicateurs bien orientés :

- La quote-part du GMV Marketplace

est en hausse de +6,5pts vs. 23

- Les services d’Advertising fournis

aux vendeurs Marketplace génèrent des revenus nets stables et

résilients au 2ème trimestre 2024 vs. 23, avec un nombre

croissant de vendeurs actifs (+1,8% vs. 23), soutenu par les offres

"Discover" qui visent à recruter de nouveaux vendeurs

- Une quote-part des produits

éligibles à la livraison express en progression de +3,2pts vs. 23,

qui atteint 39,2% au 2ème trimestre 2024. Le programme

Cdiscount Express Seller, dédié aux vendeurs qui peuvent offrir la

livraison express aux clients CDAV, a couvert 12,0% du GMV

Marketplace, avec un focus sur la rentabilité

- Le NPS Marketplace atteint 55,0pts

au 2ème trimestre 2024, en croissance de +4,5pts vs.

23

L'Intelligence Artificielle Générative

("IAG") soutient l'approche centrée sur le client de

Cnova

Des algorithmes alimentés par l’IAG ont été mis

en œuvre tout au long du parcours client, ce qui permet de

renforcer la pertinence du moteur de recherche de Cdiscount.com

(+4,6pts de taux de clic du moteur de recherche au 2ème

trimestre 2024 vs. 23).

Grâce au développement de nombreux cas d’usage

IAG, Cnova souhaite créer plus de valeur, enrichir l’expérience

client et améliorer l’efficience interne. Ces initiatives

permettent également à Cnova de soutenir ses vendeurs Marketplace

pour la promotion de leurs produits.

Pour améliorer son catalogue de produits et son

potentiel commercial, Cnova a développé et déployé en interne

plusieurs cas d’usage d’IAG depuis mai 2023 :

- Enrichissement des caractéristiques

des produits : à ce jour, environ 6 millions de produits ont des

caractéristiques améliorées par l’IAG

- Reclassification des produits : à

ce jour, environ 27 millions de produits ont été reclassés par

l’IAG et le taux de conversion a augmenté d’environ 30% pour les

produits reclassés par l’IAG

- Amélioration des titres et des

descriptifs des produits : à ce jour, environ 10 millions de

produits ont des intitulés et des descriptifs revus par l’IAG

Cnova poursuit le développement de sa

stratégie RSE

En avril 2024, Cnova a signé le Sustainable

Consumption Pledge, une initiative volontaire menée par la

Commission européenne pour promouvoir une consommation durable

au-delà des exigences légales. Cette initiative a permis à Cnova de

réaffirmer ses engagements, notamment l’identification et la

réduction de son empreinte carbone, la minimisation de l'impact

environnemental de ses produits, l’amélioration de la circularité

de ses opérations et la garantie d’une durabilité sociale tout au

long de sa chaîne de valeur. Accélérer la transition vers une

consommation quotidienne durable est un élément central de la

stratégie de Cnova et au cœur de la nouvelle identité de marque de

Cdiscount, lancée en juin 2024.

Pour réduire son empreinte carbone et orienter

ses clients vers une consommation plus responsable, Cnova a lancé

en 2021 un programme axé sur les "produits plus

responsables". Au 2ème trimestre 2024, le GMV des

"produits plus responsables" a augmenté de +19,8% vs. 23,

qui représente 22,7% du GMV Produit de Cdiscount (+6,9pts vs.

23).

Au 1er semestre 2024, Cnova a

poursuivi ses actions en faveur d’une logistique plus responsable.

L'entreprise a participé à la révision de la "Charte logistique

e-commerce responsable," une initiative qui vise à réduire

l'impact environnemental de la logistique du e-commerce en

sensibilisant les consommateurs, en réduisant les emballages et en

rendant les transports plus écologiques. Avec plus de 15 ans

d'engagement en faveur de cette cause, Cnova a franchi une nouvelle

étape, avec 88,4% de ses colis ciblés par des actions de réduction

du vide.

Performance financière du

1er semestre

2024

Cnova N.V.

(M€)

|

1er semestre |

Variation |

|

2023 |

2024 |

vs. 2023 |

|

GMV global (TTC) |

1 380,6 |

1 195,0 |

-13,4% |

|

Chiffres d’affaires net |

612,5 |

471,0 |

-23,1% |

| Marge

brute |

181,7 |

172,5 |

-5,1% |

|

En % du chiffres d’affaires net |

29,7% |

36,6% |

+7,0pts |

|

En % du GMV (HT) |

15,8% |

17,3% |

+1,5pt |

| Frais

d’exploitation (excluant les DAP) |

-147,8 |

-141,2 |

+6,6 M€ |

|

En % du chiffres d’affaires net |

-24,1% |

-30,0% |

-5,8pts |

|

En % du GMV (HT) |

-12,8% |

-14,2% |

-1,3pt |

|

EBITDA |

33,9 |

31,3 |

-2,6 M€ |

|

En % du chiffres d’affaires net |

5,5% |

6,6% |

+1,1pt |

|

En % du GMV (HT) |

2,9% |

3,1% |

+0,2pt |

| Dépréciations

& Amortissements |

-48,2 |

-46,2 |

+2,0 M€ |

|

Résultat opérationnel courant (ROC) |

-14,3 |

-14,9 |

-0,6 M€ |

| Autres produits

et charges opérationnels non courants |

-3,0 |

-7,3 |

-4,2 M€ |

| Produits /

(charges) financiers nets |

-26,8 |

-28,7 |

-1,9 M€ |

|

Résultat avant impôts |

-44,1 |

-50,9 |

-6,8 M€ |

| Impôts |

-21,3 |

-1,4 |

+19,9 M€ |

|

Résultat net |

-65,6 |

-53,8 |

+11,7 M€ |

|

Résultat net des activités poursuivies |

-65,4 |

-52,4 |

+13,0 M€ |

Le chiffre d'affaires net a

atteint 471 M€ au 1er semestre 2024, en baisse de -23,1%

vs. 23 et de -18,9% sur base comparable15 vs. 23.

L'évolution du chiffre d'affaires net est principalement liée à la

diminution des revenus des ventes directes, affectés par la

transition volontaire du modèle économique de Cnova vers davantage

de services, comme illustré par la quote-part du GMV de la

Marketplace qui a augmenté de +6,8pts vs. 23. Les revenus du B2B

ont augmenté de +87,2% vs. 23, soutenus par Octopia B2B (+58,9%) et

C-Logistics B2B (x2).

La marge brute s'est établie à 172 M€ au

1er semestre 2024, ce qui représente 36,6% du chiffre

d’affaires net. Grâce à la transition du modèle économique de Cnova

vers des services à forte marge, le taux de marge brute a augmenté

de +7,0pts vs. 23, avec des effets relutifs qui proviennent

principalement des activités de la Marketplace (y compris les

services logistiques fournis aux vendeurs Marketplace), des

services d’Advertising et des activités B2B.

Les frais d’exploitation (hors dépréciations &

amortissements) se sont élevés à -141 M€ au S1 2024, ce

qui représente -30,0% du chiffre d'affaires net (-5,8pts vs. 23),

en amélioration de 7 M€ par rapport au S1 2023, avec :

-

Les coûts de distribution (hors DAP) en augmentation de 3 M€ par

rapport au 1er semestre 2023, principalement en raison

de la croissance des activités logistiques B2B, notamment avec

l’accélération des clients existants de C-Logistics et le lancement

de ses nouveaux clients, compensée en partie par la diminution des

coûts variables en lien avec un volume d'activité plus faible. En

prenant en compte les loyers, les coûts de distribution

s’améliorent de 1 M€ grâce à l’optimisation des capacités des

entrepôts

-

Les dépenses marketing (hors DAP) en amélioration de 2 M€ par

rapport au 1er semestre 2023, principalement en raison

de la réduction des effectifs, dans le cadre du Plan d’Efficience,

combinée à la rationalisation des dépenses de marketing pour

certaines activités spécifiques, compensées en partie par une

augmentation des coûts d'acquisition et de média-marque, avec le

lancement de la nouvelle identité de marque de Cnova au cours du

2ème trimestre 2024

-

Les coûts de technologie et de contenu (hors DAP) en amélioration

de 5 M€ par rapport au 1er semestre 2023, principalement

en raison de l'optimisation des effectifs pour Cdiscount, avec la

transition du modèle économique des ventes directes à la

Marketplace, ainsi que la rationalisation des charges de personnel

et des honoraires d'Octopia, compensées en partie par les effets de

l'inflation

-

Les frais généraux et administratifs (hors DAP) en amélioration de

3 M€ par rapport au 1er semestre 2023, principalement

impactés par la réduction des effectifs, dans le cadre du Plan

d’Efficience

Par conséquent, l'EBITDA s'est élevé à 31

M€ au 1er semestre 2024, ce qui représente 6,6% du

chiffre d'affaires net (+1,1pt vs. 23). L'EBITDA après

loyers s'est établi à 18 M€, en progression de 2 M€ au

1er semestre 2024 (+9,5% vs. 23) par rapport au

1er semestre 2023.

Les Dotations aux Amortissements et Provisions

(DAP) se sont élevées à -46 M€ au 1er semestre

2024. Conformément à la norme IFRS 16, les DAP incluent

l’amortissement du droit d'utilisation de l’actif loué sur la durée

du contrat de location. Les DAP ont été impactées par la

rationalisation des surfaces d’entrepôts.

Le résultat opérationnel courant s'est

élevé à -15 M€, en dégradation de -1 M€ par rapport à 2023,

principalement en raison de la dégradation de l'EBITDA de -3 M€,

compensée en partie par la diminution des Dotations aux

Amortissements et aux Provisions par rapport au 1er

semestre 2023.

Les autres produits et charges opérationnels non

courants se sont élevé à -7 M€ au 1er semestre

2024, en dégradation de -4 M€ par rapport au 1er

semestre 2023. Le 1er semestre 2023 avait été

principalement impacté par des coûts de conciliation, de

transformation et de restructuration. Le 1er semestre

2024 a été principalement impacté par des coûts de restructuration,

notamment des coûts de résiliation anticipée des contrats

d’entrepôts.

Le résultat financier s'est élevé à -29

M€, en baisse de -2 M€ par rapport à 2023, principalement en raison

de la hausse des coûts financiers, essentiellement liée à des

tirages plus importants, notamment sur le cash pooling, compensée

en partie par des charges financières du CB4X plus faibles, en lien

avec la baisse du GMV Produit sur Cdiscount.com au cours du

1er semestre 2024.

Le résultat net s'est établi à -54 M€, en

amélioration de 12 M€ par rapport au 1er semestre 2023,

principalement sous l'effet de la charge d’impôts, avec une

dépréciation exceptionnelle des impôts différés actifs (IDA) qui

avait été comptabilisée en juin 2023 au niveau de C-Logistics pour

-18 M€.

| Flux

de trésorerie disponible |

|

S1 2023

|

S1 2024

|

|

Variation |

|

(M€) |

|

|

vs. 23 |

| EBITDA

après loyers |

|

16,7 |

18,2 |

|

+1,6 M€ |

| (-) Dépenses

d’investissements |

|

-32,3 |

-28,0 |

|

+4,3 M€ |

| (-) Coûts

financiers du CB4X |

|

-11,1 |

-9,3 |

|

+1,8 M€ |

| (+/-) Éléments

non récurrents |

|

-5,1 |

-9,1 |

|

-4,0 M€ |

| Flux

de trésorerie disponible avant variation du BFR &

impôts |

|

-31,1 |

-28,2 |

|

+3,5 M€ |

| (+/-)

Variation du besoin en fonds de roulement & impôts

décaissés |

|

-170,7 |

-73,5 |

|

+97,3 M€ |

|

Flux de trésorerie

disponible16 |

|

-202,4 |

-101,6 |

|

+100,7 M€ |

|

|

|

|

|

|

|

|

Variation de la dette financière nette |

|

-209,9 |

-121,6 |

|

+88,3 M€ |

Les flux de trésorerie

disponible ont atteint -102 M€ au 1er semestre

2024, en amélioration de +101 M€ par rapport à 2023, avec :

-

Une augmentation des flux de trésorerie disponible avant variation

du BFR & impôts, portée par un EBITDA après loyers plus élevé

(+2 M€) conjugué à la rationalisation des dépenses investissements

(+4 M€) et à l’optimisation des coûts financiers du CB4X (+2 M€),

partiellement compensés par des éléments non récurrents (-4 M€),

liés aux coûts de restructuration et de résiliation anticipée des

entrepôts

-

Une amélioration du besoin en fonds de roulement (+97 M€) grâce à

des paiements réguliers aux fournisseurs et à un suivi rigoureux,

tandis que le 1er semestre 2023 avait été impacté par la

procédure de conciliation, avec particulièrement la réduction des

dettes fournisseurs à la suite de la diminution des garanties des

assureurs-crédit

Point sur la situation du groupe Casino

- Faits marquants

Le 28 mars 2024, Casino a

annoncé la réalisation effective de sa restructuration financière,

ce qui entraîne un changement de contrôle du groupe Casino au

profit de France Retail Holdings S.à.r.l. ("FRH"), une entité créée

par un consortium composé de EP Equity Investment III S.à.r.l.

("EP"), Fimalac et Attestor, contrôlée par EP, une société

contrôlée par M. Daniel Křetínský.

Faisant suite à la réalisation effective de la

restructuration financière du groupe Casino le 27 mars 2024, FRH a

acquis indirectement (via Casino Guichard-Perrachon S.A.) 99,27%

des droits de vote de Cnova, et a ainsi acquis le contrôle

majoritaire (overwegende zeggenschap) sur Cnova.

Le 30 avril 2024, conformément

aux accords conclus le 24 janvier 2024, avec Auchan Retail France

et le Groupement Les Mousquetaires, et le 8 février 2024 avec

Carrefour pour la cession d'un total de 287 magasins, le groupe

Casino a annoncé la vente de 121 magasins.

Le 7 mai 2024, le groupe Casino

a annoncé que FRH et Casino ont conjointement soumis une requête à

la Chambre des entreprises de la Cour d'appel d'Amsterdam,

Pays-Bas, pour une exemption de l'obligation de faire une offre

publique d'achat obligatoire. Si l'exemption est accordée, Casino

initiera dans les trois mois une procédure de rachat

(uitkoopprocedure) dans laquelle la Chambre des

entreprises déterminera le prix à payer pour les actions des

actionnaires minoritaires de Cnova N.V., où Casino revendiquera un

prix de rachat similaire à celui qui serait payé dans une offre

publique d'achat obligatoire.

La requête inclut également une demande

d'extension supplémentaire de la période, déjà prolongée de trente

jours par la Chambre des entreprises dans son jugement du 25 avril

2024.

Le 7 mai 2024, Cnova a annoncé

que Mme Béatrice Davourie a été nommée en tant qu’Administratrice

non-exécutive remplaçante et présidente du Conseil d’Administration

de Cnova N.V., à compter du 10 mai 2024.

Le 24 mai 2024, le groupe

Casino a annoncé que FRH et Casino ont obtenu un jugement de la

Chambre des entreprises de la Cour d'appel d'Amsterdam, Pays-Bas,

accordant une extension supplémentaire de trente jours. En

conséquence, la période est prolongée de trente jours à compter du

27 mai 2024.

Le 31 mai 2024, conformément

aux accords conclus le 24 janvier 2024, avec le Groupement Les

Mousquetaires et Auchan Retail France, et le 8 février 2024 avec

Carrefour pour la cession d'un total de 287 magasins, le groupe

Casino a annoncé la vente de 90 magasins.

Le 21 juin 2024, le groupe

Casino a annoncé que FRH et le groupe Casino ont reçu le 20 juin

2024 une décision de la Chambre des entreprises de la Cour d'appel

d'Amsterdam, Pays-Bas, accordant une exemption à l'obligation de

déposer une offre publique d'achat prévue sur les actions et les

certificats de dépôt émis par Cnova N. V, à la condition que Casino

engage, dans les quatre mois suivant la décision susmentionnée,

auprès de la Chambre des entreprises, une procédure de rachat

obligatoire (uitkooprocedure), dans laquelle le prix des

actions Cnova sera au moins égal au prix par action que FRH aurait

dû offrir dans le cadre d'une offre publique d'achat obligatoire

sur Cnova en vertu du droit français, étant précisé que

l'obligation de déposer une offre publique d'achat obligatoire sur

Cnova serait à nouveau applicable si Casino n'engageait pas dans le

délai susvisé la procédure de rachat obligatoire susmentionnée ou

si la Chambre des entreprises rejetait la demande de rachat

obligatoire.

Le 2 juillet 2024, le groupe

Casino a annoncé la vente de 66 magasins, conformément aux accords

conclus le 24 janvier 2024 avec le Groupement Les Mousquetaires et

Auchan Retail France.

Le groupe Casino a également annoncé avoir cédé

au Groupement Les Mousquetaires sa participation contrôlante de 51%

dans 5 hypermarchés, déjà détenus par le Groupement Les

Mousquetaires à hauteur de 49% depuis le 30 septembre 2023.

***

Cnova publie aujourd’hui sur son site internet,

le vendredi 26 juillet, son rapport semestriel 2024

***

A propos de Cnova

N.V.

Cnova N.V., leader français du e-commerce,

sert 7,1 millions de clients actifs via son site à la pointe de

l’innovation, Cdiscount. Cnova N.V. propose à ses clients B2C une

offre de produits à des prix très attractifs, des options de

livraison rapides et commodes, des solutions de paiement pratiques

et innovantes ainsi que des services de voyage et de

divertissement. Cnova N.V. sert aussi des clients B2B à

l’international à travers Octopia (solution

Marketplace-as-a-Service), Cdiscount Advertising (services

d’Advertising pour vendeurs et marques) et C-Logistics (solution

e-commerce logistique de bout en bout). Cnova N.V. fait partie du

groupe Casino, groupe de distribution mondial. Les communiqués de

Cnova N.V. sont disponibles à l’adresse www.cnova.com. Les

informations disponibles ou accessibles depuis les sites mentionnés

ci-dessus ne font pas partie de ce communiqué de presse.

Le présent communiqué de presse contient des

informations réglementées (gereglementeerde informatie) au sens de

la loi de supervision néerlandaise sur les marchés financiers (Wet

op het financieel toezicht) qui doivent être rendues publiques

conformément aux législations néerlandaise et française. Ce

communiqué de presse est émis uniquement à des fins

d'information.

Cnova Relations Investisseurs :

investor@cnovagroup.com

Tél : +33 6 79 74 30 94 |

Contact presse :

directiondelacommunication@cdiscount.com

Tél : +33 6 18 33 17 86

cdiscount@vae-solis.com

Tél : +33 6 17 76 79 71 |

***

Annexes

Cnova N.V. – Etats financiers consolidés

du 1er semestre 2024

(non audités)

|

Compte de résultat consolidé |

|

1er semestre 2023

Révisé

|

1er semestre 2024

|

|

(M€) |

|

|

Chiffres d’affaires net |

|

587,6 |

471,0 |

| Coûts d’achat

des marchandises vendues |

|

-407,9 |

-298,5 |

| Marge

brute |

|

179,6 |

172,5 |

|

% du chiffres d’affaires net |

|

30,6% |

36,6% |

| Frais

d’exploitation |

|

-193,4 |

-187,4 |

| % du

chiffres d’affaires net |

|

-32,9% |

-39,8% |

| Coûts de

distribution |

|

-60,8 |

-62,3 |

| Dépenses

marketing |

|

-34,1 |

-33,1 |

| Coûts de

technologie et de contenu |

|

-73,6 |

-69,4 |

|

Frais généraux et administratifs |

|

-24,8 |

-22,6 |

|

Résultat opérationnel courant

(ROC)(1) |

|

-13,8 |

-14,9 |

|

% du chiffres d’affaires net |

|

-2,3% |

-3,2% |

|

Autres produits et charges opérationnels |

|

-2,9 |

-7,3 |

|

Résultat opérationnel |

|

-16,7 |

-22,2 |

|

Résultat financier |

|

-26,6 |

-28,8 |

|

Résultat avant impôt |

|

-43,3 |

-51,0 |

| Charge

d’impôt |

|

-21,3 |

-1,4 |

|

Résultat net des activités poursuivies |

|

-64,5 |

-52,4 |

|

Résultat net des activités

abandonnées(2) |

|

-1,0 |

-1,5 |

|

Résultat net de l’ensemble consolidé |

|

-65,6 |

-53,8 |

|

% % du chiffres d’affaires net |

|

-11,2% |

-11,4% |

| Part du

groupe(3) |

|

-63,9 |

-53,4 |

|

Intérêts ne donnant pas le

contrôle(3) |

|

-1,6 |

-0,5 |

|

Résultat net ajusté par action

(€)(4) |

|

-0,19 |

-0,15 |

1) Résultat

opérationnel courant (ROC) : résultat opérationnel avant autres

produits et charges opérationnels (frais stratégiques et de

restructuration, frais juridiques, charges de dépréciation et de

cession d’actifs)

2) Conformément à la norme IFRS 5

(actifs non courants détenus en vue de la vente et activités

abandonnées), le résultat net des activités abandonnées est lié au

règlement du litige Via Varejo pour la période qui se termine le 30

juin 2024. Le résultat net généré par Carya est publié sous la

rubrique "Résultat net des activités abandonnées" pour la période

qui se termine le 30 juin 2023

3) Ces lignes tiennent compte des

activités abandonnée

4) Résultat net ajusté par action :

bénéfice (ou perte) net(te) attribuable aux actionnaires de Cnova

avant autres dépenses et impacts fiscaux associés, divisé(e) par le

nombre moyen pondéré d’actions ordinaires en circulation pendant la

période concernée

| Bilan

consolidé |

|

|

31 décembre

2023

|

30 juin

2024

|

|

(M€) |

|

|

ACTIFS |

|

|

|

|

| Trésorerie et

équivalents de trésorerie |

|

|

11,0 |

18,8 |

| Créances

clients |

|

|

92,7 |

75,6 |

| Stocks |

|

|

100,5 |

100,5 |

| Créances

d’impôts courants |

|

|

1,8 |

1,0 |

| Autres actifs

courants |

|

|

144,9 |

173,3 |

|

Total actifs courants |

|

|

351,0 |

369,2 |

| Autres actifs

non courants |

|

|

7,1 |

6,6 |

| Impôts différés

actifs |

|

|

15,0 |

14,0 |

| Droit

d’utilisation |

|

|

71,4 |

66,5 |

| Immobilisations

corporelles |

|

|

16,4 |

15,6 |

| Immobilisations

incorporelles |

|

|

208,4 |

198,7 |

|

Ecart d’acquisition |

|

|

60,7 |

58,2 |

|

Total actifs non courants |

|

|

379,1 |

359,6 |

|

|

|

|

|

|

|

Actifs détenus en vue de la vente |

|

|

0,0 |

0,0 |

|

|

|

|

|

|

|

TOTAL ACTIF |

|

|

730,1 |

728,8 |

|

PASSIF |

|

|

|

|

| Provisions

courantes |

|

|

4,5 |

0,9 |

| Dettes

fournisseurs |

|

|

252,9 |

190,6 |

| Passif

financier courant |

|

|

183,6 |

34,7 |

| Dettes de

loyers courantes |

|

|

31,0 |

24,0 |

| Dettes d’impôts

exigibles |

|

|

55,3 |

80,2 |

| Autres passifs

courants |

|

|

205,1 |

186,5 |

|

Total passifs courants |

|

|

732,4 |

516,9 |

| Provisions non

courantes |

|

|

6,8 |

7,4 |

| Passif

financier non-courant |

|

|

416,9 |

695,1 |

| Dettes de

loyers non courantes |

|

|

64,4 |

56,5 |

| Autres dettes

non courantes |

|

|

16,1 |

15,2 |

| Impôts différés

passifs |

|

|

0,1 |

0,0 |

|

Total passifs non courants |

|

|

504,3 |

774,2 |

| Capital

social |

|

|

17,3 |

17,3 |

| Réserves

consolidées |

|

|

-591,6 |

-646,6 |

|

Capitaux propres part du groupe |

|

|

-574,4 |

-629,3 |

|

Intérêts ne donnant pas le contrôle |

|

|

67,8 |

67,0 |

|

Capitaux propres |

|

|

-506,6 |

-562,3 |

|

|

|

|

|

|

|

TOTAL PASSIF |

|

|

730,1 |

728,8 |

|

Tableau de flux de trésorerie consolidé |

|

1er

semestre

2023

|

1er semestre

2024

|

|

(M€) |

|

|

Résultat net des activités poursuivies part du

groupe |

|

-62,9 |

-51,9 |

|

Intérêts ne donnant pas le contrôle |

|

-1,6 |

-0,5 |

|

Résultat net des activités poursuivies |

|

-64,5 |

-52,4 |

| Dotations aux

amortissements et provisions |

|

48,1 |

46,2 |

| Pertes /

(gains) liés aux cessions d’actifs non-courants et dépréciations

d’actifs |

|

0,8 |

3,0 |

| Autres

éléments non cash |

|

-3,3 |

-0,5 |

| Résultat

financier |

|

26,6 |

28,8 |

| Charges /

(produits) d’impôts y compris différés |

|

21,3 |

1,4 |

| Impôts

versés |

|

-1,7 |

0,6 |

|

Variation du besoin en fonds de roulement

(BFR) |

|

-166,9 |

-73,2 |

|

Stocks |

|

34,5 |

-0,4 |

|

Dettes fournisseurs |

|

-198,6 |

-58,4 |

|

Créances clients |

|

23,4 |

22,8 |

|

Autres éléments |

|

-26,3 |

-37,2 |

| Flux

nets de trésorerie générés par les activités

poursuivies |

|

-139,7 |

-46,1 |

|

Flux nets de trésorerie générés par les activités

abandonnées |

|

-2,9 |

-4,9 |

| Acquisition

d’immobilisations corporelles et incorporelles |

|

-31,8 |

-28,0 |

| Acquisition

d’actifs financiers non courants |

|

0,2 |

-0,0 |

| Produits de

cession d’actifs corporels, incorporels et financiers non

courants |

|

4,7 |

2,9 |

| Décaissements

/ encaissements liés aux cessions / acquisitions de filiales |

|

- |

-0,4 |

|

Paiements des prêts accordés (y compris aux parties liées) |

|

155,6 |

0,1 |

|

Flux nets de trésorerie des opérations d’investissement des

activités poursuivies |

|

128,6 |

-25,4 |

|

Flux nets de trésorerie des opérations d’investissement des

activités abandonnées |

|

-0,5 |

0,0 |

| Augmentation

des emprunts et dettes financières |

|

79,4 |

198,2 |

| Remboursement

des emprunts et dettes financières |

|

-10,2 |

-6,0 |

| Remboursement

des dettes de location |

|

-13,9 |

-16,6 |

| Intérêts payés

sur les dettes de location |

|

-3,8 |

-1,9 |

|

Intérêts financiers nets versés |

|

-27,0 |

33,6 |

| Flux

nets de trésorerie des opérations de financement des activités

poursuivies |

|

24,5 |

140,1 |

|

Flux nets de trésorerie des opérations de financement des

activités abandonnées |

|

-0,6 |

-0,0 |

|

Incidence des variations monétaires sur la trésorerie |

|

0,0 |

0,1 |

|

Variation de trésorerie (activités

poursuivies) |

|

13,3 |

68,7 |

|

Variation de trésorerie (activités

abandonnées) |

|

-4,0 |

-4,9 |

|

Trésorerie et équivalents de trésorerie -

Ouverture |

|

-54,3 |

-58,1 |

|

|

|

|

|

|

Trésorerie et équivalents de trésorerie -

Clôture |

|

-45,0 |

5,7 |

1 GMV promis des ventes directes et de la marketplace

hors taxes (avant annulation due à la détection de fraude et/ou au

non-paiement du client)

2 Évolution du GMV promis au 25 juillet 2024 par rapport

à la même période l'année précédente

3 Les données en base comparable

excluent Carya et Neosys (activités cédées) ainsi que Géant et

Cdiscount Pro (abandonnées)

4 Source : Fevad (chiffres couvrant la période de

janvier 2024 à mai 2024 par rapport à la même période l'année

dernière)

5 Y compris les commissions

Marketplace, les revenus d'abonnement et autres revenus, les

services d’Advertising, Fulfilment by Cdiscount, les extensions de

garantie, les commissions des cartes CUP, les services B2C, Octopia

B2B (Fulfilment-as-a-Service, Merchants-as-a-Service et

Marketplace-as-a-Service) et C-Logistics B2B

6 Les données en base comparable excluent Carya et

Neosys (activités cédées) ainsi que Géant et Cdiscount Pro

(abandonnées)

7 EBITDA : le bénéfice/ (la perte) d'exploitation des

activités ordinaires (EBIT) ajusté des dépréciations et

amortissements opérationnels

8 Flux de trésorerie disponible des activités

poursuivies avant intérêts financiers

9 Les données en base comparable excluent Carya et

Neosys (activités cédées) ainsi que Géant et Cdiscount Pro

(abandonnées)

10 Y compris les commissions Marketplace après

réductions, les revenus d’abonnements et les revenus générés par

les services logistiques fournis aux vendeurs

11 Y compris les revenus des services d’Advertising

fournis aux fournisseurs et aux vendeurs

12 Incluent les services de voyage et de mobile, les

commissions des cartes CUP, les services d’extension de garanties

et autres

13 Incluent Fulfilment-as-a-Service,

Merchants-as-a-Service et Marketplace-as-a-Service (Octopia) et les

activités B2B de C-Logistics

14 Les données en base comparable excluent Carya et

Neosys (activités cédées) ainsi que Géant et Cdiscount Pro

(abandonnées)

15 Les données en base comparable excluent Carya et

Neosys (activités cédées) ainsi que Géant et Cdiscount Pro

(abandonnées)

16 Flux de trésorerie disponible des activités

poursuivies avant intérêts financiers

- Cnova NV_Communiqué de presse d'activité_2T24

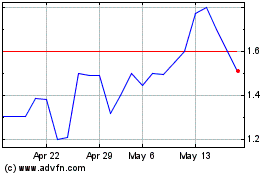

Cnova NV (EU:CNV)

Historical Stock Chart

From Jan 2025 to Feb 2025

Cnova NV (EU:CNV)

Historical Stock Chart

From Feb 2024 to Feb 2025