Cnova NV : Activité du 1er trimestre 2024

CNOVA N.V.Activité du

1er trimestre

2024Mise à jour sur la situation du groupe

Casino

|

Cnova poursuit sa trajectoire vers un modèle plus rentable,

avec un EBITDA après loyers en hausse de +36% et des flux de

trésorerie disponibles en amélioration de +49 M€ vs. T1

2023 |

- Un GMV

global en baisse de -12% sur base comparable vs. T1 2023,

en légère amélioration par rapport au T4 2023, malgré un effet de

comparaison défavorable lié aux campagnes de déstockage de 2023 et

sur un marché toujours difficile pour les produits High Tech &

Maisons

- Un chiffre

d’affaires en diminution de -21% sur base comparable vs. T1

2023, en raison de la baisse du GMV et de la transition

stratégique continue vers la Marketplace, qui représente désormais

63,8% du GMV Produit (+7,1pts vs. T1 2023)

- Des revenus

de services qui s’élèvent à 77 M€, en hausse de 4% vs. T1

2023, et qui représentant 31,7% du chiffre d’affaires net

global, en augmentation de 7,5pts vs. T1 20231,

soutenus par la résilience des revenus de

la Marketplace et des services d’Advertising, ainsi que

par les revenus B2B en croissance

de +90% vs. T1 2023, portés par les solutions B2B d’Octopia et les

services de C-Logistics proposés aux tiers

- Des frais

généraux2 impactés positivement

par les effets année pleine du Plan d’Efficience, en

amélioration de +13 M€ vs. T1 2023

- Un EBITDA

après loyers en hausse de 2 M€ au 1er trimestre 2024 vs.

T1 2023, soit une croissance de +36%, grâce au

retournement de Cnova vers un modèle plus rentable

- Des flux de

trésorerie disponibles avant intérêts financiers en hausse de +49

M€ vs. 23

- Une

stratégie ESG en développement continu chez Cnova :

- Croissance de la quote-part des

« produits plus responsables » :

20% du GMV Produit de Cdiscount (+4,6pts vs. T1 2023)

- Réduction des émissions de

gaz à effet de serre des livraisons de

35%3

- Un NPS en hausse de

+1,2pt vs. T1 2023, avec un NPS Marketplace qui s’améliore

de +2,5 vs. 23

|

AMSTERDAM – 24 avril 2024, 17h35 CET Cnova N.V. (Euronext

Paris : CNV ; ISIN : NL0010949392) (“Cnova”) publie aujourd’hui les

résultats de son activité du 1er trimestre 2024

Thomas Métivier, Directeur Général de

Cnova, a déclaré :

« Au premier trimestre, Cnova est resté

fidèle à sa stratégie. Nous avons continué d’augmenter les revenus

de nos services tout en maintenant un contrôle rigoureux de nos

coûts, ce qui a permis d’améliorer significativement la rentabilité

et les flux de trésorerie disponibles.

Nous avons atteint un nouveau record de

quote-part Marketplace et nous avons observé une forte performance

des services B2C comme le voyage, ainsi que de nos offres plus

responsables, en croissance de 13% sur le trimestre, ce qui

réaffirme notre positionnement robuste pour répondre aux besoins et

aux tendances évolutives des consommateurs. Notre capacité à

soutenir les consommateurs est particulièrement remarquable, face

aux pressions inflationnistes, en préservant leur pouvoir d’achat

et en soutenant leur transition vers des modes de consommation plus

durable.

Le 27 mars a marqué le début d’une nouvelle ère

avec le changement de contrôle du groupe Casino, mettant en avant

ses différentes enseignes, en particulier Cnova, pour continuer à

innover et à créer davantage de valeur pour nos clients. »

Au cours du 1er trimestre, Cnova a poursuivi ses

efforts pour améliorer sa rentabilité

opérationnelle, comme en témoigne le taux de marge

brute en hausse de +5,3pts vs. T1 2023 et l'EBITDA

après loyers en progression de +35,7%.

Sur un marché toujours difficile affecté par une

stagnation de la consommation globale et la baisse de la

consommation de produits High Tech & Maisons, le GMV

global a diminué de -12,3%4 vs. T1 2023

et le chiffre d'affaires net a reculé de

-20,6%4 vs. T1 2023, aussi en lien avec

la transition de Cnova vers un modèle plus rentable.

Les revenus de services de Cnova se sont

élevés à 77 M€ au 1er trimestre 2024, en hausse de +4,2%

vs. T1 2023, avec :

- La

Marketplace qui a généré 46 M€ de

revenus5 au

1er trimestre 2024, avec

une quote-part de GMV Marketplace qui atteint 63,8% (+7,1pts vs. T1

2023, +27,5pts vs. T1 2019) et une amélioration de la marge

contributive de la Marketplace6

- Des revenus

nets des services d’Advertising7

résilients, qui s'établissent à 16 M€ au 1er

trimestre 2024, avec une croissance du Retail Media (+7,8% vs. T1

2023), principalement portée par les vendeurs Marketplace (+10,3%

vs. T1 2023). Le taux de prise GMV des services d’Advertising

s’établit à 4,3% au T1 2024 (+0,5pt vs. T1 2023, +3,1pts vs. T1

2019)

- Le GMV des

services B2C qui enregistre une bonne performance, en hausse de

+7,9% vs. T1 2023, et qui atteint 39 M€ au 1er trimestre

2024, principalement porté par les activités Mobile (+42,3% vs. T1

2023) et Voyage (+1,4% vs. T1 2023)

- Les revenus

B2B d'Octopia qui s'améliorent de +34,7% vs. T1 2023, et

qui s'élèvent à 6 M€ au 1er trimestre 2024, avec une croissance des

activités de Fulfilment-as-a-Service (+17,5% vs. T1 2023) et une

hausse des revenus de Marketplace-as-a-Service et

Merchants-as-a-Service (x3 vs. T1 2023) avec 2 clients lancés et 2

clients signés au T1 2024 pour les solutions

Merchants-as-a-Service

- Les revenus

B2B de C-Logistics multipliés par 3 par rapport au 1er

trimestre 2023, et qui atteignent 6 M€ au 1er trimestre 2024, avec

le nombre de colis expédiés pour les clients externes en hausse de

x3 vs. T1 2023. Au cours du 1er trimestre 2024, C-Logistics a lancé

deux clients, spécialisés respectivement dans les produits de luxe

et l'alimentation pour animaux de compagnie

L'EBITDA après loyers a augmenté de

+35,7% grâce à la résilience de nos services

d’Advertising, à la hausse de la quote-part GMV de la Marketplace

et à nos efforts de dynamisation des produits rentables pour les

ventes directes, ainsi qu'aux effets année pleine du Plan

d'Efficience sur les coûts opérationnels. En conséquence,

l'EBITDA après loyers en % du chiffre d'affaires

net s’est amélioré de 1,6% au T1 2023 à 2,9% au T1

2024.

Les flux de trésorerie

disponibles se sont améliorés de +49 M€ au 1er trimestre

2024 vs. T1 2023, avec une amélioration structurelle de l'EBITDA

après loyers, des dépenses d’investissement et des coûts financiers

du paiement en 4 fois, principalement grâce à la transformation du

modèle économique de Cnova, ainsi qu'à une amélioration de la

variation du besoin en fonds de roulement par rapport au T1 2023,

partiellement compensée par une dégradation des éléments non

récurrents en lien avec la rationalisation des entrepôts.

Point sur la situation du groupe

Casino

Le 28 mars 2024, Casino a

annoncé la réalisation effective de sa restructuration financière,

ce qui a entraîné un changement de contrôle du groupe Casino au

profit de France Retail Holdings S.à.r.l. ("FRH"), une entité

ultimement contrôlée par M. Daniel Křetínský. L’ensemble des

opérations prévues par le Plan de Sauvegarde Accélérée ont été

réalisées, notamment les opérations sur le capital décrites dans le

communiqué de presse publié par Casino le 25 mars 2024.

Le même jour, Cnova a annoncé un changement au

sein de son Conseil d'Administration. Le président du Conseil

d’Administration de Cnova, administrateur non-exécutif de la

société et membre du Comité des Nominations et des Rémunérations,

M. Jean-Yves Haagen, et Mme Josseline de Clausade, administratrice

non-exécutive de la société, ont démissionné de leurs fonctions le

27 mars 2024.

Faisant suite à la réalisation effective de la

restructuration financière du groupe Casino le 27 mars 2024, France

Retail Holdings S.à.r.l. a acquis indirectement (via Casino

Guichard-Perrachon S.A.) 99,27% des droits de vote de Cnova,

acquérant ainsi le contrôle prédominant de Cnova. FRH est un Fonds

Commun de Créances créé par un consortium composé de EP Equity

Investment III S.à.r.l. ("EP"), Fimalac et Attestor, et est

contrôlé par EP, une société contrôlée (via EP Equity Investment

S.à.r.l et EP Investment S.à.r.l) par M. Daniel Křetínský.

Chiffres-clés du

1er trimestre 2024

|

Performance financière(M€) |

|

T1 23 |

T1 24 |

|

Variation vs. 23 |

| |

|

Publiée |

Comparable8 |

| GMV

total |

|

712,5 |

605,3 |

|

-15,0% |

-12,3% |

|

Plateforme e-commerce |

|

692,7 |

579,8 |

|

-16,3% |

-13,6% |

|

Dont Marketplace |

|

329,1 |

315,4 |

|

-4,2% |

|

Dont Ventes directes |

|

251,4 |

179,0 |

|

-28,8% |

|

Quote-part Marketplace |

|

56,7% |

63,9% |

|

+7,2pts |

|

Dont Services B2C |

|

36,3 |

39,2 |

|

+7,9% |

|

Dont Autres revenus |

|

75,8 |

46,3 |

|

-39,0% |

-14,1% |

|

Activités B2B |

|

19,8 |

25,6 |

|

+29,2% |

|

Dont Revenus B2B d’Octopia |

|

5,1 |

6,9 |

|

+34,7% |

|

Dont Retail & Autres d’Octopia |

|

12,7 |

12,0 |

|

-5,2% |

|

Dont C-Logistics B2B |

|

2,0 |

6,7 |

|

x3 |

|

Chiffre d’affaires net |

|

323,5 |

243,4 |

|

-24,8% |

-20,6% |

|

|

|

|

|

|

|

|

EBITDA |

|

14,0 |

13,6 |

|

-2,6% |

|

EBITDA après loyers |

|

5,1 |

7,0 |

|

+35,7% |

|

Flux de trésorerie

disponibles9 |

|

-121,2 |

-71,9 |

|

+49,3 |

Faits opérationnels

marquants

Au cours du 1er trimestre 2024, Cnova a

poursuivi ses efforts pour élargir son offre de ventes directes

avec des produits rentables, pour développer sa Marketplace et ses

services d’Advertising et pour accroître ses activités B2B.

Face à des conditions de marché difficiles, le

GMV global a diminué de -12,3% au T1 2024 en données comparables8,

ce qui confirme le choix stratégique de Cnova de développer ses

activités de services afin d'améliorer sa rentabilité

opérationnelle.

Les revenus de services

s’élèvent à 77 M€ au 1er trimestre 2024, en progression de

+4,2% par rapport à 2023, et représentent 31,7% du chiffre

d'affaires net total (+7,5pts vs. T1 20238).

|

Indicateurs-clés de l’activité (M€) |

|

T1 23 |

T1 24 |

|

Variationvs. 23 |

| Revenus

Marketplace10 |

|

47,8 |

45,7 |

|

-4,5% |

| Revenus des

services d’Advertising11 |

16,4 |

16,4 |

|

-0,4% |

| Revenus

B2C12 |

3,8 |

3,8 |

|

-1,7% |

|

Revenus B2B13 |

5,9 |

11,3 |

|

+90,3% |

|

Revenus de services |

|

74,0 |

77,1 |

|

+4,2% |

|

|

|

|

|

|

|

|

Revenus de services en % du chiffre d’affaires net8 |

|

24,2% |

31,7% |

|

+7,5pts |

|

Quote-part GMV de la Marketplace |

|

56,7% |

63,8% |

|

+7,1pts |

Faits marquants du 1er

trimestre

|

GMV |

T1 24 vs. 23 |

| Evolution du GMV

total sur base comparable14 |

-12,3% |

| Evolution du GMV

de la Marketplace |

-4,2% |

| Evolution de la

quote-part GMV Marketplace |

+7,2pts |

| Croissance du GMV

d’Octopia B2B |

+34,7% |

|

Croissance du GMV des services B2C |

+7,9% |

Au 1er trimestre 2024, le GMV global de Cnova a diminué de

-12,3% en données comparables13. Cette évolution d’une année sur

l’autre a été entraînée par :

-

Les ventes directes qui contribuent à l’évolution

à hauteur de -10,5pts (-28,8% vs. T1 2023), impactées par la

transition de notre modèle économique des ventes directes vers la

Marketplace et la rationalisation de l'assortiment, notamment pour

les produits à faible marge contributive. Dans un marché du

e-commerce difficile, les ventes directes ont aussi été affectées

par une intensité marketing plus faible en 2023 dans le cadre du

Plan d’Efficience, suivie d'une reprise des dépenses marketing

depuis la fin du 3ème trimestre 2023, afin d’améliorer le trafic et

la transformation

-

La Marketplace qui contribue à l’évolution à

hauteur de -2,0pts (-4,2% vs. T1 2023), avec une quote-part GMV en

hausse de +7,1pts, qui atteint 63,8% au 1er trimestre 2024. Le GMV

de la Marketplace a également été impacté par les investissements

marketing plus faibles en 2023

-

Les services B2C qui contribuent à hauteur de

+0,4pt (+7,9% vs. T1 2023) principalement grâce au Mobile (+42,3%

vs. T1 2023) et au Voyage (+1,4% vs. T1 2023)

-

C-Logistics B2B qui contribue à hauteur de +0,7pt

(x3 vs. T1 2023) avec un nombre croissant de colis expédiés pour

les clients externes (x3) et deux nouveaux clients lancés au T1

2024

-

Octopia B2B qui contribue à l’évolution à hauteur

de +0,3pt (+34,7% vs. T1 2023), porté par une augmentation des

revenus Fulfilment-as-a-Service (+17,5% vs. T1 2023) ainsi que par

la croissance des revenus Marketplace-as-a-Service et

Merchants-as-a-Service (x3 vs. T1 2023). Octopia a lancé

Octopia Ads, sa nouvelle solution de Retail

Media : en s'appuyant sur la technologie de la plateforme

Cdiscount Ads Retail Solution (CARS)

|

Clients |

T1 24 |

|

Nombre de clients actifs au cours des 12 derniers mois (en

millions) |

7,2 |

|

Quote-part GMV du CDAV |

38,2% |

Le programme de fidélité

Cdiscount à Volonté (CDAV) a

représenté 38,2% du GMV total au T1 2024, en hausse de +0,6pt vs.

T1 2023. Cnova a diversifié les mécanismes de récompense de ses

membres CDAV, avec :

-

Un focus sur les cagnottes de fidélité, avec par exemple

l’opération « 100% remboursés », qui vise à encourager le

réachat de la part des clients

-

La part des actions de fidélité dédiées aux membres CDAV sur le

total des actions de fidélité de tous les clients en progression de

+60,5pts au 1er trimestre 2024 vs. 2023

Une forte attention portée à la

satisfaction client, illustrée par le NPS qui s'établit à

55,7pts au 1er trimestre 2024, en hausse de +1,2pts par rapport à

l'année dernière, principalement portée par une augmentation du NPS

Marketplace qui atteint 54,1pts au T1 2024 (+2,5pts vs. 2023).

|

Indicateurs-clés de la Marketplace |

T1 24 |

vs. 23 |

| Quote-part GMV

de la Marketplace |

63,8% |

+7,1pts |

| Revenus nets

d’Advertising aux vendeurs Marketplace (M€) |

10,2 |

+10,3% |

| Quote-part GMV

de la livraison express |

51,9% |

+0,6pt |

|

Dont quote-part GMV de Cdiscount Express Seller |

13,1% |

-2,7pts |

|

Dont quote-part GMV du Fulfilment by Cdiscount |

38,8% |

+3,3pts |

Malgré une baisse du GMV de -3,7%, la

Marketplace continue de générer des indicateurs-clés bien

orientés :

- Des services d’Advertising fournis

aux vendeurs Marketplace en croissance de +10,3% au 1er trimestre

2024 vs. 23, notamment grâce aux offres « Discover » qui

visent à recruter de nouveaux vendeurs et à booster les services

d’Advertising

- Une quote-part des produits

éligibles à la livraison express en progression de +0,6pt vs. 2023,

et qui atteint 51,9% au 1er trimestre 2024

- Une quote-part GMV Marketplace en

croissance de +7,1pts vs. 2023 et la marge contributive de la

Marketplace en % du GMV de la Marketplace15 en amélioration au T1

2024 vs. 23

|

Chiffre d’affaires net |

T1 24 vs. 23 |

| Evolution du

chiffre d’affaires net16 |

-20,6% |

Le chiffre d’affaires net16 a

atteint 243 M€, en baisse de -20,6% au 1er trimestre 2024 par

rapport au 1er trimestre 2023. Cette diminution est principalement

due à :

- La baisse des revenus des ventes

directes, notamment liée à la transformation volontaire de notre

modèle économique vers un modèle plus rentable, et aux impacts de

la diminution de l’intensité marketing l’année dernière dans le

cadre du Plan d’Efficience

- La réduction des revenus de la

Marketplace, également impactés par les économies volontaires sur

les investissements marketing de l’année dernière

- Partiellement compensé par

l’augmentation des revenus B2B avec Octopia B2B et C-Logistics

B2B

Mise en œuvre d’initiatives

d’Intelligence Artificielle Générative (« IAG ») au

service du client

Des algorithmes alimentés par l'IAG ont été mis

en œuvre tout au long du parcours client, ce qui permet de

renforcer la pertinence du moteur de recherche de Cdiscount.com,

comme en témoigne l'augmentation du taux de clic du moteur de

recherche de +3,5pts au 1er trimestre 2024 par rapport à 2023.

A travers ses initiatives d’IAG, tout en

développant de nombreux cas d’usage, Cnova souhaite créer plus de

valeur, enrichir l’expérience client et améliorer les processus et

l’efficience interne. Ces initiatives permettent également à Cnova

de soutenir les vendeurs Marketplace dans la promotion de leurs

catalogues et pour la création de leurs fiches-produits.

Pour améliorer son catalogue de produits et

son potentiel commercial, Cnova a développé et déployé en interne

plusieurs cas d’usage d’IAG depuis mai 2023 :

- Enrichissement des caractéristiques

des produits

- Reclassification des produits

- Amélioration des titres et des

descriptifs des produits

Les enjeux environnementaux, sociaux et

sociétaux tels que le capital humain, le climat, l’éthique des

affaires et l’engagement sociétal sont au cœur du développement

stratégique des activités B2B et B2C de Cnova :

- Cnova est engagé à promouvoir une

consommation plus durable sur ses ventes directes et sur sa

Marketplace. Les actions menées par Cdiscount et Octopia

(élargissement de l’assortiment des « produits plus

durables », augmentation de la visibilité de cette offre,

inclusion de ces produits dans les mécanismes commerciaux) ont

permis d’atteindre une quote-part des produits durables de 19,8% du

GMV Produit de Cdiscount au T1 2024 (+4,6% par rapport à 2023)

- Cnova prend également des mesures

pour réduire l’impact de ses opérations, en particulier de sa

logistique. Le plan d’action a permis de réduire les émissions de

gaz à effet de serre liées à la livraison de produits vendus par

Cdiscount et expédiés par C-Logistics de 35%17

- Enfin, Cnova poursuit son

engagement social et sociétal en faveur de la parité hommes-femmes.

Grâce à sa politique en matière de ressources humaines, l’indice

consolidé de parité hommes-femmes de Cnova a augmenté de +3,5pts

par rapport à 2022

***

A propos de Cnova N.V.

Cnova N.V. leader français du e-commerce, sert

7,2 millions de clients actifs via son site à la pointe de

l’innovation, Cdiscount. Cnova N.V. propose à ses clients B2C une

offre de produits à des prix très attractifs, des options de

livraison rapides et commodes, des solutions de paiement pratiques

et innovantes ainsi que des services de voyage et de

divertissement. Cnova N.V. sert aussi des clients B2B à

l’international à travers Octopia (solution

Marketplace-as-a-Service), Cdiscount Advertising (services

d’Advertising pour vendeurs et marques) et C-Logistics (solution

e-commerce logistique de bout en bout). Cnova N.V. fait partie du

groupe Casino, groupe de distribution mondial. Les communiqués de

Cnova NN.V. sont disponibles à l’adresse www.cnova.com. Les

informations disponibles ou accessibles depuis les sites mentionnés

ci-dessus ne font pas partie de ce communiqué de presse.

Le présent communiqué de presse contient des

informations réglementées (gereglementeerde informatie) au sens de

la loi de supervision néerlandaise sur les marchés financiers (Wet

op het financieel toezicht) qui doivent être rendues publiques

conformément aux législations néerlandaise et française. Ce

communiqué de presse est émis uniquement à des fins

d’informations

***

|

Cnova Relations Investisseurs

:investor@cnovagroup.comTél : +33 6 79 74 30 94 |

Contact presse

:directiondelacommunication@cdiscount.comTél : +33 6 18 33

17 86cdiscount@vae-solis.comTél : +33 6 17 76 79 71 |

| |

|

1 Les données en base comparable excluent Carya et Neosys

(activités cédées) ainsi que Géant et Cdiscount Pro (abandonnées)2

Hors dépréciations et amortissements, y compris loyers3 Périodes de

comparaison : du 1/10/2022 au 30/09/2023 vs. 1/10/2021 au

30/09/2022

4 Les données en base comparable excluent Carya et Neosys

(activités cédées) ainsi que Géant et Cdiscount Pro (abandonnées)5

Y compris les commissions Marketplace après réductions, les revenus

d’abonnements et les revenus générés par les services logistiques

fournis aux vendeurs6 En % du GMV Marketplace promis hors taxes

(avant annulation due à la détection de fraude et/ou au

non-paiement du client)7 Y compris les revenus des services

d’Advertising aux fournisseurs et aux vendeurs8 Les données en base

comparable excluent Carya et Neosys (activités cédées) ainsi que

Géant et Cdiscount Pro (abandonnées)9 Définis comme EBITDA après

loyers - CAPEX net – coûts financiers du paiement en 4X - APCO -

variation de BFR - impôts10 Y compris les commissions Marketplace

après réductions, les revenus d’abonnements et les revenus générés

par les services logistiques fournis aux vendeurs11 Y compris les

revenus des services d’Advertising aux fournisseurs et aux

vendeurs12 Incluent les services de voyage et de mobile, les

commissions des cartes CUP, les services d’extension de garanties

et autres13 Incluent Fulfilment-as-a-Service,

Merchants-as-a-Service et Marketplace-as-a-Service (Octopia) et les

activités B2B de C-Logistics14 Les données en base comparable

excluent Carya et Neosys (activités cédées) ainsi que Géant et

Cdiscount Pro (abandonnées)15 En % du GMV Marketplace promis hors

taxes (avant annulation due à la détection de fraude et/ou au

non-paiement du client)16 Les données en base comparable excluent

Carya et Neosys (activités cédées) ainsi que Géant et Cdiscount Pro

(abandonnées)17 Périodes de comparaison : du 1/10/2022 au

30/09/2023 vs. 1/10/2021 au 30/09/2022

- Cnova NV_Communiqué de Presse d'Activité_1T24

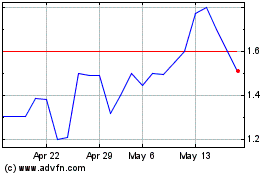

Cnova NV (EU:CNV)

Historical Stock Chart

From Oct 2024 to Nov 2024

Cnova NV (EU:CNV)

Historical Stock Chart

From Nov 2023 to Nov 2024