- Production du Groupe en part M&P au T1 2022 : 25 646

bep/j

- En Tanzanie, poursuite des bonnes performances et nouveau

record trimestriel de production de gaz avec 47,3 Mpc/j en part

M&P

- Au Gabon, production d’huile de 14 222 b/j en part M&P sur

le permis d’Ezanga, en baisse sensible à la suite de divers

problèmes de puits et d’équipements, comme annoncé en mars lors de

la présentation des résultats annuels 2021 ; amélioration

progressive en cours grâce aux efforts de remédiation mis en place,

avec une production revenue au-dessus de 15 200 b/j en part M&P

à mi-avril

- Production valorisée de 165 M$ au T1 2022, en hausse de 8%

par rapport au T4 2021 grâce à l’augmentation des prix du brut

- Prix de vente moyen de l’huile de 94,2 $/b, en hausse de 13%

par rapport au T4 2021 (83,1 $/b)

- Chiffre d’affaires de 130 M$ après déduction des 35 M$

correspondant au retraitement des décalages d'enlèvements et

réévaluation des stocks pour le trimestre (un seul enlèvement

réalisé au Gabon en janvier)

- Poursuite du désendettement et finalisation prochaine du

refinancement

- Position de trésorerie de 187 M$ au 31 mars 2022 (contre 196 M$

au 31 décembre 2021), après remboursement de 50 M$ de dette au

cours du T1 2022

- Le processus de refinancement du Prêt à Terme touche à son

terme, et sa finalisation est prévue d’ici mi-mai

Regulatory News:

Maurel & Prom (Paris:MAU):

Indicateurs clés au premier trimestre

2022

T1

2021

T2

2021

T3

2021

T4

2021

T1 2022

Var. T1 2022 vs.

T1

2021

T4 2021

Production en part

M&P

Gabon (huile)

b/j

15 120

15 256

15 104

16 668

14 222

-6%

-15%

Angola (huile)

b/j

3 333

3 786

3 698

2 848

3 536

+6%

-24%

Tanzanie (gaz)

Mpc/j

40,7

36,5

35,6

44,0

47,3

+16%

+8%

Total

bep/j

25 240

25 124

24 738

26 847

25 646

+2%

-4%

Prix de vente moyen

Huile

$/b

57,3

68,5

73,5

83,1

94,2

+64%

+13%

Gaz

$/MBtu

3,34

3,35

3,36

3,35

3,49

+5%

+4%

Chiffre d’affaires

Gabon

M$

77

87

92

113

124

+62%

+10%

Angola

M$

12

16

17

23

24

+101%

+6%

Tanzanie

M$

13

12

11

16

16

+27%

+3%

Production valorisée

M$

96

108

113

152

165

+62%

+8%

Activités de forage

M$

0

0

1

1

1

Retraitement des décalages

d'enlèvements et réévaluation des stocks

M$

-17

-13

-8

46

-35

Chiffre d'affaires

consolidé

M$

85

102

113

199

130

+53%

-34%

La production du Groupe en part M&P s’élève à 25 646 bep/j

pour le T1 2022. Le prix de vente moyen de l’huile s’établit à 94,2

$/b pour la période, en augmentation de 13% par rapport au T4 2021

(83,1 $/b).

La production valorisée du Groupe (revenus des activités de

production, hors décalages d’enlèvement et réévaluation des stocks)

s’élève à 165 M$ pour le T1 2022. Le retraitement des décalages

d'enlèvement, net de la réévaluation de la valeur des stocks a eu

un effet négatif de 35 M$ pour le trimestre, en raison du

calendrier d’enlèvements du Groupe, qui n’a vu qu’un seul

enlèvement au Gabon en janvier.

Le chiffre d’affaires consolidé pour le T1 2022 s’élève en

conséquence à 130 M$.

Activités de production

La production d’huile en part M&P (80%) sur le permis

d’Ezanga s’élève à 14 222 b/j (17 777 b/j à 100%) pour le T1

2022.

Comme annoncé précédemment au cours de la présentation des

résultats 2021 du Groupe le 18 mars, un certain nombre de problèmes

matériels a été déploré au premier trimestre, ce qui a conduit à

des interruptions prolongées de la production sur certains puits.

Les opérations de remise en route sont bien avancées, et la

production est remontée mi-avril au-dessus de 15 200 b/j en part

M&P (19 000 b/j à 100%). Les efforts se poursuivent afin

d’augmenter encore la production, grâce à la poursuite de la

campagne de forage de développement, à des interventions sur puits,

et à l’optimisation de l’injection d’eau sur les différents

champs.

La production de gaz en part M&P (48,06%) sur le permis de

Mnazi Bay s’élève à 47,3 Mpc/j (98,5 Mpc/j à 100%) au premier

trimestre 2022, en hausse respectivement de 16% et 8% par rapport

au T1 2021 et au T4 2021. Cette performance constitue d’ailleurs un

nouveau record trimestriel de production pour Mnazi Bay.

La production en part M&P (20%) du Bloc 3/05 au T1 2022

s’élève à 3 536 b/j (17 680 b/j à 100%).

Le workover réalisé sur le Bloc 3/05A entre fin 2021 et début

2022 s’est malheureusement soldé par un échec et n’a pas permis la

reprise de la production sur la licence.

Activités de forage

M&P a procédé en mars 2022 à l’acquisition d’un nouvel

appareil de forage, le C18, qui sera opéré par sa filiale de forage

Caroil. Cette acquisition, dont le montant s’élève à 11 M$ (dont

2,5 M$ réglés en mars), vise à donner au Groupe les moyens de

poursuivre et intensifier son activité au Gabon. Les spécifications

techniques du C18 offriront à ses clients des performances de

forage améliorées dès son arrivée au Gabon, laquelle est prévue

d’ici la fin de l’année 2022. Le C18 se trouve actuellement au

Canada où il est en phase finale de construction et d’adaptation en

vue de son expédition prochaine.

Pour rappel, Caroil opère actuellement le C3, qui mène la

campagne de forage de développement de M&P sur le permis

d’Ezanga. Il est également prévu que le C16 reprenne une activité

au Gabon au cours de l’été 2022.

Situation financière

La position de trésorerie à la clôture du 31 mars 2022 s’établit

à 187 M$, contre 196 M$ au 31 décembre 2021, après remboursement de

50 M$ de dette au cours du T1 2022 (dont 44 M$ de Prêt à Terme et 6

M$ de Prêt d’Actionnaire). L’endettement brut s’établit désormais à

489 M$, et la dette nette est ainsi de 302 M$ (contre 343 M$ au 31

décembre 2021).

Le processus de refinancement du prêt à Terme et du Prêt

d’Actionnaire approche de son terme. Le pool bancaire a désormais

été figé, et la finalisation de l’opération est attendue avant

mi-mai 2022. Comme annoncé précédemment, sous réserve de la

signature des accords de refinancement avant la date de détachement

du dividende le 1er juillet 2022, le dividende sera doublé et

passera de 0,07€ à 0,14€ par action, pour un montant total

distribué de 30 M$.

Français

Anglais

pieds cubes

pc

cf

cubic feet

millions de pieds cubes par

jour

Mpc/j

mmcfd

million cubic feet per day

milliards de pieds cubes

Gpc

bcf

billion cubic feet

baril

B

bbl

barrel

barils d’huile par jour

b/j

bopd

barrels of oil per day

millions de barils

Mb

mmbbls

million barrels

barils équivalent pétrole

bep

boe

barrels of oil equivalent

barils équivalent pétrole par

jour

bep/j

boepd

barrels of oil equivalent per day

millions de barils équivalent

pétrole

Mbep

mmboe

million barrels of oil equivalent

Plus d’informations : www.maureletprom.fr

Ce document peut contenir des prévisions

concernant la situation financière, les résultats, les activités et

la stratégie industrielle de Maurel & Prom. Par leur nature

même, les prévisions comportent des risques et des incertitudes

dans la mesure où elles se fondent sur des évènements ou des

circonstances dont la réalisation future n’est pas certaine. Ces

prévisions sont effectuées sur la base d’hypothèses que nous

considérons comme raisonnables, mais qui pourraient néanmoins

s’avérer inexactes et qui sont tributaires de certains facteurs de

risques tels que les variations du cours du brut, les variations

des taux de change, les incertitudes liées à l’évaluation de nos

réserves de pétrole, les taux effectifs de production de pétrole

ainsi que les coûts associés, les problèmes opérationnels, la

stabilité politique, les réformes législatives et réglementaires ou

encore les guerres, actes de terrorisme ou sabotages.

Maurel & Prom est cotée sur Euronext Paris

CAC All-Tradable – CAC Small – CAC Mid & Small – Eligible

PEA-PME and SRD Isin FR0000051070 / Bloomberg MAU.FP / Reuters

MAUP.PA

Consultez la

version source sur businesswire.com : https://www.businesswire.com/news/home/20220420006022/fr/

Maurel & Prom Relations presse, actionnaires et

investisseurs Tél. : +33 (0)1 53 83 16 45 ir@maureletprom.fr

NewCap Communication financière et relations

investisseurs / Relations médias Louis-Victor Delouvrier / Nicolas

Merigeau Tél. : +33 (0)1 44 71 98 53 / +33 (0)1 44 71 94 98

maureletprom@newcap.eu

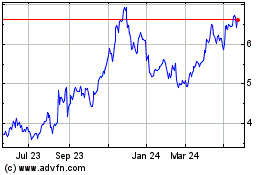

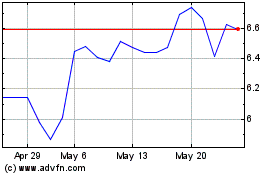

Maurel Et Prom (EU:MAU)

Historical Stock Chart

From Oct 2024 to Nov 2024

Maurel Et Prom (EU:MAU)

Historical Stock Chart

From Nov 2023 to Nov 2024