- Bénéfice net au premier trimestre le plus élevé en plus de 30

ans à 1 173 millions de dollars, avec bénéfice de 782 millions de

dollars pour le secteur Amont et de 389 millions de dollars pour le

secteur Aval, des chiffres principalement attribuables à une

conjoncture favorable

- Flux de trésorerie générés par les activités d’exploitation les

plus élevés en plus de 30 ans pour un premier trimestre à 1 914

millions de dollars, avec flux de trésorerie disponible¹ de 1 635

millions de dollars

- Production pour le secteur Amont de 380 000 barils par jour, un

résultat affecté par un aux froids extrêmes et temps d’arrêt

imprévu au site de Kearl

- Taux d’utilisation de la capacité de raffinage pour le

trimestre de 93 % pour le secteur Aval, ce qui représente un

troisième trimestre consécutif affichant un taux supérieur à 90

%

- Achèvement de la construction du pipeline de produits de

Sarnia, assurant un accès accru au marché à valeur élevée de

Toronto et réduisant les coûts de transport

- Déclaration d’un dividende de 0,34 dollar par action pour le

deuxième trimestre

- Annonce de l’intention de lancer une importante offre publique

de rachat d’un maximum de 2,5 milliard de dollars de ses actions

ordinaires

Imperial Oil Limited (TSE: IMO, NYSE American: IMO):

Ce communiqué de presse contient des éléments

multimédias. Voir le communiqué complet ici :

https://www.businesswire.com/news/home/20220429005143/fr/

(Graphic: Business Wire)

Premier trimestre

en millions de dollars canadiens, sauf

indication contraire

2022

2021

∆

Bénéfice (perte) net (PCGR des

États-Unis)

1 173

392

+781

Bénéfice (perte) net par action ordinaire

– compte tenu d’une dilution (en dollars)

1,75

0,53

+1,22

Dépenses en immobilisations et frais

d’exploration

296

163

+133

L’Impériale a déclaré un bénéfice net estimé de 1 173 millions

de dollars au premier trimestre, une hausse par rapport aux 813

millions de dollars au quatrième trimestre de 2021, principalement

en raison d’une conjoncture favorable. Les flux de trésorerie

générés par les activités d’exploitation se sont élevés à 1 914

millions de dollars, une hausse par rapport aux 1 632 millions de

dollars au quatrième trimestre de 2021. Le bénéfice net et les flux

de trésorerie générés par les activités d’exploitation représentent

les chiffres les plus élevés pour un premier trimestre en plus de

30 ans.

« L’Impériale a affiché d’excellents résultats financiers dans

tous ses secteurs d’activité au premier trimestre, parallèlement à

la levée des restrictions liées à la pandémie et au raffermissement

des prix des matières premières », déclare Brad Corson, président

du conseil d’administration, président et chef de la direction. «

Grâce aux fortes marges réalisées dans tous nos secteurs, nous

sommes très bien positionnés pour continuer de générer un important

flux de trésorerie disponible1 cette année. »

Au premier trimestre, la production du secteur Amont s’est

élevée en moyenne à 380 000 barils d’équivalent pétrole brut par

jour. La production brute trimestrielle totale de Kearl a été en

moyenne de 186 000 barils par jour, un résultat qui reflète

l’impact des froids extrêmes et d’un temps d’arrêt imprévu. Après

le premier trimestre, la production cumulative mensuelle pour avril

au site de Kearl a grimpé pour s’établir à environ 250 000 barils

bruts par jour.

1

Mesure financière non conforme aux PCGR.

Pour la définition et le rapprochement, voir l’annexe VI.

Au site de Cold Lake, les objectifs stratégiques de fiabilité et

d’optimisation de la compagnie ont continué de se traduire par un

excellent rendement d’exploitation, avec une production

trimestrielle de 140 000 barils bruts par jour.

Pour le secteur Aval, le débit des raffineries pour le trimestre

s’est élevé en moyenne à 399 000 barils par jour, avec une

utilisation de la capacité de raffinage de 93 %, ce qui représente

un troisième trimestre consécutif affichant un taux supérieur à 90

%. Les ventes trimestrielles de produits pétroliers se sont

chiffrées en moyenne à 447 000 barils par jour, parallèlement à la

levée des restrictions liées à la pandémie vers la fin du

trimestre.

Pendant le trimestre, la construction du pipeline de produits de

Sarnia a été achevée plus tôt que prévu, la mise en service et le

démarrage ayant eu lieu en avril. Le pipeline assure un accès accru

au marché à valeur élevée de Toronto et devrait réduire les coûts

de transport annuels de 40 millions de dollars.

Le bénéfice net du secteur des Produits chimiques s’est établi à

56 millions de dollars au premier trimestre, comparativement à 64

millions de dollars au quatrième trimestre de 2021, alors que les

marges diminuaient après avoir atteint des sommets inégalés.

Pendant le trimestre, l’Impériale a distribué 449 millions de

dollars aux actionnaires dans le cadre de l’exécution accélérée du

programme d’offre publique de rachat dans le cours normal des

activités de la compagnie, achevé le 31 janvier 2022. La compagnie

a également versé 185 millions de dollars en dividendes et déclaré

un dividende de 0,34 dollar par action au deuxième trimestre. «

L’Impériale retourne depuis longtemps l’excédent de trésorerie à

ses actionnaires et j’ai le plaisir d’annoncer que la compagnie

prévoit lancer une importante offre publique de rachat qui

permettra de distribuer aux actionnaires 2,5 milliard de dollars au

deuxième trimestre de 2022 », déclare M. Corson.

L’Impériale continue de promouvoir des solutions à faibles

émissions en vue d’atteindre ses objectifs de durabilité, y

compris, comme elle l’a annoncé récemment, sa cible de réduction de

30 %, par rapport aux niveaux de 2016, de l’intensité des émissions

de gaz à effet de serre liées aux sables bitumineux d’ici 2030.

L’Impériale est membre de l’alliance Oil Sands Pathways to Net

Zero, qui collabore avec les gouvernements fédéral et provincial

pour atteindre la carboneutralité de l’exploitation des sables

bitumineux d’ici 2050. La compagnie continue également de

travailler à l’avancement de ses plans pour des installations de

production de diesel renouvelable de classe mondiale à sa

raffinerie de Strathcona afin de fournir au Canada une nouvelle

source nationale importante de carburant renouvelable qui

contribuera à réduire les émissions de niveau 3.

« L’Impériale a confiance en notre capacité à réduire les

émissions et à proposer des technologies à plus faibles émissions.

Nous sommes encouragés par les récentes mesures prises par le

gouvernement fédéral quant aux crédits d’impôt à l’investissement

pour les projets de captage de carbone de grande envergure qui

aident le Canada à atteindre ses objectifs de lutte contre les

changements climatiques, poursuit M. Corson. Notre collaboration

soutenue et notre longue tradition de recherche et de développement

continueront de nous être fort utiles tout au long de ce parcours.

»

Faits marquants du premier trimestre

- Le bénéfice net a été de 1 173 millions de dollars, ou 1,75

dollar par action sur une base diluée, les chiffres les plus élevés

pour un premier trimestre en plus de 30 ans, en hausse par

rapport aux 392 millions de dollars, ou 0,53 dollar par action, au

premier trimestre de 2021. Cette amélioration du bénéfice net est

principalement attribuable à une conjoncture favorable.

- Les flux de trésorerie générés par les activités

d’exploitation se sont élevés à 1 914 millions de dollars, le

chiffre le plus élevé pour un premier trimestre en plus de 30

ans, en hausse par rapport aux 1 045 millions de dollars pour

la même période en 2021. Les flux de trésorerie générés par les

activités d’exploitation, hors le fonds de roulement¹, se sont

élevés à 1 219 millions de dollars, comparativement à 1 068

millions de dollars pour la même période en 2021. Les variations du

fonds de roulement de 695 millions de dollars comprennent 459

millions de dollars d’impôts sur le bénéfice à payer au premier

trimestre de 2023.

- Les dépenses en immobilisations et frais d’exploration ont

totalisé 296 millions de dollars, une hausse comparativement

aux 163 millions de dollars au premier trimestre de 2021.

- La compagnie a distribué 634 millions de dollars aux

actionnaires au premier trimestre de 2022, dont 449 millions de

dollars découlant de l’achèvement anticipé, le 31 janvier 2022, du

programme d’offre publique de rachat dans le cours normal des

activités de la compagnie, ainsi que 185 millions de dollars en

dividendes.

- Annonce de l’intention de lancer une importante offre

publique de rachat à des fins d’annulation d’un maximum de 2,5

milliard de dollars de ses actions ordinaires. La compagnie

s’attend à ce que les modalités et les prix soient déterminés, et

l’offre lancée, au cours des deux prochaines semaines.

- La production s’est établie en moyenne à 380 000 barils

d’équivalent pétrole brut par jour, contre 432 000 barils par

jour à la même période en 2021. La production a été affectée par

des froids extrêmes et un temps d’arrêt imprévu au site de

Kearl.

- La production brute totale de bitume au site de Kearl s’est

établie en moyenne à 186 000 barils par jour (la part de

l’Impériale se chiffrant à 132 000 barils) contre 251 000 barils

par jour (la part de l’Impériale se chiffrant à 178 000 barils) au

cours du premier trimestre de 2021. La production a été affectée

par des froids extrêmes et un temps d’arrêt imprévu. La production

cumulative mensuelle pour avril a augmenté depuis, pour atteindre

environ 250 000 barils bruts par jour.

- La production brute de bitume à Cold Lake s’est établie en

moyenne à 140 000 barils par jour, un chiffre similaire à celui

du premier trimestre de 2021, en raison de la vigueur soutenue du

rendement d’exploitation et d’une atténuation efficace du recul de

la production.

- La quote-part de la compagnie dans la production brute de

Syncrude s’est établie en moyenne à 77 000 barils par jour,

contre 79 000 barils par jour au premier trimestre de 2021.

Syncrude continue de tirer parti du pipeline d’interconnexion afin

d’en dégager de la valeur, avec une production de bitume record au

premier trimestre

- Le processus de commercialisation annoncé antérieurement

pour les participations de l’Impériale et d’ExxonMobil Canada dans

XTO Energy Canada se poursuit, et l’évaluation des offres

reçues est en cours. Une décision définitive quant à la vente des

actifs n’a pas encore été prise et le cours normal des activités

sera maintenu tout au long du processus de commercialisation et

même s’il ne donne lieu à aucune vente;

- Le débit moyen des raffineries était de 399 000 barils par

jour, une hausse par rapport à 364 000 barils par jour au

premier trimestre de 2021. L’utilisation des capacités de

production a été de 93 %, une hausse comparativement à 85 % au

premier trimestre de 2021, ce qui représente un troisième trimestre

consécutif affichant une utilisation des capacités de production

supérieure à 90 %. La hausse du débit et de l’utilisation est

principalement attribuable à une demande accrue.

- Les ventes de produits pétroliers se sont élevées à 447 000

barils par jour, une hausse par rapport à 414 000 barils par

jour au premier trimestre de 2021. La hausse des ventes de produits

pétroliers est attribuable principalement à une demande plus

forte.

- La construction du pipeline de produits de Sarnia a été

achevée plus tôt que prévu, la mise en service et le démarrage

ayant eu lieu en avril. Le pipeline assure un accès accru au marché

à valeur élevée de Toronto et devrait réduire les coûts de

transport annuels de 40 millions de dollars.

- Le bénéfice net du secteur Produits chimiques a été de 56

millions de dollars pour le trimestre, comparativement à 67

millions de dollars au premier trimestre de 2021, alors que les

marges diminuaient après avoir atteint des sommets inégalés.

- Un élargissement du partenariat avec Loblaws dans le cadre

du programme de fidélisation PC Optimum a été annoncé, afin

d’offrir aux Canadiens la possibilité d’échanger leurs points PC

Optimum à plus de 2 000 stations Esso partout au Canada.

Contexte commercial actuel

Pendant la pandémie de COVID-19, les investissements de

l’industrie visant à maintenir et à augmenter la capacité de

production ont diminué afin de préserver le capital, ce qui a

entraîné un sous-investissement et une réduction de l’offre alors

que la demande en produits pétroliers et pétrochimiques se

rétablissait. À la fin de 2021 et au début de 2022, cette

dynamique, combinée aux contraintes liées aux chaînes

d’approvisionnement et à une reprise soutenue de la demande, s’est

traduite par une augmentation constante des prix du pétrole et du

gaz naturel. Au premier trimestre de 2022, le resserrement des

marchés du pétrole et du gaz naturel a été exacerbé par l’invasion

de l’Ukraine par la Russie et par les sanctions subséquentes qui

ont frappé les affaires et autres activités menées en Russie. Le

prix du brut ainsi que certains indicateurs régionaux pour le gaz

naturel ont atteint des niveaux qui n’avaient pas été observés

depuis plusieurs années.

Résultats d’exploitation Comparaison des premiers trimestres

de 2022 et de 2021

Premier trimestre

en millions de dollars canadiens, sauf

indication contraire

2022

2021

Bénéfice (perte) net (PCGR des

États-Unis)

1 173

392

Bénéfice (perte) net par action ordinaire

– compte tenu d’une dilution (en dollars)

1,75

0,53

Secteur Amont Analyse du facteur bénéfice (perte) net en

millions de dollars canadiens

2021

Prix

Volumes

Redevance

Autres

2022

79

1 150

(210)

(270)

33

782

Prix : Le hausse des prix de vente, qui concordait généralement

avec celle des prix indicatifs, était principalement attribuable à

une augmentation de la demande et aux contraintes liées aux chaînes

d’approvisionnement. Les prix moyens obtenus pour le bitume ont

augmenté de 42,17 $ le baril, généralement en raison de

l’augmentation du WCS, et les prix touchés sur les ventes de

pétrole brut synthétique ont grimpé de 49,83 $ le baril, une hausse

coïncidant généralement avec celle du WTI.

Volumes : La baisse des volumes est principalement attribuable

aux froids extrêmes et à un temps d’arrêt imprévu à Kearl.

Redevances : L’augmentation des redevances est principalement

attribuable à la hausse des prix des matières premières.

Prix indicatifs et prix de vente

moyens

Premier trimestre

en dollars canadiens, sauf indication

contraire

2022

2021

West Texas Intermediate (en dollars

américains)

95,01

58,14

Western Canada Select (en dollars

américains)

80,46

45,64

Différentiel WTI/WCS (en dollars

américains)

14,55

12,50

Bitume (le baril)

89,36

47,19

Pétrole brut synthétique (le baril)

117,24

67,41

Taux de change moyen (en dollars

américains)

0,79

0,79

Production

Premier trimestre

en milliers de barils par jour

2022

2021

Kearl (part de l’Impériale)

132

178

Cold Lake

140

140

Syncrude (part de l’Impériale) (a)

77

79

Production brute totale de Kearl (en

milliers de barils par jour)

186

251

(a) Au premier trimestre de 2022, la

production brute de Syncrude (part de l’Impériale) comprenait

environ 1 millier de barils de bitume par jour (2021 – arrondi à 0

millier de barils par jour) qui étaient exportés vers les

installations de l’opérateur à l’aide d’un pipeline

d’interconnexion existant.

La baisse de production à Kearl découle

principalement des froids extrêmes et d’un temps d’arrêt

imprévu.

Secteur Aval Analyse du facteur bénéfice (perte) net en

millions de dollars canadiens

2021

Marges

Autres

2022

292

70

27

389

Marges : L’augmentation des marges reflète principalement une

amélioration de la conjoncture.

Taux d’utilisation de la capacité de

raffinage et ventes de produits pétroliers

Premier trimestre

en milliers de barils par jour, sauf

indication contraire

2022

2021

Débit des raffineries

399

364

Utilisation de la capacité de raffinage

(en pourcentage)

93

85

Ventes de produits pétroliers

447

414

Le débit accru des raffineries au premier trimestre de 2022

reflète principalement une demande plus forte.

La hausse des ventes de produits pétroliers au premier trimestre

de 2022 est principalement attribuable à une demande plus

élevée.

Produits chimiques Analyse du facteur bénéfice (perte)

net en millions de dollars canadiens

2021

Marges

Autres

2022

67

(10)

(1)

56

Comptes non sectoriels et autres

Premier trimestre

en millions de dollars canadiens

2022

2021

Bénéfice (perte) net (PCGR des

États-Unis)

(54)

(46)

Situation de trésorerie et sources de financement

Premier trimestre

en millions de dollars canadiens

2022

2021

Flux de trésorerie générés par :

Activités d’exploitation

1 914

1 045

Activités d’investissement

(279)

(147)

Activités de financement

(639)

(202)

Augmentation (diminution) de trésorerie et

des équivalents de trésorerie

996

696

Trésorerie et équivalents de trésorerie à

la fin de la période

3 149

1 467

Les flux de trésorerie générés par les activités d’exploitation

reflètent principalement la hausse des prix obtenus dans le secteur

Amont, l’augmentation des marges du secteur Aval et les effets

favorables du fonds de roulement.

Les flux de trésorerie liés aux activités d’investissement

reflètent principalement une hausse des ajouts aux immobilisations

corporelles.

Les flux de trésorerie liés aux activités de financement

reflètent principalement:

Premier trimestre

en millions de dollars canadiens, sauf

indication contraire

2022

2021

Dividendes versés

185

162

Dividende par action versé (en

dollars)

0,27

0,22

Rachats d’actions (a)

449

-

Nombre d’actions achetées (en millions)

(a)

8,9

-

(a) Les rachats d’actions sont effectués

dans le cadre du programme d’offre publique de rachat dans le cours

normal des activités de la compagnie et couvrent les actions

rachetées à Exxon Mobil Corporation, mais hors de l’offre publique

de rachat.

La compagnie a achevé les rachats d’actions dans le cadre de son

programme d’offre publique de rachat dans le cours normal des

activités le 31 janvier 2022. La compagnie n’a pas effectué de

rachats d’actions au premier trimestre de 2021.

Le 29 avril 2022, la compagnie a annoncé son intention de lancer

une importante offre publique de rachat dans le cadre de laquelle

elle offrira de racheter, à des fins d’annulation, jusqu’à 2 500

000 000 dollars de ses actions ordinaires. L’importante offre

publique de rachat sera réalisée par adjudication à la hollandaise

modifiée, la fourchette de prix d’offre étant déterminée par la

compagnie au commencement de l’offre. Les actions pourront

également être remises par dépôt proportionnel, une procédure qui

permettra à l’actionnaire de maintenir sa participation

proportionnelle dans la compagnie. ExxonMobil a informé l’Impériale

de son intention d’effectuer un dépôt proportionnel dans le cadre

de l’offre afin de maintenir sa participation proportionnelle à

environ 69,6 % une fois l’offre terminée. Rien dans ce rapport ne

constitue une offre d’achat ni une incitation à faire une offre de

vente d’actions.

Des données financières et d’exploitation clés suivent.

Autres renseignements sur l’offre publique d’achat

L’offre dont il est question dans le présent communiqué (l’«

offre ») n’a pas encore commencé. Le présent communiqué n’est

publié qu’à titre informatif. Il ne constitue pas une

recommandation d’achat ou de vente des actions de la Compagnie

Pétrolière Impériale Limitée ni de tout autre titre. Il ne

constitue pas non plus une offre d’achat ou une sollicitation

d’offre de vente des actions de la Compagnie Pétrolière Impériale

Limitée ou de tout autre titre.

Au début de l’offre, la Compagnie Pétrolière Impériale Limitée

déposera une offre d’achat, la note d’information relative à une

offre publique de rachat ainsi que la lettre d’accompagnement et

l’avis de livraison garantie correspondants (les « documents de

l’offre ») auprès des autorités canadiennes de réglementation des

valeurs mobilières et postera ces documents aux actionnaires de la

compagnie. La compagnie déposera également une note d’information

selon le formulaire Schedule TO, y compris les documents de

l’offre, auprès de la Securities and Exchange Commission (la « SEC

») des États-Unis. L’offre ne sera réalisée que conformément aux

documents de l’offre déposés auprès des autorités canadiennes de

réglementation des valeurs mobilières et selon le formulaire

Schedule TO. Les actionnaires devront lire attentivement les

documents de l’offre, car ceux-ci contiennent des renseignements

importants, y compris les différentes modalités de l’offre. Une

fois l’offre amorcée, les actionnaires pourront obtenir

gratuitement un exemplaire de la note d’information selon le

formulaire Schedule TO, les documents de l’offre ainsi que tout

autre document que la Compagnie Pétrolière Impériale Limitée

déposera auprès de la SEC, sur le site Web de cette dernière au

www.sec.gov, auprès des autorités canadiennes de réglementation des

valeurs mobilières au www.sedar.com ou sur le site Web de la

Compagnie Pétrolière Impériale Limitée au

www.imperialoil.ca/fr-CA.

Énoncés prospectifs

Les énoncés contenus dans le présent rapport qui sont liés à des

situations ou des événements futurs, y compris les prévisions, les

objectifs, les attentes, les estimations et les plans d’affaires,

sont des énoncés prévisionnels. Les énoncés prospectifs peuvent

être caractérisés par des termes comme croire, anticiper, avoir

l’intention de, proposer, planifier, objectif, viser, projeter,

prévoir, cibler, estimer, s’attendre à, stratégie, perspectives,

calendrier, futur, continuer, probable, pouvoir, devoir, sera et

d’autres termes semblables faisant référence à des périodes

futures. Les énoncés prospectifs contenus dans le présent rapport

mentionnent notamment l’intention de la compagnie de lancer une

importante offre publique de rachat, l’ampleur de cette offre,

l’échéancier pour la détermination des modalités et des prix et le

début de l’offre, la structure de l’offre et l’intention

d’ExxonMobil de procéder à un dépôt proportionnel; le bon

positionnement de la compagnie lui permettant de générer un

important flux de trésorerie disponible en 2022; les réductions de

coûts prévues en raison du pipeline de produits de Sarnia; la

contribution soutenue de la compagnie au développement de solutions

à plus faibles émissions afin d’atteindre ses objectifs de

durabilité et de tirer parti de la collaboration et des activités

de recherche et développement; l’objectif de réduction de 30 % de

l’intensité des émissions de gaz à effet de serre liées aux sables

bitumineux d’ici 2030; l’objectif de carboneutralité de

l’exploitation des sables bitumineux, d’ici 2050, de l’alliance Oil

Sands Pathways to Net Zero; l’avancement des travaux au complexe de

production de diesel renouvelable à Strathcona et l’incidence

potentielle de ce projet; l’incidence de l’exploitation du pipeline

d’interconnexion de Syncrude; le processus de commercialisation

pour XTO Energy Canada, y compris l’évaluation des offres et le

maintien du cours normal des activités tout au long de celui-ci;

ainsi que l’élargissement du partenariat avec Loblaws dans le cadre

du programme PC Optimum.

Les énoncés prospectifs sont fondés sur les attentes,

estimations, projections et hypothèses actuelles de la compagnie au

moment où les énoncés sont faits. Les résultats financiers et

d’exploitation futurs réels, y compris les attentes et les

hypothèses concernant la croissance de la demande et la source,

l’offre et le bouquet énergétiques; les taux, la croissance et la

composition de la production de divers actifs; les plans de projet,

l’échéancier, les coûts, les évaluations techniques et les

capacités et l’aptitude de la compagnie à exécuter efficacement ces

plans et à exploiter ses actifs, y compris les facteurs influençant

la décision d’investissement finale pour le complexe de production

de diesel renouvelable à Strathcona; l’adoption de nouvelles

installations ou technologies et leur incidence sur la réduction de

l’intensité des émissions de GES, y compris notamment le diesel

renouvelable de Strathcona, le remplacement par des solvants du

processus à vapeur à forte intensité d’énergie à Cold Lake et la

récupération de la chaleur du gaz combustible de la chaudière au

site de Kearl, ainsi que le soutien et la promotion de solutions de

captage et de stockage du carbone, et tout changement dans la

portée, les modalités et les coûts de ces projets; le volume et le

rythme des réductions d’émissions; la réception des approbations

réglementaires; l’appui des responsables des politiques et d’autres

intervenants en ce qui concerne les nouvelles technologies comme le

captage et le stockage du carbone; la réception, dans les délais

prévus, de la dispense nécessaire pour procéder à l’importante

offre publique de rachat conformément aux lois sur les valeurs

mobilières; le dépôt proportionnel d’ExxonMobil dans le cadre de

l’importante offre publique de rachat; les lois applicables et les

politiques gouvernementales applicables, y compris relativement aux

changements climatiques et aux réductions des émissions de GES; les

dépenses en capital et liées à l’environnement; l’évolution de la

pandémie de COVID-19 et ses répercussions sur la capacité de

l’Impériale à exploiter ses actifs; la capacité de la compagnie à

exécuter efficacement ses plans de continuité des activités et à

mener ses activités d’intervention contre la pandémie; ainsi que

les prix des matières premières, les taux de change et les

conditions générales du marché pourraient varier considérablement

selon un certain nombre de facteurs.

Ces facteurs comprennent les variations mondiales, régionales ou

locales de l’offre et de la demande de pétrole, de gaz naturel, de

produits pétroliers et de produits pétrochimiques ainsi que les

incidences sur les prix, les écarts et les marges, y compris les

mesures prises par les gouvernements étrangers en ce qui concerne

les niveaux d’approvisionnement et les prix, l’incidence de la

COVID-19 sur la demande et la survenance de guerres; la

disponibilité et la répartition du capital; la réception, en temps

utile, des approbations réglementaires et tierces; les résultats

des programmes de recherche et des nouvelles technologies, ainsi

que la capacité de porter les nouvelles technologies à une échelle

commerciale à coût concurrentiel et la compétitivité des sources

d’énergie de rechange et des autres technologies de réduction des

émissions; l’absence de soutien par les gouvernements et les

responsables des politiques pour l’adoption de nouvelles

technologies de réduction des émissions; les difficultés techniques

ou opérationnelles imprévues; la gestion et les calendriers des

projets et l’achèvement de ces projets dans les délais prévus; la

disponibilité et le rendement des tiers fournisseurs de services,

compte tenu notamment des restrictions liées à la COVID-19; les

risques environnementaux inhérents aux activités d’exploration et

de production pétrolières et gazières; les événements politiques ou

réglementaires, y compris les changements législatifs ou les

modifications des politiques gouvernementales, la réglementation

environnementale, dont la réglementation portant sur les

changements climatiques et les émissions de gaz à effet de serre,

ainsi que les mesures prises en réponse à la COVID-19; l’efficacité

de la gestion et la préparation pour une intervention en cas de

sinistre, y compris les plans de continuité des activités en

réponse à la COVID-19; les risques et dangers opérationnels; les

incidents liés à la cybersécurité, y compris la hausse du

télétravail; les taux de change; la conjoncture économique

générale; ainsi que d’autres facteurs abordés dans les facteurs de

risque à la rubrique 1A et à la rubrique 7 du rapport de gestion

sur la situation financière et les résultats d’exploitation de la

Compagnie Pétrolière Impériale Limitée du plus récent rapport

annuel sur le formulaire 10-K.

Les énoncés prévisionnels ne garantissent pas le rendement futur

et comportent un certain nombre de risques et d’incertitudes, qui

sont parfois similaires à ceux d’autres sociétés pétrolières et

gazières, parfois exclusifs à la Compagnie Pétrolière Impériale

Limitée. Les résultats réels de l’Impériale peuvent être

sensiblement différents des résultats implicites ou explicites

selon les énoncés prospectifs, et les lecteurs sont priés de ne pas

s’y fier aveuglément. L’Impériale ne s’engage aucunement à publier

une mise à jour de toute révision des énoncés prospectifs contenus

aux présentes, sauf si la loi l’exige.

Dans ce communiqué, tous les montants en dollars sont exprimés

en dollars canadiens, sauf indication contraire. Ce communiqué doit

être lu en parallèle avec le formulaire 10-K le plus récent de

l’Impériale. Les chiffres ayant été arrondis, leur somme peut ne

pas correspondre au total indiqué.

Le terme « projet » tel qu’il est utilisé dans ce rapport peut

renvoyer à toute une gamme d’activités différentes et n’a pas

nécessairement le même sens que celui qu’on lui donne dans les

rapports sur la transparence des paiements au gouvernement.

Annexe I

Trois mois

en millions de dollars canadiens, sauf

indication contraire

2022

2021

Bénéfice (perte) net (PCGR des

États-Unis)

Total des produits et des autres

revenus

12 686

6 998

Total des dépenses

11 152

6 486

Bénéfice (perte) avant impôts

1 534

512

Impôts sur le bénéfice

361

120

Bénéfice (perte) net

1 173

392

Bénéfice (perte) net par action ordinaire

(en dollars)

1,75

0,53

Bénéfice (perte) net par action ordinaire

– compte tenu d’une dilution (en dollars)

1,75

0,53

Autres données financières

Gain (perte) à la vente d’actifs, après

impôts

16

2

Total de l’actif au 31 mars

43 810

39 007

Total du passif au 31 mars

5 171

5 144

Capitaux propres au 31 mars

22 276

21 736

Capital utilisé au 31 mars

27 471

26 906

Dividendes déclarés sur les actions

ordinaires

Total

228

161

Par action ordinaire (en dollars)

0,34

0,22

Millions d’actions ordinaires en

circulation

Au 31 mars

669,1

734,1

Moyenne – compte tenu d’une dilution

671,9

735,7

Annexe II

Trois mois

en millions de dollars canadiens

2022

2021

Trésorerie et équivalents de trésorerie

à la fin de la période

3 149

1 467

Activités d’exploitation

Bénéfice (perte) net

1 173

392

Ajustements relatifs aux éléments hors

trésorerie :

Dépréciation et épuisement

426

494

(Gain) perte à la vente d’actifs

(20)

(3)

Impôts sur les bénéfices reportés et

autres

(331)

60

Variations de l’actif et du passif

d’exploitation

695

(23)

Autres postes – montant net

(29)

125

Flux de trésorerie liés aux activités

d’exploitation

1 914

1 045

Activités d’investissement

Ajouts aux immobilisations corporelles

(304)

(167)

Produits de la vente d’actifs

24

7

Prêt à des sociétés dans lesquelles la

compagnie détient une participation en actions – montant net

1

13

Flux de trésorerie liés aux activités

d’investissement

(279)

(147)

Flux de trésorerie liés aux activités

de financement

(639)

(202)

Annexe III

Trois mois

en millions de dollars canadiens

2022

2021

Bénéfice (perte) net (PCGR des

États-Unis)

Secteur Amont

782

79

Secteur Aval

389

292

Produits chimiques

56

67

Comptes non sectoriels et autres

(54)

(46)

Bénéfice (perte) net

1 173

392

Produits et autres revenus

Secteur Amont

4 534

3 493

Secteur Aval

14 045

5 305

Produits chimiques

471

376

Éliminations/Comptes non sectoriels et

autres

(6 364)

(2 176)

Produits et autres revenus

12 686

6 998

Achats de pétrole brut et de

produits

Secteur Amont

1 890

1 834

Secteur Aval

12 512

4 020

Produits chimiques

315

209

Éliminations

(6 367)

(2 176)

Achats de pétrole brut et de produits

8 350

3 887

Production et fabrication

Secteur Amont

1 249

1 109

Secteur Aval

356

326

Produits chimiques

54

50

Éliminations

-

-

Production et fabrication

1 659

1 485

Frais de vente et frais

généraux

Secteur Amont

-

-

Secteur Aval

147

133

Produits chimiques

23

25

Éliminations/Comptes non sectoriels et

autres

55

31

Frais de vente et frais généraux

225

189

Dépenses en immobilisations et frais

d’exploration

Secteur Amont

222

85

Secteur Aval

68

68

Produits chimiques

1

2

Comptes non sectoriels et autres

5

8

Dépenses en immobilisations et frais

d’exploration

296

163

Frais d’exploration imputés au bénéfice du

secteur Amont inclus ci-dessus

2

2

Annexe IV

Données d’exploitation

Trois mois

2022

2021

Production brute de pétrole brut et de

liquides du gaz naturel (LGN)

(en milliers de barils par jour)

Kearl

132

178

Cold Lake

140

140

Syncrude (a)

77

79

Classique

11

11

Total de la production de pétrole brut

360

408

LGN mis en vente

2

2

Total de la production de pétrole brut et

de LGN

362

410

Production brute de gaz naturel (en

millions de pieds cubes par jour)

110

131

Production brute d’équivalent pétrole

(b)

380

432

(en milliers de barils d’équivalent

pétrole par jour)

Production nette de pétrole brut et de

LGN (en milliers de barils par jour)

Kearl

123

173

Cold Lake

107

112

Syncrude (a)

59

74

Classique

11

11

Total de la production de pétrole brut

300

370

LGN mis en vente

1

2

Total de la production de pétrole brut et

de LGN

301

372

Production nette de gaz naturel (en

millions de pieds cubes par jour)

107

127

Production nette d’équivalent pétrole

(b)

319

393

(en milliers de barils d’équivalent

pétrole par jour)

Ventes de brut fluidifié de Kearl

(en milliers de barils par jour)

189

248

Ventes de brut fluidifié de Cold

Lake (en milliers de barils par jour)

187

182

Ventes de LGN (en milliers de

barils par jour) (c)

1

-

Prix de vente moyens (en dollars

canadiens)

Bitume (le baril)

89,36

47,19

Pétrole brut synthétique (le baril)

117,24

67,41

Pétrole brut classique (le baril)

98,38

49,54

LGN (le baril)

59,27

31,16

Gaz naturel (le millier de pieds

cubes)

5,08

3,24

Débit des raffineries (en milliers

de barils par jour)

399

364

Utilisation de la capacité de

raffinage (en pourcentage)

93

85

Ventes de produits pétroliers (en

milliers de barils par jour)

Essence

209

198

Mazout domestique, carburant diesel et

carburéacteur

173

153

Huiles lubrifiantes et autres produits

48

43

Mazout lourd

17

20

Ventes nettes de produits pétroliers

447

414

Ventes de produits pétrochimiques

(en milliers de tonnes)

210

211

(a)

Au premier trimestre de 2022, la

production brute et nette de Syncrude (part de l’Impériale)

comprenait environ 1 millier de barils de bitume par jour (2021 –

arrondi à 0 millier de barils par jour) qui étaient exportés vers

les installations de l’opérateur à l’aide d’un pipeline

d’interconnexion existant.

(b)

Gaz converti en équivalent pétrole à

raison de six millions de pieds cubes pour mille barils.

(c)

Ventes de LGN arrondies à zéro en

2021.

Annexe V

Bénéfice (perte) net par

Bénéfice (perte) net (PCGR des

États-Unis)

action ordinaire – résultat dilué

(a)

en millions de dollars

canadiens

dollars canadiens

2018

Premier trimestre

516

0,62

Deuxième trimestre

196

0,24

Troisième trimestre

749

0,94

Quatrième trimestre

853

1,08

Exercice

2 314

2,86

2019

Premier trimestre

293

0,38

Deuxième trimestre

1 212

1,57

Troisième trimestre

424

0,56

Quatrième trimestre

271

0,36

Exercice

2 200

2,88

2020

Premier trimestre

(188)

(0,25)

Deuxième trimestre

(526)

(0,72)

Troisième trimestre

3

-

Quatrième trimestre

(1 146)

(1,56)

Exercice

(1 857)

(2,53)

2021

Premier trimestre

392

0,53

Deuxième trimestre

366

0,50

Troisième trimestre

908

1,29

Quatrième trimestre

813

1,18

Exercice

2 479

3,48

2022

Premier trimestre

1 173

1,75

(a)

Calculé à l’aide du nombre moyen d’actions

en circulation au cours de chaque période. La somme des trimestres

présentés peut ne pas correspondre au total de l’exercice.

Annexe VI

Mesures financières non conformes aux PCGR et autres mesures

financières

Certaines mesures incluses dans ce document ne sont pas

prescrites par les principes comptables généralement reconnus

(PCGR) des États-Unis. Ces mesures constituent des « mesures

financières non conformes aux PCGR » en vertu du règlement G de la

Securities and Exchange Commission, et d’« autres mesures

financières » en vertu du Règlement 52-112 sur l’information

concernant les mesures financières non conformes aux PCGR et

d’autres mesures financières des Autorités canadiennes en valeurs

mobilières.

Le rapprochement de ces mesures financières non conformes aux

PCGR et de la mesure la plus comparable selon les PCGR, ainsi que

d’autres renseignements requis par ces règlements ont été fournis.

Les mesures financières non conformes aux PCGR ainsi que les autres

mesures financières ne sont pas des mesures financières normalisées

selon les PCGR et n’ont pas non plus de sens normalisé. Par

conséquent, ces mesures pourraient ne pas être directement

comparables aux mesures présentées par d’autres sociétés et ne

devraient pas se substituer aux mesures financières conformes aux

PCGR.

Les flux de trésorerie liés aux activités d’exploitation,

hors le fonds de roulement

Les flux de trésorerie liés aux activités d’exploitation hors le

fonds de roulement constituent une mesure financière non conforme

aux PCGR correspondant au total des flux de trésorerie provenant

des activités d’exploitation moins les variations de l’actif et du

passif d’exploitation de la période. Les flux de trésorerie liés

aux activités d’exploitation figurant dans l’état consolidé des

flux de trésorerie de la compagnie constituent la mesure financière

la plus directement comparable que l’on peut trouver dans les états

financiers. La direction croit qu’il est utile pour les

investisseurs de tenir compte de ces chiffres pour comparer le

rendement sous-jacent des activités de la compagnie pour les

périodes où il existe d’importants écarts d’une période au niveau

des variations du fonds de roulement. Les variations du fonds de

roulement correspondent aux « Variations de l’actif et du passif

d’exploitation », telles qu’elles sont indiquées dans l’état

consolidé des flux de trésorerie de la compagnie et dans l’Annexe

II du présent document. Cette mesure évalue les flux de trésorerie

au niveau de l’exploitation et, à ce titre, n’inclut pas le produit

de la vente d’actifs, tel que défini dans les flux de trésorerie

issus d’activités d’exploitation et de vente d’actifs dans la

rubrique Terminologie du formulaire 10-K annuel de la

compagnie.

Rapprochement des flux de trésorerie liés aux activités

d’exploitation, hors le fonds de roulement

Trois mois

en millions de dollars canadiens

2022

2021

Extrait de l’état consolidé des

résultats de l’Impériale

Flux de trésorerie liés aux activités

d’exploitation

1 914

1 045

Moins les variations du fonds de

roulement

Variations de l’actif et du passif

d’exploitation

695

(23)

Flux de trésorerie liés aux activités

d’exploitation, hors le fonds de roulement

1 219

1 068

Flux de trésorerie disponible

Le flux de trésorerie disponible est une mesure financière non

conforme aux PCGR qui correspond aux flux de trésorerie issus des

activités d’exploitation, moins les ajouts aux immobilisations

corporelles et les placements en actions de la compagnie, plus le

produit de la vente d’actifs. Les flux de trésorerie liés aux

activités d’exploitation figurant dans l’état consolidé des flux de

trésorerie de la compagnie constituent la mesure financière la plus

directement comparable que l’on peut trouver dans les états

financiers. Cette mesure est utilisée pour évaluer les liquidités

disponibles pour les activités de financement (y compris, mais sans

s’y limiter, les dividendes et les achats d’actions) après des

investissements dans l’entreprise.

Rapprochement du flux de trésorerie disponible

Trois mois

en millions de dollars canadiens

2022

2021

Extrait de l’état consolidé des

résultats de l’Impériale

Flux de trésorerie liés aux activités

d’exploitation

1 914

1 045

Flux de trésorerie liés aux activités

d’investissement

Ajouts aux immobilisations corporelles

(304)

(167)

Produits de la vente d’actifs

24

7

Prêt à des sociétés dans lesquelles la

compagnie détient une participation en actions – montant net

1

13

Flux de trésorerie disponible

1 635

898

Bénéfice (perte) net, hors les éléments identifiés

Le bénéfice (perte) net hors les éléments identifiés est une

mesure financière non conforme aux PCGR qui correspond au bénéfice

(perte) net total hors les événements non opérationnels

individuellement importants avec une incidence sur le bénéfice

total de la compagnie d’au moins 100 millions de dollars au cours

d’un trimestre donné. L’incidence du bénéfice (perte) net d’un

élément identifié pour un secteur individuel dans un trimestre

donné peut être inférieure à 100 millions de dollars lorsque

l’élément touche plusieurs secteurs ou plusieurs périodes. Le

bénéfice (perte) net figurant dans l’état consolidé des résultats

de la compagnie constitue la mesure financière la plus directement

comparable que l’on peut trouver dans les états financiers. La

direction utilise ces chiffres pour améliorer la comparabilité des

activités sous-jacentes sur plusieurs périodes en isolant et

retirant les événements non opérationnels importants des résultats

commerciaux. La compagnie croit que cette façon de faire assure aux

investisseurs une plus grande transparence quant aux tendances et

résultats commerciaux et leur donne un point de vue semblable à

celui de la direction. Le bénéfice (perte) net hors les éléments

identifiés ne doit pas être examiné isolément du bénéfice (perte)

net établi selon les PCGR des États-Unis ni remplacer ce dernier.

Tous les éléments identifiés sont présentés après impôt.

Rapprochement du bénéfice (perte) net, hors les éléments

identifiés Il n’y a eu aucun élément identifié aux premiers

trimestres de 2022 et de 2021.

Coûts d’exploitation (coûts financiers)

Les coûts d’exploitation sont une mesure financière non conforme

aux PCGR qui correspond au total des charges, déduction faite des

coûts de type hors trésorerie, y compris les postes Achats de

pétrole brut et de produits, Taxes d’accise fédérales et frais de

carburant, Dépréciation et épuisement, Retraite non liée aux

services et avantages postérieurs au départ et Financement. Les

coûts d’exploitation comprennent ce qui suit : (1) Production et

fabrication; (2) Frais de vente et frais généraux; et (3)

Exploration, dans l’état consolidé des résultats de la compagnie et

comme déclarés dans l’Annexe III du présent document. La somme de

ces postes de l’état des résultats sert d’indication des coûts

d’exploitation et ne représente pas les décaissements totaux de la

compagnie. Le total des dépenses figurant dans l’état consolidé des

résultats de la compagnie constitue la mesure financière la plus

directement comparable que l’on peut trouver dans les états

financiers. Cette mesure est utile pour que les investisseurs

comprennent les efforts de la compagnie pour optimiser la

trésorerie grâce à une gestion disciplinée des dépenses.

Rapprochement des coûts

d’exploitation

Trois mois

en millions de dollars canadiens

2022

2021

Extrait de l’état consolidé des

résultats de l’Impériale

Total des dépenses

11 152

6 486

Moins :

Achats de pétrole brut et de produits

8 350

3 887

Taxes d’accise fédérales et frais de

carburant

479

404

Dépréciation et épuisement

426

494

Retraite non liée aux services et

avantages postérieurs au départ à la retraite

4

11

Financement

7

14

Total des coûts d’exploitation

1 886

1 676

Composants des coûts

d’exploitation

Trois mois

en millions de dollars canadiens

2022

2021

Extrait de l’état consolidé des

résultats de l’Impériale

Production et fabrication

1 659

1 485

Frais de vente et frais généraux

225

189

Exploration

2

2

Coûts d’exploitation

1 886

1 676

Contributions des segments au total des

coûts d’exploitation

Trois mois

en millions de dollars canadiens

2022

2021

Secteur Amont

1 251

1 111

Secteur Aval

503

459

Produits chimiques

77

75

Éliminations/Comptes non sectoriels et

autres

55

31

Coûts d’exploitation

1 886

1 676

Coûts d’exploitation unitaires (coûts unitaires)

Les coûts d’exploitation unitaires constituent un ratio non

conforme aux PCGR. Les coûts d’exploitation unitaires (coûts

unitaires) sont calculés en divisant les coûts d’exploitation par

la production brute totale d’équivalent pétrole et sont calculés

pour le segment Amont, ainsi que pour les principaux actifs de ce

secteur. Les coûts d’exploitation, une mesure financière non

conforme aux PCGR, sont indiqués et rapprochés ci-dessus. Cette

mesure est utile pour que les investisseurs comprennent les efforts

de gestion des dépenses déployés pour les principaux actifs de la

compagnie à titre de composants dans le cadre général du secteur

Amont. Les coûts d’exploitation unitaires, comme utilisés par la

direction, ne correspondent pas directement à la définition des «

Coûts de production unitaires moyens » énoncée par la Securities

and Exchange Commission (SEC) des États-Unis et indiquée dans le

formulaire SEC 10-K de la compagnie.

Composants des coûts d’exploitation unitaires

Trois mois

2022

2021

en millions de dollars canadiens

Secteur Amont (a)

Kearl

Cold

Lake

Syncrude

Secteur Amont (a)

Kearl

Cold

Lake

Syncrude

Production et fabrication

1 249

521

322

348

1 109

455

260

333

Frais de vente et frais généraux

-

-

-

-

-

-

-

-

Exploration

2

-

-

-

2

-

-

-

Coûts d’exploitation

1 251

521

322

348

1 111

455

260

333

Production brute d’équivalent pétrole

380

132

140

77

432

178

140

79

(en milliers de barils par jour)

Coûts d’exploitation unitaires (en

dollars par baril d’équivalent pétrole)

36,58

43,86

25,56

50,22

28,58

28,40

20,63

46,84

USD converti en fonction du taux de change

moyen en cumul annuel

28,90

34,65

20,19

39,67

22,57

22,44

16,30

37,00

2022 0,79 dollar américain; 2021 0,79

dollar américain

(a) Le secteur Amont comprend Kearl, Cold

Lake, la part de l’Impériale de Syncrude et d’autres.

Après plus d’un siècle d’existence, l’Impériale

demeure un acteur majeur dans la promotion de la technologie et de

l’innovation visant à mettre en valeur les ressources énergétiques

du Canada de façon responsable. Principal raffineur de produits

pétroliers du Canada, producteur incontournable de pétrole brut,

producteur clé de produits pétrochimiques et chef de file dans la

distribution de carburant à l’échelle du pays, notre entreprise

continue de viser les normes les plus élevées qui soient, et ce,

dans tous les secteurs d’activité.

Source: Imperial

Consultez la

version source sur businesswire.com : https://www.businesswire.com/news/home/20220429005143/fr/

Investor relations (587) 476-4743 Media relations (587)

476-7010

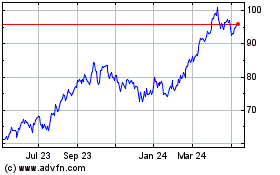

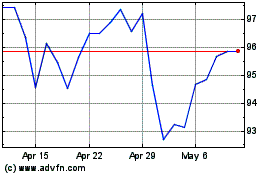

Imperial Oil (TSX:IMO)

Historical Stock Chart

From Nov 2024 to Dec 2024

Imperial Oil (TSX:IMO)

Historical Stock Chart

From Dec 2023 to Dec 2024