Regulatory News:

Maurel & Prom (Paris:MAU):

- Performance financière en forte hausse grâce à

l’augmentation de la production

- Production en part M&P au premier semestre 2024 : 37 113

bep/j, en hausse respectivement de 35% et 29% par rapport aux

premier et second semestres 2023 (16% et 10% hors Venezuela)

- Chiffre d'affaires de 412 M$ au premier semestre 2024, en

augmentation de 38% par rapport au premier semestre 2023 (299

M$)

- Excédent brut d'exploitation de 186 M$ ; résultat net consolidé

de 105 M$, résultat net en part Groupe de 101 M$

- Forte génération de cash flow et position de trésorerie

nette positive

- Flux de trésorerie généré par les opérations de 139 M$, flux de

trésorerie disponible de 158 M$

- Position de trésorerie nette positive de 27 M$ au 30 juin 2024,

en amélioration de 147 M$ sur le semestre (120 M$ de dette nette au

31 décembre 2023)

- Redistribution de la valeur créée aux actionnaires : dividende

de 0,30€ par action (65 M$ au total) payé début juillet

- Montée en puissance des opérations au Venezuela

- Production d’huile en part M&P Iberoamerica (40%) de 5 412

b/j sur le champ d’Urdaneta Oeste au premier semestre 2024

- Remise en état de la compression achevée en juillet ; les

interventions sur puits ont débuté en juillet, et les préparations

en cours pour une campagne de forage qui devrait démarrer en

2025

- Cinq cargos commercialisés durant le premier semestre 2024

- 29 M$ de dividendes encaissés par M&P Iberoamerica (80%

M&P) au premier semestre 2024 grâce au mécanisme de

récupération de dette mis en place en novembre 2023

Principaux agrégats financiers au

premier semestre 2024

en M$

S1 2024

S1 2023

Variation

Compte de résultat

Chiffre d’affaires

412

299

+38%

Dépenses d’exploitation et

d’administration

-105

-88

Redevances et taxes liées à l’activité

-42

-37

Variation de position de

sur/sous-enlèvement

-3

-9

Achat d’huile à des tiers

-76

–

Autre

–

–

Excédent brut d’exploitation

(EBITDA)

186

164

+13%

Dotations amortissements et provisions et

dépréciation

-51

-54

Charges d’exploration

-1

-12

Autre

-8

-5

Résultat opérationnel

126

93

+35%

Charges financières nettes

-8

-7

Impôts sur les résultats

-49

-51

Quote-part des sociétés mises en

équivalence

35

17

Résultat net consolidé

105

53

+99%

Dont résultat net consolidé courant

96

70

+37%

Dont résultat net en part

Groupe

101

53

+91%

Dont participations ne donnant pas le

contrôle

4

-0

Flux de trésorerie

Flux avant impôts

180

160

Impôts sur les résultats payés

-29

-33

Flux généré par les opérations avant

variation du B.F.R.

151

127

+19%

Variation du besoin en fonds de

roulement

-12

-40

Flux généré par les opérations

139

87

+60%

Investissements de développement

-54

-57

Investissements d’exploration

-10

-5

Acquisitions d’actifs

44

–

Dividendes reçus

40

13

Flux de trésorerie disponible

158

38

+319%

Service net de la dette

-41

-39

Dividendes distribués

–

–

Autre

1

0

Variation de trésorerie

116

-1

N/A

Trésorerie et endettement

30/06/2024

31/12/2023

Solde de trésorerie fin de période

213

97

Endettement brut fin de période

186

217

Endettement net fin de période

-27

120

N/A

Le Conseil d’administration du Groupe Maurel & Prom («

M&P », « le Groupe »), réuni le 2 août 2024, sous la présidence

de Monsieur Jaffee Suardin, a arrêté les comptes semestriels au 30

juin 2024.

Olivier de Langavant, Directeur Général de Maurel & Prom, a

déclaré : « Nos résultats financiers reflètent une nouvelle fois la

très bonne santé de notre entreprise. Dans un environnement de prix

stable depuis près d’un an, nous sommes parvenus à améliorer

significativement nos indicateurs financiers grâce à l’augmentation

de notre production. L’apport de la contribution du Venezuela

commence également à se faire sentir. La position de trésorerie

nette positive qui résulte de cette performance nous donne la

possibilité d’envisager sereinement des opérations de croissance,

tout en continuant à redistribuer de la valeur à nos actionnaires

».

Performance financière

Le chiffre d’affaires consolidé du Groupe au premier semestre

2024 s’élève à 412 M$, en hausse de 38% par rapport au premier

semestre 2023 (299 M$), grâce à l’effet combiné de la hausse de la

production (production consolidée en part M&P en augmentation

de 16% à 31 701 boepd) et du meilleur prix de vente moyen de

l’huile (en augmentation de 12% à 84,0 $/b). Il est à noter que ce

chiffre d’affaires inclut 77 M$ de trading d’huile pour le compte

de tiers.

Les dépenses d’exploitation et d’administration s’établissent à

-105 M$ sur la période. Les redevances et taxes liées à l’activité

s’élèvent à -42 M$, et l’achat d’huile à des tiers à -75 M$.

L’excédent brut d’exploitation (EBITDA) s’établit à 186 M$. Les

dotations et reprises aux amortissements s’élèvent à -51 M$, et les

charges d’exploration à -1 M$. Le résultat opérationnel s’établit à

126 M$, après prise en compte de certains frais non-récurrents pour

-8 M$.

Après intégration du résultat financier (structurellement

négatif à -8 M$), de l’impôt sur les sociétés (-49 M$), et de la

quote-part de résultat des sociétés mises en équivalence (35 M$,

dont 27 M$ pour les activités du Groupe au Venezuela et 8 M$ au

titre de la participation de 20,46% dans Seplat Energy), le

résultat net consolidé du Groupe ressort à 105 M$ au premier

semestre 2024 (dont 96 M$ de résultat net consolidé courant). Le

résultat net en part Groupe est de 101 M$ au premier semestre

2024.

Du point de vue des flux de trésorerie, le flux généré par les

opérations avant variation du besoin en fonds de roulement au

premier semestre 2024 s’élève à 151 M$. La variation du besoin en

fonds de roulement a eu un impact de -12 M$ sur la période, et en

conséquence le flux généré par les opérations est de 139 M$ au

premier semestre 2024.

Le Groupe a enregistré -54 M$ d’investissements de développement

(dont -37 M$ de dépenses de forage de développement et -6 M$ de

renouvellement de licences au Gabon, ainsi que -8 M$ de

développement en Angola) et -10 M$ d’investissements d’exploration

(l’essentiel étant relatif à la découverte d’Ezoe au Gabon). Du

point de vue des acquisitions et cessions d’actifs, l’entrée de

trésorerie de 44 M$ correspond au remboursement de certaines sommes

avancées pour des projets passés, ainsi qu’à l’exercice par TPDC de

son option d’achat de 20% dans Mnazi Bay suite à la finalisation de

l’acquisition par M&P de Wentworth Resources.

M&P a reçu 40 M$ de dividendes au cours du premier semestre

2024, dont 29 M$ pour sa participation de 40% dans Petroregional

del Lago (« PRDL ») au Venezuela et 11 M$ pour sa participation de

20,46% dans Seplat Energy.

Le flux de trésorerie disponible est de 158 M$ pour le premier

semestre 2024, et a plus que quadruplé par rapport au premier

semestre 2023 (38 M$).

Le service net de la dette s’élève à -41 M$, dont -31 M$ de

remboursement de principal. En conséquence, la variation de

trésorerie est de 116 M$.

Le Groupe affiche une situation de trésorerie nette positive de

27 M$ au 30 juin 2024, contre une situation de dette nette de 120

M$ au 31 décembre 2023.

La position de trésorerie s’établit à 213 M$ à fin juin 2024. La

liquidité disponible au 30 juin 2024 s’établit à 280 M$, et inclut

67 M$ de tranche RCF non-tirée.

La dette brute tirée s’élève à 186 M$ au 30 juin 2024, dont 122

M$ de prêt bancaire et 64 M$ de prêt d’actionnaire. M&P a

remboursé au total 31 M$ de dette brute au cours du semestre (24 M$

de prêt bancaire et 7 M$ de prêt d’actionnaire).

Il est à noter que cette position de trésorerie est antérieure

au versement début juillet par M&P du dividende de 0,30€ par

action au titre de l’exercice 2023 (pour un total de 65 M$).

Activités de production

T1 2024

T2 2024

S1 2024

S1 2023

S2 2023

Variation S1 2024 vs.

S1 2023

S2 2023

Production en part M&P

Gabon (huile)

b/j

15 499

15 553

15 526

15 779

14 937

-2%

+4%

Angola (huile)

b/j

4 634

4 621

4 628

3 763

4 437

+23%

+4%

Tanzanie (gaz)

Mpc/j

76,9

61,7

69,3

47,2

55,9

+47%

+24%

Total participations

consolidées

bep/j

32 953

30 450

31 701

27 406

28 697

+16%

+10%

Venezuela (huile)

b/j

5 353

5 472

5 412

N/A

N/A

N/A

N/A

Production totale

bep/j

38 305

35 922

37 113

27 406

28 697

+35%

+29%

Prix de vente moyen

Huile

$/b

84,3

83,6

84,0

74,8

83,2

+12%

+1%

Gaz

$/Mbtu

3,91

3,89

3,90

3,77

3,76

+4%

+4%

Gabon

La production d’huile en part M&P (80%) sur le permis

d’Ezanga s’élève à 15 526 b/j pour le premier semestre 2024, en

augmentation de 4% par rapport au second semestre 2023.

Une découverte a été réalisée grâce au puits d’exploration

d’Ezoe foré en juin. Cette découverte, dont les réserves à 100%

sont estimées par M&P à environ 1,5 Mb, a été immédiatement

mise en production et un deuxième puits a été foré. Le potentiel de

production du permis d’Ezanga s’établit à l’heure actuelle à

environ 22 000 b/j à 100%, soit 17 600 b/j en part M&P

(80%).

Tanzanie

La production de gaz en part M&P (60%) sur le permis de

Mnazi Bay s’élève à 69,3 Mpc/j pour le premier semestre 2024, en

hausse de 24% par rapport au second semestre 2023.

Angola

La production en part M&P des Blocs 3/05 (20%) et 3/05A

(26,7%) s’élève à 4 628 b/j au premier semestre 2024, en

augmentation de 4% par rapport au second semestre 2023.

Venezuela

La production d’huile en part M&P Iberoamerica (40%) sur le

champ d’Urdaneta Oeste s’élève à 5 412 b/j au premier semestre

2024, stable par rapport au T4 2023. La révision et remise en état

de la compression s’est achevée au mois de juillet. La campagne

d'intervention sur puits (avec coiled tubing, snubbing unit et rig)

a démarré début juillet et se poursuivra tout au long de 2025,

tandis que la campagne de forage qui devrait démarrer en 2025 est

en cours de préparation.

Trois nouveaux cargos ont été commercialisés par M&P pour le

compte de l’entreprise mixte au cours du T2 2024, soit un total de

cinq cargos durant le premier semestre 2024, et un sixième

enlèvement a été réalisé fin juillet. Au cours du premier semestre

2024, M&P Iberoamerica (filiale à 80% du Groupe) a encaissé 29

M$ de dividendes au titre de sa participation de 40% dans PRDL

grâce au mécanisme de récupération de dette mis en place en

novembre 2023.

La situation dans le pays est suivie avec attention, et les

opérations se poursuivent normalement.

Glossaire

Français

Anglais

pieds cubes

pc

cf

cubic feet

millions de pieds cubes par

jour

Mpc/j

mmcfd

million cubic feet per day

milliards de pieds cubes

Gpc

bcf

billion cubic feet

baril

b

bbl

Barrel

barils d’huile par jour

b/j

bopd

barrels of oil per day

millions de barils

Mb

mmbbls

million barrels

barils équivalent pétrole

bep

boe

barrels of oil equivalent

barils équivalent pétrole par

jour

bep/j

boepd

barrels of oil equivalent per day

millions de barils équivalent

pétrole

Mbep

mmboe

million barrels of oil equivalent

Plus d’informations : www.maureletprom.fr

Ce document peut contenir des prévisions concernant la situation

financière, les résultats, les activités et la stratégie

industrielle de Maurel & Prom. Par leur nature même, les

prévisions comportent des risques et des incertitudes dans la

mesure où elles se fondent sur des évènements ou des circonstances

dont la réalisation future n’est pas certaine. Ces prévisions sont

effectuées sur la base d’hypothèses que nous considérons comme

raisonnables, mais qui pourraient néanmoins s’avérer inexactes et

qui sont tributaires de certains facteurs de risques tels que les

variations du cours du brut, les variations des taux de change, les

incertitudes liées à l’évaluation de nos réserves de pétrole, les

taux effectifs de production de pétrole ainsi que les coûts

associés, les problèmes opérationnels, la stabilité politique, les

réformes législatives et réglementaires ou encore les guerres,

actes de terrorisme ou sabotages.

Maurel & Prom est cotée sur Euronext Paris

SBF 120 – CAC Mid 60 – CAC Mid & Small – CAC All-Tradable –

Eligible PEA-PME et SRD Isin FR0000051070 / Bloomberg MAU.FP /

Reuters MAUP.PA

Consultez la

version source sur businesswire.com : https://www.businesswire.com/news/home/20240802043310/fr/

Maurel & Prom Relations actionnaires Tél. : +33 (0)1

53 83 16 45 ir@maureletprom.fr

NewCap Relations investisseurs / médias Tél. : +33 (0)1

44 71 98 53 maureletprom@newcap.eu

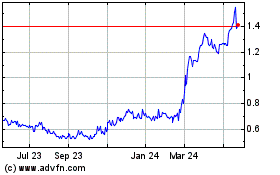

Montage Gold (TSXV:MAU)

Historical Stock Chart

From Nov 2024 to Dec 2024

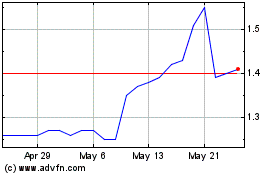

Montage Gold (TSXV:MAU)

Historical Stock Chart

From Dec 2023 to Dec 2024