Atos ouvre un nouveau chapitre avec la finalisation de sa

restructuration financière

Communiqué de presse

Atos ouvre un

nouveau chapitre avec la finalisation de sa restructuration

financière

- L’ensemble des opérations du plan

de sauvegarde accéléré d'Atos a été mis en œuvre, ce qui se traduit

par :

- Une structure de capital plus

soutenable avec une réduction de la dette brute de 2,1 milliards

d'euros

- Des liquidités supplémentaires

grâce aux 1,6 milliard d'euros de nouveaux financements privilégiés

(new money debt) et à environ 145 millions d'euros

résultant des souscriptions en numéraire dans le cadre de

l'augmentation de capital avec maintien du droit préférentiel de

souscription (DPS) et de l’augmentation de capital réservée

additionnelle

- En l’absence d’échéance de

remboursement de la dette avant la fin de l’année 2029, Atos

dispose désormais des ressources et de la flexibilité nécessaires

pour exécuter sa stratégie à moyen terme

- La notation de crédit d'Atos a été

relevée à B- (stable) par S&P et notée B- (stable) par

Fitch

- Au résultat des augmentations de

capital, le capital social d'Atos est composé de 179 035 979 643

actions et de 179 035 979 643 droits de vote

théoriques1

Paris, France

– 19 décembre 2024 – Dans le prolongement de son

communiqué de presse du 16 décembre 2024, Atos SE («

Atos » ou la « Société ») annonce

aujourd’hui la finalisation de sa restructuration financière, grâce

à la réalisation des dernières étapes du plan de sauvegarde

accéléré (le « Plan ») approuvé par le Tribunal de

commerce spécialisé de Nanterre le 24 octobre 2024.

La réalisation des

opérations du Plan se traduit notamment par :

-

une réduction de la dette brute de 2,1 milliards d'euros à travers

la conversion en capital de 2,9 milliards d’euros (montant en

principal) de dettes financières existantes et le remboursement de

financements intérimaires de 800 millions d'euros grâce aux

nouveaux financements privilégiés (new money debt) mis à

la disposition de la Société ; et

-

1,6 milliard d’euros de nouveaux financements privilégiés (new

money debt) et environ 145 millions d’euros de nouveaux fonds

propres (new money equity) résultant de l’augmentation de

capital avec maintien du droit préférentiel de souscription (DPS)

et de l’augmentation de capital réservée additionnelle.

En l’absence

d’échéance de remboursement de la dette avant la fin de l’année

2029, Atos dispose des ressources et de la flexibilité nécessaires

pour mettre en œuvre sa stratégie à moyen terme.

La notation de crédit

d'Atos a été relevée à B- (stable) par S&P et notée B- (stable)

par Fitch.

Philippe

Salle, Président du Conseil d’Administration d’Atos, a

déclaré : « La finalisation de notre plan de

restructuration financière assure la pérennité des activités d’Atos

dans le meilleur intérêt de nos parties prenantes, en particulier

nos employés et nos clients, et permet de projeter le Groupe

sereinement vers une nouvelle page de son histoire. Je tiens à

remercier l’ensemble de l’équipe de direction pour le travail

remarquable qu’elle a accompli au cours des derniers mois.

»

Jean Pierre

Mustier, Directeur Général d’Atos, a déclaré :

« Avec la réalisation de notre restructuration financière,

Atos a les ressources financières pour mener à bien une nouvelle

période de développement industriel sous la direction de Philippe

Salle. Toutes nos équipes sont mobilisées pour servir au mieux nos

clients à travers l’innovation et la qualité de

service. »

Rappel sur le Plan de Sauvegarde

Accélérée

Pour rappel, les opérations de restructuration

financières d’Atos prévues par le Plan ont notamment conduit à

:

- l’augmentation

de capital avec maintien du droit préférentiel de souscription

(DPS) des actionnaires de 233 millions d’euros

(l'« Augmentation de Capital avec Maintien du

DPS ») dont le règlement-livraison est intervenu le 10

décembre 2024, laquelle s’est traduite par un apport en numéraire

par versement d’espèces d’environ 143 millions d’euros (comprenant

les 75 millions d’euros apportés dans le cadre de la garantie de

souscription de premier rang de l’Augmentation de Capital avec

Maintien du DPS) et par la conversion de créances en capital à

hauteur d’environ 90 millions d’euros,

- La conversion en

capital de 2,9 milliards d’euros (montant en principal) de dettes

financières existantes (dans le cadre de trois augmentations de

capital réservées aux créanciers financiers dont le

règlement-livraison est intervenu le 18 décembre 2024 (les

« Augmentations de Capital Réservées »),

et incluant les créances converties en capital au titre de la

garantie de souscription de second rang dans le cadre de

l’Augmentation de Capital avec Maintien du DPS),

- la

réinstallation sous forme de nouvelles dettes à maturité de 6 ans

ou plus de 1,95 milliard d’euros de dettes financières

existantes,

- l’obtention d’un

total de 1,75 milliard d’euros de nouveaux fonds :

- 1,6 milliard

d’euros de Nouveaux Financements Privilégiés (new money

debt – dont environ 60 millions d’euros de garanties bancaires

et 440 millions d’euros sous la forme d’une nouvelle ligne de

crédit renouvelable (RCF), dont 190 millions d’euros dédiés à la

satisfaction des besoins de garanties bancaires), et

- environ 145

millions d’euros de nouveaux fonds propres (new money

equity) résultant de l’Augmentation de Capital avec Maintien

du DPS (laquelle s’est traduite par un apport en numéraire

d’environ 143 millions d’euros, tel que mentionné ci-dessus), ainsi

que des souscriptions volontaires additionnelles en numéraire par

les créanciers participants dans le cadre de l’augmentation de

capital réservée additionnelle dont le règlement-livraison est

intervenu le 18 décembre 2024 (qui se sont traduites par des

apports en numéraire d’environ 2 millions d’euros), tel que prévu

dans le Plan,

- l’émission de 22

398 648 580 bons de souscription d’actions (les

« BSA »).

Ces opérations sont détaillées dans le Plan

disponible sur le site internet de la Société (onglet

« Restructuration Financière »), dans le prospectus

relatif aux Augmentations de Capital Réservées approuvé par l'AMF

le 11 décembre 2024 sous le numéro 24-515, et dans le prospectus

relatif à l’Augmentation de Capital avec Maintien du DPS approuvé

par l’AMF le 7 novembre 2024 sous le numéro 24-474 et le supplément

à ce prospectus approuvé par l’AMF le 25 novembre 2024 sous le

numéro 24-501.

Réalisation effective des Augmentations

de Capital Réservées aux créanciers prévues par le

Plan

Le règlement-livraison

et l’admission aux négociations sur le marché réglementé d'Euronext

Paris (« Euronext Paris ») des 115 860 932 658

actions nouvelles (les « Actions Nouvelles »)

émises dans le cadre des trois Augmentations de Capital Réservées

prévues par le Plan, décrites dans les communiqués de presse

publiés par Atos les 12 et 16 décembre 2024, ont été réalisés le 18

décembre 2024.

Pour rappel, les

Augmentations de Capital Réservées ont notamment permis la

conversion en capital de 2,9 milliards d’euros (montant en

principal) de dettes financières existantes d'Atos (et en ce

compris les créances converties en capital au titre de la garantie

de souscription de second rang dans le cadre de l’Augmentation de

Capital avec Maintien du DPS).

Les Augmentations de

Capital Réservées sont les dernières augmentations de capital

prévues par le Plan, à la suite de l’Augmentation de Capital avec

Maintien du DPS de 233 millions d’euros réalisée le 10

décembre 2024.

Les Actions Nouvelles sont de même catégorie que

les actions ordinaires existantes de la Société et sont soumises à

toutes les stipulations des statuts de la Société. Elles portent

jouissance courante et donnent droit, à compter de leur émission, à

toutes les distributions décidées par la Société à compter de cette

date. Elles sont immédiatement assimilées aux actions existantes de

la Société déjà négociées sur Euronext Paris et sont négociables, à

compter de cette date, sur la même ligne de cotation sous le même

code ISIN FR0000051732.

La réalisation des Augmentations de Capital

Réservées a été suivie de l'émission de

22 398 648 580 BSA, exerçables pendant une durée de

36 mois, donnant le droit de souscrire à une action ordinaire

nouvelle par BSA, attribués gratuitement à certains Créanciers

Participants (tels que définis ci-après) conformément au Plan, en

contrepartie d'engagements de souscription et de garantie au titre

des nouveaux financements privilégiés pris avant le jugement

d’ouverture de la procédure de sauvegarde accélérée d'Atos. Les BSA

n’ont fait l’objet d’aucune demande d’admission aux négociations

sur un marché règlementé.

Par conséquent, la Date de Restructuration

Effective (tel que ce terme est défini dans le Plan) est intervenue

le 18 décembre 2024.

Incidence des Augmentations de Capital

Réservées et de l’exercice éventuel de la totalité des BSA sur la

répartition du capital d’Atos

Après réalisation des Augmentations de Capital

Réservées, le capital social de la Société s’élève à 17 903

597,9643 euros et est composé de 179 035 979 643 actions d’une

valeur nominale de 0,0001 euro chacune.

Sur la base des informations publiques

disponibles à ce jour, la répartition du capital de la Société à

l’issue des Augmentations de Capital Réservées est détaillée dans

le tableau ci-après :

|

Actionnaires |

% du capital social |

% des droits de vote |

|

Créanciers Participants2 |

74,4% |

74,4% |

|

Créanciers Non-Participants |

15,2% |

15,2% |

|

Salariés3 |

0,0% |

0,0% |

|

Membres du Conseil d’Administration4 |

1,4% |

1,4% |

|

Auto-détention |

0,0% |

0,0% |

|

Flottant |

9,0% |

9,0% |

|

TOTAL |

100% |

100% |

A titre illustratif, après réalisation des

Augmentations de Capital Réservées et dans l’hypothèse d’un

exercice en totalité des BSA (étant précisé que les BSA pourront

être exercés jusqu’à l’expiration d’une période de 36 mois suivant

la date de leur règlement-livraison), le capital social de la

Société s’élèverait à 20 143 462,8223 euros et serait composé de

201 434 628 223 actions d’une valeur nominale de 0,0001 euro

chacune.

Sur la base des informations publiques

disponibles à ce jour, la répartition du capital de la Société à

l’issue des Augmentations de Capital Réservées et dans l’hypothèse

d’un exercice en totalité des BSA est détaillée dans le tableau

ci-après :

|

Actionnaires |

% du capital social |

% des droits de vote |

|

Créanciers Participants5 |

77,3% |

77,3% |

|

Créanciers Non-Participants |

13,5% |

13,5% |

|

Salariés3 |

0,0% |

0,0% |

|

Membres du Conseil d’Administration4 |

1,2% |

1,2% |

|

Auto-détention |

0,0% |

0,0% |

|

Flottant |

8,0% |

8,0% |

|

TOTAL |

100% |

100% |

Les éventuels franchissements de seuils (à la

hausse ou à la baisse) par les actionnaires de la Société,

consécutifs au règlement-livraison des Augmentations de Capital

Réservées et à l’exercice des BSA, devront, le cas échéant, faire

l’objet des déclarations (légales ou statutaires) applicables et

seront communiquées au marché conformément à la réglementation

applicable.

Nouveaux financements privilégiés et

réinstallation de la dette

Comme prévu dans le

Plan, la Société a obtenu un montant total de 1,6 milliard d'euros

de nouveaux financements privilégiés (les « Nouveaux

Financements Privilégiés ») de la part de banques et de

porteurs d'obligations qui s'étaient engagés à financer et/ou à

garantir ces financements (respectivement les « Créanciers

Bancaires Participants » et les « Créanciers

Obligataires Participants », ensemble les «

Créanciers Participants ») composés de :

- 0,80 milliard d'euros de nouvelles

obligations souscrites par les Créanciers Obligataires

Participants, notées B+ par S&P et BB- par Fitch; et

- 0,80 milliard d'euros mis à

disposition par les Créanciers Bancaires Participants, dont :

- 0,30 milliard d'euros sous la forme

d’un nouveau prêt à terme ;

- 0,44 milliard d'euros sous la forme

d'une nouvelle ligne de crédit renouvelable (RCF) (dont 0,19

milliard d'euros dédiés à la satisfaction des besoins de garanties

bancaires) ; et

- 0,06 milliard d'euros sous la forme

de nouvelles garanties bancaires.

Conformément au Plan,

les Nouveaux Financements Privilégiés ont été en partie affectés au

remboursement des financements intérimaires de 800 millions d'euros

qui avaient été mis à la disposition de la Société avant

l'approbation du Plan afin de fournir les liquidités nécessaires

pour financer l’activité jusqu'à la clôture du plan de

restructuration financière (les « Financements

Intérimaires »), tels que décrits précédemment par la

Société.

L'échéance des

Nouveaux Financements Privilégiés est fixée à décembre 2029.

Par ailleurs, dans le

cadre de la mise en œuvre du Plan, 1,95 milliard d'euros de dettes

financières existantes ont été réinstallés sous la forme de

nouvelles dettes garanties à maturité de 6 ans ou plus, dans les

instruments de dette suivants :

- 1,59 milliard d'euros de dette

réinstallée « 1,5L » (subordonnée aux Nouveaux

Financements Privilégiés mais senior à la dette réinstallée 2L)

allouée aux Créanciers Participants et aux créanciers ayant

participé aux Financements Intérimaires, répartie entre :

- un prêt à terme réinstallé (1,5

lien) (0,75 milliard d'euros) et

- des obligations réinstallées

(1,5 lien) (0,84 milliard d'euros), notées CCC par S&P

et CCC+ par Fitch ;

et

- 0,36 milliard d'euros de dette

réinstallée subordonnée « 2L » allouée aux créanciers non

participants, répartie entre :

- un prêt à terme réinstallé

(2nd lien) (0,22 milliard d'euros) et

- des obligations réinstallées

(2nd lien) (0,14 milliard

d'euros), notées CCC par S&P et CCC par Fitch.

La mise en œuvre du plan de

restructuration financière entraîne une émission massive de

nouvelles actions et une dilution substantielle des actionnaires

actuels d’Atos, ce qui pourrait avoir un impact très défavorable

sur le cours de l’action

Comme indiqué par Atos dans ses communications

précédentes et compte tenu de la récente volatilité de l’action

Atos, il est rappelé qu’un nombre massif d’actions nouvelles a été

émis dans le cadre des Augmentations de Capital Réservées

conduisant à une dilution substantielle des actionnaires existants

au titre de leur participation dans le capital de la Société en

raison de la conversion d’environ 3 milliards d’euros de dette

ancienne en capital et de l’exercice potentiel des BSA, conduisant

à un taux de détention de la Société par ses créanciers d'environ

90,8%.

A titre indicatif, un actionnaire détenant 1% du

capital social de la Société6 verrait sa participation

diminuer (sur une base diluée), post réalisation des Augmentations

de Capital Réservées, à 0,35% du capital social de la Société et à

0,31% post exercice de la totalité des BSA7.

Comme certains créanciers de la Société, qui

n’ont pas soutenu ou voté en faveur du Plan, sont devenus

détenteurs d’actions nouvelles, un nombre significatif d’actions

pourrait être échangé à la suite de la réalisation des

augmentations de capital de la restructuration financière, ou de

tels échanges pourraient être anticipés par le marché, ce qui

pourrait avoir un impact défavorable sur le cours de

l’action.

Prochains événements

L'Assemblée Générale Annuelle des actionnaires

d'Atos appelée à statuer sur les comptes sociaux et consolidés de

l'exercice clos le 31 décembre 2023 aura lieu le 31 janvier

2025.

Atos publiera ses résultats pour l'année 2024 le

5 mars 2025.

*

Atos SE confirme que les informations

susceptibles d’être qualifiées d’informations privilégiées au sens

du règlement n° 596/2014 du 16 avril 2014 sur les abus de marché et

qui ont pu être données à titre confidentiel à ses créanciers

financiers ont été publiées au marché, soit dans le passé, soit

dans le cadre du présent communiqué, dans le but de rétablir

l’égalité d’accès à l’information relative au Groupe Atos entre les

investisseurs.

*

Avertissement

Le présent document

contient des informations de nature prévisionnelle auxquelles sont

associés des risques et des incertitudes, y compris les

informations incluses ou incorporées par référence, concernant la

croissance et la rentabilité du Groupe dans le futur qui peuvent

impliquer que les résultats attendus diffèrent significativement de

ceux indiqués dans les informations de nature prévisionnelle. Ces

risques et incertitudes sont liés à des facteurs que la Société ne

peut ni contrôler, ni estimer de façon précise, tels que les

conditions de marché futures ou le comportement d’autres acteurs

sur le marché. Les informations de nature prévisionnelle contenues

dans ce document constituent des anticipations sur une situation

future et doivent être considérées comme telles. Ces déclarations

peuvent se référer aux plans, objectifs et stratégies d’Atos, de

même qu’à des événements futurs, des revenus à venir ou encore des

synergies ou des résultats qui ne constituent pas des informations

factuelles à caractère historique. La suite des évènements ou les

résultats réels peuvent différer de ceux qui sont décrits dans le

présent document du fait d’un certain nombre de risques et

incertitudes qui figurent dans le Document d’Enregistrement

Universel 2023 déposé auprès de l’Autorité des Marchés Financiers

(AMF) le 24 mai 2024 sous le numéro d’enregistrement D.24-0429,

tels que mis à jour par le chapitre 2 « Facteurs de risques »

du premier amendement au document d’enregistrement universel 2023

d’Atos et le chapitre 2 « Facteurs de risques » du deuxième

amendement au document d’enregistrement universel 2023 d’Atos, et

dans le rapport financier semestriel au 30 juin 2024 publié par

Atos le 6 août 2024. Atos ne prend aucun engagement et n’assume

aucune responsabilité s’agissant de la mise à jour de l’information

contenue dans le présent document au-delà de ce qui est prescrit

par la réglementation en vigueur.

Ce communiqué ne

constitue ni ne contient une offre de vente des actions Atos ou une

quelconque sollicitation d’achat ou de souscription d’actions Atos

en France, aux Etats-Unis d’Amérique ou dans aucun autre pays. Ce

communiqué contient certaines informations sur des opérations

spécifiques qui doivent être considérées uniquement comme des

projets. En particulier, toute décision relative aux informations

ou aux projets mentionnés dans ce document et à leurs modalités

sera prise après la finalisation de l’analyse approfondie en cours

tenant compte des aspects fiscaux, juridiques, opérationnels,

financiers, RH et de tout autre aspect pertinent, et reste soumise

aux conditions générales de marché et aux processus usuels,

notamment l’approbation des organes de gouvernance et des

actionnaires ainsi que la consultation des instances

représentatives du personnel concernées, conformément aux lois et

réglementations en vigueur.

À propos d’Atos

Atos est un leader international de la

transformation digitale avec environ 82 000 collaborateurs et un

chiffre d’affaires annuel d’environ 10 milliards d’euros. Numéro un

européen du cloud, de la cybersécurité et des supercalculateurs, le

Groupe fournit des solutions intégrées pour tous les secteurs, dans

69 pays. Pionnier des services et produits de décarbonation, Atos

s’engage à fournir des solutions numériques sécurisées et

décarbonées à ses clients. Atos est une SE (Société Européenne)

cotée sur Euronext Paris.

La raison d’être d’Atos est de contribuer à

façonner l’espace informationnel. Avec ses compétences et ses

services, le Groupe soutient le développement de la connaissance,

de l’éducation et de la recherche dans une approche pluriculturelle

et contribue au développement de l’excellence scientifique et

technologique. Partout dans le monde, Atos permet à ses clients et

à ses collaborateurs, et plus généralement au plus grand nombre, de

vivre, travailler et progresser durablement et en toute confiance

dans l’espace informationnel.

Contacts

Relations Investisseurs :

David Pierre-Kahn | investors@atos.net | +33 6

28 51 45 96

Sofiane El Amri | investors@atos.net | +33 6 29

34 85 67

Actionnaires individuels : 0805 65 00 75

Contact presse : globalprteam@atos.net

1 Représentant 179 035 902 331 droits

de vote exerçables (étant précisé que le nombre de droits de vote

exerçables = nombre de droits de vote théoriques (ou nombre total

de droits de vote attachés aux actions) – actions privées du droit

de vote, telles que les actions auto détenues).

2 A titre indicatif et en attente de la publication des

déclarations de franchissement de seuils légaux, il est anticipé

qu’à la date de règlement-livraison des Augmentations de Capital

Réservées, (i) les fonds gérés par D.E. Shaw détiennent 8,56 % du

capital social et des droits de vote de la Société, (ii) les fonds

gérés par Tresidor détiennent 6,24 % du capital social et des

droits de vote de la Société et (iii) les fonds gérés par ING Bank

N.V. (à travers sa filiale française) détiennent 5,34 % du capital

social et des droits de vote de la Société.

3 L’information concernant la

participation des salariés au capital est donnée sur la base de

cette participation au 30 novembre 2024.

4 L’information concernant la

participation des membres du Conseil d’Administration au capital

est donnée sur la base des informations portées à la connaissance

de la Société au 18 décembre 2024. Pour rappel, M. Philippe Salle,

Président du Conseil d'Administration, a participé à l'Augmentation

de Capital avec Maintien du DPS d’Atos SE en souscrivant

2.432.432.432 actions nouvelles pour un montant global de 9

millions d’euros, conformément à son engagement de

souscription.

5 A titre indicatif et en attente de

la publication des déclarations de franchissement de seuils légaux,

il est anticipé qu’à la date de règlement-livraison des

Augmentations de Capital Réservées et dans l’hypothèse d’un

exercice en totalité des BSA, (i) les fonds gérés par D.E. Shaw

détiennent 9,08 % du capital social et des droits de vote de la

Société, (ii) les fonds gérés par Tresidor détiennent 6,35 %

du capital social et des droits de vote de la Société, (iii) les

fonds gérés par Deutsche Bank AG détiennent 5,00 % du capital

social et des droits de vote de la Société et (iv) et les fonds

gérés par ING Bank N.V. (à travers sa filiale française) détiennent

5,09 % du capital social et des droits de vote de la Société.

6 Soit 631 750 469 actions, sur la base du nombre

d’actions composant le capital social de la Société au 11 décembre

2024.

7 Calculs effectués sur la base du nombre d’actions

composant le capital social de la Société au 11 décembre 2024.

- CP - Atos - Finalisation de la restructuration financiere - 19

decembre 2024

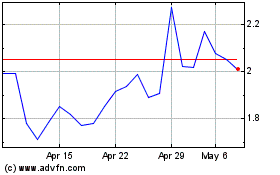

Atos (EU:ATO)

Historical Stock Chart

From Nov 2024 to Dec 2024

Atos (EU:ATO)

Historical Stock Chart

From Dec 2023 to Dec 2024