- TransUnion Kenya mise sur CreditVision® Variables et son

partenariat avec FICO pour transformer la gestion des risques et

élargir l’accès aux services financiers au Kenya

- En exploitant des données enrichies et des analyses avancées,

TransUnion Kenya et FICO offrent aux prêteurs les moyens

d’accompagner des individus et des PME jusque-là mal desservis,

renforçant ainsi l’inclusion financière et stimulant la croissance

économique.

TransUnion Kenya, une entreprise internationale spécialisée dans

l’information et l’analyse, et FICO, un leader mondial des

logiciels d’analyse, s’associent pour révolutionner le paysage

financier du pays en développant de nouvelles solutions de gestion

des risques. Ces solutions visent à étendre l’accès au crédit et à

renforcer les compétences des institutions financières. Grâce à des

informations et des études approfondies, les institutions de crédit

sont maintenant en mesure de prendre des décisions plus éclairées,

ce qui contribue à l’autonomisation économique et au renforcement

d’un système financier plus résilient.

Ce communiqué de presse contient des éléments

multimédias. Voir le communiqué complet ici :

https://www.businesswire.com/news/home/20250218169042/fr/

Les deux nouvelles solutions au cœur de cette transformation

sont CreditVision® Variables de TransUnion et le score FICO®.

Ensemble, elles répondent aux défis majeurs de l’évaluation des

risques et de l’inclusion financière. CreditVision Variables offre

une vision approfondie du comportement financier des consommateurs

en analysant plus de 145 sources de données et jusqu’à 24 mois

d’historique de paiements. Le nouveau score FICO, spécialement

conçu pour le marché kényan, s’appuie sur une technologie d’analyse

prédictive exclusive et sur plus de 4 millions d’enregistrements

tirés de la base de données de TransUnion.

L’intégration du score FICO et d’une analyse détaillée des

données dans les méthodes conventionnelles de gestion des risques

de crédit accroît la fiabilité des prévisions de risque et étend

l’accès aux services financiers à une plus grande proportion de

consommateurs. Sur d’autres marchés internationaux, les prêteurs

qui ont intégré les variables CreditVision® à leurs stratégies de

gestion des risques ont observé une augmentation significative de

la prévisibilité du risque, évaluée entre 20 % et 30 %. Cette

amélioration a entraîné une hausse notable des taux d’approbation,

qui se situent entre 15 % et 20 %.

CreditVision® Variables répond aux besoins essentiels des

entreprises en réalisant le suivant :

- Identification et engagement de nouveaux clients de manière

rentable

- Développement et optimisation de la rentabilité des clients

existants

- Analyse des motivations et des comportements des clients

« Ces avancées devraient avoir un impact significatif. Les

consommateurs, les petites, moyennes et microentreprises, ainsi que

les autres sociétés, verront une amélioration de l’accès au crédit

et aux services financiers. Cela renforcera leur solidité

financière et leur permettra de réaliser leurs ambitions. Les

prêteurs auront quant à eux de meilleurs outils de gestion des

risques et de prise de décision, favorisant ainsi l’inclusion

financière et l’autonomisation économique, et contribuant à une

croissance et à une stabilité économiques plus durables », a

affirmé Morris Maina, PDG de TransUnion Kenya.

TransUnion s’est allié avec le leader mondial des logiciels

d’analyse, FICO, en Afrique depuis 1997. Les deux entreprises ont

décidé d’étendre leur partenariat au Kenya. Elles introduisent

ainsi les modèles de notation avancés de FICO, spécifiquement

développés pour répondre aux exigences du marché local. L’objectif

est d’optimiser les procédures de prêt en fournissant aux prêteurs

des outils efficaces pour gérer le risque lié aux portefeuilles et

suivre les activités de crédit.

Le score FICO est la dernière innovation en matière d’évaluation

du crédit au Kenya. Conçu pour s’adapter à l’évolution dynamique du

secteur des prêts, il accorde une attention particulière à

l’intégration croissante du microcrédit. Ce score de risque unique

offre aux prêteurs une analyse plus fine et plus efficace du risque

de crédit. Il leur permet d’évaluer les emprunteurs avec une

précision accrue. Il améliore considérablement la capacité

prédictive des modèles de notation pour toutes les formes de prêt.

Le score FICO® adapté au Kenya se distingue par sa grande précision

prédictive, en particulier dans des domaines tels que le

microcrédit. Cette progression s’avère cruciale au Kenya, puisque

95 % des consommateurs admissibles à une évaluation ont accès à un

crédit en microfinance.

Les principaux avantages de l’utilisation du score FICO sont

les suivants :

- Un score de crédit unique permettant aux prêteurs de prendre

des décisions éclairées pour les produits de crédit traditionnels

et les microprêts, y compris ceux qui sont accessibles à partir

d’un téléphone mobile

- Des décisions rapides d’approbation ou de refus pour les

nouveaux demandeurs, réduisant les frictions lors de

l’acquisition

- Optimisation de l’attribution des plafonds de crédit et des

montants des prêts

- Une tarification et des conditions commerciales harmonisées,

basées sur le risque

- Une gestion des risques optimisée qui donne aux prêteurs la

confiance nécessaire pour accorder davantage de crédits tout en

maîtrisant les pertes

- L’utilisation d’un seul indicateur permet d’améliorer

considérablement l’efficacité des canaux de crédit traditionnels et

en ligne

Le score FICO est une mesure chiffrée du niveau de risque de

défaut de paiement d’un consommateur. En s’appuyant sur les données

de TransUnion, le modèle génère un score compris entre 300 et 850.

Les valeurs les plus élevées indiquent un risque de crédit plus

faible. Chaque score est accompagné des quatre principales raisons

justifiant son calcul, offrant ainsi une transparence accrue et des

informations exploitables sur les facteurs influençant

l’évaluation. Le score est calculé à la demande du prêteur, en se

fondant sur les données les plus récentes du fichier

TransUnion.

« Ce niveau de transparence profite à la fois aux agences de

crédit et aux consommateurs », a déclaré Mike Manaton,

vice-président des scores chez FICO. « En effet, le score FICO

offre une vision claire des éléments déterminants dans l’évaluation

d’un individu. Il permet aux prêteurs d’affiner leur analyse des

demandes, d’adapter les conditions de crédit en conséquence et de

faciliter l’accès au crédit pour un plus grand nombre de

consommateurs », ajoute-t-il.

Un exemple illustrant la puissance du score FICO est la

répartition des comptes selon l’éventail des scores. Le risque

diminue considérablement à mesure que le score augmente. Les

consommateurs qui font partie du décile de risque le plus élevé

(300-442) présentent un risque environ neuf fois supérieur à ceux

du décile de risque le plus bas (682-850).

Selon l’étude Baromètre de la confiance des consommateurs du 2e

trimestre 2024 de TransUnion, l’inclusion financière au Kenya

continue de progresser. Elle révèle que 36 % des consommateurs

pensent avoir un accès adéquat au crédit, soit 3 points de

pourcentage de plus qu’il y a un an. Cette progression de

l’inclusion financière est d’autant plus significative que 60 % des

consommateurs déclarent envisager de souscrire à un nouveau crédit

ou de renouveler leur prêt existant dans les 12 prochains mois.

« Nous célébrons cette avancée mondiale au Kenya et sommes

persuadés que ce secteur adoptera ces solutions pour accélérer le

programme d'inclusion financière du pays. Cette inclusion reste une

priorité, car elle est essentielle à la croissance économique et à

l’autonomisation des communautés. Grâce à l’introduction de ces

nouvelles technologies, nous pouvons garantir un accès accru aux

services financiers, favorisant ainsi un développement durable et

une prospérité partagée », a déclaré John Gachora, président de

l’Association des banquiers kényans (KBA).

Pour en savoir plus sur CreditVision Variables, cliquez ici.

Pour en savoir plus sur le score FICO, cliquez ici.

Déclaration d'un acteur du secteur

:

« Les nouvelles solutions de gestion du risque de crédit

développées par TransUnion Kenya et FICO représentent une avancée

majeure pour la région. Chez CIS Kenya, nous sommes convaincus que

ces innovations permettront aux entreprises de prendre des

décisions plus éclairées et de favoriser la croissance économique.

» – Jared Getenga, directeur général, Credit Information Sharing

Association of Kenya (CIS Kenya)

À propos de TransUnion (NYSE : TRU)

TransUnion est une entreprise mondiale spécialisée dans

l’information et l’analyse, comptant plus de 13 000 collaborateurs

présents dans plus de 30 pays, dont l’Afrique du Sud, le Botswana,

le Kenya, le Malawi, la Namibie, le Rwanda, l’eSwatini et la

Zambie. Nous favorisons un climat de confiance en garantissant une

représentation fiable de chaque individu sur le marché. Pour y

parvenir, nous fournissons des analyses exploitables sur les

consommateurs, gérées avec rigueur et précision.

Grâce à nos acquisitions stratégiques et à nos investissements

technologiques, nous avons développé des solutions innovantes qui

dépassent notre expertise historique en matière de crédit. Nous

intervenons désormais dans des domaines clés tels que le marketing,

la prévention de la fraude, la gestion des risques et l’analyse

avancée. Ces avancées permettent aux consommateurs et aux

entreprises d’effectuer leurs transactions en toute confiance et

d’atteindre leurs objectifs. C’est ce que nous appelons Information

for Good®, une approche qui ouvre la voie à des opportunités

économiques, à des expériences enrichissantes et à l’émancipation

de millions de personnes à travers le monde.

Pour plus d'informations, rendez-vous sur

www.transunionafrica.com

À propos de FICO® Scores

Au cours des 35 dernières années, FICO a établi la norme

mondiale en matière d’évaluation du crédit. Ses solutions sont

maintenant utilisées dans plus de 40 pays répartis sur les cinq

continents. L’adoption généralisée de ces scores de crédit a

considérablement influencé l’évolution économique de nombreux pays

en facilitant l’obtention de prêts pour les emprunteurs solvables,

en renforçant la stabilité financière et en optimisant la gestion

des risques de crédit. Les systèmes de notation FICO combinent une

analyse sophistiquée des prêts avec une connaissance profonde du

marché mondial. Ils permettent ainsi d’affiner les approches

régionales de gestion des risques de crédit, en tenant compte des

objectifs des prêteurs et des défis propres à chaque marché.

À propos de FICO

FICO (NYSE : FICO) permet de prendre des décisions stratégiques

qui favorisent la prospérité des individus et des entreprises à

travers le monde. Fondée en 1956, l’entreprise est pionnière dans

l’application de l’analyse prédictive et de la science des données

pour optimiser les décisions opérationnelles. FICO détient plus de

200 brevets, aux États-Unis et à l’international, pour des

technologies qui améliorent la rentabilité, la satisfaction client

et la croissance des entreprises dans des secteurs clés tels que

les services financiers, l’assurance, les télécommunications, la

santé, la vente au détail, et bien d’autres encore. Grâce aux

solutions FICO, des entreprises présentes dans plus de 80 pays

sécurisent 4 milliards de cartes de paiement contre la fraude,

favorisent l’inclusion financière et renforcent la résilience des

chaînes d’approvisionnement. Le score FICO®, adopté par 90 % des

principaux prêteurs américains, est la référence en matière

d’évaluation du risque de crédit à la consommation aux États-Unis.

Déployé dans plus de 40 pays, il contribue à améliorer la gestion

des risques, à élargir l’accès au crédit et à renforcer la

transparence du marché financier.

Rendez-vous sur https://www.fico.com pour plus

d'informations.

FICO est une marque déposée de Fair Isaac Corporation aux

États-Unis et dans d’autres pays.

Le texte du communiqué issu d’une traduction ne doit d’aucune

manière être considéré comme officiel. La seule version du

communiqué qui fasse foi est celle du communiqué dans sa langue

d’origine. La traduction devra toujours être confrontée au texte

source, qui fera jurisprudence.

Consultez la

version source sur businesswire.com : https://www.businesswire.com/news/home/20250218169042/fr/

Contacts médias : L'équipe de relations publiques de

FICO au Royaume-Uni Wendy Harrison/Parm Heer

ficoteam@harrisonsadler.com

L'équipe des relations publiques de FICO aux États-Unis

Julie Huang press@fico.com

TransUnion Kenya Natassia Badenhorst

Natassia.badenhorst@transunion.com

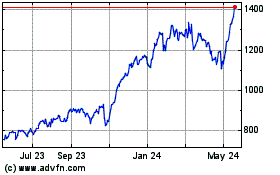

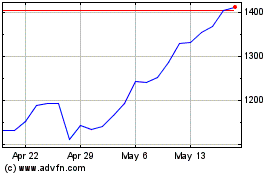

Fair Isaac (NYSE:FICO)

Historical Stock Chart

From Jan 2025 to Feb 2025

Fair Isaac (NYSE:FICO)

Historical Stock Chart

From Feb 2024 to Feb 2025