EGIDE : Résultats S1 2024 - Philippe BENSUSSAN nommé Président -

Lancement d'une augmentation de Capital

Communiqué de presse

Bollène, 22 octobre 2024– 08:00 (CET)

Résultats du

1er semestre

2024

_________________________________________________________________________________

- Chiffre

d’affaires S1 2024 : 15,4 millions d’euros, en recul de

19%

- EBITDA à

l’équilibre

- Perte nette

de 1,4M€ au premier semestre 2024 contre 0,9M€ au premier semestre

2023

- Lancement

d’une augmentation de capital, par émission d’actions à bons de

souscriptions, d’environ 1,8M€

- Nomination

de Philippe BENSUSSAN à la Présidence du Conseil

d’administration

-

Perspectives

- Les

difficultés d'approvisionnement et la baisse d'activité de certains

clients impacteront le chiffre d'affaires 2024.

- La

diversification des activités portera ses fruits sur les résultats

en 2025

- Le Groupe

reste confiant dans son avenir grâce à ses investissements et à la

modernisation de son outil industriel.

______________________________________________________________________________

Le Groupe Egide (Euronext Growth Paris™-

ISIN : FR0000072373 - Mnémo : ALGID), spécialiste

mondial des boîtiers hermétiques et des solutions de dissipation

thermique pour composants électroniques sensibles, annonce ce jour

les résultats du 1er semestre 2024.

Les principaux indicateurs financiers du Groupe

Egide sont présentés ci-dessous :

|

|

|

S1 2024* |

|

S1 2023* |

S1 2022 |

|

Variation

S1 2024/S1 2023 |

|

2023 |

|

|

|

|

M€ |

%CA |

M€ |

% CA |

M€ |

% CA |

|

M€ |

% CA |

|

M€ |

% CA |

|

Chiffre d'affaires |

|

15,43 |

|

19,19 |

|

16,02 |

|

|

-3,76 |

-19% |

|

36,71 |

|

|

EBITDA ** |

|

0,13 |

0,8% |

1,30 |

7% |

-0,04 |

0% |

|

-1,17 |

-90% |

|

0,03 |

-5% |

|

Résultat opérationnel |

|

-0,94 |

-6% |

-0,34 |

-2% |

-1,29 |

-8% |

|

-0,60 |

-76% |

|

-2,06 |

-13% |

|

Résultat net |

|

-1,40 |

-9% |

-0,89 |

-5% |

-2,02 |

-13% |

|

-0,51 |

-57% |

|

-3,12 |

-17% |

* Non audité

** Résultat opérationnel hors dotations &

amortissement

Le Conseil d’administration s’est réuni à

l’effet d’arrêter les comptes semestriels au 30 juin 2024. Pour

rappel, sur Euronext Growth, les comptes semestriels ne sont pas

obligatoirement soumis à l’audit des commissaires aux comptes

(Règles d’Euronext Growth, art. 4.2.1). Les comptes présentés

ci-après ne sont et ne seront donc pas audités.

1. Chiffre

d’affaires semestriel consolidé

Au premier semestre 2024, le chiffre d’affaires consolidé

s’établit à 15,6 M€, en baisse de 19% par rapport au premier

semestre 2023. Cette baisse de 3,8 M€ provient à hauteur de

:

-

1,58 M€ d’Egide SA qui a été impactée par la très forte baisse de

commandes d’un de ses principaux clients qui s’est vu retirer des

licences d’exportation. L’activité a également été impactée par la

quasi-disparition de ventes en Chine en raison du contexte

géopolitique.

-

1,2M€ d’Egide USA marqué par un ralentissement des ventes auprès de

son principal client, en raison de problèmes de surstock et par un

niveau de trésorerie limité. Malgré ce contexte difficile, Egide

USA a poursuivi sa stratégie de diversification en développant deux

nouveaux segments de marché : les produits pour batteries

thermiques et les dispositifs de mise à feu pour missiles. Ces

nouvelles activités, bien que prometteuses, ont rencontré des

retards dans leur exécution, dus à des processus de qualification

client plus longs que prévu.

-

0,98 M€ de Santier qui a été impacté par des perturbations sur sa

chaîne d’approvisionnements dues à un niveau de trésorerie limité

et à des défaillances de certains de ses fournisseurs en termes de

qualité et de délais.

Chiffre d’affaires par

entité

En millions d'euros

|

S1 2024 * |

S1 2023* |

Variation |

Var. à base comparable** |

|

M€ |

% CA |

M€ |

% CA |

M€ |

% CA |

% CA |

|

Egide SA |

7,04 |

46% |

8,62 |

45% |

-1,58 |

-18% |

-18% |

|

Egide USA |

5,15 |

33% |

6,35 |

33% |

-1,20 |

-19% |

-19% |

|

Santier |

3,24 |

21% |

4,22 |

22% |

-0,98 |

-23% |

-23% |

|

Groupe |

15,43 |

100% |

19,19 |

100% |

-3,76 |

-19% |

-20% |

* Non audité

** Variation à base comparable : à taux de change

constant

La part du chiffre d’affaires réalisé par le

groupe augmente dans le reste du monde (de 20% à 31%) et chute en

Europe (de 29% à 22%) et en Amérique du Nord (de 51% à 47%). Cela

s’explique notamment par la baisse d’activité d’un client majeur en

France et le développement de clients et de chiffre d’affaires au

Moyen Orient.

Chiffre d’affaires par zone

géographique

En millions d'euros

|

S1 2024* |

S1 2023* |

Variation |

|

M€ |

% CA |

M€ |

% CA |

M€ |

% CA |

|

Amérique du Nord |

7,28 |

47% |

9,72 |

51% |

-2,44 |

-25% |

|

Europe |

3,40 |

22% |

5,56 |

29% |

-2,16 |

-39% |

|

Asie & reste du monde |

4,75 |

31% |

3,91 |

20% |

0,84 |

21% |

|

Groupe |

15,43 |

100% |

19,19 |

100% |

-3,76 |

-20% |

* Non audité

2. Poursuite des

actions de réduction des coûts

Malgré une baisse 3,8 M€ de son chiffre d’affaires, Egide a limité

l’impact sur sa rentabilité au 1er semestre (la

progression de sa perte nette n’a progressé que de 0,5 M€) par

rapport au premier semestre 2023 grâce à deux mesures

ciblées :

-

Une réduction des coûts de fonctionnement, notamment les frais de

personnel, générant une économie de 0,8 million d'euros en six

mois. Cette mesure de réduction des frais de personnel a notamment

concerné la direction générale et le coût de management des

filiales américaines.

-

Une hausse de la marge sur achat (chiffre d’affaires moins les

achats et variation de stock) de 3,3 points (65,1% au 30 juin 2024

contre 61,9% au premier semestre 2023), soit environ 0,5 millions

d’euros, portée par une meilleure maîtrise des coûts d'achat.

La répartition du résultat net consolidé par

entité au 30 juin 2024 est la suivante :

Résultat net (en milliers

d’euros, IFRS)

|

S1 2024* |

S1 2023* |

S1 2022 |

Variation S1 2024/S1 2023 |

|

S2 2023* |

2023 |

|

K€ |

% CA |

K€ |

% CA |

K€ |

% CA |

K€ |

% CA |

|

K€ |

% CA |

K€ |

% CA |

|

Egide SA |

- 299 |

21% |

- 34 |

4% |

-84 |

4% |

- 265 |

13% |

|

13 |

-1% |

- 21 |

1% |

|

Egide USA |

- 1 051 |

75% |

- 710 |

80% |

-403 |

20% |

- 341 |

17% |

|

-1 376 |

62% |

-2 086 |

67% |

|

Santier |

- 46 |

3% |

- 133 |

15% |

-954 |

47% |

87 |

-4% |

|

- 859 |

38% |

-992 |

32% |

|

Egide USA LLC (holding) |

- 8 |

1% |

- 11 |

1% |

-575 |

29% |

3 |

0% |

|

- 10 |

0% |

- 21 |

1% |

|

Résultat net groupe |

-1 404 |

100% |

- 888 |

100% |

-2 016 |

100% |

- 516 |

100% |

|

-2 232 |

100% |

-3 120 |

100% |

* Non audité

La perte nette du groupe s'est creusée de 0,5

million d'euros au premier semestre 2024 par rapport au premier

semestre 2023, mais s'est améliorée de 0,8 million d'euros par

rapport au second semestre 2023.

Cette perte est principalement imputable à Egide

USA qui représente 75% de la perte totale du premier semestre 2024,

filiale qui demeure le principal contributeur des pertes sur les

trois derniers trimestres.

3. Bilan

consolidé résumé au 30 juin 2024

|

Bilan consolidé - Actif |

|

Bilan consolidé - Passif |

|

En milliers d'euros |

30 juin 2024 |

31 Déc. 2023 |

|

En milliers d'euros |

30 juin 2024 |

31 Déc. 2023 |

|

Immobilisations incorporelles |

6 |

8 |

|

Total des capitaux propres |

5 594 |

7 029 |

|

Droits d'utilisation |

2 867 |

3 213 |

|

|

|

|

|

Immobilisations corporelles |

4 941 |

5 504 |

|

Provisions à long terme |

654 |

837 |

|

Immobilisations financières |

616 |

539 |

|

Dette sur droit d’utilisation - non courant |

2 723 |

2 958 |

|

Impôts différés - actif |

251 |

252 |

|

Emprunts & dettes financières diverses à long terme |

2 900 |

3 298 |

|

Actifs non courants |

8 681 |

9 516 |

|

Autres passifs non courants |

804 |

896 |

|

|

|

|

|

Passifs non courants |

7 080 |

7 990 |

|

Stocks et en-cours |

7 245 |

7 003 |

|

|

|

|

|

Clients et autres débiteurs |

6 026 |

6 332 |

|

Fournisseurs et autres créditeurs |

7 167 |

6 471 |

|

Disponibilités |

1 162 |

3 201 |

|

Partie courante des emprunts et dettes financières à long

terme |

5 124 |

5 873 |

|

Autres actifs courants |

2 590 |

2 137 |

|

Dette sur droit d’utilisation - courant |

739 |

826 |

|

Actifs courants |

17 023 |

18 673 |

|

Passifs courants |

13 030 |

13 170 |

|

Total Actif |

25 704 |

28 189 |

|

Total Passif |

25 704 |

28 189 |

Les capitaux propres s'élèvent à 5,59 millions

d'euros, soit 21,7 % du total du bilan.

La diminution de 1.435k€ des capitaux propres de 7.029k k€ au 31

décembre 2023 à 5.594k€ au 30 juin 2024, s’explique

par :

- 1.404k€ de perte

nette, 39k€ d’écart de change et 71k€ d’autres éléments du compte

de résultat.

- La diminution due

essentiellement aux amortissements de 563k€ et de 346K€ de la

valeur nette respectivement des immobilisations et des droits

d’utilisation, la baisse de 909K€ des passifs non courants et la

baisse de 1.510k€ du BFR (calculé comme la différence entre les

actifs et les passifs courants).

L’endettement net (défini comme la différence

entre la trésorerie et les dettes financières) a progressé de 5.970

k€ au 31 décembre 2023 à 6.862€ au 30 juin 2024

4. Lancement

d’une augmentation de capital avec DPS

Egide annonce ce jour le lancement d’une

nouvelle augmentation de capital en numéraire avec maintien du

droit préférentiel de souscription des actionnaires pour un montant

de 1 806 596€ par émission de 3 613 192 actions

ordinaires auxquelles seront attachés 3 613 192 bons de

souscription d’actions donnant droit à 1 806 596 actions

ordinaires de la Société (ensemble, les

« ABSA »). Les ABSA seront émises au

prix unitaire de 0,5€ représentant une surcote d’environ 56,6% par

rapport à la moyenne des cours de clôture des 20 séances de Bourse

précédant celui de la fixation du prix de l’émission par le Conseil

d’administration (environ 0,32€).

Dans le cadre de cette opération, Egide a

reçu :

-

de la part de la société iXCore Group, société affiliée à Monsieur

Hervé Arditty, un engagement de souscription à titres irréductible

et, le cas échéant, réductible et/ou libre, à hauteur de 2 900

000 ABSA, pour un prix de souscription de 1 450 000€, soit 80%

de l’augmentation de capital ;

-

de la part de SOGEFIP, société affiliée à Monsieur Michel Faure, un

engagement de souscription à titres irréductible et, le cas

échéant, réductible, à hauteur de 100 000 ABSA, pour un prix de

souscription de 50 000€, soit 3% de l’augmentation de

capital.

Ces engagements de souscription représentent

environ 83% de l’augmentation de capital, permettant ainsi de

garantir la réalisation de l’opération.

Le détail du calendrier et les modalités de cette

opération sont joints à la fin de ce communiqué.

5. Evolution de

la Gouvernance du Groupe Egide : Philippe BENSUSSAN nommé

Président du Conseil d’administration

Le Conseil d’administration du Groupe Egide,

réuni le 21 octobre 2024, annonce aujourd'hui la nomination de

Philippe BENSUSSAN au poste de Président du Conseil

d'administration, succédant ainsi à Michel FAURE. Cette nomination

marque une nouvelle étape dans le développement du Groupe.

Monsieur BENSUSSAN, qui a rejoint le Conseil

d'administration d'Egide il y a quinze jours, apportera toute son

expertise reconnue dans les secteurs de la haute technologie et de

la défense. Fort de ses expériences réussies à la tête de Lynred et

au sein de la Direction Générale de l'Armement, il est parfaitement

positionné pour piloter la stratégie d'Egide et lui permettre de

saisir les opportunités de croissance à venir.

Biographie Philippe

BENSUSSAN

https://www.linkedin.com/in/philippe-bensussan-1857a341/

Philippe BENSUSSAN est diplômé de l’Ecole

Polytechnique, docteur d’Etat-es-sciences physiques de l’université

Paris – Orsay, PhD du MIT en sciences des matériaux et détient un

Executive-MBA d’HEC.

Ingénieur de l’armement, il a tenu, entre 1984 et 1998, divers

postes au sein de la DGA, dont le dernier comme directeur des

programmes de satellites d’observation de la Terre Hélios. Puis il

dirige jusqu’en 2018 la société Lynred, aujourd’hui un des leaders

mondiaux dans le développement et la production de technologies

infrarouges de haute qualité pour les marchés de l’aérospatial,

militaire, industriel ainsi que grand public.

Depuis début 2018, Philippe BENSUSSAN conseille

des fonds d’investissement et des dirigeants d’entreprises, en tant

que consultant ou administrateur indépendant. Depuis fin 2019 il

est également Senior Advisor au sein de la banque d’affaires

Financière de Courcelles en apportant sa grande expérience dans les

industries hi-tech, avec un focus particulier dans les domaines des

technologies, dont l’électronique, l’optronique, la défense, le

spatial et l’aéronautique.

Le 2 octobre 2024, il est coopté administrateur au sein du Conseil

d’administration du Groupe Egide.

6. Perspectives

Comme annoncé précédemment, le Groupe Egide a

poursuivi ses investissements pour diversifier son portefeuille

clients et pénétrer de nouveaux marchés prometteurs tels que les

batteries thermiques et les dispositifs de mise à feu.

Cependant, les délais de qualification de ces

nouveaux projets étant plus longs que prévu, leur impact sur les

résultats ne se fera sentir qu'à partir du dernier trimestre

2024.

David HIEN, Directeur Général du Groupe Egide

conclut : « les difficultés d'approvisionnement et de

production, couplées à la baisse d'activité de certains clients

clés en France et aux Etats-Unis, ne nous permettront pas

d'atteindre les objectifs que nous avions initialement fixés pour

le second semestre 2024. Ces éléments nous conduisent à confirmer

nos prévisions d’un chiffre d'affaires 2024 en retrait par rapport

à 2023. Néanmoins, nous restons confiants dans notre capacité

à rebondir grâce à notre nouvelle stratégie et à la modernisation

de notre outil industriel. Les investissements réalisés

positionnent Egide de manière favorable pour saisir les

opportunités futures sur les marchés de la Défense et de

l'Aérospatial. »

CALENDRIER FINANCIER

Mise à disposition du rapport financier semestriel 2024

23 octobre

2024

Chiffre d’affaires

2024 20 janvier

2025

CONTACTS

EGIDE – Philippe Bringuier –Directeur Financier -

+33 4 90 30 35 94 – pbringuier@fr.egide-group.com

FIN’EXTENSO – Isabelle Aprile -

Agence de communication financière - +33 1 39 97 61 22 –

i.aprile@finextenso.fr

A propos du Groupe Egide -

Toute l’actualité du Groupe est en ligne :

www.egide-group.com et

LinkedIn

Egide est un groupe

d’envergure internationale, spécialisé dans la fabrication de

boîtiers hermétiques et les solutions de dissipation thermique pour

composants électroniques sensibles. Il intervient sur des marchés

de pointe à fortes barrières technologiques dans tous les univers

critiques (Imagerie thermique, Optronique, Hyperfréquence, boitiers

de Puissance, …). Seul acteur global dédié, Egide est présent

industriellement en France et aux Etats-Unis.

Egide est coté sur Euronext

Growth Paris™- ISIN : FR0000072373 - Mnémo :

ALGID

Lancement d’une nouvelle augmentation de

capital d’Egide SA

avec maintien du droit préférentiel de souscription des

actionnaires

par émission d’ABSA d’un montant d’environ 1,8 million

d’euros

- Lancement

d’une nouvelle augmentation de capital d’un montant de

1 806 596€ avec maintien du DPS par émission d’actions à

bons de souscription d’actions

- Prix de

souscription par ABSA : 0,5€

- Parité de

souscription : 2 ABSA pour 9 actions existantes

- Période de

souscription du 29 octobre 2024 au 6 novembre 2024

inclus

- Détachement

du droit préférentiel de souscription le 25 octobre

2024

- Engagements

de souscription de iXCore Group (entité affiliée à Monsieur Hervé

Arditty) et SOGEFIP (entité affiliée à Monsieur Michel Faure), pour

un montant total de 1 500 000€, soit environ 83% de

l’augmentation de capital, permettant de garantir la réalisation de

l’opération

- Exercice des

BSA : du 13 novembre 2024 jusqu’au 13 mai 2026 inclus, à

raison de 1 action additionnelle pour 2 BSA

1. Augmentation

de capital avec maintien du DPS par émission d’ABSA

Egide annonce ce jour le

lancement d’une nouvelle augmentation de capital en numéraire avec

maintien du droit préférentiel de souscription

(« DPS ») des actionnaires

(l’« Augmentation de Capital ») pour un

montant de 1 806 596€ par émission de 3 613 192

actions ordinaires (les « Actions

Nouvelles ») auxquelles seront attachés 3 613

192 bons de souscription d’actions (les

« BSA ») donnant droit à 1 806 596

actions ordinaires de la Société (les « Actions

Additionnelles ») (ensemble, les

« ABSA »). Les ABSA seront émises au

prix unitaire de 0,5€ représentant une surcote d’environ 56,6% par

rapport à la moyenne des cours de clôture des 20 séances de Bourse

précédant celui de la fixation du prix de l’émission par le Conseil

d’administration (environ 0,32€).

Les actionnaires d’Egide pourront souscrire à

l’Augmentation de Capital à raison de deux (2) ABSA pour neuf (9)

actions existantes.

Dans le cadre de cette opération, Egide a

reçu :

-

de la part de la société iXCore Group, société

affiliée à Monsieur Hervé Arditty, un engagement de souscription à

titres irréductible et, le cas échéant, réductible et/ou libre, à

hauteur de 2 900 000 ABSA, pour un prix de souscription de

1 450 000€, soit 80% de l’émission. La souscription d’iXCore

Group sera libérée (a) à hauteur de 750 000 euros (soit

1 500 000 ABSA) par compensation avec l’avance en compte

courant d’associé d’un montant de 750 000 euros consentie et versée

à la Société le 19 septembre 2024 et (b) à hauteur du solde (soit

un montant maximum de 700 000 euros représentant un maximum de

1 400 000 ABSA), en numéraire ; et

-

de la part de SOGEFIP, société affiliée à Monsieur

Michel Faure, un engagement de souscription à titres irréductible

et, le cas échéant, réductible, à hauteur de 100 000 ABSA, pour un

prix de souscription de 50 000€, soit 3% de l’émission. La

souscription de SOGEFIP sera libérée par compensation avec la

créance de 50 000€ du par la Société à SOGEFIP au titre de la

convention de conseil en date du 20 juillet 2023.

Ces engagements de souscription représentent

environ 83% de l’Augmentation de Capital, permettant ainsi de

garantir la réalisation de l’opération.

La Société n’a pas connaissance des intentions

de ses autres actionnaires.

2. Utilisation

des fonds

Les fonds issus de l’Augmentation de Capital

permettront à la Société de poursuivre la politique

d'investissement du groupe et son redressement financier.

3. Modalités

de l’Augmentation de Capital

Capital social avant

l’opération

Avant l’opération, le capital social d’Egide

s’élève à 8 129 682 euros, composé de 16 259 364 actions,

intégralement souscrites et libérées, d’une valeur nominale de

0,50 € chacune.

Codes de l’action

Libellé : EGIDE

Code ISIN de l’action : FR0000072373

Mnémonique : ALGID

Codes du DPS

Code ISIN du DPS : FR001400TB00

Lieu de cotation : Euronext Growth

Codes des BSA

Code ISIN des BSA : FR001400TAW3

Lieu de cotation : Euronext Growth

Nature de l’opération

L’opération portera sur l’émission de 3 613

192 actions ordinaires (les « Actions

Nouvelles »), auxquelles seraient attachés 3 613 192

bons de souscription d’actions (les

« BSA ») donnant droit à 1 806 596

actions ordinaires de la Société (les « Actions

Additionnelles ») (ensemble, les

« ABSA »). Les ABSA seront émises au

prix unitaire de 0,5€, soit un produit brut d’émission de

1 806 596€ (l’« Augmentation de

Capital »).

Les actionnaires d’Egide pourront souscrire à

l’Augmentation de Capital, à raison de deux (2) ABSA pour neuf (9)

actions existantes possédées (neuf (9) droits préférentiels de

souscription permettront de souscrire à deux (2) ABSA).

Cadre juridique de l’offre

Faisant usage de la délégation conférée par la

douzième résolution adoptée par l’Assemblée Générale Mixte des

actionnaires du 25 juillet 2024, le Conseil d’administration

d’Egide SA a décidé, lors de sa séance du 21 octobre 2024, de

mettre en œuvre la délégation qui lui a été consentie et de

procéder à une Augmentation de Capital par émission des ABSA avec

maintien du Droit Préférentiel de Souscription (DPS).

Dates d’ouverture et de clôture de la

souscription

Du 29 octobre 2024 au 6 novembre 2024 inclus,

sur le marché Euronext Growth à Paris.

Prix de souscription

Le prix de souscription a été fixé à 0,5€ par

ABSA soit 0,5€ de valeur nominale sans prime d’émission,

représentant une surcote d’environ 56,6% par rapport à la moyenne

des cours de clôture des 20 séances de Bourse précédant celui de la

fixation du prix de l’émission par le Conseil d’administration

(environ 0,32€).

Souscription à titre

irréductible

La souscription des ABSA est réservée, par

préférence, aux porteurs d’actions existantes enregistrées

comptablement sur leurs compte-titres à l’issue de la journée

précédant la date d’ouverture de la période de négociabilité des

DPS, soit le 24 octobre 2024.

Les titulaires de DPS pourront souscrire à titre

irréductible, à raison de deux (2) ABSA pour neuf (9) actions

existantes possédées, soit neuf (9) DPS qui permettront de

souscrire à deux (2) ABSA, sans qu’il soit tenu compte des

fractions.

Les DPS ne pourront être exercés qu’à

concurrence d’un nombre de DPS permettant la souscription d’un

nombre entier d’ABSA. Les actionnaires ou cessionnaires de DPS qui

ne posséderaient pas, au titre de la souscription à titre

irréductible, un nombre suffisant d’actions existantes ou de DPS

pour obtenir un nombre entier d’ABSA, devront faire leur affaire de

l’acquisition ou de la cession sur le marché du nombre de DPS

permettant d’atteindre le multiple conduisant à un nombre entier

d’ABSA.

Il est précisé à titre indicatif que la Société

au 21 octobre 2024 ne détient aucune de ses propres actions.

Souscription à titre

réductible

Il est institué, au profit des actionnaires, un

droit préférentiel de souscription à titre réductible aux ABSA qui

s’exercera proportionnellement à leurs droits et dans la limite de

leurs demandes.

En même temps qu’ils déposeront leurs

souscriptions à titre irréductible, les actionnaires ou les

cessionnaires de DPS pourront souscrire à titre réductible le

nombre d’ABSA qu’ils souhaiteront, en sus du nombre d’ABSA

résultant de l’exercice de leurs droits préférentiels de

souscription à titre irréductible.

Les ABSA éventuellement non absorbées par les

souscriptions à titre irréductible seront réparties et attribuées

aux souscripteurs à titre réductible. Les ordres de souscription à

titre réductible seront servis dans la limite de leurs demandes et

au prorata du nombre d’actions existantes dont les droits auront

été utilisés à l’appui de leur souscription à titre irréductible,

sans qu’il puisse en résulter une attribution de fraction

d’ABSA.

Au cas où un même souscripteur présenterait

plusieurs souscriptions distinctes, le nombre d’ABSA lui revenant à

titre réductible ne sera calculé sur l’ensemble de ses DPS que s’il

en fait expressément la demande spéciale par écrit, au plus tard le

jour de la clôture de la souscription. Cette demande devra être

jointe à l’une des souscriptions et donner toutes les indications

utiles au regroupement des droits, en précisant le nombre de

souscriptions établies ainsi que le ou les intermédiaires habilités

auprès desquels ces souscriptions auront été déposées.

Les souscriptions au nom de souscripteurs

distincts ne peuvent être regroupées pour obtenir des ABSA à titre

réductible.

Un avis publié par Euronext fera connaître, le

cas échéant, le barème de répartition pour les souscriptions à

titre réductible.

Exercice du droit préférentiel de

souscription

Pour exercer leurs DPS, les titulaires devront

en faire la demande auprès de leur intermédiaire financier

habilité, à tout moment pendant la durée de la période de

souscription, soit entre le 29 octobre 2024 et le 6 novembre 2024

inclus et payer le prix de souscription correspondant.

Chaque souscription devra être accompagnée du

paiement du prix de souscription par versement d’espèces ou par

compensation avec des créances liquides et exigibles sur la

société. Les souscriptions qui n’auront pas été intégralement

libérées seront annulées de plein droit sans qu’il soit besoin de

mise en demeure.

Le DPS devra être exercé par ses bénéficiaires,

sous peine de déchéance, avant l’expiration de la période de

souscription.

Le DPS sera négociable entre le 25 octobre 2024

et le 4 novembre 2024 inclus, dans les mêmes conditions que les

actions existantes.

Le cédant du DPS s’en trouvera dessaisi au

profit du cessionnaire qui, pour l’exercice du droit préférentiel

de souscription ainsi acquis, se trouvera purement et simplement

substitué dans tous les droits et obligations du propriétaire de

l’action existante.

Les DPS non exercés à la clôture de la période

de souscription seront caducs de plein droit.

Cotation du droit préférentiel de

souscription (DPS)

A l’issue de la séance de bourse du 24 octobre

2024, les actionnaires d’Egide recevront un (1) DPS pour chaque

action détenue (soit au total 16 259 364 DPS émis).

Chaque actionnaire détenant neuf (9) DPS (et des multiples de ce

nombre) pourra souscrire à deux (2) ABSA (et des multiples de ce

nombre) au prix unitaire de 0,5€.

Les DPS seront cotés et négociés sur Euronext

Growth, sous le code ISIN FR001400TB00 du 25 octobre 2024 au 4

novembre 2024 inclus.

Valeur théorique du droit préférentiel

de souscription

Valeur nulle (sur la base du cours de clôture de

l’action Egide le 18 octobre 2024, soit 0,285 euro).

Demandes de souscription à titre

libre

En sus de la possibilité de souscrire à titre

irréductible et réductible suivant les conditions et modalités

précisées ci-avant, toute personne physique ou morale, détenant ou

non des DPS, pourra souscrire à l’Augmentation de Capital à titre

libre.

Les personnes désirant souscrire à titre libre

devront faire parvenir leur demande auprès de leur intermédiaire

financier habilité à tout moment durant la période de souscription

et payer le prix de souscription correspondant.

Conformément aux dispositions de l’article

L.225-134 du Code de commerce, les souscriptions à titre libre ne

seront prises en compte que si les souscriptions à titre

irréductible et à titre réductible n’ont pas absorbé la totalité de

l’Augmentation de Capital, étant précisé que le Conseil

d’administration disposera de la faculté de répartir librement les

actions non souscrites, en totalité ou en partie, entre les

personnes (actionnaires ou tiers) de son choix ayant effectué des

demandes de souscriptions à titre libre.

Droits préférentiels de souscription

détachés des actions auto-détenues par la Société

Il est précisé à titre indicatif que la Société

au 21 octobre 2024 ne détient aucune de ses propres actions.

Limitation du montant de l’Augmentation

de Capital

Dans le cas où les souscriptions, à titres

irréductible, réductible et libre n’auraient pas absorbé la

totalité de l’émission, le Conseil d’administration pourra limiter

le montant de l’émission au montant des souscriptions reçues,

conformément à l’article L. 225-134 du Code de commerce, à la

condition que celui-ci atteigne au moins 75% du montant de

l’Augmentation de Capital.

Établissements domiciliataires -

Versements des souscriptions

Les souscriptions des ABSA et les versements des

fonds par les souscripteurs, dont les titres sont inscrits sous la

forme nominative administrée ou au porteur, seront reçus jusqu’à la

date de clôture de la période de souscription incluse auprès de

leur intermédiaire habilité agissant en leur nom et pour leur

compte.

Les souscriptions et versements des

souscripteurs dont les actions sont inscrites sous la forme

nominative pure seront reçus sans frais auprès de CIC Market

Solutions (6 avenue de Provence - 75009 Paris ;

34318@cic.fr).

Les ABSA seront à libérer intégralement lors de

leur souscription, par versement en espèces, pour la totalité de la

valeur nominale et de la prime d’émission, étant précisé que le

montant de la prime d’émission versée sera inscrit au passif du

bilan dans un compte spécial « Prime d’émission » sur lequel

porteront les droits des actionnaires anciens et nouveaux.

Les fonds versés à l’appui des souscriptions

seront centralisés chez CIC Market Solutions (6 avenue de Provence

- 75009 Paris ; 34318@cic.fr), qui établira le certificat de

dépôt des fonds constatant la réalisation de l’Augmentation de

Capital.

Les souscriptions pour lesquelles les versements

n’auraient pas été effectués seront annulées de plein droit sans

qu’il soit besoin d’une mise en demeure.

Restrictions de placement

La vente des ABSA et des DPS peuvent, dans

certains pays, faire l’objet d’une réglementation spécifique.

Aucune mesure n’a été prise en vue du placement des ABSA ou des DPS

dans aucun pays, sous quelque forme que ce soit.

Garantie

L’Augmentation de Capital ne fera pas l’objet

d’une garantie de bonne fin au sens de l’article L. 225-145 du code

de commerce. Le début des négociations sur le titre n’interviendra

donc qu’à l’issue des opérations de règlement livraison et après

délivrance du certificat du dépositaire.

Engagements de souscription

Par lettres signées en date du 21 octobre 2024,

la Société a reçu les engagements de souscription

suivants :

-

de la part de la société iXCore Group, société affiliée à Monsieur

Hervé Arditty, un engagement de souscription à titres irréductible

et, le cas échéant, réductible et/ou libre, à hauteur de 2 900

000 ABSA, pour un prix de souscription de 1 450 000€, soit 80%

de l’Augmentation de Capital. La souscription d’iXCore Group sera

libérée (a) à hauteur de 750 000 euros (soit 1 500 000

ABSA) par compensation avec l’avance en compte courant d’associé

d’un montant de 750 000 euros consentie et versée à la Société le

19 septembre 2024 et (b) à hauteur du solde (soit un montant

maximum de 700 000 euros représentant un maximum de

1 400 000 ABSA), en numéraire ;

-

de la part de SOGEFIP, société affiliée à Monsieur Michel Faure, un

engagement de souscription à titres irréductible et, le cas

échéant, réductible, à hauteur de 100 000 ABSA, pour un prix de

souscription de 50 000€, soit 3% de l’Augmentation de

Capital. La souscription de SOGEFIP sera libérée par

compensation avec la créance de 50 000€ du par la Société à SOGEFIP

au titre de la convention de conseil en date du 20 juillet

2023.

Ces engagements de souscription représentent

environ 83% de l’Augmentation de Capital, permettant ainsi de

garantir la réalisation de l’opération.

Il est précisé que l’engagement de souscription

reçu de la part de SOGEFIP a fait l’objet d’une approbation

spéciale par le Conseil d’administration (au titre de la procédure

des conventions règlementées) pour laquelle monsieur Michel Faure

n’a pas pris part au vote.

Dans l’hypothèse où les engagements décrits

ci-dessus seraient exécutés et servis en intégralité, iXCore Group,

détiendrait à la date de règlement-livraison de l’émission, une

fraction du capital et des droits de vote de la Société égale à

environ 21,54% et monsieur Michel Faure détiendrait à la date de

règlement-livraison de l’émission, une fraction du capital et des

droits de vote de la Société égale à environ 0,52%. En cas

d’exercice de la totalité de leurs BSA, iXCore Group détiendrait

une fraction du capital et des droits de vote de la Société égale à

environ 26,44% et monsieur Michel Faure détiendrait une fraction du

capital et des droits de vote de la Société égale à environ

0,71%.

La Société n’a pas connaissance des intentions

de ses autres actionnaires.

Règlement-livraison des

ABSA

Selon le calendrier indicatif de l’Augmentation

de Capital, la date de règlement-livraison des ABSA est prévue le

13 novembre 2024.

Caractéristiques des Actions

Nouvelles

Jouissance : Les

Actions Nouvelles, qui seront soumises à toutes les dispositions

statutaires, porteront jouissance courante et seront assimilables

dès leur émission aux actions existantes de la Société. Selon le

calendrier indicatif de l’Augmentation de Capital, il est prévu que

les Actions Nouvelles soient inscrites en compte-titres à la date

de règlement-livraison, soit le 13 novembre 2024.

Devise d’émission des Actions

Nouvelles : L’émission des Actions Nouvelles est

réalisée en euro.

Cotation des Actions

Nouvelles : Les Actions Nouvelles feront l’objet

d’une demande d’admission aux négociations sur le marché Euronext

Growth à Paris, le 13 novembre 2024. Leur cotation ne pourra

toutefois intervenir qu’après établissement du certificat de dépôt

du dépositaire. Elles seront immédiatement assimilées aux actions

existantes de la Société déjà négociées sur le marché Euronext

Growth à Paris et négociables, à compter de cette date, sur la même

ligne de cotation que ces actions sous le même code ISIN

FR0000072373 – Mnémo ALGID.

Détachement des BSA : Les

BSA seront détachés des Actions Nouvelles dès l’émission des ABSA,

le 13 novembre 2024.

Caractéristiques des BSA

Cotation des BSA : Les BSA

feront l’objet d’une demande d’admission aux négociations sur le

marché Euronext Growth Paris. Leur cotation est prévue le 13

novembre 2024 jusqu’au 13 mai 2026, sous le code ISIN

FR001400TAW3.

Période d’exercice BSA :

Les titulaires des BSA pourront les exercer et ainsi obtenir des

actions ordinaires de la Société à compter du 13 novembre 2024

jusqu’au 13 mai 2026 inclus.

Les BSA qui n’auraient pas été exercés au plus

tard le 13 mai 2026 à minuit seront caducs de plein droit et

perdront toute valeur.

Parité d’exercice des

BSA : Deux (2) BSA donneront le droit de souscrire

une (1) Action Additionnelle de la Société d’une valeur nominale de

0,5 €.

L’exercice de l’intégralité des BSA émis donnera

ainsi lieu à la création de 1 806 596 actions nouvelles,

représentant environ 8,3% du capital social de la Société après

émission des Actions Nouvelles et des Actions Additionnelles, soit

un montant nominal maximum d’augmentation de capital de 903

298€.

Prix d’exercice des BSA :

0,65 € par BSA, soit une prime de 23% par rapport au prix de

souscription des ABSA.

Le prix de souscription des Actions

Additionnelles émises sur exercice des BSA devra être intégralement

libéré, au moment de l’exercice des BSA, en numéraire, y compris,

le cas échéant par voie de compensation avec des créances liquides

et exigibles sur la Société dans les conditions prévues par la

loi.

Produit brut en cas d’exercice de la

totalité des BSA : En cas d’exercice de l’intégralité

des BSA sur la base d’une émission d’ABSA réalisée à 100%, le

produit brut de l’exercice des BSA serait de 1 174 287€,

soit une augmentation de capital d’un montant nominal de 903 298€,

assortie d’une prime d’émission d’un montant maximum de 270

989€.

Date de jouissance des Actions

Additionnelles émises sur exercice des BSA : Les

Actions Additionnelles émises sur exercice des BSA seront

assimilées aux actions anciennes dès leur création et donneront

droit à l’intégralité de toute distribution de dividende décidée à

compter de cette date (jouissance courante). Les Actions

Additionnelles seront admises aux négociations sur Euronext Growth

Paris.

DILUTION

Incidence de l’émission sur les capitaux

propres par action

|

Quote-part des capitaux propres par action (en

euros) |

Base non diluée* |

Base diluée** |

|

Avant émission des ABSA provenant de la présente Augmentation de

Capital |

0,719 |

0,720 |

|

Après émission de 3 613 192 Actions Nouvelles provenant

de la présente Augmentation de Capital |

0,680 |

0,681 |

|

Après émission de 1 806 596 Actions Additionnelles provenant

de l’exercice de l’intégralité des BSA |

0,665 |

0,673 |

|

* : Sur la base d’un montant de capitaux propres de 11.698K€ au

30/06/2024 |

|

| **

: Au 21 octobre 2024, il existe 220.000 stock-options en

circulation |

Incidence de l’émission sur la situation de

l’actionnaire

|

Participation de l’actionnaire

(en %) |

Base non diluée* |

Base diluée** |

|

Avant émission des ABSA provenant de la présente Augmentation de

Capital |

1,000% |

0,987% |

|

Après émission de 3 613 192 Actions Nouvelles provenant

de la présente Augmentation de Capital |

0,818% |

0,809% |

|

Après émission de 1 806 596 Actions Additionnelles provenant

de l’exercice de l’intégralité des BSA |

0,750% |

0,742% |

|

* : Sur la base de 16 259 364 actions au 21 octobre

2024 |

|

** : Au 21 octobre 2024, il existe 220.000 stock-options en

circulation |

Modalités de souscription

Vous disposez de DPS attachés à vos actions

Egide SA, qui vous permettent de souscrire en priorité aux actions

nouvelles en appliquant le rapport de deux (2) ABSA pour neuf (9)

DPS (1 action ancienne donnant droit à 1 DPS).

-

Soit vous disposez d’un nombre exact et suffisant d’actions

anciennes pour pouvoir souscrire via vos DPS à un nombre entier

d’ABSA (par exemple, si vous disposez de neuf (9) actions Egide,

vous pourrez souscrire par priorité à (2) ABSA).

-

Soit vous ne disposez pas d’un nombre suffisant d’actions anciennes

pour obtenir un nombre entier d’ABSA, vous pourrez dès lors acheter

ou vendre le nombre de DPS permettant d’atteindre le rapport

conduisant à un nombre entier d’ABSA (deux (2) ABSA pour neuf (9)

DPS).

Vous pouvez par ailleurs, en plus des

souscriptions effectuées au moyen des DPS dont vous disposez,

souscrire à titre libre avant le 6 novembre 2024 (votre

souscription ne sera en revanche prise en compte que sous réserve

que l’opération ne soit pas déjà souscrite totalement par les

titulaires de DPS).

Chaque souscription devra être accompagnée du

versement du prix de souscription.

Calendrier indicatif de

l’opération

|

21 octobre 2024 |

Décision du Conseil d’administration relative à la mise en œuvre de

l’opération et aux modalités définitives de celle-ci. |

|

22 octobre 2024 |

Diffusion du communiqué de presse de la Société décrivant les

principales caractéristiques des ABSA.

Diffusion par Euronext de l’avis relatif à l’offre annonçant la

cotation des droits préférentiels de souscription. |

|

23 octobre 2024 |

Publication de l’avis aux actionnaires au Bulletin des annonces

légales obligatoires (BALO). |

|

24 octobre 2024 |

Journée comptable à l’issue de laquelle les porteurs d’actions

existantes enregistrées comptablement se verront attribuer des

droits préférentiels de souscription. |

|

25 octobre 2024 |

Admission et ouverture de la période de négociation des droits

préférentiels de souscription sur Euronext Growth |

|

29 octobre 2024 |

Ouverture de la période de souscription |

|

4 novembre 2024 |

Fin de la période négociation des droits préférentiels de

souscription sur Euronext Growth |

|

6 novembre 2024 |

Clôture de la période de souscription |

|

11 novembre 2024 |

Diffusion du communiqué de presse de la Société relatif au résultat

des souscriptions.

Diffusion par Euronext Paris de l’avis d’admission des Actions

Nouvelles et des BSA indiquant le montant définitif de

l’augmentation de capital et indiquant le barème de répartition

pour les souscriptions à titre réductible. |

|

13 novembre 2024 |

Règlement-livraison de l’opération et admission des Actions

Nouvelles et des BSA aux négociations sur Euronext Growth. |

|

13 mai 2026 |

Date limite d’exercice des BSA |

Avertissement

En application des dispositions de

l’article L.411-2-1 1° du Code monétaire et financier et de

l’article 211-2 du Règlement général de l’Autorité des Marchés

Financiers (l’« AMF »), l’Augmentation de Capital ne donne pas

lieu à un prospectus soumis à l’approbation de l’AMF dans la mesure

où le montant total de l’offre calculé sur une période de douze

mois ne dépasse pas 8M€.

Un avis aux actionnaires relatif à la présente

opération sera publié le 23 octobre 2024 au Bulletin des Annonces

Légales et Obligatoires (BALO).

Facteurs de risque

Les principaux facteurs de risques liés à

l’émission figurent ci-après :

-

le marché des droits préférentiels de souscription pourrait

n’offrir qu’une liquidité limitée et être sujet à une grande

volatilité ;

-

les actionnaires qui n’exerceraient pas leurs droits préférentiels

de souscription verraient leur participation dans le capital de la

Société diluée ;

-

le prix de marché des actions de la Société pourrait fluctuer et

baisser en-dessous du prix de souscription des actions émises sur

exercice des droits préférentiels de souscription ;

-

la volatilité et la liquidité des actions de la Société pourraient

fluctuer significativement ;

-

en cas de baisse du prix du marché des actions de la Société, les

droits préférentiels de souscription pourraient perdre de leur

valeur.

Les investisseurs sont invités, avant de prendre

leur décision d’investissement, à porter leur attention sur les

facteurs risques décrits dans le Rapport Financier Annuel 2023

disponible sur le site internet d’Egide (www.egide-group.com) dans

la partie « Finance – Informations financières ».

- Egide-RS-2024-CP-221024-FR

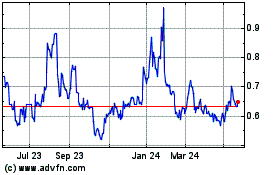

Egide (EU:ALGID)

Historical Stock Chart

From Dec 2024 to Jan 2025

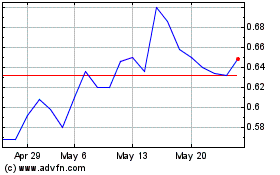

Egide (EU:ALGID)

Historical Stock Chart

From Jan 2024 to Jan 2025