Annule et rempalce - Résultats S1 2023

PARISLe 27 juillet 2023

Valeo atteint une marge opérationnelle

de 3,2% au 1er semestre et réaffirme ses objectifs

annuels

-

Chiffre d’affaires de 11,2 milliards d’euros, en croissance

de 19 %

- Renforcement du leadership de Valeo dans

les deux domaines d’innovation : ADAS (+26 % à

pcc(1))

et électrification de la propulsion (+108 % à pcc)

- Chiffre

d’affaires première monte en hausse de 19 % à pcc

retraité(2) (+26% au

T2)

-

Surperformance de 8 pts à pcc retraité par rapport à la

production automobile (+10 pts au

T2)

-

Activité du remplacement en forte croissance de 5 % à pcc

retraité

-

Marge opérationnelle de 3,2 %, en hausse de 200 points de

base, par rapport au 1er semestre

2022 retraité, nouvelle étape franchie dans la trajectoire

d’amélioration des marges de notre plan

stratégique Move Up

-

Négociations relatives à l’inflation conclues pour

l’essentiel avec nos clients

- Décalage

sur Q3 de l'encaissement de 260 millions d’euros afférents à ces

négociations enregistrées fin juin, conduisant à

un cash flow libre de -156

millions d’euros

- Forte

dynamique commerciale : prises de commandes de 18,8 milliards

d’euros enregistrées à des niveaux de profitabilité en augmentation

par rapport à ceux de 2022, eux-mêmes supérieurs à ceux retenus

dans le plan Move Up.

Plus de la moitié de ces commandes sont liées aux

innovations dans l’assistance à la conduite, tirées par la forte

demande mondiale dans le Software Defined

Vehicle et la forte position de Valeo sur ce

marché

-

Amélioration de la performance financière

au S2, nous conduisant à réaffirmer nos objectifs

2023

« Au premier semestre 2023, notre chiffre

d’affaires de 11,2 milliards d’euros croît de 19%. Cette

performance est le résultat de la forte dynamique dans l’assistance

à la conduite (ADAS) et l’électrification.

A fin juin, notre marge opérationnelle atteint

3,2 % de notre chiffre d’affaires, en amélioration de 200 points de

base par rapport à la même période en 2022. La marge bénéficie de

la forte croissance de notre chiffre d’affaires, du succès de notre

programme de réduction des coûts, du redressement de l’activité

propulsion électrique haute tension et de la conclusion des

négociations relatives à l’inflation.

Les résultats du 1er semestre et l’amélioration

de notre performance financière au second semestre, conformément

aux attentes nous conduisent à réaffirmer l’ensemble de nos

objectifs 2023.

Enfin, le Groupe a continué à bénéficier d’une

excellente dynamique commerciale sur ce premier semestre avec des

prises de commandes qui atteignent 18,8 mds €. Plusieurs commandes

particulièrement stratégiques ont été enregistrées dans les

domaines de l’assistance à la conduite et de l’électrification. Ces

prises de commandes affichent un niveau de profitabilité supérieur

à celui de l’objectif du plan stratégique Move Up et à celui de

2022. Leur répartition géographique sur les trois grandes zones

(US, Asie, Europe) est le résultat de la performance de Valeo sur

l’ensemble du marché automobile mondial.

Je tiens, à nouveau, à remercier l’ensemble des

équipes pour leur engagement.

»

Christophe Périllat,

Directeur Général de Valeo

Chiffres clés S1 2023

|

Prises de commandes |

|

S1 2023 |

|

S1 2022 |

Variation |

|

S1 2022 retraité* |

|

Prises de commandes * |

(en mds €) |

|

18,8 |

|

16,0 |

+18

% |

|

- |

|

|

|

|

|

|

|

|

|

|

|

Compte de résultat |

|

S1 2023 |

|

S1 2022 |

Variation |

|

S1 2022 retraité* |

|

Chiffre d’affaires |

(en m€) |

|

11 212 |

|

9 419 |

+19

% |

|

9 789 |

|

Chiffre d’affaires première monte |

(en m€) |

|

9 544 |

|

7 813 |

+22 % |

|

8 170 |

|

Surperformance** |

(en pts) |

|

+3pts |

|

+3pts |

na |

|

- |

|

Chiffre d’affaires activité du remplacement |

(en m€) |

|

1 167 |

|

1 140 |

+2 % |

|

1 153 |

|

Frais de R&D *** |

(en m€) |

|

-1 000 |

|

-893 |

+12 % |

|

-984 |

|

(en % du CA) |

|

-8,9

% |

|

-9,5

% |

+0,6 pt |

|

10,0

% |

|

EBITDA * |

(en m€) |

|

1 302 |

|

1 111 |

+17

% |

|

1 033 |

|

(en % du CA) |

|

11,6

% |

|

11,8

% |

-0,2 pt |

|

10,6

% |

|

Marge opérationnelle hors quote-part dans

les résultats des sociétés mises en

équivalence |

(en m€) |

|

363 |

|

258 |

+41

% |

|

117 |

|

(en % du CA) |

|

3,2

% |

|

2,7

% |

+0,5 p |

|

1,2

% |

|

Quote-part dans les résultats des sociétés mises en

équivalence |

(en m€) |

|

4 |

|

-76 |

na |

|

2 |

|

Coût de l’endettement financier |

(en m€) |

|

-108 |

|

-50 |

+116

% |

|

-66 |

|

Intérêts minoritaires et autres |

(en m€) |

|

-34 |

|

-32 |

+6

% |

|

-30 |

|

Résultat net part du Groupe |

(en m€) |

|

119 |

|

-48 |

na |

|

-130 |

|

(en % du CA) |

|

1,1

% |

|

-0,5

% |

+1,6 pt |

|

-1,3

% |

|

Résultat net de base par action |

(en €) |

|

0,5 |

|

-0,2 |

na |

|

- |

|

|

|

|

|

|

|

|

|

|

|

Tableau des flux de

trésorerie |

|

S1 2023 |

|

S1 2022 |

Variation |

|

S1 2022 retraité* |

| Investissements

en immobilisations corporelles |

(en m€) |

|

-456 |

|

-307 |

+49 % |

|

-345 |

| Investissements

en immobilisations incorporelles |

(en m€) |

|

-480 |

|

-350 |

+37 % |

|

-355 |

|

Y compris frais de développement immobilisés |

(en m€) |

|

-461 |

|

-295 |

+56 % |

|

-298 |

|

Variation du besoin en fonds de roulement |

(en m€) |

|

-237 |

|

28 |

na |

|

44 |

|

Cash flow libre* |

(en m€) |

|

-156 |

|

179 |

-187

% |

|

-4 |

|

|

|

|

|

|

|

|

|

|

|

Structure financière |

|

S1 2023 |

|

Fin 2022 |

Variation |

|

Fin 2022 retraité* |

|

Endettement financier net* |

(en m€) |

|

4 550 |

|

4 002 |

+548 |

|

- |

|

Ratio de “leverage” (endettement financier/EBITDA) |

na |

|

1,76 |

|

1,67 |

na |

|

- |

* Cf. glossaire financier, page 14. ** Sur la

base des estimations de production automobile S&P Global

Mobility le 14 juillet 2023. (production mondiale S1 2023 : +11%)

*** Pour une vue exhaustive des dépenses de R&D cf page 9 du

communiqué de presse.

18,8 milliards d’euros de prises de commandes à un

niveau de profitabilité significativement supérieur

à celui de l’objectif du plan stratégique

Move Up et à celui de 2022

Au 1er semestre 2023, Valeo affiche une

excellente dynamique commerciale avec des prises de commandes(2)

qui atteignent 18,8 milliards d’euros, soit 2 fois le chiffre

d’affaires première monte.

Ces prises de commandes affichent un niveau de

profitabilité significativement supérieur à celui enregistré en

2022 (lui-même en amélioration par rapport à la même période en

2021), et à l’objectif de marge opérationnelle du plan Move Up,

ouvrant ainsi la voie à l’accélération de notre croissance et la

continuation de l’amélioration de nos marges au delà de 2025.

Dans le domaine de l’ADAS, la dynamique

commerciale est excellente avec des prises de commandes qui

représentent plus de la moitié des commandes enregistrées par le

Groupe, dont plusieurs particulièrement stratégiques :

-

Grâce à la nouvelle architecture électrique et électronique plus

centralisée des véhicules (Software Defined Vehicle - SDV), la

taille des nouvelles commandes dans le domaine de l’ADAS est en

nette augmentation ;

-

Depuis 2022, Valeo a enregistré 5 nouvelles commandes concernant

des unités de calcul haute performance dont 2 nouveaux accords en

2023 de partenariat majeurs l’un avec Renault, l’autre avec un

constructeur nord-américain ;

-

L’accord avec Renault a été établi dans le cadre de l’écosystème

tech auquel participent également Google (Software) et Qualcomm

(Hardware) sur le développement de l’architecture électrique et

électronique des prochaines générations de véhicules. Dans le cadre

de ce partenariat, Valeo fournira des composants électriques et

électroniques essentiels du SDV, notamment le HPC (High-Performance

Computing Unit ou domaine contrôleur), mais également les

contrôleurs de zone, des modules de distribution électriques, des

composants ADAS dont des capteurs à ultrasons et des driving et

parking cameras. Des ingénieurs de Valeo travailleront près des

sites de Renault et collaboreront étroitement avec les équipes de

Renault Software Factory sur le développement logiciel. Valeo

fournira enfin des logiciels applicatifs embarqués, comme

l’assistance au parking ;

-

Stellantis, mais également un constructeur asiatique et une société

américaine de robotaxi ont adopté la 3ème génération du LiDAR Valeo

(LiDAR Valeo Scala 3) dont les spécificités techniques en termes de

résolution et de champ de vision permettent d’atteindre un niveau

élevé d’autonomie (niveau 3). Le montant total des commandes pour

le LiDAR Valeo Scala 3 s’élèvent à ce jour à 1 milliard

d’euros.

Dans le domaine de l’électrification, les prises

de commandes du Pôle Systèmes de Propulsion destinées au véhicule

électrifié haute tension s’élèvent à 5 milliards d’euros :

-

Les commandes portent sur des clients existants mais aussi de

nouveaux clients ;

-

Ces commandes concernent des chaînes de traction complètes ou leurs

composants (moteur électrique, onduleur, réducteur, chargeur

embarqué et DCDC) et incluent les nouvelles technologies 800 volts

à base de carbure de silicium (SiC) ;

-

Au travers de ces nouvelles commandes, Valeo affiche son ambition

d’accompagner l’électrification de ses clients en Europe, en Chine

et nouvellement en Amérique du Nord.

Au 1er semestre 2023, chiffre d’affaires

de 11 212 millions d’euros, en hausse de 19

% porté par l’accélération dans l’ADAS et

l’électrification

Au 1er semestre 2023, la production automobile

est en hausse de 11 %(3) par rapport à la même période en 2022.

Elle bénéficie d’un effet de base favorable (faible niveau de

production au 1er semestre 2022 suite (i) aux tensions dans la

chaîne d’approvisionnement en composants électroniques, (ii) à la

crise russo-ukrainienne et (iii) aux mesures de confinement en

Chine) et du faible niveau des stocks de véhicules neufs.

|

Chiffre d’affaires(en millions

d’euros) |

En % du CA S1 2023 |

|

S1 2023 |

|

S1 2022 |

Variation |

Changes |

Périmètre |

Var. à pcc* |

|

S1 2022 retraité |

Var. à pcc retraitée** |

|

Première monte |

85

% |

|

9 544 |

|

7 813 |

+22 % |

-2 % |

+10 % |

+14 % |

|

8 170 |

+19 % |

|

Remplacement |

10

% |

|

1 167 |

|

1 140 |

+2 % |

-4 % |

+2 % |

+5 % |

|

1 153 |

+5 % |

|

Divers |

5

% |

|

501 |

|

466 |

+8 % |

-2 % |

+6 % |

+3 % |

|

466 |

+8 % |

|

Total |

100

% |

|

11 212 |

|

9 419 |

+19

% |

-2

% |

+9

% |

+13

% |

|

9 789 |

+17

% |

* A périmètre et taux de change constant (4).

**cf. glossaire financier, page 14

Le chiffre d’affaires total du

1er semestre, de 11 212 millions d’euros, est

en hausse de 19 % par rapport à la même période en 2022.

Les variations des taux de change ont un impact

négatif de 2 % en raison principalement, de l’appréciation de

l’euro face au yuan et au yen.

Les changements de périmètre ont un impact

positif de 9 %. Ils résultent essentiellement de l’intégration, à

compter du 1er juillet 2022, de l’activité propulsion électrique

haute tension au sein du Pôle Systèmes de Propulsion. Cette

dernière totalise un chiffre d’affaires de 847 millions d’euros au

1er semestre 2023, en hausse de 118 % par rapport à la même période

en 2022.

A périmètre et taux de change constants, le

chiffre d’affaires est en hausse de 13 %. En base retraitée(4), le

chiffre d’affaires affiche une croissance organique de 17 % par

rapport à la même période en 2022 (+23 % au 2ème trimestre).

Le chiffre d’affaires première

monte est en hausse de 14 % à périmètre et taux de change

constants, bénéficiant (i) de la reprise de la production

automobile mondiale, (ii) d’une hausse du contenu par véhicule

notamment dans le domaine de l’ADAS (chiffre d’affaires première

monte en hausse de 26 % à périmètre et taux de change constants)

ainsi que (iii) des compensations reçues des clients pour faire

face aux conséquences de l’inflation sur nos coûts. En base

retraitée(4), le chiffre d’affaires première monte affiche une

croissance organique de 19 % (+26 % au 2ème trimestre), soutenu par

la croissance de l’activité électrique propulsion haute tension (+

108 % sur la période).

Le chiffre d’affaires

sur le marché du remplacement est en hausse de 5 % à

périmètre et taux de change constants, tirant profit de

l’augmentation et du vieillissement du parc automobile, de

l’accroissement de l’attractivité de l’offre de Valeo vers des

produits à valeur ajoutée (kit de transmission) et de l’impact des

hausses de prix. En base retraitée(4), le chiffre d’affaires sur le

marché du remplacement affiche une croissance organique de 5 % par

rapport à la même période en 2022.

Les ventes « Divers » (outillages et

contributions perçues des clients au titre de la R&D) sont en

hausse de 3 % à périmètre et taux de change constants.

Au 1er semestre 2023, surperformance de

la production automobile mondiale de 8

points en base

retraitée

|

Chiffre d’affaires première monte***(en

millions d’euros) |

En % du CA |

|

S1 2023 |

|

S1 2022 |

Var. à pcc * |

Perf. ** |

|

Perf. base retraitée(5) |

|

Europe et Afrique |

49

% |

|

4 752 |

|

3 548 |

+16

% |

0 pt |

|

+9 pts |

|

Asie, Moyen-Orient et Océanie |

30

% |

|

2 824 |

|

2 485 |

+15

% |

+9 pts |

|

+6 pts |

| dont Asie hors

Chine |

16

% |

|

1 530 |

|

1 301 |

+21

% |

+9 pts |

|

+12 pts |

|

dont Chine |

14

% |

|

1 294 |

|

1 184 |

+8

% |

+1 pt |

|

0 pts |

|

Amérique du Nord |

19

% |

|

1 784 |

|

1 614 |

+10

% |

-2 pts |

|

-2 pts |

|

Amérique du Sud |

2

% |

|

184 |

|

166 |

+10

% |

0 pt |

|

0 pt |

|

Total |

100

% |

|

9 544 |

|

7 813 |

+14

% |

+3 pts |

|

+8 pts |

* A périmètre et taux de change constant (5). **

Sur la base des estimations de production automobile S&P Global

Mobility le 14 juillet 2023.***Chiffre d’affaires première monte

par région de destination

Au 1er semestre 2023, la surperformance est de 8

points (+10 points au 2ème trimestre) y compris l’effet périmètre

lié à l’intégration de l’activité Propulsion électrique haute

tension (base retraitée(5)) :

- en

Europe et Afrique, la surperformance est de 9 points en

base retraitée, soutenue par la croissance des Pôles Systèmes de

Confort et d’Aide à la Conduite (forte croissance de l’ADAS en

particulier dans le domaine de la caméra frontale), Systèmes de

Propulsion en base retraitée(5) grâce à l’accélération de

l’activité propulsion électrique haute tension et Systèmes

Thermiques notamment dans le domaine des véhicules électrifiés

(systèmes de refroidissement de batteries, systèmes de

climatisation spécifiques pour véhicules électriques, pompe à

chaleur, etc) ;

-

en Asie, la surperformance est de 6 points en base

retraitée(5) :

-

en Asie hors Chine, Valeo surperforme de 12 points (base retraitée)

la production automobile grâce à la bonne dynamique des Pôles

Systèmes de Confort et d’Aide à la Conduite, Systèmes Thermiques et

Systèmes de Visibilité au Japon, pays dans lequel le Groupe affiche

une surperformance de 12 points (base retraitée) ;

-

en Chine, le Groupe enregistre une performance en ligne. Le Pôle

Systèmes de Confort et d’Aide à la Conduite affiche une forte

croissance de son activité caméras. Le Groupe met en œuvre un plan

visant à repositionner sur les semestres à venir son portefeuille

clients sur les acteurs offrant les meilleures perspectives de

croissance

;

-

en Amérique du Nord, le chiffre d’affaires

première monte, à périmètre et taux de change constants, sous

performe la production automobile de 2 points compte tenu (i) d’un

mix véhicule temporairement défavorable sur certaines plateformes

clés de clients nord américains du Pôle Systèmes de Visibilité, et

(ii) de l’arrivée à son terme d’un contrat avec un constructeur

japonais dans le domaine des modules de face avant du Pôle Systèmes

Thermiques ; à l’inverse, le Groupe bénéficie de la montée en

puissance de nombreux projets dans le Pôle Systèmes de Confort et

d’Aide à la Conduite (forte croissance de l’ADAS en particulier

dans le domaine de la caméra frontale) ;

-

en Amérique du Sud, le Groupe affiche une

performance en ligne avec celle de la production automobile.

Information sectorielle

Au 1er semestre 2023, accélération des activités ADAS et

électrique propulsion

La croissance du chiffre d’affaires des Pôles

d’activité varie en fonction de leur mix produit, géographique et

client et de la part relative du marché du remplacement dans leur

activité.

|

Chiffre d’affaires des Pôles d’activité

(en millions d’euros) |

S1 2023 |

|

S1 2022 |

Var. CA |

Var. CA OEM * |

Perf. ** |

|

S1 2022 retraité(5) |

Var. CA OEM retraitée * |

Perf. ** base retraitée |

|

Systèmes de Confort et d’Aide à la Conduite *** |

2 331 |

|

1 958 |

+19 % |

+20 % |

+9 pts |

|

1 958 |

+20 % |

+9 pts |

|

Systèmes de Propulsion |

3 571 |

|

2 549 |

+40 % |

+14 % |

+3 pts |

|

2 919 |

+29 % |

+18 pts |

|

Systèmes Thermiques |

2 384 |

|

2 171 |

+10 % |

+14 % |

+3 pts |

|

2 171 |

+14 % |

+3 pts |

|

Systèmes de Visibilité |

2 816 |

|

2 639 |

+7 % |

+11 % |

0 pt |

|

2 639 |

+11 % |

0 pt |

|

Autres |

110 |

|

102 |

+8 % |

-16 % |

-27 pts |

|

102 |

-1 % |

0 pt |

|

Groupe |

11 212 |

|

9 419 |

+19

% |

+14 % |

+3 pts |

|

9 789 |

+19

% |

+8 pts |

*A périmètre et taux de change constants(6).**

Sur la base des estimations de production automobile S&P Global

Mobility le 14 juillet 2023.(production mondiale S1 2023 : +11%)***

Hors activité Commandes sous volant.

Au cours du 1er semestre, tous les Pôles

d’activité ont engagé des négociations auprès des clients, dans le

but d’obtenir des compensations des effets de l’inflation, en

particulier sur les salaires, le prix des composants électroniques

et l’énergie. A ce stade, la majeure partie des négociations ont

abouti à l’exception de quelques clients pour lesquels Valeo se

fixe pour objectif d’arriver à un accord au second semestre.

Le Pôle Systèmes de

Confort et d’Aide à la Conduite affiche

une surperformance de 9 points, grâce à la forte croissance, dans

les principales régions de production (Europe, Amérique du Nord et

Chine), de son activité ADAS, en particulier la caméra frontale,

confortant ainsi sa position de leader mondial. Les activités ADAS

et Réinvention de la vie à bord enregistrent une croissance de leur

chiffre d’affaires première monte à périmètre et taux de change

constants de respectivement 26 % et 10 % sur la période.

Le Pôle Systèmes de

Propulsion affiche une surperformance de 18 points

en base retraitée (3 points publiés), après prise en compte de

l’activité électrique haute tension dont le chiffre d’affaires

première monte croît de 108 % sur la période.

Le Pôle Systèmes Thermiques

enregistre une surperformance de 3 points. En Europe, l’activité du

Pôle est soutenue par la montée en puissance de certaines

plateformes dédiées à la fabrication de véhicules électrifiés haute

tension (systèmes de refroidissement de batteries, systèmes de

climatisation spécifiques pour véhicules électriques, pompe à

chaleur, etc) en dépit de volumes de production revus à la baisse

par certains clients. En Chine, il subit l’arrivée à son terme d’un

contrat avec un constructeur japonais dans le domaine des modules

de face avant.

Le Pôle Systèmes de Visibilité

enregistre une performance en ligne avec celle de la production

automobile. Comme attendu, cette performance a commencé à

s’améliorer au second trimestre (+2 points) grâce à la mise en

production, notamment en Europe, de projets dans le domaine de

l’éclairage et grâce à l’amélioration de son mix produit liée à la

normalisation de l’approvisionnement en composants.

|

EBITDA(en millions d’euros et en % du

chiffre d’affaires par Pôle d’activité) |

S1 2023 |

|

S1 2022 |

|

S1 2022 retraité** |

Variation retraitée |

|

Systèmes de Confort et d’Aide à la Conduite |

343 |

|

300 |

|

300 |

+14 % |

|

14,7

% |

|

15,3

% |

|

15,3

% |

-0,6 pt |

|

Systèmes de Propulsion |

411 |

|

287 |

|

209 |

+97 % |

|

11,5

% |

|

11,3

% |

|

7,1

% |

+4,4 pts |

|

Systèmes Thermiques |

158 |

|

162 |

|

162 |

-2 % |

|

6,6

% |

|

7,5

% |

|

7,5

% |

-0,9 pt |

|

Systèmes de Visibilité |

372 |

|

328 |

|

328 |

+13 % |

|

13,2

% |

|

12,4

% |

|

12,4

% |

+0,8 pt |

|

Autres * |

18 |

|

34 |

|

34 |

-47 % |

|

Groupe |

1 302 |

|

1 111 |

|

1 033 |

+26 % |

|

11,6

% |

|

11,8

% |

|

10,6

% |

+1,0 pt |

* Inclut notamment l’activité Commandes sous

volant.** Cf. glossaire financier, page 14.

Tous les Pôles d’activité

voient leur profitabilité affectée par l’ampleur de l'inflation

(salaires, composants électroniques et énergie). Ils négocient des

ajustements de prix. A ce stade, la majeure partie des négociations

ont abouti à l’exception de quelques clients pour lesquels Valeo se

fixe pour objectif d’arriver à un accord au second semestre.

Conformément au plan stratégique Move Up, le

Pôle Système de Confort et d’Aide à la Conduite

tire parti de ses technologies de pointe dans le domaine de l’ADAS

qui connaissent actuellement une période de forte croissance et de

l’augmentation du taux de pénétration de ses nouvelles solutions

d’aide à la conduite. Dans ce contexte, le Pôle affiche une marge

d’EBITDA de 14,7 % soutenue par les activités ADAS et Réinvention

de la vie à bord dont la profitabilité s’élève à respectivement

16,6% et 10,8%.

Le Pôle Systèmes de Propulsion

affiche une marge d’EBITDA de 11,5 % en avance sur la trajectoire

de redressement dessinée dans le cadre du Plan stratégique Move Up

dans lequel le Groupe s’était fixé pour objectif de voir le Pôle

Systèmes de Propulsion atteindre une marge d’EBITDA de 11 % en

2025.

La marge du Pôle Systèmes

Thermiques s’élève à 6,6 %. Le Pôle a engagé un plan de

redressement qui permettra d’atteindre une marge d’EBITDA d’environ

2 points supplémentaires au second semestre par rapport au 1er

semestre. Ce plan comprend (i) la finalisation des négociations

clients et (ii) la réduction des coûts issus des multiples

démarrages de production intervenus au 1er semestre dans l’activité

module face avant.

Le Pôle Systèmes de Visibilité

affiche une progression de ses marges (marge d’EBITDA de 13,2 % en

hausse de 0,8 point) grâce, en particulier, à la bonne dynamique de

son activité seconde monte.

Marges d’EBITDA et d’EBIT de respectivement 11,6 % et

3,2 %, en hausse respectivement de 100 bps et 200 bps par rapport

au 1er semestre 2022 retraité

Dans un contexte marqué par des volumes de

production inférieurs à leurs niveaux d’avant crise dans les 2

principales régions du Groupe (Europe et Amérique du Nord) et par

l’augmentation des salaires, du prix des composants électroniques

et de l’énergie, les marges d’EBITDA et d’EBIT s’établissent à

respectivement 11,6 % et 3,2 % du chiffre d’affaires.

|

|

|

|

S1 2023 |

|

S1 2022 |

Variation |

|

S1 2022 retraité* |

|

Chiffre d’affaires |

(en m€) |

|

11 212 |

|

9 419 |

+19

% |

|

9 789 |

|

EBITDA * |

(en m€) |

|

1 302 |

|

1 111 |

+17

% |

|

1 033 |

|

(en % du CA) |

|

11,6

% |

|

11,8

% |

-0,2 pt |

|

10,6

% |

|

Marge opérationnelle ** |

(en m€) |

|

363 |

|

258 |

+41

% |

|

117 |

|

(en % du CA) |

|

3,2

% |

|

2,7

% |

+0,5 pt |

|

1,2

% |

|

Résultat net part du Groupe |

(en m€) |

|

119 |

|

-48 |

-348

% |

|

-130 |

|

(en % du CA) |

|

1,1

% |

|

-0,5

% |

+1,6 pt |

|

-1,3

% |

* Cf. glossaire financier, page 14. ** Hors la

quote-part dans les résultats des sociétés mises en

équivalence.

L’EBITDA(7) s’établit à

1 302 millions d’euros soit 11,6 % du chiffre d’affaires, en

amélioration de 100 points de base par rapport à la même période

retraitée.

La marge opérationnelle hors quote-part

des résultats des sociétés mises en équivalence s’élève à

363 millions d’euros, soit 3,2 % du chiffre d’affaires en

hausse de 200 points de base par rapport à la même période en 2022

retraitée.

Cette hausse s’analyse de la manière suivante

:

- +1,1 point, résultat

(i) de l’amélioration de l’efficience des opérations, (ii) des

négociations visant à récupérer l’impact de l’inflation et, (iii)

de l’effet de la hausse du chiffre d’affaires sur la marge

opérationnelle ;

-

+1,1 point lié à la baisse des frais de Recherche &

Développement ;

-

-0,2 point lié aux coûts issus des multiples démarrages de

production intervenus au 1er semestre dans l’activité module face

avant du Pôle Systèmes Thermiques.

Recherche et développement

|

|

|

|

S1 2023 |

|

S1 2022 |

Variation |

S1 2022 retraité |

|

Chiffre d’affaires |

(en m€) |

|

11 212 |

|

9 419 |

+19

% |

9 789 |

|

Frais de Recherche et Développement bruts |

(en m€) |

|

-1 245 |

|

-959 |

+30

% |

-1 042 |

|

(en % du CA) |

|

-11,1

% |

|

-10,2

% |

-0,9 pt |

-10,6

% |

|

Frais de développement immobilisés |

(en m€) |

|

461 |

|

295 |

+56

% |

299 |

|

(en % du CA) |

|

4,1

% |

|

3,1

% |

+1,0 pt |

3,1

% |

|

Dotations aux amortissements, nettes de l’impact des subventions,

et pertes de valeurs * |

(en m€) |

|

-272 |

|

-292 |

-7

% |

-302 |

|

(en % du CA) |

|

-2,4

% |

|

-3,1

% |

+0,7 pt |

-3,1

% |

|

Subventions et autres produits |

(en m€) |

|

56 |

|

63 |

-11

% |

61 |

|

Frais de Recherche et Développement |

(en m€) |

|

-1 000 |

|

-893 |

+12

% |

-984 |

|

(en % du CA) |

|

-8,9

% |

|

-9,5

% |

+0,6 pt |

10,0

% |

|

Ventes R&D (contributions reçues des clients) |

(en m€) |

|

268 |

|

224 |

+20

% |

238 |

|

Frais de R&D nets |

(en m€) |

|

-732 |

|

-669 |

+9

% |

-746 |

|

(en % du CA) |

|

-6,5 % |

|

-7,1 % |

+0,6 pt |

-7,6 % |

* Uniquement pertes de valeurs comprises dans la

marge opérationnelle.

Au 1er semestre 2023, le Groupe a poursuivi ses

efforts en matière de Recherche et Développement pour répondre aux

prises de commandes récentes et à une stratégie axée sur des

produits technologiques innovants. Les frais de R&D bruts

représentent 11,1 % du chiffre d’affaires (en hausse de 0,5 point

par rapport à 2022 retraité) en ligne avec la dynamique commerciale

et projet du Groupe.

L'impact IFRS (qui représente la différence

entre les frais de développement immobilisés et les dotations aux

amortissements nettes de l’impact des subventions, et pertes de

valeurs) s’établit à 1,7 % du chiffre d’affaires en hausse de 1,8

point par rapport à la même période en 2022 retraité. Cette

augmentation résulte de :

-

la hausse de la capitalisation à hauteur de 1 point, résultat de

l'augmentation sur la période, des prises de commandes dont la

profitabilité est en amélioration significative,

-

la baisse des amortissements à hauteur de 0,7 point en base

retraitée.

Les frais de R&D au compte

de résultat représentent 8,9 % du chiffre d’affaires contre 10,0 %

à la même période en 2022 retraitée.

Les frais de R&D nets

(après prise en compte des contributions perçues des clients pour

un montant de 732 millions d’euros contre 746 millions d’euros sur

la même période en 2022 retraitée) s’établissent à 6,5 % du chiffre

d’affaires conforme au plan de marche du Plan Stratégique Move Up

dont l’objectif est d’atteindre environ 6,5 % du chiffre

d’affaires en 2025.

La quote-part des résultats des sociétés mises

en équivalence s’établit à 4 millions d’euros.

Le résultat opérationnel s’élève à 349 millions

d’euros. Il tient compte des autres produits et charges pour un

montant global de -18 millions d’euros soit -0,2 % du chiffre

d’affaires.

Le refinancement de la dette de Valeo, dans un

contexte de forte hausse des taux d’intérêt, conduit à une

augmentation du coût de la dette qui s’élève à 108 millions d’euros

sur la période. Les autres éléments financiers représentent une

charge de 24 millions d’euros

Le taux effectif d’impôt est de 30 %.

Le résultat net part du Groupe

s’élève à 119 millions d’euros, soit 1,1 % du chiffre d’affaires

après déduction des participations ne donnant pas le contrôle d'un

montant de 34 millions d’euros. Il est en amélioration de 240

points de base par rapport à la même période retraitée.

La rentabilité des capitaux

employés (ROCE(8)) ainsi que la rentabilité des

actifs (ROA(8)) s’établissent respectivement à 15 % et 9

%.

Décalage de paiement pour un montant de 260 millions

d’euros afférent aux négociations clients enregistrées au 1er

semestre et encaissées au début du 3ème

trimestre, conduisant à un cash

flow libre de -156 millions d’euros au 30

juin.

|

(En millions d’euros) |

S1 2023 |

|

S1 2022 |

|

S1 2022 retraité(9) |

|

EBITDA (9) |

1 302 |

|

1 111 |

|

1 033 |

|

Investissement en immobilisations corporelles |

-456 |

|

-350 |

|

-345 |

| Investissement en

immobilisations incorporelles |

-480 |

|

-307 |

|

-355 |

|

Y compris frais de développement immobilisés |

-461 |

|

-295 |

|

-298 |

|

Variation du besoin en fonds de roulement |

-237 |

|

28 |

|

44 |

|

Impôts |

-97 |

|

-139 |

|

-144 |

|

Autres * |

-188 |

|

-164 |

|

-237 |

|

Cash flow libre

(9) |

-156 |

|

179 |

|

-4 |

|

Frais financiers nets |

-119 |

|

-64 |

|

-67 |

|

Dividendes |

-114 |

|

-119 |

|

-119 |

|

Autres éléments financiers |

-18 |

|

-216 |

|

-216 |

|

Cash flow net

(9) |

-407 |

|

-220 |

|

-406 |

* Dont remboursements du principal locatif nets

(impact IFRS 16) + coûts sociaux et de restructuration +

engagements de retraite pour un montant total de 118m€ au 1er

semestre 2023 (90m€ au 1er semestre 2022 retraité)

Au premier semestre 2023, le Groupe a consommé

un cash flow

libre de 156 millions d’euros, principalement

du fait de :

-

la contribution de l’EBITDA(9) à hauteur de 1 302 millions

d’euros, en hausse de 269 millions d’euros par rapport à la même

période en base retraitée ;

-

flux d’investissements en immobilisations corporelles de 456

millions d’euros et de flux d’investissements en immobilisations

incorporelles de 480 millions d’euros (dont 461 millions d’euros au

titre des frais de développement immobilisés) dans un contexte de

forte croissance du chiffre d’affaires ;

-

la hausse court terme du besoin en fond de roulement à hauteur de

237 millions d’euros qui s’explique en particulier par un

décalage paiement afférent aux négociations clients enregistrées au

1er semestre et encaissées au 3ème trimestre ;

-

décaissements au titre des impôts pour un montant de 97 millions

d’euros.

Le cash flow

net(9) est négatif à hauteur de 407 millions

d’euros, tenant compte principalement de :

-

119 millions d’euros d’intérêts financiers nets ;

-

92 millions d’euros de dividendes versés aux actionnaires de Valeo

et de 22 millions d’euros au titre des dividendes versés aux

actionnaires minoritaires des filiales du Groupe.

Allocation du capital visant à la réduction de

l’endettement financier net

(10)

L’endettement financier net

s’établit ainsi à 4 550 millions d’euros au 30 juin 2023 alors

qu’il était de 4 milliards d’euros au 31 décembre 2022.

Au 30 juin 2023, le ratio de

« leverage » (l’endettement financier net

rapporté à l’EBITDA 12 mois glissants) s’établit à 1,76 fois le

montant de l’EBITDA et le ratio de

« gearing » (endettement financier net rapporté

aux capitaux propres attribuables aux actionnaires de la société) à

127% des capitaux propres.

Valeo dispose d’une structure financière saine

:

-

Le 11 janvier 2023, Valeo a procédé au remboursement de l’emprunt

obligataire de 500 millions d’euros, qui avait été émis en 2017

dans le cadre du programme de financement à moyen et long terme

Euro Medium Term Note ;

-

Le 11 avril 2023, le Groupe a également procédé au remboursement

des tranches 1 et 2 du Schuldschein (placement privé de droit

allemand) émis en 2019 pour un montant nominal respectif de 115

millions d'euros et 221 millions d'euros ;

-

Au 30 juin 2023 :

-

le programme de financement Euro Medium Term Note (EMTN) à moyen et

à long terme d'un montant maximum de 5 milliards d'euros, est

utilisé à hauteur de 3,35 milliards d’euros, en diminution de 500

millions d’euros par rapport à la situation de fin d’année 2022

;

-

l’échéance moyenne de la dette financière brute à long terme

s’établit à 3,0 ans (stable par rapport au 31 décembre 2022)

;

-

Valeo dispose d’une trésorerie disponible de 1,7 milliards d’euros,

de lignes de crédits non tirées d’un montant total de

1,7 milliards d’euros et d’un financement relais à une

émission obligataire (bridge-to-bond) sous forme de lignes de

crédit non tirées, pour un montant de 650 millions d’euros avec une

maturité de 12 mois (à compter du mois de juillet 2022) assorti de

deux options d’extension de 6 mois à la « main » de Valeo. La

première option d'extension de six mois supplémentaires a été

activée en juin 2023, reportant la maturité de ces lignes à janvier

2024.

Programme de cessions d’actifs non

stratégiques

Au cours de la présentation de son Plan

stratégique Move Up, Valeo s’est fixé pour objectif de réaliser des

cessions d’actifs non stratégiques pour une valeur d’environ 500

millions d’euros.

Au 30 juin 2023, au titre de ce programme de

cessions d’actifs non stratégiques :

-

plusieurs cessions ont été signées ou conclues pour une valeur

totale d’environ 80 millions d’euros ;

-

plusieurs cessions font, actuellement, l’objet de discussions

avancées pour une valeur totale d’environ 120 millions d’euros

;

-

d’autres projets de cessions d’actifs pour une valeur totale

d’environ 300 millions d’euros ont été engagés.

L’objectif du Groupe est de signer l’ensemble de

ces cessions d’ici la fin de l’année.

Continuation de l’amélioration de la marge

opérationnelle au second semestre en ligne avec les

attentes, objectifs annuels

réaffirmés

|

|

2022 |

2022 retraité* |

Guidance 2023** |

Plan Move Up

2025 |

|

Chiffre d’affaires en milliards

d’euros |

20,0 |

20,4 |

22,0 - 23,0 |

~ 27,5 |

|

EBITDA en % du chiffre

d'affaires |

12,0 % |

11,4 % |

11,5 % - 12,3 % |

~ 14,5% |

|

Marge opérationnelle en % du chiffre

d'affaires |

3,2 % |

2,4 % |

3,2 % - 4,0 % |

~ 6,5% |

|

Cash flow libre |

388 m€ |

205 m€ |

> 320 m€ |

~ 0,8 - 1 md € |

* Les données 2022 ont été retraités pour tenir

compte de l’intégration de l’activité haute tension (anciennement

Valeo Siemens eAutomotive) au sein du Pôle Systèmes de Propulsion à

compter du 1er janvier 2022** Basée sur les estimations de S&P

Global Mobility publiée le 14 juillet 2023

Prochain rendez-vous

Chiffre d’affaires du troisième trimestre

2023 : 26 octobre 2023

Faits marquants

ESG

Le 31 mars, Valeo a annoncé

avoir mis à disposition le Document d’enregistrement universel

2022. Cliquer ici

Le 24 mai, Assemblée générale

2023 de Valeo. Cliquer ici

Partenariat industriel

Le 4 janvier, NTT Data, Valeo

et Embotech ont annoncé la formation d’un consortium pour fournir

des solutions de stationnement automatique. Cliquer ici

Le 14 février, BMW et Valeo ont

annoncé avoir engagé une coopération stratégique pour développer

une nouvelle génération de technologies de stationnement automatisé

de niveau 4. Cliquer ici

Le 17 mai, ZutaCore et Valeo

présentent leur nouvelle solution pour le refroidissement de data

centers au Dell Technologies World 2023. Cliquer ici

Le 23 mai, Renault Group et

Valeo ont annoncé avoir signé un partenariat dans le développement

du Software Defined Vehicle. Cliquer ici

Le 29 mai, Valeo et DiDi

Autonomous Driving ont annoncé avoir signé un accord de coopération

stratégique et d’investissement pour développer conjointement des

solutions de sécurité pour les robotaxis. Cliquer ici

Le 14 juin, Lors du salon

VivaTech 2023, Valeo et Equans ont signé un partenariat pour

répondre aux défis des villes. Cliquer ici

Produits, technologies et brevets

Le 3 janvier, Valeo a annoncé

sa participation, entre le 3 et le 8 janvier 2023, au CES (Consumer

Electronics Show) 2023 à Las Vegas. Cliquer ici

Le 12 janvier, Valeo a annoncé

sa participation, entre le 12 et le 15 janvier 2023, à la 16ème

édition de l’Auto Expo 2023 Components à Pragati Maidan à New

Delhi, en Inde. Cliquer ici

Le 7 mars, Valeo a célébré ses

100 ans d'existence : 100 ans d’innovation, avec l’ambition

constante de rendre la mobilité toujours plus simple, plus sûre et

plus durable. Cliquer ici

Le 20 mars, Valeo a annoncé sa

participation, entre le 22 et le 25 mars 2023, au salon du vélo de

Taipei à Taiwan (Taipei Cycle Show 2023). Cliquer ici

Le 23 mars, Valeo a reçu un

prix de l'Innovation dans la catégorie "amélioration des

infrastructures et des véhicules" décerné par la Sécurité routière

pour ses nouveaux balais d'essuie-glace en silicone EverguardTM.

Cliquer ici

Le 27 mars, Valeo a annoncé

avoir été désigné fournisseur de l’année dans la catégorie «

Systèmes Avancés d’Aide à la Conduite (ADAS) » par General Motors

lors d’une cérémonie qui s'est tenue le 23 mars 2023. Cliquer

ici

Le 28 mars, Valeo a annoncé

s’être classé en tête des déposants français de brevets auprès de

l’Office Européen des Brevets (OEB) avec 588 demandes de brevet

déposées en 2022. Cliquer ici

Le 30 mars, Valeo a annoncé la

signature de deux nouveaux contrats majeurs pour son LiDAR de 3ème

génération. Cliquer ici

Le 11 avril, Valeo a annoncé sa

première participation, du 12 au 14 avril 2023, au salon Laval

Virtual durant lequel il a présenté ses innovations dans le

domaine, tant pour accélérer la conception des solutions que pour

des applications à bord des véhicules. Cliquer ici

Le 14 avril, Valeo a annoncé sa

participation au salon Auto Shanghai 2023 durant lequel il a

présenté ses dernières technologies pour une mobilité plus

intelligente, plus sûre et plus durable. Cliquer ici

Le 21 avril, Valeo a annoncé sa

participation, entre les 25 et 27 avril 2023 et pour la 3ème année

consécutive, à JEC World, salon dédié aux composites. Cliquer

ici

Le 4 mai, lors du Car Symposium

2023 (3-4 mai 2023) à Bochum (Allemagne), les principaux acteurs du

marché ont échangé autour des tendances clés de l'industrie

automobile. Christophe Périllat, directeur général de Valeo, était

invité à s’exprimer sur les « prochaines étapes vers la voiture

verte ». Cliquer ici

Le 11 mai, Valeo a été

récompensé par trois clients majeurs pour ses activités

après-vente. Cliquer ici

Le 16 mai, la technologie LiDAR

de Valeo a reçu deux nouvelles récompenses. Cliquer ici

Le 8 juin, Valeo a présenté au

salon SIA Powertrain, qui s’est tenu les 14 et 15 juin à Paris, ses

solutions pour une mobilité plus verte, plus sûre et accessible à

tous. Cliquer ici

Le 15 juin, Valeo a annoncé sa

présence au salon Eurobike 2023 qui s’est tenu entre les 21 et 25

juin 2023 à Francfort. Cliquer ici

Le 21 juin, Valeo a été

récompensé par Auto Plus pour Ineez, une solution de recharge

électrique simple et adaptée à chaque usage. Cliquer ici

Le 22 juin, Valeo a annoncé sa

présence au Salon Rematec, le premier salon mondial du

remanufacturing pour les professionnels de l’industrie, qui s’est

tenu du 27 au 29 juin à Amsterdam. Cliquer ici

Le 29 juin, Valeo a annoncé le

lancement de Canopy, le premier essuie-glace conçu pour réduire les

émissions de CO2. Cliquer ici

Glossaire financier

Les prises de

commandes correspondent aux commandes matérialisant

l’attribution des marchés à Valeo et aux coentreprises et

entreprises associées à hauteur de la quote-part d'intérêt de Valeo

dans ces sociétés (à l’exception de Valeo Siemens eAutomotive,

dont les commandes sont intégrées à 100 %) par des constructeurs

sur la période et valorisées sur la base des meilleures estimations

raisonnables de Valeo en termes de volumes, prix de vente et durée

de vie. Les éventuelles annulations de commandes sont également

prises en compte. Agrégat non audité

À périmètre et taux de change constants

(ou à pcc) : l'effet de change se calcule en

appliquant au chiffre d’affaires de la période en cours le taux de

change de la période précédente. L'effet périmètre se calcule en

(i) éliminant le chiffre d'affaires, sur la période en cours, des

sociétés acquises au cours de la période, (ii) en intégrant, sur la

période précédente, le chiffre d'affaires en année pleine des

sociétés acquises au cours de la période précédente, (iii) en

éliminant le chiffre d'affaires, sur la période en cours et sur la

période comparable, des sociétés cédées lors de la période en cours

ou de la période comparable.

La marge opérationnelle y compris la

quote-part dans les résultats des sociétés mises

en équivalence correspond au résultat opérationnel

avant autres produits et charges.

Données retraitées : les

chiffres du 1er semestre 2022 sont retraités comme si l’activité

électrique haute tension (anciennement Valeo Siemens eAutomotive)

avait été intégrée dans les comptes du Groupe au 1er janvier 2022.

Ainsi, pour le calcul des variations de chiffre d’affaires en base

retraitée, les chiffres du 1er semestre 2022 sont retraités comme

si l’activité électrique haute tension avait été intégrée dans les

comptes du Groupe au 1er janvier 2022.

Le ROCE, ou la rentabilité des

capitaux employés, correspond à la marge opérationnelle (y compris

la quote-part dans les résultats des sociétés mises en équivalence)

rapportée aux capitaux employés (y compris la participation dans

les sociétés mises en équivalence), hors goodwill.

Le ROA, ou la rentabilité des

actifs, correspond au résultat opérationnel rapporté aux capitaux

employés (y compris la participation dans les sociétés mises en

équivalence), goodwill inclus.

L'EBITDA correspond (i) à la

marge opérationnelle avant amortissements, pertes de valeur

(comprises dans la marge opérationnelle) et effet des subventions

publiques sur actifs non courants, et (ii) aux dividendes nets

reçus des sociétés mises en équivalence.

Le cash flow

libre correspond aux flux nets de trésorerie des

activités opérationnelles, après neutralisation de la variation des

cessions de créances commerciales non récurrentes, des

remboursements nets du principal locatif et après prise en compte

des acquisitions et cessions d’immobilisations incorporelles et

corporelles.

Le cash flow

net correspond au cash flow libre après prise en

compte (i) des flux d'investissement relatifs aux acquisitions et

cessions de participations et à la variation de certains éléments

inscrits en actifs financiers non courants, (ii) des flux sur

opérations de financement relatifs aux dividendes versés, aux

ventes (rachats) d’actions propres, aux intérêts financiers versés

et reçus, et aux rachats de participations sans prise de contrôle

et (iii) de la variation des cessions de créances commerciales non

récurrentes.

L’endettement financier net

comprend l’ensemble des dettes financières à long terme, les dettes

liées aux options de vente accordées aux détenteurs de

participations ne donnant pas le contrôle, les crédits à court

terme et découverts bancaires sous déduction des prêts et autres

actifs financiers à long terme, de la trésorerie et équivalents de

trésorerie ainsi que la juste valeur des instruments dérivés sur

risque de change et sur risque de taux associés à l'un de ces

éléments.

Annexes

Informations relatives au 2ème

trimestre

Chiffre d’affaires par

type

|

Chiffre d’affaires(en millions

d’euros) |

En % du CA T2 2023 |

|

T2 2023 |

|

T2 2022 |

Variation |

Changes |

Périmètre |

Var. à pcc* |

|

T2 2022 retraité |

Var. à pcc* retraitée |

|

Première monte |

86

% |

|

4 907 |

|

3 881 |

+26 % |

-4 % |

+11 % |

+19 % |

|

4 038 |

+26 % |

|

Remplacement |

10

% |

|

552 |

|

561 |

-2 % |

-6 % |

+2 % |

+3 % |

|

567 |

+4 % |

|

Divers |

4

% |

|

271 |

|

224 |

+21 % |

-3 % |

+10 % |

+15 % |

|

225 |

+22 % |

|

Total |

100

% |

|

5 730 |

|

4 666 |

+23

% |

-4

% |

+10

% |

+17

% |

|

4 830 |

+23

% |

* A périmètre et taux de change constants.

Chiffre d’affaires par région de

destination

|

Chiffre d’affaires première

monte***(en millions

d’euros) |

En % du CA |

|

T2 2023 |

|

T2 2022 |

Var. à pcc * |

Perf. ** |

|

Perf. base retraitée |

|

Europe et Afrique |

50

% |

|

2 459 |

|

1 781 |

+17

% |

+3 pts |

|

+17 pts |

|

Asie, Moyen-Orient et Océanie |

29

% |

|

1 415 |

|

1 184 |

+25

% |

+8 pts |

|

+9 pts |

| dont Asie hors

Chine |

15

% |

|

753 |

|

638 |

+24

% |

+10 pts |

|

+12 pts |

|

dont Chine |

13

% |

|

662 |

|

546 |

+27

% |

+7 pts |

|

+6 pts |

|

Amérique du Nord |

19

% |

|

937 |

|

824 |

+16

% |

+1 pt |

|

+1 pt |

|

Amérique du Sud |

2

% |

|

96 |

|

92 |

+7

% |

0 pt |

|

0 pt |

|

Total |

100

% |

|

4 907 |

|

3 881 |

19

% |

+3 pts |

|

+10 pts |

* A périmètre et taux de change constant .** Sur

la base des estimations de production automobile S&P Global

Mobility le 14 juillet 2023.*** Par région de destination

Chiffre d’affaires par Pôle

d'activité

|

Chiffre d’affaires des Pôles d’activité

(en millions d’euros) |

T2 2023 |

|

T2 2022 |

Var. CA |

Var. CA OEM* |

Perf. ** |

|

T2 2022 retraité |

Var. CA OEM retraitée * |

Perf.** base retraitée |

|

Systèmes de Confort et d’Aide à la Conduite *** |

1 172 |

|

983 |

+19 % |

+24 % |

+8 pts |

|

983 |

+24 % |

+8 pts |

|

Systèmes de Propulsion |

1 830 |

|

1 238 |

+48 % |

+19 % |

+3 pts |

|

1 402 |

+42 % |

+26 pts |

|

Systèmes Thermiques |

1 239 |

|

1 092 |

+13 % |

+21 % |

+5 pts |

|

1 092 |

+21 % |

+5 pts |

|

Systèmes de Visibilité |

1 440 |

|

1 283 |

+12 % |

+18 % |

+2 pts |

|

1 283 |

+18 % |

+2 pts |

|

Autres |

49 |

|

70 |

-30 % |

-24 % |

+40 pts |

|

70 |

-24 % |

+40 pts |

|

Groupe |

5 730 |

|

4 666 |

+23

% |

+19

% |

+3 pts |

|

4 830 |

+26

% |

+10 pts |

* A périmètre et taux de change constants.. **

Sur la base des estimations de production automobile S&P Global

Mobility le 14 juillet 2023. (production mondiale T2 2023 :

+16%)*** Hors activité Commandes sous volant.

Informations relatives au 1er semestre 2023

Chiffre d’affaires première monte réparti par

client

|

Clients |

S1 2023 |

|

S1 2022 |

|

Allemands |

33

% |

|

30

% |

|

Asiatiques |

31

% |

|

31

% |

|

Américains |

17

% |

|

19

% |

|

Français |

13

% |

|

14

% |

|

Autres |

6

% |

|

6

% |

|

Total |

100

% |

|

100

% |

Chiffre d’affaires première monte réparti par zone

géographique

|

Régions de production |

S1 2023 |

|

S1 2022 |

|

Europe de l’Ouest |

31

% |

|

31

% |

|

Europe de l’Est + Afrique |

18

% |

|

15

% |

|

Chine |

16

% |

|

16

% |

|

Asie hors Chine |

15

% |

|

16

% |

|

États-Unis et Canada |

7

% |

|

8

% |

|

Mexique |

11

% |

|

12

% |

|

Amérique du Sud |

2

% |

|

2

% |

|

Total |

100

% |

|

100

% |

| Asie et

pays émergents |

62

% |

|

61

% |

Déclaration « Safe

Harbor »

Les déclarations contenues dans ce document, qui

ne sont pas des faits historiques, constituent des « déclarations

prospectives » (« Forward Looking Statements »). Elles comprennent

des projections et des estimations ainsi que les hypothèses sur

lesquelles celles-ci reposent, des déclarations portant sur des

projets, des objectifs, des intentions et des attentes concernant

des résultats financiers, des événements, des opérations, des

services futurs, le développement de produits et leur potentiel ou

les performances futures. Bien que la Direction de Valeo estime que

ces déclarations prospectives sont raisonnables à la date de

publication du présent document, les investisseurs sont alertés sur

le fait que ces déclarations prospectives sont soumises à de

nombreux éléments, risques et incertitudes, difficilement

prévisibles et généralement hors du contrôle de Valeo, qui peuvent

impliquer que les résultats et événements effectivement réalisés

diffèrent significativement de ceux qui sont exprimés ou prévus

dans les déclarations prospectives. De tels éléments sont, entre

autres, la capacité de l’entreprise à générer des économies ou des

gains de productivité pour compenser des réductions de prix

négociées ou imposées. Les risques et incertitudes auxquels est

exposé Valeo comprennent notamment les risques liés aux enquêtes

des autorités de la concurrence tels qu’identifiés dans le Document

d’enregistrement universel, les risques liés au métier

d’équipementier automobile et au développement de nouveaux

produits, les risques liés à l’environnement économique prévalant

au niveau régional ou mondial, les risques industriels et

environnementaux, les risques liés à l’épidémie de Covid-19, les

risques liés à l'approvisionnement du Groupe en composants

électroniques et l’évolution du prix des matières premières, les

risques liés au conflit russo-ukrainien, ainsi que les risques et

incertitudes développés ou identifiés dans les documents publics

déposés par Valeo auprès de l’Autorité des marchés financiers

(AMF), y compris ceux énumérés sous la section « Facteurs de

Risques » du Document d’enregistrement universel 2022 de Valeo

enregistré auprès de l’AMF le 30 mars 2023 (sous le numéro

D.23-0200).

La société n’accepte aucune responsabilité pour

les analyses émises par des analystes ou pour toute autre

information préparée par des tiers, éventuellement mentionnées dans

ce document. Valeo n'entend pas étudier, et ne confirmera pas, les

estimations des analystes et ne prend aucun engagement de mettre à

jour les déclarations prospectives afin d’intégrer tous événements

ou circonstances qui interviendraient postérieurement à la

publication de ce document.

A propos de ValeoValeo, entreprise

technologique, partenaire de tous les constructeurs automobiles et

des nouveaux acteurs de la mobilité, œuvre pour une mobilité plus

propre, plus sûre et plus intelligente, grâce à ses innovations.

Valeo dispose d’un leadership technologique et industriel dans

l’électrification, les aides à la conduite, la réinvention de la

vie à bord et l'éclairage à l’intérieur et à l’extérieur du

véhicule. Ces quatre domaines, essentiels à la transformation de la

mobilité, sont les vecteurs de croissance du Groupe.Valeo en

chiffres : 20 milliards d’euros de CA en 2022 | 109 900

collaborateurs au 31 décembre 2022 | 29 pays, 183 sites de

production, 21 centres de recherche, 44 centres de développement,

18 plateformes de distribution.Valeo est coté à la Bourse de

Paris.

(1) A périmètre et taux de change constants (2)

Données retraitées : les chiffres du 1er semestre 2022 sont

retraités comme si l’activité électrique haute tension

(anciennement Valeo Siemens eAutomotive) avait été intégrée dans

les comptes du Groupe au 1er janvier 2022. (2) Cf. glossaire

financier, page 14. (3) Sur la base des estimations de production

automobile S&P Global Mobility le 14 juillet 2023.

(4) Cf. glossaire financier, page 14.

(5) Cf. glossaire financier, page 14. (6) Cf. glossaire

financier, page 14. (7) Cf. glossaire financier, page 14. (8) Cf.

glossaire financier, page 14. (9) Cf. glossaire financier, page 14.

(10) Cf. glossaire financier, page 14.

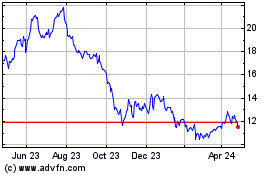

Valeo (EU:FR)

Historical Stock Chart

From Mar 2024 to Apr 2024

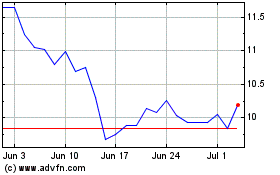

Valeo (EU:FR)

Historical Stock Chart

From Apr 2023 to Apr 2024