SOCIÉTÉ INDUSTRIELLE ET FINANCIERE DE L'ARTOIS : COMMUNIQUÉ RELATIF

AU DÉPÔT DU PROJET DE NOTE EN RÉPONSE AU PROJET D’OFFRE PUBLIQUE DE

RETRAIT SUIVIE D’UN RETRAIT OBLIGATOIRE VISANT LES ACTIONS DE LA

SOCIÉTÉ

COMMUNIQUÉ DE PRESSE DU 10 OCTOBRE 2024

RELATIF AU

DÉPÔT

DU PROJET DE NOTE EN RÉPONSE AU PROJET D’OFFRE PUBLIQUE DE RETRAIT

SUIVIE D’UN RETRAIT OBLIGATOIRE VISANT LES ACTIONS DE LA

SOCIÉTÉ

SOCIÉTÉ INDUSTRIELLE ET FINANCIERE DE

L'ARTOIS

INITIÉE PAR

BOLLORÉ SE

AMF

AUTORITÉ DES MARCHÉS FINANCIERS

Le présent communiqué est diffusé en application des

dispositions de l’article 231-26 II du règlement général de

l’Autorité des marchés financiers

(l’« AMF »).

Le projet d’offre et le projet de note

en réponse restent soumis à l’examen de l’AMF.

AVIS IMPORTANT

En application des dispositions des articles

231-19, et 261-1 et suivants du RGAMF, le rapport du cabinet

Accuracy, agissant en qualité d’expert indépendant

(l’« Expert Indépendant »), est inclus

dans le projet de note en réponse.

Le projet de note en réponse, qui a été déposé

auprès de l’AMF le 10 octobre 2024 (le « Projet de

Note en Réponse ») est disponible sur les sites

Internet de l’AMF (www.amf-france.org) et Société Industrielle et

Financière de l’Artois (www.sif-artois.fr) et peut être obtenu sans

frais sur simple demande auprès de Société Industrielle et

Financière de l’Artois (31/32, Quai de Dion Bouton - 92800

Puteaux).

Conformément à l’article 231-28 du RGAMF, les

autres informations relatives aux caractéristiques, notamment

juridiques, financières et comptables de Société Industrielle et

Financière de l’Artois seront déposées auprès de l’AMF et mises à

la disposition du public au plus tard la veille du jour de

l’ouverture de l’offre publique de retrait selon les mêmes

modalités.

1 RAPPEL DES

PRINCIPAUX TERMES ET CONDITIONS DE L’OFFRE

1.1 Présentation de l’Offre

En application du Titre III du Livre II et plus

particulièrement des articles 236-3 et 237-1 du RGAMF, Bolloré SE,

une société européenne dont le siège social est situé à Odet –

29500 Ergué-Gabéric, enregistrée sous le numéro

055 804 124 R.C.S Quimper

(« Bolloré » ou

l’« Initiateur »), a déposé auprès de

l’AMF le 13 septembre 2024 un projet d’offre publique de retrait

sur la Société (l’« Offre Publique de

Retrait ») qui sera suivie d’un retrait obligatoire

(le « Retrait Obligatoire »), et, avec

l’Offre Publique de Retrait, l’

« Offre ») sur Société Industrielle et

Financière de l’Artois, une société anonyme à conseil

d’administration dont le siège est situé 31/32, Quai de Dion Bouton

– 92800 Puteaux, enregistrée sous le numéro 562 078 261

R.C.S. Nanterre (« Artois » ou la

« Société »), dont les actions sont

admises aux négociations sur le compartiment A du marché réglementé

d’Euronext Paris (« Euronext Paris »)

sous le code ISIN FR0000076952, mnémonique « ARTO », dont

les conditions sont décrites ci-après ainsi que dans le projet de

note d’information déposé par l’Initiateur1 (le «

Projet de Note d’Information »).

L’Offre Publique de Retrait est une offre

publique alternative composée :

- d’une offre publique d’achat (la « Branche en

Numéraire ») aux termes de laquelle les actionnaires

d’Artois pourront céder leurs actions au prix de 9.300,00 euros par

action (le « Prix d’Offre ») ;

- d’une offre publique d’échange (la « Branche en

Titres ») aux termes de laquelle les actionnaires

d’Artois pourront échanger 1 action Artois contre 407 actions

Universal Music Group N.V. (la « Parité

d’Échange »), une société à responsabilité limitée

(naamloze vennootschap) de droit néerlandais, dont le

siège statutaire (statutaire zetel) est situé à Amsterdam,

Pays-Bas et le siège social à ‘s-Gravelandseweg 80, 1217 EW,

Hilversum, Pays-Bas, immatriculée à la Chambre de commerce des

Pays-Bas (Kamer van Koophandel) sous le numéro

d’identification 81106661, dont les actions sont admises aux

négociations sur le marché réglementé d’Euronext à Amsterdam

(« Euronext Amsterdam ») sous le code

ISIN NL0015000IY2, mnémonique « UMG »

(« UMG »), détenues en portefeuille par

l’Initiateur.

À la date du Projet de Note en Réponse,

l’Initiateur détient, directement ou indirectement, seul ou de

concert, 255.145 actions Artois représentant autant de droits de

vote, soit 95,85% du capital et des droits de vote théoriques

d’Artois2.

L’Offre Publique de Retrait porte sur la

totalité des actions existantes Artois non détenues, directement ou

indirectement, seul ou de concert, par l’Initiateur3,

soit un nombre total maximum de 11.105 actions de la Société

représentant autant de droits de vote, soit, 4,17% du capital et

des droits de vote théoriques de la Société2, déterminé

comme suit :

|

Actions existantes |

266.200 |

|

moins actions détenues directement par

l’Initiateur : |

24.830 |

|

moins actions détenues par les autres sociétés du groupe

Bolloré3 : |

230.265 |

|

Total des actions visées par l’Offre : |

11.105 |

Il n’existe pas de titres de capital ou

instruments financiers pouvant donner accès, immédiatement ou à

terme, au capital ou aux droits de vote d’Artois, autres que les

actions composant le capital social de la Société à la date du

Projet de Note en Réponse.

L’Offre Publique de Retrait sera ouverte pour

une durée de 15 jours de négociation.

Dans la mesure où l’Initiateur détient d’ores et

déjà directement ou indirectement, seul ou de concert, plus de 90%

du capital et des droits de vote de la Société, l’Offre Publique de

Retrait sera suivie d’un Retrait Obligatoire. Dans le cadre du

Retrait Obligatoire, les actions Artois visées par l’Offre Publique

de Retrait non apportées à celle-ci seront par conséquent

transférées à l’Initiateur, moyennant une indemnisation

exclusivement en numéraire égale au Prix d’Offre (soit 9.300,00

euros par action Artois), nette de tout frais.

Conformément à l’article 231-13 du RGAMF,

l’Offre est présentée par Natixis et Société Générale (les

« Établissements

Présentateurs »),

qui garantissent la teneur et le caractère irrévocable des

engagements pris par l’Initiateur relatifs à l’Offre.

1.2 Contexte et motifs de l’Offre

1.2.1 Contexte

Le contexte de l’Offre est plus détaillé à la

section 1.1. du Projet de Note d’Information.

Il convient de noter qu’à la suite de la

fusion-absorption de sa filiale à 100% Compagnie de Cornouaille,

intervenue le 17 juillet 2024, Bolloré s’est vu transférer, entre

autres, 329.517.854 actions UMG préalablement détenues par

Compagnie de Cornouaille à cette date.

Le 10 juillet 2024, les sociétés Compagnie du

Cambodge et Société des Chemins de Fer et Tramways du Var et du

Gard ont annoncé le projet de fusion-absorption de la seconde par

la première, et les sociétés Financière Moncey et Compagnie des

Tramways de Rouen ont annoncé, le même jour, le projet de

fusion-absorption de la seconde par la première.

Le 12 septembre 2024, le directoire de Compagnie

du Cambodge et le conseil d’administration de Société des Chemins

de Fer et Tramways du Var et du Gard ont approuvé les termes du

projet de la fusion de la seconde par la première, d’une part, et

les conseils d’administration de Financière Moncey et de Compagnie

des Tramways de Rouen ont approuvé les termes du projet de la

fusion de la seconde par la première, d’autre part.

Le 13 septembre 2024, en sus de l’Offre, Bolloré

a déposé auprès de l’AMF un projet d’offre publique de retrait

suivi d’un retrait obligatoire respectivement sur les sociétés

Financière Moncey et Compagnie du Cambodge, toutes deux étant

également assorties d’une branche alternative d’échange consistant

en la remise d’actions UMG détenues en portefeuille par Bolloré.

Ces trois projets d’offres ne sont pas inter-conditionnés à leurs

réalisations respectives.

Dans cette perspective, l’Initiateur a mandaté

les Établissements Présentateurs, afin de procéder à une évaluation

des actions Artois, qui figure en section 3 (Éléments

d’appréciation des termes de l’Offre) du Projet de Note

d’Information.

1.2.2 Motifs de l’Offre

L’Offre s’inscrit dans le cadre des mesures de

rationalisation et de simplification des structures du groupe

Bolloré visant à réduire ses coûts de gestion administrative et

fonctionnelle.

La mise en œuvre du Retrait Obligatoire

permettra à la Société de mettre fin à l’admission de ses titres à

la négociation sur un marché réglementé et par conséquent de

réduire les coûts induits par les obligations législatives et

réglementaires applicables aux sociétés dont les titres sont admis

aux négociations sur un marché réglementé, étant rappelé que

l’Initiateur étant lui-même une société cotée, il reste par

ailleurs soumis auxdites obligations légales et règlementaires.

1.3 Rappel des principaux termes de

l’Offre

1.3.1 Principaux termes de

l’Offre Publique de Retrait

En application des dispositions de l’article

231-13 du RGAMF, les Établissements Présentateurs, agissant pour le

compte de l’Initiateur, ont déposé le 13 septembre 2024 le projet

d’Offre auprès de l’AMF, sous la forme d’une offre publique de

retrait qui sera suivie d’un retrait obligatoire visant les actions

Artois.

Les Établissements Présentateurs garantissent,

conformément aux dispositions de l’article 231-13 du RGAMF, la

teneur et le caractère irrévocable des engagements pris par

l’Initiateur dans le cadre de l’Offre.

En application des articles 236-1 et suivants du

RGAMF, l’Initiateur s’engage irrévocablement à offrir aux

actionnaires de la Société la possibilité d’apporter leurs actions

à l’Offre Publique de Retrait, pendant une période de 15 jours de

négociation, en contrepartie :

- d’un Prix d’Offre de 9.300,00 euros par action Artois apportée

à la Branche en Numéraire ; et/ou

- d’une Parité d’Échange de 407 actions UMG, détenues en

portefeuille par l’Initiateur, contre 1 action Artois apportée

à la Branche en Titres. Le nombre, la provenance et les

caractéristiques des actions UMG sont détaillés à la section 2.5.

du Projet de Note d’Information.

Les actionnaires d’Artois pourront apporter en

tout ou partie leurs actions soit à la Branche en Numéraire, soit à

la Branche en Titres, soit en les répartissant entre la Branche en

Numéraire et la Branche en Titres.

1.3.2 Procédure d’apport à l’Offre

Publique de Retrait

La procédure d’apport à l’Offre est décrite à la

section 2.4. du Projet de Note d’Information.

1.3.3 Calendrier indicatif

de l’Offre

Le calendrier indicatif de l’Offre est décrit à la

section 2.7. du Projet de Note d’Information.

1.3.4 Retrait Obligatoire

suite à l’Offre Publique de Retrait

Conformément aux dispositions de l’article L.

433-4, II du Code monétaire et financier et de l’article 237-1 et

suivants du RGAMF, à l’issue de l’Offre Publique de Retrait, les

actions Artois qui n’auront pas été présentées à l’Offre Publique

de Retrait, seront transférées à l’Initiateur, moyennant une

indemnisation exclusivement en numéraire égale au Prix d’Offre

(soit 9.300,00 euros par action Artois), nette de tout frais.

Il est précisé que cette procédure entraînera la

radiation des actions Artois d’Euronext Paris.

Les modalités détaillées du Retrait Obligatoire

sont présentées à la section 2.6. du Projet de Note

d’Information.

1.3.5 Restrictions concernant l’Offre à

l’étranger

Les restrictions concernant l’Offre à l’étranger

sont décrites à la section 2.11. du Projet de Note

d’Information.

1.3.6 Accords susceptibles d’avoir une

incidence sur l’appréciation ou l’issue de l’Offre

À la connaissance de la Société, il n’existe pas

d’accord pouvant avoir une incidence significative sur

l’appréciation de l’Offre ou son issue.

2 AVIS

MOTIVÉ DU

CONSEIL D’ADMINISTRATION

À la date du Projet de Note en Réponse, le

Conseil d’administration de la Société est composé comme

suit :

- Monsieur Cédric de Bailliencourt (Président) ;

- Madame Chantal Bolloré ;

- Monsieur Cyrille Bolloré ;

- Madame Marie Bolloré ;

- Monsieur Sébastien Bolloré ;

- Bolloré Participations SE (représentée par Madame Stéphanie

Collinet) ;

- AFICO (représentée par Monsieur François Fabri) ;

- Monsieur Hubert Fabri ;

- Compagnie du Cambodge (représentée par Monsieur Emmanuel

Fossorier) ;

- Société Bordelaise Africaine (représentée par Madame Janine

Goalabré) ;

- Monsieur Jean-Philippe Hottinguer ;

- Socfrance (représentée par Madame Juliette Laquerrière) ;

- Madame Céline Merle-Béral ;

- Madame Jacqueline de Ribes ; et

- Monsieur Olivier Roussel.

Conformément aux dispositions de l’article

231-19 du RGAMF, les membres du Conseil d’administration de la

Société se sont réunis le 10 octobre 2024, sous la présidence de

Monsieur Cédric de Bailliencourt, son président, à l’effet

d’examiner le projet d’Offre et de rendre un avis motivé sur

l’intérêt et les conséquences du projet d’Offre pour la Société et

ses actionnaires, étant rappelé qu’Artois n’emploie aucun

salarié.

L’ensemble des membres du Conseil

d’administration étaient présents ou représentés à cette

réunion.

Un extrait des délibérations du Conseil

d’administration de la Société, relatif à l’adoption de son avis

motivé, est reproduit ci-après.

« Le Président rappelle que le 13

septembre 2024, Bolloré SE

(l’"Initiateur") a déposé un

projet d’offre publique de retrait suivi d’un retrait obligatoire

sur la Société, assortie d’une branche alternative d’échange

consistant en la remise d’actions Universal Music Group N.V. (UMG)

détenues en portefeuille par l’Initiateur

(l’"Offre"). L’Offre s’inscrit

dans le cadre des mesures de rationalisation et de simplification

des structures du groupe Bolloré visant à réduire ses coûts de

gestion administrative et fonctionnelle.

Le Président rappelle que préalablement à la

réunion, les membres du Conseil d’administration ont pris

connaissance :

- du communiqué de presse de l’Initiateur du 12 septembre

2024 annonçant le projet d’Offre qui consiste en une offre publique

de retrait suivie d’un retrait obligatoire composée d’une offre

publique d’achat (au prix de 9.300,00 euros), et, à titre

alternatif, d’une offre publique d’échange (selon une parité de 407

actions UMG pour une action Société Industrielle et Financière de

l’Artois) ;

- du communiqué de presse de l’Initiateur du 4 octobre 2024

détaillant les contreparties proposées dans les projets de

fusions-absorptions de Société des Chemins de Fer et Tramways du

Var et du Gard et de Compagnie des Tramways de Rouen et les offres

publiques de retrait suivies d’un retrait obligatoire portant sur

les actions de Compagnie du Cambodge, Financière Moncey et Société

Industrielle et Financière de l’Artois ;

- du projet de note d’information déposé par l’Initiateur

auprès de l’AMF le 13 septembre 2024, qui contient notamment le

contexte et les motifs de l’Offre, les intentions de l’Initiateur,

les caractéristiques de l’Offre et les éléments d’appréciation du

Prix d’Offre (le "Projet de Note

d’Information") ;

- du rapport du cabinet Accuracy, représenté par Monsieur

Henri Philippe, en qualité d’expert indépendant

(l’"Expert Indépendant") sur le

caractère équitable des conditions financières de l’offre publique

de retrait et du retrait obligatoire ; et

- du projet de note en réponse de la Société, établi

conformément à l’article 231-9 du RGAMF.

- Rappel du processus de désignation de l’Expert

Indépendant

Le Président rappelle que Société

Industrielle et Financière de l’Artois n’étant pas en mesure de

constituer un comité ad hoc, le Conseil d’administration a ratifié

le 12 septembre 2024, après confirmation de l’absence d’opposition

de l’AMF, conformément à l’article 261-1-1 du RGAMF, la désignation

du cabinet Accuracy, représenté par Monsieur Henri Philippe, en

qualité d’expert indépendant, avec pour mission de préparer un

rapport sur le caractère équitable des conditions financières de

l’offre publique de retrait et du retrait obligatoire conformément

aux dispositions des articles 261-1, I, 1° et 4°et II et 262-1 du

RGAMF.

2. Interactions avec l’Expert

Indépendant

Une réunion de lancement des travaux de

l’Expert Indépendant a eu lieu le 18 juillet 2024 avec les

directions financière et juridique de Société Industrielle et

Financière de l’Artois, à l’issue de laquelle les informations et

documents demandés par l’Expert Indépendant ont commencé à lui être

communiqués afin que ce dernier puisse débuter ses

travaux.

Les directions financière et juridique de la

Société se sont ensuite entretenues à plusieurs reprises avec

l’Expert Indépendant aux cours des réunions

suivantes :

- le 6 septembre 2024, afin de faire un premier point d’étape

sur les travaux accomplis par l’Expert Indépendant depuis sa

désignation et de discuter des méthodes de valorisation

privilégiées par ce dernier ;

- le 9 septembre 2024, afin que l’Expert Indépendant puisse

présenter les premiers éléments chiffrés de ses

travaux ;

- le 24 septembre 2024, afin que l’Expert Indépendant puisse

présenter son projet de rapport et ses premières

conclusions ;

- le 3 octobre 2024, afin d’échanger sur les courriers reçus

de la part des actionnaires minoritaires dans le cadre de

l’Offre.

La Société s’est assurée que l’Expert

Indépendant disposait de l’ensemble des informations demandées par

lui pour l’exécution de sa mission et qu’il ait été à même de mener

ses travaux dans des conditions le satisfaisant. Le Conseil

d’administration indique ne pas avoir relevé d’éléments de nature à

remettre en cause le bon déroulement des travaux de l’Expert

Indépendant. En particulier, le Conseil d’administration a pris

connaissance des questions et réflexions d’actionnaires qui ont été

adressées à l’Initiateur, à la Société ou à l’Expert Indépendant et

intégrées dans son rapport.

Le détail des interactions entre la Société

et l’Expert Indépendant, ainsi que la liste des documents auxquels

il a eu accès dans le cadre de sa mission, figurent de manière

exhaustive dans le rapport de l’Expert Indépendant.

3. Synthèse et conclusion du

rapport de l’Expert Indépendant

L’Expert Indépendant a remis son rapport

final au Conseil d’administration le 10 octobre 2024.

Les conclusions du rapport de l’Expert

Indépendant sont les suivantes :

- « Caractère équitable du Prix

d’Offre

Dans la perspective de la mise en œuvre du

Retrait Obligatoire, nous estimons que le prix d’indemnisation de 9

300,0 € qui sera versé aux Actionnaires Minoritaires résiduels de

la Société est équitable d’un point de vue financier.

En effet, ce prix est légèrement supérieur

au haut de fourchette de notre estimation de la Valeur Intrinsèque

des actions de la Société.

A ce titre, nous considérons que le Prix

d’Offre :

- intègre de manière satisfaisante la valeur du groupe

Bolloré, telle qu’appréhendée au travers du cours de bourse de

Bolloré SE (soit 5,8 € par action), référence nous apparaissant

incontournable au regard (i) de la liquidité importante du marché

du titre Bolloré SE (et de celui de ses principales participations

cotées Vivendi et UMG) et (ii) de la lisibilité du patrimoine du

Groupe qui peut être appréhendée au travers de références de valeur

directement observables (cours de bourse et trésorerie

nette),

- intègre de manière raisonnable le coût lié à la fiscalité

sur les dividendes supporté à chaque strate du chemin de détention

(estimé au travers de la Décote liée aux Frottements Fiscaux de

10%),

- n’intègre a priori pas le coût de la liquidité restreinte

qui résulte du chemin de détention indirecte des titres Bolloré SE

détenus in fine par SIF Artois,

- n’intègre pas non plus le coût de la liquidité très faible

de l’action de la Société ».

- « Analyse des opérations connexes

A la suite des diligences que nous avons

réalisées, nous n’avons identifié aucun élément nous conduisant à

penser que les opérations connexes à l’Offre sont susceptibles

d’avoir affecté les conditions financières de l'Offre.

Notamment, ni les Fusions, ni les Opérations

Connexes, ne sont susceptibles d’avoir introduit une rupture

d’équité entre (i) les actionnaires de la société absorbée, Société

des Chemins de Fer et Tramways du Var et du Gard, et les

actionnaires de la Société d’une part et (ii) les actionnaires de

la Société et ceux des sociétés cibles des Autres Offres d’autre

part ».

- « Intérêt pour les Actionnaires

Minoritaires d’opter pour la Parité d’Échange

La Parité d’Échange de 407 actions UMG pour

1 action SIF Artois extériorise une contre-valeur de 9

267,39 €4, soit une décote de -0,35% par

rapport au Prix d’Offre à la date d’annonce de l’Offre.

L’Actionnaire Minoritaire optant pour la

Parité d’Échange se verra donc appliquer une légère décote par

rapport au Prix d’Offre tout en bénéficiant d’un actif offrant une

liquidité satisfaisante ; la décote (ou, selon d’évolution à la

hausse du cours de bourse d’UMG, la prime5 )

reste toutefois fluctuante. D’un point de vue financier, les

actionnaires de la Cible peuvent décider de conserver leurs titres

UMG, s’ils considèrent que le titre UMG bénéficie d’un potentiel de

rebond à la suite de la baisse de cours intervenue à l’occasion des

résultats du S1 2024, et s’ils sont en mesure de reporter sur le

titre UMG, en neutralité fiscale, leur investissement dans SIF

Artois ».

- « En conclusion, nous confirmons le caractère

équitable des conditions financières de l’Offre, en ce compris dans

la perspective de la mise en œuvre du Retrait Obligatoire, pour les

Actionnaires Minoritaires de Société Industrielle et Financière de

l’Artois ».

- Avis motivé du Conseil

d’administration

Compte tenu de ce qui précède et

connaissance prise :

- des termes de l’Offre ;

- des motifs et intentions de l’Initiateur, et des éléments

de valorisation préparées par les établissements présentateurs tels

que figurant dans le Projet de Note d’Information ;

- des conclusions du rapport établi par l’Expert

Indépendant ;

après en avoir délibéré, le Conseil

d’administration, à l’unanimité de ses membres :

constate que, sur

l’intérêt de l’Offre pour les actionnaires de la Société et pour la

Société, étant rappelé que la Société n’emploie aucun

salarié :

- l’Offre s’inscrit dans le cadre des mesures de

rationalisation et de simplification des structures du groupe

Bolloré visant à réduire ses coûts de gestion administrative et

fonctionnelle ;

- l’Initiateur contrôle déjà la Société, dont il détient à

cette date, directement et indirectement, seul et de concert avec

d’autres entités du groupe Bolloré, 95,85% du capital et

des droits de vote théoriques ;

- l’Offre porte sur la totalité des actions existantes

Société Industrielle et Financière de l’Artois non détenues,

directement ou indirectement, seul ou de concert avec d’autres

entités du groupe Bolloré, par l’Initiateur, soit un nombre total

maximum de 11.105 actions de la Société représentant autant de

droits de vote, soit 4,17% du capital et des droits de vote

théoriques de la Société, étant précisé que Bolloré Participations

SE et M. Vincent Bolloré, qui détiennent chacun 0,01% du capital et

des droits de vote de la Société, ont fait état de leur intention

d’apporter l’intégralité de leur participation dans la Société à

l’Offre ;

- l’Offre représente, (i) en cas d’apport à la branche en

numéraire, une opportunité d’obtenir une liquidité immédiate sur

tout ou partie de leur participation au prix de 9.300,00 euros

par action de la Société (le "Prix

d’Offre"), ou (ii) en cas d’apport à la branche

en titres, celle de reporter l’investissement sur des actions UMG

selon la parité d’échange proposée de 1 action Société Industrielle

et Financière de l’Artois contre 407 actions UMG (la

"Parité

d’Echange") ;

- le Prix d’Offre extériorise une prime de 69,1% par rapport

au cours de bourse du 11 septembre 2024 (soit le dernier jour

de cotation avant l’annonce de l’Offre du 12 septembre 2024),

et de 70,9%, 78,8% et 86,6% sur les moyennes pondérées par les

volumes des cours de bourse sur une période respectivement d’un

mois, de trois mois et de douze mois avant cette

date ;

- la Parité d’Echange a été calculée à partir du cours moyen

pondéré 1 mois d’UMG (post détachement du dividende), soit 22,8

euros au 11 septembre 2024, dernier jour de cotation avant

l'annonce de l'Offre du 12 septembre 2024 ;

- l’Initiateur a l’intention de mettre en œuvre le retrait

obligatoire des actions de la Société et la radiation des actions

de la Société du marché réglementé d’Euronext Paris à l’issue de

l’offre publique de retrait ;

- l’Expert Indépendant a relevé que :

- « Dans la perspective de la mise en œuvre du Retrait

Obligatoire, nous estimons que le prix d’indemnisation de 9 300,0 €

qui sera versé aux Actionnaires Minoritaires résiduels de la

Société est équitable d’un point de vue

financier » ;

- « A la suite des diligences que nous avons réalisées,

nous n’avons identifié aucun élément nous conduisant à penser que

les opérations connexes à l’Offre sont susceptibles d’avoir affecté

les conditions financières de l'Offre » ;

- « La Parité d’Échange de 407 actions UMG pour 1 action

SIF Artois extériorise une contre-valeur de 9 267,39

€6, soit une décote de -0,35% par rapport au

Prix d’Offre à la date d’annonce de l’Offre. L’Actionnaire

Minoritaire optant pour la Parité d’Échange se verra donc appliquer

une légère décote par rapport au Prix d’Offre tout en bénéficiant

d’un actif offrant une liquidité satisfaisante ; la décote (ou,

selon d’évolution à la hausse du cours de bourse d’UMG, la

prime7 ) reste toutefois fluctuante. D’un point

de vue financier, les actionnaires de la Cible peuvent décider de

conserver leurs titres UMG, s’ils considèrent que le titre UMG

bénéficie d’un potentiel de rebond à la suite de la baisse de cours

intervenue à l’occasion des résultats du S1 2024, et s’ils sont en

mesure de reporter sur le titre UMG, en neutralité fiscale, leur

investissement dans SIF Artois » ;

- la conclusion de l’Expert Indépendant est la

suivante :

- « En conclusion, nous confirmons le caractère

équitable des conditions financières de l’Offre, en ce compris dans

la perspective de la mise en œuvre du Retrait Obligatoire, pour les

Actionnaires Minoritaires de Société Industrielle et Financière de

l’Artois ».

décide que l’Offre

est conforme aux intérêts :

- de la Société, la mise en œuvre du retrait obligatoire lui

permettant de mettre fin à l’admission de ses titres à la

négociation sur un marché réglementé et par conséquent de réduire

les coûts induits par les obligations législatives et

réglementaires s’y rapportant ;

- de ses actionnaires, le prix de 9.300,00 euros par action

de la Société et la parité d’échange de 407 actions UMG pour 1

action de la Société proposés par l’Initiateur étant considérés

comme équitables par l’Expert Indépendant et valorisant

correctement les actions détenues par les actionnaires

minoritaires, y compris dans la perspective d’un retrait

obligatoire pour ce qui concerne la branche en

numéraire ;

- étant rappelé que la Société n’emploie aucun

salarié ;

recommande aux

actionnaires de la Société (i) d’apporter leurs actions à l’offre

publique de retrait, soit à l’offre publique d’achat afin d’obtenir

une liquidité immédiate sur tout ou partie de leur participation au

prix de 9.300,00 euros par action de la Société, soit à l’offre

publique d’échange afin de reporter leur investissement sur des

actions UMG selon la parité d’échange de 407 actions UMG pour 1

action de la Société ou (ii) de laisser l’acquisition de leurs

actions se faire en numéraire dans le cadre du retrait obligatoire

afin d’économiser des frais de transaction ;

prend acte que le

Directeur général finalisera et déposera le 10 octobre 2024 auprès

de l’AMF le projet de note en réponse établi sous sa

responsabilité, lequel inclura le rapport de l’Expert Indépendant

et la position exprimée par le Conseil d’administration

relativement à l’Offre dans sa séance de ce jour. »

3 INTENTION DES

ADMINISTRATEURS D’ARTOIS

Les intentions des membres du Conseil

d’administration qui détiennent des actions de la Société sont

précisées en section 3 du Projet de Note en Réponse.

4 INTENTION DE LA SOCIÉTÉ QUANT AUX

ACTIONS AUTO-DÉTENUES

À la date du Projet de Note en Réponse, la

Société ne détient aucune de ses propres actions.

5 RAPPORT DE L’EXPERT

INDÉPENDANT

En application des dispositions des articles

231-19 et 261-1 et suivants du RGAMF, le Conseil d’administration

de la Société, lors de sa séance du 12 septembre 2024, a ratifié la

désignation du cabinet Accuracy, représenté par Monsieur Henri

Philippe, en qualité d’Expert Indépendant avec pour mission de

préparer un rapport sur les conditions financières de l’Offre.

Dans le cadre de son rapport, lequel, est

reproduit dans son intégralité en annexe du Projet de Note en

Réponse, l’Expert Indépendant a rendu la conclusion

suivante :

- « Caractère équitable du Prix

d’Offre

Dans la perspective de la mise en œuvre du

Retrait Obligatoire, nous estimons que le prix d’indemnisation de 9

300,0 € qui sera versé aux Actionnaires Minoritaires résiduels de

la Société est équitable d’un point de vue financier.

En effet, ce prix est légèrement supérieur

au haut de fourchette de notre estimation de la Valeur Intrinsèque

des actions de la Société.

A ce titre, nous considérons que le Prix

d’Offre :

- intègre de manière satisfaisante la valeur du groupe

Bolloré, telle qu’appréhendée au travers du cours de bourse de

Bolloré SE (soit 5,8 € par action), référence nous apparaissant

incontournable au regard (i) de la liquidité importante du marché

du titre Bolloré SE (et de celui de ses principales participations

cotées Vivendi et UMG) et (ii) de la lisibilité du patrimoine du

Groupe qui peut être appréhendée au travers de références de valeur

directement observables (cours de bourse et trésorerie

nette),

- intègre de manière raisonnable le coût lié à la fiscalité

sur les dividendes supporté à chaque strate du chemin de détention

(estimé au travers de la Décote liée aux Frottements Fiscaux de

10%),

- n’intègre a priori pas le coût de la liquidité restreinte

qui résulte du chemin de détention indirecte des titres Bolloré SE

détenus in fine par SIF Artois,

- n’intègre pas non plus le coût de la liquidité très faible

de l’action de la Société ».

- « Analyse des opérations connexes

A la suite des diligences que nous avons

réalisées, nous n’avons identifié aucun élément nous conduisant à

penser que les opérations connexes à l’Offre sont susceptibles

d’avoir affecté les conditions financières de l'Offre.

Notamment, ni les Fusions, ni les Opérations

Connexes, ne sont susceptibles d’avoir introduit une rupture

d’équité entre (i) les actionnaires de la société absorbée, Société

des Chemins de Fer et Tramways du Var et du Gard, et les

actionnaires de la Société d’une part et (ii) les actionnaires de

la Société et ceux des sociétés cibles des Autres Offres d’autre

part ».

- « Intérêt pour les Actionnaires

Minoritaires d’opter pour la Parité d’Échange

La Parité d’Échange de 407 actions UMG pour

1 action SIF Artois extériorise une contre-valeur de 9 267,39

€8, soit une décote de -0,35% par rapport au

Prix d’Offre à la date d’annonce de l’Offre.

L’Actionnaire Minoritaire optant pour la

Parité d’Échange se verra donc appliquer une légère décote par

rapport au Prix d’Offre tout en bénéficiant d’un actif offrant une

liquidité satisfaisante ; la décote (ou, selon d’évolution à la

hausse du cours de bourse d’UMG, la prime9 )

reste toutefois fluctuante. D’un point de vue financier, les

actionnaires de la Cible peuvent décider de conserver leurs titres

UMG, s’ils considèrent que le titre UMG bénéficie d’un potentiel de

rebond à la suite de la baisse de cours intervenue à l’occasion des

résultats du S1 2024, et s’ils sont en mesure de reporter sur le

titre UMG, en neutralité fiscale, leur investissement dans SIF

Artois ».

« En conclusion, nous confirmons le

caractère équitable des conditions financières de l’Offre, en ce

compris dans la perspective de la mise en œuvre du Retrait

Obligatoire, pour les Actionnaires Minoritaires de Société

Industrielle et Financière de l’Artois ».

6. ÉLÉMENTS

CONCERNANT LA

SOCIÉTÉ

SUSCEPTIBLES D’AVOIR UNE INCIDENCE EN CAS D’OFFRE

PUBLIQUE

Les éléments concernant la Société susceptibles

d’avoir une incidence en cas d’offre publique sont décrits en

section 6 du Projet de Note en Réponse.

1 Un avis de dépôt a été publié le 16 septembre 2024 par

l’AMF sur son site internet (www.amf-france.org) sous le numéro

224C1625.

2 Sur la base d’un nombre total de 266.200 actions et de

266.200 droits de vote théoriques de la Société à la date du Projet

de Note en Réponse (calculés en application de l’article 223-11 du

RGAMF).

3 Hors Bolloré Participations SE et M. Vincent Bolloré,

qui ont indiqué leur intention de participer à l'Offre. Les 25

actions de la Société détenues par Bolloré Participations SE et les

25 actions détenues par M. Vincent Bolloré font par conséquent

partie des actions visées par l'Offre. Le détail des participations

des sociétés appartenant au groupe Bolloré figure en section 6.1 du

Projet de Note en Réponse.

4 sur la base d’un CMPV 20 Jours de UMG de 22,77 €

par action au 11 septembre 2024 (soit le dernier jour de cotation

avant l'annonce de l'Offre du 12 septembre 2024), coupon

détaché.

5 Prime de 3,9% sur la base d’un cours UMG de 23,73

€ par action au 8 octobre 2024.

6 sur la base d’un CMPV 20 Jours de UMG de 22,77 €

par action au 11 septembre 2024 (soit le dernier jour de cotation

avant l'annonce de l'Offre du 12 septembre 2024), coupon

détaché.

7 Prime de 3,9% sur la base d’un cours UMG de 23,73

€ par action au 8 octobre 2024.

8 sur la base d’un CMPV 20 Jours de UMG de 22,77 €

par action au 11 septembre 2024 (soit le dernier jour de cotation

avant l'annonce de l'Offre du 12 septembre 2024), coupon

détaché.

9 Prime de 3,9% sur la base d’un cours UMG de 23,73

€ par action au 8 octobre 2024.

- 2.3 Communiqué de Dépôt Normé - PNR - Artois

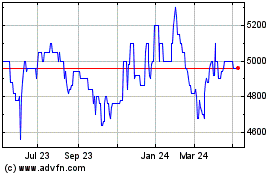

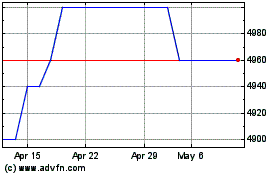

Artois (EU:ARTO)

Historical Stock Chart

From Jan 2025 to Feb 2025

Artois (EU:ARTO)

Historical Stock Chart

From Feb 2024 to Feb 2025