Rubis: Résultats du S1 2024

Paris, le 5 septembre 2024, 17h45 (CET)

- Une solide

performance opérationnelle après un premier semestre 2023 record,

soutenue par une activité toujours soutenue dans les

Caraïbes :

- Forte

génération de cash-flow : cash-flow

opérationnel1 à 352

M€, en hausse de 6 % vs S1 2023

- Résultat

brut d’exploitation (RBE) à 358 M€, stable vs S1 2023 sur une

base comparable2, - 12

% vs S1 2023

- Résultat

net part du Groupe à 130 M€, - 4 % sur une base comparable, - 24 %

vs S1 2023

- Bilan

sain : 1,6x dette financière nette corporate (DFN

corporate)/RBE3

- Objectifs

2024 confirmés – confiance renouvelée dans le versement d’un

dividende en croissance

Le 5 septembre 2024, Clarisse Gobin-Swiecznik,

Gérante, a commenté les résultats : « Après une année 2023

record, nous avons enregistré de solides résultats opérationnels au

premier semestre de cette année. Nous avons réalisé des

performances excellentes dans les Caraïbes, mais rencontré quelques

difficultés au Kenya et au Nigéria. Le développement de Photosol se

poursuit comme prévu. Les investissements essentiels pour la

croissance future sont engagés. La solide génération de cash-flow

témoigne de la solidité de notre Groupe ; il soutient notre

politique de distribution du dividende en croissance. En dépit de

quelques éléments exceptionnels affectant notre résultat net, je

suis convaincue que nous atteindrons nos objectifs pour l'année et

je reste confiante quant à la poursuite de la croissance du Groupe

et à son développement futur. »

Faits marquants - S1

20244

-

Distribution d’énergies :

- Retail

& Marketing – Croissance des volumes de 4 %, marge brute à

416 M€ en baisse de 7 % (+ 0 % à périmètre constant

5)

- Poursuite de la

bonne performance du Retail, du C&I et de l’aviation

aux Caraïbes, portée par l’essor du Guyana, les vols plus fréquents

des compagnies aériennes vers la Barbade et le dynamisme de la

Jamaïque.

- Afrique de

l’Est : le Kenya a connu un premier semestre très dynamique du

côté de l’aviation, avec un nombre de vols croissant ainsi qu’une

amélioration du service client. Cette très bonne croissance n’a pas

suffi pour compenser les difficultés du secteur retail au

cours du premier semestre (manifestations, inondations,

ralentissement économique et volatilité des taux de change), d’où

une performance globalement terne.

- Bitume :

l’activité a été particulièrement soutenue en Afrique du Sud, mais

a continué d’être freinée par le contexte politique au Nigéria. Les

marges se situent à un niveau confortable.

- Support

& Services : marge brute en baisse de

8 %, après un excellent premier semestre 2023

- Les volumes du

trading de bitume ont atteint des niveaux inférieurs au T2 versus

T2 2023, en raison de la baisse de la demande aux États-Unis.

- Le premier semestre

de 2023 avait vu d’importantes livraisons de brut, générant un

décalage avec 2024, qui devrait se rattraper au cours de

l'année.

- Production

d’électricité renouvelable :

- Portefeuille

sécurisé à 1 GWc, en hausse de 55 % versus S1 2023

- RBE de 11 M€, en

hausse de 12 % versus S1 2023

- Accélération des

coûts de développement pour accompagner la croissance future de

Photosol

CHIFFRES CLÉS

ÉTATS FINANCIERS CONSOLIDÉS AU 30 JUIN 2024

|

(en millions d’euros) |

S1 2024 |

S1 2023 |

Variation |

|

Chiffre d’affaires |

3 339 |

3 324 |

0 % |

|

RBE |

358 |

409 |

- 12 % |

|

dont Distribution d’énergies |

371 |

416 |

- 11 % |

|

dont Production d’électricité renouvelable |

11 |

10 |

12 % |

|

ROC |

257 |

323 |

- 20 % |

|

dont Distribution d’énergies |

284 |

341 |

- 17 % |

|

dont Production d’électricité renouvelable |

-3 |

-1 |

158 % |

|

Résultat net consolidé part du Groupe |

130 |

171 |

- 24 % |

|

BPA (dilué), en euros |

1,25 |

1,66 |

- 25 % |

|

Cash-flow avant coût de l’endettement financier net et impôt |

352 |

331 |

6 % |

|

Cash-flow d’exploitation |

286 |

241 |

18 % |

|

Dépenses d’investissement (« capex ») |

103 |

132 |

- 22 % |

|

dont Distribution d’énergies |

68 |

108 |

- 37 % |

|

dont Production d’électricité renouvelable |

35 |

24 |

48 % |

|

(en millions d’euros) |

Juin-2024 |

Déc.-2023 |

Variation |

|

Dette financière nette (DFN) |

1 491 |

1 360 |

10 % |

|

DFN/RBE |

2,1x |

1,8x |

0,2x |

|

Dette financière nette corporate (1) (DFN

corporate) |

1,079 |

992 |

9% |

|

DFN Corporate/RBE |

1.6x |

1.4x |

0.2x |

(1) Dette

financière nette corporate – hors dette sans recours, voir l’annexe

pour plus de précisions.

PERFORMANCES FINANCIÈRES S1

2024

Le premier semestre 2024 a vu une baisse de

12 % du RBE à 358 M€ et du ROC à 257 M€ (- 20 % versus S1

2023).

Au niveau Groupe, les charges financières ont

augmenté, à 50 M€ au S1 2024 contre 36 M€ au S1 2023. Cette

variation s'explique par la hausse des taux d'intérêts et une dette

plus élevée chez Photosol en cohérence avec l'augmentation de la

capacité opérationnelle. En ce qui concerne les charges financières

relatives au change, elles ont atteint 32 M€ au cours du premier

semestre, contre un montant très élevé de 80 M€ (brut) au S1 2023.

Les principaux contributeurs ont été le Kenya (14 M€) et le Nigéria

(11 M€), où la monnaie est restée stable après la dévaluation

observée en janvier.

Le résultat avant impôt diminue de 15 % et le

résultat net consolidé part du Groupe baisse de 24 % pour s’établir

à 130 M€.

Éléments à prendre en compte pour

analyser les variations sur une base comparable (voir l’annexe pour

plus de précisions)

Au niveau du RBE, les éléments suivants sont à

prendre en compte au S1 2024 :

- Impacts divers

relatifs aux rémunérations (IFRS2, entre autres) : 15 M€

- Honoraires de

conseil (stratégie et M&A) : 3 M€

Pour le S1 2023 :

- Impacts divers

relatifs aux rémunérations (IFRS2, entre autres) : 6 M€

- Répercussion de

l’impact de change en marge au Nigéria : - 25 M€

- Remboursement par

l’État du manque à gagner 2022 à Madagascar : - 11 M€

Corrigé de ces éléments, le RBE a diminué de 1 %

par rapport à l’année précédente.

Au niveau du ROC, deux grands navires-bitumiers

ont vu leur durée de vie réduite de 28 à 25 ans en raison de

politiques de vetting plus restrictives, ce qui a entraîné

une charge d’amortissement complémentaire de 4 M€ pour le S1

2024 versus S1 2023.

La baisse du ROC sur une base comparable se

réduit à - 5 %.

Au S1 2024, l’impact de la première application

de l’impôt minimal mondial de l’OCDE a atteint approximativement 12

M€.

Suite à l'annonce de la cession de la

participation de 55 % dans Rubis Terminal, Rubis Terminal est

comptabilisé selon la norme IFRS 5 - Actifs non courants détenus en

vue de la vente depuis le 31 mars 2024. Rappelons que le premier

semestre 2023 comprenait 5 millions d'euros provenant du deuxième

trimestre 2023.

Sur une base comparable, le résultat net part du

Groupe a diminué de 4 % par rapport au S1 2024.

La progression de 18 % de la capacité

d’autofinancement, qui s’établit à 286 M€, illustre la solidité des

opérations. La génération de capacité d’autofinancement avant coût

de la dette financière nette et impôt s’établit à 352 M€, ce qui

représente une hausse de 6 % par rapport au S1 2023.

La dette financière nette corporate (DFN

corporate) de Rubis s’élève à 1 079 M€ au S1 2024, soit un

ratio de dette nette corporate/RBE à 1,6x.

Les Capex ont atteint 103 M€, dont 35 M€ dédiés

à la Production d’électricité renouvelable. Les 68 M€ restants sont

répartis entre la maintenance (80 %) et les investissements de

croissance et de transition énergétique (20 %) dans la branche

Distribution d’énergies.

DISTRIBUTION

D’ÉNERGIES

Retail &

Marketing

Le premier semestre 2024 a vu le volume

augmenter par rapport à un premier semestre 2023 déjà élevé. Hors

le remboursement par l’État du manque à gagner en 2022 à Madagascar

et l’effet de la variation des taux de change au Nigéria (éléments

du S1 2023), la marge brute est restée stable à 416 M€. Le ROC

s’est établi à 200 M€, contre 247 M€ au S1 2023 (- 19 %

versus S1 2023, - 3 % sur une base comparable). Au premier semestre

2024, les Capex ont diminué pour s’établir à 59 M€ (- 15 %

versus S1 2023).

VOLUME ET MARGE BRUTE PAR

PRODUIT AU S1

| |

Volumes (en ‘000

m3) |

Marge brute (en M€) |

Marge brute

ajustée(1)

(en M€) |

|

|

S1 2024 |

S1 2023 |

S1 2024 vs S1 2023 |

S1 2024 |

S1 2023 |

S1 2024 vs S1 2023 |

S1 2024 |

S1 2023 |

S1 2024 vs S1 2023 |

|

GPL |

660 |

654 |

1 % |

158 |

158 |

0 % |

158 |

158 |

0 % |

|

Carburant |

2 101 |

1 988 |

6 % |

214 |

231 |

- 7 % |

214 |

219 |

- 2 % |

|

Bitumes |

212 |

225 |

- 6 % |

44 |

59 |

- 27 % |

44 |

34 |

27 % |

|

TOTAL |

2 973 |

2 867 |

4 % |

416 |

448 |

- 7 % |

416 |

411 |

1 % |

(1) Ajustée des éléments

exceptionnels et effets de change.

La demande en GPL est

globalement stable sur le S1, le GPL-carburant en Europe et le vrac

au Maroc, compensant la baisse de la demande en Afrique du Sud. La

marge brute et la marge unitaire sont restées stables, en ligne

avec les volumes.

Carburants :

-

L’activité retail (les

stations-service représentant 49 % du volume de carburant et

52 % de la marge brute du carburant du premier semestre)

a montré une nouvelle fois sa résilience. Les

volumes sont stables sur le premier semestre. La marge brute a

diminué de 23 %, sous les effets distincts suivants :

- le S1 2023 avait

été marqué par des éléments exceptionnels à Madagascar et au Kenya,

conduisant à une base de comparaison particulièrement élevée sur

les marges brutes retail ;

- l’activité

retail au Kenya a été sous pression au premier semestre

2024. Des manifestations, des inondations et le ralentissement

économique ont pesé sur la performance. La nouvelle appréciation du

shilling kényan au T2 a également impacté la marge

brute ;

- en revanche,

l’activité a continué d’être très dynamique dans les Caraïbes, avec

des performances très supérieures aux attentes en Jamaïque, à

Antigua, à la Grenade, à la Dominique (où l’activité a repris en

2023) et au Guyana.

- Dans la

lignée de la dynamique amorcée au T1, le segment

commercial et industriel entreprise (C&I,

représentant 28 % du volume du carburant et 28 % de la

marge brute du carburant au S1) a augmenté de 6 % en volume et

de 15 % en marge brute, avec en tête le Guyana et la

Barbade.

- Le

segment aviation (représentant 20 %

des volumes du carburant et 17 % de la marge brute du

carburant) a été très dynamique, avec une croissance des

volumes de 32 % par rapport au S1 et une marge brute de +

34 %. Cette excellente performance a été portée par

le Kenya, où la rationalisation du portefeuille aviation a porté

ses fruits et les marges ont été gérées très efficacement au T2, et

par la zone Eastern Caribbean où les compagnies aériennes

ont augmenté la fréquence de leurs vols.

Bitumes : les volumes ont

baissé de 6 % versus S1 2023, principalement à cause du

Nigéria, ce qui a été partiellement compensé par la forte

performance de l’Afrique du Sud, du Togo et du Cameroun. Retraitée

de la répercussion de l’impact de change sur les clients au S1

2023, la marge brute a augmenté de 27 % par rapport à l’année

précédente.

Le tableau ci-après présente le volume et la

marge brute répartis par zone géographique pour le premier

semestre.

VOLUME DE VENTE ET MARGE BRUTE PAR ZONE

GÉOGRAPHIQUE AU S1

| |

Volumes (en ‘000

m3) |

Marge brute (en M€) |

Marge brute

ajustée(1)

(en M€) |

|

|

S1 2024 |

S1 2023 |

S1 2024 vs S1 2023 |

S1 2024 |

S1 2023 |

S1 2024 vs S1 2023 |

S1 2024 |

S1 2023 |

S1 2024 vs S1 2023 |

|

Europe |

464 |

451 |

3 % |

114 |

111 |

3 % |

114 |

111 |

3 % |

|

Caraïbes |

1 145 |

1 091 |

5 % |

167 |

146 |

14 % |

167 |

146 |

14 % |

|

Afrique |

1 364 |

1 326 |

3 % |

134 |

191 |

- 30 % |

134 |

155 |

- 13 % |

|

TOTAL |

2 973 |

2 867 |

4 % |

416 |

448 |

- 7 % |

416 |

411 |

1 % |

(1) Ajustée des éléments

exceptionnels et effets de change.

La marge unitaire ajustée s’est établie à

139€/m3, en baisse de 3 % versus S1

2023.

ROC PAR RÉGION

|

(en millions d’euros) |

S1 2024 |

S1 2023 |

Variation |

|

Europe |

35 |

38 |

- 8 % |

|

Caraïbes |

93 |

76 |

22 % |

|

Afrique |

72 |

133 |

- 46 % |

|

TOTAL RETAIL & MARKETING |

200 |

247 |

- 19 % |

Par zone géographique, la dynamique sur la

période a été la suivante :

-

L’Europe continue de bénéficier de son fort

positionnement GPL (représentant plus de 90 % de la marge

brute de la zone). Ce segment progresse légèrement (+ 4 % en

volume), porté par le GPL-carburant en France et en Espagne et les

bouteilles au Portugal. La marge globale est cohérente avec la

croissance des volumes à + 3 %. Le ROC a diminué de 8 %, mais

a augmenté de 3 % sur une base comparable, en lien avec la

croissance des volumes et de la marge brute.

- La zone

Caraïbes est restée dynamique, avec des volumes en

hausse de 5 %, malgré la situation compliquée à Haïti

(volume : - 24 %). L’activité C&I s’est particulièrement

bien portée, avec des conditions opérationnelles optimales, et une

progression de la marge unitaire de 16 %. Le ROC a augmenté de

22 %, porté par la Jamaïque et le Guyana.

- Enfin, en

Afrique, la marge brute est en baisse de 13 %,

corrigée sur 2023 de l’échelonnement du paiement par l’État

malgache du manque à gagner de 2022 (11 M€) et de la neutralisation

des pertes de change au Nigéria (25 M€). Le semestre a été marqué

par des conditions opérationnelles difficiles au Nigéria et au

Kenya, associées à une forte volatilité des changes au Kenya.

Support &

Services

L’activité Support &

Services a enregistré un ROC de 85 M€

(- 10 % versus 2023, - 6 % sur une base

comparable) au premier semestre 2024.

Les volumes (+ 3 %) et les marges

(- 8 %) ont fait preuve de résilience, après avoir

atteint un niveau record au premier semestre 2023. Le T1 2023 avait

enregistré d’importantes livraisons de brut, alors que des retards

de livraisons ont été enregistré en 2024. La forte dynamique du

trading dans les Caraïbes au T1 s’est poursuivi au T2 avec

+ 22 % en volume et + 27 % de marge brute au S1,

bénéficiant des deux navires acquis en 2023.

La SARA et les opérations logistiques, dont les

business models sont spécifiques, présentent un profil de

marge stable.

Les Capex se sont normalisés pour s’établir à 9

M€ (versus 39 M€ au S1 2023, soit - 77 % par rapport à l’année

précédente) ; le S1 2023 comprenait l’acquisition de deux

nouveaux navires de GPL dans les Caraïbes et d’un bitumier.

PRODUCTION D’ÉLECTRICITÉ

RENOUVELABLE

Le niveau des actifs en exploitation a progressé

de 17 % par rapport au S1 2023, pour s’établir à 460 MWc. Le

portefeuille de projets sécurisé a atteint 1 GWc, en hausse de 55 %

en glissement annuel.

Le chiffre d’affaires atteint 24 M€ au S1 2024,

environ 4 M€ provenant des ventes directes au marché. Retraité de

ces ventes directes au marché, le chiffre d’affaires est stable par

rapport au S1 2023, bien que les actifs en exploitation aient

augmenté de 17 % versus S1 2023. Le RBE atteint 11 M€ sur le

premier semestre 2024, pénalisé par :

- des effets liés aux

conditions météorologiques (baisse du facteur de charge, chute de

grêle locale ayant endommagé les panneaux) ;

- d’une baisse des

prix spot, dégradant ainsi le niveau de chiffre d’affaires

supplémentaire généré par les centrales ayant bénéficié

temporairement du prix spot ;

- d’une accélération

des coûts de développement pour soutenir la croissance future de

Photosol.

|

Données opérationnelles |

S1 2024 |

S1 2023 |

Variation |

|

Capacité installée (en MWc) |

460 |

394 |

17 % |

|

Production d’électricité (en GWh) |

221 |

234 |

- 5 % |

|

Chiffre d’affaires (en M€) |

24 |

25 |

- 3 % |

|

RBE |

11 |

10 |

12 % |

|

Capex |

35 |

24 |

48 % |

|

Dette projets sans recours |

412 |

360 |

20 % |

STOCKAGE DE PRODUITS

LIQUIDES

Suite à l’annonce de la cession de sa

participation de 55 % dans Rubis Terminal, Rubis Terminal est

comptabilisé selon la norme IFRS 5 – Actifs non courants en vue de

la vente depuis le 31 mars 2024.

Le résultat net consolidé part du Groupe du S1

2024 inclut trois mois de contribution de Rubis Terminal tandis que

le S1 2023 en incluait six.

Au 30 juin 2024, la finalisation de la

transaction est soumise à la levée de conditions suspensives, et

notamment à l’obtention de l’ensemble des autorisations

administratives requises. La plus-value correspondante sera incluse

dans le résultat net part du Groupe au closing.

PERSPECTIVES

Après une performance très solide au H1 2024, la

zone Caraïbes continue d’afficher une forte croissance. La

dynamique opérationnelle Europe se poursuit également. L’Afrique

fait face à un certain nombre d’incertitudes, notamment au

Kenya.

L’accélération des coûts de développement de la

branche Production d’électricité renouvelable impactera le RBE 2024

et 2025, mais assurera la croissance future.

Ainsi, les objectifs communiqués au marché pour

2024 sont réitérés avec un RBE Groupe qui devrait s’établir entre

725 M€ et 775 M€. Le résultat net part du Groupe devrait rester

stable malgré la première application de la Global Minimum Tax

représentant un impact estimé entre 20 et 25 M€. La confiance dans

la croissance des dividendes est également renouvelée.

NOTATIONS EXTRA-FINANCIÈRE

- MSCI : AA (réitérée

en décembre 2023)

- Sustainalytics :

30,7 (vs 29,7 précédemment)

- ISS ESG : C (vs C-

précédemment)

- CDP : B (réitérée

en février 2024)

Conférence destinée aux

investisseurs et analystes

Date : 5 septembre 2024 à 18 h 00

Pour y accéder via le webcast audio :

https://canal.royalcast.com/landingpage/rubisen/20240905_1/

Pour y accéder via la conférence

téléphonique :

- France : + 33 (0)1 70 37

71 66

-

Royaume-Uni-International : +44 (0) 33 0551 0200

- États-Unis : +1 786 697

3501

- Indiquez ensuite verbalement à

l’opérateur le code

« Rubis »

Participants Rubis:

- Clarisse Gobin-Swiecznik,

Gérante

- Marc Jacquot, Directeur

Financier

Prochains événements

Photosol Day : 17 septembre 2024 -

Paris

Point sur le trading du T3 et des 9 premiers

mois de 2024 : 5 novembre 2024 (après bourse)

Résultats annuels 2024 : 13 mars 2025

(après Bourse)

|

Contact presse |

Contact analystes |

|

RUBIS - Communication |

RUBIS - Clémence Mignot-Dupeyrot, Responsable Relations

Investisseurs |

Tél. : +33 (0)1 44 17 95 95

presse@rubis.fr |

Tél. : +33 (0)1 45 01 87 44

investors@rubis.fr |

annexe

I. CHIFFRES DU

T2

RÉPARTITION DU CHIFFRE D’AFFAIRES

|

Chiffre d’affaires (en M€) |

T2 2024 |

T2 2023 |

Variation |

|

Distribution d’énergies |

1 663 |

1 569 |

+ 6 % |

|

Retail & Marketing |

1 436 |

1 343 |

+ 7 % |

|

Europe |

195 |

192 |

+ 2 % |

|

Caraïbes |

624 |

562 |

+ 11 % |

|

Afrique |

617 |

589 |

+ 5 % |

|

Support & Services |

227 |

226 |

+ 0 % |

|

Production d’électricité renouvelable |

16 |

16 |

- 1 % |

|

TOTAL |

1 679 |

1 585 |

+ 6 % |

RETAIL & MARKETING : VOLUME DE VENTE ET

MARGE BRUTE PAR PRODUIT AU T2

| |

Volumes (en ‘000

m3) |

Marge brute (en M€) |

Marge brute ajustée 1

(en M€) |

|

|

T2 2024 |

T2 2023 |

T2 2024 vs T2 2023 |

T2 2024 |

T2 2023 |

T2 2024 vs T2 2023 |

T2 2024 |

T2 2023 |

T2 2024 vs T2 2023 |

|

GPL |

317 |

318 |

0 % |

74 |

75 |

- 1 % |

74 |

75 |

- 1 % |

|

Carburant |

1 052 |

1 010 |

4 % |

107 |

114 |

- 6 % |

107 |

114 |

- 6 % |

|

Bitumes |

112 |

108 |

4 % |

21 |

23 |

- 9 % |

21 |

16 |

28 % |

|

TOTAL |

1 481 |

1 435 |

3 % |

202 |

212 |

- 5 % |

202 |

206 |

- 2 % |

(1) Ajustée des éléments

exceptionnels et effets de change.

RETAIL & MARKETING : VOLUME DE VENTE ET

MARGE BRUTE PAR ZONE GÉOGRAPHIQUE AU T2

| |

Volumes (en ‘000

m3) |

Marge brute (en M€) |

Marge brute ajustée 1

(en M€) |

|

|

T2 2024 |

T2 2023 |

T2 2024 vs T2 2023 |

T2 2024 |

T2 2023 |

T2 2024 vs T2 2023 |

T2 2024 |

T2 2023 |

T2 2024 vs T2 2023 |

|

Europe |

219 |

207 |

6 % |

52 |

52 |

1 % |

52 |

52 |

1 % |

|

Caraïbes |

572 |

553 |

3 % |

83 |

73 |

13 % |

83 |

73 |

13 % |

|

Afrique |

690 |

676 |

2 % |

67 |

88 |

- 23 % |

67 |

81 |

- 17 % |

|

TOTAL |

1 481 |

1 435 |

3 % |

202 |

212 |

- 5 % |

202 |

206 |

- 2 % |

(1) Ajustée des éléments

exceptionnels et effets de change.

II. AJUSTEMENTS ET

RÉCONCILIATIONS

COMPOSITION DETTE NETTE/RBE HORS IFRS 16

|

(en millions d’euros) |

S1 2024 |

FY 2023 |

Var % |

|

Dette financière nette corporate

(1) (DFN corporate) |

1 079 |

992 |

9 % |

|

RBE sur les douze mois glissants (a) |

747 |

798 |

- 6 % |

|

Charges locatives sur les douze mois glissants - IFRS 16 (b) |

51 |

46 |

11 % |

|

Prod. Photosol - RBE sur les douze mois glissants (c) |

32 |

34 |

- 8 % |

|

RBE sur les douze mois glissants avant IFRS 16 & hors prod.

Photosol (a)-(b)-(c) |

664 |

717 |

- 7 % |

|

Corporate NFD / RBE sur les douze mois glissants avant IFRS

16 & hors prod. Photosol |

1,6x |

1,4x |

0,2x |

|

Dettes projets sans recours |

412 |

367 |

12 % |

|

Dette financière nette (DFN) |

1 491 |

1 360 |

10 % |

|

DFN/RBE sur les douze derniers mois avant IFRS

16 |

2,1x |

1,8x |

0,2 x |

(1) Dette

financière nette corporate – hors dette sans recours

KPIS SUR UNE BASE COMPARABLE

1. AU

NIVEAU DU GROUPE

|

|

S1 2024 |

S1 2023 |

Var % |

|

RBE (publié) |

358 |

409 |

-12% |

|

Répercussion en marge de l’impact de change Naira |

|

- 25 |

|

|

Remboursements de manques à gagner à Madagascar |

|

- 11 |

|

|

Impacts divers relatifs aux rémunérations (y compris IFRS 2) |

15 |

6 |

|

|

Autres |

3 |

|

|

|

RBE (sur une base comparable) |

376 |

379 |

-1% |

|

|

S1 2024 |

S1 2023 |

Var % |

|

ROC (publié) |

257 |

323 |

-20% |

|

Répercussion en marge de l’impact de change Naira |

|

- 25 |

|

|

Remboursements de manques à gagner à Madagascar |

|

- 11 |

|

|

Impacts divers relatifs aux rémunérations (y compris IFRS 2) |

15 |

6 |

|

|

Amortissement complémentaire des navires |

4 |

|

|

|

Autres |

3 |

|

|

|

ROC (sur une base comparable) |

279 |

293 |

-5% |

|

|

S1 2024 |

S1 2023 |

Var % |

|

Résultat net part du Groupe (publié) |

130 |

171 |

-24% |

|

Répercussion en marge de l’impact de change Naira |

|

|

|

|

Remboursements de manques à gagner à Madagascar |

|

- 9 |

|

|

Impacts divers relatifs aux rémunérations (y compris IFRS 2) |

13 |

11 |

|

|

Amortissement complémentaire des navires |

4 |

|

|

|

Autres |

2 |

- 1 |

|

|

Contribution Rubis Terminal T2 2023 |

|

-5 |

|

|

Première application de l’impôt minimum mondial de l’OCDE |

12 |

|

|

|

Résultat net part du Groupe (sur une base

comparable) |

160 |

167 |

-4% |

2. PAR

BRANCHE

1. RETAIL

& MARKETING

|

(en millions d’euros) |

S1 2024 |

S1 2023 |

Var % |

|

RBE (publié) |

258 |

300 |

-14% |

|

Répercussion en marge de l’impact de change Naira |

|

- 25 |

|

|

Remboursements de manques à gagner à Madagascar |

|

- 11 |

|

|

Impacts divers relatifs aux rémunérations (y compris IFRS 2) |

4 |

|

|

|

RBE (sur une base comparable) |

262 |

264 |

-1% |

|

(en millions d’euros) |

S1 2024 |

S1 2023 |

Var % |

|

ROC (publié) |

200 |

247 |

-19% |

|

Répercussion en marge de l’impact de change Naira |

|

- 25 |

|

|

Remboursements de manques à gagner à Madagascar |

|

- 11 |

|

|

Impacts divers relatifs aux rémunérations (y compris IFRS 2) |

4 |

|

|

|

ROC (sur une base comparable) |

204 |

211 |

-3% |

RÉPARTITION PAR RÉGION

A) EUROPE

|

(en millions d’euros) |

S1 2024 |

S1 2023 |

Var % |

|

ROC (publié) |

35 |

38 |

-8% |

|

Impacts divers relatifs aux rémunérations (y compris IFRS 2) |

4 |

- |

|

|

ROC (sur une base comparable) |

39 |

38 |

3% |

B) AFRIQUE

|

(en millions d’euros) |

S1 2024 |

S1 2023 |

Var % |

|

ROC (publié) |

72 |

133 |

-46% |

|

Répercussion en marge de l’impact de change Naira |

|

- 25 |

|

|

Remboursements de manques à gagner à Madagascar |

|

- 11 |

|

|

ROC (sur une base comparable) |

72 |

293 |

-25% |

2. SUPPORT

& SERVICES

|

(en millions d’euros) |

S1 2024 |

S1 2023 |

Var % |

|

ROC (publié) |

85 |

94 |

-10% |

|

Amortissement complémentaire des navires |

4 |

|

|

|

ROC (sur une base comparable) |

88 |

94 |

-6% |

III. ÉTATS

FINANCIERS

ÉTAT CONSOLIDÉ DE LA SITUATION FINANCIÈRE

|

ACTIF (en milliers d’euros) |

30/06/2024 |

31/12/2023 |

|

Actifs non courants |

|

|

|

Immobilisations incorporelles |

100 207 |

90 665 |

|

Écarts d’acquisition |

1 734 497 |

1 659 544 |

|

Immobilisations corporelles |

1 798 763 |

1 746 515 |

|

Immobilisations corporelles – droits d’utilisation |

240 624 |

230 764 |

|

Participations dans les coentreprises |

25 496 |

310 671 |

|

Autres actifs financiers |

153 302 |

168 793 |

|

Impôts différés |

21 783 |

28 770 |

|

Autres actifs long terme |

13 351 |

11 469 |

|

TOTAL ACTIFS NON COURANTS (I) |

4 088 023 |

4 247 191 |

|

Actif circulant |

|

|

|

Stocks et en-cours |

711 087 |

651 853 |

|

Créances clients et autres créances |

812 105 |

781 410 |

|

Créances d’impôt |

29 718 |

34 384 |

|

Autres actifs courants |

63 262 |

42 214 |

|

Trésorerie et équivalents de trésorerie |

457 712 |

589 685 |

|

TOTAL DE L’ACTIF CIRCULANT (II) |

2 073 884 |

2 099 546 |

|

ACTIFS DÉTENUS EN VUE DE LEUR VENTE |

293 132 |

0 |

|

TOTAL ACTIF (I + II) |

6 455 039 |

6 346 737 |

|

PASSIF (en milliers

d’euros) |

30/06/2024 |

31/12/2023 |

|

Capitaux propres – part du Groupe |

|

|

|

Capital |

130 198 |

128 994 |

|

Primes |

1 561 561 |

1 553 914 |

|

Report à nouveau |

1 008 226 |

948 449 |

|

TOTAL |

2 699 985 |

2 631 357 |

|

Intérêts ne conférant pas le contrôle |

125 854 |

131 588 |

|

CAPITAUX PROPRES (I) |

2 825 839 |

2 762 945 |

|

Passifs non courants |

|

|

|

Emprunts et dettes financières |

1 222 918 |

1 166 074 |

|

Obligations locatives |

213 620 |

200 688 |

|

Caution/consignation |

151 781 |

151 785 |

|

Engagements envers le personnel |

45 664 |

40 929 |

|

Autres provisions |

157 010 |

137 820 |

|

Impôts différés |

80 336 |

83 659 |

|

Autres passifs long terme |

145 445 |

148 259 |

|

TOTAL PASSIFS NON COURANTS (II) |

2 016 774 |

1 929 214 |

|

Passifs courants |

|

|

|

Emprunts et concours bancaires (part à moins d’un an) |

726 086 |

783 519 |

|

Obligations locatives (part à moins d’un an) |

33 109 |

38 070 |

|

Dettes fournisseurs et comptes rattachés |

808 750 |

792 512 |

|

Dette d’impôt |

27 428 |

25 245 |

|

Autres passifs courants |

17 053 |

15 232 |

|

TOTAL PASSIFS COURANTS (III) |

1 612 426 |

1 654 578 |

|

TOTAL PASSIF (I + II + III) |

6 455 039 |

6 346 737 |

COMPTE DE RÉSULTAT CONSOLIDÉ

|

(en milliers d’euros) |

%

2024/2023 |

30/06/2024 |

30/06/2023 |

|

CHIFFRE D’AFFAIRES NET |

0 % |

3 338 885 |

3 324 412 |

|

Achats consommés |

|

(2 491 037) |

(2 473 182) |

|

Charges externes |

|

(269 370) |

(247 080) |

|

Frais de personnel |

|

(149 898) |

(125 593) |

|

Impôts et taxes |

|

(70 128) |

(69 327) |

|

RBE |

- 12 % |

358 452 |

409 230 |

|

Autres produits d’exploitation |

|

906 |

805 |

|

Amortissements et provisions nets |

|

(98 684) |

(87 522) |

|

Autres produits et charges opérationnels |

|

(3 262) |

624 |

|

RÉSULTAT OPÉRATIONNEL COURANT |

- 20 % |

257 412 |

323 137 |

|

Autres produits et charges opérationnels |

|

(882) |

(5 260) |

|

RÉSULTAT OPÉRATIONNEL AVANT QUOTE-PART DE RÉSULTAT DES

COENTREPRISES |

- 19 % |

256 530 |

317 877 |

|

Quote-part de résultat des coentreprises |

|

5 344 |

6 308 |

|

RÉSULTAT OPÉRATIONNEL APRÈS QUOTE‑PART DE RÉSULTAT DES

COENTREPRISES |

- 19 % |

261 874 |

324 185 |

|

Revenus des équivalents de trésorerie |

|

5 502 |

8 114 |

|

Charges d’intérêts brutes et coût de la dette |

|

(49 352) |

(38 471) |

|

COÛT DE L’ENDETTEMENT FINANCIER NET |

44 % |

(43 850) |

(30 357) |

|

Charge d’intérêt sur obligations locatives |

|

(6 488) |

(5 522) |

|

Autres produits et charges financiers |

|

(32 700) |

(78 462) |

|

RÉSULTAT AVANT IMPÔTS |

- 15% |

178 836 |

209 844 |

|

Impôts sur le résultat |

|

(44 655) |

(32 438) |

|

RÉSULTAT NET TOTAL |

- 24 % |

134 181 |

177 406 |

|

RÉSULTAT NET CONSOLIDÉ PART DU GROUPE |

- 24 % |

129 503 |

170 624 |

|

RÉSULTAT NET MINORITAIRE |

- 31 % |

4 678 |

6 782 |

TABLEAU DE FLUX DE TRÉSORERIE CONSOLIDÉS

|

(en milliers d’euros) |

30/06/2024 |

31/12/2023 |

30/06/2023 |

|

RÉSULTAT NET DE L’ENSEMBLE CONSOLIDÉ |

134 181 |

367 013 |

177 406 |

|

Ajustements : |

|

|

|

|

Élimination du résultat des coentreprises |

(5 344) |

(14 930) |

(6 308) |

|

Élimination du résultat des amortissements et provisions |

119 613 |

222 146 |

99 133 |

|

Élimination des résultats de cession |

527 |

1 344 |

(643) |

|

Élimination des produits de dividende |

(741) |

(363) |

(361) |

|

Autres produits et charges sans impact sur la

trésorerie(1) |

8 433 |

7 623 |

(6 127) |

|

CAPACITÉ D’AUTOFINANCEMENT APRÈS COÛT DE L’ENDETTEMENT

FINANCIER NET ET IMPÔT |

256 669 |

582 833 |

263 100 |

|

Élimination de la charge d’impôt |

44 655 |

57 860 |

32 438 |

|

Élimination du coût de l’endettement financier net et de la charge

d’intérêt sur obligations locatives |

50 337 |

84 359 |

35 880 |

|

CAPACITÉ D’AUTOFINANCEMENT APRÈS COÛT DE L’ENDETTEMENT

FINANCIER NET ET IMPÔT |

351 661 |

725 052 |

331 418 |

|

Impact de la variation du BFR* |

(25 888) |

(91 682) |

(48 002) |

|

Impôt payé |

(40 151) |

(70 752) |

(42 200) |

|

FLUX DE TRÉSORERIE LIÉS AUX ACTIVITÉS

OPÉRATIONNELLES |

285 622 |

562 618 |

241 216 |

|

Impact des variations de périmètre (trésorerie acquise – trésorerie

cédée) |

460 |

387 |

308 |

|

Acquisition d’actifs financiers : branche Distribution

d’énergies |

(5 775) |

(3 396) |

|

|

Acquisition d’actifs financiers : branche Production

d’électricité renouvelable(2) |

(7 360) |

(8 543) |

|

|

Acquisition d’immobilisations corporelles et incorporelles |

(103 166) |

(283 340) |

(131 970) |

|

Variation des prêts et avances consentis |

71 |

(30 252) |

(29 660) |

|

Cession d’immobilisations corporelles et incorporelles |

2 335 |

6 175 |

5 135 |

|

(Acquisition)/cession d’actifs financiers autres |

(127) |

(193) |

(5 332) |

|

Dividendes reçus |

2 520 |

6 111 |

5 898 |

|

Autres flux liés aux opérations d’investissement |

|

|

|

|

FLUX DE TRÉSORERIE LIÉS AUX ACTIVITÉS

D’INVESTISSEMENT |

(111 042) |

(313 051) |

(155 621) |

TABLEAU DE FLUX DE TRÉSORERIE CONSOLIDÉS

(SUITE)

|

(en milliers d’euros) |

30/06/2024 |

31/12/2023 |

30/06/2023 |

|

Augmentation de capital |

8 851 |

4 096 |

4 115 |

|

Rachat d’actions (réduction de capital) |

|

|

|

|

(Acquisitions)/cessions d’actions propres |

(1 087) |

633 |

(384) |

|

Émissions d’emprunts |

655 177 |

1 028 541 |

675 291 |

|

Remboursements d’emprunts |

(690 962) |

(1 092 443) |

(650 536) |

|

Remboursements des obligations locatives |

(19 790) |

(36 516) |

(17 942) |

|

Intérêts financiers nets versés (2) |

(52 199) |

(81 285) |

(34 770) |

|

Dividendes mis en paiement |

(204 979) |

(197 524) |

(197 524) |

|

Dividendes mis en paiement - participations ne donnant pas le

contrôle |

(5 523) |

(13 993) |

(10 176) |

|

Acquisition d’actifs financiers : branche Production

d’électricité renouvelable |

(318) |

(14 627) |

(6 333) |

|

Autres flux liés aux opérations de financement |

2 345 |

8 502 |

|

|

FLUX DE TRÉSORERIE LIÉS AUX ACTIVITÉS DE

FINANCEMENT |

(308 485) |

(394 616) |

(238 259) |

|

Incidence de la variation des taux de change |

1 932 |

(70 173) |

(37 955) |

|

Impact des changements de méthodes comptables |

|

|

|

|

VARIATION DE LA TRÉSORERIE |

(131 973) |

(215 222) |

(190 619) |

|

Trésorerie des activités poursuivies |

|

|

|

|

Trésorerie disponible au début de la période (3) |

589 685 |

804 907 |

804 907 |

|

Variation de la trésorerie |

(131 973) |

(215 222) |

(190 619) |

|

Trésorerie disponible à la fin de la période (3) |

457 712 |

589 685 |

614 288 |

|

Dettes financières hors obligations locatives |

(1 949 004) |

(1 949 593) |

(2 060 200) |

|

Trésorerie nette de dettes financières |

(1 491 292) |

(1 359 908) |

(1 445 912) |

(1) Dont variations de juste valeur des

instruments financiers, charge IFRS 2, écart d’acquisition

(dépréciation), etc.

(2) Les intérêts financiers nets versés incluent les impacts

liés aux retraitements des contrats de location (IFRS 16).

(3) Trésorerie hors concours bancaires.

|

(*) Ventilation de l’incidence de la variation du

BFR : |

|

|

Incidence de la variation des stocks et en-cours |

(46 061) |

|

Incidence de la variation des clients et autres

débiteurs |

(5 243) |

|

Incidence de la variation des fournisseurs et autres

créditeurs |

25 416 |

|

Incidence de la variation du BFR |

(25 888) |

1 Cash-flow

avant coût de l’endettement financier net et

impôt.

2 Sur une base

comparable : en tenant compte des éléments non récurrents ou

exceptionnels, voir l’annexe pour plus de précisions.

3 Hors dette

sans recours au niveau des SPV de Photosol ;

RBE sur les 12 derniers

mois hors IFRS 16 – obligations locatives.

4 La Gérance, réunie

le 4 septembre 2024, a arrêté les comptes du

premier semestre 2024. Ils ont été examinés par le Conseil de

Surveillance le 5 septembre

2024. Les Commissaires aux comptes ont

procédé à un examen limité de ces comptes. Leur rapport sur

l’information financière semestrielle a été émis à la même

date.

5 En excluant les

éléments exceptionnels et les effets de change.

- Rubis: Résultats du S1 2024-CP

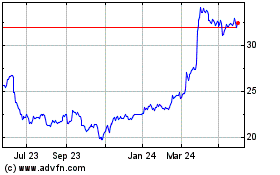

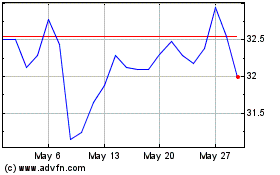

Rubis (EU:RUI)

Historical Stock Chart

From Oct 2024 to Nov 2024

Rubis (EU:RUI)

Historical Stock Chart

From Nov 2023 to Nov 2024