Unibel : Information financière annuelle 2021

Suresnes, le 17

mars 2022 –

18h45

UnibelInformation

financière annuelleRésultats

2021

Performance

solide qui atteste de la

pertinence de

notre modèle malgré

un contexte fortement

inflationniste

- Une performance financière solide

malgré un contexte opérationnel

perturbé :

- Croissance organique

des ventes de +2,3% portée

par nos marques

cœur, MOM, l’Amérique du Nord et la Chine.

- Résultat

opérationnel en hausse de

+159 %

à 627

M€ du fait de la

plus-value

enregistrée lors de

la cession d’un périmètre

comprenant la marque

Leerdammer1.

- Cash-flow opérationnel

à 279 M€, en

retrait de

-103

M€, traduisant la

baisse du résultat opérationnel courant

dans un contexte

fortement inflationniste.

- Cession d’un périmètre comprenant la marque Leerdammer

et Bel Shostka Ukraine à Lactalis et retrait d’Euronext

Paris du groupe

Bel.

- Mise en place d’une

gouvernance dissociée du groupe Bel

courant 2022 pour poursuivre le déploiement de la stratégie

du Groupe.

- Un modèle responsable reconnu et des

engagements RSE

renforcés :

- Médaille de platine de

l’agence EcoVadis avec un score de 79/100.

-

1er trimestre 2022 :

renforcement de l’objectif de réduction carbone afin de contribuer

à limiter le réchauffement climatique sous le seuil de

+1,5°C.

|

Les montants sont exprimés en millions d’euros

et arrondis au million le plus proche. Les ratios et écarts sont

calculés à partir des montants sous-jacents et non à partir des

montants arrondis.

Au cours de sa séance du 17 mars 2022, le

Directoire du Groupe Unibel a arrêté les comptes consolidés de

l’exercice clos le 31 décembre 2021.

Antoine Fievet, Président-Directeur Général du

groupe Bel et membre du Directoire d’Unibel, a déclaré :

« L’année 2021 a marqué un tournant dans l’histoire du Groupe.

Les choix que nous avons effectués en matière de gouvernance et de

renforcement de notre modèle d’entreprise familiale, au cœur de

notre succès depuis près de 150 ans, vont nous permettre de

poursuivre notre stratégie fondée sur le développement de nos

activités sur trois territoires complémentaires, le laitier, le

fruitier et le végétal. Les efforts renouvelés dont nous avons fait

preuve en matière d’environnement, de social ou encore d’éthique,

ont été récompensés par une médaille de platine de l’agence

EcoVadis, ce qui fait écho à notre mission, offrir une alimentation

plus saine et responsable pour tous, et à notre volonté d’assurer

une croissance économique qui soit fondamentalement responsable.

Nous signons ainsi une nouvelle année de performance opérationnelle

solide, malgré un environnement économique et financier général qui

demeure perturbé. Fiers des avancées majeures que nous avons

réalisées et convaincus de leur profonde légitimité, nous entamons

2022 convaincus par la pertinence de notre modèle, unique à bien

des égards, et notre capacité à renforcer encore davantage notre

position sur le marché mondial du snacking sain. »

Chiffres clés

|

millions d’euros |

2021 |

2020 |

Variation en

% |

|

Chiffre d’affaires |

3 379 |

3 456 |

-2,2 % |

| Résultat

opérationnel courant |

221 |

260 |

-15,2 % |

| Résultat

opérationnel |

627 |

242 |

+159,0 % |

| Marge

opérationnelle |

18,5% |

7,0% |

+1 154 pbs |

| Résultat

financier |

-30 |

-29 |

+4,6 % |

|

Résultat net part du Groupe |

470 |

92 |

+409,2 % |

|

|

|

|

|

|

Cash-flow opérationnel |

279 |

382 |

-103 |

Cession d’un périmètre comprenant la

marque Leerdammer et Bel Shostka Ukraine à Lactalis et retrait

d’Euronext Paris du groupe Bel

Fin septembre 2021, le Groupe Bel a annoncé la

réalisation de la cession d’un périmètre comprenant Royal Bel

Leerdammer B.V., Bel Italia, Bel Deutschland, la marque Leerdammer

et tous ses droits attachés, ainsi que Bel Shostka Ukraine, à

Lactalis. Le périmètre concerné a été transféré à Lactalis par

Sicopa, filiale détenue à 100% par Bel, en échange de 1.591.472

actions Bel (représentant 23,16% du capital de Bel) détenues par

Lactalis. Du 1er janvier au 30 septembre 2021, le chiffre

d’affaires réalisé par le périmètre concerné s’établit à environ

367 millions d’euros.

Unibel, qui à la suite de cette cession détenait

avec les membres du Groupe Familial Fievet-Bel, directement et

indirectement, 95,46% du capital et 82,22% des droits de vote

théoriques2 de Bel, a mené une offre publique de retrait suivie

d’un retrait obligatoire (« OPR-RO ») au prix de 550

euros par action. A l’issue de cette offre publique qui s’est

déroulée du 24 décembre 2021 au 10 janvier 2022, le retrait

obligatoire a été mis en œuvre le 25 janvier 2022, date de

radiation des actions Bel du marché réglementé d’Euronext Paris.Le

Groupe s’engage à maintenir la qualité de l’information financière

et extra-financière sur une base semestrielle et annuelle.

Une nouvelle gouvernance dissociée pour

renforcer la position de Bel sur

le marché du snacking sain

En mai 2021, le Groupe Bel a annoncé son

intention d’évoluer vers une gouvernance dissociant les fonctions

de Président du Conseil d'administration et de Directeur Général,

qui conduira Antoine Fievet et le Comité des nominations à

soumettre au vote du Conseil d’administration en mai 2022 la

nomination de Cécile Béliot à la Direction Générale du Groupe.

Cette nouvelle gouvernance aura pour objectif de continuer à

conduire la transformation de Bel, tout en perpétuant la vision et

les valeurs portées par la famille actionnaire Fievet-Bel depuis

plus de 150 ans. En particulier, Cécile Béliot, nommée Directrice

Générale Adjointe Groupe, s’est vue confier la mission de préparer

le rapprochement des équipes Bel-MOM et de poursuivre le

déploiement de la stratégie du groupe dans la lignée de sa démarche

d’innovation, d’internationalisation et de modernisation.

Un modèle de croissance

reconnu par EcoVadis et des engagements

RSE renforcés

Le 20 octobre 2021, le Groupe a reçu la médaille

de platine de l’agence de notation extra-financière EcoVadis avec

un score de 79/100, plaçant le groupe dans le top 1 % des

entreprises alimentaires les mieux notées au monde.En cohérence

avec son engagement de long terme en faveur d’une alimentation plus

saine, incarnée par sa signature « For all. For good. »3,

le Groupe a lancé en 2021, 58 innovations et rénovations de

produits destinées à améliorer les profils nutritionnels et

compositions existantes. Le Groupe a également lancé dans 17 pays

sa toute première marque 100 % végétale, Nurishh.

Enfin, le Groupe a renouvelé ses efforts en vue

de lutter contre le changement climatique et de participer à la

mise en place d’un nouveau modèle agro-industriel positif. Unibel

s’est ainsi engagé à renforcer son objectif de réduction carbone

via une réduction nette d’un quart de ses émissions de gaz à effet

de serre, sur toute sa chaîne de valeur d’ici 20354, et

l’intégration du carbone comme un outil de pilotage de ses

activités.

Une performance financière

résiliente

Le Groupe Unibel a enregistré en 2021 un chiffre

d’affaires de 3 378,9 millions d’euros, en décroissance de -2,2 %

par rapport à l’exercice précédent. Cette évolution traduit une

croissance organique de +2,3 %, un effet de change de -0,9 % (29,5

millions d’euros) et un effet de périmètre, lié à la cession d’un

périmètre comprenant essentiellement la marque Leerdammer à

Lactalis, de -3,6 %. Hors région Moyen-Orient et Afrique du Nord,

la croissance organique s’établit à +5,0 %.

Cette performance organique a été soutenue par

l’excellente dynamique des marques cœur, en particulier Babybel® et

Boursin®, la poursuite de la forte croissance de MOM, le gain de

nouvelles parts de marché en Amérique du Nord, ainsi que la

confirmation de la trajectoire positive de la Chine. En

particulier, quatre marques cœur sur six ont enregistré une

croissance de leurs ventes par rapport à 2019.

Le lancement de la toute première marque

internationale 100 % végétale du Groupe, Nurishh, ainsi que le

développement de gammes végétales novatrices sur les marques cœur,

ont également rencontré un vif succès et engendré des résultats

prometteurs, en particulier la version végétale de Boursin® aux

États-Unis et au Canada. Enfin, en termes de canaux de

distribution, 2021 a été marquée par l’essor du e-commerce, ainsi

que de la restauration Out of Home (OOH), qui enregistrent de

fortes croissances à deux chiffres, soutenues notamment par les

marchés nord-américain et chinois.

| |

2021 |

|

2020 |

|

millions d’euros |

Chiffre d’affaires |

Résultat opérationnel |

|

Chiffre d’affaires |

Résultat opérationnel |

|

Marchés matures |

2 713 |

524 |

|

2 864 |

164 |

|

Nouveaux territoires* |

666 |

103 |

|

591 |

78 |

|

Total |

3 379 |

627 |

|

3 456 |

242 |

* Comprenant les activités de MOM (Mont-Blanc,

Materne), les marchés d’Afrique Sub-saharienne et la Chine

Le résultat opérationnel courant s’élève à 221

millions d’euros, en retrait de -15,2 %, du fait de fortes

pressions inflationnistes, avec une hausse des prix des matières

premières et des emballages, ainsi que des surcoûts liés notamment

à des tensions sur le marché de l’emploi essentiellement aux

États-Unis. Ces pressions sont telles qu’elles n’ont pu être

intégralement compensées par les hausses de prix de vente et les

importants efforts de productivité engagés depuis plusieurs années.

Le résultat opérationnel a atteint 627 millions d’euros, en forte

augmentation de +159 %, reflétant essentiellement la plus-value de

466 millions d’euros enregistrée lors de la cession d’un périmètre

comprenant la marque Leerdammer à Lactalis.

Le résultat financier s’élève à -30 millions

d’euros par rapport à -29 millions d’euros en 2020, du fait de

l’augmentation des charges financières notamment liée à un effet de

change défavorable sur certaines devises émergentes (Turquie

principalement) et la remontée des taux longs sur certaines

couvertures de taux. Le résultat net part du Groupe ressort ainsi à

470 millions d’euros, un rebond de +409,2 % par rapport à

l’exercice précédent. Enfin, le cash-flow opérationnel enregistre

un retrait de 103 millions d’euros, pour atteindre 279 millions

d’euros. Dans un contexte de très forte volatilité opérationnelle,

les efforts continus d’optimisation de la gestion des stocks n’ont

pas permis de compenser la baisse du résultat opérationnel

courant.

Au 31 décembre 2021, le Groupe affiche une

structure financière saine et solide. Les capitaux propres totaux

s’établissent à 1 500,4 millions d’euros, contre

1 913,4 millions d’euros au 31 décembre 2020. Cette

évolution est principalement liée à la cession d’un périmètre

comprenant la marque Leerdammer à Lactalis en échange des actions

propres de Bel. Cette opération a généré une diminution des

capitaux propres, partiellement compensée par l’enregistrement de

la plus-value de cession précédemment citée. La dette

financière nette, incluant les droits d’usage liée à l’application

de la norme IFRS 16, s’inscrit à 807 millions d’euros, en

augmentation par rapport à l’année précédente (516 millions

d’euros). Cette hausse traduit le rachat des actionnaires

minoritaires du Groupe MOM à hauteur de 17,56 % opéré le 30 avril

2021, ainsi que le financement du retrait de la cote de Bel. Au 31

décembre 2021, le Groupe disposait d’un excédent de trésorerie et

équivalents de trésorerie de 497 millions d’euros.

Perspectives

2022

Malgré une demande toujours bien orientée, le

début d’année 2022 reste marqué par de très fortes perturbations et

un contexte inflationniste qui s’intensifie et qui perdure. Dans le

prolongement de ce que nous avons constaté en 2021, les surcoûts

sont tels qu’ils ne pourront pas être instantanément absorbés par

les hausses de prix de vente et les gains de productivité.

Pour autant, le Groupe Unibel a su faire preuve

de résilience, assurer une gestion opérationnelle et financière

rigoureuse dans la durée, tout en démontrant l’attractivité

renouvelée de ses marques cœur, grâce à sa capacité à innover pour

répondre aux nouvelles demandes et attentes de ses clients sur tous

les marchés, aussi bien dans le laitier, le fruitier que le

végétal. Sous réserve de l’évolution de la crise sanitaire,

géopolitique et de l’environnement de marché, le Groupe se montre

ainsi confiant dans sa capacité à renforcer sa position sur le

marché mondial du snacking sain.

Suite à la cession de Bel Shostka Ukraine le 30

septembre 2021, les ventes du groupe sont peu exposées aux

conséquences du conflit en Ukraine. Le groupe reste cependant

exposé à l’intensification du contexte inflationniste en

conséquence de cette crise.

Dividende au titre de l’exercice

2021

Le Conseil de Surveillance du 17 mars 2022 a

proposé la distribution d’un dividende de 9,10 euros par action,

qui sera détaché le 16 mai et versé le 18 mai 2022, après

approbation par l’Assemblée générale annuelle convoquée le 12 mai

prochain.

Définition des indicateurs financiers chez Bel

:

Le Groupe utilise en interne et dans sa

communication externe des indicateurs financiers non définis par

les normes IFRS. La définition des indicateurs non définis par les

normes IFRS est détaillée ci-après :

La croissance organique

correspond à la croissance observée du chiffre d’affaires à

l’exclusion des effets de change, de périmètre (c’est-à-dire à taux

de change et périmètre constants) et d’inflation en Iran. L’Iran

étant considéré depuis 2020 en économie d’hyperinflation, les

impacts de l’inflation (basé sur l’évolution du consumer price

index (CPI)) sont retraités de la croissance organique du chiffre

d’affaires. Le taux de croissance organique est

calculé en rapportant le chiffre d’affaires de la période A aux

taux de change de la période A-1.

La marge opérationnelle

correspond au résultat opérationnel.

Le cash flow opérationnel

correspond aux flux nets de trésorerie générés par les activités

opérationnelles.

La dette financière nette est

définie dans la note 4.14 de l’Annexe aux comptes consolidés ;

elle est constituée des dettes financières à long et court termes,

des passifs de droits d’usage à long et à court termes et des

concours bancaires courants diminués de la trésorerie et des

équivalents de trésorerie.

Ce communiqué peut contenir des informations de

nature prévisionnelle. Ces informations constituent soit des

tendances, soit des objectifs, et ne sauraient être regardées comme

des prévisions de résultat ou de tout autre indicateur de

performance. Ces informations sont soumises par nature à des

risques et incertitudes, qui peuvent dans certains cas être hors de

contrôle de la Société. Une description plus détaillée de ces

risques et incertitudes figure dans le Document d’Enregistrement

Universel de la Société, disponible sur son site internet

(www.groupe-bel.com). Des informations plus complètes sur le Groupe

Bel peuvent être obtenues sur son site internet

(www.groupe-bel.com), rubrique « Information

réglementée ».

A propos de

Unibel

Unibel, entreprise patrimoniale, est la société

holding animatrice du Groupe Bel, un des leaders mondiaux du

secteur des fromages de marque et un acteur majeur sur le segment

du snacking sain. Son portefeuille de produits différenciés et

d’envergure internationale tels que La Vache qui rit®, Kiri®,

Babybel®, Boursin®, Nurishh®, Pom’Potes® ou GoGo squeeZ®, ainsi

qu’une vingtaine d’autres marques locales, lui ont permis de

réaliser en 2021 un chiffre d’affaires de 3,38 milliards d’euros.11

800 collaborateurs répartis dans près d’un soixantaine de filiales

dans le monde contribuent à déployer la mission du Groupe :

offrir une alimentation plus saine et responsable pour tous. Ses

produits sont élaborés dans 29 sites de production et distribués

dans près de 120 pays.

https://www.unibel.fr/

------------------Contacts

presse

Havas Paris - Philippe

Ronceauphilippe.ronceau@havas.com - 01.58.47.84.93 /

06.76.44.44.35

Havas Paris - Feriel

Torjemanferiel.torjeman@havas.com - 01.57.77.73.23 /

06.17.49.97.76

1 Les résultats 2021 incluent le périmètre

comprenant Royal Bel Leerdammer B.V., Bel Italia, Bel Deutschland,

la marque Leerdammer et tous ses droits attachés, ainsi que Bel

Shostka Ukraine, jusqu’au 30 septembre 2021.2 Sur la base d'un

nombre total de 6.872.335 Actions représentant 11.892.271 droits de

vote théoriques au sens de l’article 223-11 du Règlement Général de

l’AMF. L’Initiateur et les membres du Groupe Familial Fievet-Bel

détiennent par ailleurs ensemble, directement et indirectement,

95,66% des droits de vote exerçables en assemblée générale.3 “For

all. For good.” signifie « Pour tous. Pour de bon. ».4

Par rapport à 2017 et en tenant compte de la croissance du

groupe.

- Unibel 2021_Information financière annuelle_FR

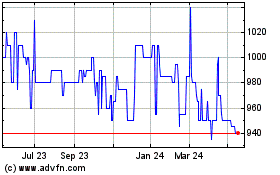

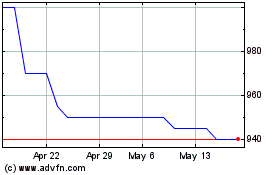

Unibel (EU:UNBL)

Historical Stock Chart

From Apr 2024 to May 2024

Unibel (EU:UNBL)

Historical Stock Chart

From May 2023 to May 2024