ILLIMITY CHIUDE IL TERZO TRIMESTRE 2022 CON RISULTATI SOLIDI IN LINEA CON LE PREVISIONI DI BUDGET

11 November 2022 - 11:48PM

ILLIMITY CHIUDE IL TERZO TRIMESTRE 2022 CON RISULTATI SOLIDI IN

LINEA CON LE PREVISIONI DI BUDGET

Il Consiglio di Amministrazione di illimity Bank S.p.A.

(“

illimity” o la “

Banca”),

riunitosi ieri sotto la presidenza di Rosalba Casiraghi, ha

approvato i risultati del Gruppo illimity al 30 settembre 2022.

Anche nel terzo trimestre del 2022

illimity prosegue il proprio percorso di crescita con una

performance finanziaria solida e in linea con le previsioni di

budget, registrando un utile

netto di 19,1 milioni di euro (+21% t/t e +2% a/a), per un

totale di 50,6 milioni di euro nei nove mesi del

2022, in crescita del 10% rispetto al corrispondente

periodo del 2021. La crescita è attesa in accelerazione nel quarto

trimestre del 2022, portando ad un utile netto almeno pari a 75

milioni di euro per l’anno 2022 con un ROE di circa il 10%. I

risultati attesi dell’anno includono circa 20 milioni di euro di

risultato negativo ante imposte legati all’avvio delle iniziative

b-ilty, Quimmo e Hype.

Nel dettaglio, il periodo in esame è stato

caratterizzato dalle seguenti dinamiche:

- i

crediti netti verso la clientela raggiungono i 3,3 miliardi

di euro al 30 settembre 2022, in crescita del 4% rispetto

al trimestre precedente e del 34% rispetto allo stesso periodo del

2021. La crescita dei volumi è stata trainata principalmente dalla

Divisione Growth Credit e dalle attività della Divisione Investment

Banking. La Divisione Distressed Credit ha mantenuto volumi

sostanzialmente stabili nel periodo, in quanto i nuovi investimenti

sono stati compensati da significativi rimborsi, incassi e

cessioni. È attesa una forte crescita dei volumi nell’ultima parte

dell’anno trainati dalla generazione di nuovo business, che già nel

solo mese di ottobre raggiunge un livello superiore a quello

dell’intero terzo trimestre;

- la

qualità del credito organico si conferma a

livelli eccellenti: il rapporto tra i crediti dubbi lordi

organici e i crediti lordi organici totali al 30 settembre 2022,

originati dall’avvio dell’operatività di illimity, si attesta a

0,7%, in calo rispetto al trimestre scorso. Il

valore di tale rapporto si attesta al 2,0% includendo il

portafoglio crediti della ex Banca Interprovinciale, che è in fase

di progressiva riduzione;

- robusta

patrimonializzazione con indicatori ai massimi livelli del

sistema – con il CET1 Ratio phased-in al 18,0%

(17,5% fully loaded) e Total Capital Ratio phased-in di 23,6%

(23,1% fully loaded);

- solida posizione

di liquidità pari a circa 0,6 miliardi di euro a

settembre 2023 e fonti di finanziamento ampiamente diversificate

tra raccolta retail, corporate e istituzionale, con un costo medio

della raccolta largamente stabile e pari a 1,6%,

- i ricavi

del terzo trimestre sono pari a 74,5 milioni di euro (-8%

t/t e +12% a/a) trainati dalle attività ricorrenti del Gruppo ed in

particolare dalla componente di margine di interesse. Nei

primi nove mesi del 2022 i ricavi si attestano a 233,6

milioni di euro, registrando una progressione del 21%

rispetto ai primi nove mesi del 2021.La Divisione Distressed Credit

si conferma il principale contributore, generando circa il 66% del

totale ricavi dei primi nove mesi 2022. La Divisione Growth Credit

continua la sua progressione raggiungendo un incremento di quasi il

60% dei ricavi rispetto allo stesso periodo del 2021, portando il

proprio contributo ai ricavi consolidati a circa il 21%, a cui si

aggiunge la Divisione Investment Banking, anch’essa in forte

crescita, che contribuisce per un ulteriore 5%;

-

i costi operativi nel terzo

trimestre sono in calo a 46,9 milioni di euro (-3%

t/t, +32% a/a) portando il totale dei nove mesi a 140,4

milioni di euro, in crescita sullo stesso periodo

dell’anno precedente (+25% a/a) per effetto del sostanziale

completamento della struttura organizzativa e degli investimenti

nelle nuove iniziative;

-

il Cost income nel terzo trimestre del 2022 si attesta al

63% (60% nel trimestre precedente) e nei

nove mesi del 2022 al 60%, in aumento di circa due

punti percentuali rispetto allo stesso periodo dell’anno

precedente. Tale dinamica è dovuta agli investimenti in nuove

iniziative, che inizieranno a generare ricavi tangibili dal 2023,

producendo un effetto positivo sulla leva operativa di Gruppo;

-

per effetto delle dinamiche sopra descritte, il risultato

di gestione nel terzo trimestre 2022 è pari a 27,6

milioni di euro (-14% t/t e -11% a/a). Tale risultato

sconta gli effetti degli investimenti per il lancio delle

iniziative ad alto contenuto tecnologico – b-ilty, Quimmo e Hype.

Nei primi nove mesi del 2022 il risultato di gestione

raggiunge quindi circa 93,2 milioni di euro, con un

aumento di circa il 15% rispetto ai primi nove mesi del 2021;

-

le rettifiche di valore nette sui crediti organici

del terzo trimestre assommano a 0,6 milioni di

euro, corrispondenti ad un costo del

credito3 annualizzato di 11

bps, e sono connesse a valutazioni collettive sui crediti

verso la clientela. Il costo del credito piuttosto contenuto fonda

le basi sull’eccellente qualità del portafoglio crediti della

Banca, derivante anche dal coinvolgimento di specialisti (Tutor) su

ogni operazione di credito rilevante, e sull’elevata componente

garantita che caratterizza i crediti erogati nel trimestre. Nei

nove mesi 2022 le rettifiche di valore nette su crediti organici si

attestano a 3,7 milioni di euro, con un costo del credito

annualizzato di 22 bps;

-

nel trimestre si registrano riprese di valore su posizioni

distressed credit acquistate per 7,3 milioni di euro

connesse ad una serie di eventi, quali: l’incremento di valore

delle garanzie sulla base di offerte vincolanti ricevute su alcuni

portafogli per cui è in corso un processo di cessione; la

rivalutazione di taluni crediti per effetto del ritorno in bonis

delle posizioni, classificate come UTP al momento dell’acquisto;

rivisitazioni sui flussi di cassa attesi riferibili ad alcuni

portafogli per effetto dell’arricchimento dei dati relativi alle

rispettive garanzie;

-

il risultato prima delle imposte nel terzo trimestre è pari

a 29,6 milioni di euro, in crescita sostanziale del 23% su

base trimestrale e del 9% su base annua; il risultato prima

delle imposte nei primi nove mesi del 2022 è pertanto pari

a circa 77,7 milioni di euro, in crescita di circa il

13% rispetto ai primi nove mesi dell’anno precedente;

Corrado Passera,

CEO e Fondatore di

illimity, ha commentato: “Anche i risultati del

terzo trimestre sono in crescita, solidi e in linea con le nostre

previsioni, nonostante lo scenario in cui oggi operiamo sia

profondamente mutato da quando abbiamo approvato il budget.

illimity ha saputo ancora una volta proseguire nel previsto

percorso di sviluppo che l’ha portata in breve tempo ad affermare

profittevolmente sul mercato i diversi e sinergici core business.

Il trend positivo del 2022 accelererà nel trimestre in corso:

ottobre è partito con grande slancio in termini di generazione di

business e la progressione delle dinamiche di redditività ci

porterà a chiudere l’anno con almeno 75 milioni di euro di utile,

confermando ancora una volta le stime di budget. Si tratta di un

risultato di particolare interesse perché sconta importanti

investimenti per il futuro. Le tre iniziative tecnologiche -

b-ilty, Quimmo e Hype - pesano sui conti di quest’anno per circa 20

milioni di euro di perdite prima delle imposte; ci aspettiamo che

tale risultato negativo si riduca drasticamente a partire dal 2023

e che le tre iniziative contribuiranno all’utile consolidato già

dal 2024, creando significativo valore per il Gruppo.Guardiamo con

fiducia anche al 2023: illimity ha da poco tagliato con successo il

traguardo del quarto anno di operatività ed ha sostanzialmente

completato la costruzione delle sue strutture. Il modello di

business diventa ora molto più scalabile grazie agli investimenti

già effettuati e alle masse critiche raggiunte.Di particolare

soddisfazione per tutti gli illimiter la qualifica di Best Place to

Work a livello europeo e i lusinghieri riconoscimenti in termini di

rating ESG.”

Per maggiori dettagli vedere il comunicato

completo: Comunicato Stampa

Per ulteriori informazioni:

Investor RelationsSilvia Benzi:

+39.349.7846537 - +44.7741.464948 - silvia.benzi@illimity.com

|

Ufficio Stampa & Comunicazione illimity |

|

|

Vittoria La Porta, Elena Massei |

Sara Balzarotti, Ad Hoc Communication Advisors |

|

+39.393.4340394 press@illimity.com |

+39.335.1415584 sara.balzarotti@ahca.it |

Wire Service Contact:InvestorWire

(IW)Los Angeles,

Californiawww.InvestorWire.comEditor@InvestorWire.com

_______________________________

1 Relativo al business originato da illimity,

escludendo il portafoglio crediti della ex Banca Interprovinciale.2

CET1 ratio phased-in.3 Calcolato come rapporto tra accantonamenti

per perdite su crediti e valore di crediti netti verso la clientela

organici al 30 settembre 2022 (2.215 milioni di euro) sui

segmenti Factoring, Cross-over, Acquisition Finance, Turnaround,

b-ilty, Alternative Debt e crediti acquistati

nell’ambito di investimenti in portafogli di crediti distressed che

hanno subito un passaggio di status contabile successivo al momento

dell’acquisto o erogazione (esclusi i crediti acquistati come

sofferenza), portafoglio crediti della ex Banca Interprovinciale e

Senior Financing verso investitori non finanziari di crediti

distressed.

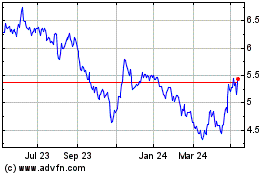

Illimity Bank (BIT:ILTY)

Historical Stock Chart

From Nov 2024 to Dec 2024

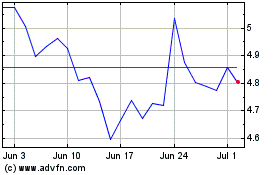

Illimity Bank (BIT:ILTY)

Historical Stock Chart

From Dec 2023 to Dec 2024