Regulatory News:

Arkema (Paris:AKE) a réalisé une excellente

performance financière au premier trimestre, malgré la forte

inflation des matières premières et de l’énergie et une certaine

disparité de croissance entre les régions et les marchés. Ces

résultats ont été portés par l’accélération du Groupe dans les

matériaux de haute performance, sa capacité à intégrer les hausses

de coûts dans ses prix de vente et son agilité dans un

environnement mondial complexe.

- Chiffre d’affaires du Groupe de 2,9 Mds€, en

hausse de 30 % par rapport à l’an dernier à périmètre et

change constants :

- Volumes en légère baisse par rapport au point élevé de l’an

dernier, impactés principalement par des perturbations logistiques

et des pénuries de matières premières

- Amélioration continue du mix produits, reflétant l’accélération

de la demande pour des solutions de haute performance

- Adaptation des prix de vente compensant l’inflation très

significative des matières premières, de l’énergie et du

transport

- Matériaux de Spécialités représentant 90 % du chiffre

d’affaires du Groupe (82 % au 1T’21)

- EBITDA de 619 M€, en hausse de 72,9 % par

rapport au 1T’21, et marge d’EBITDA en forte progression à

21,4 % :

- EBITDA des Matériaux de Spécialités en croissance de 82 % à 556

M€ (306 M€ au 1T’21), bénéficiant de volumes solides, de la

politique de prix de vente face au contexte fortement

inflationniste, et du développement d’applications à forte valeur

ajoutée sur les grandes tendances durables (batteries, 3D,

allègement, matériaux bio-sourcés, peintures plus

écologiques…)

- EBITDA des Intermédiaires en progression de 25 % soutenu par

l’amélioration des Gaz Fluorés et les meilleures conditions dans

l’amont acrylique en Asie

- Résultat net courant multiplié par 2,4 à 376 M€,

soit 4,96 euros par action (2,08 euros au 1T’21)

- Flux de trésorerie courant de 26 M€ (53 M€ au

1T’21) intégrant la hausse saisonnière du besoin en fonds de

roulement, ainsi que les prix de vente et de matières premières

plus élevés

- Dette nette bien maîtrisée à 2 703 M€, dont 700

M€ d’obligations hybrides, incluant l’acquisition des adhésifs de

performance d’Ashland finalisée le 28 février 2022, et représentant

1,4x l’EBITDA des douze derniers mois

Compte tenu de cet excellent début d’année, tout en restant

attentif à l’évolution de l’environnement macroéconomique, Arkema

vise désormais en 2022 à périmètre constant, un EBITDA pour ses

Matériaux de Spécialités et pour le Groupe en légère hausse par

rapport au niveau record de 2021.

À l’issue du Conseil d’administration d’Arkema du 4 mai 2022 qui

a examiné l’information financière consolidée du Groupe du premier

trimestre 2022, Thierry Le Hénaff, Président-directeur général, a

déclaré :

« La très belle performance du premier trimestre reflète la

force de notre innovation au service du développement durable et le

positionnement très solide d’Arkema pour répondre à l’accélération

de la demande en solutions de pointe dans des marchés à forte

valeur ajoutée. Dans un contexte opérationnel toujours

particulièrement exigeant, notre présence géographique équilibrée,

nos technologies, notre proximité client et l’engagement des

équipes d’Arkema sont des atouts de premier plan. Malgré les

incertitudes qui pèsent aujourd’hui sur la croissance mondiale, les

très bons résultats de ce premier trimestre nous rendent confiants

pour dépasser en 2022 le niveau de résultats record de l’an passé

et motivent particulièrement les équipes pour poursuivre la mise en

place de notre stratégie centrée sur les Matériaux de

Spécialités.

Nous sommes également heureux de l’arrivée au 1er mars dernier

des équipes des adhésifs d’Ashland, activité de premier plan qui

confirme déjà tout son potentiel. Nous nous réjouissons enfin de

démarrer très prochainement, dans les délais et coûts impartis, nos

deux nouvelles usines à Singapour et aux États-Unis, pleinement

ancrées dans la thématique de la décarbonation. »

CHIFFRES-CLÉS DU 1ER TRIMESTRE 2022

en millions d'euros

1T 2022

1T 2021 (1

)

Variation Chiffre d'affaires

2 887

2 226

+29.7% EBITDA

619

358

+72.9% Matériaux de Spécialités

556

306

+81.7% Intermédiaires

94

75

+25.3% Corporate

-31

-23

Marge d'EBITDA

21.4

%

16.1

%

Matériaux de Spécialités

21.3

%

16.3

%

Intermédiaires

34.7

%

21.7

%

Résultat d'exploitation courant (REBIT)

488

223

+118.8% Marge de REBIT

16.9

%

10.0

%

Résultat net courant

376

159

+136.5% Résultat net courant par action (en €)

4.96

2.08

+138.5%

Flux de trésorerie courant

26

53

-50.9

%

Flux de trésorerie libre

-23

-16

Dette nette y compris obligations hybrides

2,703

2,002

1 177 M€ au 31 décembre 2021

ACTIVITÉ SUR LE 1ER TRIMESTRE 2022

Le chiffre d’affaires progresse de 29,7 % par

rapport au 1T 2021 pour s’établir à 2 887 millions d’euros.

Face à une base de comparaison élevée, les volumes sont en légère

baisse de 2,2 %, impactés par des perturbations logistiques en

Europe et aux États-Unis et la pénurie de certaines matières

premières, en particulier dans le segment Adhésifs. Si la demande

sous-jacente reste correctement orientée dans la plupart des

marchés finaux et régions du Groupe, un ralentissement a néanmoins

été observé en Chine en fin de trimestre en raison des confinements

liés au Covid, ainsi que dans la construction en Europe. L’effet

prix de + 31,5 % reflète notamment la capacité d’Arkema à

répercuter dans les prix de vente de ses Matériaux de Spécialités

la très forte inflation des matières premières, de l’énergie et du

transport, ainsi que les meilleures conditions dans l’amont

acrylique. L’effet périmètre est négatif (- 4,9 %), la cession du

PMMA n’étant que partiellement compensée par l’intégration des

acquisitions dans les Matériaux de Spécialités. L’effet change de +

5,3 % résulte essentiellement de l’appréciation du dollar US par

rapport à l’euro.

Au premier trimestre 2022, le chiffre d’affaires des Matériaux

de Spécialités représente 90 % du chiffre d’affaires du Groupe (82

% au 1T’21), confirmant le bénéfice de la stratégie menée par le

Groupe.

L’EBITDA du Groupe, en forte progression de + 72,9 % à

619 millions d’euros, est tiré notamment par l’amélioration

du mix produits liée à la demande élevée pour des solutions à fort

contenu technologique dans les batteries, les biens de

consommation, l’électronique ou encore l’impression 3D, la capacité

du Groupe à répercuter la très forte inflation de ses coûts, ainsi

que par des conditions de marché favorables dans l’amont acrylique.

L’EBITDA des Matériaux de Spécialités est en hausse de 81,7 % à 556

millions d’euros, soutenu par la belle performance de tous ses

segments d’activités. L’EBITDA des Intermédiaires progresse de 25,3

% pour s’établir à 94 millions d’euros. Dans ce contexte exigeant

et complexe mais néanmoins porteur, la marge d’EBITDA du

Groupe est en hausse de 530 bps à 21,4 %.

Le résultat d’exploitation courant (REBIT) a plus que

doublé par rapport à l’an dernier pour s’établir à 488 millions

d’euros. Il intègre des amortissements et dépréciations

courants de 131 millions d’euros, en baisse de 4 millions d’euros

par rapport au 1er trimestre 2021, traduisant principalement

l’effet périmètre lié à la cession du PMMA en mai 2021. La marge

de REBIT atteint 16,9 % (10,0 % au 1T’21).

Le résultat net courant est en forte hausse à 376

millions d’euros (159 millions d’euros au 1T’21), soit 4,96

euros par action. Hors éléments exceptionnels, le taux

d’imposition s’établit à 21 % du résultat d’exploitation

courant.

FLUX DE TRÉSORERIE ET ENDETTEMENT NET AU 31 MARS 2022

Le flux de trésorerie courant s’élève à 26 millions

d’euros, en légère baisse par rapport au premier trimestre 2021

(53 millions d’euros). Si la performance opérationnelle du Groupe

est en hausse significative par rapport à l’an dernier,

l’augmentation du besoin en fonds de roulement est également plus

prononcée, reflétant l’inflation inédite du coût des matières

premières et de l’énergie, des prix de vente également plus élevés,

ainsi que la saisonnalité traditionnelle des volumes du premier

trimestre. À fin mars 2022, le besoin en fonds de roulement est de

retour à un niveau plus normatif, représentant 14,0 % du chiffre

d’affaires annualisé (12,7 % à fin mars 2021 et 16,5 % à fin mars

2020). Le flux de trésorerie courant inclut également des

investissements courants de 72 millions d’euros, stables par

rapport à l’an dernier.

Le flux de trésorerie libre s’établit à - 23 millions

d’euros (- 16 millions d’euros au 1T’21), et intègre des

investissements exceptionnels de 40 millions d’euros, en baisse de

13 millions d’euros par rapport à l’an dernier, les deux projets

majeurs concernés entrant dans la phase finale de leur mise en

œuvre.

Le flux de trésorerie net lié aux opérations de gestion de

portefeuille s’élève à - 1 496 millions d’euros au

premier trimestre 2022, reflétant principalement le paiement de

l’acquisition des adhésifs de performance d’Ashland finalisée le 28

février 2022.

Par conséquent, la dette nette incluant les obligations

hybrides est en hausse significative, et atteint 2 703 millions

d’euros contre 1 177 millions d’euros à fin 2021. Le ratio

dette nette (incluant hybrides) sur EBITDA des douze derniers mois

reste néanmoins très en deçà du seuil de 2x, et s’établit à 1,4x.

Pro forma, en intégrant l’EBITDA sur douze mois des adhésifs

d’Ashland et excluant la contribution résiduelle du PMMA, ce ratio

est de 1,3x.

ACTIVITÉ DES SEGMENTS SUR LE 1ER TRIMESTRE 2022

ADHÉSIFS (23 % DU CHIFFRE D’AFFAIRES DU

GROUPE)

en millions d'euros

1T 2022

1T 2021

Variation Chiffre d'affaires

670

555

+20.7% EBITDA

90

86

+4.7% Marge d'EBITDA

13.4

%

15.5

%

Résultat d'exploitation courant (REBIT)

73

71

+2.8% Marge de REBIT

10.9

%

12.8

%

Le chiffre d’affaires du segment Adhésifs est en forte

progression de 20,7 % par rapport au 1er trimestre 2021 et

s’établit à 670 millions d’euros, tiré par un effet prix de

+ 15,8 % qui traduit la poursuite des actions du Groupe pour

répercuter l’inflation significative des matières premières, de

l’énergie et du transport. Dans un contexte de demande soutenue,

les volumes diminuent cependant de 4,5 % en regard du point élevé

de l’an dernier, impactés par le ralentissement observé récemment

dans la construction et le bricolage en Europe, les difficultés

logistiques, ainsi que les pénuries de certaines matières premières

qui se résorbent néanmoins progressivement. Les volumes aux

États-Unis se situent à un bon niveau. L’effet périmètre de + 6,3 %

correspond à l’intégration des adhésifs de performance d’Ashland

sur le mois de mars, ainsi que Poliplas et Edge Adhesives Texas sur

le trimestre. L’effet change s’établit à + 3,1 %.

À 90 millions d’euros, l’EBITDA du segment

progresse de 4,7 % par rapport au 1er trimestre 2021, et la

marge d’EBITDA s’élève à 13,4 % (15,5 % au

1T’21), impactée essentiellement par l’effet mécanique dilutif des

hausses de prix qui couvrent l’ensemble des coûts des matières

premières. Cette performance reflète le bénéfice des actions de

hausse des prix, l’amélioration du mix produits vers des solutions

adhésives de haute performance dans des applications à forte valeur

ajoutée, ainsi que dans une moindre mesure l’intégration des

acquisitions, en particulier les adhésifs de performance d’Ashland

sur le mois de mars.

MATÉRIAUX AVANCÉS (37 % DU CHIFFRE

D’AFFAIRES DU GROUPE)

en millions d'euros

1T 2022

1T 2021 (1)

Variation Chiffre d'affaires

1,075

752

+43.0% EBITDA

274

142

+93.0% Marge d'EBITDA

25.5%

18.9%

Résultat d'exploitation courant (REBIT)

207

75

+176.0% Marge de REBIT

19.3%

10.0%

En hausse de 43,0 % par rapport au 1er trimestre 2021, le

chiffre d’affaires du segment Matériaux Avancés s’élève à

1 075 millions d’euros. Dans un environnement de demande

restant favorable dans la majorité des marchés industriels à

l’exception de l’automobile toujours en retrait, les volumes sont

en légère baisse de 2,0 % par rapport à l’an dernier, impactés

principalement par des perturbations logistiques. Fortement positif

dans les deux Business Lines du segment, l’effet prix de + 39,4 %

reflète les initiatives de hausses de prix de vente dans le

contexte d’inflation toujours marquée des matières premières, de

l’énergie et des coûts de transport, ainsi que l’amélioration nette

du mix produits vers des solutions de haute performance répondant

aux grandes tendances mondiales. En particulier, la dynamique est

toujours soutenue dans les batteries, l’allègement, le sport, les

matériaux bio-sourcés et l’électronique. L’effet périmètre de - 0,5

% correspond à la cession en décembre 2021 de l’activité époxydes

en partie compensée par l’intégration d’Agiplast, et l’effet change

s’établit à + 6,1 %.

L’EBITDA du segment s’établit au niveau record de 274

millions d’euros, en hausse de 93,0 % par rapport à l’an

dernier, reflétant notamment le positionnement du segment sur des

solutions à plus forte valeur ajoutée. La marge d’EBITDA

progresse significativement de 660 bps à 25,5 %, traduisant

la grande qualité du portefeuille d’innovation du Groupe.

COATING SOLUTIONS (30 % DU CHIFFRE

D’AFFAIRES DU GROUPE)

en millions d'euros

1T 2022

1T 2021

Variation Chiffre d'affaires

862

567

+52.0% EBITDA

192

78

+146.2% Marge d'EBITDA

22.3

%

13.8

%

Résultat d'exploitation courant (REBIT)

161

49

+228.6% Marge de REBIT

18.7

%

8.6

%

À 862 millions d’euros, le chiffre

d’affaires du segment Coating Solutions est en croissance de 52

% par rapport à l’an dernier. À + 41,8 %, l’effet prix est soutenu

dans toutes les activités du segment. Dans un environnement de

forte inflation des matières premières, de l’énergie et du

transport, il reflète tant les initiatives d’augmentations de prix

engagées par le Groupe pour en compenser l’impact, que les

conditions plus favorables dans l’amont acrylique. Les volumes sont

en hausse de 4,2 %, bénéficiant d’une demande qui reste bien

orientée et d’une base de comparaison relativement favorable en

raison du ralentissement lié à la tempête Uri aux États-Unis l’an

dernier, mais restent impactés par les difficultés logistiques

rencontrées pour expédier ou recevoir les produits. L’effet change

contribue à hauteur de + 6,0 % au chiffre d’affaires du

segment.

Dans ce contexte, le segment Coating Solutions réalise une

excellente performance financière, avec un EBITDA de 192

millions d’euros versus 78 millions d’euros l’an dernier, qui

avait été impacté par les conséquences de la tempête Uri aux

États-Unis. Tant l’amont acrylique que les activités aval

progressent sensiblement. La marge d’EBITDA atteint 22,3

%, bénéficiant de l’amélioration du mix produits vers des

solutions à plus forte valeur ajoutée répondant notamment aux

enjeux du confort et de la performance de l’habitat ou des

nouvelles énergies, ainsi qu’aux besoins dans l’électronique ou

l’impression 3D.

INTERMÉDIAIRES (10 % DU CHIFFRE

D’AFFAIRES DU GROUPE)

en millions d'euros

1T 2022

1T 2021 (1

)

Variation Chiffre d'affaires

271

346

-21.7

%

EBITDA

94

75

+25.3% Marge d'EBITDA

34.7

%

21.7

%

Résultat d'exploitation courant (REBIT)

79

53

+49.1% Marge de REBIT

29.2

%

15.3

%

Le chiffre d’affaires du segment Intermédiaires s’élève à

271 millions d’euros, en recul de 21,7 % par rapport au

premier trimestre 2021, reflétant notamment un effet périmètre

négatif de - 40,2 % lié à la cession de l’activité PMMA en mai

2021. Bénéficiant de conditions de marché toujours favorables dans

les acryliques en Asie et d’une dynamique positive dans les Gaz

Fluorés aux États-Unis, l’effet prix s’élève à + 23,1 %. Les

volumes sont en baisse de 10,4 %, l’activité acryliques ayant été

impactée en fin de trimestre par les mesures strictes de

confinement en Chine et les Gaz Fluorés par l’effet mécanique des

quotas aux États-Unis. L’effet change s’établit à + 5,8 %.

À 94 millions d’euros, l’EBITDA est en croissance

de 25,3 % par rapport à l’an dernier, malgré un effet périmètre

négatif de l’ordre de - 30 millions d’euros. En forte progression,

la marge d’EBITDA s’établit à 34,7 % (21,7 % au

1T’21), traduisant le redressement des marges dans les Gaz Fluorés

par rapport au niveau dégradé des années précédentes, et les

conditions plus favorables de l’amont acrylique en Asie.

FAITS MARQUANTS DU 1ER TRIMESTRE 2022

Arkema a finalisé le 28 février 2022 l’acquisition de l’activité

Performance Adhesives d’Ashland. Cette opération, réalisée sur la

base d’une valeur d’entreprise de 1 650 millions de dollars US,

soit 8,7x l’EBITDA prévu en 2026 après prise en compte de la

croissance et des synergies évaluées à 12,5 % du chiffre

d’affaires, constitue une étape majeure dans le renforcement du

segment Adhésifs d’Arkema.

Le Groupe a également élargi son offre d’adhésifs de haute

précision avec l’acquisition, finalisée le 1er avril 2022, de la

société Shanghai Zhiguan Polymer Materials (PMP) en Chine,

spécialisée dans les adhésifs thermofusibles pour le marché de

l’électronique grand public.

Dans les Matériaux Avancés, Arkema a annoncé le 26 janvier 2022

viser désormais une augmentation de 50 % de ses capacités de

production de polymères fluorés sur son site de Changshu en Chine

pour accompagner la forte demande dans les batteries lithium-ion et

dans d’autres marchés importants, avec un démarrage prévu fin

2022.

Toujours dans les Matériaux Avancés, Arkema a annoncé le 17

janvier 2022 un projet d’augmentation de 25 % de ses capacités

mondiales de production d’élastomères Pebax®, en investissant sur

le site de Serquigny en France, pour accompagner la forte

croissance de ses clients en particulier dans les marchés du sport

et des biens de consommation.

Par ailleurs, suite à la finalisation le 24 novembre 2021 du

programme de rachats d’actions de 300 millions d’euros, le Conseil

d’administration du 24 janvier 2022 a décidé de procéder à la

réduction de 3,19 % du capital social d’Arkema, par annulation de 2

450 435 actions auto-détenues acquises pour un montant de 270

millions d’euros. À la suite de cette opération, le capital social

d’Arkema s’élève à 742 860 410 euros divisés en 74 286 041 actions

d’un nominal de 10 euros.

Enfin, début janvier, le Groupe et les autres membres fondateurs

du projet « Pragati » pour une culture durable du ricin, ont publié

les résultats de la cinquième année de leur programme, qui a vu une

augmentation de 50 % de graines de ricin certifiées (36 000 tonnes)

et plus de 5 800 cultivateurs formés au terme de cette cinquième

année.

PERSPECTIVES 2022

Les conditions de marchés restent orientées positivement en ce

début de deuxième trimestre, avec néanmoins des disparités selon

les régions et les marchés finaux et un manque de visibilité accru

de l’environnement. La situation sanitaire en Chine, la guerre en

Ukraine, l’inflation élevée des matières premières et de l’énergie,

et les ruptures logistiques sont autant de facteurs qui pourraient

peser sur la demande future.

Dans ce contexte exigeant, le Groupe s’attachera à gérer au

mieux les chaînes d’approvisionnement et à continuer à ajuster de

manière dynamique ses prix de vente. Arkema poursuivra par ailleurs

son innovation de premier plan pour développer en partenariat avec

ses clients ses Matériaux de Spécialités et ses solutions de haute

performance au service du développement durable.

Tout en étant attentif à l’évolution de l’environnement

macroéconomique, le Groupe vise au deuxième trimestre 2022 un

EBITDA en hausse sensible par rapport à l’an dernier, porté en

particulier par les croissances organiques élevées des Matériaux

Avancés et des Coating Solutions. Le segment Adhésifs, encore

impacté par certaines pénuries de matières premières, bénéficiera

de l’intégration des adhésifs d’Ashland.

Par ailleurs, Arkema vise désormais en 2022 à périmètre

constant, un EBITDA pour ses Matériaux de Spécialités et pour le

Groupe en légère hausse par rapport au niveau record de 2021.

En ligne avec sa stratégie de devenir un pur acteur des

Matériaux de Spécialités en 2024, Arkema poursuivra en 2022 sa

politique d’acquisitions ciblées, ainsi que ses réflexions pour le

segment Intermédiaires. Au-delà du démarrage des deux projets

industriels majeurs que constituent les usines de polyamides

bio-sourcés à Singapour et d’acide fluorhydrique aux États-Unis,

prévus dans les prochains mois, Arkema continuera à accroître de

manière sélective ses capacités industrielles pour accompagner sa

croissance.

Le Groupe réitère enfin sa confiance dans sa capacité à

atteindre les objectifs ambitieux qu’il s’est fixés pour 2024. Il

poursuivra la réalisation de sa feuille de route stratégique,

notamment en renforçant ses efforts d’innovation au service du

développement durable. Arkema vise ainsi de développer 1,5 milliard

d’euros de nouveaux revenus entre 2019 et 2030 autour de ses cinq

grandes plateformes d’innovation, à savoir l’allègement et le

design des matériaux, les solutions pour l’électronique, les

énergies nouvelles, le confort et la performance de l’habitat et la

gestion des ressources naturelles.

Les résultats du premier trimestre 2022 sont détaillés dans la

présentation « First-quarter 2022 results and outlook » et dans le

document « Factsheet », tous deux disponibles sur le site internet

de la Société : www.arkema.com/global/fr/investor-relations/

CALENDRIER FINANCIER

19 mai 2022 : Assemblée générale des actionnaires d’Arkema 29

juillet 2022 : Publication des résultats du 2ème trimestre 2022 10

novembre 2022 : Publication des résultats du 3ème trimestre

2022

AVERTISSEMENT

Les informations publiées dans ce communiqué peuvent comporter

des éléments prévisionnels concernant la situation financière, les

résultats d’opérations, les activités et la stratégie d’Arkema.

Dans le contexte actuel où l’épidémie de Covid-19 persiste à

travers le monde, et où les conséquences de l’offensive russe en

Ukraine et des sanctions économiques contre la Russie sur les

équilibres géopolitiques et l’économie mondiale restent

incertaines, les hypothèses retenues ainsi que les éléments

prévisionnels peuvent s’avérer inexacts.

Ces prévisions sont fondées sur la vision actuelle et sur des

hypothèses de la Direction d’Arkema qui peuvent s’avérer inexactes

et sont dépendantes de facteurs de risques tels que l’évolution du

coût des matières premières, la variation des taux de change, le

rythme de réalisation des programmes de réduction de coûts, le

développement de l’offensive russe en Ukraine, l’évolution de la

situation liée au Covid-19, ou l’évolution des conditions

économiques et financières générales. Arkema n’assume aucune

responsabilité quant à la mise à jour des prévisions qui serait due

à la découverte d’informations nouvelles ou à la survenance

d’événements nouveaux ou autres. Des informations supplémentaires

relatives aux facteurs pouvant avoir une influence significative

sur les résultats financiers d’Arkema sont disponibles dans les

documents déposés par Arkema auprès de l’Autorité des marchés

financiers.

Les bilans, compte de résultat, tableau de flux de trésorerie,

tableau de variation des capitaux propres et information

sectorielle joints au présent communiqué de presse sont extraits de

l’information financière consolidée au 31 mars 2022 examinée par le

Conseil d'administration d'Arkema en date du 4 mai 2022. Les

données trimestrielles ne sont pas auditées.

L’information par segment est présentée en conformité avec le

système de reporting interne d’Arkema utilisé par la Direction.

Les principaux indicateurs alternatifs de performance utilisés

par le Groupe sont détaillés dans les tableaux figurant en annexe

du communiqué. Le Groupe utilise également, dans le cadre de

l’analyse de ses résultats ou de la définition de ses objectifs, la

marge d’EBITDA correspondant à l’EBITDA exprimé en pourcentage du

chiffre d’affaires, l’EBITDA étant égal au résultat d’exploitation

courant (REBIT) augmenté des dépréciations et amortissements

courants des actifs corporels et incorporels, ainsi que la marge de

REBIT correspondant au résultat d’exploitation courant (REBIT)

exprimé en pourcentage du chiffre d’affaires.

Enfin, dans le cadre de l’analyse de l’évolution de ses

résultats et plus particulièrement de son chiffre d’affaires, le

Groupe analyse les effets suivants (analyses non auditées) :

- effet périmètre : l’effet périmètre correspond à

l’impact d’un changement de périmètre, que celui-ci résulte d’une

acquisition ou d’une cession d’une activité dans son intégralité ou

d’une entrée ou d’une sortie en consolidation. Une augmentation ou

une fermeture de capacités ne sera pas analysée en tant qu’effet

périmètre ;

- effet change : l’effet change évoqué ici correspond à

l’impact mécanique de la consolidation de comptes en devises autres

que l’euro à des taux différents d’une période à l’autre. L’effet

change sera appréhendé en appliquant à l’agrégat de la période

analysée le taux de la période antérieure ;

- effet prix : l’impact des variations des prix de vente

moyens est estimé par comparaison entre le prix de vente unitaire

net moyen pondéré pour une famille homogène de produits au cours de

la période de référence et le prix de vente unitaire net moyen

pondéré de la période antérieure, multiplié, dans les deux cas, par

les volumes vendus au cours de la période de référence ;

-

effet volume : l’impact des variations de volumes est

estimé en comparant les quantités livrées au cours de la période de

référence avec les quantités livrées au cours de la période

antérieure, multipliées, dans les deux cas, par les prix de vente

unitaires nets moyens pondérés de la période antérieure.

Fort de savoir-faire uniques dans le domaine de la science des

matériaux, Arkema dispose d’un portefeuille de technologies

de premier rang pour répondre à l’accélération de la demande en

matériaux nouveaux et durables. Avec l’ambition de devenir en 2024

un pur acteur des Matériaux de Spécialités, Arkema est aujourd’hui

organisé autour de trois segments complémentaires, résilients et

fortement innovants qui leur sont dédiés et qui représentent 85,5 %

du CA du Groupe en 2021, les Adhésifs, les Matériaux Avancés et les

Coating Solutions, et d’un segment Intermédiaires compétitif et

bien positionné. Arkema offre des solutions technologiques de

pointe pour répondre aux enjeux des nouvelles énergies, de l’accès

à l’eau, du recyclage, de l’urbanisation, ou encore de la mobilité

et est attaché à un dialogue continu avec l’ensemble de ses parties

prenantes. Le Groupe a réalisé un chiffre d’affaires d’environ 9,5

milliards d’euros en 2021 et est présent dans près de 55 pays avec

20 200 collaborateurs.

Société anonyme au capital de 742 860 410 euros – 445 074 685

RCS Nanterre

Suivez-nous sur : Twitter.com/Arkema_group

Linkedin.com/company/arkema

1 Intègre le reclassement de l’amont du PVDF dans le segment

Matériaux Avancés (ex segment Intermédiaires)

Comptes

ARKEMA

Information financière consolidée à fin mars

2022

Les comptes consolidés à fin décembre 2021 sont audités.

COMPTE DE RESULTAT CONSOLIDE

1er

trimestre 2022

1er

trimestre 2021

(En millions d'euros)

Chiffre

d'affaires

2,887

2,226

Coûts et charges d'exploitation

(2,135

)

(1,769

)

Frais de recherche et développement

(66

)

(61

)

Frais administratifs et commerciaux

(217

)

(190

)

Autres charges et produits

(35

)

(24

)

Résultat d'exploitation

434

182

Quote-part dans le résultat net des sociétés mises en équivalence

(1

)

(1

)

Résultat financier

(8

)

(13

)

Impôts sur le résultat

(95

)

(43

)

Résultat net

330

125

Dont résultat net attribuable aux participations ne donnant pas le

contrôle

1

1

Dont résultat net - part du Groupe

329

124

Résultat net par action (en euros)

4.28

1.56

Résultat net dilué par action (en euros)

4.26

1.55

ETAT DU RESULTAT GLOBAL CONSOLIDE

1er

trimestre 2022

1er

trimestre 2021

(En millions d'euros)

Résultat net

330

125

Effet des couvertures

(1

)

(15

)

Autres

-

-

Impôts différés sur effet des couvertures et autres

0

-

Variation des écarts de conversion

90

115

Autres éléments recyclables du résultat global

89

100

Effet de revalorisation des titres non consolidés

(1

)

-

Pertes et gains actuariels

50

61

Impôts différés sur pertes et gains actuariels

(9

)

(13

)

Autres éléments non recyclables du résultat global

40

48

Total des produits et charges reconnus directement en capitaux

propres

129

148

Résultat global

459

273

Dont résultat global attribuable aux participations ne donnant pas

le contrôle

1

2

Dont résultat global - part du Groupe

458

271

INFORMATIONS PAR SECTEUR 1er trimestre 2022* (En millions d'euros)

Adhésifs MatériauxAvancés Coating Solutions

Intermédiaires Corporate Total

Chiffre d'affaires

670

1,075

862

271

9

2,887

EBITDA

90

274

192

94

(31

)

619

Amortissements et dépréciations courants des actifs corporels et

incorporels

(17

)

(67

)

(31

)

(15

)

(1

)

(131

)

Résultat d'exploitation courant (REBIT)

73

207

161

79

(32

)

488

Amortissements liés à la revalorisation des actifs corporels et

incorporels dans le cadre de l'allocation du prix d'acquisition

d'activités

(13

)

(4

)

(2

)

-

-

(19

)

Autres charges et produits

(18

)

(3

)

0

0

(14

)

(35

)

Résultat d'exploitation

42

200

159

79

(46

)

434

Quote-part dans le résultat net des sociétés mises en équivalence

-

(1

)

-

0

-

(1

)

Investissements incorporels et corporels

15

76

15

2

4

112

Dont investissements courants

15

36

15

2

4

72

1er trimestre 2021* (En

millions d'euros)

Adhésifs MatériauxAvancés

Coating Solutions Intermédiaires Corporate

Total Chiffre d'affaires

555

752

567

346

6

2,226

EBITDA

86

142

78

75

(23

)

358

Amortissements et dépréciations courants des actifs corporels et

incorporels

(15

)

(67

)

(29

)

(22

)

(2

)

(135

)

Résultat d'exploitation courant (REBIT)

71

75

49

53

(25

)

223

Amortissements liés à la revalorisation des actifs corporels et

incorporels dans le cadre de l'allocation du prix d'acquisition

d'activités

(12

)

(4

)

(1

)

-

-

(17

)

Autres charges et produits

(6

)

(8

)

(10

)

0

0

(24

)

Résultat d'exploitation

53

63

38

53

(25

)

182

Quote-part dans le résultat net des sociétés mises en équivalence

-

(1

)

-

0

-

(1

)

Investissements incorporels et corporels

15

89

11

9

3

127

Dont investissements courants

15

36

9

9

3

72

* Intègre le reclassement de l’amont du PVDF dans le segment

Matériaux Avancés (ex segment Intermédiaires).

TABLEAU DES FLUX

DE TRESORERIE CONSOLIDES

Fin mars

2022

Fin mars

2021

(En millions d'euros)

Flux de

trésorerie d'exploitation Résultat net

330

125

Amortissements et provisions pour dépréciation d'actifs

154

146

Autres provisions et impôts différés

(13

)

12

(Profits)/Pertes sur cession d'actifs long terme

0

(2

)

Dividendes moins résultat des sociétés mises en équivalence

1

1

Variation du besoin en fonds de roulement

(332

)

(137

)

Autres variations

10

6

Flux de trésorerie provenant de l'exploitation

150

151

Flux de trésorerie d'investissement

Investissements incorporels et corporels

(112

)

(127

)

Variation des fournisseurs d'immobilisations

(79

)

(45

)

Coût d'acquisition des activités, net de la trésorerie acquise

(1,481

)

(14

)

Augmentation des Prêts

(6

)

(8

)

Investissements

(1,678

)

(194

)

Produits de cession d'actifs incorporels et corporels

1

5

Produits de cession des activités, nets de la trésorerie cédée

-

-

Produits de cession de titres de participation non consolidés

-

-

Remboursement de prêts à long terme

8

6

Désinvestissements

9

11

Flux de trésorerie provenant des investissements nets

(1,669

)

(183

)

Flux de trésorerie de financement Variation de

capital et autres fonds propres

-

-

Rachat d'actions propres

(2

)

(28

)

Emission d'obligations hybrides

-

-

Rachat d'obligations hybrides

-

-

Dividendes payés aux actionnaires

-

-

Rémunération versée aux porteurs de titres subordonnés à durée

indéterminée

(5

)

(5

)

Dividendes versés aux minoritaires

-

-

Augmentation de l'endettement long terme

1

4

Diminution de l'endettement long terme

(21

)

(14

)

Augmentation/ Diminution de l'endettement court terme

489

(4

)

Flux de trésorerie provenant du financement

462

(47

)

Variation de trésorerie et équivalents de trésorerie

(1,057

)

(79

)

Incidence variations change et périmètre

29

(14

)

Trésorerie et équivalents de trésorerie en début de période

2,285

1,587

Trésorerie et équivalents de trésorerie en fin de

période

1,257

1,494

BILAN CONSOLIDE 31 mars

2022 31 décembre

2021 (En millions d'euros)

ACTIF

Goodwill

3,129

1,925

Autres immobilisations incorporelles, valeur nette

1,679

1,517

Immobilisations corporelles, valeur nette

3,140

3,031

Sociétés mises en équivalence : titres et prêts

28

29

Autres titres de participation

51

52

Actifs d'impôt différé

141

144

Autres actifs non courants

217

218

TOTAL ACTIF NON COURANT

8,385

6,916

Stocks

1,527

1,283

Clients et comptes rattachés

1,848

1,432

Autres créances

187

181

Impôts sur les sociétés - créances

101

91

Actifs financiers dérivés courants

35

109

Trésorerie et équivalents de trésorerie

1,257

2,285

Actifs destinés à être cédés

4

4

TOTAL ACTIF COURANT

4,959

5,385

TOTAL ACTIF

13,344

12,301

CAPITAUX PROPRES ET PASSIF Capital

743

767

Primes et réserves

5,721

5,598

Actions auto-détenues

(37

)

(305

)

Ecarts de conversion

333

243

TOTAL DES CAPITAUX PROPRES - PART DU GROUPE

6,760

6,303

Participations ne donnant pas le contrôle

49

47

TOTAL DES CAPITAUX PROPRES

6,809

6,350

Passifs d'impôt différé

341

342

Provisions pour retraites et avantages du personnel

440

493

Autres provisions et autres passifs non courants

444

443

Emprunts et dettes financières à long terme

2,690

2,680

TOTAL PASSIF NON COURANT

3,915

3,958

Fournisseurs et comptes rattachés

1,381

1,274

Autres créditeurs et dettes diverses

448

430

Impôts sur les sociétés - dettes

206

155

Passifs financiers dérivés courants

15

52

Emprunts et dettes financières à court terme

570

82

Passifs relatifs aux actifs destinés à être cédés

-

-

TOTAL PASSIF COURANT

2,620

1,993

TOTAL DES CAPITAUX PROPRES ET DU PASSIF

13,344

12,301

TABLEAU DE VARIATION DES CAPITAUX PROPRES CONSOLIDES

Actions émises Actions propres Capitauxpropres

part duGroupe Participations nedonnant pas le contrôle

Capitauxpropres (En millions d'euros)

Nombre

Montant Primes Obligationshybrides

Réservesconsolidées Ecarts deconversion Nombre

Montant Au 1er janvier 2022

76,736,476

767

1,272

700

3,626

243

(2,779,553

)

(305

)

6,303

47

6,350

Dividendes payés

-

-

-

-

(5

)

-

-

-

(5

)

-

(5

)

Emissions d'actions

-

-

-

-

-

-

-

-

-

-

-

Réduction de capital par annulation d'actions propres

(2,450,435

)

(24

)

(246

)

-

-

-

2,450,435

270

-

-

-

Rachat d'actions propres

-

-

-

-

-

-

(20,000

)

(2

)

(2

)

-

(2

)

Attribution d'actions propres aux salariés

-

-

-

-

-

-

-

-

-

-

-

Paiements fondés sur des actions

-

-

-

-

7

-

-

-

7

-

7

Emission d'obligations hybrides

-

-

-

-

-

-

-

-

-

-

-

Rachat/remboursement d'obligations hybrides

-

-

-

-

-

-

-

-

-

-

-

Autres

-

-

-

-

(1

)

-

-

-

(1

)

1

-

Transactions avec les actionnaires

(2,450,435

)

(24

)

(246

)

-

1

-

2,430,435

268

(1

)

1

-

Résultat net

-

-

-

-

329

-

-

-

329

1

330

Total des produits et charges reconnus directement en capitaux

propres

-

-

-

-

39

90

-

-

129

-

129

Résultat global

-

-

-

-

368

90

-

-

458

1

459

Au 31 mars 2022

74,286,041

743

1,026

700

3,995

333

(349,118

)

(37

)

6,760

49

6,809

INDICATEURS ALTERNATIFS DE

PERFORMANCE

Afin de suivre et d’analyser la performance financière du Groupe

et celle de ses différentes activités, la direction du Groupe

utilise des indicateurs alternatifs de performance, indicateurs

financiers non définis dans les IFRS. Une réconciliation avec les

agrégats des états financiers consolidés IFRS est présentée dans

cette note.

RESULTAT D'EXPLOITATION COURANT (REBIT) ET EBITDA (En

millions d'euros)

1er trimestre 2022

1er trimestre 2021 RESULTAT

D'EXPLOITATION

434

182

- Amortissements liés à la revalorisation des actifs corporels et

incorporels dans le cadre de l'allocation du prix d'acquisition

d'activités

(19

)

(17

)

- Autres charges et produits

(35

)

(24

)

RESULTAT D'EXPLOITATION COURANT (REBIT)

488

223

- Amortissements et dépréciation courants des actifs corporels et

incorporels

(131

)

(135

)

EBITDA

619

358

Détail des amortissements et

dépréciations des actifs corporels et incorporels :

(En millions d'euros)

1er trimestre

2022 1er trimestre 2021

Amortissements et dépréciations des actifs corporels et

incorporels

(154

)

(146

)

Dont amortissements et dépréciations courants des actifs corporels

et incorporels

(131

)

(135

)

Dont amortissements liés à la revalorisation des actifs corporels

et incorporels dans le cadre de l'allocation du prix d'acquisition

d'activités

(19

)

(17

)

Dont amortissements et dépréciations en autres charges et produits

(4

)

6

RESULTAT NET COURANT ET RESULTAT NET COURANT PAR

ACTION (En millions d'euros)

1er

trimestre 2022 1er trimestre

2021 RESULTAT NET - PART DU GROUPE

329

124

- Amortissements liés à la revalorisation des actifs corporels et

incorporels dans le cadre de l'allocation du prix d'acquisition

d'activités

(19

)

(17

)

- Autres charges et produits

(35

)

(24

)

- Autres charges et produits attribuables aux participations ne

donnant pas le contrôle

-

-

- Impôts sur les amortissements liés à la revalorisation des actifs

corporels et incorporels dans le cadre de l'allocation du prix

d'acquisition d'activités

4

4

- Impôts sur autres charges et produits

3

2

- Impôts non courants

-

-

RESULTAT NET COURANT

376

159

Nombre moyen pondéré d'actions ordinaires

75,747,926

76,479,782

Nombre moyen pondéré d'actions ordinaires potentielles

76,083,027

76,736,476

Résultat net courant par action (en euros)

4.96

2.08

Résultat net courant dilué par action (en euros)

4.94

2.07

INVESTISSEMENTS COURANTS (En millions

d'euros)

1er trimestre 2022

1er trimestre 2021

INVESTISSEMENTS INCORPORELS ET CORPORELS

112

127

- Investissements exceptionnels

40

53

- Investissements liés à des opérations de gestion du portefeuille

-

-

- Investissements sans impact sur la dette nette

0

2

INVESTISSEMENTS COURANTS

72

72

FLUX DE TRESORERIE (En millions

d’euros)

1er trimestre 2022

1er trimestre 2021 Flux de

trésorerie provenant de l’exploitation

150

151

+ Flux de trésorerie provenant des investissements nets

(1,669

)

(183

)

FLUX DE TRESORERIE NET

(1,519

)

(32

)

- Flux de trésorerie net liés aux opérations de gestion du

portefeuille

(1,496

)

(16

)

FLUX DE TRESORERIE LIBRE

(23

)

(16

)

Investissements exceptionnels

(40

)

(53

)

- Flux de trésorerie non courants

(9

)

(16

)

FLUX DE TRESORERIE COURANT

26

53

Les flux de trésorerie nets liés aux opérations de gestion

du portefeuille correspondent à l’impact des opérations

d’acquisition et de cession. Les flux de trésorerie non courants

correspondent aux flux de trésorerie liés aux autres produits et

charges.

DETTE NETTE (En millions d’euros)

Fin mars 2022 Fin décembre 2021 Emprunts et dettes

financières à long terme

2,690

2,680

+ Emprunts et dettes financières à court terme

570

82

- Trésorerie et équivalents de trésorerie

1,257

2,285

DETTE NETTE

2,003

477

+ Obligations hybrides

700

700

DETTE NETTE ET OBLIGATIONS HYBRIDES

2,703

1,177

BESOIN EN FONDS DE ROULEMENT (En

millions d’euros)

Fin mars 2022

Fin décembre 2021 Stocks

1,527

1,283

+ Créances clients et comptes rattachés

1,848

1,432

+ Autres créances y compris impôts sur les sociétés

288

272

+ Actifs financiers dérivés courants

35

109

- Fournisseurs et comptes rattachés

1,381

1,274

- Autres créditeurs et dettes diverses y compris impôts sur les

sociétés

654

585

- Passifs financiers dérivés courants

15

52

BESOIN EN FONDS DE ROULEMENT

1,648

1,185

CAPITAUX EMPLOYES (En millions d'euros)

Fin mars 2022 Fin décembre 2021 Goodwill, valeur

nette

3,129

1,925

+ Immobilisations incorporelles (hors goodwill) et corporelles,

valeur nette

4,819

4,548

+ Titres des sociétés mises en équivalence

28

29

+ Autres titres de participation et autres actifs non courants

268

270

+ Besoin en fonds de roulement

1,648

1,185

CAPITAUX EMPLOYES

9,892

7,957

Elements des capitaux employés classés en actifs destinés à être

cédés

4

4

CAPITAUX EMPLOYES AJUSTES

9,896

7,961

Consultez la

version source sur businesswire.com : https://www.businesswire.com/news/home/20220504005941/fr/

Contacts Investisseurs Béatrice Zilm +33 (0)1 49 00 75 58

beatrice.zilm@arkema.com Peter Farren +33 (0)1 49 00 73 12

peter.farren@arkema.com Mathieu Briatta +33 (0)1 49 00 72 07

mathieu.briatta@arkema.com Caroline Chung +33 (0)1 49 00 74 37

caroline.chung@arkema.com

Contacts Presse Gilles Galinier +33 (0)1 49 00 70 07

gilles.galinier@arkema.com Véronique Obrecht +33 (0)1 49 00 88 41

veronique.obrecht@arkema.com

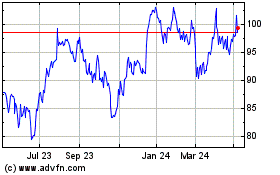

Arkema (EU:AKE)

Historical Stock Chart

From Nov 2024 to Dec 2024

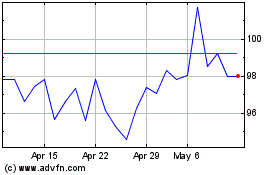

Arkema (EU:AKE)

Historical Stock Chart

From Dec 2023 to Dec 2024