Elliott devra faire preuve de diplomatie chez Pernod Ricard - DJ Plus

13 December 2018 - 3:48AM

Bourse Web Dow Jones (French)

Carol Ryan,

The Wall Street Journal,

LONDRES (Agefi-Dow Jones)--Le fonds activiste Elliott Management

devra faire preuve de délicatesse, qui n'est pourtant pas sa

qualité première, s'il veut contribuer à améliorer les résultats de

sa dernière cible en date Pernod Ricard.

Le gérant de fonds dirigé par Paul Singer a annoncé mercredi qu'il

détenait 2,5% des intérêts économiques du numéro deux mondial des

spiritueux. Connu pour avoir porté le fer avec les dirigeants

d'autres sociétés européennes, notamment Akzo Nobel et Telecom

Italia, Elliott devra adopter une autre approche avec le groupe

français. Pernod Ricard pourrait d'ailleurs s'en tirer à bon compte

s'il applique certaines recettes de son rival britannique

Diageo.

Pernod Ricard, propriétaire du cognac Martell et de la vodka

Absolut, n'est pas un cancre. Au premier trimestre de son exercice

2018/19, le groupe a dégagé une croissance organique de 10,4%,

supérieure à celle de Diageo. Depuis le début de l'année, le titre

offre un rendement de 13% à ses actionnaires, y compris les

dividendes, à comparer à une baisse de 7% pour l'indice CAC 40.

Mais son niveau de rentabilité reste un sujet. Comme le souligne

Elliott, la marge opérationnelle du français est 5 points

en-dessous de celle de son concurrent britannique. Cet écart

s'explique en partie par une exposition moins forte au marché

américain. Il tient aussi au fait que Diageo a taillé dans ses

coûts afin de repousser la menace d'un autre fonds activiste, 3G

Capital, actionnaire de Kraft Heinz et Anheuser-Busch InBev.

Pernod pourrait prendre exemple sur son concurrent en s'attaquant

aux différentes strates de coûts générées par son organisation

décentralisée. La nomination de nouveaux administrateurs pourrait

également faire taire les critiques d'Elliott sur le manque

d'ouverture du conseil d'administration et la mainmise de la

famille Ricard, qui détient encore 14% du capital et contrôle 20%

des droits de vote.

Le groupe devrait néanmoins échapper aux changements radicaux

habituellement réclamés par Elliott. Le fonds n'a pas évoqué de

cessions d'actifs, contrairement à ce qu'il a fait dans l'un de ses

récents investissements, l'hôtelier britannique Whitbread. La

question d'un rachat, comme pour le néerlandais Akzo Nobel, n'est

pas non plus posée.

Compte tenu de la taille de sa participation, Elliott devra

s'accorder avec un actionnaire de poids derrière la famille Ricard:

Groupe Bruxelles Lambert à la tête de 7% du capital et que le fonds

n'a pas encore sondé. Conscient que la France reste un pays

hermétique aux activistes, l'investisseur s'est attaché les

services d'une figure du monde des affaires, Alain Minc, pour se

faire accepter.

Parmi ses récentes cibles en Europe, Pernod Ricard est celle avec

qui le fonds a le plus de chances d'entretenir de bons termes.

-Carol Ryan, The Wall Street Journal

(Version française: François Schott) ed: ECH

Agefi-Dow Jones The financial newswires

(END) Dow Jones Newswires

December 12, 2018 11:28 ET (16:28 GMT)

Copyright (c) 2018 Dow Jones & Company, Inc.

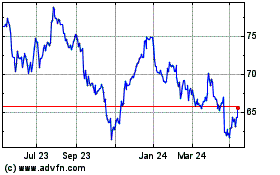

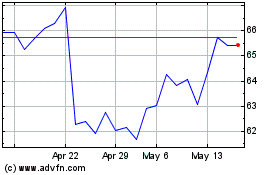

Akzo Nobel NV (EU:AKZA)

Historical Stock Chart

From Dec 2024 to Dec 2024

Akzo Nobel NV (EU:AKZA)

Historical Stock Chart

From Dec 2023 to Dec 2024