AMA lance une augmentation de capital avec suppression du droit

préférentiel de souscription des actionnaires d’un montant de 7,99

millions d’euros

AMA lance une augmentation de capital

avec suppression du droit préférentiel de souscription des

actionnaires d’un montant de

7,99

millions d’euros

-

Augmentation de capital

d’environ

7,99

millions d’euros par voie d’offre au

public

-

Prix de souscription :

0,26 euro par action nouvelle

affichant une décote de

10,3% par rapport au cours de clôture du

12 juin 2023

-

Période de souscription : du 13 juin 2023 au 26 juin

2023 (inclus)

-

Engagement de souscription à hauteur de 100% de l’opération

de la famille Guillemot, à travers la

société Guillemot Brothers

SAS

-

L’actionnaire détenant 1%

du capital social, ne participant pas à l’offre,

détiendrait 0,42%

du capital social à l’issue de l’offre

AMA CORPORATION PLC

(« AMA »),

éditeur et intégrateur d’applications de productivité sécurisées,

conçues pour les travailleurs de terrain connectés, annonce le

lancement d’une augmentation de capital avec suppression du droit

préférentiel de souscription par voie d’offre au public d’un

montant de 7,99 millions d’euros

(l’ « Offre »).

Christian Guillemot,

co-fondateur et Président directeur général d’AMA, commente :

« De nombreuses avancées ont été accomplies depuis

l’introduction en bourse pour favoriser la croissance du marché des

solutions de réalité assistée pour les professionnels sur le

terrain. Grâce à un rythme d’innovation soutenu, nos logiciels

propriétaires, XpertEye, s’intègrent de plus en plus facilement

dans les systèmes existants et notre nouvelle offre commerciale,

l’Enterprise Model, favorise la dynamique de vente et un

déploiement à plus grande échelle de nos solutions. Aujourd’hui,

nous réalisons cette augmentation de capital pour conserver une

situation financière solide, et la confiance de nos clients,

majoritairement des grands groupes internationaux, dans notre

capacité à les accompagner sur le long terme. En 2023, à l’appui

des prochaines innovations et d’une stratégie commerciale

renforcée, alliant ventes directes et partenariats de distribution,

nous voulons confirmer le point d’inflexion de notre carnet de

commandes enregistré ces dernières semaines.

Pour cette opération d’environ 7,99 millions

d’euros la procédure de maintien du droit préférentiel de

souscription, ou de mise en place d’un délai de priorité, ont

révélé des complexités techniques importantes, qui auraient pu

compromettre le bon déroulement de l’opération. Néanmoins, nous

souhaitons vivement que cette opération soit ouverte à tous et sa

durée de placement le reflète. C’est pourquoi les actionnaires

fondateurs de la famille Guillemot ont fait le choix de souscrire à

hauteur de 50 à 100% des actions offertes et de garantir ainsi son

succès. »

Raisons de l’opération

La Société prévoit d’utiliser le produit de

l’Offre pour continuer d’afficher une situation financière solide

avec des capitaux propres renforcés tout en maintenant un rythme

d’innovation élevé et une stratégie commerciale internationale.

A l’issue de l’Offre, la Société disposerait

d’un horizon de trésorerie supérieur à 12 mois, hors activation des

lignes de financement déjà octroyées dont le montant s’élève à 12

millions d’euros à la date du présent communiqué de presse.

Modalités de l’opération

Structure de l’Offre

Conformément à l’autorisation donnée par

l’assemblée générale du 12 juin 2023, l’Offre porte sur l’émission

maximum de 30 769 230 actions ordinaires nouvelles d’une valeur

nominale unitaire de 0,125 livre sterling (les

« Actions Offertes »)

réalisée dans le cadre d’une augmentation de capital avec

suppression du droit préférentiel de souscription des actionnaires,

sans délai de priorité, à souscrire en numéraire par voie d’offre

au public, au prix unitaire de 0,26 euro, soit un produit brut

d’émission d’environ 7,99 millions d’euros.

AMA étant une public limited company de droit

anglais, le recours à une augmentation de capital avec maintien du

droit préférentiel de souscription, ainsi que la mise en œuvre d’un

délai de priorité, présentaient des complexités techniques

importantes, relatives à l’identification des actionnaires ainsi

qu’à la gestion des droits préférentiels de souscription et du

délai de priorité, de nature à compromettre la réalisation de

l’opération dans des délais satisfaisants. Pour ces raisons, la

Société a opté pour une augmentation de capital avec suppression du

droit préférentiel de souscription des actionnaires.

La période de souscription débutera le mardi 13

juin 2023 et sera ouverte jusqu’au lundi 26 juin 2023 inclus.

En application des articles 3 du Règlement (UE)

2017/1129 du Parlement Européen et du Conseil du 14 juin 2017 et de

l’article 211-2 du Règlement général de l’Autorité des marchés

financiers (« AMF »), l’Offre ne donnera

pas lieu à l’établissement d’un prospectus soumis à l’approbation

de l’AMF.

Prix de l’Offre

Le prix de souscription des Actions Offertes,

fixé par le conseil d’administration, est de 0,26 euro par action

nouvelle, représentant une décote de 10,3% par rapport au cours de

clôture de l’action AMA le 12 juin 2023 (0,29 euro).

Produit brut de l’Offre

Le produit brut de l’Offre est de 7 999 999,80

euros. L’Offre ne fera pas l’objet d’une clause d’extension. Le

produit net de l’Offre se situe dans une fourchette de 7,6 millions

d’euros à 7,8 millions d’euros.

Engagement de souscription de Guillemot

Brothers SAS

La famille Guillemot, directement ou au travers

de Guillemot Brothers SAS, détient à la date du présent communiqué

79,71% du capital et des droits de vote de la Société. Dans le

cadre de cette opération, la Société et la famille Guillemot

souhaitent vivement que l’Offre soit souscrite le plus largement

possible afin de renforcer son flottant. Néanmoins la famille

Guillement entend également garantir le succès l’Offre. Dans ces

conditions, Guillemot Brothers SAS, actionnaire à hauteur de 34,38%

du capital et des droits de vote de la Société, s’est engagé à

souscrire à hauteur 100% des Actions Offertes.

En conséquence, les ordres de souscription

réalisés par les autres souscripteurs seront servis en priorité et

la souscription de Guillemot Brothers sera réduite en conséquence,

dans la limite de la moitié du montant de l’Offre, soit 4 millions

d’euros.

Engagement d’abstention de la

Société

La Société s’est engagée, auprès de TP ICAP

Midcap, à ne pas émettre de nouvelles actions en dehors des Actions

Offertes et sous réserve de certaines exceptions usuelles, pendant

90 jours suivant la date de règlement-livraison des Actions

Offertes.

Engagement de conservation de Guillemot

Brothers SAS

Guillemot Brothers SAS a pris un engagement de

conservation, auprès de TP ICAP Midcap, portant sur la totalité des

actions détenues, ainsi que sur la totalité des Actions Offertes

qui seront souscrites dans le cadre de l’engagement de souscription

décrit ci-dessus, pendant 180 jours suivant la date de

règlement-livraison des Actions Offertes.

Engagement d’abstention de mise en œuvre

d’un retrait obligatoire

Dans le cas où le flottant viendrait à être

inférieur ou égal à 10%, un retrait de la cotation d’AMA n’est pas

envisagé. Ainsi, la famille Guillemot et Guillemot Brothers

s’engagent à ne pas initier de procédure de retrait obligatoire au

cours des douze mois suivant le règlement-livraison de l’Offre.

La famille Guillemot et la Société souhaitent

que le flottant de la Société reste le plus conséquent possible et

qu’il soit maintenu dans une fourchette de 10% à 15%. Dans

l’hypothèse où le flottant serait inférieur à cette fourchette, ils

mettront en œuvre les moyens à lors disposition afin de renforcer

le niveau du flottant.

Intermédiaire financier

TP ICAP Midcap agit en tant que Coordinateur

Global, Chef de File et Teneur de Livre de l’Offre.

Caractéristiques des actions

nouvelles

Les actions nouvellement émises seront

assimilées aux actions existantes et feront l’objet d’une demande

d’admission aux négociations sur Euronext Growth sur la même ligne

de cotation (code ISIN : GB00BNKGZC51– code mnémonique :

ALAMA). Elles porteront jouissance courante et donneront droit à

tout dividende distribué par la Société à compter de leur date

d’émission.

Les actions nouvelles seront soumises à toutes

les stipulations des statuts de la Société et des dispositions du

Companies Act 2006 applicables aux Public Limited Company de droit

anglais.

La Société étant une public limited company de

droit anglais, il est rappelé que les règles relatives à la

fiscalité, à sa gouvernance, à l’information de ses actionnaires,

aux assemblées générales sont celles applicables en vertu du droit

anglais.

Calendrier de l’Offre

|

12/06/2023 |

- Assemblée générale

des actionnaires autorisant l’Offre

- Décision du conseil

d’administration décidant des modalités de l’Offre

- Diffusion de l’avis

d’Euronext Paris relatif à l’ouverture de l’Offre

|

|

13/06/2023 |

- Ouverture de la

période de souscription

|

|

26/06/2023 |

- Clôture de la

période de souscription

|

|

28/06/2023 |

- Décision du conseil

d’administration arrêtant les caractéristiques définitives de

l’Offre

- Diffusion du

communiqué de presse annonçant les résultats de l’Offre

- Diffusion de l’avis

d’Euronext Paris relatif à l’émission des Actions Offertes

|

|

30/06/2023 |

- Règlement-livraison

des Actions Offertes

- Admission aux

négociations des Actions Offertes sur Euronext Growth Paris

|

Modalités de souscription

Transmission des ordres à

l’Offre

Les personnes désireuses de participer à l’Offre

devront déposer leurs ordres auprès d’un intermédiaire financier

habilité en France, au plus tard le 26 juin 2023 à 17 heures (heure

de Paris) pour les souscriptions aux guichets et à 20 heures (heure

de Paris) pour les souscriptions par Internet si cette possibilité

leur est donnée par leur intermédiaire financier.

Forme et inscription en compte des

Actions Offertes

Les modalités de souscription et d'inscription

des Actions Offertes sont régies par les lois d'Angleterre et du

Pays de Galles, qui requièrent que les actions soient souscrites et

enregistrées dans le registre des actions de la Société tenu par

Link Group (Central Square, 10th Floor, 29 Wellington Street,

Leeds, Angleterre, LS1 4DL).

Les Actions Offertes seront livrées uniquement

sous forme d'inscription en compte, et seront créditées sur les

comptes titres concernés via Euroclear France (66 rue de la

Victoire 75009 Paris, France). Les Actions Offertes seront

inscrites au nom d'Euroclear Nominees Limited (33 Cannon Street,

Londres EC4M 5SB, Royaume-Uni) dans le registre de la Société et

la propriété effective sera enregistrée, par l'intermédiaire

d'Euroclear Bank Brussels (1, boulevard du Roi Albert II

Saint-Josse-ten-Noode, 1210 Belgique) et d'Euroclear France, par

les intermédiaires financiers participant à la chaîne de

détention.

Il est précisé que les actions de la Société ne

sont pas éligibles au régime spécial de plans d’épargne en actions

et au bénéfice de la réduction IR-PME.

Facteurs de risques

Risques liés à l’activité

de la Société

Des informations détaillées concernant AMA,

notamment sur son activité, ses résultats et ses facteurs de

risques sont présentées dans le rapport financier annuel de

l’exercice clos le 31 décembre 2022. Ils sont mis à disposition

ainsi que d’autres informations réglementées et communiqués de

presse, sur le site Internet de la Société

(www.amaxperteye.com/documentations/?lang=fr).

La réalisation de tout ou partie de ces risques

est susceptible d’avoir un effet défavorable sur l’activité, la

situation financière, les résultats, le développement ou les

perspectives de la Société. Les facteurs de risques présentés dans

le rapport financier annuel sont inchangés à la date du présent

communiqué de presse.

La Société a procédé à une revue de son risque

de liquidité et elle estime qu’elle n’y est pas assujettie.

Risques liés à l’Offre

En complément, les investisseurs sont invités à

prendre en considération les risques suivants liés à l’émission des

actions nouvelles :

- le prix de marché

des actions pourrait fluctuer et baisser en dessous du prix de

souscription des actions émises dans le cadre de l’Offre ;

- la volatilité et la

liquidité des actions de la Société pourraient fluctuer

significativement ;

- des cessions

d’actions de la Société pourraient intervenir sur le marché et

avoir une incidence défavorable sur le cours de l’action de la

Société ; et

- les actionnaires de

la Société pourraient subir une dilution potentiellement

significative découlant d’éventuelles augmentations de capital

futures.

Incidence de l’émission des actions sur

la participation des actionnaires

L’incidence de l’émission des Actions Offertes

décrites ci-dessus sur la participation dans le capital des

actionnaires (calculs effectués sur la base des

22 455 815 actions composant le capital social au 31

décembre 2022 et 24 496 315 actions sur une base

entièrement diluée, comprenant les actions pouvant être émises sur

exercice de stock-options, à la même date) serait la

suivante :

|

|

Participation de l’actionnaire en % |

|

Sur une base non diluée |

Sur une base diluée |

|

Avant émission des actions nouvelles |

1,00% |

0,92% |

|

Après émission des 30 769 230 actions nouvelles |

0,42% |

0,41% |

Incidence de l’émission des actions sur

la quote-part des capitaux propres

L’incidence de l’émission des Actions Offertes

décrites ci-dessus sur la quote-part des capitaux propres des

actionnaires (calculs effectués sur la base des

22 455 815 actions composant le capital social au 31

décembre 2022 et 24 496 315 actions sur une base

entièrement diluée comprenant les actions pouvant être émises sur

exercice de stock-options, à la même date) serait la

suivante :

|

|

Capitaux propres au 31 décembre 2022 |

|

Sur une base non diluée |

Sur une base diluée |

|

Avant émission des actions nouvelles |

0,26€ |

0,25€ |

|

Après émission des 30 769 230 actions nouvelles |

0,26€ |

0,26€ |

Répartition du capital avant

l’Opération

|

|

Avant l’Opération |

|

Nombre d’actions et de droits de vote

théoriques |

% du capital et des droits de vote théoriques |

|

Guillemot Brothers SAS |

7 721 212 |

34,38% |

|

Famille Guillemot |

10 178 375 |

45,33% |

|

Flottant |

4 556 228 |

20,29% |

|

Total |

22 455 815 |

100,00% |

Répartition du capital après

l’Opération

En cas de souscription de Guillemot

Brothers à hauteur de 50% de son engagement

|

|

Après l’Opération |

|

Nombre d’actions et de droits de vote

théoriques |

% du capital et des droits de vote théoriques |

|

Guillemot Brothers SAS |

23 046 882 |

43,40% |

|

Famille Guillemot |

10 178 375 |

19,17% |

|

Flottant |

19 881 898 |

37,44% |

|

Total |

53 107 155 |

100,00% |

En cas de souscription de Guillemot

Brothers à hauteur de 100% de son engagement

|

|

Après l’Opération |

|

Nombre d’actions et de droits de vote

théoriques |

% du capital et des droits de vote théoriques |

|

Guillemot Brothers SAS |

38 372 552 |

72,25% |

|

Famille Guillemot |

10 178 375 |

19,17% |

|

Flottant |

4 556 228 |

8,58% |

|

Total |

53 107 155 |

100,00% |

Partenaires de l’opération

| |

|

|

|

Coordinateur Global, Chef de File et Teneur de Livre de

l’opération |

Conseils juridiques de l’opération |

Agence de communication financière |

Prochain communiqué

financierChiffre d’affaires du 2ème trimestre 2023 :

28 juillet 2023 (avant bourse)

À propos d’AMAAMA, éditeur et

développeur de solutions logicielles, aide les acteurs de

l’industrie et des services de toute taille, ainsi que les

établissements médicaux, à accélérer leur transformation digitale

depuis 2015. La suite XpertEye d’AMA, répond à un large éventail de

cas d’usage tels que les diagnostics à distance, l’inspection, la

planification et la gestion des flux de travail. Ses solutions

uniques de collaboration interactive à distance permettent aux

entreprises et aux institutions d’accroître leur productivité,

d’optimiser les temps de résolution et de maximiser les temps de

fonctionnement, tout en réduisant leur empreinte carbone.Avec des

bureaux en France, en Allemagne, en Espagne, aux États-Unis, en

Chine et au Japon, AMA bénéficie d’une présence globale et

travaille sur tous les fuseaux horaires pour établir une relation

de proximité avec ses clients où qu’ils se trouvent. AMA est coté

sur le marché d’Euronext Growth Paris (GB00BNKGZC51 – ALAMA). Plus

d’information sur www.amaxperteye.com

Contacts

| Relations

investisseurs et média financiersPerrine Fromont, CFO -

+33 223 441 339 – investors@ama.bzhMarie Calleux,

Calyptus - +33 609 685 538 - ama@calyptus.net |

Presse

corporate : Esther Duval+33 689 182 343

esther.duval@ama.bzh |

Avertissement

Ce communiqué de presse, et les informations

qu’il contient, ne constitue ni une offre de vente ou de

souscription, ni la sollicitation d’un ordre d’achat ou de

souscription, des actions de la société AMA Corporation PLC dans un

quelconque pays.

Le présent communiqué constitue une

communication à caractère promotionnel et non pas un prospectus au

sens du règlement (UE) n°2017/1129 du Parlement européen et du

Conseil du 14 juin 2017 (le « Règlement

Prospectus »).

S'agissant des États membres de l'Espace

Economique Européen autres que la France (les « États

Membres »), aucune action n'a été entreprise ni ne sera

entreprise à l'effet de permettre une offre au public des titres

rendant nécessaire la publication d'un prospectus dans l'un de ces

États Membres. En conséquence, les valeurs mobilières ne peuvent

être offertes et ne seront offertes dans aucun des États Membres

(autre que la France), sauf conformément aux dérogations prévues

par l'article 1(4) du Règlement Prospectus, ou dans les autres cas

ne nécessitant pas la publication par AMA Corporation PLC d'un

prospectus au titre de l'article 3 du Règlement Prospectus et/ou

des réglementations applicables dans ces États Membres.

Ce communiqué ne constitue pas une offre de

vente de valeurs mobilières ou une quelconque sollicitation d’offre

d’achat ou de souscription de valeurs mobilières aux États-Unis

d’Amérique. Les actions, ou toute autre titre, de la société AMA

Corporation PLC ne peuvent être offertes ou vendues aux États-Unis

d’Amérique qu’à la suite d’un enregistrement en vertu du U.S.

Securities Act de 1933, tel que modifié (le «

Securities Act »), ou dans le

cadre d’une exemption à cette obligation d’enregistrement, étant

précisé que les actions de la société AMA Corporation PLC n’ont pas

été et ne seront pas enregistrées au titre du U.S. Securities Act.

AMA Corporation PLC n’a pas l’intention d’enregistrer l’offre en

totalité ou en partie aux États-Unis d’Amérique ni de faire une

offre au public aux États-Unis d’Amérique.

Le présent communiqué ne constitue pas une offre

de titres au public au Royaume-Uni. La diffusion du présent

communiqué n’est pas effectuée et n’a pas été approuvée par une

personne autorisée (« authorised person ») au sens de l’article

21(1) du Financial Services and Markets Act 2000. En conséquence,

le présent communiqué est adressé et destiné uniquement (i) aux

personnes situées en dehors du Royaume-Uni, (ii) aux professionnels

en matière d’investissement au sens de l’article 19(5) du Financial

Services and Markets Act 2000 (Financial Promotion) Order 2005, tel

qu’amendé et (iii) aux personnes visées par l’article 49(2) (a) à

(d) (sociétés à capitaux propres élevés, associations

non-immatriculées, etc.) du Financial Services and Markets Act 2000

(Financial Promotion) Order 2005 (les personnes mentionnées aux

paragraphes (i), (ii) et (iii) étant ensemble désignées comme les «

Personnes Habilitées »). Les titres d’AMA

Corporation PLC sont uniquement destinés aux Personnes Habilitées

et toute invitation, offre ou tout contrat relatif à la

souscription, l’achat ou l’acquisition des titres d’AMA Corporation

PLC ne peut être adressé ou conclu qu’avec des Personnes

Habilitées. Toute personne autre qu’une Personne Habilitée doit

s’abstenir d’utiliser ou de se fonder sur le présent communiqué et

les informations qu’il contient. Le présent communiqué ne constitue

pas un prospectus approuvé par la Financial Conduct Authority ou

par toute autre autorité de régulation du Royaume-Uni au sens de la

Section 85 du Financial Services and Markets Act 2000.

Le présent communiqué contient des indications

sur les objectifs de AMA Corporation PLC ainsi que des déclarations

prospectives. Ces informations ne sont pas des données historiques

et ne doivent pas être interprétées comme des garanties que les

faits et données énoncés se produiront. Ces informations sont

fondées sur des données, des hypothèses et des estimations

considérées comme raisonnables par AMA Corporation PLC. Cette

dernière opère dans un environnement concurrentiel et en évolution

rapide. Elle n’est donc pas en mesure d’anticiper tous les risques,

incertitudes ou autres facteurs susceptibles d’affecter son

activité, leur impact potentiel sur son activité ou encore dans

quelle mesure la matérialisation d’un risque ou d’une combinaison

de risques pourrait avoir des résultats significativement

différents de ceux mentionnés dans toute information prospective.

Ces informations sont données uniquement à la date du présent

communiqué. AMA Corporation PLC ne prend aucun engagement de

publier des mises à jour de ces informations ni des hypothèses sur

lesquelles elles sont basées, à l’exception de toute obligation

légale ou réglementaire qui lui serait applicable.

La diffusion de ce communiqué peut, dans

certains pays, faire l’objet d’une réglementation spécifique. En

conséquence, les personnes physiquement présentes dans ces pays et

dans lesquels le communiqué de presse est diffusé, publié ou

distribué doivent s’informer et se conformer à ces lois et

règlements.

Les informations contenues dans ce communiqué ne

constituent pas une offre de titres aux Etats-Unis, en Australie,

au Canada, au Japon ni dans aucun autre pays. Le présent communiqué

ne doit pas être publié, transmis ou distribué, directement ou

indirectement, sur le territoire des États-Unis d’Amérique, de

l’Australie, du Canada ou du Japon.

Enfin, le présent communiqué peut être rédigé en

langue français et en langue anglaise. En cas de différences entre

les deux textes, la version française prévaudra.

- AMA_CP_Lancement-augmentation-de-capital_FR_20230612_DEF

(2)

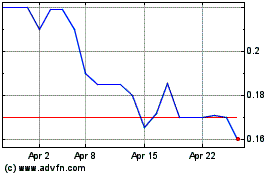

AMA (EU:ALAMA)

Historical Stock Chart

From Nov 2024 to Dec 2024

AMA (EU:ALAMA)

Historical Stock Chart

From Dec 2023 to Dec 2024