- REBIT de 8,8 M€ soutenu par une politique d’optimisation des

OPEX, en dépit d’un effet volume défavorable

- Résultat net négatif sous l’effet des coûts non récurrents liés

au plan Transform 2025

- Amélioration significative du BFR, forte augmentation du

cash-flow opérationnel et poursuite du désendettement

Regulatory News:

SergeFerrari Group (FR0011950682 - SEFER), l’un des leaders

mondiaux dans les toiles composites innovantes, coté sur Euronext

Paris – compartiment C, annonce aujourd’hui ses résultats

semestriels consolidés au 30 juin 2024 arrêtés par le Conseil de

surveillance lors de sa réunion du 9 septembre 2024. Ces comptes

consolidés ont fait l’objet d’un examen limité par les Commissaires

aux Comptes dont le rapport est en cours d’établissement.

Comptes consolidés ayant fait l’objet d’une revue limitée des

commissaires aux comptes

En millions d’euros

S1 2024

S1 2023

Variation

Chiffre d'affaires

161,9

175,5

-7,7%

REBIT1

8,8

11,7

-24,5%

Résultat opérationnel

0,5

10,7

-95,3%

Résultat opérationnel (% chiffre

d’affaires)

0,3%

6,1%

Résultat net part du Groupe

-8,8*

5,1

-273,0%

[1] REBIT = Résultat opérationnel +/- coûts de restructuration

+/- retraitements de consolidation liés aux opérations de

croissance externe

*dont -11,4 M€ de charges non récurrentes directes et indirectes

liées au plan Transform 2025

Sébastien Baril, Président du Directoire de SergeFerrari

Group, déclare : « Au cours du premier semestre 2024,

SergeFerrari Group a fait preuve d’agilité avec la mise en œuvre

opérationnelle des mesures de son plan Transform 2025. Afin

d’ajuster sa structure à des cycles économiques raccourcis, le

Groupe a en effet entrepris une politique soutenue d’optimisation

de ses coûts, se traduisant notamment par des transferts et

regroupement d’activités et de fonctions, principalement entre son

site de Krefeld en Allemagne et son usine historique de la Tour du

Pin. Ces derniers impactent notre profitabilité à court-terme, mais

se traduiront par une amélioration future de notre performance

opérationnelle. Les premiers résultats de ce plan Transform 2025,

conjugués à une reprise de l’activité qui se dessine, rendent le

Groupe confiant quant à sa capacité à faire progresser sa

profitabilité à moyen terme, malgré de nouvelles tensions sur le

prix de certaines matières premières stratégiques. »

Reprise progressive du niveau d’activité sur le 2ème

trimestre 2024

Le Groupe a réalisé un chiffre d’affaires de 161,9 M€ au premier

semestre 2024, en baisse de -7,8% à périmètre et change courants et

en repli de -7,6% à périmètre et change constants, Après un premier

trimestre 2024 qui s’était traduit par une baisse de -14,1% vs N-1,

le deuxième trimestre 2024 a vu s’amorcer une reprise progressive

de l’activité sur les marchés historiques du Groupe, le chiffre

d’affaires enregistré étant légèrement en recul -2,5% par rapport à

celui observé à la même période l’année dernière.

Rentabilité impactée par les charges non récurrentes liées au

plan Transform 2025

Compte tenu de la baisse de son volume d’affaires, SergeFerrari

Group affiche un REBIT de 8,8 M€ au premier semestre 2024, contre

11,7 M€ au premier semestre 2023.

Le Groupe a entrepris des mesures d’adaptation de sa structure

de coûts dans le cadre de son plan Transform 2025, qui vont se

poursuivre au cours du second semestre 2024. Les transferts des

activités logistiques et de certaines fonctions transverses sur le

site de La Tour du Pin ont généré des charges significatives non

récurrentes impactant la rentabilité à court-terme, à hauteur de

-7,9 M€ sur le résultat opérationnel et -11,4 M€ sur le résultat

net. Ces mesures vont permettre de renforcer les leviers

opérationnels et l’agilité du Groupe, nécessaires pour bénéficier

au mieux de la reprise d’activité attendue pour le second semestre

2024.

Le résultat opérationnel s’établit ainsi à 0,5 M€ en comparaison

des 10,7 M€ enregistrés au premier semestre 2023.

Après prise en compte des charges non récurrentes du semestre,

du coût de l’endettement financier et de l’impôt sur les bénéfices

le résultat net Part du Groupe s’élève à -8,8 M€, contre 5,1 M€ au

premier semestre 2023.

Situation financière renforcée grâce à une gestion optimisée

du BFR opérationnel

En M€

30.06.2024

31.12.2023

Dette nette

-116,5

-128,2

Dette nette hors impacts IFRS

16

-66,7

-78,6

Capitaux propres part du

Groupe

107,2

118,5

Les mesures mises en œuvre dans le cadre du plan Transform 2025

et de la mise en place d’un contrat d’affacturage sans recours ont

permis d’améliorer significativement le BFR opérationnel au premier

semestre 2024 (+9,5 M€) comparé à une consommation de trésorerie

constatée au premier semestre 2023 (-19,2 M€). En conséquence, le

Groupe a ainsi généré au premier semestre 2024 un cash-flow

opérationnel de 25,8 M€, contre -4,4 M€ lors du premier semestre de

l’exercice précédent.

Au 30 juin 2024, la dette nette du Groupe utilisée pour le

calcul des covenants (hors impact IFRS16) ressort à 66,7 M€, contre

96,2 M€ au 30 juin 2023 respectant ainsi ses engagements avec un

leverage à 3,62.

Perspectives

Le Groupe va poursuivre ses efforts d’optimisation

opérationnelle au cours du second semestre 2024 via les différents

axes de son plan Transform 2025. L’exécution de ce plan, conjuguée

à une amélioration de l’activité qui s’amorce, rend le Groupe

confiant quant à sa capacité à renouer avec une progression de sa

profitabilité à moyen terme.

Agenda financier

- Publication du chiffre d’affaires du 3ème trimestre 2024,

le 31 octobre 2024, après bourse.

À PROPOS DE SERGEFERRARI GROUP

Le Groupe développe et fabrique des toiles composites innovantes

écoresponsables de haute technicité pour l’Architecture Tendue, les

Structures Modulaires, la Protection Solaire et le Mobilier/Marine,

sur un marché mondial estimé par la Société à environ 6 Md€. Les

caractéristiques uniques de ses produits permettent de mettre en

œuvre des applications répondant aux grands enjeux techniques et

sociétaux du Groupe : bâtiments basse-consommation, maîtrise

énergétique, performance et durabilité des matériaux, recherche de

confort et de sécurité, ouverture des espaces de vie vers

l’extérieur, etc. Son principal avantage concurrentiel repose sur

la mise en œuvre de technologies et savoir-faire propriétaires

différenciants. Le Groupe dispose d’implantations industrielles en

France, en Suisse, en Allemagne, en Italie et en Asie. SergeFerrari

Group est présent dans 80 pays via des filiales et des bureaux de

représentation et au travers d’un réseau de plus de 100

distributeurs indépendants dans le monde entier.

À fin 2023, SergeFerrari Group affiche un chiffre d’affaires

consolidé de 327,6 M€, dont plus de 80% est réalisé hors France.

SergeFerrari Group est cotée sur Euronext Paris – Compartiment C

(code ISIN : FR0011950682). Le titre SergeFerrari Group est

éligible au PEA-PME et à l’investissement FCPI.

www.sergeferrari.com

Consultez la

version source sur businesswire.com : https://www.businesswire.com/news/home/20240909129848/fr/

Valentin Chefson Head of Relations Investisseurs

investor@sergeferrari.com

NewCap Relations Investisseurs – Communication

financière Théo Martin / Nicolas Fossiez Tél. : 01 44 71 94 94

sferrari@newcap.eu

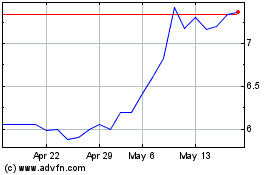

Sergeferrari (EU:SEFER)

Historical Stock Chart

From Nov 2024 to Dec 2024

Sergeferrari (EU:SEFER)

Historical Stock Chart

From Dec 2023 to Dec 2024