L’exécution cohérente de notre stratégie a généré une hausse

de 5.4% de l’EBITDA, avec une expansion de la marge, et une

croissance de 16% du bénéfice par action sous-jacent

Anheuser-Busch InBev (Brussel:ABI) (BMV:ANB) (JSE:ANH)

(NYSE:BUD):

Ce communiqué de presse contient des éléments

multimédias. Voir le communiqué complet ici :

https://www.businesswire.com/news/home/20240507480631/fr/

ABI Strategic Priorities - French

(Graphic: Business Wire)

Information réglementée1

« La force de la catégorie bière, notre empreinte mondiale

diversifiée et le maintien de la dynamique de nos méga-marques nous

ont permis de réaliser à nouveau une croissance généralisée des

produits et des bénéfices au cours de ce trimestre. Nous sommes

encouragés par nos résultats pour commencer l’année, et l’exécution

cohérente assurée par nos équipes et partenaires renforce notre

confiance dans la réalisation de nos ambitions de croissance pour

2024. » – Michel Doukeris, CEO, AB InBev

Produits totaux

+ 2.6%

Les produits ont augmenté de 2.6%, avec

une hausse des produits par hl de 3.3%.

6.7% d’augmentation pour les

produits combinés de nos méga-marques, Corona en tête, et 15.5%

d’augmentation en dehors de leurs marchés domestiques.

Environ 70% de nos produits

réalisés via les plateformes numériques B2B, la base d’utilisateurs

actifs mensuels de BEES atteignant 3.6 millions d’utilisateurs.

Environ 130 millions d’USD de

produits générés par notre écosystème direct-to-consumer.

Volumes totaux

- 0.6%

Les volumes totaux ont diminué de 0.6%,

les volumes de nos propres bières marquant un recul de 1.3% et les

volumes non-bières une hausse de 3.5%.

EBITDA normalisé

+ 5.4%

L’EBITDA normalisé de 4 987 millions d’USD

représente une hausse de 5.4%, avec un accroissement de la marge

EBITDA normalisée de 90 points de base à 34.3%.

Bénéfice sous-jacent

1 509 millions d’USD

Le bénéfice sous-jacent (bénéfice

attribuable aux porteurs des capitaux propres d’AB InBev hors

éléments non-sous-jacents et hors impact de l’hyperinflation) était

de 1 509 millions d’USD au 1T24, par rapport à 1 310 millions d’USD

au 1T23.

Bénéfice par action sous-jacent

0.75 USD

Le bénéfice par action (BPA) sous-jacent

était de 0.75 USD au 1T24, en hausse par rapport à 0.65 USD au

1T23.

1L'information ci-jointe constitue une

information réglementée au sens de l'arrêté royal belge du 14

novembre 2007 relatif aux obligations des émetteurs d'instruments

financiers admis à la négociation sur un marché réglementé. Pour

consulter les mentions légales importantes et les notes sur la base

de préparation, veuillez vous référer à la page 13.

Commentaires de la

direction

L’exécution cohérente de notre stratégie a généré une hausse

de 5.4% de l’EBITDA, avec une expansion de la marge, et une

croissance de 16% du bénéfice par action sous-jacent

Nos produits ont augmenté de 2.6%, avec une croissance des

produits sur environ 75% de nos marchés, stimulée par une

augmentation des produits par hl de 3.3% résultant d’initiatives de

gestion des produits et de la premiumisation continue. Les volumes

ont reculé de 0.6%, la croissance dans nos régions Amériques du

centre, Amérique du Sud, Afrique et Europe étant principalement

atténuée par les performances en Asie-Pacifique et en Amérique du

Nord. L’EBITDA a augmenté de 5.4%, avec une gestion disciplinée des

frais généraux ayant permis une hausse des investissements dans la

vente et le marketing de nos marques et un accroissement de la

marge EBITDA de 90 points de base. Le BPA sous-jacent s’élevait à

0.75 USD, une augmentation de 16% par rapport au 1T23, stimulée

principalement par la croissance nominale de l’EBITDA et

l’optimisation continue de nos activités.

Progression de nos priorités stratégiques

Nous poursuivons la mise en œuvre de nos trois piliers

stratégiques clés et les investissements dans ceux-ci afin de

réaliser une croissance constante et d’assurer une création de

valeur à long terme.

1. Mener et développer la catégorie : Nous avons réalisé

une croissance des volumes et des gains de part de marché dans la

majorité de nos marchés, selon nos estimations.

2. Digitaliser et monétiser notre écosystème : BEES a

réalisé 11.3 milliards d’USD en valeur brute des marchandises, une

hausse de 23% par rapport au 1T23, environ 70% de nos produits

étant générés par nos canaux numériques B2B. BEES Marketplace est

opérationnelle sur 19 marchés et a généré 465 millions d’USD en

valeur brute des marchandises provenant des ventes de produits

tiers, soit une croissance de 47% par rapport au 1T23.

3. Optimiser nos activités : Notre BPA sous-jacent

s’élevait à 0.75 USD, soit une augmentation de 16%, stimulée

principalement par la croissance nominale de l’EBITDA,

l’accroissement de la marge et l’optimisation de nos coûts

financiers nets.

1. Mener et développer la catégorie

Nous utilisons nos cinq leviers éprouvés et évolutifs pour

favoriser l’expansion de catégorie. Notre performance au niveau de

chaque levier a été tirée par nos méga-marques, qui représentent la

majorité de nos produits et qui ont stimulé une hausse de 6.7% des

produits.

- Participation à la catégorie : Grâce à l’attention

portée aux innovations en matière de marques, d’emballages et de

liquides, le pourcentage de consommateurs effectuant des achats

dans notre portefeuille de marques a augmenté sur environ 40% de

nos marchés, selon nos estimations. Les hausses de participation

sont surtout attribuables aux consommatrices sur les marchés clés

en Amérique latine et en Europe.

- Supériorité core : Notre portefeuille mainstream a

réalisé une croissance des produits à un chiffre dans le bas de la

fourchette, stimulée par une hausse à deux chiffres en Afrique du

Sud, en Colombie et en République dominicaine.

- Développement des occasions : Notre portefeuille mondial

de bières sans alcool a enregistré une hausse des produits de près

de 20%, notre performance ayant été tirée par Corona Cero et

Budweiser Zero. En combinant nos produits numériques

direct-to-consumer (DTC) et nos méga-marques, nous développons de

nouvelles occasions de consommation. Au Brésil, Zé Delivery a mis

en place une campagne pour le carnaval visant à faciliter les

événements à domicile grâce à des promotions dans l’application,

tout en améliorant l’expérience hors domicile des consommateurs en

leur offrant des accès exclusifs à des festivals.

- Premiumisation : Notre portefeuille de bières above core

a enregistré une croissance des produits à un chiffre dans le bas

de la fourchette, stimulée par nos marques mondiales et la

croissance à deux chiffres d’autres méga-marques locales telles que

Leffe en Europe et Spaten au Brésil. Nos marques mondiales ont

généré une hausse des produits de 5.2% en dehors de leurs marchés

domestiques, Corona en tête (15.5%).

- Beyond Beer : Notre activité mondiale Beyond Beer a

généré environ 320 millions d’USD de produits et a enregistré une

hausse des volumes à un chiffre dans le bas de la fourchette par

rapport au 1T23, la croissance mondiale ayant été partiellement

atténuée par un secteur faible des seltzer à base de malt aux

États-Unis. La croissance a été principalement stimulée par nos

portefeuilles de boissons spiritueuses prêtes à boire et de

boissons maltées aromatisées aux États-Unis et par l’expansion de

Brutal Fruit en Afrique.

2. Digitaliser et monétiser notre écosystème

- Digitaliser nos relations avec plus de 6 millions de clients

dans le monde : Au 31 mars 2024, BEES est opérationnelle sur 26

marchés, environ 70% de nos produits du 1T24 ayant été générés à

travers les plateformes numériques B2B. Au 1T24, BEES a atteint 3.6

millions d’utilisateurs actifs mensuels et réalisé 11.3 milliards

d’USD en valeur brute des marchandises, soit une croissance de 16%

et 23% respectivement par rapport au 1T23. BEES Marketplace est

opérationnelle sur 19 marchés, a généré 7.3 millions de commandes

et 465 millions d’USD en valeur brute des marchandises provenant

des ventes de produits tiers, soit une croissance de 35% et de 47%,

respectivement, par rapport au 1T23.

- Se placer en tête des solutions DTC : Notre écosystème

omnicanal DTC de produits numériques et physiques a généré environ

350 millions d’USD de produits. Nos méga-marques DTC, Zé Delivery,

TaDa et PerfectDraft sont disponibles sur 21 marchés, ont généré

18.1 millions de commandes e-commerce et ont rapporté environ 130

millions d’USD de produits, ce qui représente une hausse d’un peu

plus de 10% par rapport au 1T23.

3. Optimiser nos activités

- Maximiser la création de valeur : Notre BPA sous-jacent

s’élevait à 0.75 USD, une augmentation de 16% par rapport au 1T23,

stimulée principalement par la croissance nominale de l’EBITDA,

l’expansion de la marge et l’optimisation continue de nos coûts

financiers nets. Nous continuons de gérer de manière proactive

notre portefeuille de dettes. En avril 2024, nous avons finalisé

une offre publique d’achat de 2.5 milliards d’USD d’obligations en

circulation suite à l’émission de 4 milliards d’euros et 1 milliard

d’USD de nouvelles obligations en mars 2024. Ces transactions ont

amélioré notre profil d’échéance de la dette tout en maintenant la

moyenne pondérée du coupon de notre dette brute à environ 4%. Avec

une flexibilité accrue dans nos choix d’allocation du capital, nous

avons finalisé notre programme de rachat d’actions à hauteur d’1

milliard d’USD annoncé le 31 octobre 2023 et exécuté un rachat

direct d’actions à Altria d’un montant supplémentaire de 200

millions d’USD.

- Promouvoir nos priorités de développement durable : Dans

le cadre de l’action pour le climat, nos émissions de scopes 1 et 2

par hectolitre produit s’élevaient à 4.25 kgCO2e/hl au 1T24, une

diminution d’environ 6% par rapport au 1T23. Dans le cadre de la

gestion de l’eau, nous avons poursuivi nos efforts pour atteindre

un taux d’efficacité de consommation d’eau de 2.5 hl par hl d’ici

2025, avec un taux d’efficacité de consommation d’eau de 2.55 hl/hl

au 1T24 par rapport à 2.56 hl/hl au 1T23. La collaboration est

essentielle pour parvenir à un avenir plus durable et, ce

trimestre, nous avons été désignés par le CDP comme l’un des

meilleurs Supplier Engagement Leaders de 2023.

Créer un avenir avec plus de célébrations

Au cours de ce trimestre, notre entreprise a de nouveau réalisé

une croissance rentable, enregistrant une hausse de l’EBITDA de

5.4%, une expansion de la marge de 90 points de base et une

croissance à deux chiffres du BPA sous-jacent. Nous investissons à

long terme et continuons de nous appuyer sur notre plateforme pour

générer de la valeur pour nos parties prenantes. La catégorie bière

est importante et en pleine croissance, et nos avantages uniques de

leadership mondial, nos vecteurs de croissance réplicables et notre

rentabilité supérieure nous placent en bonne position pour réaliser

notre objectif de créer un avenir avec plus de célébrations.

Perspectives 2024

- Performance générale : Nous prévoyons une hausse de

notre EBITDA conforme à nos perspectives à moyen terme, soit entre

4-8%. Les perspectives pour l’EX24 reflètent notre évaluation

actuelle de l’inflation et du contexte macroéconomique.

- Coûts financiers nets : Les charges nettes d’intérêts

liées aux retraites et les charges de désactualisation devraient se

situer entre 220 et 250 millions d’USD par trimestre, en fonction

de la fluctuation des devises et des taux d’intérêt. Pour l’EX24,

le coupon moyen de la dette brute devrait se situer autour de

4%.

- Taux d’imposition effectif (TIE) : Le TIE normalisé

devrait se situer entre 27% et 29% au cours de l’EX24. Les

perspectives relatives au TIE ne tiennent pas compte de l’impact

d’éventuelles modifications futures de la législation.

- Dépenses nettes d’investissement : Les dépenses nettes

d’investissement devraient se situer entre 4.0 et 4.5 milliards

d’USD au cours de l’EX24.

Tableau 1. Résultats consolidés

(millions d'USD)

1T23

1T24

Croissance

interne

Volumes totaux (milliers d'hls)

140 548

139 536

-0.6%

Nos propres bières

121 060

119 387

-1.3%

Volumes des non-bières

18 587

19 230

3.5%

Produits de tiers

901

919

2.0%

Produits

14 213

14 547

2.6%

Marge brute

7 696

7 894

2.7%

Marge brute en %

54.1%

54.3%

3 bps

EBITDA normalisé

4 759

4 987

5.4%

Marge EBITDA normalisé

33.5%

34.3%

90 bps

EBIT normalisé

3 503

3 642

5.0%

Marge EBIT normalisé

24.6%

25.0%

56 bps

Bénéfice attribuable aux porteurs des

capitaux propres d'AB InBev

1 639

1 091

Bénéfice sous-jacent attribuable aux

porteurs des capitaux propres d'AB InBev

1 310

1 509

Bénéfice par action (USD)

0.81

0.54

Bénéfice sous-jacent par action

(USD)

0.65

0.75

Tableau 2. Volumes (milliers

d'hls)

1T23

Scope

Croissance

1T24

Croissance interne

interne

Volumes totaux

Volumes de nos propres

bières

Amérique du Nord

23 853

-155

-2 345

21 353

-9.9%

-11.1%

Amériques du Centre

34 271

-5

1 424

35 690

4.2%

4.5%

Amérique du Sud

40 286

-

61

40 347

0.2%

-0.6%

EMEA

19 958

-

1 072

21 030

5.4%

4.8%

Asie-Pacifique

22 114

-

-1 069

21 045

-4.8%

-4.7%

Exportations Globales et Sociétés

Holding

66

-

4

70

5.7%

7.5%

AB InBev au niveau mondial

140 548

-160

-853

139 536

-0.6%

-1.3%

Performance des marchés

clés

États-Unis : Baisse des produits à un chiffre dans le haut de

la fourchette, impactés par la performance des volumes

- Performance opérationnelle : Les produits ont diminué de

9.1%, avec une progression des produits par hl de 1.1% stimulée par

les initiatives de gestion des produits. Les ventes aux détaillants

ont diminué de 13.7%, essentiellement en raison de la baisse des

volumes de Bud Light. Les ventes aux grossistes ont régressé de

10.1%, les livraisons au 1T24 ayant compensé les épuisements de

stock plus importants de décembre 2023. L’EBITDA a reculé de 17.9%,

la performance des produits et les mesures de soutien pour nos

grossistes ayant été partiellement atténuées par des initiatives de

productivité.

- Faits commerciaux marquants : Le secteur de la bière est

resté résilient, les ventes en dollars continuant à augmenter par

rapport à l’année dernière, selon Circana. Notre part de marché de

la bière a continué de croître progressivement. Bien que les

volumes des bières mainstream aient reculé, nos volumes de

méga-marques de bière above core ont continué de se développer.

Dans le segment Beyond Beer, notre portefeuille de boissons

spiritueuses prêtes-à-boire a enregistré une forte croissance à

deux chiffres des volumes, surpassant le secteur.

Mexique : Croissance des produits et des bénéfices à un

chiffre dans la moyenne de la fourchette avec une expansion de la

marge

- Performance opérationnelle : Les produits ont augmenté

d’un chiffre dans la moyenne de la fourchette, avec une croissance

des produits par hl à un chiffre dans le bas de la fourchette,

stimulée par des initiatives de gestion des produits. Nos volumes

ont augmenté d’un chiffre dans la moyenne de la fourchette, ce qui

correspond à la tendance du secteur, soutenus par les effets

d’échelonnement dus à la date précoce de Pâques. L’EBITDA a

enregistré une hausse d’un chiffre dans la moyenne de la

fourchette, avec une expansion continue de la marge.

- Faits commerciaux marquants : Nos marques core ont

réalisé une hausse des volumes à un chiffre dans la moyenne de la

fourchette, et notre portefeuille above core a continué de croître,

sous l’impulsion de la solide performance de Modelo et Pacifico.

Nous avons continué de faire progresser nos initiatives numériques,

notre plateforme DTC numérique, TaDa, atteignant plus de 100 000

utilisateurs actifs mensuels et honorant plus de 350 000 commandes

en mars.

Colombie : Des volumes records ont généré une croissance des

produits à deux chiffres et une croissance des bénéfices à un

chiffre dans le haut de la fourchette

- Performance opérationnelle : Les produits ont augmenté

d’environ 15% avec une hausse des produits par hl à un chiffre dans

le haut de la fourchette stimulée par des opérations de

tarification et d’autres initiatives de gestion des produits. Les

volumes ont augmenté d’un chiffre dans la moyenne de la fourchette,

notre portefeuille continuant de remporter des parts de marché dans

les ventes totales d’alcool. L’EBITDA a augmenté d’un chiffre dans

le haut de la fourchette, la croissance des produits étant

partiellement atténuée par l’effet défavorable attendu des

conversions de devises.

- Faits commerciaux marquants : Stimulée par l’exécution

cohérente de nos leviers d’expansion, la catégorie bière continue

de se développer, avec un nouveau record atteint par la catégorie

et nos volumes au cours du premier trimestre. Notre portefeuille

mainstream a tiré notre performance, avec une croissance des

produits d’environ 15% et une solide performance d’Aguila. Nos

marques premium et super premium ont enregistré une croissance des

volumes de plus de 20%, menée par Corona.

Brésil : Des volumes records ont généré une croissance des

produits à un chiffre dans la moyenne de la fourchette et une

croissance à deux chiffres des bénéfices, avec une expansion de la

marge de 311 points de base

- Performance opérationnelle : Les produits ont augmenté

de 5.8% avec une croissance des produits par hl de 1.4% stimulée

par des initiatives de gestion des produits. Les volumes totaux ont

augmenté de 4.4%, les volumes de bière enregistrant une hausse de

3.6%, surpassant le secteur selon nos estimations. Les volumes des

non-bières ont augmenté de 6.5%. L’EBITDA a augmenté de 16.9% avec

un accroissement de la marge de 311 points de base.

- Faits commerciaux marquants : Nos marques premium et

super premium ont continué de se surpasser, enregistrant une

croissance des volumes d’un peu plus de 10%, menée par Corona et

Spaten, et atteignant des volumes totaux records au premier

trimestre. Notre portefeuille core est resté sain, affichant une

hausse des volumes à un chiffre dans le bas de la fourchette. Notre

plateforme numérique DTC, Zé Delivery, a généré plus de 16 millions

de commandes, soit une augmentation de 11% par rapport à l’année

passée, avec une hausse de la valeur brute des marchandises de

12%.

Europe : Croissance à un chiffre dans le haut de la

fourchette des produits et forte croissance à deux chiffres des

bénéfices avec un redressement de la marge

- Performance opérationnelle : Les produits ont augmenté

d’un chiffre dans le haut de la fourchette, avec une croissance des

produits par hl à un chiffre dans la moyenne de la fourchette,

stimulée par des opérations de tarification et par la

premiumisation continue. Les volumes ont augmenté d’un chiffre dans

la moyenne de la fourchette, surpassant le secteur sur plus de 80%

de nos marchés clés selon nos estimations, soutenus par les effets

d’échelonnement dus à la date précoce de Pâques. L’EBITDA affiche

une forte croissance à deux chiffres, le redressement de la marge

étant stimulé par la croissance des produits et des efficacités en

termes de coûts.

- Faits commerciaux marquants : Nous avons poursuivi la

premiumisation de notre portefeuille en Europe, notre portefeuille

premium et super premium représentant désormais environ 56% de nos

produits. Nos méga-marques ont enregistré une croissance à deux

chiffres des produits, stimulée par Corona. Corona Cero, le sponsor

brassicole mondial officiel des Jeux olympiques, est désormais

disponible sur 22 marchés en Europe et enregistre une forte

croissance à deux chiffres des produits.

Afrique du Sud : Des volumes records ont généré une

croissance à deux chiffres des produits et des bénéfices avec une

expansion de la marge

- Performance opérationnelle : Les produits ont augmenté

d’environ 15%, avec une croissance des produits par hl à un chiffre

dans le haut de la fourchette, stimulée par des opérations de

tarification et par la premiumisation continue. Les volumes ont

augmenté d’un chiffre dans la moyenne de la fourchette, continuant

de surpasser le secteur dans les segments bière et beyond beer,

selon nos estimations. L’EBITDA a augmenté d’environ 25% avec une

expansion de la marge.

- Faits commerciaux marquants : La dynamique de nos

activités s’est maintenue, réalisant à nouveau des volumes records

pour le premier trimestre et notre portefeuille gagnant des parts

tant pour la consommation de bière que pour la consommation totale

d’alcool, selon nos estimations. Notre performance a été tirée par

notre portefeuille super premium, qui a enregistré une croissance

des volumes à deux chiffres, stimulée par Corona et Stella Artois,

et la solidité continue de nos marques core qui ont réalisé une

croissance à deux chiffres des produits.

Chine : Premiumisation continue avec une expansion de la

marge malgré un secteur faible

- Performance opérationnelle : Les produits ont régressé

de 2.7%, les produits par hl affichant une hausse de 3.7%,

favorisée par la premiumisation continue. Les volumes totaux ont

décliné de 6.2%, en ligne avec le secteur selon nos estimations,

suite à la réouverture des canaux au 1T23 et des conditions

météorologiques défavorables en mars 2024. L’EBITDA a augmenté de

0.5% avec un accroissement de la marge de 137 points de base.

- Faits commerciaux marquants : Nous continuons d’investir

dans notre stratégie commerciale axée sur la premiumisation,

l’expansion géographique et des canaux et la transformation

numérique. Nos marques premium continuent de croître en termes de

volumes, Budweiser en tête, et la part de notre volume total

provenant de notre portefeuille premium et super premium a augmenté

de 250 points de base.

Faits marquants sur nos autres marchés

- Canada : Nos produits ont régressé d’un chiffre dans la

moyenne de la fourchette, nos produits par hl affichant une hausse

à un chiffre dans le bas de la fourchette, stimulée par les

initiatives de gestion des produits et la premiumisation continue.

Nos volumes totaux ont régressé d’un chiffre dans le haut de la

fourchette, en raison d’un secteur faible et suite à une solide

performance au 1T23.

- Pérou : Les produits et les produits par hl ont augmenté

d’un chiffre dans la moyenne de la fourchette, stimulés

principalement par des initiatives de gestion des produits. Les

volumes ont augmenté d’un chiffre dans le bas de la fourchette,

remportant des parts de marché dans les ventes totales d’alcool,

stimulés par la performance de notre marque core leader Pilsen

Callao.

- Équateur : Nos produits ont augmenté d’un peu plus de

10%, avec une croissance des volumes à deux chiffres, et ont

continué de remporter des parts de marché dans les ventes totales

d’alcool. Nos marques de bière core ont tiré notre croissance,

enregistrant une croissance des volumes d’environ 15%.

- Argentine : Les volumes ont régressé de près de 20%, la

demande globale des consommateurs ayant été impactée par les

pressions inflationnistes. Pour l’EX24, la définition de croissance

interne des produits a été modifiée en Argentine pour limiter la

hausse des prix à 2% par mois maximum (26.8% d’une année à

l’autre). Sur cette base, les produits ont augmenté d’un chiffre

dans le bas de la fourchette.

- Afrique hors Afrique du Sud : Au Nigeria, nos volumes de

bière ont augmenté de près de 20%, soutenus par une comparaison

favorable liée à l’impact sur le secteur des pénuries temporaires

de devises au 1T23. Nos produits ont augmenté de plus de 80%,

soutenus par les initiatives de gestion des produits dans un

environnement hautement inflationniste. Dans nos autres marchés en

Afrique, les produits totaux ont augmenté d’un chiffre dans le haut

de la fourchette, sous l’impulsion de la Zambie, du Botswana, de la

Tanzanie et de l’Ouganda.

- Corée du Sud : Les produits totaux ont augmenté d’un

chiffre dans la moyenne de la fourchette, avec une croissance des

produits par hl à un chiffre dans le haut de la fourchette,

stimulée par des initiatives de gestion des produits. Les volumes

ont régressé d’un chiffre dans la moyenne de la fourchette, faisant

mieux qu’un secteur faible, après une solide performance au 1T23.

Notre performance a été tirée par Cass, qui a gagné des parts de

marché à la fois dans les canaux hors domicile et à domicile.

Compte de résultats

consolidé

Tableau 3. Compte de résultats

consolidé (millions d'USD)

1T23

1T24

Croissance

interne

Produits

14 213

14 547

2.6%

Coûts des ventes

-6 517

-6 653

-2.5%

Marge brute

7 696

7 894

2.7%

Frais de vente, dépenses administratives

et autres frais généraux

-4 344

-4 435

-1.4%

Autres produits/(charges)

d'exploitation

152

183

18.3%

Bénéfice d'exploitation avant éléments

non sous-jacents

3 503

3 642

5.0%

Eléments non sous-jacents au-dessus de

l'EBIT (incl. pertes de valeur)

-46

-29

Produits/(coûts) financiers nets

-1 237

-1 187

Produits/(coûts) financiers nets non

sous-jacents

375

- 309

Quote-part dans le résultat des

entreprises associées

50

57

Éléments non sous-jacents dans le résultat

des entreprises associées

-

104

Impôts sur le résultat

-597

-794

Bénéfice

2 048

1 485

Bénéfice attribuable aux participations ne

donnant pas le contrôle

409

393

Bénéfice attribuable aux porteurs des

capitaux propres d'AB InBev

1 639

1 091

EBITDA normalisé

4 759

4 987

5.4%

Bénéfice sous-jacent attribuable aux

porteurs des capitaux propres d'AB InBev

1 310

1 509

Les autres produits/(charges) d’exploitation consolidés au 1T24

ont augmenté de 18.3%, principalement en raison de la hausse des

subventions gouvernementales et de l’impact de la cession d’actifs

non stratégiques.

Éléments non sous-jacents au-dessus de l’EBIT & éléments

non sous-jacents dans le résultat des entreprises associées

Tableau 4. Eléments non sous-jacents

au-dessus de l'EBIT et éléments non sous-jacents dans le résultat

des entreprises associées (millions d'USD)

1T23

1T24

Restructuration

-27

-31

Cession d’activités et vente d’actifs (y

compris les pertes de valeur)

-19

2

Eléments non sous-jacents dans

l'EBIT

-46

-29

Éléments non sous-jacents dans le

résultat des entreprises associées

-

104

Les éléments non sous-jacents dans le résultat des entreprises

associées du 1T24 comprennent l’impact de l’adoption de l’IAS 29

concernant le traitement comptable de l’hyperinflation par notre

entreprise associée Anadolu Efes sur leurs résultats de 2023.

Produits/(coûts) financiers nets

Tableau 5. Produits/(coûts) financiers

nets (millions d’USD)

1T23

1T24

Charges nettes d’intérêts

-806

-714

Charges d’intérêts nettes liées aux

pensions

-21

-22

Charges de désactualisation

-183

-191

Produits d’intérêts nets sur les crédits

d’impôts brésiliens

31

36

Autres résultats financiers

-257

-296

Produits/(coûts) financiers

nets

-1 237

-1 187

Produits/(coûts) financiers nets non sous-jacents

Tableau 6. Produits/(coûts) financiers

nets non sous-jacents (millions d’USD)

1T23

1T24

Ajustements à la valeur de marché

375

-243

Remboursement anticipé d’obligations et

autres

-

-66

Produits/(coûts) financiers nets non

sous-jacents

375

-309

Les coûts financiers nets non sous-jacents pour le 1T24

comprennent des pertes évaluées à la valeur de marché résultant des

instruments dérivés conclus pour couvrir nos programmes de paiement

fondés sur des actions et les actions émises dans le cadre des

regroupements avec Grupo Modelo et SAB, ainsi que des pertes de 66

millions d’USD liées à la dépréciation d’investissements

financiers.

Le nombre d’actions incluses dans la couverture de notre

programme de paiements fondé sur des actions, l’instrument

d’actions différées et les actions restreintes ainsi que les cours

d’ouverture et de clôture des actions sont présentés dans le

tableau 7.

Tableau 7. Instruments non sous-jacents

dérivés sur fonds propres

1T23

1T24

Prix de l’action au début de la période

(Euro)

56.27

58.42

Prix de l’action à la fin de la période

(Euro)

61.33

56.46

Nombre d’instruments de fonds propres

(millions) à la fin de la période

100.5

100.5

Impôts sur le résultat

Tableau 8. Impôts sur le résultat

(millions d’USD)

1T23

1T24

Impôts sur le résultat

597

794

Taux d’impôts effectif

23.0%

37.5%

Taux d’impôts effectif normalisé

26.8%

27.0%

Le taux d’imposition effectif du 1T24 a été négativement impacté

par des pertes non déductibles provenant des instruments dérivés

liés à la couverture des programmes de paiements fondés sur des

actions et liés à la couverture des actions émises dans le cadre

des regroupements avec Grupo Modelo et SAB, alors que le taux

d’imposition effectif du 1T23 était positivement impacté par des

gains non imposables provenant de ces instruments dérivés.

En outre, le taux d’imposition effectif du 1T24 comprend 240

millions d’USD (4.5 milliards de ZAR) de coûts fiscaux non

sous-jacents suite à la résolution au 1T24 des matières fiscales en

Afrique du Sud décrites précédemment à la note 29 Passifs éventuels

des états financiers consolidés de 2023.

Tableau 9. Bénéfice sous-jacent

attribuable aux porteurs des capitaux propres d’AB InBev (millions

d’USD)

1T23

1T24

Bénéfice attribuable aux porteurs des

capitaux propres d’AB InBev

1 639

1 091

Impact net des éléments non sous-jacents

sur le résultat

- 342

363

Impacts d’hyperinflation dans le bénéfice

sous-jacent

13

55

Bénéfice sous-jacent attribuable aux

porteurs des capitaux propres d’AB InBev

1 310

1 509

BPA de base et sous-jacent

Tableau 10. Bénéfice par action

(USD)

1T23

1T24

BPA de base

0.81

0.54

Impact net des éléments non sous-jacents

sur le résultat

-0.18

0.18

Impacts d’hyperinflation dans le bénéfice

par action

0.01

0.03

BPA sous-jacent

0.65

0.75

Nombre moyen pondéré d’actions ordinaires

et restreintes (millions)

2 015

2 007

Tableau 11. Composantes clés du BPA

sous-jacent (USD)

1T23

1T24

EBIT normalisé hors

hyperinflation

1.76

1.83

Impacts d’hyperinflation dans l’EBIT

normalisé

-0.02

-0.01

EBIT normalisé

1.74

1.81

Coûts financiers nets

-0.61

-0.59

Impôts sur le résultat

-0.30

-0.33

Associés et participations ne donnant pas

le contrôle

-0.18

-0.17

Impacts d’hyperinflation dans le bénéfice

par action

0.01

0.03

BPA sous-jacent

0.65

0.75

Nombre moyen pondéré d’actions ordinaires

et restreintes (millions)

2 015

2 007

Réconciliation entre l’EBITDA normalisé et le bénéfice

attribuable aux porteurs de capitaux propres

Tableau 12. Réconciliation de l’EBITDA

normalisé et bénéfice attribuable aux porteurs des capitaux propres

d’AB InBev (millions d’USD)

1T23

1T24

Bénéfice attribuable aux porteurs des

capitaux propres d’AB InBev

1 639

1 091

Participations ne donnant pas le

contrôle

409

393

Bénéfice

2 048

1 485

Impôts sur le résultat

597

794

Quote-part dans le résultat des

entreprises associées

-50

-57

Éléments non sous-jacents dans le résultat

des entreprises associées

-

-104

(Produits)/coûts financiers nets

1 237

1 187

(Produits)/coûts financiers nets non

sous-jacents

-375

309

Eléments non sous-jacents au-dessus de

l’EBIT (incl. pertes de valeur)

46

29

EBIT normalisé

3 503

3 642

Amortissements et dépréciations

1 255

1 344

EBITDA normalisé

4 759

4 987

L’EBITDA normalisé et l’EBIT normalisé sont des indicateurs

utilisés par AB InBev pour démontrer les performances sous-jacentes

de la société.

L’EBITDA normalisé est calculé sans tenir compte des effets

suivants du bénéfice attribuable aux porteurs des capitaux propres

d’AB InBev : (i) participations ne donnant pas le contrôle, (ii)

impôts sur le résultat, (iii) quote-part dans le résultat des

entreprises associées, (iv) éléments non sous-jacents dans le

résultat des entreprises associées, (v) coûts ou produits

financiers nets, (vi) coûts ou produits financiers nets non

sous-jacents, (vii) éléments non sous-jacents au-dessus de l’EBIT

et (viii) amortissements et dépréciations.

L’EBITDA normalisé et l’EBIT normalisé ne sont pas des

indicateurs de comptabilité conformes aux normes comptables IFRS et

ne doivent pas être considérés comme une alternative au bénéfice

attribuable aux porteurs de capitaux propres en tant qu’indicateur

de performance opérationnelle ou comme une alternative au flux de

trésorerie en tant qu’indicateur de liquidité. Il n’existe pas de

méthode de calcul standard pour l’EBITDA normalisé et l’EBIT

normalisé, et la définition de l’EBITDA normalisé et de l’EBIT

normalisé selon AB InBev peut ne pas être comparable à celle

d’autres sociétés.

Notes

Afin de faciliter la compréhension de la performance

sous-jacente d’AB InBev, les analyses relatives à la croissance, y

compris tous les commentaires contenus dans le présent communiqué

de presse, sauf indication contraire, sont basées sur les chiffres

de croissance interne et les chiffres normalisés. En d’autres

termes, les chiffres financiers sont analysés de manière à éliminer

l’impact des écarts de conversion des activités à l’étranger et des

changements dans le périmètre. Pour l’EX24, la définition de

croissance interne des produits a été modifiée pour limiter la

hausse des prix en Argentine à 2% par mois maximum (26.8% d’une

année à l’autre). Des ajustements correspondants sont apportés à

tous les éléments liés au compte de résultats dans les calculs de

croissance interne via les changements dans le périmètre. Les

changements dans le périmètre représentent aussi l’impact des

acquisitions et cessions, le lancement ou l’arrêt d’activités ou le

transfert d’activités entre segments, les pertes et profits

enregistrés au titre de réduction et les modifications apportées

aux estimations comptables d’une année à l’autre ainsi que d’autres

hypothèses que la direction ne considère pas comme faisant partie

de la performance sous-jacente de la société. La croissance interne

de nos marques mondiales, Budweiser, Stella Artois, Corona et

Michelob Ultra, exclut les exportations vers l’Australie pour

lesquelles une licence perpétuelle a été accordée à un tiers lors

de la cession des activités australiennes en 2020. Toutes les

références données par hectolitre (par hl) ne comprennent pas les

activités non-bières aux États-Unis. Chaque fois qu’ils sont

mentionnés dans le présent document, les indicateurs de performance

(EBITDA, EBIT, bénéfice, taux d’imposition, BPA) sont rapportés sur

une base « normalisée », ce qui signifie qu’ils sont présentés

avant les éléments non sous-jacents. Les éléments non sous-jacents

sont des produits ou charges qui surviennent de manière irrégulière

et ne font pas partie des activités normales de la société. Ils

sont présentés séparément en raison de leur importance pour

comprendre la performance sous-jacente durable de la société de par

leur taille ou nature. Les indicateurs normalisés sont des

indicateurs additionnels utilisés par la direction et ne peuvent

pas remplacer les indicateurs conformes aux normes IFRS comme

indicateur de la performance de la société. Nous rapportons les

résultats de l’Argentine en appliquant le traitement comptable de

l’hyperinflation depuis le 3T18. Les normes IFRS (IAS 29)

impliquent de retraiter les résultats à ce jour pour refléter

l’évolution du pouvoir d’achat général de la devise locale, en

utilisant des indices officiels avant de convertir les montants

locaux au taux de change à la clôture de la période. Au 1T24, nous

avons rapporté un impact négatif sur le bénéfice attribuable aux

porteurs des capitaux propres d'AB InBev de 55 millions d’USD.

L’impact sur le BPA de base au 1T24 était de -0.03 USD. Les valeurs

indiquées dans les tableaux et les annexes peuvent ne pas concorder

à cause d’arrondis. Le BPA du 1T24 est basé sur la moyenne pondérée

de 2 007 millions d'actions, comparée à une moyenne pondérée de 2

015 millions d’actions pour le 1T23.

Mentions légales

Le présent communiqué de presse contient des « déclarations

prévisionnelles ». Ces déclarations reposent sur les attentes et

points de vue actuels du management d’AB InBev quant aux événements

et évolutions futurs et sont naturellement soumises à des

incertitudes et des changements au gré des circonstances. Les

déclarations prévisionnelles contenues dans le présent communiqué

comprennent des déclarations qui ne sont pas relatives à des

données historiques, et sont généralement rédigées au futur ou

comprennent des mots ou expressions tels que « pourrait », «

devrait », « croire », « avoir l’intention », « s’attendre à », «

anticiper », « viser », « estimer », « probable », « prévoir » ou

d’autres mots ou expressions ayant une portée similaire. Toutes les

déclarations qui ne sont pas relatives à des données historiques

sont des déclarations prévisionnelles. Vous ne devriez pas accorder

une confiance excessive à ces déclarations prévisionnelles, qui

reflètent le point de vue actuel du management d’AB InBev, sont

soumises à de nombreux risques et incertitudes concernant AB InBev

et dépendent de nombreux facteurs, qui pour certains échappent au

contrôle d’AB InBev. Des facteurs, risques et incertitudes

importants peuvent entraîner des différences sensibles entre les

résultats réels et les résultats escomptés. Ceci inclut, entre

autres, les risques et incertitudes relatifs à AB InBev décrits au

point 3.D du rapport annuel d’AB InBev inclus dans le formulaire

20-F déposé auprès de la SEC le 11 mars 2024. Un grand nombre de

ces risques et incertitudes sont, et seront, exacerbés par toute

nouvelle dégradation de l’environnement commercial et économique

mondial, résultant notamment des conflits actuels entre la Russie

et l’Ukraine et au Moyen-Orient, y compris le conflit en mer Rouge.

D’autres facteurs inconnus ou imprévisibles peuvent entraîner des

différences sensibles entre les résultats réels et les résultats

énoncés dans les déclarations prévisionnelles. Les déclarations

prévisionnelles doivent être lues conjointement avec les autres

avertissements et mises en garde contenus dans d’autres documents,

y compris le Formulaire 20-F le plus récent d’AB InBev, les

rapports inclus dans le Formulaire 6-K, et tout autre document

qu’AB InBev a rendu public. Toute déclaration prévisionnelle

contenue dans le présent communiqué doit être lue dans son

intégralité à la lumière de ces avertissements et mises en garde,

et il ne peut être garanti que les résultats effectifs ou les

évolutions attendues par AB InBev se réaliseront ou, dans

l’hypothèse où ceux-ci se réaliseraient de manière substantielle,

qu’ils auront les conséquences ou effets attendus sur AB InBev, ses

affaires ou ses opérations. AB InBev ne s’engage pas à mettre à

jour ou à réviser publiquement ces déclarations prévisionnelles, à

la lumière de nouvelles informations, événements futurs ou autre,

sauf si la loi l’exige. Les données financières relatives au

premier trimestre 2024 (1T24) présentées aux tableaux 1 (excepté

les informations relatives aux volumes), 3 à 5, 6, 8, 9 et 12 du

présent communiqué de presse sont extraites des états financiers

intermédiaires consolidés condensés non audités du groupe arrêtés

au 31 mars 2024 et pour la période de trois mois close à cette

date, qui ont fait l’objet d’un examen par notre commissaire PwC

Réviseurs d’Entreprises SRL / PwC Bedrijfsrevisoren BV conformément

aux normes du ‘Public Company Accounting Oversight Board’

(États-Unis). Les données financières présentées aux tableaux 7, 10

et 11 sont extraites des documents comptables sous-jacents arrêtés

au 31 mars 2024 et pour la période de trois mois close à cette date

(excepté les informations relatives aux volumes). Les références

aux contenus de nos sites web, tels que www.ab-inbev.com,

mentionnées dans le présent communiqué, sont fournies à titre

informatif et ne sont pas intégrées par renvoi dans le présent

document.

Conférence téléphonique et

webdiffusion

Conférence téléphonique et webdiffusion pour les

investisseurs le mercredi 8 mai 2024 : 15 h 00 Bruxelles / 14 h

00 Londres / 9 h 00 New York

Détails concernant l’inscription : Webdiffusion (mode

écoute uniquement) : AB InBev 1Q24 Results Webcast

Pour y assister par téléphone, veuillez utiliser l’un des

numéros suivants : Gratuit : +1 877-407-8029 Payant : +1

201-689-8029

À propos d’Anheuser-Busch InBev (AB InBev)

Anheuser-Bush InBev (AB InBev) est une société cotée en bourse

(Euronext : ABI) basée à Leuven, en Belgique, avec des cotations

secondaires à la Bourse du Mexique (MEXBOL : ANB) et à la Bourse

d’Afrique du Sud (JSE : ANH) et une cotation d’American Depositary

Receipts à la Bourse de New York (NYSE : BUD). En tant

qu’entreprise, nous rêvons en grand pour créer un avenir avec plus

de célébrations. Nous cherchons toujours à concevoir de nouvelles

manières de profiter pleinement des moments de la vie, de faire

progresser notre secteur et d’avoir un impact significatif dans le

monde. Nous avons à cœur de développer de grandes marques qui

résistent à l’épreuve du temps et de brasser les meilleures bières

en utilisant les ingrédients de la plus haute qualité. Notre

portefeuille diversifié de plus de 500 marques de bières comprend

les marques mondiales Budweiser®, Corona®, Stella Artois® et

Michelob Ultra® ; les marques multi-pays Beck’s®, Hoegaarden® et

Leffe® ; et des championnes locales telles que Aguila®,

Antarctica®, Bud Light®, Brahma®, Cass®, Castle®, Castle Lite®,

Cristal®, Harbin®, Jupiler®, Modelo Especial®, Quilmes®, Victoria®,

Sedrin® et Skol®. Notre héritage brassicole remonte à plus de 600

ans, traversant les continents et les générations. De nos racines

européennes ancrées dans la brasserie Den Hoorn à Leuven en

Belgique, à l’esprit innovateur de la brasserie Anheuser & Co à

St. Louis aux États-Unis, à la création de la brasserie Castle en

Afrique du Sud lors de la ruée vers l’or à Johannesburg, ou encore

à Bohemia, la première brasserie au Brésil. Géographiquement

diversifiés avec une exposition équilibrée sur les marchés

émergents et développés, nous misons sur les forces collectives

d’environ 155 000 collaborateurs basés dans près de 50 pays de par

le monde. En 2023, les produits rapportés d’AB InBev s’élevaient à

59.4 milliards d’USD (hors joint-ventures et entités

associées).

Annexe 1 : Information

sectorielle

AB InBev au niveau mondial

1T23

Scope

Variation des devises

Croissance interne

1T24

Croissance interne

Volumes totaux (milliers d'hls)

140 548

- 160

-

- 853

139 536

-0.6%

dont volumes de nos propres

bières

121 060

- 150

-

-1 524

119 387

-1.3%

Produits

14 213

1 310

-1 348

372

14 547

2.6%

Coûts des ventes

-6 517

- 624

655

- 166

-6 653

-2.5%

Marge brute

7 696

686

- 693

207

7 894

2.7%

Frais de vente, dépenses administratives

et autres frais généraux

-4 344

- 389

361

- 62

-4 435

-1.4%

Autres produits/(charges)

d'exploitation

152

-2

4

29

183

18.3%

EBIT normalisé

3 503

295

- 329

173

3 642

5.0%

EBITDA normalisé

4 759

391

- 419

255

4 987

5.4%

Marge EBITDA normalisé

33.5%

34.3%

90 bps

Amérique du Nord

1T23

Scope

Variation des devises

Croissance interne

1T24

Croissance interne

Volumes totaux (milliers d'hls)

23 853

- 155

-

-2 345

21 353

-9.9%

Produits

3 973

- 37

2

- 346

3 593

-8.8%

Coûts des ventes

-1 675

21

- 1

111

-1 544

6.7%

Marge brute

2 298

- 16

1

- 234

2 049

-10.3%

Frais de vente, dépenses administratives

et autres frais généraux

-1 138

17

- 1

37

-1 085

3.3%

Autres produits/(charges)

d'exploitation

8

-

-

-20

-12

-

EBIT normalisé

1 168

1

-

- 218

951

-18.6%

EBITDA normalisé

1 350

- 1

1

- 224

1 126

-16.6%

Marge EBITDA normalisé

34.0%

31.3%

-293 bps

Amériques du Centre

1T23

Scope

Variation des devises

Croissance interne

1T24

Croissance interne

Volumes totaux (milliers d'hls)

34 271

- 5

-

1 424

35 690

4.2%

Produits

3 489

- 4

289

278

4 051

8.0%

Coûts des ventes

-1 355

- 7

- 115

- 109

-1 586

-8.0%

Marge brute

2 133

- 11

174

169

2 465

8.0%

Frais de vente, dépenses administratives

et autres frais généraux

- 878

4

- 71

- 20

- 965

-2.3%

Autres produits/(charges)

d'exploitation

-2

7

1

6

12

-

EBIT normalisé

1 254

-

104

155

1 512

12.3%

EBITDA normalisé

1 578

7

133

168

1 886

10.6%

Marge EBITDA normalisé

45.2%

46.6%

111 bps

Amérique du Sud

1T23

Scope

Variation des devises

Croissance interne

1T24

Croissance interne

Volumes totaux (milliers d'hls)

40 286

-

-

61

40 347

0.2%

Produits

3 107

1 349

-1 383

159

3 233

5.1%

Coûts des ventes

-1 526

- 630

602

- 32

-1 586

-2.1%

Marge brute

1 581

719

- 780

127

1 647

8.0%

Frais de vente, dépenses administratives

et autres frais généraux

- 878

- 410

378

- 32

- 941

-3.5%

Autres produits/(charges)

d'exploitation

90

-9

14

21

116

23.5%

EBIT normalisé

793

301

- 388

116

821

14.9%

EBITDA normalisé

1 029

392

- 480

144

1 084

14.2%

Marge EBITDA normalisé

33.1%

33.5%

281 bps

EMEA

1T23

Scope

Variation des devises

Croissance interne

1T24

Croissance interne

Volumes totaux (milliers d'hls)

19 958

-

-

1 072

21 030

5.4%

Produits

1 823

2

- 195

298

1 927

16.3%

Coûts des ventes

-1 004

- 1

127

- 158

-1 036

-15.7%

Marge brute

819

-

- 67

140

892

17.0%

Frais de vente, dépenses administratives

et autres frais généraux

- 645

- 1

36

- 4

- 614

-0.6%

Autres produits/(charges)

d'exploitation

35

-

-3

11

44

32.4%

EBIT normalisé

209

-

-34

147

322

70.4%

EBITDA normalisé

462

-

- 55

162

569

35.1%

Marge EBITDA normalisé

25.3%

29.5%

409 bps

Asie-Pacifique

1T23

Scope

Variation des

devises

Croissance interne

1T24

Croissance interne

Volumes totaux (milliers d'hls)

22 114

-

-

-1 069

21 045

-4.8%

Produits

1 705

-

-63

-8

1 634

-0.5%

Coûts des ventes

- 823

-7

28

38

- 763

4.6%

Marge brute

883

-7

-35

30

871

3.4%

Frais de vente, dépenses administratives

et autres frais généraux

- 449

-

16

-12

-445

-2.7%

Autres produits/(charges)

d'exploitation

32

-

-1

-5

26

-16.9%

EBIT normalisé

465

-7

-19

13

452

2.7%

EBITDA normalisé

628

-7

-25

20

616

3.3%

Marge EBITDA normalisé

36.8%

37.7%

138 bps

Exportations Globales et Sociétés

Holding

1T23

Scope

Variation des devises

Croissance interne

1T24

Croissance interne

Volumes totaux (milliers d'hls)

66

-

-

4

70

5.7%

Produits

117

-

1

-9

109

-7.5%

Coûts des ventes

-134

-

12

-16

-138

-11.7%

Marge brute

-18

-

13

-25

-29

-

Frais de vente, dépenses administratives

et autres frais généraux

-356

1

2

-31

-385

-8.8%

Autres produits/(charges)

d'exploitation

-12

-

-8

17

-3

-

EBIT normalisé

-386

1

8

-39

-417

-10.2%

EBITDA normalisé

-288

1

9

-16

-295

-5.4%

Consultez la

version source sur businesswire.com : https://www.businesswire.com/news/home/20240507480631/fr/

Investisseurs Shaun Fullalove +1 212 573 9287

shaun.fullalove@ab-inbev.com

Ekaterina Baillie +32 16 276 888

ekaterina.baillie@ab-inbev.com

Cyrus Nentin +1 646 746 9673

cyrus.nentin@ab-inbev.com

Médias Media Relations

media.relations@ab-inbev.com

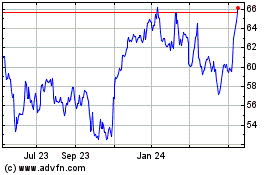

Anheuser Busch Inbev SA NV (NYSE:BUD)

Historical Stock Chart

From Nov 2024 to Dec 2024

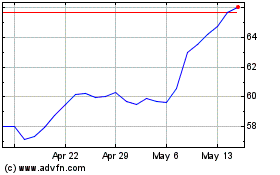

Anheuser Busch Inbev SA NV (NYSE:BUD)

Historical Stock Chart

From Dec 2023 to Dec 2024