FOCUS: Giappone potrebbe uscire da spirale disinflazione dopo 30 anni (La Financiere)

07 November 2023 - 1:47AM

MF Dow Jones (Italian)

MILANO (MF-NW)--Per la prima volta in circa trent'anni, la

disinflazione strutturale di cui soffre il Giappone sta per

soccombere. Per far sì che questo accada, la Bank of Japan sta

portando avanti la sua posizione ultra accomodante, al fine di

rafforzare l'inflazione e di estenderla non solo alle materie prime

o ai prodotti alimentari - che corpoterebbe il rischio di

impoverire un Paese importatore - ma soprattutto ai servizi e ai

salari, stimolando invece la ripresa dei consumi.

Nella riunione di settimana scorsa la BoJ ha ribadito in effetti

la sua posizione estremamente accomodante. La Banca centrale del

Giappone, in un contesto di inflazione al 3%, ha lasciato i tassi

di interesse di riferimento negativi al -0,1% e ha mantenuto il

limite massimo per il rendimento del titolo di Stato decennale

all'1%. "I tassi di riferimento reali - corretti per l'inflazione -

si attestano quindi a -3% e quelli reali a 10 anni a circa -2%: un

livello di stimolo raramente raggiunto. L'aspetto ancora più

significativo è che l'inflazione, a esclusione dell'energia e dei

generi alimentari deperibili, che sono particolarmente volatili, è

stabilmente al di sopra del 4% dall'estate, un livello che non si

vedeva dal 1981. Da questo punto di vista, gli stimoli sono ancora

più forti", osserva Alexis Bienvenu di La Financiere de

L'Echiquier.

Al contempo, la BoJ ha rivisto il controllo della curva dei

rendimenti in modo meno severo, dato che il tetto dell'1% sul

rendimento del titolo di Stato decennale è considerato ora un

limite flessibile. Nonostante l'allentamento della sistematicità

con la quale verranno messi in atto interventi per evitare che il

limite venga superato, la Banca centrale del Giappone resta

comunque uno dei pochi Istituti centrali a fissare un tetto massimo

per questa scadenza. "Possiamo presumere che questo livello non

sarà messo in discussione almeno fino alla pubblicazione,

nell'aprile del 2024, delle sue prospettive di inflazione per il

2026. Anche se le previsioni attuali di inflazione - al netto

dell'energia e dei generi alimentari deperibili - per l'anno

fiscale 2025 si attestano infatti già all'1,9%, vicino

all'obiettivo di lungo termine, questo orizzonte temporale non

basta per pensare a un raggiungimento duraturo dell'obiettivo",

spiega Bienvenu, suggerendo che per far sì che questo accada il

livello dovrebbe essere anticipato almeno al 2026 e soltanto allora

si potrebbe alzare con cautela il tetto sul decennale o

abbandonarlo.

La BoJ non è sola nella sua lotta per l'espansione fiscale del

Giappone. All'atteggiamento ultra accomodante della Banca centrale

si aggiungono infatti le misure di stimolo fiscale promosse dal

governo nipponico: il primo ministro giapponese Fumio Kishida ha

annunciato

che Tokyo spenderà oltre 17.000 miliardi di yen, pari a 113

miliardi

di dollari, per un pacchetto di misure volte ad attutire il

colpo

economico dell'inflazione, che comprenderà anche tagli fiscali.

"L'economia giapponese sta vedendo aprirsi una grande opportunitá

di

passare a una nuova fase per la prima volta in tre decenni",

uscendo da

una spirale deflazionistica, ha commentato Kishida. "Per questo

motivo

dobbiamo aiutare le aziende a incrementare la redditivitá e a

ottenere

ricavi per aumentare i salari".

Ma per Bienvenu tutti questi sforzi monetari e fiscali

potrebbero essere inutili se i salari non terranno il passo. "Da

questo punto di vista, i sindacati si sono mobilitati. Stando al

canale televisivo nipponico Nhk, la più grande organizzazione

sindacale giapponese - Rengo - intende chiedere un aumento

salariale superiore al 5% durante il ciclo annuale di negoziati la

primavera prossima, anche se non vi è alcuna garanzia che simile

richiesta venga accettata da parte datoriale", aggiunge Bienvenu.

"L'indagine Tankan svolta presso le aziende prevede un modesto

aumento soltanto dei prezzi alla produzione nei prossimi tre anni

(3,8% cumulativo), lasciando poco spazio all'aumento dei salari

senza intaccare pesantemente gli utili. Tanto più che l'inflazione

nel resto del mondo è in fase discendente".

In conclusione, "sebbene le preoccupazioni monetarie del

Giappone possano sembrare del tutto sfasate rispetto a quelle della

maggior parte dei Paesi ricchi, rivestono grande importanza per il

resto del mondo", aggiunge l'esperto, evidenziando che per molti

aspetti il Paese del Sol Levante funge da precursore, in Europa

soprattutto. "Il declino demografico, l'invecchiamento, la crescita

strutturale asfittica, la dipendenza dalle materie prime,

l'inflazione troppo bassa, il debito pubblico stratosferico, i

salari depressi, i tassi di riferimento in territorio negativo:

sono tutti fattori che ricordano il Vecchio Continente". Bienvenu

suggerisce che qualora il Giappone riuscisse nella sua audace

manovra, farà da riferimento, mentre nel caso in cui dovesse

fallire, farà da guida all'Europa su cosa evitare.

gan

gerica.antolini@mfnewswires.it

(END) Dow Jones Newswires

November 06, 2023 09:32 ET (14:32 GMT)

Copyright (c) 2023 MF-Dow Jones News Srl.

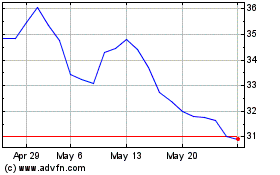

Sol (BIT:SOL)

Historical Stock Chart

From Apr 2024 to May 2024

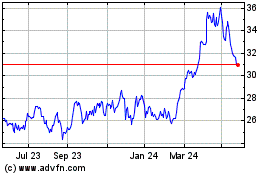

Sol (BIT:SOL)

Historical Stock Chart

From May 2023 to May 2024