FDJ annonce le succès de son émission obligataire inaugurale de 1,5 Md€ pour refinancer l’acquisition de Kindred

18 November 2024 - 5:30PM

Business Wire

Regulatory News:

La Française des Jeux (FDJ) (Paris:FDJ), un leader européen des

jeux d’argent et de hasard, annonce avoir placé avec succès une

émission obligataire inaugurale d’un montant de 1,5 milliard

d’euros à échéance 6 ans, 9 ans et 12 ans, soit :

- 500 millions d’euros d’obligations à échéance 21 novembre 2030,

avec un coupon annuel de 3,000 % ;

- 500 millions d’euros d’obligations à échéance 21 novembre 2033,

avec un coupon annuel de 3,375 % ;

- 500 millions d’euros d’obligations à échéance 21 novembre 2036,

avec un coupon annuel de 3,625 %.

Ces nouvelles obligations seront notées Baa1 par Moody’s, en

ligne avec la notation long terme du groupe FDJ Baa1 – perspective

stable.

C’est la première émission obligataire réalisée par FDJ et son

produit refinancera la plus grande partie du crédit relais de 2

milliards d’euros mis en place dans le cadre de l’acquisition de

Kindred.

Cette émission fait suite au marketing auprès d’investisseurs

obligataires français et internationaux. La demande finale a

dépassé 7 milliards d’euros, provenant de plus de deux cents

investisseurs de premier rang sur chaque tranche, soit une

transaction sursouscrite près de 5 fois, reflétant leur confiance

dans la stratégie et le profil de crédit du Groupe.

BNP Paribas, Crédit Agricole CIB et Société Générale ont agi en

tant que coordinateurs globaux, aux côtés de BofA Securities,

Crédit Industriel et Commercial, HSBC, Goldman Sachs Bank Europe SE

et Natixis en tant que bookrunner actif.

Par ailleurs, FDJ a mis en place un crédit de 400 millions

d’euros, syndiqué auprès de banques françaises et internationales

de premier rang, amortissable sur 5 ans. Ce financement est

également destiné au remboursement du crédit relais qui sera soldé

par la trésorerie de l’entreprise.

A propos du groupe FDJ

Le groupe FDJ est un champion européen des jeux d’argent et de

hasard, avec un large portefeuille de marques iconiques et une

excellence technologique reconnue. Fort de près de 6 000

collaborateurs et présent dans une quinzaine de marchés régulés en

Europe, le Groupe propose une offre de jeux diversifiée et

responsable, sous droits exclusifs et en concurrence : jeux de

loterie en France et en Irlande, dans un large réseau de points de

vente et en ligne ; paris sportifs en point de vente en France ; et

jeux en ligne en concurrence (paris sportifs et hippiques, poker et

casino en ligne, sur les marchés où ces activités sont autorisées).

Le groupe FDJ inscrit la responsabilité au cœur de sa stratégie et

promeut une pratique récréative du jeu d’argent. Le groupe FDJ est

coté sur le marché réglementé d’Euronext à Paris (Compartiment A -

FDJ.PA) et fait notamment partie des indices SBF 120, Euronext 100,

Euronext Vigeo 20, EN EZ ESG L 80, STOXX Europe 600, MSCI Europe et

FTSE Euro.

Pour plus d’informations, www.groupefdj.com

@FDJ FDJ @FDJ_officiel @FDJ

Consultez la

version source sur businesswire.com : https://www.businesswire.com/news/home/20241117736189/fr/

Contact presse 01 41 10 33 82 |

servicedepresse@lfdj.com

Contact relations investisseurs 01 41 04 19 74 |

invest@lfdj.com

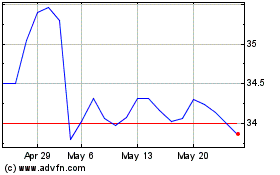

Francaise Des Jeux (EU:FDJ)

Historical Stock Chart

From Dec 2024 to Jan 2025

Francaise Des Jeux (EU:FDJ)

Historical Stock Chart

From Jan 2024 to Jan 2025