INEA : Excellente performance financière et extra-financière en

2022

Excellente performance financière et

extra-financière en 2022

Résultat net + 7% à 58

M€Effet dilutif de l’augmentation de capital déjà

absorbé

Objectifs 2030 du DEET et de la Stratégie

Nationale Bas Carbone déjà atteints

Paris, le 15 février 2023

INEA (ISIN : FR0010341032), spécialiste de

l’immobilier tertiaire en Régions et leader du Green Building,

présente ses résultats annuels consolidés au 31 décembre 20221

arrêtés par son Conseil d’administration réuni le 8 février

2023.

Les résultats financiers 2022 d’INEA combinent

de nouveau solide croissance opérationnelle et forte prise de

valeur du patrimoine. Dans un contexte de marché chahuté, ils

mettent en lumière la pertinence du positionnement immobilier de la

foncière.

|

Chiffres clés |

2022 |

2021 |

var |

|

Revenus locatifs bruts (en M€) |

58,5 |

51,9 |

13% |

|

Excédent Brut d’Exploitation (en M€) |

34,4 |

31,9 |

8% |

| |

|

|

|

| Solde net des

variations de juste valeur des immeubles de placement |

31,9 |

31,3 |

2% |

|

Résultat net consolidé |

58,1 |

54,5 |

7% |

|

|

|

|

|

| ANR EPRA de

liquidation (NDV) par action |

57,3 € |

54,1 € |

5,9% |

| ANR EPRA de

continuation (NTA) par action |

55,0 € |

53,7 € |

2,5% |

| ANR

EPRA de reconstitution (NRV) par action |

59,6 € |

58,5 € |

1,8% |

|

|

|

|

|

| |

|

|

|

Chiffre d’affaires en augmentation de

13%, dont 4,2% à périmètre constant

Le chiffre d’affaires consolidé est en

croissance de 13% sur 12 mois, à 58,5 M€, contre 51,9 M€ en

2021.Cette hausse est à la fois portée par l’entrée en exploitation

des nouveaux immeubles (+8,5%) et par la bonne progression des

revenus à périmètre constant (+4,2%). L’indexation a joué pour

moitié dans cette progression (1,9 %), le solde s’expliquant

principalement par l’amélioration du taux d’occupation sur ce

périmètre (1,2 %). Le plein effet de l’indexation se matérialisera

en 2023, compte tenu des modalités prévues aux baux.

| En

k€ |

2022 |

2021 |

Impact sur var du CA |

| |

|

|

|

|

Livraisons |

10 907 |

5 662 |

|

|

Cessions |

71 |

926 |

|

|

Périmètre non constant |

10 978 |

6 588 |

8,5% |

| |

|

|

|

|

Périmètre constant |

47 499 |

45 317 |

4,2% |

|

|

|

|

|

|

Chiffre d'affaires consolidé |

58 477 |

51 905 |

12,7% |

L’activité locative a été soutenue en 2022 (61

baux signés pour plus de 43.000 m²), mais n’a pas retrouvé ses

couleurs d’avant COVID sur les surfaces importantes, ce qui

s’explique par un certain attentisme des grands groupes.

Ainsi le ralentissement du rythme de

commercialisation des VEFA livrées post-COVID a généré un manque à

gagner de 2,7 M€ sur le chiffre d’affaires 2022, et se traduit

directement dans le taux de vacance EPRA :

- qui est en légère hausse sur l’ensemble du patrimoine, à 10,4%

contre 9,0% fin 2021,

- alors qu’il est en baisse hors VEFA récentes, à 5,5% (vs 5,9%

fin 2021).

|

Taux de vacance EPRA |

31/12/22 |

31/12/21 |

| Patrimoine

total |

10,4% |

9,0% |

|

Patrimoine hors VEFA récentes |

5,5% |

5,9% |

La hausse de la demande placée (+10% en 20222)

dans les principales métropoles régionales laisse présager une

intensification de l’activité locative sur ces VEFA récentes au

cours des prochains semestres.

Solidité de la structure

financière

La levée d’un nouveau crédit (Sustainability

Linked Loan de 170 M€) en mars et le renforcement des fonds propres

(augmentation de capital de 107,3 M€) en juin permettent à INEA de

se retrouver dans une situation financière très favorable à fin

2022 :

- elle n’a aucune échéance significative de remboursement de

dettes avant 2027 ;

- et dispose d’une marge confortable sur ses covenants, avec un

LTV* en baisse de plus de 7 points, à 42%.

| Ratios

financiers |

31/12/22 |

31/12/21 |

covenant |

| LTV EPRA (hors

droits) |

42,1% |

49,7% |

< 55% |

|

Ratio de couverture des frais financiers (ICR) |

4,5 |

5,4 |

> 2,0 |

* La Société a adopté au 31 décembre 2022 la

méthodologie préconisée par l’EPRA pour le calcul du LTV (voir

annexes)

Le total bilan dépasse désormais le milliard

d’euros (1.073 M€) et la Société dispose de 165 M€ de lignes de

crédit non tirées, sur un endettement total de 599 M€.

La dette est longue (maturité moyenne de 4 ans,

contre 4,7 ans à fin 2021), compétitive (taux d’intérêt moyen de

2,20%, contre 2,01% à fin 2021), « green » à 80% (contre

60% à fin 2022) et sécurisée à 77% (comme à fin 2021) contre le

risque de fluctuation des taux.

A cet égard, le relèvement des taux intervenu

depuis le milieu de l’année n’a quasiment pas affecté INEA en 2022

compte tenu des couvertures en place. La croissance des charges

financières nettes (+18%) est ainsi liée à une hausse de l’encours

moyen de la dette de 23% en 2022. Les fonds propres levés en juin -

placés dès le 24 juin en remboursement de lignes de crédit – ont en

effet été totalement investis au cours du second semestre.

Poursuite de la prise de valeur du

patrimoine

INEA enregistre en 2022 une variation de juste

valeur de son patrimoine de plus de 31 M€ pour la deuxième année

consécutive. Cette appréciation de 32 M€, soit plus qu’en 2021 dans

un contexte de marché pourtant beaucoup plus incertain, est

révélatrice de la pertinence du business modèle d’INEA et de la

qualité de son patrimoine.

La prise de valeur est homogène sur le

patrimoine : bureaux comme immeubles de logistique urbaine

(logés dans la filiale Flex Park) se sont appréciés en 2022.Le taux

moyen de capitalisation retenu par les experts poursuit sa

compression : il est de 5,78 % contre 5,87 % fin 2021.

Le niveau raisonnable de ce taux permet de

conserver une prime attractive de 300 bps par rapport à l’OAT (2,75

%).

| Patrimoine expertisé au

31/12/22 |

Variation de juste valeur 2022 (M€) |

Prise de valeur correspondante |

| Périmètre constant |

28,3 |

3,4

% (1) |

|

Nouvelles expertises |

3,7 |

2,6 % (2) |

|

Total |

31,9 |

3,3 % |

| (1) par rapport à la valeur

d'expertise hors droits du 31/12/21 |

|

| (2) par rapport à la valeur

d’acquisition |

|

| |

|

|

|

La Société a poursuivi ses acquisitions en 2022,

en s’adaptant aux conditions de marché et en pondérant sa

prise de risque :

- elle a concrétisé deux opérations de bureaux sous promesse de

VEFA, à Aix-en-Provence et Montpellier, pour une valeur totale de

49 M€ ;

- elle a acquis pour 62 M€ deux immeubles de bureaux récents et

loués auprès de locataires de grande qualité, à Toulouse (EDF) et

Le Mans (STMicroelectronics) ;

- et elle a accéléré sur le deuxième axe de son plan stratégique,

à savoir le développement de sa filiale Flex Park en régions, en se

positionnant sur deux nouveaux parcs d’activité à Toulouse et

Mérignac, pour un volume d’investissement de 20 M€.

Deux immeubles ont par ailleurs été cédés en

2022 (à Toulouse et Mérignac), à un prix moyen supérieur de 17% aux

valeurs d’expertise, expliquant le résultat de cession de 1,9 M

€.

A fin 2022, la valeur totale du patrimoine

s’élève à 1.224 M€ droits inclus, en hausse de 12% sur 12 mois. 19%

de ce patrimoine n’est pas encore en exploitation et constitue un

relai de croissance pour les exercices futurs.

| Valeur droits compris en

M€ |

31/12/22 |

|

31/12/21 |

| Patrimoine en exploitation |

990 |

81% |

891 |

| Patrimoine en cours de

construction |

234 |

19% |

199 |

|

Patrimoine total |

1 224 |

100% |

1 090 |

Effet dilutif de l’augmentation de

capital effacé sur l’exercice

Les très bons résultats dégagés en 2022

permettent d’effacer, sur l’exercice, l’effet dilutif de

l’augmentation de capital réalisée en juin.

Ainsi, malgré la hausse de 28% du nombre

d’actions, les Actifs Nets Réévalués (ANR EPRA) par action sont

tous en hausse sur 12 mois :

| ANR

EPRA (en €/action) |

31/12/22 |

31/12/21 |

var. |

| ANR NRV (de

reconstitution) |

59,6 |

58,5 |

1,8% |

| ANR NTA (de

continuation) |

55,0 |

53,7 |

2,5% |

|

ANR NDV (de liquidation) |

57,3 |

54,1 |

5,9% |

Le Résultat Net Récurrent (RNR EPRA) est lui en

progression de 5 % en valeur absolue, et en retrait de 8% par

action, du fait de l’augmentation de 15% du nombre moyen pondéré

d’actions. La profitabilité de la Société lui a donc permis

d’absorber 50% de l’effet dilutif lié à l’augmentation de

capital :

| En

k€ |

31/12/22 |

31/12/21 |

var |

|

Résultat net récurrent EPRA (k€) |

24 444 |

23 213 |

+5% |

| Nombre moyen pondéré d'actions |

9 675

253 |

8 445

505 |

+15% |

|

Résultat net récurrent EPRA € /action |

2,53 |

2,75 |

-8% |

Le titre a clôturé l’année à -3,32% (dividende

réinvesti), surperformant les indices sectoriels EPRA Europe

(−36,65%) et SIIC France (-16,44%).La décote du titre (41,5 € au 31

décembre 2022) par rapport à l’actif net réévalué s’élève à 28%

hors droits (ANR NDV).

Dividende proposé : 2,70

€/action

Les très bons résultats enregistrés en 2022

permettent à la Société de proposer à la prochaine assemblée

générale des actionnaires un dividende stable de 2,70 €/action,

malgré la hausse de 28% du nombre d’actions en 2022. L’effet

dilutif de l’augmentation de capital est ainsi également absorbé

sur l’exercice au niveau du dividende.

Ce dividende représente un payout de 78% sur le

cash-flow généré sur l’exercice, et offre un rendement de 6,5% sur

le cours de clôture du 31 décembre 2022.Il traduit la confiance de

la Société en son avenir.

Un patrimoine déjà en phase avec les

nouvelles réglementations environnementales

L’année 2022 aura été marquée par la traduction

dans la loi de l’impératif de transition énergétique, avec l’entrée

en vigueur de nouvelles réglementations environnementales,

notamment la RE 2020 et le Dispositif Eco-Energie Tertiaire

(« DEET »).

Les qualités intrinsèques du patrimoine

constitué, combinées aux efforts déployés depuis 10 ans en matière

de gestion environnementale, permettent au patrimoine d’INEA

d’afficher un niveau de consommation énergétique très performant, à

101 kWhef /m² en 2022, soit 31% de moins que la moyenne du parc

français (146 kWhef /m²)3.

Le patrimoine bureau d’INEA est déjà en phase

avec le DEET, surperformant en moyenne de 14% le seuil de

consommation fixé pour 2030. Dans le détail, 88% des immeubles de

bureau d’INEA ont déjà une consommation énergétique inférieure au

seuil réglementaire 2030 qui leur est applicable, et 12% sont dans

une trajectoire de réduction favorable.

Ainsi, la Société n’a pas de capex

« green » à envisager pour rendre son patrimoine conforme

à cette nouvelle réglementation, et assure à ses locataires un

niveau de charges locatives compétitif dans un contexte de hausse

des coûts de l’énergie.

La sobriété énergétique du patrimoine d’INEA se

traduit directement dans ses émissions de gaz à effet de serre,

dont le niveau à fin 2022 (4,64 kg CO2/m² - scopes 1&2) est

déjà inférieur de 65% à l’objectif fixé par l’Etat français à

horizon 2030 (9,25 kg CO2/m² - Stratégie Nationale Bas Carbone /

référentiel ACT).

INEA s’affiche ainsi comme un acteur mature de

la contribution à la neutralité carbone, et compte rester leader en

la matière, en adoptant notamment le cadre de la Net Zero

Initiative (décarbonation totale) comme référentiel

volontaire.

Philippe Rosio, Président-directeur

général d’INEA, commente ces résultats :

« Le contexte macro-économique relativement

chahuté en 2022 a paradoxalement permis de mettre en lumière les

atouts d’INEA, positionnée sur des marchés régionaux sains et

résilients, et sur des produits immobiliers neufs, green et

répondant aux nouvelles demandes des locataires.

Les résultats financiers 2022 associent ainsi

rentabilité d’exploitation et création de valeur patrimoniale, nous

permettant de proposer un dividende attractif.

L’émergence en 2022 d’un nouveau cadre

réglementaire exigeant en matière environnementale permet à INEA de

faire valoir l’avance prise sur cet enjeu, grâce à une politique

RSE pragmatique et volontaire menée depuis près de 10 ans.

INEA est plus que jamais un des leaders du Green

Building en France et compte poursuivre ses efforts pour conserver

cet avantage concurrentiel. ».

La présentation des Résultats 2022 d’INEA est accessible ce jour

à partir de 9h via ce lien :

https://channel.royalcast.com/landingpage/fonciere-inea/20230215_1/et

sera mise en ligne le 15 février au soir sur son site internet

(https://fonciere-inea.com/excellente-performance-financiere-et-extra-financiere-en-2022/)

Prochain communiqué :Chiffre d’affaires du

1er trimestre 2023 : le 12 avril 2023

A propos d’INEA (www.fonciere-inea.com)

Créée en mars 2005, INEA est une SIIC qui

investit dans des immeubles de bureaux neufs ou récents situés dans

les principales métropoles régionales françaises. INEA possède un

patrimoine de qualité répondant à la demande de ses locataires,

principalement des filiales de grands groupes privés ou publics. Au

31 décembre 2022, son patrimoine est constitué de 80 sites

immobiliers représentant une surface locative totale de plus de

462.318 m² et une valeur de 1.224 M€, offrant un rendement

potentiel de 6,9 %. INEA a pour objectif d’atteindre 2 Mds €

de patrimoine d’ici fin 2026.

Plus d’information : www.fonciere-inea.com

|

Compartiment B Euronext Paris - ISIN :

FR0010341032Reuters : INEA.PA - Bloomberg : INEA FPMembre

des indices IEIF Foncières et IEIF Immobilier FranceMembre des

indices CAC® Small, CAC® Mid & Small, CAC® All-Tradable at CAC®

All-share |

Contacts :

INEA

Philippe

Rosio

Président Directeur généralTél. : +33 (0)1 42 86 64

46p.rosio@fonciere-inea.com

Karine DacharyDirectrice générale adjointeTél : +33 (0)1 42

86 64 43k.dachary@fonciere-inea.com

PUBLICIS CONSULTANTS

Stéphanie Tabouis Tél: +33 6 03 84 05 03

stephanie.tabouis@publicisconsultants.com

Theresa Vu Tel : + 33 6 60 38 86

38theresa.vu@publicisconsultants.com

ANNEXES

Conformément aux recommandations de l’EPRA

(European Public Real Estate Association) dont elle est membre,

INEA publie ci-après les principaux indicateurs de performance

permettant de favoriser la transparence et la comparabilité des

résultats financiers des sociétés immobilières cotées en

Europe.

- Compte de résultat consolidé

| En M€ |

2022 |

2021 |

var |

|

Revenus locatifs bruts |

58,5 |

51,9 |

13% |

| dont

Charges locatives refacturées |

13,8 |

11,8 |

|

| Charges sur

immeubles |

(16,5) |

(13,8) |

|

|

Revenus locatifs nets |

42,0 |

38,1 |

10% |

| Autres

produits |

1,2 |

1,6 |

|

| Frais de

fonctionnement |

(8,9) |

(7,9) |

|

|

Excédent brut d'exploitation |

34,4 |

31,9 |

8% |

| Dotation aux

amortissements hors immeubles de placement |

(0,3) |

(0,3) |

|

| Résultat de

cession |

1,9 |

(0,1) |

|

| Solde net des

variations de juste valeur des immeubles de placement |

31,9 |

31,3 |

|

|

Résultat opérationnel |

68,0 |

62,9 |

8% |

| Frais

financiers nets |

(9,9) |

(8,4) |

|

| Quote-part de

résultat des sociétés mises en équivalence |

0 |

0 |

|

|

Résultat avant impôt |

58,1 |

54,5 |

|

| Impôts |

0 |

0 |

|

|

Résultat net |

58,1 |

54,5 |

7% |

- Loan-To-Value

INEA a adopté au 31 décembre 2022 la

méthodologie préconisée par l’EPRA pour le calcul du ratio LTV.

| En M€ |

31/12/22 |

31/12/21 |

| inclus

: |

|

|

| Emprunts

bancaires |

343,7 |

337,7 |

| Billet de

trésorerie |

3,5 |

4,1 |

| Dettes

hybrides |

0,0 |

0,0 |

| Dettes

obligataires |

99,7 |

99,6 |

| Dérivés de

devises étrangères |

0,0 |

0,0 |

| Dettes

fournisseurs nettes des créances |

0,0 |

13,3 |

| Actif

immobilier occupé par la Société (dette) |

0,0 |

0,0 |

| Comptes

courants |

0,0 |

0,0 |

| Exclus

: |

0,0 |

0,0 |

|

Trésorerie disponible |

4,0 |

4,6 |

| Dette

nette (a) |

443,0 |

450,0 |

| |

|

|

| Actif

immobilier occupé par la Société |

0,0 |

0,0 |

| Actifs

expertisés (valeur HD) |

943,0 |

838,3 |

| IEC |

77,9 |

45,4 |

| Actifs

destinés à être cédés |

5,6 |

13,1 |

| Immobilisation

incorporelles |

0,1 |

0,8 |

| Créances

nettes |

4,0 |

0,0 |

|

actifs financiers |

20,6 |

7,2 |

| Valeur

total des actifs (b) |

1 051,2 |

904,7 |

| |

|

|

|

LTV EPRA |

42,1% |

49,7% |

Tableau de comparaison des méthodes de calcul du

LTV au 31 décembre 2021 : publié VS EPRA :

| Au 31/12/21 – en

M€ |

LTV communiqué |

LTV EPRA |

| inclus

: |

|

|

| Emprunts

bancaires |

337,7 |

337,7 |

| Dettes

obligataires |

99,6 |

99,6 |

| Concours

bancaires courants |

4,1 |

4,1 |

| Dettes

fournisseurs nettes des créances |

|

13,3 |

| Exclus

: |

|

|

| Trésorerie

disponible |

4,6 |

4,6 |

| Dépôts

garantie |

7,3 |

|

| Intérêts

courus |

3,2 |

|

| Swaps de

taux |

0,0 |

|

| CBI (IFRS

16) |

0,7 |

|

|

Dette nette (a) |

425,6 |

450,0 |

| |

|

|

| Actifs

expertisés (valeur HD) |

838,3 |

838,3 |

| IEC |

45,4 |

45,4 |

| Actifs

destinés à être cédés |

13,1 |

13,1 |

| Immobilisation

incorporelles |

|

0,8 |

| Créances

nettes |

|

0,0 |

| Autres actifs

financiers |

6,8 |

6,8 |

|

Autres actifs courants |

|

0,4 |

| Valeur

total des actifs (b) |

903,5 |

904,7 |

| |

|

|

|

LTV (a/b) |

47,1% |

49,7% |

- Actif net réévalué EPRA

| au 31/12/22 En M€ |

EPRA NRV (valeur nette de

reconstitution) |

EPRA NTA (valeur nette de

continuation) |

EPRA NDV (valeur nette de

liquidation) |

| Capitaux

propres IFRS - part du groupe |

610,0 |

610,0 |

610,0 |

| A

inclure/exclure : |

|

|

|

| Instruments

Hybrides |

|

|

|

|

ANR dilué |

610,0 |

610,0 |

610,0 |

| A inclure

: |

|

|

|

| Réévaluation

d'immeubles de placements |

|

|

|

| Réévaluation

des projets de développement |

|

|

|

| Réévaluation

des autres investissements non courants |

|

|

|

| Réévaluation

des créances relocation-financement |

|

|

|

| Réévaluation

des immeubles destinés à la vente |

|

|

|

|

ANR dilué à la juste valeur |

610,0 |

610,0 |

610,0 |

| A exclure

: |

|

|

|

| Impôts

différés |

|

|

|

| Juste valeur

des instruments financiers |

(14,8) |

(14,8) |

|

| Goodwill

résultant des instruments financiers |

|

|

|

| Goodwill selon

le bilan IFRS |

|

|

|

|

Immobilisations incorporelles selon le Bilan IFRS |

|

(0,1) |

|

| A inclure

: |

|

|

|

| Juste valeur

de la dette |

|

|

9,5 |

| Réévaluation

des immobilisations incorporelles à la juste valeur |

|

|

|

| Droits de

mutations |

48,8 |

|

|

|

ANR |

644,0 |

595,1 |

619,5 |

| Nombre

d'actions (hors auto-détenues) |

10 812 317 |

10 812 317 |

10 812 317 |

|

ANR par action (en €) |

59,6 |

55,0 |

57,3 |

- Résultat net récurrent EPRA

| En

M€ |

31/12/22 |

31/12/21 |

| |

|

|

|

Résultat net part du groupe |

58,1 |

54,5 |

| |

0 |

0 |

| Ajustements

pour calculer le RNR EPRA : |

0 |

0 |

| (i) Variation

de valeur des immeubles de placement |

(31,9) |

(31,3) |

| (ii)

Gains/pertes sur cessions (d'actifs, de sociétés ou autres) |

(1,9) |

0,1 |

| (iii)

Gains/pertes sur cessions d'actifs financiers disponibles à la

vente |

0 |

0 |

| (iv) Impôts

sur les plus ou moins-values de cessions |

0 |

0 |

| (v)

Dépréciation d'écart d'acquisition / Ecart d'acquisition

négatif |

0 |

0 |

| (vi) Variation

de valeur des instruments financiers et frais d'annulation des

dérivés |

0,2 |

0 |

| (vii) Coûts

d'acquisition sur acquisitions de sociétés |

0 |

0 |

| (viii) Impôts

différés résultant des ajustements EPRA |

0 |

0 |

| (ix)

Ajustements (i) à (viii) sur les co-entreprises (sauf

comptabilisation en activité commune) |

0 |

0 |

| (x)

Participations ne donnant pas le contrôle sur les ajustements

EPRA |

0 |

0 |

| |

|

|

|

Résultat net récurrent EPRA |

24,4 |

23,2 |

| Variation sur

12 mois |

5% |

9% |

| |

|

|

| Nombre moyen

pondéré d'actions |

9 675 253 |

8 445 505 |

| Variation sur

12 mois |

15% |

|

| |

|

|

|

Résultat net récurrent EPRA / action |

2,53

€ |

2,75

€ |

| Variation sur

12 mois |

(8%) |

|

- Taux de vacance EPRA

Taux de vacance financière rapportant la valeur

locative de marché des lots vacants sur la valeur locative de

marché du patrimoine total en exploitation (taux d’occupation

100%) :

| En M€ |

31/12/22 |

31/12/21 |

| Valeur

locative de marché des lots vacants (A) |

5,6 |

4,3 |

|

Valeur locative de marché du patrimoine total (B) |

54,3 |

47,4 |

|

Taux de vacance EPRA (A/B) |

10,4% |

9,0% |

- Taux de rendement EPRA

L’EPRA a identifié deux mesures du taux de

rendement d’un patrimoine :

- le taux de rendement EPRA « Net Initial Yield »

(NIY) est le ratio rapportant les revenus locatifs annualisés des

baux en cours, nets des charges locatives non refacturées, à la

valeur, droits inclus du patrimoine en exploitation ;

- et le taux de rendement EPRA « Topped-up NIY » se

distingue du taux de rendement NIY par la réintégration dans les

revenus locatifs des franchises accordées aux locataires.

| En M€ |

31/12/22 |

31/12/21 |

| Immeubles de

placement - détenus à 100% |

1 026,5 |

896,7 |

| Immeubles de

placement - participation JV |

0 |

0 |

| Retraitement

des actifs en développement |

83,5 |

45,4 |

|

Valeur du patrimoine en exploitation hors droits |

943,0 |

851,4 |

|

Droits de mutation |

48,8 |

39,3 |

|

Valeur du patrimoine en exploitation droits compris

(B) |

991,8 |

890,7 |

|

Loyers net annualisés (A) |

49,8 |

45,0 |

| Intégration

des franchises de loyers |

0,7 |

0 |

|

Loyers nets annualisés "Topped-up" (C) |

50,5 |

45,0 |

|

Rendement initial net EPRA (A/B) |

5,0% |

5,1% |

|

Rendement initial net "Topped-up" EPRA (C/B) |

5,1% |

5,1% |

INEA communique également un taux de rendement

potentiel correspondant à la valeur locative potentielle du

portefeuille (taux d’occupation de 100%) rapportée à la valeur

d’acquisition des biens. Ce taux est de 6,9% au 31 décembre

2022.

- Investissements immobiliers EPRA

Il s’agit des décaissements liés aux investissements réalisés au

cours de l’exercice :

- les dépenses à périmètre constant (CAPEX)

- et celles concernant les nouvelles acquisitions ou les actifs

en construction (investissement)

|

Investissement immobiliers réalisés (en M€) |

31/12/22 |

31/12/21 |

|

Détenu à 100% |

Participation JV |

Total |

Détenu à 100% |

Participation JV |

Total |

|

Acquisitions1 |

48,7 |

na |

48,7 |

73,9 |

na |

73,9 |

| Actifs en

développement |

61,8 |

na |

61,8 |

30,0 |

na |

30,0 |

| Patrimoine à

périmètre constant |

0,4 |

na |

0,4 |

0,9 |

na |

0,9 |

| Autres2 |

-0,4 |

na |

-0,4 |

1,7 |

na |

1,7 |

|

Total des investissements |

110,6 |

0,0 |

110,6 |

106,5 |

0,0 |

106,5 |

| 1

livraisons au cours de l'exercice |

|

|

|

|

|

| 2

rénovations lourdes des immeubles Mistral, Harmony Park et Nice

Clara |

- Croissance Like-for-like EPRA

Il s’agit de la croissance des loyers hors

charges à périmètre constant du portefeuille (hors impact des

acquisitions et des cessions).

| |

Portefeuille total |

|

Périmètre constant |

|

En M€ |

Valeur HD |

Chiffre d'affaires net* 31/12/22 |

Valeur HD |

Chiffre d'affaires net 31/12/22 |

Chiffre d'affaires net 31/12/21 |

Variation du chiffre d'affaires net |

|

Bureaux |

749,1 |

35,0 |

522,9 |

28,4 |

27,5 |

0,8 |

3,1% |

|

Activité |

158,2 |

8,3 |

128,6 |

7,1 |

6,7 |

0,4 |

5,9% |

|

Total actifs en exploitation |

907,3 |

43,3 |

651,4 |

35,5 |

34,3 |

1,2 |

3,6% |

|

Actifs en développement ** |

35,7 |

0,6 |

|

|

|

|

|

|

Actifs cédés |

0 |

0,1 |

|

|

|

|

|

|

Portefeuille total |

943,0 |

44,0 |

|

|

|

|

|

| *

Revenus locatifs bruts - charges locatives refacturées – IFRS

16 (étalement des franchises) : il s’agit donc de la

croissance des loyers facturés. |

|

|

| ** y

compris actifs en rénovation |

|

|

|

|

|

|

| |

|

|

|

|

|

|

|

|

|

|

1 Les comptes présentés en normes EPRA ont été audités ; le

rapport d’audit relatif à la certification étant en cours

d’émission.

2 Source : BNP Paribas Real Estate (février 2023)

3 Baromètre 2022 de la Performance Energétique publié par

l’Observatoire de l’Immobilier Durable (OID)

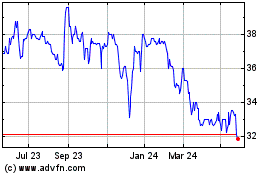

Fonciere Inea (EU:INEA)

Historical Stock Chart

From Nov 2024 to Dec 2024

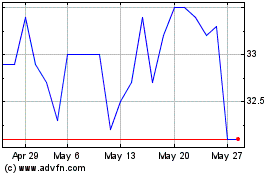

Fonciere Inea (EU:INEA)

Historical Stock Chart

From Dec 2023 to Dec 2024