La Fiducie de placement immobilier Primaris ("Primaris" ou la

"Fiducie") (TSX: PMZ.UN) publie ce jour les résultats financiers et

opérationnels du premier trimestre clos au 31 mars 2022.

Faits commerciaux saillants

- Relèvement de 2,7 % des perspectives de revenu net

d'exploitation ("RNE")** pour 2022, compte tenu des solides

performances opérationnelles du T1 2022 et des perspectives pour le

reste de l'année 2022;

- Réalisation avec succès d'une cote de crédit de qualité BBB

avec une tendance stable attribuée par DBRS Morningstar;

- Émission de débentures de premier rang non garanties pour un

montant en capital total de 350 millions $, assorties d'un taux

d'intérêt moyen pondéré combiné de 4,46 % et d'une durée moyenne

pondérée jusqu'à l'échéance de 3,9 ans. Cette émission a suscité

une forte et importante demande de la part des investisseurs

institutionnels, portant la part de la dette à taux fixe de la FPI

de 63 % à 100 %; et

- Achat de 0,6 million d'unités pour un montant de 9,4 millions $

à un prix moyen d'environ 14,80 $ au 3 mai 2022 en vertu de l'offre

publique de rachat dans le cours normal des activités ("OPRC") et

création d'un plan d'achat automatique de titres.

Faits saillants des résultats financiers et

d'exploitation

- Croissance de 8,2 % du revenu net d'exploitation en espèces

("RNE en espèces")** des propriétés identiques traduisant la

reprise postpandémie et l'amélioration des ventes des

locataires;

- 87,5% d'occupation ferme, présentant une opportunité

significative de croissance interne future;

- Fonds provenant de l'exploitation (FPE)** à 0,381 $ par unité,

dilué;

- Ratio de distribution du FPE** à 52,5 %;

- 28,4% de dette par rapport au total des actifs;

- 1,86 milliard $ d'actifs non grevés;

- 27 enseignes de détail sous contrat sur la plateforme

Primarché; et

- Valeur liquidative** de 22,05 $ par unité.

"Les ventes des locataires à travers toutes nos catégories de

propriétés connaissent une croissance constante alors que les

acheteurs continuent de manifester un vif intérêt pour le retour

aux achats en personne", a déclaré Patrick Sullivan, président et

chef de l'exploitation. "Toute l'équipe de Primaris a travaillé dur

pour réaliser le plan d'affaires que nous avons établi, y compris

l'intégration des propriétés du HOOPP au sein de notre plateforme

de gestion des propriétés et des actifs à grande échelle,

complètement internalisée et verticalement intégrée."

Le directeur financier, Rags Davloor, a ajouté : "Le modèle

financier original de Primaris est au cœur de notre stratégie

globale, offrant une structure de capital de premier ordre sur

laquelle nous pouvons développer notre activité. L'émission

initiale en mars de débentures de qualité de Primaris, avec une

note de BBB et une tendance stable attribuée par DBRS, est

cohérente avec cette approche."

"Nous voyons une grande opportunité d'offrir des retours sur

investissement convaincants aux investisseurs et nous sommes

impatients de concrétiser ce potentiel", a déclaré Alex Avery, Chef

de la direction. "Le relèvement de nos prévisions reflète la

confiance que nous avons dans notre capacité à tirer parti de la

reprise actuelle de l'immobilier commercial et du retour à un

comportement plus habituel des consommateurs."

Principaux indicateurs financiers et

d'exploitation

Au ou pour l'exercice clos au 31 mars

(en milliers de dollars canadiens sauf

mention contraire) (non vérifiés)

2022

20211

Nombre de propriétés de placement

35

27

Superficie locative brute (en millions de

pieds carrés)

11,3

7,6

Occupation effective

85,9

%

87,3

%

Occupation ferme

87,5

%

89,7

%

Loyer net moyen pondéré par pied carré

occupé2

$

23,86

$

23,50

Total de l'actif

$

3.257.792

$

2.231.428

Total du passif

$

1.004.279

$

1.125.772

Revenu total

$

91.772

$

61.096

Revenu net d'exploitation en espèces**

("RNE en espèces")

$

46.898

$

32.223

Croissance du RNE** en espèces propriétés

identiques

8,2

%

—

Bénéfice net (perte nette)

$

30.031

$

116.673

Bénéfice net (perte nette) par unité

$

0,30

—

Fonds d'exploitation** ("FPE") par unité

diluée

$

0,381

—

Ratio de distribution du FPE**

52,5

%

—

Fonds provenant de l'exploitation

ajustés** ("FPEA") par unité diluée

$

0,303

—

Ratio de distribution du FPEA**

66,1

%

—

Distributions déclarées par unité

$

0,20

—

Moyenne pondérée des unités en circulation

- diluée (en milliers)

102.198

—

Valeur liquidative** par unité

$

22,05

—

Dette par rapport à l'actif total**3

28,4

%

—

Dette par rapport à l'EBITDA ajusté**3

5,3x

—

Couverture d'intérêts**3

6,6x

—

Actifs non grevés

$

1.860.326

—

Dette garantie en pourcentage de la dette

totale

62,2

%

—

Durée moyenne pondérée à l'échéance de la

dette4 (en années)

2,7

—

Taux d'intérêt effectif moyen pondéré4

3,68

%

—

** Indique une mesure non conforme aux

PCGR. Voir "Mesures non conformes aux PCGR".

1 Le bénéfice net (perte) pour le

trimestre clos le 31 mars 2021 ayant été calculé sur la base de la

continuité des intérêts pour les propriétés de Primaris uniquement

et ne reflétant pas la structure du capital de la fiducie

nouvellement créée, les calculs par unité et les ratios

d'endettement ne seraient pas pertinents.

2 Mesure financière supplémentaire.

3 Les ratios d'endettement sont des ratios

non PCGR calculés sur la base de l'acte de fiducie.

4 Résultats pour les emprunts

hypothécaires et les débentures non garanties uniquement.

Résultats d'exploitation

Le revenu net d'exploitation en espèces des mêmes propriétés** a

progressé de 2,6 millions de dollars, soit 8,2 %, par rapport à la

même période en 2021. L'augmentation du RNE en espèces des mêmes

immeubles** résulte de la hausse des revenus issus des loyers de

base, des loyers en pourcentage et des loyers en pourcentage

substitutifs, ainsi que des revenus de location spécialisés. La

hausse des revenus par rapport à la période précédente illustre la

finalisation d'une partie des accords de réduction de loyer conclus

durant la pandémie et l'amélioration des ventes des locataires.

La composition du FPEA** et du FPEA** par unité pour les trois

mois clos le 31 mars 2022 est détaillée ci-dessous.

Exercice clos au 31 mars 2022

(en milliers de CAD) (non vérifiés)

Contribution

par unité

RNE** issus de:

Mêmes propriétés**

$

34.718

$

0,341

Propriété en cours de redéveloppement

1.320

0,013

Acquisitions

12.449

0,122

Charges de financement (nettes d'autres

revenus)

(5.072

)

(0,050

)

Frais généraux et administratifs

(4.295

)

(0,042

)

Amortissement

(196

)

(0,002

)

Impact de la variation des unités en

circulation

—

(0,001

)

FPE** et FPE** par unité

38.924

0,381

Frais internes de location

(1.416

)

(0,014

)

Loyers linéaires

(1.431

)

(0,014

)

Indemnités locatives et frais de

location

(3.291

)

(0,032

)

Charges récupérables et non

récupérables

(1.868

)

(0,018

)

FPEA** et FPEA** par unité

$

30.918

$

0,303

Résultats d'occupation et locatifs

Au 31 mars 2022, les propriétés affichaient un taux d'occupation

effective de 85,9 % et un taux d'occupation engagée de 87,5 %. Le

taux d'occupation des propriétés du HOOPP est inférieur, soit 83,5

%, et présente une opportunité de croissance organique future. Le

taux d'occupation engagée inclut les contrats de location signés

pour lesquels les locataires n'ont pas encore pris possession des

locaux.

Nombre

Occupation engagée1

Occupation effective

31 mars 2022

31 mars 2022

31 décembre 2021

Propriétés Primaris

27

89,4

%

87,2

%

87,5

%

Propriétés HOOPP

8

83,9

%

83,5

%

83,2

%

35

87,5

%

85,9

%

86,0

%

1 En excluant Northland Village, le taux

d'occupation engagée pour le portefeuille serait de 89,2%.

Au cours du trimestre, Primaris a conclu 122 contrats de

location pour une superficie totale de 444 000 pieds carrés,

notamment des renouvellements de baux d'unités de commerce de

détail ("UCD") et de locataires de référence. Alors que les loyers

de renouvellement globaux ont progressé de 2,5 %, les

renouvellements d'UCD ont été conclus pour des loyers inférieurs de

3,7 %, tandis que les écarts de location des locataires de

référence ont augmenté de 15,4 %. Les renouvellements d'UCD

englobent un certain nombre de contrats de location prévoyant des

taux de location inférieurs à ceux qui arrivent à échéance, en

raison notamment des ventes inférieures aux niveaux prépandémiques

des locataires. En général, les renouvellements à des taux de

location réduits portent sur des périodes plus courtes, permettant

d'anticiper les futures négociations de bail.

Des liquidités robustes et un bilan comptable

différencié

Le 30 mars 2022, Primaris a émis avec succès des débentures non

garanties de premier rang de séries A et B à hauteur de 150,0

millions $ et 200,0 millions $, exigibles respectivement le 30 mars

2027 et le 30 mars 2025. Les débentures non garanties de série A et

de série B produisent des intérêts à des taux annuels de 4,727 % et

4,267 %, respectivement.

Le 4 mars 2022, Primaris a obtenu de DBRS Morningstar une note

de crédit de qualité BBB stable, permettant à la fiducie d'accéder

aux marchés de la dette non garantie pour sa première émission de

débentures. La direction entend réduire sa dette garantie en

pourcentage de la dette totale à 40 %. Le ratio était de 62,2 % au

31 mars 2022. La direction compte réduire ce ratio à l'objectif

visé à mesure que les emprunts hypothécaires existants arrivent à

échéance, sous réserve de conditions de marché favorables.

Au 31 mars 2022, la trésorerie s'élevait à 431,8 millions $,

comprenant une trésorerie et des équivalents de trésorerie de 21,8

millions $ et une disponibilité de 410,0 millions $ sur les

facilités de crédit.

Primaris dispose de 1,86 milliard $ d'actifs non grevés et d'une

valeur nette d'inventaire** calculée par unité de 22,05 $.

Téléconférence et webdiffusion

Informations relatives à la webdiffusion:

Date: le 4 mai 2022, à 10h00 (ET)

Lien: veuillez consulter la section "Investor Relations" sur le

site web de Primaris, ou cliquer ici.

Informations relatives à la téléconférence:

Veuillez composer le 1-833-950-0062 depuis le Canada

Pour les appels internationaux, composez le 1-929-526-1599

Code d'accès: 439910

Un enregistrement de la téléconférence sera disponible jusqu'au

18 mai 2022, en composant le 226-828-7578 avec le code d'accès

420038, ou sur la section "Investor Relations" du site web.

A propos de la Fiducie de placement immobilier

Primaris

Primaris est la seule fiducie en placement immobilier pour les

centres commerciaux intérieurs du Canada, avec des participations

avant tout dans des centres commerciaux intérieurs majeurs dans des

marchés en pleine expansion. Son portefeuille compte au total 11,3

millions de pieds carrés, pour une capitalisation d'environ 3,3

milliards de dollars au cours de l'action Primaris. Des économies

d'échelle sont atteintes via sa plateforme de gestion nationale

entièrement internalisée, intégrée verticalement et à service

complet. Primaris présente une très bonne capitalisation et se

positionne extrêmement favorable pour saisir des opportunités de

marché à un moment charnière de l'évolution du secteur de

l'immobilier de détail au Canada

Avis de non-responsabilité concernant les déclarations

prospectives

Certaines déclarations contenues dans ce communiqué de presse

constituent des "informations prospectives" ou des "déclarations

prospectives" au sens des lois sur les valeurs mobilières

applicables. Les termes "sera", "s'attend à", "planifie", "estime",

"a l'intention" et autres expressions similaires tendent souvent à

caractériser les déclarations prospectives, bien que toutes les

déclarations prospectives ne contiennent pas ces termes

distinctifs. Les déclarations prospectives spécifiques faites ou

sous-entendues dans le présent communiqué comprennent, sans s'y

limiter, les déclarations concernant : les distributions futures

prévues, les activités de mise en valeur de la Fiducie, les

avantages prévus de l'intégration des propriétés du HOOPP et

l'offre publique de rachat dans le cours normal des activités. Ces

déclarations sont fondées sur des facteurs ou des hypothèses qui

ont été appliqués en vue de tirer une conclusion ou de faire une

prévision ou une projection, y compris des hypothèses fondées sur

les tendances historiques, les conditions actuelles et les

développements futurs prévus. Étant donné que les déclarations

prospectives se rapportent à des événements et des conditions

futurs, elles nécessitent, par nature, la formulation d'hypothèses

et impliquent des risques et des incertitudes intrinsèques.

Primaris avertit que, même si l'on estime que les hypothèses sont

raisonnables dans les circonstances, ces risques et incertitudes

impliquent la possibilité que les résultats réels diffèrent

sensiblement des attentes exprimées dans les déclarations

prospectives. Les facteurs de risque et les hypothèses importants

sont notamment ceux énoncés dans le Rapport de gestion qui sera

disponible sur SEDAR, et dans les autres documents déposés

périodiquement par Primaris auprès des autorités canadiennes de

réglementation des valeurs mobilières. En raison de ces risques, il

convient de ne pas accorder une confiance excessive à ces

déclarations prospectives, qui ne s'appliquent qu'au moment où

elles sont formulées. À l'exception de ce qui est spécifiquement

requis par la loi, Primaris décline toute obligation de mettre à

jour les déclarations prospectives en vue de refléter de nouvelles

informations, ultérieures ou autres.

Mesures non conformes aux PCGR

Les informations contenues dans le présent communiqué de presse

sont un résumé des résultats. Ce communiqué doit être lu en

conjonction avec le Rapport de gestion de la Fiducie, le bilan

consolidé de la situation financière, les états financiers détachés

combinés et les notes afférentes pour le trimestre clos au 31 mars

2022 (ensemble, les "États financiers").

Les Etats financiers de Primaris sont préparés en conformité

avec les normes internationales d'information financière ("IFRS").

Toutefois, Primaris utilise également un certain nombre de mesures

n'ayant pas de signification normalisée prescrite selon les

principes comptables généralement reconnus ("PCGR") en accord avec

les IFRS. Ces mesures non PCGR, qui sont désignées dans le présent

communiqué de presse par le suffixe "**", peuvent inclure des

mesures financières non PCGR et/ou des ratios non PCGR, chacun

étant défini dans le Règlement 52-112 sur l'information concernant

les mesures financières non conformes aux PCGR. Aucune de ces

mesures non PCGR ne doit être considérée comme une alternative aux

mesures financières calculées en conformité avec les PCGR. De plus,

ces mesures non PCGR peuvent ne pas être comparables aux mesures

similaires présentées par d'autres sociétés immobilières et ne

doivent pas être considérées comme une alternative aux mesures

financières déterminées en conformité avec les PCGR.

Mesure non conforme aux PCGR

Description

Revenu net d'exploitation (RNE)

Défini comme le revenu locatif, tel que

calculé conformément aux PCGR, diminué des charges d'exploitation

des propriétés, telles que calculées conformément aux PCGR. Le

calcul exclut certaines dépenses telles que les intérêts afin de

refléter les opérations des propriétés indépendamment de leur mode

de financement.

La direction considère que le RNE est une

mesure importante du revenu généré par les biens immobiliers

productifs et qu'il est utilisé par la Fiducie afin d'évaluer le

rendement du portefeuille. Il s'agit également d'un paramètre clé

pour déterminer la valeur du portefeuille de biens immobiliers

productifs.

Revenu net d'exploitation en espèces (RNE

en espèces)

Défini comme le RNE net des revenus

provenant des loyers linéaires et des revenus de cession de

bail.

Le loyer linéaire résulte de la différence

entre le loyer en espèces reçu et le revenu comptabilisé de manière

linéaire sur toute la durée du bail à des fins comptables. Il

s'agit d'un montant hors trésorerie.

Les revenus de cession de bail sont perçus

lorsqu'un locataire restitue un espace à Primaris avant la fin de

la durée du bail. Ces montants ne sont pas perçus uniformément au

cours d'une année civile et ne sont pas prévisibles.

La direction estime que le fait d'exclure

du calcul du RNE en espèces les revenus non monétaires liés au

loyer linéaire et les revenus de cession de bail perçus de manière

incohérente offre un meilleur aperçu des opérations du portefeuille

immobilier générateur de revenus.

Marge du RNE en espèces

La marge du RNE en espèces est un ratio

calculé sur la base du revenu net d'exploitation en espèces en tant

que pourcentage des revenus de location, à l'exclusion de l'impact

du loyer linéaire et des revenus de cession de bail.

La direction estime que la marge du RNE en

espèces est une mesure importante du pourcentage de revenu généré

par les propriétés génératrices de revenus et permet d'évaluer la

performance du portefeuille.

RNE des mêmes propriétés / RNE en

espèces

Le RNE des mêmes propriétés / RNE en

espèces est utilisé afin d'évaluer le rendement d'une période à

l'autre des propriétés génératrices de revenus détenues et

exploitées par Primaris au cours des deux périodes. Le RNE / RNE en

espèces des propriétés qui ont été acquises, cédées ou qui sont

sujettes à des changements importants en raison d'un nouveau

développement, d'un réaménagement, d'une expansion ou d'une

démolition sont exclus de la détermination du RNE / RNE en espèces

des mêmes propriétés.

La direction estime que le RNE des mêmes

propriétés / RNE en espèces est utile pour évaluer la réalisation

des changements de taux de location contractuels intégrés aux

contrats de location, et pour saisir l'impact des changements d'une

période à l'autre dans l'occupation, les taux de location et les

coûts d'exploitation sur le rendement des propriétés génératrices

de revenus.

Mesure non conforme aux PCGR

Description

Fonds provenant de l'exploitation (FPE) /

FPE par unité

Primaris calcule le FPE selon la

définition de REALPAC. Dans le calcul du FPE, le revenu net (ou la

perte) est ajusté pour tenir compte des éléments qui ne proviennent

pas des activités d'exploitation.

La direction estime que le FPE est une

mesure utile de la performance opérationnelle qui, lorsqu'elle est

comparée d'une période à l'autre, reflète l'impact des tendances

des niveaux d'occupation, des taux de location, des activités

d'acquisition et des coûts de financement sur les opérations.

Le FPE par unité est un ratio non conforme

aux PCGR calculé en divisant le FPE par la moyenne pondérée des

unités, diluées, en circulation au cours de la période.

Fonds provenant de l'exploitation ajustés

(FPEA) / FPE par unité

Primaris calcule le FPEA selon la

définition de REALPAC. Dans le calcul du FPEA, le FPE est ajusté

pour les dépenses d'investissement engagées en vue de conserver la

capacité de production existante du portefeuille immobilier et

élimine l'impact des loyers linéaires. Le FPEA est affecté par la

saisonnalité inhérente au calendrier d'exécution des projets de

capital d'exploitation.

La direction estime que le FPEA est un

indicateur utile du rendement de l'exploitation. Le FPEA par unité

est un ratio non conforme aux PCGR calculé en divisant le FPEA par

le nombre moyen pondéré d'unités, diluées, en circulation au cours

de la période.

Ratios de distribution du FPE et du

FPEA

Les ratios de distribution du FPE et du

FPEA sont des mesures supplémentaires calculées en divisant les

distributions en espèces déclarées par la Fiducie par le FPE et le

FPEA.

Primaris utilise ces ratios pour évaluer

la pérennité des paiements de distribution de la Fiducie.

Dette ou dette totale

La dette, telle que définie aux fins de

certains ratios financiers, est calculée comme étant l'encours

total de la dette provenant des débentures non garanties de premier

rang, des emprunts hypothécaires et des facilités de crédit, à

l'exclusion des frais de financement reportés et des ajustements à

la valeur du marché.

Dette par rapport à l'actif total

La dette par rapport à l'actif total est

calculée en divisant la dette telle que définie ci-dessus par

l'actif total tel que présenté dans l'état consolidé de la

situation financière.

La direction estime que ce ratio est utile

pour évaluer la flexibilité de la Fiducie à recourir à un levier

financier supplémentaire.

Valeur liquidative (VL) / VL par unité

La VL est calculée comme étant le total de

l'actif moins le total du passif tel que calculé conformément aux

PCGR, à l'exception des unités échangeables en circulation qui sont

exclues du total du passif.

La VL par unité est un ratio non conforme

aux PCGR calculé en divisant la VL par la moyenne pondérée des

unités, diluées, en circulation au cours de la période.

Bénéfice ajusté avant revenu, impôt,

dépréciation et amortissement (EBITDA ajusté)

L'EBITDA ajusté est calculé comme le

bénéfice net après déduction, le cas échéant, des charges

d'intérêts, des impôts sur le revenu, des charges de dépréciation,

des charges d'amortissement et des ajustements de la juste

valeur.

La direction utilise l'EBITDA ajusté comme

élément d'entrée dans plusieurs mesures de la dette et ratios

financiers afin d'évaluer la capacité de la Fiducie à honorer ses

obligations, notamment le service de la dette, le financement des

dépenses en capital et la distribution aux porteurs de parts.

Dette par rapport à l'EBITDA ajusté

Ce ratio est utile pour mesurer la

capacité de la Fiducie à satisfaire ses obligations en matière de

dette. Il est obtenu en divisant la dette trimestrielle moyenne par

l'EBITDA ajusté sur quatre trimestres.

Jusqu'à ce que la Fiducie ait établi un

rendement historique pour calculer l'EBITDA ajusté pour un

roulement de quatre trimestres, l'EBITDA ajusté depuis le début de

l'année est calculé au prorata afin de représenter une valeur

annuelle à utiliser dans les calculs de la mesure de la dette.

Couverture d'intérêts

La couverture des intérêts, définie dans

l'Acte de fiducie, est calculée en divisant l'EBITDA ajusté par les

intérêts débiteurs sur la dette totale. Elle ne tient pas compte de

l'amortissement des frais de financement reportés et des

ajustements à la valeur du marché.

La direction calcule la couverture

d'intérêts en vue d'évaluer la capacité de la Fiducie à assurer la

couverture des intérêts de l'encours de la dette.

Couverture du service de la dette

La couverture du service de la dette,

définie dans l'Acte de fiducie, correspond à l'EBITDA ajusté divisé

par la somme des charges d'intérêts et des paiements de capital

régulièrement prévus sur la dette totale. Les intérêts débiteurs

excluent l'amortissement des frais de financement reportés et les

ajustements à la valeur du marché, tandis que les paiements de

capital excluent les paiements de capital de type ballon, in fine

ou similaire à l'échéance.

La direction calcule la couverture du

service de la dette afin d'évaluer la capacité de la Fiducie à

respecter les obligations de la dette en cours.

Le tableau suivant réconcilie le RNE**

avec les revenus locatifs et les coûts d'exploitation des

propriétés tels que présentés dans les états financiers non

vérifiés de la période intermédiaire.

Trimestre clos au 31 mars

(en milliers $) (non vérifiés)

2022

2021

Revenu locatif

$

91.772

$

61.096

Frais d'exploitation de propriétés

(43.285

)

(27.499

)

Revenu net d'exploitation**

48.487

33.597

A l'exclusion des écarts issus des:

Loyers linéaires

(1.431

)

(1.263

)

Frais de remise de bail

(158

)

(111

)

Revenu net d'exploitation en

espèces**

$

46.898

$

32.223

Marge RNE en espèces**

52,0

%

54,0

%

Le tableau suivant rapproche les

propriétés identiques** et le RNE en espèces** ci-dessus.

Trimestre clos au 31 mars

(en milliers $) (non vérifiés)

2022

2021

RNE propriétés identiques**

$

34.718

$

32.617

A l'exclusion des écarts issus des:

Loyers linéaires

(738

)

(1.239

)

Frais de remise de bail

(158

)

(111

)

RNE en espèces propriétés

identiques**

Croissance

8,2

%

33.822

31.267

RNE en espèces** de:

Propriété en cours de redéveloppement

1.325

956

Acquisitions

11.751

—

RNE en espèces**

$

46.898

$

32.223

Le tableau suivant réconcilie le bénéfice

net, tel que déterminé conformément aux PCGR, avec les FPE**.

trimestre clos le 31 mars

(en milliers $) (non vérifiés)

2022

Revenu net (perte)

$

30,031

Extournes:

Ajustements de la juste valeur de la

rémunération basée sur des unités

(319

)

Ajustements de la juste valeur des

immeubles de placement

7,796

Frais internes de location

1,416

Fonds d'exploitation**

38,924

FPE** par unité- diluée

$

0.381

Ratio de distribution du FPE** -

Objectif 45% - 50%

52.5

%

Distributions déclarées par unité

$

0.20

Moyenne pondérée des unités en circulation

- diluées (en milliers)

102,198

Le tableau suivant réconcilie les FPE**

avec les FPEA**.

Trimestre clos au 31 mars

(en milliers $) (non vérifiés)

2022

Fonds provenant de l'exploitation**

$

38.924

Extournes:

Frais internes de location

(1.416

)

Loyers linéaires

(1.431

)

Déductions:

Frais de location et allocations aux

locataires

(3.291

)

Capital de maintenance

(1.868

)

Fonds provenant de l'exploitation

ajustés**

30.918

FPEA** par unité - diluée

$

0,303

Ratio de distribution du FPEA**

66,1

%

Distributions déclarées par unités

$

0,20

Moyenne pondérée des unités en circulation

- diluée (en milliers)

102.198

Le tableau suivant calcule la VL** par

unité.

31 mars 2022

Propriétés de placement

$

3.202.313

Autres actifs

55.479

Total des actifs

3.257.792

Emprunts hypothécaires

(574.924

)

Débentures non garanties de premier

rang

(350.000

)

Facilités de crédit

—

Billet à payer1

—

Dette totale**

(924.924

)

Autres passifs, à l'exclusion des unités

échangeables

(79.355

)

Valeur nette d'inventaire**

$

2.253.513

Moyenne pondérée des unités en circulation

- diluée (en milliers)

102.198

Dette par rapport à l'actif total**2 -

Objectif 25% - 35%

28,4

%

Valeur nette d'inventaire par unité**

$

22,05

** Les ratios de la dette sont des ratios

non conformes aux PCGR calculés en fonction des Actes de fiducie,

tels que complétés. Voir la section 10.4, " Structure du capital ",

du Rapport de gestion.

1 Le montant du billet à payer en cours au

31 décembre 2021 a été remboursé le 5 janvier 2022 par un tirage

sur la facilité de crédit de Primaris.

2 Les ratios de dette sont des ratios non

conformes aux PCGR calculés en fonction des Actes de fiducie, tels

que complétés. Voir la section 10.4, " Structure du capital ".

Le tableau suivant calcule les ratios

financiers pour la dette par rapport à l'EBITDA ajusté**, la

couverture des intérêts et le service de la dette.

Trimestre clos le 31 mars

(en milliers $) (non vérifiés)

2022

Revenu net (perte)

$

30.031

Intérêts nets et autres charges

financières

6.055

Amortissement

196

Ajustements de la juste valeur de la

rémunération basée sur des unités

(319

)

Ajustements de la juste valeur des

immeubles de placement

7.796

EBITDA ajusté**

$

43.759

EBITDA ajusté**1 - annualisé

$

175.036

Endettement moyen

$

924.067

Dette par rapport à l'EBITDA ajusté** -

Objectif 4,0x - 6,0x

5,3x

Charges d'intérêts2

$

6.584

Couverture d'intérêts**1

6,6x

Remboursements du principal

$

5.076

Charges d'intérêts2

$

6.584

Couverture du service de la dette**1

3,7x

1 Les ratios de dette sont des ratios non

conformes aux PCGR calculés en fonction des Actes de fiducie, tels

que complétés. Voir la section 10.4, " Structure du capital ", du

Rapport de gestion.

2 Les intérêts débiteurs incluent les

intérêts sur les débentures de premier rang non garanties, les

prêts hypothécaires et les facilités de crédit. Voir la section

9.1, " Composantes du bénéfice net (perte nette) ", du Rapport de

gestion.

Le texte du communiqué issu d’une traduction ne doit d’aucune

manière être considéré comme officiel. La seule version du

communiqué qui fasse foi est celle du communiqué dans sa langue

d’origine. La traduction devra toujours être confrontée au texte

source, qui fera jurisprudence.

Consultez la

version source sur businesswire.com : https://www.businesswire.com/news/home/20220509005787/fr/

Pour un complément d'informations:

Alex Avery Chef de la direction 416-642-7837

aavery@primarisreit.com

Rags Davloor Directeur financier 416-645-3716

rdavloor@primarisreit.com

TSX: PMZ.UN www.primarisreit.com www.sedar.com

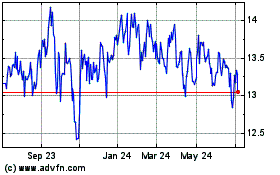

Primaris Real Estate Inv... (TSX:PMZ.UN)

Historical Stock Chart

From Nov 2024 to Dec 2024

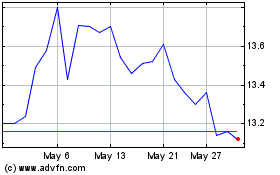

Primaris Real Estate Inv... (TSX:PMZ.UN)

Historical Stock Chart

From Dec 2023 to Dec 2024