Revenus: 192,2 M€ (+12,0 %) Taux

d’occupation : 99,8 % (dont 100 % de taux d’occupation pour les

bureaux) Loyer facial moyen : 982 €/m² (+14,7 %)

Loyer économique moyen : 866 €/m² (+21,1 %) EPRA sBPR et

BPR : niveaux GOLD GRESB : niveau « 5 stars »

maintenu

Regulatory News:

Sur les neuf premiers mois de l'année, SFL (Paris:FLY) affiche

une progression notable de ses indicateurs opérationnels. Les

revenus locatifs connaissent une hausse significative de 8,9 % sur

un an, témoignant de la robustesse du portefeuille immobilier et de

l’attractivité croissante des entreprises pour des emplacements

stratégiques, modernes et à haute performance environnementale.

Cette dynamique est soutenue par une activité commerciale

particulièrement active, qui permet de capter les opportunités de

réversion des loyers. À cet égard, le loyer facial moyen atteint un

niveau record de 982 €/m², en hausse de 14,7 % par rapport à

l'année précédente.

« Nous constatons trimestre après trimestre une demande qui

reste très soutenue pour des emplacements centraux, des surfaces

modernes, écologiques, et techniques, l’accès à un pool de

services. La stratégie de SFL répond parfaitement à ces attentes.

Son portefeuille unique, la qualité de ses bâtiments, le travail

des équipes pour en augmenter la dimension servicielle et le très

haut niveau technique et environnemental font de SFL la mieux

positionnée pour profiter de l’engouement pour Paris. Avec un taux

d’occupation à quasi 100 % et une très nette croissance des

revenus, le segment prime dans lequel nous opérons se démarque.

Enfin, notre stratégie et reporting RSE a été récompensée par le

GRESB et l’EPRA, qui font de SFL un leader en terme de performance

extra financière. » a ajouté Dimitri Boulte.

Des revenus en forte hausse de + 12,0

%, à 192,2 M€ :

Chiffre d'affaires consolidé

par secteur d'activité (M€) :

30/09/2024

30/09/2023

Variation

Revenus* :

192,2

171,6

+12,0 %

Revenus locatifs :

Paris QCA

143,6

129,2

+11,1 %

Paris autre et Croissant

Ouest

43,2

42,4

+1,9 %

Total Revenus locatifs

186,8

171,6

+8,9 %

* inclus en 2024 une reprise de provision pour dépréciation de

créance de 5,4 M€

Les revenus s’établissent à 192,2 M€ au 30 septembre 2024, dont

186,8 M€ de revenus locatifs et une reprise de provision pour

dépréciation de créance de 5,4 M€.

Les revenus locatifs consolidés sont en hausse de 8,9 % sur un

an (+ 15,2 M€) pour s’établir à 186,8 M€ au 30 septembre 2024.

A périmètre constant (sur les surfaces en exploitation,

exclusion faite de toutes les variations de périmètre impactant les

deux périodes comparées), les loyers progressent de 11,9 M€ (+

7,4 %).

Cette hausse reflète notamment :

- l’indexation sur la période (+ 6,9 M€) ;

- les baux signés en 2023 et 2024 avec de nouveaux clients comme

une société leader dans le secteur du luxe dans l’immeuble du

#Cloud.Paris sur les surfaces libérées par Exane ;

- l’amélioration des loyers économiques lors de la signature de

nouveaux baux, avenants ou protocoles portant sur des surfaces

occupées par des locataires historiques, tels que Fast

Retailing.

Les immeubles du Washington Plaza, Cézanne Saint-Honoré et

#Cloud.Paris continuent à afficher des augmentations à deux

chiffres de leurs revenus par rapport aux neuf premiers mois de

2023.

Les revenus des surfaces en développement affichent une

progression de +7,2 M€ (+67,4 % comparés au 30 septembre 2023),

grâce notamment à la livraison des travaux bailleurs dans

l’immeuble Louvre Saint-Honoré à la Fondation Cartier en juillet

2023 et dans l’immeuble Galerie Champs-Elysées à Adidas en août

2023.

Les indemnités perçues à la suite de résiliations

anticipées, ainsi que l’annulation des créances de loyer IFRS

correspondantes, entraînent une diminution des revenus locatifs de

-3,9 M€ entre le 30 septembre 2024 et le 30 septembre 2023.

Toutefois, en prenant en compte les reprises de provisions prévues

pour anticiper l’impact de ces résiliations dans les comptes au 31

décembre 2023, l’effet net sur les revenus du Groupe est positif,

avec une hausse de +1,5 M€ par rapport au 30 septembre 2023.

L’activité commerciale reste soutenue

malgré une conjoncture plus incertaine

Le groupe SFL a commercialisé au cours des neuf premiers mois de

2024, plus de 16 000 m² de surfaces, principalement de bureaux.

Le loyer facial moyen de bureau de ces commercialisations

ressort en nette progression à 982 €/m² et le loyer économique à

866 €/m² (contre respectivement 856 €/m² et 715 €/m² pour

l’exercice 2023), pour une durée ferme moyenne de 8,0 ans,

conditions qui reflètent la très bonne tenue du marché parisien et

l’attractivité des immeubles de SFL.

Au 30 septembre 2024, le taux d’occupation physique du

patrimoine en exploitation reste à un niveau historiquement élevé

de 99,8 % (99,7 % au 31 décembre 2023).

Financement : une structure financière

solide et des lignes de crédit disponibles

L’endettement net consolidé de SFL s’établit à 2 661 M€ au 30

septembre 2024 contre 2 539 M€ au 31 décembre 2023, soit un ratio

d’endettement de 33,7 % de la valeur d’expertise droits inclus du

patrimoine au 30 juin 2024. Le coût moyen de la dette après

couverture est de 2,05 % et la maturité moyenne de 3,3 années. Le

niveau d’ICR (Interest Coverage Ratio) est de 3,6x à fin septembre

2024.

Au 30 septembre 2024, SFL dispose de 1 570 M€ de lignes de

crédit confirmées non utilisées, garantissant un excellent niveau

de liquidité de la Société.

Une performance extra-financière

reconnue et récompensée

SFL continue de se distinguer par ses engagements en matière de

développement durable, comme en témoigne son classement parmi les

leaders européens dans le GRESB (Global Real Estate Sustainability

Benchmark).

En 2024 SFL s’est classée parmi les 10% des participants les

mieux notés dans la catégorie « Europe / Listed compartment » avec

des scores remarquables de 92/100 pour le benchmark « Standing

Investments » et 97/100 pour le benchmark « Development ».

L’obtention du rating « 5 stars », une nouvelle fois cette

année, souligne la régularité de la performance de SFL depuis sa

première participation en 2012, confirmant son positionnement de

référence dans le secteur.

« Nos résultats témoignent de notre engagement continu en faveur

d'une gestion responsable et durable. Nous restons déterminés à

poursuivre nos initiatives pour un impact environnemental et social

toujours plus positif et offrir à nos clients des lieux de travail

bien pensés et respectueux de l’environnement. », déclare Eric

Oudard, Directeur Technique et Développement de SFL.

En parallèle, SFL a reçu cette année les certifications

décernées par L’EPRA :

- EPRA sBPR - niveau Gold, soulignant

encore une fois la solidité et la qualité de son reporting

extra-financier - EPRA BPR - niveau Gold, pour son

engagement en faveur de la transparence de l’information

financière.

À propos de SFL

Référente sur le segment prime de l’immobilier tertiaire

parisien, la Société Foncière Lyonnaise se distingue par la qualité

de son patrimoine évalué à 7,4 milliards d’euros, avec des

immeubles concentrés dans le Quartier Central des Affaires de Paris

(#cloud.paris, Édouard VII, Washington Plaza…) et par la qualité de

son portefeuille de clients, constitué de sociétés prestigieuses.

Plus ancienne foncière française, SFL démontre année après année

une constance dans l’exécution de sa stratégie, centrée sur la

création d’une forte valeur d’usage pour ses utilisateurs, et in

fine d’une importante valeur patrimoniale pour ses actifs.

Résolument tournée vers l’avenir SFL est un acteur engagé dans

l’immobilier durable pour construire la cité de demain et

contribuer à la décarbonisation de son secteur.

Marché de cotation : Euronext Paris Compartiment A – Euronext

Paris ISIN FR0000033409 – Bloomberg : FLY FP – Reuters : FLYP

PA

Notation S&P : BBB+ stable

www.fonciere-lyonnaise.com

Consultez la

version source sur businesswire.com : https://www.businesswire.com/news/home/20241024437035/fr/

SFL - Thomas Fareng - T +33 (0)1 42 97 27 00 -

t.fareng@fonciere-lyonnaise.com

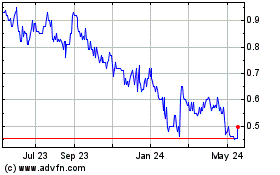

Flyht Aerospace Solutions (TSXV:FLY)

Historical Stock Chart

From Dec 2024 to Jan 2025

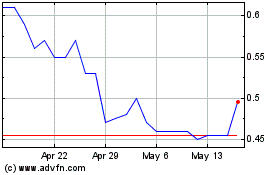

Flyht Aerospace Solutions (TSXV:FLY)

Historical Stock Chart

From Jan 2024 to Jan 2025