INITIEE PAR :

Positive YmpacT SAS

agissant de concert avec Madame Yseulys

Costes et Monsieur Thibaut Munier

Regulatory News:

1000mercis (Paris:ALMIL):

Le présent communiqué a été établi par

1000mercis. Il est diffusé en application des dispositions de

l’article 231-26, II. du règlement général de l’Autorité des

marchés financiers (l’ « AMF »).

Le

projet d’offre et le projet de note en réponse restent soumis à

l’examen de l’AMF.

AVIS IMPORTANT

En application des articles 231-19 et

261-1 et suivants du règlement général de l’AMF, le rapport du

cabinet Didier Kling Expertise & Conseil, agissant en qualité

d’expert indépendant (l’ « Expert Indépendant »), est inclus

dans le projet de note en réponse.

Le projet de note en réponse est disponible sur les sites

Internet de 1000mercis (www.numberly.com/) et de l’AMF

(www.amf-france.org). Il peut être obtenu sans frais auprès de

:

1000mercis 28, rue de Châteaudun 75009

Paris

Conformément à l’article 231-28 du règlement général de l’AMF,

le document contenant les autres informations relatives aux

caractéristiques notamment juridiques, financières et comptables de

1000mercis sera déposé auprès de l’AMF et mis à la disposition du

public au plus tard la veille du jour de l’ouverture de l’offre

publique de retrait, selon les mêmes modalités que le projet de

note en réponse.

Un communiqué sera diffusé au plus tard la veille de l’ouverture

de l’Offre, pour informer le public des modalités de mise à

disposition de ces documents.

1.

Rappel des principaux termes et

conditions de l’Offre

1.1.

Description de

l’Offre

En application du Titre III du Livre II,

plus particulièrement des articles 236-3 et 237-1 et suivants du

règlement général de l’AMF, Positive YmpacT, société par actions

simplifiée dont le siège social est situé 28, rue de Châteaudun,

75009 Paris et immatriculée au registre du commerce et des sociétés

de Paris sous le numéro 909 823 643 (« Positive YmpacT » ou

l’« Initiateur »), agissant de concert – au sens de

l’article L. 233-10 du Code de commerce – avec Madame Yseulys

Costes, présidente du conseil d’administration de 1000mercis et

directrice générale de 1000mercis, et Monsieur Thibaut Munier,

administrateur et directeur général délégué de 1000mercis

(ci-après, les « Fondateurs » et, ensemble avec

l’Initiateur, le « Concert »), propose de manière

irrévocable à l’ensemble des actionnaires de la société 1000mercis,

société anonyme à conseil d’administration dont le siège social est

situé 28, rue de Châteaudun, 75009 Paris et immatriculée au

registre du commerce et des sociétés de Paris sous le numéro 429

621 311 (la « Société » ou « 1000mercis » et,

ensemble avec ses filiales directes et indirectes, le «

Groupe »), d’acquérir en numéraire, dans les conditions

décrites ci-après, la totalité des actions de la Société

(individuellement, une « Action », et ensemble, les «

Actions ») que le Concert ne détient pas directement ou

indirectement à la date du projet de note d’information (le «

Projet de Note d’Information ») au prix de 30 euros par

Action (le « Prix de l’Offre ») dans le cadre d’une offre

publique de retrait (l’« Offre Publique de Retrait ») qui

sera immédiatement suivie d’une procédure de retrait obligatoire

(le « Retrait Obligatoire » et, avec l’Offre Publique de

Retrait, l’« Offre ») dans les conditions décrites

ci-après.

Les Actions sont admises à la négociation

sur Euronext Growth sous le code ISIN FR0010285965 (mnémonique :

ALMIL).

À la date du projet de note en réponse (le

« Projet de Note en Réponse »), le Concert détient 2.078.274

Actions auxquelles sont attachés 2.078.277 droits de vote

théoriques, représentant – à la connaissance de l’Initiateur –

92,52 % du capital et 92,06 % des droits de vote théoriques de la

Société au regard d’un nombre total de 2.246.248 Actions et de

2.257.620 droits de vote théoriques de la Société, en application

de l’article 223-11 du règlement général de l’AMF.

L’Offre Publique de Retrait porte sur la

totalité des Actions non détenues, directement ou indirectement,

par le Concert, à l’exclusion des Actions autodétenues par la

Société1 parmi lesquelles se trouvent des Actions Gratuites

Indisponibles (tel que ce terme est défini ci-après) non

définitivement attribuées, soit un nombre d’Actions susceptibles

d’être apportées à l’Offre Publique de Retrait égal à 83.885

Actions. Ce nombre d’Actions susceptibles d’être apportées à

l’Offre Publique de Retrait pourra être porté à un nombre maximum

de 85.545 Actions dans le cas où l’ensemble des Actions Gratuites

Indisponibles deviendraient disponibles d’ici à la date de clôture

de l’Offre Publique de Retrait (à l’expiration de la période

d’acquisition qui leur est applicable, ou en cas de disponibilité

anticipée des Actions Gratuites Indisponibles conformément aux

dispositions légales ou du règlement de plan applicables)2.

La situation des bénéficiaires d’actions

attribuées gratuitement est décrite à la Section 1.3.8 du Projet de

Note de Note en Réponse.

Conformément aux dispositions de l’article

231-13 du règlement général de l’AMF, Portzamparc (l’ «

Etablissement Présentateur ») a déposé auprès de l’AMF, le

22 octobre 2024, le projet d’Offre et le Projet de Note

d’Information de l’Initiateur.

L’Etablissement Présentateur garantit,

conformément aux dispositions de l’article 231-13 du règlement

général de l’AMF, la teneur et le caractère irrévocable des

engagements pris par l’Initiateur dans le cadre de l’Offre.

La durée de l’Offre Publique de Retrait

sera de dix (10) jours de négociation, conformément aux

dispositions de l’article 236-7 du règlement général de l’AMF.

A l’issue de l’Offre Publique de Retrait,

le Retrait Obligatoire prévu à l’article L. 433-4, II du Code

monétaire et financier sera mis en œuvre. Les Actions visées par

l’Offre Publique de Retrait (en ce compris, tout ou partie des

Actions Gratuites Indisponibles qui deviendraient disponibles à

l’issue de l’Offre Publique de Retrait) qui n’auront pas été

apportées à l’Offre Publique de Retrait seront transférées à

l’Initiateur en contrepartie d’une indemnité en numéraire égale au

Prix de l’Offre, soit 30 euros par Action, nette de tous frais.

Les termes et modalités de l’Offre sont

décrits de manière plus détaillée dans le Projet de Note

d’Information qui a été mis en ligne sur les sites internet de

l’Initiateur (https://positiveympact.com/) et de l’AMF

(http://www.amf-france.org/) et qui peut être obtenu sans frais

auprès de l’Etablissement Présentateur et de l’Initiateur :

Portzamparc

1, boulevard Haussmann

75009 Paris

Positive YmpacT 28, rue de

Châteaudun 75009 Paris

1.2.

Contexte et

motifs de l’Offre

1.2.1.

Contexte de l’Offre

L’Initiateur est une société par actions

simplifiée de droit français constituée par les Fondateurs pour les

besoins de l’Offre Publique d’Achat Simplifiée (tel que ce terme

est défini ci-après) initiée par l’Initiateur en 2022.

L’Initiateur est contrôlé conjointement

par les Fondateurs au sens de l’article L. 233-3 du Code de

commerce. De ce fait, l’Initiateur est présumé agir de concert avec

les Fondateurs en application de l’article L. 233-10 du Code de

commerce.

Il est précisé que les Fondateurs ont

détenu et détiennent (indirectement consécutivement à l’apport

décrit ci-après) plus de 50 % des droits de vote de la Société de

manière ininterrompue depuis la création de la Société et son

introduction en bourse sur le système multilatéral de négociation

Alternext (devenu Euronext Growth) en janvier 2006. Depuis la

création de la Société, les Fondateurs agissent ensemble et

conjointement dans la gestion et la direction de la Société et la

contrôlent au sens de l’article L. 233-3 du Code de commerce.

(a)

Rappel des

opérations réalisées en 2022

Consécutivement à (i) l’apport par les

Fondateurs de 1.221.218 actions de la Société à Positive YmpacT le

7 avril 20221 et (ii) l’acquisition par Positive YmpacT, le 18 mars

2022, d’un bloc représentant 3,83 % du capital de la Société auprès

d’un ancien actionnaire minoritaire2, l’Initiateur, agissant de

concert avec les Fondateurs, a déposé en avril 2022 une offre

publique d’achat simplifiée (l’ « Offre Publique d’Achat

Simplifiée ») visant les actions de la Société que le Concert

ne détenait pas, au prix de 30 euros par action, étant précisé que

l’Offre Publique d’Achat Simplifiée revêtait un caractère

obligatoire.

L’Offre Publique d’Achat Simplifiée a été

déclarée conforme par l’AMF le 24 mai 2022 (cf. D&I 222C1249 du

24 mai 2022) et a permis à l’Initiateur d’acquérir 180.876 actions

de la Société.

A la clôture de l’Offre Publique d’Achat

Simplifiée, l’Initiateur détenait ainsi 68,29 % du capital et 66,72

% des droits de vote théoriques de la Société (cf. avis de résultat

n° 222C1518 publié par l’AMF le 14 juin 2022).

Le 7 octobre 2022, l’Initiateur a acquis

auprès de la société NextStage Asset Management un bloc de 164.618

actions de la Société, représentant 7,33 % du capital de la

Société, faisant passer la détention du Concert à 75,62 % du

capital de la Société à cette date.

(b)

Contrat de Cession

Moneta

Le 15 octobre 2024, l’Initiateur a conclu

un contrat de cession avec des fonds gérés ou conseillés par Moneta

Asset Management SAS3 (le « Contrat de Cession Moneta ») aux

termes duquel l’Initiateur s’est engagé à acquérir auprès de ces

fonds un nombre total de 379.763 actions de la Société auxquelles

étaient attachés autant de droits de vote théoriques, représentant

– à la connaissance de l’Initiateur – 16,91 % du capital et 16,82 %

des droits de vote théoriques de la Société (les « Blocs

Moneta »), au prix de 30 euros par action, soit un prix égal au

Prix de l’Offre.

La signature du Contrat de Cession Moneta

ainsi que l’intention de déposer une offre publique de retrait,

suivie d’un retrait obligatoire, sur les Actions de la Société que

le Concert ne détient pas (à l’exclusion des Actions de la Société

autodétenues) ont été annoncées par voie de communiqué de presse

publié le 16 octobre 2024 et diffusé à cette même date. En

conséquence de la publication de ce communiqué de presse, la

Société a été placée en période de pré-offre (avis AMF n° 224C1975

en date du 17 octobre 2024).

En application du Contrat de Cession

Moneta, l’acquisition des Blocs Moneta par l’Initiateur a été

réalisée le lendemain de la date de publication dudit communiqué de

presse, soit le 17 octobre 2024, par une transaction de bloc.

1.2.2.

Motifs de l’Offre

Dans le Projet de Note d’Information,

l’Initiateur a motivé son projet d’Offre par les éléments

reproduits ci-dessous :

« Le Concert détenant plus de 90 % du

capital social et des droits de vote de la Société, l’Initiateur a

déposé auprès de l’AMF, conformément aux dispositions des articles

236-3 et 237-1 et suivants du règlement général de l’AMF, l’Offre

Publique de Retrait immédiatement suivie d’un Retrait Obligatoire

visant la totalité des Actions non détenues par le Concert, à

l’exception des actions autodétenues (dont les Actions Gratuites

Indisponibles, sauf si celles-ci deviennent disponibles d’ici à la

clôture de l’Offre Publique de Retrait, soit à raison de

l’expiration de la période d’acquisition qui leur est applicable,

soit en cas de disponibilité anticipée conformément aux

dispositions légales ou du règlement de plan applicables).

Les motifs qui sous-tendent la présente

Offre s’inscrivent dans le prolongement de la stratégie exposée

lors de l’Offre Publique d’Achat Simplifiée qui demeure tout à la

fois pertinente et d’actualité. L’Offre permettra ainsi de

parachever le projet exposé par l’Initiateur et les Fondateurs au

premier semestre 2022.

Dans un environnement des marchés

financiers caractérisé par des contraintes grandissantes, l’Offre

s’inscrit dans la volonté des Fondateurs de permettre à la Société,

à ses dirigeants et à ses équipes, de se concentrer sereinement sur

l’exécution de sa stratégie.

La Société a vu sa rentabilité

d’exploitation diminuer au cours des dernières années en raison,

notamment, d’un environnement concurrentiel plus intense, d’une

offre de services comportant moins d’effet de levier et d’une

compétition accrue sur le recrutement. Bien que la situation se

soit récemment améliorée à la suite d’initiatives stratégiques

mises en œuvre par le Groupe, les efforts doivent se poursuivre

pour permettre à la Société de maintenir une rentabilité positive

et durable.

Dans un environnement très concurrentiel

avec de nombreux acteurs non cotés, la cotation de 1000mercis et

les fortes contraintes du marché financier ne permettent plus à la

Société d’être centrée sur sa stratégie et son objectif de

positionner l’entreprise sur un chemin de croissance soutenable.

L’Offre s’inscrit dans la perspective de donner l’agilité

nécessaire à la Société pour lui permettre d’engager des

investissements structurels sans être sous la pression de résultats

de court terme des marchés financiers.

L’Offre permettra de créer un nouvel

environnement de partage de la création de valeur au profit des

équipes. Dans un univers de rareté structurelle des talents, cet

atout est indispensable pour les attirer et les fidéliser.

En outre, la structure actionnariale de la

Société et le très faible volume d’échanges de ses actions sur le

marché boursier ne semblent plus justifier le maintien de la

cotation en bourse. Les Fondateurs et l’Initiateur ont ainsi pour

objectif de proposer aux actionnaires de la Société une opportunité

de liquidité immédiate sur l’intégralité de leur participation,

tout en permettant à la Société de se libérer des contraintes

associées à la cotation en bourse ».

1.3.

Principales

caractéristiques de l’Offre

1.3.1.

Modalités de l’Offre

Conformément à l’article 231-13 du

règlement général de l’AMF, l’Etablissement Présentateur, agissant

pour le compte de l’Initiateur, a déposé le projet d’Offre et le

Projet de Note d’Information auprès de l’AMF le 22 octobre 2024. La

Société a déposé le Projet de Note en Réponse auprès de l’AMF le 19

novembre 2024. L’AMF a publié le même jour un avis de dépôt relatif

au Projet de Note en Réponse sur son site Internet

(www.amf-france.org).

Le Projet de Note en Réponse tel que

déposé auprès de l’AMF est tenu gratuitement à la disposition du

public au siège social de la Société situé 28, rue de Châteaudun –

75009 Paris et a été mis en ligne sur les sites Internet de l’AMF

(www.amf-france.org) et de la Société

(https://numberly.com/fr/actualites-financieres).

En outre, un communiqué comportant les

principaux éléments du Projet de Note en Réponse et précisant les

modalités de sa mise à disposition a été diffusé par la Société le

19 novembre 2024.

Cette Offre, le Projet de Note

d’Information et le Projet de Note en Réponse restent soumis à

l’examen de l’AMF.

L’AMF publiera sur son site Internet une

déclaration de conformité motivée relative au projet d’Offre après

s’être assurée de la conformité du projet d’Offre aux dispositions

législatives et règlementaires qui lui sont applicables. En

application des dispositions de l’article 231-23 du règlement

général de l’AMF, la déclaration de conformité emportera visa de la

note d’information de l’Initiateur.

La note en réponse ainsi visée par l’AMF,

ainsi que les autres informations relatives aux caractéristiques

notamment juridiques, financières et comptables de la Société

seront, conformément à l’article 231-28 du règlement général de

l’AMF, tenues gratuitement à la disposition du public au siège

social de la Société et auprès de l’Etablissement Présentateur, au

plus tard la veille du jour de l’ouverture de l’Offre. Ces

documents seront également disponibles sur les sites Internet de

l’AMF (www.amf-france.org) et de la Société

(http://numberly.com/fr/actualites-financieres).

Conformément aux articles 231-27 et 231-28

du règlement général de l’AMF, un communiqué de presse précisant

les modalités de mise à disposition de ces documents par

l’Initiateur sera publié au plus tard la veille du jour de

l’ouverture de l’Offre Publique de Retrait et sera mis en ligne sur

le site de la Société.

Préalablement à l’ouverture de l’Offre

Publique de Retrait, l’AMF publiera un avis d’ouverture et de

calendrier et Euronext Paris publiera un avis annonçant les

modalités et le calendrier de l’Offre.

L’Etablissement Présentateur et garant,

garantit la teneur et le caractère irrévocable des engagements pris

par l’Initiateur, agissant de concert avec les Fondateurs, dans le

cadre de l’Offre, conformément aux dispositions de l’article 231-13

du règlement général de l’AMF.

1.3.2.

Nombre et nature des titres visés par

l’Offre

À la date du Projet de Note en Réponse, le

Concert détient 2.078.274 Actions auxquelles sont attachés

2.078.277 droits de vote théoriques, représentant – à la

connaissance de l’Initiateur – 92,52 % du capital et 92,06 % des

droits de vote théoriques de la Société au regard d’un nombre total

de 2.246.248 Actions et de 2.257.620 droits de vote théoriques de

la Société, en application de l’article 223-11 du règlement général

de l’AMF.

L’Offre Publique de Retrait porte sur la

totalité des Actions non détenues, directement ou indirectement,

par le Concert, à l’exclusion (i) des actions autodétenues par la

Société4 et (ii) des Actions Gratuites Indisponibles dont la

période d’acquisition n’est pas susceptible d’expirer avant la date

estimée de clôture de l’Offre Publique de Retrait (sauf en cas de

disponibilité des Actions Gratuites Indisponibles), soit un nombre

d’Actions susceptibles d’être apportées à l’Offre égal à 83.885 (et

égal à 85.545 dans le cas où l’ensemble des Actions Gratuites

Indisponibles deviendraient disponibles d’ici à la date de clôture

estimée de l’Offre Publique de Retrait dans les cas de levée des

indisponibilités prévues par les dispositions légales ou du

règlement de plan applicables).

Dans le cadre du Retrait Obligatoire, les

Actions non détenues par le Concert (autres que les Actions

autodétenues par la Société) seront transférées à l’Initiateur

moyennant une indemnisation d’un montant égal au Prix de l’Offre,

nette de tous frais.

Par ailleurs, il n’existe, à la date du

Projet de Note en Réponse et à la connaissance de la Société, aucun

titre de capital, ni aucun autre instrument financier ou droit

pouvant donner accès, immédiatement ou à terme, au capital social

ou aux droits de vote de la Société autre que les Actions, les

Actions Gratuites Indisponibles et les Actions de la Société

autodétenues.

1.3.3.

Procédure d’apport à l’Offre Publique

de Retrait

Les Actions apportées à l’Offre Publique

de Retrait devront être librement négociables et libres de tout

privilège, gage, nantissement, ou toute autre sûreté ou restriction

de quelque nature que ce soit restreignant le libre transfert de

leur propriété. L’Initiateur se réserve le droit d’écarter toute

Action apportée à l’Offre Publique de Retrait qui ne répondrait pas

à cette condition.

Le projet d’Offre et tous les contrats y

afférents sont soumis au droit français. Tout différend ou litige,

quel qu’en soit l’objet ou le fondement, se rattachant au projet

d’Offre, sera porté devant les tribunaux compétents.

L’Offre Publique de Retrait sera ouverte

pendant une période de dix (10) jours de négociation, conformément

aux dispositions de l’article 236-7 du règlement général de

l’AMF.

Les Actions détenues sous forme nominative

devront être converties au porteur pour pouvoir être apportées à

l’Offre Publique de Retrait. Par conséquent, les actionnaires dont

les Actions sont inscrites au nominatif et qui souhaitent les

apporter à l’Offre Publique de Retrait devront demander dans les

meilleurs délais la conversion au porteur de leurs Actions afin de

les apporter à l’Offre Publique de Retrait.

Les actionnaires dont les Actions sont

inscrites sur un compte géré par un intermédiaire financier et qui

souhaitent apporter leurs Actions à l’Offre Publique de Retrait

devront remettre à l’intermédiaire financier dépositaire de leurs

Actions un ordre d’apport ou de vente irrévocable au Prix de

l’Offre des Actions, en utilisant le modèle mis à leur disposition

par cet intermédiaire en temps utile afin que leur ordre puisse

être exécuté et au plus tard le dernier jour de l’Offre Publique de

Retrait.

Le règlement-livraison sera effectué au

fur et à mesure de l’exécution des ordres, deux (2) jours de

négociation après chaque exécution des ordres, étant précisé que

les frais de négociation (y compris les frais de courtage et TVA

afférents) resteront à la charge de l’actionnaire vendeur sur le

marché.

Portzamparc, prestataire de services

d’investissement habilité en tant que membre du marché, se portera

acquéreur, pour le compte de l’Initiateur, des Actions qui seront

cédées sur le marché, conformément à la réglementation

applicable.

1.3.4.

Retrait Obligatoire

Conformément aux dispositions des articles

237-1 et 237-7 du règlement général de l’AMF, à l’issue de l’Offre

Publique de Retrait, les Actions de la Société qui n’auront pas été

présentées à l’Offre Publique de Retrait seront transférées à

l’Initiateur (quel que soit le pays de résidence du porteur

desdites Actions) moyennant une indemnisation de 30 euros par

Action de la Société, nette de tous frais, laquelle sera versée par

Uptevia pour le compte de l’Initiateur sur le compte des

actionnaires dont les coordonnées bancaires sont connues.

Les modalités détaillées du Retrait

Obligatoire sont décrites à la Section 2.6 du Projet de Note

d’Information.

1.3.5.

Restrictions concernant l’Offre à

l’étranger

Les restrictions concernant l’Offre à

l’étranger sont décrites à la Section 2.12 du Projet de Note

d’Information et s’appliquent au Projet de Note en Réponse.

1.3.6.

Calendrier de l’Offre

Préalablement à l’ouverture de l’Offre,

l’AMF publiera un avis annonçant la date d’ouverture et le

calendrier de l’Offre.

Un calendrier indicatif est présenté à la

Section 2.8 du Projet de Note d’Information établi par

l’Initiateur.

1.3.7.

Situation des bénéficiaires d’actions

attribuées gratuitement

La Société a mis en place des plans

d’attribution gratuite d’actions au profit des salariés du Groupe

depuis 2016.

Le tableau ci-dessous présente les

principales caractéristiques des plans d’attributions gratuites

d’actions en cours mis en place par la Société à la date du Projet

de Note en Réponse et à la connaissance de la Société :

Impact Player 6

Impact Player 7

Date d’assemblée générale

2 juin 2021

28 avril 2023

Date de décision du conseil

d’administration

2 juin 2021

4 septembre 2023

Expiration de la période d’acquisition

1er janvier 2025

4 septembre 2025

Expiration de la période de

conservation

Pas de période de

conservation

Pas de période de

conservation

Nombre d’actions susceptibles d’être

définitivement attribuées

1352

308

Nombre d’actions définitivement

attribuées

0

0

À la connaissance de la Société et à la

date du Projet de Note en Réponse, il existe un nombre maximum de

1.660 Actions susceptibles d’être acquises au titre des plans

décrits ci-dessus qui demeurent soumises à une période

d’acquisition (les « Actions Gratuites Indisponibles »)1, et

le demeureront jusqu’à la date de clôture estimée de l’Offre

Publique de Retrait, et qui ne pourront pas, sous réserve des cas

d’acquisition anticipés prévus par la loi ou les termes et

conditions des plans, être apportées à l’Offre Publique de Retrait.

Il est précisé, en tant que de besoin, que les Actions Gratuites

Indisponibles ne sont soumises à aucune période de

conservation.

À la connaissance de l’Initiateur et des

Fondateurs, il est précisé, sous réserve des cas de disponibilité

et de cessibilité anticipés prévus par les dispositions applicables

ou, le cas échéant, les stipulations du règlement des plans, que

les 1.660 Actions Gratuites Indisponibles ne pourront pas, en

principe, être apportées à l’Offre Publique de Retrait mais sont

visées par l’Offre Publique de Retrait dans le cas où l’un des cas

de disponibilité et de cessibilité prévus par les dispositions

applicables ou, le cas échéant, les stipulations du règlement de

plan, se réalise. Par ailleurs, ces mêmes Actions Gratuites

Indisponibles ne pourront pas, en principe, être transférées à

l’Initiateur dans le cadre de la mise en œuvre du Retrait

Obligatoire mais pourront être soumises, selon le cas, au Mécanisme

de Liquidité ou à l’Accord de Renonciation, tel que décrit à la

Section 6.1 du Projet de Note en Réponse.

2.

Avis motivé du Conseil d’administration

sur l’offre

2.1.

Composition du

Conseil d’administration

A la date du Projet de Note en Réponse, le

conseil d’administration de la Société (le « Conseil

d’administration ») est composé comme suit :

- Madame Yseulys Costes, présidente du

Conseil d’administration et directrice générale de la Société ;

- Monsieur Thibaut Munier, administrateur

et directeur général délégué de la Société ;

- Madame Cécile Moulard, administratrice*

;

- Monsieur Dominique Roux,

administrateur*.

* Membres indépendants au sens du Code de

gouvernement d’entreprise de Middlenext auquel la Société a choisi

de se référer.

2.2.

Rappel des

décisions préalables du Conseil d’administration

Conformément aux dispositions de l’article

261-1, III du règlement général de l’AMF, le Conseil

d’administration a mis en place lors de sa réunion du 2 octobre

2024 un comité ad hoc afin de (i) mener un processus de sélection

de l’Expert Indépendant, (ii) d’assurer la supervision des travaux

de ce dernier dans le cadre de l’Offre et (iii) de préparer un

projet d’avis motivé sur l’intérêt de l’Offre et sur ses

conséquences pour la Société, ses actionnaires et ses salariés.

Le comité ad hoc était composé de :

- Madame Yseulys Costes, présidente du

Conseil d’administration et directrice générale de la Société ;

- Madame Cécile Moulard, administratrice

;

- Monsieur Dominique Roux,

administrateur.

Le 7 octobre 2024 et sur proposition du

comité ad hoc, le Conseil d’administration a désigné, sur le

fondement des dispositions de l’article 261-1-I, 1°, 2° et 4° et de

l’article 261-1, II. du règlement général de l’AMF, le cabinet

Didier Kling Expertise & Conseil représenté par Messieurs

Didier Kling et Teddy Guerineau dont il a estimé qu’il répond aux

critères d’indépendance et de compétence requis par la

réglementation, notamment en raison de son expérience et de sa

connaissance des activités de la Société.

Les membres du comité ad hoc ont pu

échanger à plusieurs reprises avec l’Expert Indépendant, en

particulier lors des réunions du 5 novembre 2024, du 15 novembre

2024 et de 18 novembre 2024, et suivre la réalisation de ses

travaux.

Dans le cadre de ses échanges avec

l’Expert Indépendant, et pour les besoins des travaux de ce

dernier, la Société lui a communiqué un plan d’affaires qui

correspond à la meilleure estimation possible de l’activité future

de la Société, et qui a été établi selon les pratiques

habituelles.

2.3.

Avis motivé du

Conseil d’administration

Conformément aux dispositions de l’article

231-19 du règlement général de l’AMF, les membres du Conseil

d’administration se sont réunis le 18 novembre 2024, sous la

présidence de Madame Yseulys Costes, présidente du Conseil

d’administration de la Société, à l’effet de rendre son avis sur

l’intérêt de l’Offre et sur ses conséquences pour la Société, ses

actionnaires et ses salariés, au vu notamment des conclusions du

rapport de l’Expert Indépendant et du projet d’avis motivé du

comité ad hoc réuni ce même jour préalablement à la réunion du

Conseil d’administration.

Préalablement à la réunion du Conseil

d’administration de la Société, les administrateurs présents ou

représentés ont reçu les documents suivants :

- la lettre de mission du cabinet Didier

Kling Expertise & Conseil, représenté par Messieurs Didier

Kling et Teddy Guerineau, en qualité d’Expert Indépendant,

conformément aux dispositions de l’article 261-1 du règlement

général de l’AMF ;

- le rapport d’expertise de l’Expert

Indépendant en date du 18 novembre 2024 ;

- le projet d’avis motivé préparé par le

comité ad hoc conformément à l’article 261-1, III du règlement

général de l’AMF ;

- le projet de procès-verbal de la réunion

du Conseil d’administration incluant le projet d’avis motivé de ce

dernier sur l’intérêt que présente l’Offre pour la Société, ses

actionnaires et ses salariés ;

- le Projet de Note d’Information établi

par l’Initiateur contenant notamment les motifs, termes et

modalités de l’Offre (dont un calendrier indicatif), les intentions

de l’Initiateur, ainsi que les éléments d’appréciation du prix de

l’Offre ;

- le projet de Note en Réponse établi par

la Société ; et

- le projet de communiqué de presse normé

relatif au dépôt du Projet de Note en Réponse de la Société.

Les membres du Conseil d’administration

présents par visioconférence étaient les suivants :

- Madame Yseulys Costes, président du

Conseil d’administration ;

- Madame Cécile Moulard, administratrice

;

- Monsieur Thibaut Munier ; et

- Monsieur Dominique Roux,

administrateur.

Monsieur Teddy Guerineau, représentant

l’Expert Indépendant, a également participé à la réunion.

Les administrateurs présents ou

représentés représentant au moins la moitié des membres en

fonction, le Conseil d’administration de la Société a pu

valablement délibérer conformément à l’article 14 des statuts de la

Société. L’avis motivé reproduit ci-après a été adopté à

l’unanimité des membres du Conseil d’administration de la Société

présents ou représentés ayant voté, étant précisé que n’ont pas

pris part aux délibérations et au vote Madame Yseulys Costes et

Monsieur Thibaut Munier, compte tenu de leurs liens avec

l’Initiateur.

La délibération du Conseil

d’administration contenant l’avis motivé tel que préparé par le

comité ad hoc et adoptée par les membres présents ou représentés

est reproduite ci-dessous :

« La Présidente rappelle que, conformément

aux dispositions de l’article 231-19 du règlement général de l’AMF,

le Conseil d’administration doit rendre un avis motivé sur

l’intérêt du projet d’offre publique de retrait (l’ « Offre

Publique de Retrait ») suivie d’un retrait obligatoire (le «

Retrait Obligatoire ») déposé auprès de l’Autorité des

marché financiers (l’ « AMF ») le 22 octobre 2024 par la

société Positive YmpacT (« Positive YmpacT » ou l’ «

Initiateur »), agissant de concert avec Mme Yseulys Costes

et M. Thibaut Munier, en vue d’acquérir le solde du capital et des

titres donnant accès au capital ou aux droits de vote de la Société

(les « Actions ») au prix de trente (30) euros par Action

(l’ « Offre »), et sur ses conséquences pour la Société, ses

actionnaires et ses salariés, au vu notamment des conclusions du

rapport du Cabinet Didier Kling Expertise & Conseil, représenté

par MM. Didier Kling et Teddy Guerineau, nommé en qualité d’expert

indépendant (l’ « Expert Indépendant »).

La Présidente rappelle qu’ont été mis à la

disposition du Conseil d’administration préalablement à la réunion

:

- la lettre de mission de l’Expert

Indépendant ;

- le rapport d’expertise de l’Expert

Indépendant en date du 18 novembre 2024 (le « Rapport de

l’Expert Indépendant ») ;

- le projet d’avis motivé préparé par le

comité ad hoc conformément à l’article 261-1, III du règlement

général de l’AMF ;

- le projet de procès-verbal de la

présente réunion du Conseil d’administration incluant le projet

d’avis motivé de ce dernier sur l’intérêt que présente l’Offre pour

la Société, ses actionnaires et ses salariés ;

- le projet de note d’information (le «

Projet de Note d’Information ») établi par Positive YmpacT

contenant notamment les motifs, termes et modalités de l’Offre

(dont un calendrier indicatif), les intentions de l’Initiateur,

ainsi que les éléments d’appréciation du prix de l’Offre ;

- le projet de note en réponse établi par

la Société (le « Projet de Note en Réponse ») ; et

- le projet de communiqué de presse normé

relatif au dépôt du Projet de Note en Réponse.

La Présidente rappelle que l’Offre

intervient à la suite de l’acquisition le 17 octobre 2024 par

l’Initiateur auprès des fonds gérés ou conseillés par Moneta Asset

Management SAS d’un nombre total de 379.763 actions de la Société

et auxquelles étaient attachés autant de droits de vote théoriques,

représentant 16,91 % du capital et 16,82 % des droits de vote

théoriques de la Société, au prix de 30 euros par Action.

La Présidente rappelle qu’au terme de

l’opération susvisée, l’Initiateur détient 2.078.274 Actions

auxquelles sont attachés 2.078.277 droits de vote théoriques,

représentant 92,52 % du capital et 92,06 % des droits de vote

théoriques de la Société au regard d’un nombre total de 2.246.248

Actions et de 2.257.620 droits de vote théoriques de la Société, en

application de l’article 223-11 du règlement général de l’AMF.

- Rappel des principaux termes de l’Offre

Les principaux termes et conditions du

projet d’Offre exposés dans le Projet de Note d’Information sont

rappelés ci-après :

- l’Initiateur détient 2.078.274 Actions

auxquelles sont attachés 2.078.277 droits de vote théoriques,

représentant 92,52 % du capital et 92,06 % des droits de vote

théoriques de la Société ;

- le projet d’Offre Publique de Retrait

porte sur la totalité des Actions non détenues, directement ou

indirectement, par l’Initiateur, à l’exclusion des Actions

autodétenues par la Société, soit un nombre d’Actions susceptibles

d’être apportées à l’Offre Publique de Retrait égal à 83.885

Actions, ce nombre d’Actions susceptibles d’être apportées à

l’Offre Publique de Retrait pourra être porté à un nombre maximum

de 85.545 Actions dans le cas où l’ensemble des actions gratuites

indisponibles deviendraient disponibles d’ici à la date de clôture

de l’Offre Publique de Retrait ;

- le prix de l’Offre et de 30 euros par

Action, étant précisé que les frais de négociation (y compris les

frais de courtage et TVA afférents) resteront à la charge de

l’actionnaire vendeur sur le marché et la durée de l’Offre Publique

de Retrait est fixée à dix (10) jours de négociation ;

- dans la mesure où l’Initiateur détient

de concert plus de 90 % du capital et des droits de vote de la

Société, l’Offre Publique de Retrait sera immédiatement suivie d’un

retrait obligatoire visant la totalité des Actions de la Société

non encore détenues par l’Initiateur, selon la procédure prévue aux

articles L. 433-4, II du Code monétaire et financier et 237-1 et

suivants du règlement général de l’AMF ;

- par conséquent, les Actions visées par

l’Offre Publique de Retrait qui n’auront pas été présentées à

l’Offre Publique de Retrait seront transférées à l’Initiateur dans

le cadre du Retrait Obligatoire, moyennant une indemnisation égale

au prix de l’Offre, soit 30 euros par Action, nette de tous frais

;

- l’Initiateur a indiqué qu’il sera

proposé aux porteurs d’actions gratuites indisponibles (i.e. 1.660

Actions) :

- un accord de renonciation auxdites actions gratuites permettant

aux porteurs des actions gratuites indisponibles de recevoir en

contrepartie de leur renonciation une rémunération exceptionnelle

en numéraire à hauteur de 30 euros par action gratuite indisponible

; ou

- un mécanisme de liquidité qui prendrait la forme de promesses

croisées d’achat et de vente conclues entre l’Initiateur et les

porteurs concernés permettant la cession des actions gratuites au

profit de l’Initiateur à l’expiration de la période d’acquisition

;

- les intentions suivantes de l’Initiateur

pour les douze mois à venir ont été formulées dans le Projet de

Note d’Information :

- intentions relatives à la politique, industrielle commerciale

et financière : intégralement détenu par les Fondateurs, lesquels

dirigent et animent la Société depuis sa création, l’Initiateur

entend poursuivre les orientations stratégiques actuelles. L’Offre

sera sans incidence sur la stratégie et la politique commerciale de

la Société et de ses filiales directes et indirectes (le «

Groupe ») ;

- composition des organes sociaux et de direction de la Société :

à l’issue de l’Offre, la Société pourra être transformée en une

société par actions simplifiée dirigée par l’Initiateur, en la

personne de sa Présidente Mme Yseulys Costes et de son Directeur

Général M. Thibaut Munier ;

- intentions en matière d’emploi : l’Offre s’inscrit dans une

stratégie de poursuite de l’activité de la Société et n’aura pas

d’incidence particulière sur les effectifs, la politique salariale

et la gestion des ressources humaines de la Société ;

- synergies : l’Initiateur est une société holding constituée le

31 janvier 2022 ayant pour objet l’acquisition, la détention et la

gestion d’une participation majoritaire au capital de la Société.

Par conséquent, l’Initiateur n’anticipe pas la réalisation de

synergies de coûts ou de revenus avec la Société, autres que les

économies résultant d’une sortie de cote de la Société ;

- intentions concernant une éventuelle fusion : il n’est pas

envisagé de procéder à une fusion de l’Initiateur avec la Société

;

- intentions concernant la mise en œuvre d’un retrait obligatoire

et le maintien de la cotation de la Société à l’issue de l’Offre :

dans la mesure où les conditions prévues à l’article L. 433-4, II

du Code monétaire et financier et aux articles 237-1 et suivants du

règlement général de l’AMF sont d’ores et déjà réunies, l’Offre

Publique de Retrait sera immédiatement suivie d’un retrait

obligatoire visant la totalité des Actions non apportées à l’Offre

Publique de Retrait, moyennant une indemnisation égale au prix de

l’Offre, soit 30 euros par Action, nette de tous frais ;

- s’agissant de l’intérêt de l’Offre pour

la Société et les actionnaires, le Projet de Note d’Information

indique que l’Initiateur offre aux actionnaires de la Société qui

apporteront leurs Actions à l’Offre Publique de Retrait la

possibilité d’obtenir une liquidité immédiate sur l’intégralité de

leur participation à un prix attractif.

- Processus et fondement de la désignation de l’Expert

Indépendant

Conformément aux dispositions de l’article

261-1, III du règlement général de l’AMF, le Conseil

d’administration a mis en place lors de sa réunion du 2 octobre

2024 un comité ad hoc composé de trois membres et comportant une

majorité de membres indépendants (au sens du code de gouvernance

Middlenext auquel la Société a choisi de se référer) afin de (i)

mener un processus de sélection de l’Expert Indépendant, (ii)

d’assurer la supervision des travaux de ce dernier dans le cadre de

l’Offre et (iii) de préparer un projet d’avis motivé sur l’intérêt

de l’Offre et sur ses conséquences pour la Société, ses

actionnaires et ses salariés.

Le comité ad hoc est composé de :

- Mme Yseulys Costes, présidente du

Conseil d’administration et directrice générale de la Société ;

- Mme Cécile Moulard, administratrice*

;

- M. Dominique Roux, administrateur*.

- * Membres indépendants.

Le 7 octobre 2024 et sur proposition du

comité ad hoc, le Conseil d’administration a désigné, sur le

fondement des dispositions de l’article 261-1-I, 1°, 2° et 4° et de

l’article 261-1, II. du règlement général de l’AMF, le cabinet

Didier Kling Expertise & Conseil, représenté par MM. Didier

Kling et Teddy Guerineau, dont il estime qu’il répond aux critères

d’indépendance et de compétence requis par la réglementation,

notamment en raison de son expérience et de sa connaissance des

activités de la Société.

- Principales diligences accomplies aux fins de la préparation

de cet avis motivé

A compter de sa désignation intervenue le

7 octobre 2024 et jusqu’à la première réunion de présentation du 23

octobre 2024 visée ci-après, l’Expert Indépendant a pu prendre

connaissance des éléments qui lui ont été communiqués par la

Société conformément à ses demandes d’informations.

Les réunions suivantes ont été organisées

avec l’Expert Indépendant dans la perspective de ses travaux et de

la préparation de l’avis motivé du Conseil d’administration :

- 23 octobre 2024 : premier rendez-vous de

présentation des travaux de valorisation de la banque présentatrice

avec l’Expert Indépendant ;

- 29 octobre 2024 : présentation de

l’activité de la Société à l’Expert Indépendant par M. Philippe

Delieuvin, directeur financier du Groupe ;

- 30 octobre 2024 : présentation de

l’initiateur et de l’opération envisagée par Mme Yseulys Costes,

président directeur général ;

- 5 novembre 2024 : première réunion entre

l’Expert Indépendant et le comité ad hoc concernant l’état

d’avancement des travaux ;

- 15 novembre 2024 : présentation par

l’Expert Indépendant au comité ad hoc de son projet de rapport

;

- 18 novembre 2024 : réunion de fin de

travaux entre l’Expert Indépendant et le comité ad hoc.

Dans le cadre de ses échanges avec

l’Expert Indépendant, et pour les besoins des travaux de ce

dernier, la Société lui a communiqué un plan d’affaires qui

correspond à la meilleure estimation possible de l’activité future

de la Société, et qui a été établi selon les pratiques

habituelles.

- Principales observations écrites d’actionnaires reçues dans

les conditions prévues par la réglementation boursière

Néant.

- Conclusions du Rapport de l’Expert Indépendant

La conclusion du Rapport de l’Expert

Indépendant est reproduite ci-après :

« Notre rapport est établi dans le cadre

de l’appréciation du caractère équitable des conditions financières

de l’Offre Publique de Retrait, qui sera immédiatement suivie du

Retrait Obligatoire, initiés par Positive YmpacT sur les actions

émises par 1000mercis, au prix unitaire de 30,0 €.

Plus spécifiquement, il est requis en

application de l’article 261-1 I alinéas 1°, 2° et 4° du Règlement

Général de l’AMF, au motif que l’Offre est susceptible de générer

des conflits d’intérêt au sein du Conseil d’administration de la

cible, et de l’article 261-1 II car l’Initiateur procèdera à un

retrait obligatoire.

Notre conclusion sur le caractère

équitable des conditions financières de l’Offre est rendue au

regard des considérations suivantes :

- L’Offre est en définitive obligatoire du

point de vue des actionnaires minoritaires car les conditions sont

d’ores et déjà réunies pour que l’Initiateur procède à un retrait

obligatoire.

- Le Prix d’offre fait apparaître une

prime de +29,3% par rapport au cours de clôture du 15 octobre 2024

(23,2€). Il fait également ressortir une prime comprise entre

+18,5% et +24,7% par rapport aux cours moyens pondérés calculés sur

une période comprise entre 1 et 12 mois.

- Les références aux transactions

significatives récentes sur le capital font ressortir les éléments

suivants :

- le Prix d’offre est équivalent au prix unitaire payé par

l’Initiateur pour l’acquisition des Blocs Moneta, sans que

l’analyse des accords connexes ne fasse apparaître d’élément

susceptible de remettre en cause l’égalité de traitement avec les

autres actionnaires ;

- le Prix d’offre fait ressortir une prime de +33,6% par rapport

au prix ajusté de l’OPAS 2022 et au prix auquel un bloc de titres a

été acquis par l’Initiateur en octobre 2022.

- Le Prix d’Offre fait apparaître une

prime comprise entre +12% et +17% par rapport aux résultats de la

méthode DCF.

- Le Prix d’Offre fait aussi ressortir une

prime comprise entre +35% et +43% par rapport aux résultats de la

méthode des comparables boursiers, considérée à titre

secondaire.

- Il faut souligner que les primes que le

Prix d’offre fait apparaître par rapport aux résultats de la

méthode DCF et de la méthode des comparables boursiers sont

mécaniquement compressées par le fait qu’une part significative de

l’actif de 1000mercis est constitué par son siège social. Or, la

pleine valeur de cet actif immobilier est prise en compte dans nos

calculs et il n’existe pas de raison de proposer une prime par

rapport à la pleine valeur de cet actif immobilier. Ces primes n’en

demeurent pas moins positives et significatives.

- L’Offre n’est susceptible de générer

qu’un montant peu significatif de synergies provenant des économies

liées à un retrait de la cote. Nous les avons estimées à 0,13 € par

action, soit 0,4% du Prix d’offre.

- Selon notre analyse, les accords

connexes relevés dans la documentation juridique ne remettent pas

en cause l’équité de traitement entre les actionnaires.

Sur ces bases, nous sommes d’avis que le

Prix d’offre est équitable d’un point de vue financier pour les

actionnaires de 1000mercis aussi bien dans le cadre de l’Offre

Publique de Retrait que pour le Retrait Obligatoire. »

La Présidente invite ensuite l’Expert

Indépendant à présenter plus en détails les conclusions de son

rapport au Conseil d’administration, et à échanger avec les

administrateurs.

- Projet d’avis motivé du comité ad hoc

Les membres du comité ad hoc ont finalisé

leur projet d’avis motivé au regard notamment du Rapport de

l’Expert Indépendant.

Aux termes de leur projet d’avis motivé,

les membres du comité ad hoc proposent, à l’unanimité, au Conseil

d’administration d’émettre un avis favorable sur l’Offre et ses

conséquences, qui sont, selon leur analyse à l’issue de leurs

travaux et de ceux de l’Expert Indépendant, conforment aux intérêts

de la Société et plus largement du Groupe, de ses actionnaires et

de ses salariés. En outre, les membres du comité ad hoc considèrent

qu’il devrait être recommandé aux actionnaires de la Société

d’apporter leurs Actions à l’Offre Publique de Retrait.

- Conclusions et avis du Conseil d’administration

Dans le respect des meilleurs pratiques de

gouvernance s’agissant d’une société cotée, et notamment des

principes de gouvernance du code de gouvernance Middlenext auquel

la Société a entendu se référer, Madame Yseulys Costes et Monsieur

Thibaut Munier indiquent alors s’abstenir de participer aux débats

et aux votes des délibérations concernant l’Offre compte tenu de

leurs liens avec l’Initiateur.

Connaissance prise (i) des objectifs et

intentions exprimés par l’Initiateur, (ii) des conclusions du

Rapport de l’Expert Indépendant, (iii) du projet d’avis motivé

préparé par les membres du comité ad hoc (iv) ainsi que du Projet

de Note en Réponse, et après en avoir délibéré, le Conseil

d’administration, à l’unanimité des membres présents ou représentés

et prenant part au vote,

prend acte des principaux termes et

conditions du projet d’Offre rappelés ci-dessus ;

prend acte de ce que l’Expert

Indépendant conclut au caractère équitable de l’Offre ;

prend acte des travaux et

recommandations du comité ad hoc ;

prend acte que l’Expert Indépendant

a déclaré avoir disposé d’un délai suffisant pour élaborer son

rapport compte-tenu des caractéristiques de l’Offre ;

prend acte que l’Offre sera sans

incidence sur la stratégie et la politique commerciale du Groupe

;

prend acte qu’à l’issue de l’Offre,

la Société pourra être transformée en une société par actions

simplifiée dirigée par l’Initiateur, en la personne de sa

Présidente Mme Yseulys Costes et de son Directeur Général M.

Thibaut Munier ;

prend acte que l’Offre s’inscrit

dans une stratégie de poursuite de l’activité du Groupe et n’aura

pas d’incidence particulière sur les effectifs, la politique

salariale et la gestion des ressources humaines du Groupe ;

prend acte que l’Initiateur

n’anticipe pas la réalisation de synergies de coûts ou de revenus

avec la Société, autre que les économies résultant d’une sortie de

cote de la Société ;

prend acte que dans la mesure où

les conditions prévues à l’article L. 433-4, II du Code monétaire

et financier et aux articles 237-1 et suivants du règlement général

de l’AMF sont d’ores et déjà réunies, l’Offre Publique de Retrait

sera immédiatement suivie du Retrait Obligatoire, moyennant une

indemnisation égale au prix de l’Offre, soit 30 euros par Action,

nette de tous frais ;

considère que l’Offre représente

une opportunité pour les actionnaires d’obtenir une liquidité

immédiate sur l’intégralité de leur participation à un prix

attractif ;

décide, conformément aux

recommandations du comité ad hoc, que l’Offre et ses conséquences

sont conformes aux intérêts de la Société et plus largement du

Groupe, de ses actionnaires et de ses salariés et ainsi d’émettre

un avis favorable sur l’Offre Publique de Retrait, qui sera suivie

du Retrait Obligatoire moyennent une indemnisation égale au prix de

l’Offre, soit 30 euros par Action, nette de tous frais ;

décide, conformément aux

recommandations du comité ad hoc, de recommander aux actionnaires

de la Société d’apporter leurs Actions à l’Offre Publique de

Retrait ;

prend acte que Mme Cécile Moulard

et M. Dominique Roux ont indiqué souhaiter apporter leurs Actions à

l’Offre Publique de Retrait ;

approuve le Projet de Note en

Réponse de la Société et le projet de communiqué de presse normé

relatif au dépôt du Projet de Note en Réponse ; et

donne tous pouvoirs au Président

Directeur général et/ou au Directeur général délégué agissant

ensemble ou séparément, avec faculté de délégation, à l’effet de

finaliser, signer et déposer tout document relatif au Projet de

Note en Réponse relatif à l’Offre ainsi que tout autre document qui

serait nécessaire dans le cadre de l’Offre, et notamment le

document « Autres informations relatives aux caractéristiques,

notamment juridiques, financières et comptables » de la Société

devant être déposé auprès de l’AMF et publié conformément aux

dispositions de l’article 231-28 du règlement général de l’AMF

ainsi que toute attestation requise dans le cadre de l’Offre et

plus généralement, prendre toutes dispositions et toutes mesures

nécessaires à la bonne réalisation de l’Offre (en ce compris la

publication de tout communiqué de presse requis par la

règlementation applicable). »

3.

Intention des membres du Conseil

d’administration

Il est rappelé que Madame Yseulys Costes,

administrateur et Président-Directeur général ainsi que Monsieur

Thibaut Munier, administrateur et Directeur général délégué,

détiennent respectivement deux (2) Actions et une (1) Action afin

de respecter l’obligation de détention d’au moins une (1) Action

prévue par l’article 12 des statuts de la Société pendant toute la

durée de leurs fonctions d’administrateurs de la Société. En

conséquence, Madame Yseulys Costes et Monsieur Thibaut Munier n’ont

pas l’intention d’apporter les Actions de la Société qu’ils

détiennent à l’Initiateur.

Madame Cécile Moulard et Monsieur

Dominique Roux ont indiqué souhaiter apporter leurs Actions à

l’Offre, conformément à l’avis motivé du Conseil d’administration

du 18 novembre 2024.

A l’issue de l’Offre, la Société pourra

être transformée en une société par actions simplifiée dirigée par

l’Initiateur, en la personne de sa Présidente Madame Yseulys Costes

et de son Directeur Général Monsieur Thibaut Munier.

4.

Rapport de l’Expert Indépendant

En application de l’article 261-1 du

règlement général de l’AMF, le Conseil d’administration de la

Société a désigné le 7 octobre 2024, sur proposition du comité ad

hoc, le cabinet Didier Kling Expertise & Conseil en qualité

d’Expert Indépendant afin d’établir un rapport sur les conditions

financières de l’Offre.

La conclusion du rapport de l’Expert

Indépendant en date du 18 novembre 2024 est la suivante :

« Notre rapport est établi dans le cadre

de l’appréciation du caractère équitable des conditions financières

de l’Offre Publique de Retrait, qui sera immédiatement suivie du

Retrait Obligatoire, initiés par Positive YmpacT sur les actions

émises par 1000mercis, au prix unitaire de 30,0 €.

Plus spécifiquement, il est requis en

application de l’article 261-1 I alinéas 1°, 2° et 4° du Règlement

Général de l’AMF, au motif que l’Offre est susceptible de générer

des conflits d’intérêt au sein du Conseil d’administration de la

cible, et de l’article 261-1 II car l’Initiateur procèdera à un

retrait obligatoire.

Notre conclusion sur le caractère

équitable des conditions financières de l’Offre est rendue au

regard des considérations suivantes :

- L’Offre est en définitive obligatoire du

point de vue des actionnaires minoritaires car les conditions sont

d’ores et déjà réunies pour que l’Initiateur procède à un retrait

obligatoire.

- Le Prix d’offre fait apparaître une

prime de +29,3% par rapport au cours de clôture du 15 octobre 2024

(23,2€). Il fait également ressortir une prime comprise entre

+18,5% et +24,7% par rapport aux cours moyens pondérés calculés sur

une période comprise entre 1 et 12 mois.

- Les références aux transactions

significatives récentes sur le capital font ressortir les éléments

suivants :

- le Prix d’offre est équivalent au prix unitaire payé par

l’Initiateur pour l’acquisition des Blocs Moneta, sans que

l’analyse des accords connexes ne fasse apparaître d’élément

susceptible de remettre en cause l’égalité de traitement avec les

autres actionnaires ;

- le Prix d’offre fait ressortir une prime de +33,6% par rapport

au prix ajusté de l’OPAS 2022 et au prix auquel un bloc de titres a

été acquis par l’Initiateur en octobre 2022.

- Le Prix d’Offre fait apparaître une

prime comprise entre +12% et +17% par rapport aux résultats de la

méthode DCF.

- Le Prix d’Offre fait aussi ressortir une

prime comprise entre +35% et +43% par rapport aux résultats de la

méthode des comparables boursiers, considérée à titre

secondaire.

- Il faut souligner que les primes que le

Prix d’offre fait apparaître par rapport aux résultats de la

méthode DCF et de la méthode des comparables boursiers sont

mécaniquement compressées par le fait qu’une part significative de

l’actif de 1000mercis est constitué par son siège social. Or, la

pleine valeur de cet actif immobilier est prise en compte dans nos

calculs et il n’existe pas de raison de proposer une prime par

rapport à la pleine valeur de cet actif immobilier. Ces primes n’en

demeurent pas moins positives et significatives.

- L’Offre n’est susceptible de générer

qu’un montant peu significatif de synergies provenant des économies

liées à un retrait de la cote. Nous les avons estimées à 0,13 € par

action, soit 0,4% du Prix d’offre.

- Selon notre analyse, les accords

connexes relevés dans la documentation juridique ne remettent pas

en cause l’équité de traitement entre les actionnaires.

Sur ces bases, nous sommes d’avis que le

Prix d’offre est équitable d’un point de vue financier pour les

actionnaires de 1000mercis aussi bien dans le cadre de l’Offre

Publique de Retrait que pour le Retrait Obligatoire. »

Le rapport de l’Expert Indépendant est

intégralement reproduit dans le Projet de Note en Réponse.

5.

Mise à disposition des documents

relatifs à l’Offre

Conformément aux dispositions de l’article

231-28 du règlement général de l’AMF, le document « Autres

informations relatives aux caractéristiques, notamment juridiques,

financières et comptables » de la Société sera déposé auprès de

l’AMF et mis à la disposition du public, au plus tard la veille du

jour de l’ouverture de l’Offre.

Il sera disponible sur les sites internet

de la Société (www.numberly.com/) et de l’AMF

(www.amf-france.org) et sera également

tenu à la disposition du public sans frais au siège social de la

Société sis 28 rue de Châteaudun – 75009 Paris. Un communiqué sera

diffusé afin d’informer le public des modalités de mise à

disposition de ces informations.

____________________

1 Soit à la connaissance de la Société, un nombre total de

84.089 Actions.

2 Il est précisé qu’à la date du Projet de Note d’Information,

l’Initiateur avait connaissance de l’existence de 2.200 Actions

Gratuites Indisponibles. A la connaissance de la Société, à la date

du Projet de Note en Réponse, le nombre d’Actions Gratuites

Indisponibles s’établit à 1.660.

3 Consécutivement à l’apport, l’Initiateur a franchi les seuils

de 50 % du capital et des droits de vote de la Société (cf. avis

AMF n° 222C0806 en date du 8 avril 2022).

4 Communiqué de presse en date du 17 mars 2022, à la suite

duquel la Société a été placée en période de pré-offre (avis AMF n°

222C0639 en date du 18 mars 2022).

5 Moneta Asset Management SAS est une société par actions

simplifiée dont le siège social est situé 36, rue Marbeuf, 75008

Paris et enregistrée au registre du commerce et des sociétés de

Paris sous le numéro 447 661 323.

6 Soit à la connaissance de l’Initiateur et des Fondateurs, un

nombre total de 84.089 Actions.

7 Il est précisé qu’à la date du Projet de Note d’Information,

l’Initiateur avait connaissance de l’existence de 2.200 Actions

Gratuites Indisponibles. A la connaissance de la Société, à la date

du Projet de Note en Réponse, le nombre d’Actions Gratuites

Indisponibles s’établit à 1.660.

Le présent communiqué ne constitue pas une

offre d’acquérir des titres et ne saurait être considéré comme

constituant une quelconque forme de démarchage aux fins d'achat ou

de vente de titres financiers. Il ne doit pas être publié, transmis

ou distribué, directement ou indirectement, vers les pays où le

communiqué ou l’offre peuvent faire l’objet d’une règlementation

spécifique ou de restrictions, et notamment sur le territoire des

Etats-Unis, du Canada, du Japon ou de l'Australie. Les personnes en

possession de ce communiqué doivent prendre connaissance de ces

réglementations ou restrictions et les respecter.

Le projet d’offre, le projet de note d’information et le projet

de note en réponse restent soumis à l’examen de l’AMF

Consultez la

version source sur businesswire.com : https://www.businesswire.com/news/home/20241119838309/fr/

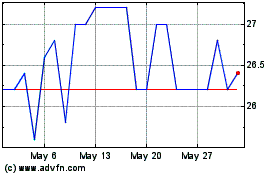

1000mercis

1000Mercis (EU:ALMIL)

Historical Stock Chart

From Nov 2024 to Dec 2024

1000Mercis (EU:ALMIL)

Historical Stock Chart

From Dec 2023 to Dec 2024