INITIÉE PAR :

Positive YmpacT SAS agissant de concert avec

Madame Yseulys Costes et Monsieur Thibaut Munier

PRÉSENTÉE PAR

:

PORTZAMPARC BNP PARIBAS GROUP

ÉTABLISSEMENT

PRÉSENTATEUR ET GARANT

Regulatory News:

Positive YmpacT SAS:

Ce communiqué ne constitue pas une offre

d’acquérir des titres. L’offre décrite ci-après ne pourra être

ouverte qu’une fois déclarée conforme par l’Autorité des marchés

financiers. Il ne doit pas être publié, transmis ou distribué,

directement ou indirectement, vers les pays où le communiqué ou

l’offre peuvent faire l’objet d’une règlementation spécifique ou de

restrictions, et notamment sur le territoire des États-Unis, du

Canada, du Japon ou de l'Australie. Les personnes en possession de

ce communiqué doivent prendre connaissance de ces réglementations

ou restrictions et les respecter.

PRIX DE L’OFFRE : 30 euros

par action 1000mercis DUREE DE L’OFFRE : 10 jours de

négociation

Le calendrier de l’offre publique de

retrait sera déterminé par l’Autorité des marchés financiers (l’«

AMF ») conformément aux dispositions de son règlement

général.

AMF | AUTORITÉ DES

MARCHÉS FINANCIERS

Le présent communiqué a été établi par

Positive YmpacT et diffusé en application des dispositions des

articles 231-16 et 221-3 du règlement général de l’AMF.

Cette

Offre et le Projet de Note d’Information restent soumis à l’examen

de l’AMF.

AVIS IMPORTANT

A l’issue de l’offre publique de retrait

faisant l’objet du présent communiqué, la procédure de retrait

obligatoire prévue à l’article L. 433-4, II du Code monétaire et

financier sera mise en œuvre. Les actions 1000mercis visées par

l’offre publique de retrait qui n’auront pas été apportées à

celle-ci seront transférées à Positive YmpacT SAS, moyennant une

indemnisation en numéraire égale au prix de l’offre, nette de tous

frais.

Le projet de note d’information établi par Positive YmpacT (le «

Projet de Note d’Information ») est disponible sur les sites

Internet de Positive Ymapct (www.positiveympact.com) et de l’AMF

(www.amf-france.org). Il peut être obtenu sans frais auprès de

:

Positive YmpacT

Portzamparc

28, rue de Châteaudun

1, boulevard Haussmann

75009 Paris

75009 Paris

Conformément à l’article 231-28 du règlement général de l’AMF,

le document contenant les autres informations relatives aux

caractéristiques notamment juridiques, financières et comptables de

Positive YmpacT sera déposé auprès de l’AMF et mis à la disposition

du public au plus tard la veille de l’ouverture de l’Offre. Un

communiqué sera diffusé pour informer le public des modalités de

mise à disposition de ce document.

1. PRÉSENTATION DE L’OFFRE

1.1. Introduction

En application du titre III du livre II, plus particulièrement

des articles 236-3 et 237-1 et suivants du règlement général de

l’AMF, Positive YmpacT, société par actions simplifiée dont le

siège social est situé 28, rue de Châteaudun, 75009 Paris et

immatriculée au registre du commerce et des sociétés de Paris sous

le numéro 909 823 643 (« Positive YmpacT » ou l’«

Initiateur »), agissant de concert – au sens de l’article L.

233-10 du Code de commerce – avec Madame Yseulys Costes, présidente

du conseil d’administration de 1000mercis et directrice générale de

1000mercis, et Monsieur Thibaut Munier, administrateur et directeur

général délégué de 1000mercis (ci-après, les « Fondateurs »

et, ensemble avec l’Initiateur, le « Concert »), propose de

manière irrévocable à l’ensemble des actionnaires de la société

1000mercis, société anonyme à conseil d’administration dont le

siège social est situé 28, rue de Châteaudun, 75009 Paris et

immatriculée au registre du commerce et des sociétés de Paris sous

le numéro 429 621 311 R.C.S. Paris (la « Société » ou «

1000mercis » et, ensemble avec ses filiales directes et

indirectes, le « Groupe »), d’acquérir en numéraire la

totalité des actions de la Société (individuellement, une «

Action », et ensemble, les « Actions ») que le

Concert ne détient pas directement ou indirectement à la date du

Projet de Note d’Information, à l’exclusion des actions

autodétenues, au prix de 30 euros par Action (le « Prix de

l’Offre ») dans le cadre d’une offre publique de retrait (l’«

Offre Publique de Retrait ») qui sera immédiatement suivie

d’une procédure de retrait obligatoire (le « Retrait

Obligatoire » et, avec l’Offre Publique de Retrait, l’«

Offre ») dans les conditions décrites ci-après.

Les Actions sont admises à la négociation sur Euronext Growth

sous le code ISIN FR0010285965 (mnémonique : ALMIL).

À la date du Projet de Note d’Information, le Concert détient

2.078.274 Actions auxquelles sont attachés 2.078.277 droits de vote

théoriques, représentant – à la connaissance de l’Initiateur –

92,52 % du capital et 92,06 % des droits de vote théoriques de la

Société au regard d’un nombre total de 2.246.248 Actions et de

2.257.620 droits de vote théoriques de la Société, en application

de l’article 223-11 du règlement général de l’AMF.

L’Offre Publique de Retrait porte sur la totalité des Actions

non détenues, directement ou indirectement, par le Concert, mais à

l’exclusion des actions autodétenues par la Société1 (parmi

lesquelles se trouvent des Actions Gratuites Indisponibles non

définitivement attribuées), soit un nombre d’Actions susceptibles

d’être apportées à l’Offre Publique de Retrait égal à 83.885

Actions, ce nombre d’Actions susceptibles d’être apportées à

l’Offre Publique de Retrait pourra être porté à un nombre maximum

de 86.085 Actions dans le cas où l’ensemble des Actions Gratuites

Indisponibles deviendraient disponibles d’ici à la date de clôture

de l’Offre Publique de Retrait (à l’expiration de la période

d’acquisition qui leur est applicable, ou en cas de disponibilité

anticipée des Actions Gratuites Indisponibles conformément aux

dispositions légales ou du règlement de plan applicables).

La situation des bénéficiaires d’actions attribuées gratuitement

est décrite à la Section 2.4 ci-dessous.

Par ailleurs, il n’existe, à la date du Projet de Note

d’Information et à la connaissance de l’Initiateur, aucun titre de

capital, ni aucun autre instrument financier ou droit pouvant

donner accès, immédiatement ou à terme, au capital social ou aux

droits de vote de la Société autre que les Actions, les Actions

Gratuites Indisponibles et les actions de la Société

autodétenues.

En application des dispositions de l’article 231-13 du règlement

général de l’AMF, l’Offre est présentée par Portzamparc, en tant

qu’établissement présentateur et garant de l’Offre (l’ «

Etablissement Présentateur »). Portzamparc garantit la

teneur et le caractère irrévocable des engagements pris par

l’Initiateur dans le cadre de l’Offre.

La durée de l’Offre Publique de Retrait sera de 10 jours de

négociation, conformément aux dispositions de l’article 236-7 du

règlement général de l’AMF.

A l’issue de l’Offre Publique de Retrait, le Retrait Obligatoire

prévu à l’article L. 433-4, II du Code monétaire et financier sera

mis en œuvre. Les Actions visées par l’Offre Publique de Retrait

(en ce compris, tout ou partie des Actions Gratuites Indisponibles

qui deviendraient disponibles à l’issue de l’Offre Publique de

Retrait) qui n’auront pas été apportées à l’Offre Publique de

Retrait seront transférées à l’Initiateur en contrepartie d’une

indemnité en numéraire égale au Prix de l’Offre, soit 30 euros par

Action, nette de tous frais.

1.2. Contexte et motifs de l’Offre

1.2.1. Présentation de l’Initiateur

L’Initiateur est une société par actions simplifiée de droit

français constituée par les Fondateurs pour les besoins de l’Offre

Publique d’Achat Simplifiée (tel que ce terme est défini ci-après)

initiée par l’Initiateur en 2022.

L’Initiateur est contrôlé conjointement par les Fondateurs au

sens de l’article L. 233-3 du Code de commerce2. De ce fait,

l’Initiateur est présumé agir de concert avec les Fondateurs en

application de l’article L. 233-10 du Code de commerce.

Il est précisé que les Fondateurs ont détenu et détiennent

(indirectement consécutivement à l’apport décrit ci-après) plus de

50 % des droits de vote de la Société de manière ininterrompue

depuis la création de la Société et son introduction en bourse sur

le système multilatéral de négociation Alternext (devenu Euronext

Growth) en janvier 2006. Depuis la création de la Société, les

Fondateurs agissent ensemble et conjointement dans la gestion et la

direction de la Société et la contrôlent au sens de l’article L.

233-3 du Code de commerce.

(a) Rappel des opérations réalisées en

2022

Consécutivement à (1) l’apport par les Fondateurs de 1.221.218

actions de la Société à Positive YmpacT le 7 avril 20223 et (2)

l’acquisition par Positive YmpacT, le 18 mars 2022, d’un bloc

représentant 3,83 % du capital de la Société auprès d’un ancien

actionnaire minoritaire4, l’Initiateur, agissant de concert avec

les Fondateurs, a déposé en avril 2022 une offre publique d’achat

simplifiée (l’ « Offre Publique d’Achat Simplifiée ») visant

les actions de la Société que le Concert ne détenait pas, au prix

de 30 euros par action, étant précisé que l’Offre Publique d’Achat

Simplifiée revêtait un caractère obligatoire.

L’Offre Publique d’Achat Simplifiée a été déclarée conforme par

l’AMF le 24 mai 2022 (cf. D&I 222C1249 du 24 mai 2022) et a

permis à l’Initiateur d’acquérir 180.876 actions de la Société.

A la clôture de l’Offre Publique d’Achat Simplifiée,

l’Initiateur détenait ainsi 68,29 % du capital et 66,72 % des

droits de vote théoriques de la Société (cf. avis de résultat n°

222C1518 publié par l’AMF le 14 juin 2022).

Le 7 octobre 2022, l’Initiateur a acquis auprès de la société

NextStage Asset Management un bloc de 164.618 actions de la

Société, représentant 7,33 % du capital de la Société, faisant

passer la détention du Concert à 75,62 % du capital de la Société à

cette date.

(b) Contrat de Cession Moneta

Le 15 octobre 2024, l’Initiateur a conclu un contrat de cession

avec des fonds gérés ou conseillés par Moneta Asset Management SAS5

(le « Contrat de Cession Moneta ») aux termes duquel

l’Initiateur s’est engagé à acquérir auprès de ces fonds un nombre

total de 379.763 actions de la Société et auxquelles étaient

attachés autant de droits de vote théoriques, représentant – à la

connaissance de l’Initiateur – 16,91 % du capital et 16,82 % des

droits de vote théoriques de la Société (les « Blocs Moneta

»), au prix de 30 euros par action, soit un prix égal au Prix de

l’Offre.

La signature du Contrat de Cession Moneta ainsi que l’intention

de déposer une offre publique de retrait, suivie d’un retrait

obligatoire, sur les actions de la Société que le Concert ne

détient pas (à l’exclusion des actions de la Société autodétenues)

ont été annoncées par voie de communiqué de presse publié le 16

octobre 2024 et diffusé à cette même date. En conséquence de la

publication de ce communiqué de presse, la Société a été placée en

période de pré-offre (avis AMF n° 224C1975 en date du 17 octobre

2024).

En application du Contrat de Cession Moneta, l’acquisition des

Blocs Moneta par l’Initiateur a été réalisée le lendemain de la

date de publication dudit communiqué de presse, soit le 17 octobre

2024, par une transaction de bloc

1.2.2. Répartition du capital et des droits de vote de la

Société

À la connaissance de l’Initiateur et des Fondateurs, à la date

du 21 octobre 2024, le capital social de la Société s’élève à

224.624,80 euros, divisé en 2.246.248 actions d’une valeur nominale

de 0,10 euro chacune.

(a) Répartition du capital et des droits de vote de la Société

préalablement à l’acquisition des Blocs Moneta

À la connaissance de l’Initiateur et des Fondateurs, le capital

social et les droits de vote de la Société étaient répartis de la

façon suivante préalablement à l’acquisition des Blocs Moneta :

Actionnaires

Nombre d’Actions

% du capital social

Nombre de droits de vote

théoriques

% des droits de vote

théoriques

Mme Yseulys Costes

2

0,000 %

4

0,000 %

M. Thibaut Munier

1

0,000 %

2

0,000 %

Initiateur

1.698.508

75,62 %

1.698.508

75,23 %

Total Concert

1.698.511

75,62 %

1.698.514

75,23 %

Moneta Asset Management

379.763

16,91 %

379.763

16,82 %

Actions autodétenues

84.089

3,74 %

84.089

3,73 %

Public

83.885

3,73 %

95.254

4,22 %

Total

2.246.248

100 %

2.257.620

100 %

(b) Répartition du capital et des droits de vote de la Société

postérieurement à l’acquisition des Blocs Moneta

Au regard des informations connues à la date du Projet de Note

d’Information et à la connaissance de l’Initiateur et des

Fondateurs, le capital social et les droits de vote de la Société

sont répartis de la façon suivante postérieurement à l’acquisition

des Blocs Moneta :

Actionnaires

Nombre d’Actions

% du capital social

Nombre de droits de vote

théoriques

% des droits de vote

théoriques

Mme Yseulys Costes

2

0,000 %

4

0,000 %

M. Thibaut Munier

1

0,000 %

2

0,000 %

Initiateur

2.078.271

92,52 %

2.078.271

92,06 %

Total Concert

2.078.274

92,52 %

2.078.277

92,06 %

Actions autodétenues

84.089

3,74 %

84.089

3,73 %

Public

83.885

3,73 %

95.254

4,22 %

Total

2.246.248

100 %

2.257.620

100 %

Il est précisé, en tant que de besoin, que le compte de titres

financiers sur lequel sont inscrites les Actions détenues

directement par l’Initiateur (en ce compris les Actions acquises

par l’Initiateur dans le cadre du Contrat de Cession Moneta) fait

l’objet, depuis le 15 octobre 2024, d’un nantissement au titre du

Financement Bancaire (tel que ce terme est défini ci-après).

1.2.3. Motifs de l’Offre

Le Concert détenant plus de 90 % du capital social et des droits

de vote de la Société, l’Initiateur a déposé auprès de l’AMF,

conformément aux dispositions des articles 236-3 et 237-1 et

suivants du règlement général de l’AMF, l’Offre Publique de Retrait

immédiatement suivie d’un Retrait Obligatoire visant la totalité

des Actions non détenues par le Concert, à l’exception des actions

autodétenues (dont les Actions Gratuites Indisponibles, sauf si

celles-ci deviennent disponibles d’ici à la clôture de l’Offre

Publique de Retrait, soit à raison de l’expiration de la période

d’acquisition qui leur est applicable, soit en cas de disponibilité

anticipée conformément aux dispositions légales ou du règlement de

plan applicables).

Les motifs qui sous-tendent la présente Offre s’inscrivent dans

le prolongement de la stratégie exposée lors de l’Offre Publique

d’Achat Simplifiée qui demeure tout à la fois pertinente et

d’actualité. L’Offre permettra ainsi de parachever le projet exposé

par l’Initiateur et les Fondateurs au premier semestre 2022.

Dans un environnement des marchés financiers caractérisé par des

contraintes grandissantes, l’Offre s’inscrit dans la volonté des

Fondateurs de permettre à la Société, à ses dirigeants et à ses

équipes, de se concentrer sereinement sur l’exécution de sa

stratégie.

La Société a vu sa rentabilité d’exploitation diminuer au cours

des dernières années en raison, notamment, d’un environnement

concurrentiel plus intense, d’une offre de services comportant

moins d’effet de levier et d’une compétition accrue sur le

recrutement. Bien que la situation se soit récemment améliorée à la

suite d’initiatives stratégiques mises en œuvre par le Groupe, les

efforts doivent se poursuivre pour permettre à la Société de

maintenir une rentabilité positive et durable.

Dans un environnement très concurrentiel avec de nombreux

acteurs non cotés, la cotation de 1000mercis et les fortes

contraintes du marché financier ne permettent plus à la Société

d’être centrée sur sa stratégie et son objectif de positionner

l’entreprise sur un chemin de croissance soutenable. L’Offre

s’inscrit dans la perspective de donner l’agilité nécessaire à la

Société pour lui permettre d’engager des investissements

structurels sans être sous la pression de résultats de court terme

des marchés financiers.

L’Offre permettra de créer un nouvel environnement de partage de

la création de valeur au profit des équipes. Dans un univers de

rareté structurelle des talents, cet atout est indispensable pour

les attirer et les fidéliser.

En outre, la structure actionnariale de la Société et le très

faible volume d’échanges de ses actions sur le marché boursier ne

semblent plus justifier le maintien de la cotation en bourse. Les

Fondateurs et l’Initiateur ont ainsi pour objectif de proposer aux

actionnaires de la Société une opportunité de liquidité immédiate

sur l’intégralité de leur participation, tout en permettant à la

Société de se libérer des contraintes associées à la cotation en

bourse.

1.3. Intentions de l’Initiateur pour les douze mois à

venir

Les Sections 1.3.1 à 1.3.7 indiquent les intentions de

l’Initiateur pour les douze prochains mois.

1.3.1. Intentions relatives à la politique, industrielle

commerciale et financière

Intégralement détenu par les Fondateurs, lesquels dirigent et

animent la Société depuis sa création, l’Initiateur entend

poursuivre les orientations stratégiques actuelles.

L’Offre sera sans incidence sur la stratégie et la politique

commerciale du Groupe.

1.3.2. Composition des organes sociaux et de direction de la

Société

A l’issue de l’Offre, la Société pourra être transformée en une

société par actions simplifiée dirigée par l’Initiateur, en la

personne de son Président Madame Yseulys Costes et de son Directeur

Général Monsieur Thibaut Munier.

1.3.3. Intentions en matière d’emploi

L’Offre s’inscrit dans une stratégie de poursuite de l’activité

de la Société et n’aura pas d’incidence particulière sur les

effectifs, la politique salariale et la gestion des ressources

humaines de la Société.

1.3.4. Synergies

L’Initiateur est une société holding constituée le 31 janvier

2022 ayant pour objet l’acquisition, la détention et la gestion

d’une participation majoritaire au capital de la Société. Par

conséquent, l’Initiateur n’anticipe pas la réalisation de synergies

de coûts ou de revenus avec la Société, autre que les économies

résultant d’une sortie de cote de la Société.

1.3.5. Intentions concernant une éventuelle fusion

Il n’est pas envisagé de procéder à une fusion de l’Initiateur

avec la Société.

1.3.6. Intentions concernant la mise en œuvre d’un retrait

obligatoire et le maintien de la cotation de la Société à l’issue

de l’Offre

Dans la mesure où les conditions prévues à l’article L. 433-4,

II du Code monétaire et financier et aux articles 237-1 et suivants

du règlement général de l’AMF sont d’ores et déjà réunies, l’Offre

Publique de Retrait sera immédiatement suivie d’un Retrait

Obligatoire visant la totalité des Actions non apportées à l’Offre

Publique de Retrait, moyennant une indemnisation égale au Prix de

l’Offre, soit 30 euros par action, nette de tous frais.

Il est précisé que cette procédure de Retrait Obligatoire

entraînera la radiation des actions de la Société d’Euronext Growth

Paris.

1.3.7. Politique de distribution de dividendes de la

Société

Pour mémoire, le tableau ci-après présente le montant des

dividendes versés par la Société au titre des quatre derniers

exercices clos.

Exercice social

Dividende par action

(euros)

31 déc. 2023

2,44

(Distribué à titre d’acompte sur

dividende)

31. déc. 2022

7,76

31. déc. 2021

-

31. déc. 2020

-

La réalisation de l’Offre n’affectera pas les modalités de

détermination de la politique de dividendes de la Société, qui

continuera d’être déterminée par les organes sociaux de la Société,

ou les modalités de détermination du montant du dividende qui

pourrait être distribué par la Société, ce montant étant proposé

chaque année en fonction notamment des capacités distributives de

la Société, de sa trésorerie et de ses besoins de financement

associés à la mise en œuvre de sa stratégie.

Dans ce cadre, les organes sociaux de la Société pourraient être

amenés à proposer la distribution d’un dividende postérieurement à

l’Offre, par prélèvement sur les réserves de la Société par

priorité, et financée sur la trésorerie existante de la Société,

d’un montant de l’ordre de 7.000.000 euros. Le montant définitif de

cette distribution serait déterminé en tout état de cause

compte-tenu des capacités distributives de la Société, en fonction

de la trésorerie disponible du Groupe, de ses besoins en fonds de

roulement et dans une mesure la rendant compatible avec l’intérêt

social de la Société.

1.3.8. Intérêt de l’Offre pour la Société et les

actionnaires

L’Initiateur offre aux actionnaires de la Société qui

apporteront leurs Actions à l’Offre la possibilité d’obtenir une

liquidité immédiate sur l’intégralité de leur participation à un

prix attractif.

Le Prix de l’Offre fait ressortir une prime de 23,7 % par

rapport au cours de clôture moyen pondéré par les volumes

quotidiens sur les 60 derniers jours de bourse précédant l’annonce

de l’Offre, et de 29,3 % par rapport au cours de clôture précédant

l’annonce de l’Offre.

Les éléments d’appréciation du Prix de l’Offre sont présentés en

Section 3

du Projet de Note d’Information.

1.4. Accords pouvant avoir une incidence significative sur

l’appréciation de l’Offre ou son issue

1.4.1. Mécanisme de Liquidité – Accord de

Renonciation

À la connaissance de l’Initiateur, il existe 2.200 Actions

Gratuites Indisponibles (tel que ce terme est défini ci-après) dont

sont porteurs certains salariés de la société Numberly SAS, filiale

de la Société (les « Porteurs d’AGA Indisponibles »).

Dans la mesure où l’Initiateur sera en mesure de mettre en œuvre

le Retrait Obligatoire à l’issue de l’Offre Publique de Retrait, il

sera proposé aux Porteurs d’AGA Indisponibles, postérieurement au

dépôt de l’Offre Publique de Retrait, un mécanisme de liquidité (le

« Mécanisme de Liquidité ») ou un accord de renonciation aux

Actions Gratuites Indisponibles (l’ « Accord de Renonciation

»), dans les conditions décrites ci-après.

(i) Accord de Renonciation

Les titulaires d’Actions Gratuites Indisponibles seront invités,

d’ici à la clôture de l’Offre Publique de Retrait, à renoncer à

l’attribution définitive des Actions Gratuites Indisponibles et

recevront, en ce cas, une rémunération exceptionnelle en numéraire

à hauteur de 30 euros par Action Gratuite Indisponible.

(ii) Mécanisme de Liquidité

Le Mécanisme de Liquidité prendrait notamment la forme :

- d’une promesse d’achat consentie par l’Initiateur à chacun des

Porteurs d’AGA Indisponibles permettant à celui-ci de céder à

l’Initiateur la totalité des Actions Gratuites Indisponibles qu’il

détiendra après l’expiration de leur période d’acquisition ;

et

- d’une promesse de vente consentie par chacun des Porteur d’AGA

Indisponibles à l’Initiateur permettant à ce dernier d’acquérir,

auprès du Porteur d’AGA Indisponibles concerné, la totalité des

Actions Gratuites Indisponibles qu’ils détiendront suivant

l’expiration de la période d’exercice de la promesse d’achat

décrite ci-dessus.

En cas d’exercice des promesses décrites ci-dessus, le prix

d’exercice par Action Gratuite Indisponible sera calculé sur la

base d’une formule qui, si elle était mise en œuvre à la date du

Projet de Note d’Information, n’excéderait pas le Prix de

l’Offre.

1.4.2. Autres accords dont l’Initiateur a

connaissance

À l’exception des accords décrits à la Section 1.4.1

ci-dessus, il n’existe, à la connaissance de l’Initiateur, aucun

autre accord susceptible d’avoir une incidence sur l’appréciation

ou l’issue de l’Offre.

2. CARACTÉRISTIQUES DE L’OFFRE

2.1. Modalités de l’Offre

Conformément à l’article 231-13 du règlement général de l’AMF,

l’Etablissement Présentateur, agissant pour le compte de

l’Initiateur, a déposé le projet d’Offre et le Projet de Note

d’Information auprès de l’AMF le 22 octobre 2024. L’AMF a publié le

même jour un avis de dépôt relatif au Projet de Note d’Information

sur son site Internet (www.amf-france.org).

Conformément à l’article 231-16 du règlement général de l’AMF,

le Projet de Note d’Information tel que déposé auprès de l’AMF est

tenu gratuitement à la disposition du public au siège social de

l’Initiateur et auprès de l’Etablissement Présentateur et a été mis

en ligne sur les sites Internet de l’AMF (www.amf-france.org) et de

l’Initiateur (www.positiveympact.com).

Cette Offre et le Projet de Note d’Information restent soumis à

l’examen de l’AMF.

L’AMF publiera sur son site Internet une déclaration de

conformité motivée relative au projet d’Offre après s’être assurée

de la conformité du projet d’Offre aux dispositions législatives et

règlementaires qui lui sont applicables. En application des

dispositions de l’article 231-23 du règlement général de l’AMF, la

déclaration de conformité emportera visa de la note d’information

de l’Initiateur.

La note d’information ainsi visée par l’AMF ainsi que les autres

informations relatives aux caractéristiques notamment juridiques,

financières et comptables de l’Initiateur seront, conformément à

l’article 231-28 du règlement général de l’AMF, tenues gratuitement

à la disposition du public au siège social de l’Initiateur et

auprès de l’Etablissement Présentateur, au plus tard la veille du

jour de l’ouverture de l’Offre. Ces documents seront également

disponibles sur les sites Internet de l’AMF (www.amf-france.org) et

de la Société (http://numberly.com/fr/actualites-financieres).

Conformément aux articles 231-27 et 231-28 du règlement général

de l’AMF, un communiqué de presse précisant les modalités de mise à

disposition de ces documents par l’Initiateur sera publié au plus

tard la veille du jour de l’ouverture de l’Offre et sera mis en

ligne sur le site de la Société.

Préalablement à l’ouverture de l’Offre, l’AMF publiera un avis

d’ouverture et de calendrier et Euronext Paris publiera un avis

annonçant les modalités et le calendrier de l’Offre.

Portzamparc, établissement présentateur et garant, garantit la

teneur et le caractère irrévocable des engagements pris par

l’Initiateur, agissant de concert avec les Fondateurs, dans le

cadre de l’Offre, conformément aux dispositions de l’article 231-13

du règlement général de l’AMF.

2.2. Termes de l’Offre

L’Initiateur s’engage irrévocablement à acquérir la totalité des

Actions visées par l’Offre Publique de Retrait qui seront apportées

à l’Offre Publique de Retrait, au Prix de l’Offre de 30 euros par

Action, payable uniquement en numéraire, pendant la durée de

l’Offre Publique de Retrait (soit une période de dix (10) jours de

négociation).

Les Actions visées par l’Offre qui n’auront pas été présentées à

l’Offre Publique de Retrait seront transférées à l’Initiateur dans

le cadre du Retrait Obligatoire à l’issue de l’Offre Publique de

Retrait, moyennant une indemnisation égale au Prix de l’Offre, soit

30 euros par Action, nette de tous frais.

2.3. Nombre et nature des titres visés par l’Offre

À la date du Projet de Note d’Information, le Concert détient

2.078.274 Actions auxquelles sont attachés 2.078.277 droits de vote

théoriques, représentant – à la connaissance de l’Initiateur –

92,52 % du capital et 92,06 % des droits de vote théoriques de la

Société au regard d’un nombre total de 2.246.248 Actions et de

2.257.620 droits de vote théoriques de la Société, en application

de l’article 223-11 du règlement général de l’AMF.

L’Offre Publique de Retrait porte sur la totalité des Actions

non détenues, directement ou indirectement, par le Concert, mais à

l’exclusion (i) des actions autodétenues par la Société6 et (ii)

des Actions Gratuites Indisponibles dont la période d’acquisition

n’est pas susceptible d’expirer avant la date estimée de clôture de

l’Offre Publique de Retrait (sauf en cas de disponibilité des

Actions Gratuites Indisponibles), soit un nombre d’Actions

susceptibles d’être apportées à l’Offre égal à 83.885 (et égal à

86.085 dans le cas où l’ensemble des Actions Gratuites

Indisponibles deviendraient disponibles d’ici à la date de clôture

estimée de l’Offre Publique de Retrait dans les cas de levée des

indisponibilités prévues par les dispositions légales ou du

règlement de plan applicables).

Dans le cadre du Retrait Obligatoire, les actions non détenues

par le Concert (autres que les actions autodétenues par la Société)

seront transférées à l’Initiateur moyennant une indemnisation d’un

montant égal au Prix de l’Offre, nette de tous frais.

Par ailleurs, il n’existe, à la date du Projet de Note

d’Information et à la connaissance de l’Initiateur et des

Fondateurs, aucun titre de capital, ni aucun autre instrument

financier ou droit pouvant donner accès, immédiatement ou à terme,

au capital social ou aux droits de vote de la Société autre que les

Actions, les Actions Gratuites Indisponibles et les actions de la

Société autodétenues.

2.4. Situation des bénéficiaires d’actions attribuées

gratuitement et Mécanisme de Liquidité

La Société a mis en place des plans d’attribution gratuite

d’actions à ses salariés depuis 2016.

Le tableau ci-dessous présente les principales caractéristiques

des plans d’attributions gratuites d’actions en cours mis en place

par la Société à la date du Projet de Note d’Information et à la

connaissance de l’Initiateur et des Fondateurs :

Impact Player 6

Impact Player 7

Date d’assemblée générale

2 juin 2021

28 avril 2023

Date de décision du conseil

d’administration

2 juin 2021

4 septembre 2023

Expiration de la période

d’acquisition

1er janvier 2025

1er juillet 2025

Expiration de la période de

conservation

Pas de période de

conservation

Pas de période de

conservation

Nombre d’actions susceptibles d’être

définitivement attribuées

1848

352

Nombre d’actions définitivement

attribuées

0

0

À la connaissance de l’Initiateur et des Fondateurs et à la date

du Projet de Note d’Information, il existe un nombre maximum de

2.200 Actions susceptibles d’être acquises au titre des plans

décrits ci-dessus qui demeurent soumises à une période

d’acquisition (les « Actions Gratuites Indisponibles »), et

le demeureront jusqu’à la date de clôture estimée de l’Offre

Publique de Retrait, et qui ne pourront pas, sous réserve des cas

d’acquisition anticipés prévus par la loi ou les termes et

conditions des plans, être apportées à l’Offre Publique de Retrait.

Il est précisé, en tant que de besoin, que les Actions Gratuites

Indisponibles ne sont soumises à aucune période de

conservation.

À la connaissance de l’Initiateur et des Fondateurs, il est

précisé, sous réserve des cas de disponibilité et de cessibilité

anticipés prévus par les dispositions applicables ou, le cas

échéant, les stipulations du règlement des plans, que les 2.200

Actions Gratuites Indisponibles ne pourront pas, en principe, être

apportées à l’Offre Publique de Retrait mais sont visées par

l’Offre Publique de Retrait dans le cas où l’un des cas de

disponibilité et de cessibilité prévus par les dispositions

applicables ou, le cas échéant, les stipulations du règlement de

plan, se réalise. Par ailleurs, ces mêmes Actions Gratuites

Indisponibles ne pourront pas, en principe, être transférées à

l’Initiateur dans le cadre de la mise en œuvre du Retrait

Obligatoire mais pourront être soumises, selon le cas, au Mécanisme

de Liquidité ou à l’Accord de Renonciation, tel que décrit à la

section 1.4.1 ci-dessus.

2.5. Procédure d’apport à l’Offre Publique de Retrait

Les Actions apportées à l’Offre Publique de Retrait devront être

librement négociables et libres de tout privilège, gage,

nantissement, ou toute autre sûreté ou restriction de quelque

nature que ce soit restreignant le libre transfert de leur

propriété. L’Initiateur se réserve le droit d’écarter toute Action

apportée à l’Offre Publique de Retrait qui ne répondrait pas à

cette condition.

Le projet d’Offre et tous les contrats y afférents sont soumis

au droit français. Tout différend ou litige, quel qu’en soit

l’objet ou le fondement, se rattachant au projet d’Offre, sera

porté devant les tribunaux compétents.

L’Offre Publique de Retrait sera ouverte pendant une période de

dix (10) jours de négociation, conformément aux dispositions de

l’article 236-7 du règlement général de l’AMF.

Les Actions détenues sous forme nominative devront être

converties au porteur pour pouvoir être apportées à l’Offre

Publique de Retrait. Par conséquent, les actionnaires dont les

Actions sont inscrites au nominatif et qui souhaitent les apporter

à l’Offre Publique de Retrait devront demander dans les meilleurs

délais la conversion au porteur de leurs Actions afin de les

apporter à l’Offre Publique de Retrait.

Les actionnaires dont les Actions sont inscrites sur un compte

géré par un intermédiaire financier et qui souhaitent apporter

leurs Actions à l’Offre Publique de Retrait devront remettre à

l’intermédiaire financier dépositaire de leurs Actions un ordre

d’apport ou de vente irrévocable au Prix de l’Offre des Actions, en

utilisant le modèle mis à leur disposition par cet intermédiaire en

temps utile afin que leur ordre puisse être exécuté et au plus tard

le dernier jour de l’Offre Publique de Retrait.

Le règlement-livraison sera effectué au fur et à mesure de

l’exécution des ordres, deux (2) jours de négociation après chaque

exécution des ordres, étant précisé que les frais de négociation (y

compris les frais de courtage et TVA afférents) resteront à la

charge de l’actionnaire vendeur sur le marché.

Portzamparc, prestataire de services d’investissement habilité

en tant que membre du marché, se portera acquéreur, pour le compte

de l’Initiateur, des Actions qui seront cédées sur le marché,

conformément à la réglementation applicable.

2.6. Retrait Obligatoire

Conformément aux dispositions des articles 237-1 et 237-7 du

règlement général de l’AMF, à l’issue de l’Offre Publique de

Retrait, les actions de la Société qui n’auront pas été présentées

à l’Offre Publique de Retrait seront transférées à l’Initiateur

(quel que soit le pays de résidence du porteur desdites actions)

moyennant une indemnisation de 30 euros par action de la Société,

nette de tous frais, laquelle sera versée par Uptevia pour le

compte de l’Initiateur sur le compte des actionnaires dont les

coordonnées bancaires sont connues.

Un avis informant le public du Retrait Obligatoire sera publié

par l’Initiateur dans un journal d’annonces légales du lieu du

siège social de la Société en application de l’article 237-5 du

règlement général de l’AMF.

Le montant de l’indemnisation égal au Prix de l’Offre, soit 30

euros par Action, sera versé, net de tous frais, sur un compte

bloqué ouvert à cet effet auprès de Uptevia, centralisateur des

opérations d’indemnisation.

Conformément à l’article 237-8 du règlement général de l’AMF,

les fonds non affectés correspondant à l’indemnisation des actions

dont les ayants droit sont restés inconnus (i.e., titres en

déshérence ou assimilés (notamment ceux des actionnaires dont les

coordonnées resteraient inconnues)) seront conservés (et, le cas

échéant, sur demande de versement de l’indemnisation effectuée par

des ayant droits pendant cette période, versés, nets de tout frais,

par Uptevia, pour le compte de l’Initiateur) pendant une durée de

dix (10) ans à compter de la date du Retrait Obligatoire et versés

à la Caisse des dépôts et consignations à l’expiration de ce délai.

Ces fonds seront à la disposition des ayants droit sous réserve de

la prescription trentenaire au bénéfice de l’État.

2.7. Intervention de l’Initiateur sur le marché pendant la

période d’Offre

L’Initiateur se réserve la faculté, depuis le dépôt du Projet de

Note d’Information auprès de l’AMF et jusqu’à l’ouverture de

l’Offre Publique de Retrait, d’acquérir des Actions conformément

aux dispositions de l’article 231-38 du règlement général de

l’AMF.

2.8. Calendrier indicatif de l’Offre

Préalablement à l’ouverture de l’Offre Publique de Retrait,

l’AMF publiera un avis d’ouverture et de calendrier de l’Offre.

Un calendrier indicatif est proposé ci-dessous :

Dates

Principales étapes de

l’Offre

22 octobre 2024

- Dépôt du projet d’Offre et du Projet de

Note d’Information de l’Initiateur auprès de l’AMF.

- Mise à disposition du public aux sièges

de l’Initiateur et de l’Etablissement Présentateur et mise en ligne

sur les sites Internet de l’Initiateur (www.positiveympact.com) et

de l’AMF (www.amf-france.org) du Projet de Note d’Information.

- Diffusion du communiqué de dépôt et de

mise à disposition du Projet de Note d’Information.

19 novembre 2024

- Dépôt du projet de note en réponse de la

Société, comprenant l’avis motivé du conseil d’administration de la

Société et le rapport de l’expert indépendant.

- Mise à disposition du public au siège de

la Société et mise en ligne sur les sites Internet de la Société

(https://numberly.com/fr/actualites-financieres/) et de l’AMF

(www.amf-france.org) du projet de note en réponse de la

Société.

- Diffusion du communiqué de dépôt et de

mise à disposition du projet de note en réponse de la Société.

3 décembre 2024

- Publication de la déclaration de

conformité de l’Offre par l’AMF emportant visa de la note

d’information de l’Initiateur et de la note en réponse de la

Société.

- Mise à disposition du public aux sièges

de l’Initiateur et l’Etablissement Présentateur et mise en ligne

sur les sites Internet de l’Initiateur (www.positiveympact.com) et

de l’AMF (www.amf-france.org) de la note d’information visée.

- Mise à disposition du public au siège de

la Société et mise en sur les sites Internet de la Société

(https://numberly.com/fr/actualites-financieres/) et de l’AMF

(www.amf-france.org) de la note en réponse visée.

4 décembre 2024

- Mise à disposition du public aux sièges

de l’Initiateur et de l’Etablissement Présentateur et mise en ligne

sur les sites Internet de l’Initiateur (www.positiveympact.com) et

de l’AMF (www.amf-france.org) des informations relatives aux

caractéristiques notamment juridiques, financières et comptables de

l’Initiateur.

- Diffusion par l’Initiateur du communiqué

de mise à disposition de la Note d’Information visée et des

informations relatives aux caractéristiques notamment juridiques,

financières et comptables de l’Initiateur.

- Mise à disposition du public au siège de

la Société et mise en ligne sur les sites Internet de la Société

(https://numberly.com/fr/actualites-financieres/) et de l’AMF

(www.amf-france.org) des informations relatives aux

caractéristiques notamment juridiques, financières et comptables de

la Société.

- Diffusion par la Société du communiqué

de mise à disposition de la note en réponse visée et des

informations relatives aux caractéristiques notamment juridiques,

financières et comptables de la Société.

5 décembre 2024

- Ouverture de l’Offre Publique de Retrait

(10 jours de négociation).

18 décembre 2024

- Clôture de l’Offre Publique de

Retrait.

19 décembre 2024

- Publication par l’AMF de l’avis de

résultat de l’Offre Publique de Retrait.

Dès que possible après la publication

des résultats

- Mise en œuvre du Retrait Obligatoire et

radiation des Actions d’Euronext Growth.

2.9. Frais liés à l’Offre

Le montant global de tous les frais, coûts et dépenses externes

exposés par l’Initiateur dans le cadre de l’Offre uniquement, en ce

compris notamment les honoraires et autres frais de conseils

externes, financiers, juridiques, comptables ainsi que des experts

et autres consultants et les frais de publicité et de

communication, est estimé à environ 300.000 euros (hors taxes).

2.10. Mode de financement de l’Offre

L’acquisition par l’Initiateur de l’intégralité des Actions

visées par l’Offre (en ce compris, afin de lever tout doute, les

Actions Gratuites Indisponibles, pour le cas où elles deviendraient

disponibles de manière anticipée) représenterait, au regard du Prix

de l’Offre, un montant maximal de 2.516.550 euros (hors frais

divers et commissions).

Afin de financer intégralement les Blocs Moneta et l’acquisition

par l’Initiateur des Actions visées par l’Offre, l’Initiateur a

conclu en qualité d’emprunteur le 15 octobre 2024 une convention de

crédit soumise au droit français avec BNP Paribas S.A., en qualité

de prêteur, aux termes de laquelle cette dernière a mis à la

disposition de l’Initiateur un prêt pour un montant total maximum

en principal de 14.000.000 euros intégralement tiré le 15 octobre

2024 et conservé sur un compte ouvert dans les livres de

Portzamparc (le « Financement Bancaire »), étant précisé que

ce compte fait l’objet d’un nantissement au profit de Portzamparc

pour les besoins de l’Offre après la réalisation des Blocs

Moneta.

Il est précisé que le Financement Bancaire, intégralement tiré

en date du 15 octobre 2024 sera remboursé partiellement par

anticipation à l’issue de l’Offre, le cas échéant, en fonction du

taux d’apport à cette dernière, conformément aux termes et

conditions de la convention de crédit précitée.

Il est rappelé que le compte de titres financiers sur lequel

sont inscrites les Actions détenues par l’Initiateur (en ce compris

les Actions acquises par l’Initiateur dans le cadre du Contrat de

Cession Moneta) fait l’objet d’un nantissement au titre du

Financement Bancaire.

2.11. Remboursement des frais de courtage

Aucun frais ne sera remboursé ni aucune commission ne sera

versée par l’Initiateur à un actionnaire qui apporterait ses

Actions à l’Offre, ou à un quelconque intermédiaire ou à une

quelconque personne sollicitant l’apport d’Actions à l’Offre.

2.12. Restrictions concernant l’Offre à l’étranger

L’Offre est faite exclusivement en France.

Le Projet de Note d’Information n’est pas destiné à être

distribué dans des pays autres que la France.

L’Offre n’a fait l’objet d’aucun enregistrement, ni d’aucun visa

en dehors de la France.

Les actionnaires de 1000mercis en dehors de France ne peuvent

participer à l’Offre, à moins que la réglementation qui leur est

applicable ne le leur permette sans qu’aucune autre formalité ou

publicité ne soit requise de la part de la Société. En effet, la

participation à l’Offre et la distribution du Projet de Note

d’Information peuvent faire l’objet de restrictions en dehors de

France. L’Offre ne s’adresse pas aux personnes faisant l’objet de

telles restrictions, directement ou indirectement, et n’est pas

susceptible d’acceptation s’agissant d’ordres émanant de pays au

sein desquels l’Offre fait l’objet de restrictions. Les personnes

en possession du Projet de Note d’Information doivent se conformer

aux restrictions en vigueur au sein de leur pays. Le non-respect de

ces restrictions peut constituer une violation des lois et

règlements applicables aux places de marché des pays en

question.

La Société rejette toute responsabilité en cas de violation par

toute personne de restrictions qui lui sont applicables.

Le Projet de Note d’Information ainsi que tous les autres

documents relatifs à l’Offre ne constituent ni une offre de vente,

ni une sollicitation, ni une offre d’achat de titres dans un pays

au sein duquel l’Offre serait illégale.

En outre, il est précisé que l’Offre n’est pas ouverte ou

soumise au contrôle et/ou à l’autorisation d’une quelconque

autorité réglementaire, ailleurs qu’en France et aucune démarche ne

sera effectuée en ce sens.

En particulier, l’Offre n’est pas faite, directement ou

indirectement, aux États-Unis, à des personnes se trouvant aux

États-Unis, par les moyens des services postaux ou par tout moyen

de communications (y compris, sans limitation, les transmissions

par télécopie, télex, téléphone et courrier électronique) des

États-Unis ou par l’intermédiaire des services d’une bourse de

valeurs des États-Unis. En conséquence, aucun exemplaire ou copie

du présent communiqué, du Projet de Note d’Information, et aucun

autre document relatif à celui-ci ou à l’Offre, ne pourra être

envoyé par courrier, ni communiqué, ni diffusé par un intermédiaire

ou toute autre personne aux États-Unis de quelque manière que ce

soit.

Aucun actionnaire de 1000mercis ne pourra apporter ses Actions à

l’Offre s’il n’est pas en mesure de déclarer (i) qu’il n’a pas reçu

aux États-Unis de copie du Projet de Note d’Information ou de tout

autre document relatif à l’Offre, et qu’il n’a pas envoyé de tels

documents aux États-Unis, (ii) qu’il n’a pas utilisé, directement

ou indirectement, les services postaux, les moyens de

télécommunications ou autres instruments de commerce ou les

services d’une bourse de valeurs des États-Unis en relation avec

l’Offre, (iii) qu’il n’était pas sur le territoire des États-Unis

lorsqu’il a accepté les termes de l’Offre ou, transmis son ordre

d’apport de titres, et (iv) qu’il n’est ni agent ni mandataire

agissant pour un mandant autre qu’un mandant lui ayant communiqué

ses instructions en dehors des États-Unis. Les intermédiaires

habilités ne pourront pas accepter des ordres d’apport de titres

qui n’auront pas été effectués en conformité avec les dispositions

ci-dessus.

En ce qui concerne l’interprétation du paragraphe ci-dessus, les

États-Unis correspondent aux États-Unis d’Amérique, ses territoires

et possessions, tous ses États, ainsi que le district de

Columbia.

3. SYNTHÈSE DES ÉLÉMENTS D’APPRÉCIATION DU PRIX DE

L’OFFRE

Le Prix de l’Offre proposé par l’Initiateur s’élève à 30,00

euros par Action. Sur la base des travaux d’évaluation présentés à

la Section 3 du Projet de Note

d’Information, le Prix de l’Offre se compare comme suit aux

différents critères de valorisation retenus :

Méthode

Prix par action

(euros)

Prime (décote) induite par le

Prix de l’Offre

Méthodes

retenues à titre principal

Cours de bourse

Cours de clôture au

15/10/2024

23,20

29%

Cours moyen pondéré 20 jours

24,28

24%

Cours moyen pondéré 60 jours

24,25

24%

Cours moyen pondéré 180 jours

25,30

19%

Cours moyen pondéré 240 jours

25,26

19%

Plus haut en clôture 12 mois

27,80

8%

Plus bas en clôture 12 mois

22,00

36%

Actualisation des flux de

trésorerie

Borne basse

26,15

15%

Central

27,00

11%

Borne haute

27,91

8%

Transactions significatives sur le

capital

Min

12,95

132%

Max

30,00

0%

Méthodes

retenues à titre indicatif

Comparables boursiers

Min

21,14

42%

Max

21,54

39%

Transactions comparables

Min

27,08

11%

Max

28,35

6%

Référence à l’Actif Net

Réévalué

ANR au 30/06/2024

20,85

44%

Référence à l’Actif Net

comptable

Actif net au 30/06/2024

7,65

292%

Le présent communiqué ne doit pas être

publié, transmis ou distribué, directement ou indirectement, sur le

territoire des États-Unis, du Canada, du Japon ou de

l'Australie.

Ce communiqué de presse ne constitue

pas une offre de valeurs mobilières ou une quelconque sollicitation

d'achats de valeurs mobilières aux États-Unis ou dans tout autre

pays autre que la France.

La diffusion, la publication, ou la

distribution de ce communiqué de presse dans certains pays peut

constituer une violation des dispositions légales et réglementaires

en vigueur. En conséquence, les personnes physiquement présentes

dans ces pays et dans lesquels le présent communiqué de presse est

diffusé, publié ou distribué doivent s'informer et se conformer à

ces lois et règlements.

Positive YmpacT et les membres du

Concert déclinent toute responsabilité quant à une éventuelle

violation par toute personne de ces restrictions.

__________________________________ 1 Soit à la connaissance de

l’Initiateur et des Fondateurs, un nombre total de 84.089 Actions.

2 Les Fondateurs détiennent, chacun, 18.318.320 actions ordinaires

de l’Initiateur, soit 50 % chacun du capital social et des droits

de vote de l’Initiateur. 3 Consécutivement à l’apport, l’Initiateur

a franchi les seuils de 50 % du capital et des droits de vote de la

Société (cf. avis AMF n° 222C0806 en date du 8 avril 2022). 4

Communiqué de presse en date du 17 mars 2022, à la suite duquel la

Société a été placée en période de pré-offre (avis AMF n° 222C0639

en date du 18 mars 2022). 5 Moneta Asset Management SAS est une

société par actions simplifiée dont le siège social est situé 36,

rue Marbeuf, 75008 Paris et enregistrée au registre du commerce et

des sociétés de Paris sous le numéro 447 661 323. 6 Soit à la

connaissance de l’Initiateur et des Fondateurs, un nombre total de

84.089 Actions.

Consultez la

version source sur businesswire.com : https://www.businesswire.com/news/home/20241022756605/fr/

Positive YmpacT SAS

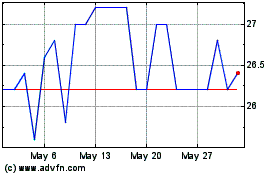

1000Mercis (EU:ALMIL)

Historical Stock Chart

From Oct 2024 to Nov 2024

1000Mercis (EU:ALMIL)

Historical Stock Chart

From Nov 2023 to Nov 2024