Faits saillants

(Toutes les comparaisons sont relatives

à la période de trois mois terminée le 30 septembre 2022, sauf

indication contraire)

- Croissance des revenus de 5,7 % pour atteindre 59,3 M$ par

rapport à 56,1 M$ ;

- Revenus récurrents par nature1 de 89,1 % ;

- Marge bénéficiaire brute de 25,5 % , par rapport à 24,1 %

;

- BAIIA ajusté1 de 4,5 M$ , par rapport à 5,0 M$ ;

- Perte nette de 0,4 M$, par rapport à un bénéfice net au seuil

de rentabilité; et

- Carnet de commandes consolidé1 de 249,8 M$ , soit une

augmentation de 37,2 %.

Tous les montants sont en dollars canadiens à moins d’indication

contraire.

(TSX : HEO) – H2O Innovation inc. (« H2O Innovation » ou la «

Société ») fait connaître aujourd’hui ses résultats du premier

trimestre de l’exercice financier 2024 terminé le 30 septembre

2023.

« À la suite de la mise en place de multiples mesures visant à

améliorer notre marge bénéficiaire brute, nous sommes heureux de

constater une évolution positive de notre résultat opérationnel.

C'est le résultat des efforts déployés par nos équipes

commerciales, qui s'efforcent de protéger l'érosion des marges,

combinées à ceux de nos équipes de fabrication, d'ingénierie,

d'exploitation et d'approvisionnement, qui travaillent sans relâche

pour trouver des moyens de réduire nos coûts. Les différents

investissements en CAPEX réalisés au cours des exercices

précédents, tels que le développement d'une flotte mobile de

systèmes de traitement de l'eau et des eaux usées, l’installation

d’une ligne d'extrusion de plastique et la production à l’interne

du nettoyant en poudre de spécialité dans notre usine basée au

Royaume-Uni, devraient continuer à alimenter la croissance de la

marge dans les années à venir. Malgré une faible croissance des

revenus au premier trimestre, principalement due au calendrier de

comptabilisation des revenus liés à différents projets et au

calendrier des grandes livraisons internationales de composantes de

spécialité, nous restons confiants quant à la réalisation de notre

objectif de croissance des revenus pour l'exercice 2024. Notre

modèle d'affaires à revenus hautement récurrents et la croissance

impressionnante de 37,2 % de notre carnet de commandes consolidé de

249,8 M$ témoignent de notre capacité à stimuler la croissance de

la Société au cours des prochains trimestres et à atteindre nos

objectifs présentés dans notre plan triennal », a déclaré

Frédéric Dugré, président, chef de la direction et cofondateur

d’H2O Innovation.

Résultats du premier trimestre

Grâce à ses trois piliers d’affaires solides, la Société est

bien équilibrée et ne dépend pas d’une seule source de revenus, lui

permettant de générer une croissance soutenue de revenus. Les

revenus consolidés de nos trois piliers d’affaires pour la période

de trois mois terminée le 30 septembre 2023 ont augmenté de 3,2 M$,

soit 5,7 %, pour atteindre 59,3 M$ comparativement à 56,1 M$ pour

le trimestre comparable de l’exercice financier précédent. Cette

augmentation provient principalement de la croissance organique des

revenus de 1,2 M$, ou 2,1 %, combinée à un écart de taux de change

favorable de 2,0 M$, ou 3,5 %.

1

Ces mesures non conformes aux IFRS sont

présentées à titre d’information supplémentaires et doivent être

utilisées conjointement avec les mesures financières IFRS

présentées dans ce communiqué. La définition de toutes les mesures

non conformes aux IFRS et des mesures supplémentaires selon les

IFRS est présentée dans le rapport de gestion dans la section «

Mesures financières non conformes aux IFRS » afin de permettre au

lecteur de mieux comprendre les indicateurs utilisés par la

direction. Des rapprochements quantitatifs des mesures financières

non conformes aux IFRS sont présentés ci-dessous à la rubrique «

Mesures financières non conformes aux IFRS ».

(En milliers de dollars canadiens)

Périodes de trois mois terminées

les 30 septembre

2023

2022

$

% (a)

$

% (a)

Revenus par pilier d’affaires

WTS

14 139

23,8

10 025

17.8

Produits de spécialité

16 017

27,0

18 392

32,8

O&M

29 167

49,2

27 732

49,4

Revenus totaux

59 323

100,0

56 149

100.0

Marge bénéficiaire brute avant

amortissement

15 102

25,5

13 507

24,1

Frais d’exploitation(b)

10 488

17,7

9 064

16,1

Bénéfice net (perte nette) pour la

période

(421

)

(0,7

)

9

0,0

BAIIA1

4 444

7,5

4 412

7,9

BAIIA ajusté1

4 514

7,6

4 968

8,8

Bénéfice net ajusté1

717

1,2

2 590

4,6

Revenus récurrents1

52 840

89,1

50 206

89,4

a)

% sur les revenus totaux consolidés.

b)

Les frais d’exploitation incluent le total

des frais généraux d’exploitation, des frais de vente et des frais

administratifs.

Les revenus de WTS se sont élevés à 14,1 M$ pour le premier

trimestre de l’exercice financier 2024, comparativement à 10,0 M$

pour le trimestre comparable de l’exercice financier précédent,

soit une augmentation de 4,1 M$ , ou 41,0 % . L’augmentation

provient d’une croissance organique de 3,8 M$, ou 38,0 %, liée aux

activités de service, combinée à un impact du taux de change

favorable. L’EBAC2 du pilier WTS a atteint 1,7 M$ pour le premier

trimestre de l’exercice financier 2024, comparativement à 0,5 M$

pour le trimestre comparable de l’exercice financier précédent,

soit une augmentation de 1,2 M$ , ou 268,5 % . L’augmentation de

l’EBAC de WTS en dollars et en pourcentage est principalement

attribuable à l'amélioration de la marge brute avant dépréciation

et amortissement en lien avec la hausse des revenus provenant des

activités de service.

Les revenus de Produits de spécialité ont atteint 16,0 M$ pour

le premier trimestre de l’exercice financier 2024, comparativement

à 18,4 M$ pour le trimestre comparable de l’exercice financier

précédent, soit une diminution de 2,4 M$, ou 12,9 %. Le calendrier

des livraisons et la baisse des revenus de la ligne d’affaires

Érablière en raison de la difficile saison des sucres en 2023 ont

entraîné une diminution de la croissance organique de 3,3 M$,

partiellement compensée par un impact du taux de change favorable

de 0,9 M$. L’EBAC du pilier Produits de spécialité a atteint 3,9 M$

au cours du premier trimestre de l’exercice financier 2024,

comparativement à 4,6 M$ pour le trimestre comparable de l’exercice

financier précédent, soit une diminution de 0,7 M$, ou 14,8 %.

L’EBAC du pilier Produits de spécialité a été affecté par la

diminution des ventes ainsi que l’augmentation des frais de vente

et frais généraux.

1

Ces mesures non conformes aux IFRS sont

présentées à titre d’information supplémentaires et doivent être

utilisées conjointement avec les mesures financières IFRS

présentées dans ce communiqué. La définition de toutes les mesures

non conformes aux IFRS et des mesures supplémentaires selon les

IFRS est présentée dans le rapport de gestion dans la section «

Mesures financières non conformes aux IFRS » afin de permettre au

lecteur de mieux comprendre les indicateurs utilisés par la

direction. Des rapprochements quantitatifs des mesures financières

non conformes aux IFRS sont présentés ci-dessous à la rubrique «

Mesures financières non conformes aux IFRS ».

2

« EBAC » désigne le bénéfice avant frais

administratifs et autres éléments de la note 11 des états

financiers consolidés intermédiaires résumés. L’EBAC est une mesure

non conforme aux IFRS et est utilisée par la direction pour

surveiller la performance financière et prendre des décisions

stratégiques. La définition d’EBAC qu’utilise la Société peut

différer de celles utilisées par d’autres sociétés.

Les revenus d’O&M ont atteint 29,2 M$ pour le premier

trimestre de l’exercice financier 2024, comparativement à 27,7 M$

pour le trimestre comparable de l’exercice financier précédent,

soit une augmentation de 1,5 M$, ou 5,2 %. Le pilier d’affaires

O&M a affiché une croissance organique des revenus de 0,7 M$,

ou 2,4 %, provenant de l’expansion de la portée des travaux et de

nouveaux projets obtenus au cours des trimestres précédents,

combinée à un impact du taux de change favorable de 0,8 M$. Au

cours de l’exercice financier précédent, un processus de

réalignement du portefeuille de clients était en cours pour se

concentrer sur les clients les plus rentables et offrant de

meilleures opportunités futures, ce qui se reflète dans la

croissance organique du présent trimestre.

La marge bénéficiaire brute avant amortissement de la Société

s’est élevée à 15,1 M$, ou 25,5 %, pour le premier trimestre de

l’exercice financier 2024, comparativement à 13,5 M$, ou 24,1 %,

pour la période comparable de l’exercice financier précédent, ce

qui représente une augmentation de 1,6 M$, ou 11,8 %, alors que les

revenus de la Société ont augmenté de 5,7 %. L’augmentation de la

marge brute en pourcentage est principalement due à l’amélioration

de la marge bénéficiaire brute du pilier d’affaires WTS, celle-ci

étant expliquée par un pourcentage plus élevé de revenus provenant

des activités de service qui tendent à être à marges plus élevées.

De plus, la composition des différentes sources de revenus au sein

du pilier d’affaires Produits de spécialité, avec une proportion

plus élevée de ventes provenant du Groupe de produits chimiques, a

entraîné une hausse des marges bénéficiaires brutes pour le premier

trimestre de l'exercice financier 2024.

Les frais d’exploitation de la Société ont totalisé 10,5 M$ au

cours du premier trimestre de l’exercice financier 2024,

comparativement à 9,1 M$ pour la période comparable de l’exercice

financier précédent, représentant une augmentation de 1,4 M$, ou

15,7 %, tandis que les revenus de la Société ont augmenté de 5,7 %.

Cette augmentation est attribuable à la pression sur les salaires,

à l’embauche de ressources supplémentaires ainsi qu’aux

investissements réalisés dans les ventes et le développement

commercial, partiellement compensée par la baisse des coûts de

rémunération à base d’actions. Les frais d’exploitation de la

Société ont diminué de 2,0 M$ pour atteindre 10,5 M$, contre 12,5

M$ par rapport au quatrième trimestre de l’exercice financier

précédent.

Le BAIIA ajusté3 de la Société a diminué de 0,5 M$, ou 9,1 %,

pour atteindre 4,5 M$ au cours du premier trimestre de l’exercice

financier 2024, comparativement à 5,0 M$ pour la période comparable

de l’exercice financier précédent, tandis que les revenus de la

Société ont augmenté de 5,7 %. En conséquence, le BAIIA ajusté en

pourcentage a diminué de 1,2 % pour atteindre 7,6 % pour le premier

trimestre de l’exercice financier 2024, comparativement à 8,8 %

pour le trimestre comparable de l’exercice financier précédent. Ces

variations s’expliquent principalement par la diminution du volume

de ventes du pilier d’affaires Produits de spécialité, qui se

caractérisent par des marges bénéficiaires plus élevées. De plus,

les investissements réalisés dans les ventes et le développement

commercial ont eu un impact sur la rentabilité de la Société au

cours du trimestre.

La perte nette s’est élevée à (0,4 M$) ou (0,005 $) par action

pour le premier trimestre de l’exercice financier 2024, contre un

bénéfice net de 0,0 M$ ou 0,000 $ par action pour le trimestre

comparable de l’exercice financier précédent. La variation

s’explique par la diminution du gain sur règlement de dette,

l’augmentation des charges financières et des frais d’exploitation,

partiellement compensées par l’augmentation de la marge

bénéficiaire brute.

1

Ces mesures non conformes aux IFRS sont

présentées à titre d’information supplémentaires et doivent être

utilisées conjointement avec les mesures financières IFRS

présentées dans ce communiqué. La définition de toutes les mesures

non conformes aux IFRS et des mesures supplémentaires selon les

IFRS est présentée dans le rapport de gestion dans la section «

Mesures financières non conformes aux IFRS » afin de permettre au

lecteur de mieux comprendre les indicateurs utilisés par la

direction. Des rapprochements quantitatifs des mesures financières

non conformes aux IFRS sont présentés ci-dessous à la rubrique «

Mesures financières non conformes aux IFRS ».

Au 30 septembre 2023, le carnet de commandes combiné de WTS et

d’O&M s’élevait à 249,8 M$, contre 182,0 M$ au 30 septembre

2022. Ce carnet de commandes combiné donne une excellente

visibilité sur les revenus des prochains trimestres de l’année

financière 2024 et pour les années à venir.

Au 30 septembre 2023, la dette nette incluant les contreparties

conditionnelles4 a atteint 47,9 M$ comparativement à 39,9 M$ au 30

juin 2023, soit une augmentation de 8,0 M$, principalement

attribuable à l’évolution défavorable des éléments du fonds de

roulement et aux investissements en dépenses en capital (CAPEX)

pour soutenir la croissance et les opérations.

Événements postérieurs à la date de clôture

Le 3 octobre 2023, la Société a annoncé qu’elle avait conclu une

convention d’arrangement définitive (la « convention d’arrangement

») avec Ember SPV I Purchaser Inc. (l’« acquéreur »), une entité

contrôlée par des fonds gérés par Ember Infrastructure Management,

LP (« Ember »), société de financement par capitaux propres fermée

de New York, aux termes de laquelle l’acquéreur fera l’acquisition

de la totalité des actions ordinaires émises et en circulation du

capital de la Société (les « actions »), sauf les actions qui

feront l’objet d’un roulement par Investissement Québec, la Caisse

de dépôt et placement du Québec et certains principaux membres de

la haute direction de la Société (collectivement, les « porteurs

d’actions de roulement »), pour un montant de 4,25 $ en espèces par

action (l’« opération »). L’opération proposée sera mise en œuvre

au moyen d’un plan d’arrangement en vertu de la Loi canadienne sur

les sociétés par actions et est assujettie à l’approbation de la

cour et à l’approbation d’au moins deux tiers (66 2/3 %) des voix

exprimées par les actionnaires de la Société (les « actionnaires

»), votant ensemble en une seule catégorie, lors de l’assemblée

extraordinaire des actionnaires prévue le 28 novembre 2023 pour

approuver l’opération (l’« assemblée »). L’opération est également

assujettie à l’approbation de la majorité simple (soit plus de 50

%) des voix exprimées par les actionnaires votant ensemble en une

seule catégorie, à l’exclusion des voix rattachées aux actions

détenues en propriété véritable ou sur lesquelles une emprise est

exercée par les porteurs d’actions de roulement, à l’assemblée,

conformément au Règlement 61-101 sur les mesures de protection des

porteurs minoritaires lors d’opérations particulières.

Mesures financières non conformes aux IFRS

Certains indicateurs utilisés par la Société pour analyser et

évaluer ses résultats, qui sont énumérés ci-dessous, sont des

mesures ou des ratios financiers non conformes aux IFRS, des

mesures financières supplémentaires ou des informations non

financières. Par conséquent, ils n’ont pas de sens normalisé comme

prescrit par les IFRS et peuvent donc ne pas être comparables à des

mesures similaires présentées par d’autres émetteurs. Ces mesures

non conformes aux IFRS sont présentées à titre d’information

supplémentaires et doivent être utilisées conjointement avec les

mesures financières IFRS présentées dans les états financiers

consolidés. Bien que ces mesures soient des mesures non conformes

aux IFRS, la direction les utilise pour prendre des décisions

opérationnelles et stratégiques. Fournir ces informations aux

parties prenantes, en plus des mesures définies par les Principes

comptables généralement reconnus (PCGR), leur permet de voir les

résultats de la Société du point de vue de la direction et de mieux

comprendre la performance financière, malgré l’impact des mesures

définies par les PCGR. Cependant, ces mesures ne doivent pas être

considérées comme un substitut aux informations financières

connexes préparées conformément aux IFRS.

1

Ces mesures non conformes aux IFRS sont

présentées à titre d’information supplémentaires et doivent être

utilisées conjointement avec les mesures financières IFRS

présentées dans ce communiqué. La définition de toutes les mesures

non conformes aux IFRS et des mesures supplémentaires selon les

IFRS est présentée dans le rapport de gestion dans la section «

Mesures financières non conformes aux IFRS » afin de permettre au

lecteur de mieux comprendre les indicateurs utilisés par la

direction. Des rapprochements quantitatifs des mesures financières

non conformes aux IFRS sont présentés ci-dessous à la rubrique «

Mesures financières non conformes aux IFRS ».

La direction utilise les indicateurs non conformes aux IFRS

suivants pour mesurer la performance et les liquidités disponibles

de la Société : bénéfice avant intérêts, impôts et amortissement

(BAIIA), bénéfice avant intérêts, impôts et amortissement ajusté

(BAIIA ajusté), ratio du BAIIA ajusté sur les revenus, bénéfice

avant les frais administratifs (EBAC), bénéfice net ajusté,

bénéfice net ajusté par action (BPA ajusté), revenus organiques,

croissance des revenus organiques, dette nette incluant et excluant

les contreparties conditionnelles, ratio de la dette nette sur le

BAIIA ajusté, revenus récurrents par nature, revenus organiques,

taux de renouvellement des contrats d’O&M, carnet de

commandes.

Des détails supplémentaires sur ces mesures financières non

conformes aux IFRS et sur d’autres mesures financières figurent

dans la section « Mesures financières non conformes aux IFRS » du

rapport de gestion de la Société pour l’exercice clos le 30

septembre 2023, qui est disponible sur le site Web de la Société

(www.h2oinnovation.com) et qui a été déposé sur SEDAR+

(www.sedarplus.ca). Les rapprochements des mesures et ratios

financiers non conformes aux IFRS avec les mesures conformes aux

IFRS les plus directement comparables sont présentés

ci-dessous.

Rapprochement du bénéfice net (perte

nette) au BAIIA et au BAIIA ajusté

(En milliers de dollars canadiens)

Périodes de trois mois terminées

les 30 septembre

2023

2022

$

$

Bénéfice net (perte nette) pour la

période

(421)

9

Charges financières, montant net

1 597

1 158

Charge d’impôts

155

306

Amortissement des immobilisations

corporelles et des actifs au titre de droits

d’utilisation

1 543

1 343

Amortissement des immobilisations

incorporelles

1 570

1 596

BAIIA

4 444

4 412

Gain sur règlement de dette

-

(1 029)

(Gain) perte de change non réalisé(e)

(164)

407

Charges de rémunération à base

d’actions

213

617

Variation de la juste valeur des

contreparties conditionnelles

-

180

Frais d’acquisition et d’intégration

21

381

BAIIA ajusté

4 514

4 968

Revenus

59 323

56 149

Ratio du BAIIA ajusté sur les

revenus

7,6%

8,8%

Rapprochement du bénéfice net (perte

nette) au bénéfice net ajusté

(En milliers de dollars canadiens)

Périodes de trois mois terminées

les 30 septembre

2023

2022

$

$

Bénéfice net (perte nette) pour la

période

(421)

9

Frais d’acquisition et d’intégration

21

381

Amortissement des actifs incorporels

provenant des acquisitions

1 379

1 477

(Gain) perte de change non réalisé(e)

(164)

407

Variation de la juste valeur des

contreparties conditionnelles

-

180

Charges de rémunération à base

d’actions

213

617

Impôts sur le bénéfice relatif aux

éléments ci-dessus

(311)

(481)

Bénéfice net ajusté

717

2 590

Croissance des revenus

(En milliers de dollars canadiens)

Périodes de trois mois terminées

les 30 septembre

Impact du taux de change

Impact des acquisitions

Croissance des revenus

organiques

2023

2022

Variation

$

$

$

%

$

%

$

%

$

%

Revenus par pilier

d’affaires

WTS

14 139

10 025

4 114

41,0

302

0,5

-

-

3 812

6,8

Produits de

spécialité

16 017

18 392

(2 375

)

(12,9

)

911

1,6

-

-

(3 286

)

(5,9

)

O&M

29 167

27 732

1 435

5,2

764

1,4

-

-

671

1,2

Revenus totaux

59 323

56 149

3 174

5,7

1 977

3,5

-

-

1 197

2,1

Dette nette

(En milliers de dollars canadiens)

30 septembre

2023

30 juin 2023

Variation

$

$

$

%

Emprunt bancaire

54 983

51 274

3 709

7,2

Tranche courante de la dette à long

terme

226

243

(17)

(7,0)

Dette à long terme

257

299

(42)

(14,0)

Contreparties conditionnelles

-

5 144

(5 144)

(100,0)

Moins : Trésorerie

(7 572)

(17 071)

9 499

(55,6)

Dette nette incluant les contreparties

conditionnelles

47 894

39 889

8 005

20,1

Contreparties conditionnelles

-

5 144

(5 144)

(100,0)

Dette nette excluant les contreparties

conditionnelles (« Dette nette »)

47 894

34 745

13 149

37,8

BAIIA ajusté

20 950

21 404

(454)

(2,1)

Conférence téléphonique d’H2O Innovation

Frédéric Dugré, président et chef de la direction, ainsi que

Marc Blanchet, chef de la direction financière, tiendront une

conférence téléphonique pour discuter plus amplement des résultats

financiers du premier trimestre, à 10h00 (heure de l’Est), le mardi

14 novembre 2023.

Pour joindre la conférence, veuillez composer le 1-888-396-8049

ou 1-416-764-8646, de cinq à dix minutes avant le début de la

conférence. Les diapositives accompagnant la conférence

téléphonique seront disponibles sur la page Présentations

Corporatives de la section Investisseurs du site Web de la

Société.

Le rapport financier du premier trimestre est disponible sur

www.h2oinnovation.com. Des informations additionnelles sur la

Société sont disponibles sur SEDAR+ (www.sedarplus.ca).

Énoncés prospectifs

Certaines informations et déclarations contenues dans ce

communiqué de presse et dans d’autres communications publiques

orales et écrites de la Société concernant les affaires et les

activités de la Société et/ou décrivant les objectifs, projections,

estimations, attentes ou prévisions de la direction peuvent

constituer des énoncés prospectifs au sens des législations sur les

valeurs mobilières. Les énoncés prospectifs incluent l’utilisation

de mots tels que « anticiper », « croire », « continuer », «

pourrait », « estimer », « s’attendre à », « si », « avoir

l’intention de », « peut », « planifier », « potentiel », « prédire

», « projet », « devrait » ou « devra », et d’autres

expressions similaires, ainsi que celles habituellement utilisées

dans le futur et le conditionnel, bien que toutes les déclarations

prospectives n’incluent pas ces mots. H2O Innovation tient à

souligner que les énoncés prospectifs comportent un certain nombre

d’incertitudes, de risques connus et inconnus ainsi que d’autres

facteurs qui pourraient faire en sorte que les réels résultats,

performances ou réalisations de la Société, ou de son industrie,

diffèrent sensiblement de tout futur résultat, performance ou

réalisation exprimés ou sous-entendus par ces énoncés prospectifs.

Les principaux facteurs susceptibles d’entraîner une différence

significative entre les résultats réels de la Société et les

projections ou attentes formulées dans les énoncés prospectifs

comprennent, sans s’y limiter, les énoncés concernant les dépenses

d’investissement futures, les revenus, les dépenses, les bénéfices,

la performance économique, l’endettement et la situation

financière; les stratégies commerciales et de gestion; l’expansion

et la croissance des activités de la Société; le carnet de

commandes de la Société, l’exécution de ce carnet de commandes et

le calendrier des projets et contrats nouveaux et actuels; la

capacité de la Société à livrer des projets et des contrats en

temps voulu, sans coûts supplémentaires, compte tenu de la pénurie

de main-d’œuvre et de l’impact mondial sur la chaîne

d’approvisionnement; la capacité de la Société à générer des flux

de trésorerie futurs; la capacité de la Société à tirer parti des

futures occasions de croissance; les tendances anticipées dans les

flux de trésorerie de la Société et la composition de ses

activités; les attentes concernant les besoins des clients;

l’acceptation par les clients et leur confiance envers les

technologies actuelles et les produits innovants de la Société; et

d’autres attentes, croyances, plans, buts, objectifs, hypothèses,

informations et déclarations concernant des événements, conditions

et résultats futurs possibles et d’autres risques tels que décrits

dans la fiche d’information annuelle de la Société datée du 27

septembre 2023, qui est disponible sur SEDAR+ (www.sedarplus.ca).

Les énoncés prospectifs contenus dans ce communiqué de presse sont

basés sur les informations disponibles à la date du communiqué et

sont susceptibles de changer après cette date. À moins que les lois

sur les valeurs mobilières applicables ne l’exigent, H2O Innovation

n’a ni l’intention ni l’obligation de mettre à jour ou de réviser

les énoncés prospectifs, que ce soit à la suite de nouvelles

informations, d’événements futurs ou autres.

À propos d’H2O Innovation

L'innovation est dans notre nom et c'est ce qui anime

l'organisation. H2O Innovation est une société qui offre des

solutions de traitement d’eau complètes et qui se concentre sur la

fourniture des meilleures technologies et services à ses clients.

Les activités de la Société reposent sur trois piliers : i) les

technologies de traitement d’eau et services (WTS) appliquent les

technologies membranaires et l'expertise en ingénierie pour fournir

des équipements et des services de traitement d’eau, d’eaux usées

et de réutilisation d’eau aux clients municipaux et industriels,

ii) les produits de spécialité sont un ensemble d'entreprises qui

fabriquent et fournissent une gamme complète de produits chimiques

de spécialité, de consommables et de produits spécialisés pour

l'industrie mondiale du traitement d'eau, et iii) l’opération et la

maintenance (O&M) fournissent des opérations contractuelles et

des services associés pour les systèmes de traitement d'eau et

d’eaux usées. Grâce à l'innovation, nous nous efforçons de

simplifier le traitement d'eau. Pour plus d'informations, visitez

www.h2oinnovation.com.

Source : H2O Innovation inc. www.h2oinnovation.com

Consultez la

version source sur businesswire.com : https://www.businesswire.com/news/home/20231114677005/fr/

Renseignements : Marc Blanchet +1 418-688-0170

marc.blanchet@h2oinnovation.com

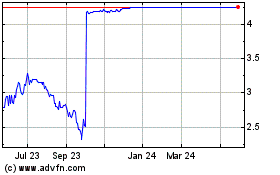

H2O Innovation (TSX:HEO)

Historical Stock Chart

From Oct 2024 to Nov 2024

H2O Innovation (TSX:HEO)

Historical Stock Chart

From Nov 2023 to Nov 2024